Инфляция в россии по годам: таблица с 1991-го по 2020-й. прогноз на 2021 год

Содержание:

Понятие инфляции

Прежде чем определить инструменты измерения инфляции, необходимо остановиться на понятие инфляции. Российская экономика, как и весь мировой рынок, находится в непрерывном движении. Это происходит под воздействием большого числа факторов в разных направлениях. Основным фактором, который разрушает экономические системы и социальное благополучие общества, заключается в инфляции. Важнейшее занятие для экономистов представляет собой измерение инфляции.

Инфляция представляет собой обесценивание денежной массы. Иногда процесс имеет положительное значение, поскольку помогает экономической системе выйти из состояния застоя. Но в основном инфляционный процесс это спад денежной системы и развал государственной или мировой экономики. Можно сказать, что уменьшение стоимости денежной единицы практически в любой ситуации приведёт к краху промышленной и финансовой системы.

Инфляция в России по годам: 1991-2017 гг.

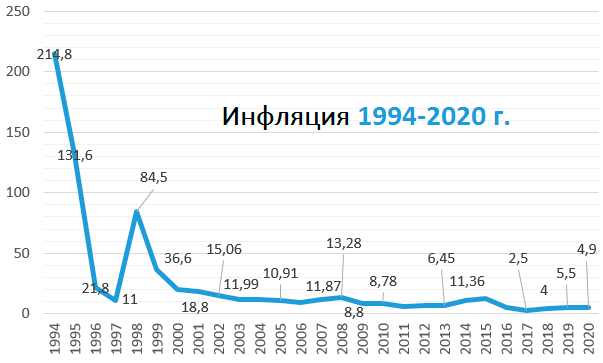

В России после развала Советского Союза практически сразу началась гиперинфляция. Теперь цены никто не контролировал, и не готовый к этому рынок оказался предоставлен сам себе. А уже имевшийся дефицит товара и недостаток производственных возможностей в итоге привели к катастрофическому росту цен. В 1991 г. она составила 160,4% по итогам года.

Начать медленное снижение ее темпов получилось только в конце 1993 г, когда рост инфляции упал с 2508,8% на конец 1992 года до 840%. И снижение продолжалось вплоть до 1998 года, когда по итогам темп вновь скакнул с 11,0% прошлого года до 84,5%. Затем – снова снижение. Только к 2000 году жесткая денежно-кредитная политика смогла выровнять ситуацию и затормозить инфляцию.

Следующие скачки, как правило, приходились на кризисный год и год после него: 2008 и 2009 (правительству пришлось даже заморозить цены на 6 категорий продуктов), 2014 и 2015. Полную выкладку инфляции за 26,5 лет можно посмотреть в нижеследующей таблице по годам. Показатель роста указан в процентах относительно предыдущего года.

| 1991 | 1992 | 1993 | 1994 | 1995 | 1996 | 1997 | 1998 | 1999 | 2000 |

| 160,4 | 2508,8 | 840,0 | 214,8 | 131,6 | 21,8 | 11,0 | 84,5 | 36,6 | 20,1 |

| 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 |

| 18,8 | 15,06 | 11,99 | 11,74 | 10,91 | 9,00 | 11,87 | 13,28 | 8,80 | 8,78 |

| 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018* | ||

| 6,10 | 6,58 | 6,45 | 11,36 | 12,91 | 5,38 | 2,52 | 2,4% |

* по 2018 году инфляция рассчитана по показателям за январь-апрель.

Если судить по данным приведённым в таблице, инфляция в 2017 года является самой низкой в истории России. Прогноз на 2018 год также оптимистичен. Минимальное значение инфляции, ожидаемое в 2018 году составляет 2,3%.

График инфляции в России начиная с 1991 года

Согласны с вами, «комические» значения инфляции в начале 90-х годов мешают просмотру «картины». Перестроим график. На этот раз точкой отсчёта послужит 2001 год.

График инфляции в России начиная с 2001 года

Последние 10 лет более спокойны в плане роста цен. Ситуация более-менее стабилизировалась, и лишь периодические кризисы приводили к всплескам повышения стоимости. Так, за 10 лет (с июня 2007 года по июнь 2017) инфляция увеличилась на 132,38%. За предыдущее этому периоду десятилетие, между 1997 и 2007, эта цифра составила 577,67%.

Измерение инфляции

Инфляционные процессы в стране оцениваются при помощи показателей инфляции. К ним относятся индексы цен, которые рассчитываются за определённый период – месяц, квартал, год. Они отражают соотношение цен во времени.

Основной идеей вычисления индексов роста цен является расчёт показателя инфляции текущего периода относительно цен базисного года, которые приравниваются к 100%.

Чтобы определить индекс инфляции, необходимо знать статистические данные о стоимости рыночной корзины в текущем году и определить ее отношение к стоимости этой же корзины в базисном году. Измерить её уровень можно разделив совокупную стоимость товаров и услуг в нынешнем периоде на стоимость базисного года, умножив всё это на 100%. Также это позволит определить процент снижение стоимости денег.

Следует отметить то, что, измеряя инфляцию в виде соотношения цены потребительской корзины данного года к цене потребительской корзины предыдущего года скрывает фактический рост цен в стране, потому что в данном соотношении скрывается прошлогодний рост цен.

Индекс Леспейреса

Индекс Леспейреса (индекс потребительских цен) показывает изменение уровня цен на товары и услуги постоянного спроса. Сюда относят товары первой необходимости, составляющие потребительскую корзину. Это отношение потребительских расходов на приобретение того же набора потребительских благ, но по текущим ценам, к расходам на приобретение товаров и услуг базисного периода.

Индекс Ласпейреса не учитывает возможное понижение цен на некоторые товары, поэтому его значение завышено, и он не отражает реальный уровень жизни населения.

Формула Пааше

Индекс цен производителей рассчитывается по формуле Пааше. Он сравнивает цены двух периодов на все товары и услуги, реализованные конечным потребителем. Данный показатель могут использовать для расчёта изменения цен на товары и услуги, включённые в ВВП страны.

Недостатком данного индекса является то, что цены на некоторые услуги или продукты снижаются, индекс дает завышенный результат, а при повышениях цен – заниженную оценку.

Индекс Фишера

Чтобы точнее отразить с помощью инфляционных индексов динамику цен и соответственно динамику стоимости жизни (реальные затраты потребителей на приобретение определенных наборов товаров и услуг), используют индекс Фишера. Данный индекс усредняет показатели Ласпейреса и Пааше и тем самым даёт более точную оценку.

Рассчитывают три основных параметра:

- Индекс оптовых цен показывает изменения среднего уровня цен реализации продукции предприятий различных отраслей, кроме оптовой торговли;

- Индекс розничных цен рассчитывается либо как совокупный индекс цен на товары в розничной торговле, либо только на социально значимые товары, который отражает уровень жизни населения;

- Дефлятор ВНП определяется по объёму конечной продукции, образующей стоимость валового национального продукта; по ценам на товары первой необходимости; по стоимости основных средств, необходимых предприятиям; тарифам на услуги, оказываемым государственному сектору; внешнеторговым ценам. Отражает реальный уровень инфляции в стране.

Коэффициент и динамика

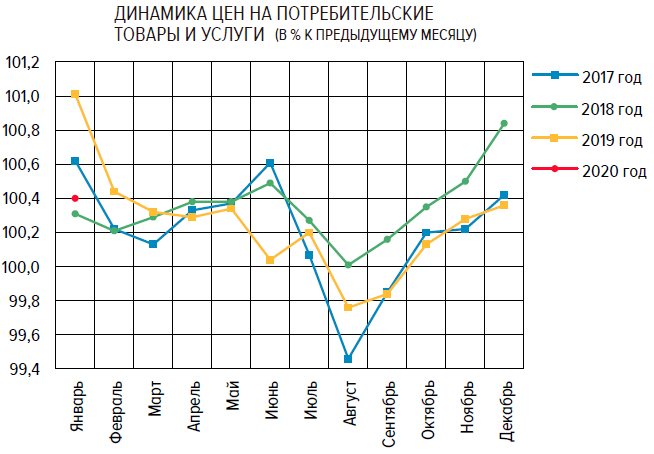

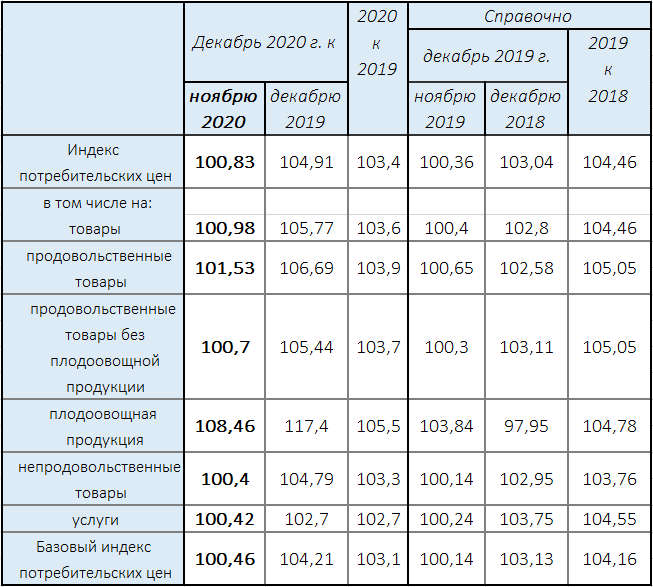

Анализ динамики цен на 2017 и 2018 г. на официальном сайте Росстата позволяет выстроить прогнозы на 2021 год. Рассматривая колебания инфляции в начале 2017 года и годовую статистику в России 2019 г. и в конце, можно отметить разницу в 5%.

- На ноябрь 2016 г. индекс составлял 102,5%, на ноябрь 2017 – 100,4%.

- Общая разница в уровне между 2016 и 2017 гг. – 103,7%.

- С 2015 г. базовый индекс потребительских цен снизился на 7,3%.

Коэффициент инфляции за последние 3 года подчеркнуто снижается на фоне слегка повышенного показателя динамики, который в России составил:

- Май 2017 г. – 0,37 (4,09).

- Май 2018 г. – 0,38 (2,42).

- Май 2019 г. – 0,34 (при динамике 5,13).

Годовая официальная статистика в России по Росстату весной 2019 г. отражает также данные за предыдущие 12 месяцев – до мая 2018 г. Тогда произошел резкий скачок стоимости доллара, отчего пострадал рубль, ведь это всегда серьезный повод. Уровень инфляции в России по месяцам также неоднозначен и непредсказуем.

Факторы, влияющие на инфляционный уровень в 2021 году:

- Изменение цен на экспорт – газ и нефть, потребительских цен на товары повседневной необходимости.

- Бюджетный дефицит.

- Индекс цен производителей России.

- Политические и экономические санкции в мировой политике по отношению к ведущим экономическим резидентам РФ.

- Кризис в банковской сфере.

- Возрастание расходов бюджета на социальные выплаты.

- Снижение уровня производства в разных отраслях промышленности, изменение цен машин и оборудования.

Что необходимо для стабилизации курса рубля? Для снижения действия инфляционных рычагов важно снизить ставки на кредитные проценты и активнее привлекать инвесторов в малый бизнес. Таким образом, можно уверенно закрепить значение на уровне не выше 4% к концу года, что прибавит роста ВВП

Негативные последствия высокой инфляции

Высокая инфляция означает понижение покупательной способности доходов всех экономических субъектов, что негативно отражается на спросе, экономическом росте, уровне жизни населения, настроениях в обществе. Обесценение доходов сужает возможности и подрывает стимулы к сбережению, что препятствует формированию устойчивой финансовой основы для инвестирования. Кроме того, высокой инфляции сопутствует повышенная неопределенность, которая затрудняет принятие решений экономическими субъектами. Все вместе это отрицательно влияет на сбережения, потребление, производство, инвестиции и в целом — на условия для устойчивого развития экономики.

Что такое инфляция и как она рассчитывается

Определение

Инфляция — это повышение общего уровня цен и снижение покупательной способности национальной валюты, т. е. обесценивание денег, когда за те же блага приходится платить все больше. Слово происходит от латинского inflatio — «вздутие».

Если увеличение спроса произошло в результате простого увеличения денежных выплат всем членам общества, а не вследствие эффективного использования ресурсов и расширения производственных возможностей, то вырастет цена.

При инфляции стоимость товаров, как правило, повышается неравномерно: одни товары дорожают стремительно, расценки на другие сохраняют стабильность, а какие-то товары даже дешевеют.

В общем случае сначала сместится линия спроса — 1 шаг на схеме.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут

При этом возрастет цена и объем спроса и предложения: Ц1 заменится на Ц2, О1 — на О2. Так как денежные выплаты увеличились, выросла заработная плата у всех занятых в производстве — увеличились затраты на производство благ. Линия предложения смещается влево — 2 шаг. При этом цена увеличивается: Ц2 заменяется на Ц3.

Равновесный объем спроса и предложения сокращается: О2 заменяется на О3. Объем спроса и предложения становится близким к исходному, О1, а цена на него увеличивается.

На первый взгляд кажется, что постоянный прирост инфляции вреден для экономики и усложняет жизнь среднего потребителя товаров и услуг, поскольку рост его доходов не соответствует подорожанию товаров и услуг.

Должно пройти какое-то время, чтобы тарифные ставки и пенсии соответственно проиндексировали, а в негосударственном секторе экономики зарплаты при резком приросте инфляции могут снизиться.

Но, например, при низком уровне инфляции нефинансовым кредиторам в некоторых отраслях приходится искать новые способы списания безнадежных долгов.

Вычисление уровня инфляции производят разными способами, сущность которых заключается в сравнении цен и выявлении их изменения за определенный период. Разница между способами — в том, как конкретно производится вычисление среднего арифметического всех цен всех товаров и услуг, сопоставимого с аналогичной цифрой предыдущего периода.

Таблица инфляции по годам в США в 2000-2020 годах по месяцам (таблица инфляции)

(в %)

| Year | Янв | Фев | Мар | Апр | Май | Июн | Июл | Авг | Сен | Окт | Ноя | Дек | Всего |

| 2020 | 2.5 | 2.3 | |||||||||||

| 2019 | 1.6 | 1.5 | 1.9 | 2.0 | 1.8 | 1.6 | 1.8 | 1.7 | 1.7 | 1.8 | 2.1 | 2.3 | 1.8 |

| 2018 | 2.1 | 2.2 | 2.4 | 2.5 | 2.8 | 2.9 | 2.9 | 2.7 | 2.3 | 2.5 | 2.2 | 1.9 | 2.4 |

| 2017 | 2.5 | 2.7 | 2.4 | 2.2 | 1.9 | 1.6 | 1.7 | 1.9 | 2.2 | 2.0 | 2.2 | 2.1 | 2.1 |

| 2016 | 1.4 | 1.0 | 0.9 | 1.1 | 1.0 | 1.0 | 0.8 | 1.1 | 1.5 | 1.6 | 1.7 | 2.1 | 1.3 |

| 2015 | -0.1 | 0.0 | -0.1 | -0.2 | 0.0 | 0.1 | 0.2 | 0.2 | 0.0 | 0.2 | 0.5 | 0.7 | 0.1 |

| 2014 | 1.6 | 1.1 | 1.5 | 2.0 | 2.1 | 2.1 | 2.0 | 1.7 | 1.7 | 1.7 | 1.3 | 0.8 | 1.6 |

| 2013 | 1.6 | 2.0 | 1.5 | 1.1 | 1.4 | 1.8 | 2.0 | 1.5 | 1.2 | 1.0 | 1.2 | 1.5 | 1.5 |

| 2012 | 2.9 | 2.9 | 2.7 | 2.3 | 1.7 | 1.7 | 1.4 | 1.7 | 2.0 | 2.2 | 1.8 | 1.7 | 2.1 |

| 2011 | 1.6 | 2.1 | 2.7 | 3.2 | 3.6 | 3.6 | 3.6 | 3.8 | 3.9 | 3.5 | 3.4 | 3.0 | 3.2 |

| 2010 | 2.6 | 2.1 | 2.3 | 2.2 | 2.0 | 1.1 | 1.2 | 1.1 | 1.1 | 1.2 | 1.1 | 1.5 | 1.6 |

| 2009 | 0.2 | -0.4 | -0.7 | -1.3 | -1.4 | -2.1 | -1.5 | -1.3 | -0.2 | 1.8 | 2.7 | -0.4 | |

| 2008 | 4.3 | 4.0 | 4.0 | 3.9 | 4.2 | 5.0 | 5.6 | 5.4 | 4.9 | 3.7 | 1.1 | 0.1 | 3.8 |

| 2007 | 2.1 | 2.4 | 2.8 | 2.6 | 2.7 | 2.7 | 2.4 | 2.0 | 2.8 | 3.5 | 4.3 | 4.1 | 2.8 |

| 2006 | 4.0 | 3.6 | 3.4 | 3.5 | 4.2 | 4.3 | 4.1 | 3.8 | 2.1 | 1.3 | 2.0 | 2.5 | 3.2 |

| 2005 | 3.0 | 3.0 | 3.1 | 3.5 | 2.8 | 2.5 | 3.2 | 3.6 | 4.7 | 4.3 | 3.5 | 3.4 | 3.4 |

| 2004 | 1.9 | 1.7 | 1.7 | 2.3 | 3.1 | 3.3 | 3.0 | 2.7 | 2.5 | 3.2 | 3.5 | 3.3 | 2.7 |

| 2003 | 2.6 | 3.0 | 3.0 | 2.2 | 2.1 | 2.1 | 2.1 | 2.2 | 2.3 | 2.0 | 1.8 | 1.9 | 2.3 |

| 2002 | 1.1 | 1.1 | 1.5 | 1.6 | 1.2 | 1.1 | 1.5 | 1.8 | 1.5 | 2.0 | 2.2 | 2.4 | 1.6 |

| 2001 | 3.7 | 3.5 | 2.9 | 3.3 | 3.6 | 3.2 | 2.7 | 2.7 | 2.6 | 2.1 | 1.9 | 1.6 | 2.8 |

| 2000 | 2.7 | 3.2 | 3.8 | 3.1 | 3.2 | 3.7 | 3.7 | 3.4 | 3.5 | 3.4 | 3.4 | 3.4 | 3.4 |

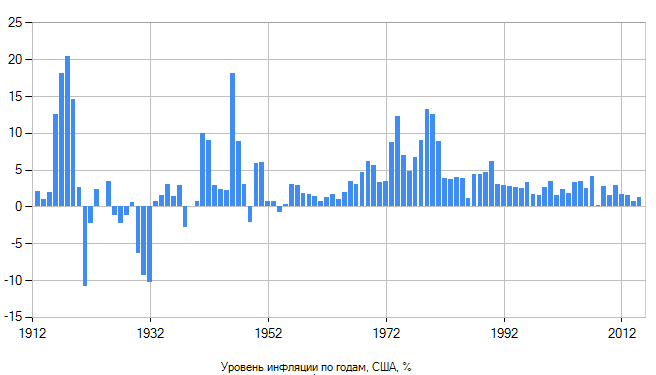

Данные об инфляции в США за более ранние периоды представлены на диаграмме.

Последствия роста цен

Инфляция в мире сильно влияет на уровень жизни каждого человека. Рост производства обеспечивает занятость населения. Однако он же приводит к повышению цен. Профессор Олбан Филлипс установил, что инфляция и безработица находятся в обратной зависимости. По его мнению, при снижении уровня занятости замедляется рост цен на товары и услуги.

Статистика инфляции выделяет три вида последствий:

Статистика инфляции выделяет три вида последствий:

- позитивные;

- нейтральные;

- убыточные.

В первом случае наблюдается рост доходов. Это провоцирует денежную инфляцию. Правительство осуществляет эмиссию денег, чтобы покрыть дефицит бюджета. Как следствие происходит обесценивание денег, уменьшаются доходы граждан. Ситуация положительно влияет на коммерческие банки, так как увеличивается скорость оборота денег.

В выигрыше также остаются промышленные монополии. Они накапливают ходовые товары на складах, уменьшая продажи. В результате искусственного дефицита порождается дополнительный спрос, что позволяет повышать цены.

Нейтральное последствие встречается крайне редко. Это может случиться, если рост доходов полностью покроет потери от инфляции. Третий вид последствий приводит к увеличению расходов, так как повышаются цены почти во всех сферах. Причина кроются в несовершенстве государственной системы.

Дать однозначную оценку подобным явлениям невозможно. Поскольку существуют разные причины и виды инфляции. Однако ситуация должна быть под контролем государства. Это позволит избежать негативных последствий.

Способы расчета инфляционного уровня

Формула уровня инфляции разрабатывалась на протяжении долгого времени. Столетиями различные ученые, специалисты, финансовые аналитики пытались сформировать наиболее точные методы подсчета, чтобы предельно ясно оценить происходящие в стране инфляционные процессы. На данный момент для расчета кризиса используют несколько методик, которые эффективно проявили себя.

Метод Ласпейреса

Данный способ был разработан в XIX веке немецким ученым и статистиком Этьеном Ласпейресом. Формула ученого базируется на сравнительном анализе потребительско-продуктовой корзины в текущем (расчетном) периоде и базисном. Указывая на ценовое колебание, индекс также исключает какие-либо происходящие изменения в самой структуре народного потребления. Поэтому данная формула обладает следующими нюансами:

- При стабильном росте цен расчет по формуле показывает завышенную оценку кризиса.

- При снижении ценовой стоимости продукции итог может оказаться слишком заниженным.

Способ Пааше

В 1874 году германский финансист Герман Пааше предложил свою теорию по определению уровня инфляции. Способ базируется на сравнительном анализе потребительских расходов за рассматриваемый отрезок времени с аналогичным ассортиментом базисного периода. Используя формулу Пааше, аналитики понимают, какие именно произошли изменения по ценовой оценке продукции/товаров. Но метод Пааше обладает и недостатком – данная формула не может учитывать изменения в доходности населения. Вследствие чего результаты могут быть как завышенными, так и заниженными.

Формула Фишера

Как становится понятным, обе теории расчета уровня инфляции несут погрешности. Учитывая это, современный ведущий финансист-аналитик из США Джон Фишер разработал новую формулу на базе уже рассмотренных. Но данная методика, которая объединила в себе метод Пааше и Ласпейреса еще не получила широкого распространения.

Методика «Гамбургера» или «Биг-Мака»

Это довольно любопытная версия для определения уровня инфляционных процессов. Свое название она получила именно по аналогии с известным гамбургером от Макдональдса, широко распространенным практически по всему миру. Именно стоимость данного представителя кухни фастфуда в разных странах и позволяет определить точный индекс оценочной стоимости одного и того же товара в разных странах.

Ведь Биг-Мак также содержит в себе все продукты из потребительской корзины (хлеб, сыр, зелень, помидоры и пр.). В го стоимость также заложены аренда торговой площадки и зарплата работников. Индекс Гамбургера позволяет понять, насколько недооценены валютные единицы в разных странах (причем валютная недооценка складывается искусственно, самим государством). Но ведущие экономисты не принимают такие показатели всерьез.

Основные причины возникновения инфляции

Основной причиной инфляции является дефицит государственного бюджета, означающий превышение расходной части бюджета над доходами. Когда государство вынуждено увеличить количество денег в обращении, они обесцениваются. Дефицит государственного бюджета характеризуется в международной практике отношением превышения расходов над доходами к валовому национальному продукту (ВНП) или валовому внутреннему продукту (ВВП).

Валовый национальный продукт — это валовая рыночная стоимость конечных товаров и услуг, произведенных гражданами страны за год, вне зависимости от их географического положения.

Валовый внутренний продукт — макроэкономический показатель, отражающий стоимость всех товаров и услуг, произведенных на территории страны.

В истории мировой экономики были случаи, когда деньги обесценивались без увеличения количества денежной массы в обращении. При инфляциях такого вида падала стоимость самого драгоценного металла: после открытия Америки в Европы стало поступать много золота и серебра, а с началом массовой золотодобычи на калифорнийских рудниках цены на все товары стали увеличиваться.

Также причинами инфляции могут выступать:

- Массовое кредитование, деньги для которого не обеспечиваются золотом или иными драгоценными металлами.

- Монополия производителей на цену своих товаров и услуг, обычно в сырьевых отраслях.

- Монополия профсоюзов на установление минимальной заработной платы, не соответствующей реалиям рыночной ситуации.

- Уменьшение объема национального производства — при том же объеме денежной массы товаров и услуг на рынке становится меньше.

- Рост налогов, пошлин и акцизов.

- Снижение курса национальной валюты.

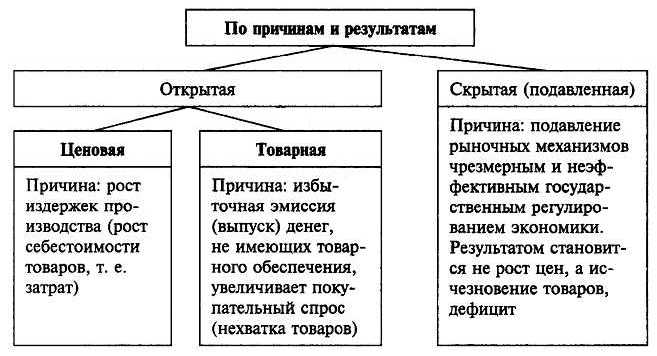

1.2 Виды инфляции

В целом во время инфляции деньги обесцениваются по отношению:

а) к золоту (при золотом стандарте);

б) к товарам;

в) к иностранным денежным единицам.

Существуют разные виды инфляции. Для классицификации используют такие критерии:

- По характеру (форме проявления) инфляционного процесса:

Открытая инфляция — ничем не сдерживаемый, свободный и продолжительный рост цен. Она характерна для стран рыночной экономики, где взаимодействие спроса и предложения способствует открытому неограниченному росту цен. Такой тип подразумевает прямой рост цен потребительских товаров и производительных ресурсов.

Скрытая, или подавленная инфляция-государство устанавливает жесткий контроль над ценами в условиях товарного дефицита. При этом допускается снижение качества продукции без уменьшения цен на нее, искусственно завышаются цены на якобы новые изделия. Одновременно растут цены на черном рынке. В данном случае возникает дефицит товаров и очереди.

Инфляционный шок — одномоментное, резкое повышение цен. Оно может дать толчок для открытого ускоренного подъема уровня цен.

По сфере распространения:

- Локальная — рост цен происходит в границах одной страны.

- Мировая — охватывает группу стран или всю глобальную экономику.

По темпам повышения (роста) цен:

- Ползучая или умеренная инфляция — ситуация, когда цены растут постепенно, но неуклонно, при умеренном темпе (примерно на 10 % в год). Стоимость денег сохраняется, отсутствует риск подписания контрактов в номинальных ценах. В промышленно развитых странах ее рассматривают как элемент нормального функционирования экономики, который не вызывает особого беспокойства.

- Галопирующая инфляция — характеризуется быстрым ростом цен (от 10 до 100-200 % в год). Такой темп может вызвать тяжелые экономические и социальные последствия (падение производства, закрытие многих предприятий, снижение уровня жизни населения и т.п.), контракты «привязываются» к росту цен, деньги ускоренно материализуются.

- Гиперинфляция — катастрофический рост цен (до 500-1000 % и более в год). Мировым рекордом стала гиперинфляция в Венгрии (август 1945 — июль 1946 г), когда цены ежемесячно росли в среднем почти в 20 раз. Гиперинфляция вызывает крах денежной системы. Деньги перестают адекватно выполнять свои функции, бесприбыльными и убыточными становятся крупнейшие предприятия. Гиперинфляция парализует хозяйственный механизм, поскольку резко усиливается эффект бегства от денег с целью превращения их в товары. Разрушаются экономические связи, осуществляется переход к бартерному обмену.

По степени сбалансированности роста цен:

- Сбалансированная инфляция, при которой цены различных товарных групп относительно друг друга остаются неизменными. В этом случае соответственно ежегодному росту цен возрастает ставка процента, что равнозначно экономической ситуации со стабильными ценами.

- Несбалансированная инфляция: цены различных товаров постоянно изменяются по отношению друг к другу, причем в различных пропорциях. Промышленность развиваться в таких условиях не может, индустриальное развитие кажется нереальным. Возможны лишь короткие спекулятивно-посреднические операции.

По степени ожидания роста цен:

- Ожидаемая инфляция; в таком случае правительство может «запланировать» инфляцию или она может быть спрогнозирована на какой-либо период;

- Неожидаемая инфляция, которая характеризуется внезапным скачком цен, что негативно сказывается на денежном обращении и системе налогообложения. В такой ситуации, если в экономике уже существовали инфляционные ожидания, то внезапный скачок цен может спровоцировать дальнейшие инфляционные ожидания, которые будут подстегивать рост цен. Однако если внезапный скачок цен происходит в экономике, где инфляционные ожидания еще не набрали силу, поведение населения и его реакция на рост цен могут быть иными: потребители будут больше сберегать и меньше предъявлять денег на рынке в виде платежеспособного спроса. В результате экономика вновь возвращается в состояние равновесия. Такое явление называется «эффект Пигу» (эффект реальных кассовых остатков). Однако эффект Пигу действует только в условиях гибких цен и процентных ставок и отсутствия инфляционных ожиданий.

Таким образом, существуют различные виды инфляции, которые отличаются друг от друга по темпам роста цен, по способам возникновения, степени ожидаемости. Но, несмотря на это основной причиной возникновения инфляции является нарушение товарно-денежного равновесия, вызываемое в той или иной форме переполнением сферы денежного обращения избыточной денежной массой.

Как возникла инфляция?

Первый «мировой финансовый кризис», связанный с обесцениванием денег, возник еще во времена, когда деньги чеканились из драгметаллов. Он был вызван резким увеличением количества золота и серебра, которые стали поступать в Европу после открытия Америки. К концу 16 века из-за избытка серебряных монет товарные цены выросли в 2,5-4 раза.

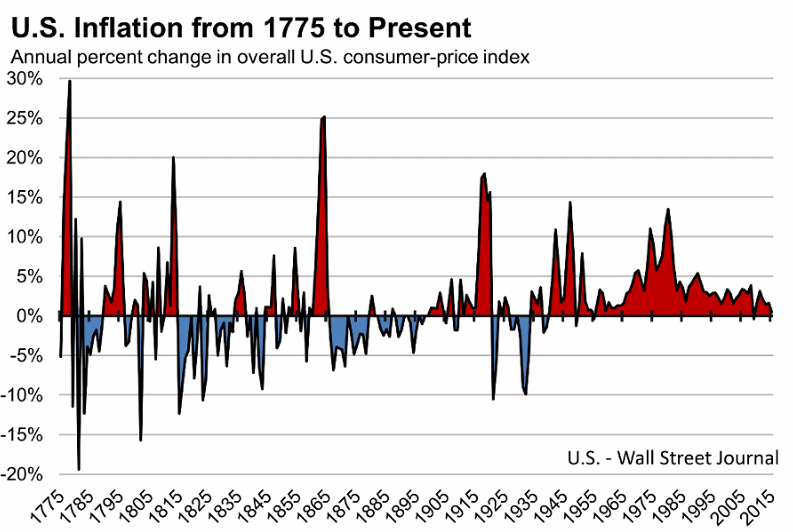

Вообще же в средние века инфляция сменяла дефляцию — первая возникала в результате войн и товарного дефицита, тогда как вторая как правило означала отрезки мирной жизни с эффективным производством:

Другая картинка, касающаяся Соединенных Штатов, позволяет проиллюстрировать возникновение инфляции более подробно:

Здесь уже есть улучшенная возможность сопоставить инфляционные пики конкретным годам — и как можно видеть, самые высокие из них приходятся как раз на войны:

- Война за независимость США (1775—1783)

- Англо-американская война (1812—1815)

- Гражданская война в США (1861—1865)

- Первая мировая война (для США 1917—1918)

- Вторая мировая война (1941—1945)

При этом, кстати, хорошо заметно, что Великая Депрессия 30-х сопровождалась значительной дефляцией — поэтому в то время, как купившие накануне кризиса акции теряли капиталы и выбрасывались из окон, владельцы облигаций (тех эмитентов, которые не обанкротились) оказались в выигрышном положении. Сложившаяся ситуация более чем на 20 лет стала причиной консервативных портфелей инвестиционных американских компаний.

Но вернемся к истории инфляции. После переизбытка серебряных денег новое повышение цен было спровоцировано ростом золотодобычи одновременно в США и Австралии в 50-е годы 19 века. В Штатах экономические проблемы вскоре усугубила указанная выше гражданская война 1861-1865 гг. Именно тогда там и был впервые в истории использован термин «инфляция», производный от лат. inflatio – «вздутие».

Из графиков видно, что примерно с 1930-х г. Великобритания и США (а с ними и весь мир) входят в зону постоянной инфляции, которая окончательно утвердилась с падением золотого стандарта в 1973 году. Хотя сегодня в отдельных странах встречаются периодические отрезки дефляции, деньги в целом имеют тенденцию к обесцениванию, что и вынуждает людей прибегать к способам хотя бы компенсировать инфляцию — самым известным и популярным из них является банковский депозит.

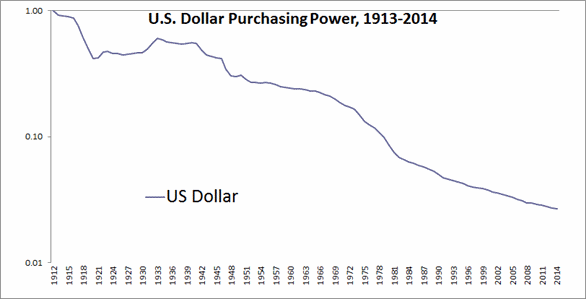

При этом понятно, что чем больше величина инфляции, тем быстрее обесцениваются деньги. Посмотрим на такую картинку:

Итого, даже при относительно небольшой инфляции 5% в год (примерно сколько была в США за последние полвека) через 10 лет «съедается» почти 40% капитала, а через 50 лет от него остается менее 10% стоимости. Начиная с середины 1930-х к 2014 году от доллара осталось лишь чуть более 5% прежней покупательной способности:

В то же время при высокой инфляции на уровне 15% в год всего через 5 лет от денег остается лишь половина их изначальной стоимости. Ставки по банковским депозитам примерно равны инфляции и в отдельные годы могут даже ее обгонять, однако на длинных дистанциях последней удается «отъесть» и от депозитов некоторую часть капитала.

Кому выгодны инфляционные процессы

Происходящий в стране кризис, конечно, крайне негативно отражается не только на жизни граждан, но и на экономике в целом. Но порой инфляционные процессы в некоторых случаях становятся выгодными. В частности, кризис может сыграть на руку:

- экспортерам, реализующим свою продукцию за рубежом и получая за товар валюту других стран, которая в сравнении с обесцененной нацвалютой, приносит значительную прибыль;

- должникам по ссудам, особенно если займы оформлены под фиксированный размер;

- банковским структурам, оформляющим депозиты под пониженные ставки;

- самому государству, инфляция дает толчок и стимулирует к развитию экономику.

Виды инфляции

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Термина «реальная инфляция» в экономической теории не существует. В обиходе мы понимаем под ним разницу между официальным отчетом о росте индекса потребительских цен (ИПЦ) и нашим субъективным восприятием рыночной ситуации. В России люди привыкли считать, что публикуемые Росстатом данные занижены относительно фактического положения дел.

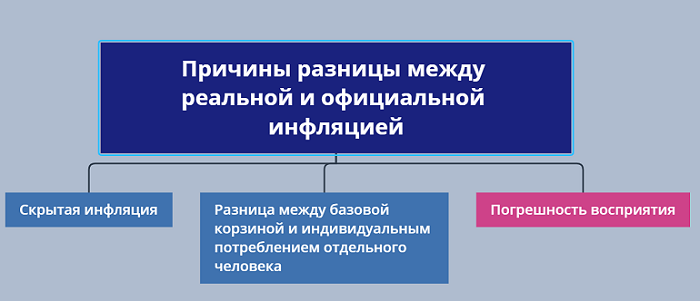

Убежденность граждан в том, что реальная инфляция превышает официальные показатели, происходит от несовершенства методов подсчета. Для вычисления базового значения используется т. н. потребительская корзина. Ее состав унифицирован. А набор продуктов и услуг, которыми пользуется конкретный человек, может радикально отличаться.

У того, что по ощущениям людей реальная инфляция превышает официальную, есть две причины:

- Продукты занимают только 37,5% потребительской корзины, в то время как малообеспеченные слои населения тратят на них более 50% своего бюджета. При этом еда дорожает быстрее, чем одежда и услуги.

- Категории в потребительской корзине прописаны крайне обще. Например, макароны и крупа. Нет информации о том, какие именно сорта учитываются в расчете. Очевидно, что итальянские спагетти отличаются от серых рожков категории В не только по качеству, но и по динамике цен.

Не следует забывать и о том, что индивидуальная оценка может не отражать реального положения дел. На нее влияют ожидания человека, а также статистические погрешности.

Когда мы планируем формирование долгосрочного капитала, например, на пенсию, нам нужно учитывать и такой фактор, как скрытая инфляция. Под этим термином понимается ситуация, при которой цены остаются неизменными. Относительно стабилен и уровень доходов населения. При этом в стране резко увеличивается денежная масса и растет себестоимость производства.

Скрытая инфляция возникает в периоды усиления государственного регулирования рынка. Подавление естественной инфляции приводит к тому, что покупательская способность национальной валюты падает, несмотря на то, что номинально рост цен отсутствует. Вследствие увеличения затрат бизнес снижает предложение, в стране возникает дефицит, формируется теневой рынок.

В результате, если производство не может покрыть свои издержки, компании отказываются от инвестиционных проектов и сокращают персонал, что ведет к стагнации в экономике и росту безработицы.

Инфляция

Инфляция – это повышение общего уровня цен на товары, работы и услуги (населения страны и предприятий) на длительный срок.

При инфляции на одну и ту же сумму денежных средств по истечении некоторого периода времени можно будет купить меньше товаров, работ и услуг, чем прежде.

В этом случае говорят, что за прошедшее время покупательная способность денег снизилась, деньги обесценились, то есть, деньги утратили часть своей реальной стоимости.

Инфляцию следует отличать от скачка цен, так как это длительный, устойчивый процесс.

Инфляция не означает рост всех цен в экономике, потому что цены на отдельные товары, работы и услуги могут повышаться, понижаться или оставаться без изменения.

Важно, чтобы изменялся общий уровень цен

Виды индексов цен

В зависимости от выбранного набора используемых товаров и услуг, различные типы корзин товаров рассчитываются и отслеживаются как индексы цен. Наиболее часто используемые индексы цен — это индекс потребительских цен (ИПЦ / CPI) и индекс оптовых цен (WPI).

Индекс оптовых цен

Индекс оптовых цен (WPI) — еще один популярный показатель инфляции, который измеряет и отслеживает изменения цен на товары на этапах, предшествующих розничному уровню. Хотя товары WPI различаются от страны к стране, в основном они включают товары на уровне производителя или на уровне оптовой торговли. Например, он включает цены на хлопок-сырец, хлопчатобумажную пряжу, хлопковые серые товары и хлопковую одежду. Хотя многие страны и организации используют WPI, многие другие страны, включая Россию, используют аналогичный вариант, называемый индексом цен производителей (PPI) .

Индекс цен производителей

Индекс цен производителей (PPI) — это семейство индексов, которые измеряют среднее изменение отпускных цен, получаемых отечественными производителями промежуточных товаров и услуг с течением времени. PPI измеряет изменения цен с точки зрения продавца и отличается от CPI, который измеряет изменения цен с точки зрения покупателя.

Во всех перечисленных вариантах возможно, что рост цены на один компонент (скажем, на нефть) в определенной степени нивелирует снижение цен на другой (скажем, на пшеницу). В целом, каждый индекс представляет собой средневзвешенное изменение цен для данных составляющих, которое может применяться на уровне экономики, сектора или товаров в целом.