Какая статья предусмотрена за навязывание платных услуг

Содержание:

Обращение в суд

Конечной инстанцией, призванной отстоять права потребителя является суд. На этапе подготовки иска следует определиться с юрисдикцией суда, которому подсудны такие споры. При сумме требований менее 50 тысяч иск рассматривает мировой суд, при более высокой стоимости иска — суд первой инстанции.

Подсудность определяется по желанию пострадавшей стороны по месту:

— проживания истца;

— регистрации ответчика;

— заключения договора.

Требования к иску установлены статьей 131 ГПК РФ. Согласно ее положений иск должен содержать:

- наименование судебного органа;

- данные всех фигурантов;

- в верхней части рекомендуется сразу прописать сумму для удобства определения правильности выбранной подсудности;

- во всех подробностях описываются обстоятельства и предпринятые попытки урегулирования спора мирным путем;

- приводятся законодательные нормы, требования которых нарушил ответчик.

- формулируются исковые требования;

- подпись и дата.

Что же можно требовать? Для начала разумней разорвать договорные отношения. Вслед за этим истребуются истраченные средства, в том числе на возобновление своего права. И, конечно же, уплату морального вреда.

Среди прочего, виновный будет оштрафован за навязывание дополнительных услуг и неисполнение по своей воле требований потребителя.

Понесет ли уголовную ответственность навязавший услугу? Ответственность за навязывание дополнительных услуг следует из общегражданского законодательства. Уголовное используется лишь при условии, что действия исполнителя обусловили наступление серьезных последствий.

Если вы своими силами разбираете ситуацию навязывания услуг, то следует помнить, что все случаи уникальны и индивидуальны. И дать однозначную консультацию на все случаи невозможно.

ФАС

Можно написать в Федеральную Антимонопольную Службу. Но нужно понимать, что этот орган власти не решает всех подряд вопросов потребителей

В контексте этой статьи следует обратить внимание на одну сферу их деятельности — надзор за тарифами. Речь идет о соответствии размеров взимаемых платежей уровню, установленному законодательными актами, в сфере коммунальных услуг, услуг связи, медикаментов, транспорта железнодорожного и авиа и т.д

Поэтому в случае обращения не по компетенции, нужно быть готовым к тому, что вам либо вернуть ответ с предложением обратиться надлежащий орган, либо перешлют его по назначению. Срок для переадресации установлен в 7 дней, об этом факте заявитель уведомляется письменно.

Прокуратура

Можно обратиться за помощью к прокурору. Этот орган власти является также надзорным, его сотрудники обладают полномочиями возбуждать административные дела. Но в силу того, что круг нарушений, по которым возможно привлечение к ответственности непосредственно прокурором, ограничен, чаще происходит переадресация в иные структуры.

Так, например, надзорным органом сфере страхования является ЦБ, в соответствии со ст. 30 Закона No 4015-1 от 27.11.1992.

Суд

Последней инстанцией, призванной защитить потребителя, если не помогли остальные, считается суд. Иск будет рассматривать суд общей юрисдикции. При сумме требований менее 50 тысяч — мировой, более — районный. Выбрать район можно любой, на усмотрение заявителя. Он может быть установлен по территории проживания истца, регистрации ответчика или по месту заключения договора. От оплаты госпошлины пострадавшие потребители освобождаются.

Требования, предъявляемые к исковому заявлению даны в ст. 131 ГПК. В документе следует указать:

наименование органа судебной власти, куда направляется обращение;

данные и координаты всех участвующих в деле сторон. Если происходило обращение в надзорный орган, то его следует указать в качестве третьего лица;

в шапке следует прописать сумму требований, так сотрудникам суда будет проще определиться верно ли выбрана подсудность;

в тексте иска подробно описываются обстоятельства дела, шаги, которые были предприняты для урегулирования конфликта до обращения к судье;

расписывается по пунктам что и в каких размерах истец желает получить с ответчика;

просьба к суду. Следует прописать под номерами все свои пожелания, начиная с главного требования: расторгнуть договор, признать пункт недействительным, затем каждому желанию отдельный абзац;

подпись и дата

Отсутствие этих данных приведут к приостановлению рассмотрения дела, поэтому следует обратить на него внимание.

Что можно требовать? Как было уже сказано, логичнее сначала расторгнуть договор или признать пункт недействительным, так как именно этот факт приведет к определенным последствиям. Затем требуются средства, которые были перечислены в адрес исполнителя.

По правилам ст. 16 ЗПП, если продавец заставил приобрести покупателя товар или услугу, то он должен возместить ему убытки. В понятие убыток, в соответствии со ст. 15 ГК входят средства, что пришлось потратить покупателю на восстановление своего права или придется потратить, цена утраченных вещей, размер доходов, которые мог бы получить пострадавший в обычной ситуации.

Кроме того, нарушителю потребуется выплатить компенсацию морального вреда. А также заплатить штраф за добавление к основному договору неправомерных услуг, за невыполнение в добровольном порядке требований потребителя.

Иск подлежит рассмотрению в течение 2 месяцев с момента обращения. Если и эта инстанция не удовлетворила потребителя, то решение можно обжаловать в суде апелляционной инстанции.

Заключение

Законом предоставлено право потребителю заключать только те сделки, в которых он действительно заинтересован. Исключения составляют лишь случаи, когда приобретений услуги является обязательной. Если это право нарушено, то для соблюдения досудебного этапа урегулирования конфликта потребуется попробовать договориться с нарушителем. Можно обратиться за защитой в надзорные органы власти, а если это не помогло, следует идти в суд.

Форма жалобы

Написанная жалоба должна содержать следующие пункты:

- Название и полные реквизиты того органа, куда она направляется;

- Свои личные данные. Можно конечно отправить и анонимное заявление. Но в этом случае проверяющие структуры в полном праве отказать вам в рассмотрении жалобы;

- Далее располагаем название организации, нарушившей закон со всеми реквизитами;

- Описываем факт нарушения требований законодательства;

- Если имеются свидетели, документальные и иные доказательства, то указываем и их;

- Нелишними будут ссылки на нормативные акты, которые были нарушены;

- Если подаете иск, то нужно указать сумму понесенных потерь и цену иска;

- Также можете укать свои требования в отношении фирмы-нарушителя;

- Дата и подпись.

Кроме вышеперечисленного нелишним будет приложить к вашему заявлению копии договора, чеков и иных бумаг. Если подается исковое заявление, то к нему рекомендуется прикладывать копии документов, свидетельствующих о том, что вы пытались решить дело в досудебном порядке.

При правильном изложении своих требований с подробным описанием сути нарушения поможет компетентным органам восстановить ваши нарушенные права полностью.

Оформление автокредита

При получении кредитных средств на покупку авто ТС попадает под банковский залог и подлежит страхованию на случай гибели, неправомерной утраты, иных форс-мажоров. Тут все нормально.

Но требование застраховать жизнь и здоровье автомобилиста – это уже перебор, прямое нарушение ст. 16 закона о потребительских правах. Гражданин вправе отказаться, это не должно повлиять на выдачу автозайма.

Способы расторжения навязанного страхования:

- непосредственно в момент заключения соглашения в банке;

- в страховой компании в течение 5 дней после подписания условий;

- путем подачи искового заявления в суд о расторжении страхования.

После отказа следует еще раз внимательно просмотреть условия соглашения. Не исключено повышение кредитной ставки. Когда планируется досрочная выплата займа, отказ от страховки все равно выгоден.

Пятисуточный период охлаждения введен ЦБ РФ для любых добровольных страховых продуктов: имущественного, от несчастного случая, жизни/здоровья. Эта мера защищает человека от недобросовестных навязчивых страховых компаний. Заключив необдуманно соглашение, у человека есть законный срок для безапелляционной отмены.

Как восстановить нарушенные права?

В первую очередь стоит обратиться напрямую к продавцу, реализующему товар или в организацию, оказывающую услуги. Как правило, должностные лица идут навстречу потребителю и выполняют его требования.

Если этого не произошло, потребуется обращаться в вышестоящие инстанции. Речь идет о Роспотребнадзоре, прокуратуре, суде. Каждый вариант решения проблемы стоит рассмотреть более подробно.

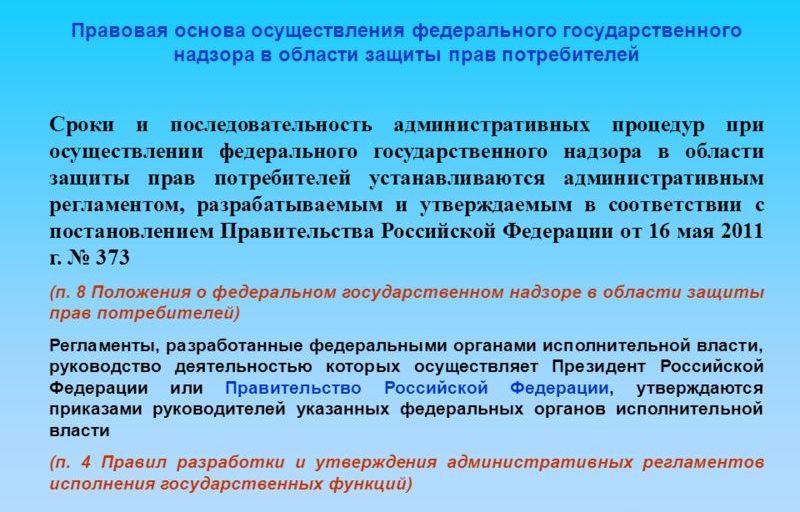

Обращение в Роспотребнадзор

Орган оказывает помощь потребителям в решении вопроса, связанного с навязанными услугами. Сотрудники организации уполномочены контролировать работу современных компаний и предприятий, проверять соответствие их деятельности установленным требованиям закона о защите прав потребителей.

Обратиться в Роспотребнадзор можно разными способами:

- Лично посетить учреждения.

- Позвонить по номерам горячей линии.

- Отправить по почте заказное письмо.

- Написать обращение на сайте организации.

Чтобы заявка была рассмотрена, она должна быть составлена в соответствии со следующими требованиями:

обязательно наличие подписи, так как анонимные жалобы не принимаются и не рассматриваются

Должна стоять не только подпись заявителя, но адрес его проживания и контактные данные;

важно четко описать причину обращения. Обозначается, кем были нарушены права и при каких обстоятельствах;

текст заявления должен быть написан разборчивым почерком;

в жалобе не должно присутствовать оскорблений, угроз, нецензурных выражений, жаргонизма;

в конце заявления обязательно проставляется дата и подпись.

Если документ составлен правильно, его рассматривают представители власти. На это отводится от 1 до 2 месяцев. Срок увеличивается, если для решения вопроса требуется провести много дополнительных экспертиз и проверок.

Если в результате проверки стало известно, что должностное лицо или организация нарушили права потребителя, назначается административный штраф.

Обращение в прокуратуру и федеральную антимонопольную службу (ФАС)

ФАС способна решить вопрос между организацией и потребителем, если он связан с увеличением установленных тарифов. Данная организация контролирует сумму взимаемых платежей в следующих сферах:

- ЖКХ;

- связь;

- медицина;

- авиационный транспорт и ж/д.

Взимаемые данными организациями тарифы должны полностью соответствовать установленным на законодательном уровне нормам. Если в организации решат, что заявитель обратился не туда, что ситуация не входит в компетенцию ФАС, жалобу могут перенаправить по другому адресу. Заявителя оповещают об этом в письменной форме.

В определенных случаях дело о нарушении прав потребителя рассматривается в прокуратуре. Данная организация занимается рассмотрением довольно узкого круга нарушений. В компетенцию входит возбуждение административных дел по делам нарушений прав потребителя.

Обращение в суд

Судебная организация — это последняя инстанция, способная разобраться в деле с навязанной услугой

Здесь важно знать, куда направлять иск. Вот основные правила:

- Требования заявителя ограничиваются 50 тысячами руб, заявление падают в Мировой суд.

- Если сумма компенсации больше, иск следует отправить в районный суд.

При этом заявитель имеет право самостоятельно выбрать, какой судебный орган будет рассматривать его дело. Здесь предусмотрено несколько вариантов:

- по адресу регистрации потерпевшего;

- по месту заключения договора.

Составление иска

Чтобы дело было рассмотрено в суде, следует правильно составить иск. В заявлении необходимо требовать расторгнуть договор и признать его недействительным. Только после этого появится возможность вернуть заплаченные деньги.

Если в процессе расследования выясняется, что ответчик заставил заявителя оплатить дополнительные услуги обманным путем, он должен будет возместить убытки. Сюда относятся следующие суммы:

- затраты на восстановление своих прав;

- величина материального урона;

- компенсация возможного дохода, который не был получен по вине виновного.

В определенных случаях суд присуждает виновному оплату морального ущерба. Также на ответчика может быть наложен денежный штраф:

- За сам факт незаконного добавления услуг в перечень обязательных.

- За невыполнение просьбы истца вернуть средства мирным путем.

Одновременно с правильно написанным заявлением истец должен предоставить доказательства того, что его права были ущемлены

Суд принимает во внимание следующие факты:

- разные документы;

- показания свидетелей.

Если по итогам расследования было вынесено решение, не удовлетворяющее истца, он имеет право обжаловать его в апелляционном суде.

Досрочный возврат кредита

Как выше говорилось, ранее была распространена практика установления «штрафов» за погашение обязательств до наступления контрольного срока. В настоящее время она сведена на нет. Нормативными актами допускается погашение обязательства клиентом досрочно, если другое не установлено законом и не вытекает из сути договора. Такая возможность предусматривается ст. 810 ГК. Законодательство обуславливает ее реализацию исключительно согласием займодавца, не связывая с необходимостью уплачивать комиссию. По ст. 393 ГК, на имущество должника может налагаться взыскание в случае неисполнения либо ненадлежащего выполнения договорных условий, то есть, при просрочке. Действия субъекта, досрочно погашающего обязательства, к нарушению соглашения не относятся. Соответственно, они не влекут последствий в виде возникновения у кредитора права предъявлять дополнительные имущественные требования и обязательства должника их удовлетворить.

Какие услуги обычно навязываются гражданам?

Сегодня потребители часто сетуют, что им навязывают услуги страхования. К примеру, кредитные организации нередко принуждают клиентов при оформлении кредита оформить страхование жизни, здоровья или имущества.

А ведь страхование – это автономная услуга, не имеющая прямой связи с предоставлением кредита.

Навязывание услуг страхования часто происходит и при оформлении автовладельцами полисов ОСАГО.

Сами страховые компании принуждают своих клиентов оформлять, кроме обязательного страхования, вторичные страховые документы. В результате автовладелец несёт лишние расходы, приобретая вторичную, возможно, совсем не нужную ему услугу.

Сами страховые компании принуждают своих клиентов оформлять, кроме обязательного страхования, вторичные страховые документы. В результате автовладелец несёт лишние расходы, приобретая вторичную, возможно, совсем не нужную ему услугу.

Подобные действия страховщиков являются нарушением. С точки зрения ГК РФ (ст. 426) коммерческая организация не вправе отказать клиенту в предоставлении ему основной услуги при нежелании им приобретать дополнительную опцию.

Как отличить навязывание от акций и бонусных предложений?

Если покупателю предоставляют выбор: купить несколько товаров со скидкой или купить всего лишь один, но уже по рыночной стоимости, то это акция.

А когда покупателю говорят, что самостоятельно вещь или услуга не продаётся и её можно купить исключительно в комплекте с другими (при условии, что данный товар имеется в штучном варианте) — это уже навязывание услуг.

Вышеуказанный закон прописывает такие права потребителя, как:

- свободу выбора;

- запрет на навязывание;

- отсутствие давления извне;

- право требования возмещения расходов.

При возникновении подобной ситуации потребителю достаточно озвучить статьи из закона, защищающего права потребителей.

Если же это не сработало, то покупатель вправе пожаловаться на продавца с требованием о возмещении всех расходов в объёме 100%.

Самые актуальные примеры навязанных услуг сегодня:

- навязывание страховых услуг банком при заключении кредитного договора;

- навязывание дополнительных медуслуг и препаратов;

- навязывание услуг мобильной связи;

- включение лишних пунктов в договоры ЖКХ;

- предоставление нотариальных услуг;

- навязывание посреднической услуги по оформлению крупных покупок.

Навязывание услуг

Доказать нарушения и отстоять права без помощи специалиста сложно. Проблему легче не допустить, обладая информацией об источниках ее происхождения.

По телефону

В ситуациях, когда реклама незаконным образом превращается в услугу, списываются деньги, имеет место ущемление прав получателя связи действиями рекламодателей либо телефонных мошенников. Рассылки к ним не относятся, т.к. не несут материальных убытков.

При выдаче кредита

Распространенные нарушения прав потребителей в порядке статьи 16 ЗоЗПП в банковской сфере возникают при выдаче займов:

- Включение в основное соглашение комиссии за обслуживание счета. Эта функция — договор ссудного счета, в кредитный документ включена быть не может. Комиссионное вознаграждение вводится только по соглашению с клиентом.

- Установление ограничения в распоряжении денежными средствами. Указанное сдерживание проявляется в определении банком невыгодного для клиента условия, согласно которому датой исполнения обязательства по оплате считается время поступления денежных средств на счет банка. По закону, датой исполнения является момент внесения денег на счет клиента, открытый финансовым учреждением для этих целей.

- Наличие в кредитном договоре условия о дополнительных платных услугах, полученных без согласия клиента. Например, банк присоединяет заемщика к договору страхования жизни и здоровья и взыскивает компенсацию за страховую премию.

Мобильным оператором

Нарушения по телефону напрямую связаны с оператором, который без волеизъявления абонента изменил тариф и/или подключил дополнительные опции. О навязанной услуге обычно узнают после выставленной оплаты.

ЖКХ

Законом определен минимальный перечень услуг и работ, оказываемых управляющей компанией. За пределами перечня все дополнительные мероприятия предоставляются на основании решения общего собрания жильцов или по индивидуальному договору с конкретным собственником.

Например, охрана территории, обслуживание домофона оказываются по соглашению с жильцами.

Медицинские учреждения

Оказание медпомощи частенько сопровождается всучиванием добавочных услуг, которые заключаются в следующем:

- помощь по факту не нужна, но принята больным по незнанию;

- вместо бесплатных манипуляций предлагаются коммерческие, но договор не оформляется и отказ клиента от применения льготных отечественных препаратов не берется;

- выставляют счет за работу, которая изначально не оговаривалась, но была выполнена медиком по своему усмотрению. В случае финансовых затруднений предлагают оформить кредит;

- приглашают пройти бесплатную консультацию, которая переходит в пробные процедуры по скидочной или полной цене.

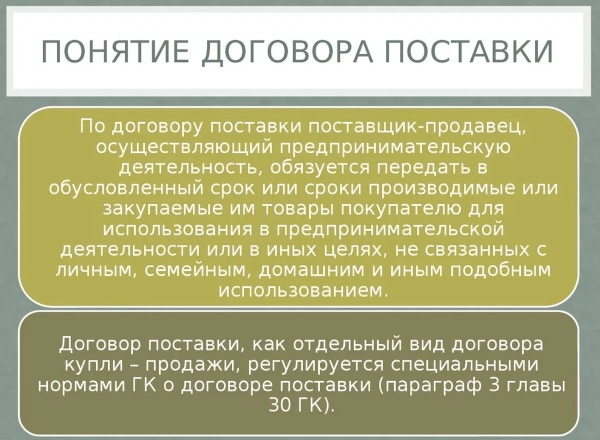

Понятие навязывания услуг

Российское законодательство не содержит определения такого понятия, как навязывание услуг. Однако содержание ч. 2 ст. 16 Закона РФ от 07.02.1992 N 2300-1 “О защите прав потребителей” (далее – Закон о защите прав потребителей) позволяет сделать вывод, что навязывание услуг – это обусловленность приобретения одних товаров (работ, услуг) обязательным приобретением иных товаров (работ, услуг). Навязывание услуг запрещено законом.

Законодательный запрет на навязывание услуг выражается также в запрещении:

- обусловливать удовлетворение требований потребителей, предъявляемых в течение гарантийного срока, условиями, не связанными с недостатками товаров/работ/услуг (абз. 2 ч. 2 ст. 16 Закона о защите прав потребителей);

- выполнять дополнительные платные услуги без письменного согласия потребителя (ч. 3 ст. 16 Закона о защите прав потребителей).

Но не каждая дополнительная услуга является навязанной. Если она является добровольной и не нарушает предоставленных потребителю законом прав, то основания для оспаривания ее в суде отсутствуют.

Законодатель не указал признаки, по которым оказываемая потребителю услуга может быть признана навязанной. Понять это можно на примере банковских кредитов, оформляемых при условии страхования клиентами жизни и здоровья. В ч. 2 ст. 935 ГК РФ указано, что обязанность страховать свою жизнь или здоровье не может быть возложена на гражданина по закону. Такое условие предоставления кредита может быть оговорено только в договоре, т.е. согласовано сторонами (ст. 421 ГК РФ).

Не является нарушением возложение на потребителя обязанности по страхованию при наличии альтернативных условий получения кредита, например в виде повышенного процента. В данном случае страхование выступает в качестве способа обеспечения исполнения клиентом банка его обязательств по погашению кредита, право на который предоставлено банку ч. 1 ст. 329 ГК РФ.

Если же предоставление кредита ставится в зависимость от страхования и не заключившему договор страхования потребителю не выдают кредит на других условиях или при заключении договора страхования клиента банка ограничивают в выборе страховой компании, настаивая на страховщике – партнере банка, соответствующие условия договора могут быть оспорены в суде, как нарушающие требования законодательства о защите прав потребителей.

Примеры принуждения к приобретению дополнительных услуг

Вариантов столкнуться с недобросовестностью исполнителя масса. Самыми популярными является навязывание платных, необязательных услуг в медицинской сфере. Когда для получения консультации приходится проходить ненужные обследования, сдавать анализы или приобретать медикаменты. Естественно, что когда исследования назначаются с целью более детального рассмотрения проблемы для дачи компетентного ответа, то речь о навязанной услуге не идет.

Или, например, этим часто грешат похоронные агентства, заставляющие приобрести ненужный сервис, пользуясь растерянным положением другой стороны. О том как получить деньги за не оказанные услуги в этой статье.

Получение кредита

Мы часто слышим, что включение дополнительных услуг в кредитный договор является незаконным. На самом деле это не совсем так. В обзоре судебной практики, утвержденной Президиумом ВС от 22.05.2013 даны различные ситуации, когда данное условие является нарушением, а когда нет.

Если получение денежных средств обусловлено страхованием, и у потребителя нет выбора использовать иной вариант получения ссуды, то данное условие однозначно является нарушением. А требование оформить страховку только в определенной организации не соответствует нормам закона, так как у потребителя отсутствует альтернатива, ущемляется право выбора, дарованное ЗПП.

Но, если страхование производится в качестве дополнительной меры обеспечения обязательств, тогда вероятность исключить этот пункт договора приближается к нулю. Да, действительно, обязать застраховать свою жизнь или здоровье, в силу ст. 935 ГК никого нельзя.

Однако это правило не распространяется на ситуацию, когда данное условие прописано в договоре. А ст. 329 ГК предоставляет право использовать любые способы, не запрещенные законодателем, для увеличения вероятности исполнения обязательств.

Покупка полиса ОСАГО

Часто возникают споры между автовладельцами, желающими приобрести полис ОСАГО и страховыми компаниями, намеривающими продать дополнительны договора, такие как страхование пассажиров, жизни, здоровья водителя и т.д. Обязанность подписать соглашение возможно только тогда, когда это предусмотрено ФЗ. Например, получение автогражданки, является обязательной процедурой, в соответствии с ФЗ No 40 от 25.04.2002. Этим же актом предусмотрено, что получение дополнительных полисов возможно только на добровольной основе.

Отказать в получении только одного договора страховщики не могут. Так как их работа подпадает под действие ст. 426, где дано прямое указание на отсутствие возможности отклонить желание конкретного потребителя, без наличия уважительных причин.

Кроме того, в КоАПе предусмотрена отдельная норма для страховщиков, которые отказывают заключить публичный договор или заставляют приобрести дополнительные полисы. Навязывание услуг по ст. 15.34.1 карается штрафом для должностных лиц от 20 тыс. до 50 тыс., а для юридических в границах от 100 тыс. до 300 тыс. При этом, в рамках данной статьи, сотрудники страховых фирм, брокеры и агенты, отвечающие за подписание договоров, являются должностными лицами.

Особые ситуации

Иное положение дел наблюдается в случае, когда потребитель имел возможность оформить кредитное соглашение без заключения договора о страховании. В информационном письме Президиума ВАС в п. 8 указывается, что такая ситуация допустима. В примере, который приводится в документе, при предоставлении кредита банк руководствовался разработанными им правилами. В соответствии с ними, страхование включалось в перечень мер по минимизации риска невозврата займа. Вместе с тем правилами допускалось предоставление кредита и при отсутствии сопутствующего договора. Однако в таком случае устанавливалась повышенная ставка. Банку удалось доказать, что разница между тарифами не является дискриминационной. Более того, решение кредитной организации о выдаче средств не зависело от согласия клиента страховать свою жизнь в пользу банка. В ссудном соглашении также присутствовало условие о том, что величина задолженности уменьшается на сумму возмещения, при наступлении несчастного случая. ВАС подтвердил, что разница между ставками была вполне разумной. В заявке клиент выбрал вариант получения кредита с меньшим тарифом, но с обязательным условием о страховании. Изучив обстоятельства, суд пришел к выводу о том, что навязывания услуг не было.