Как оформить возврат займа учредителю в 2020 году

Содержание:

Проводки по выдачи займа

Проценты, причисленные по ссудам – это прибыль компании. Компания сама устанавливает – это доход от обыкновенных видов деятельности либо другие зачисления.

Для того чтобы оформить кредит, необходимо исполнить такие условия:

- Иметь соглашение, подтверждающее, что компания может делать финансовые вложения.

- Сделать переход к компании денежных рисков, который связан с предоставлением кредитных средств, ведь может быть много разных случаев, например, неблагонадежность клиента.

- Способность компании приносить экономическую выгоду.

Размер процентного кредита исчисляется с помощью активов и их цены, которые отданы заемщику.

Работнику

Начальник может оформить своим сотрудникам беспроцентный кредит. при этом оплату по нему может снимать с зарплаты. Например, при подписании соглашения, просто записать какая сумма будет сниматься с заработной платы, и на протяжении какого времени.

Учет таких ссуд показан на счете 73-1 «Расчеты по предоставленным кредитам». По дебету счета 73.1 – оформление ссуды, по кредиту – возвращение. Процентные причисления учитываются на таком же счете.

При оформлении кредита сотрудникам руководитель должен учитывать все нюансы:

- Соглашение должно быть составлено в письменной форме.

- Непременно нужно указать дату, с которой соглашение обретет силу.

- Сумма, которую дает компания, также прописывается в соглашении. На нее не существует ограничений, но если она превосходит 25 % от цены имущества, то для оформления данной суммы средств в долг нужно собрать совет директоров для подтверждения действия.

- Кредит оформляется лишь в рублях.

- Ссуда может предоставляться с процентами и без них на усмотрение кредитора.

- Период кредитования должен прописываться в документе. Если его там нет, то средства придется отдать на протяжении месяца, после запроса кредитора.

- В соглашении также можно прописать вероятность отдать кредит раньше времени.

- Необходимо описать цель получения ссуды сотрудником.

- Нужно обозначить, как именно работник будет выплачивать заем и как он его заберет.

Учредителю ООО

Что следует знать, чтобы оформить кредит у учредителя? Обычно при оформлении этого вида кредитов, учредителем и заемщиком есть один человек. Ведь каждый бизнесмен хочет развивать свою компанию. А иногда взять ссуду у банка нельзя.

Обычно происходит собрание участников сообщества, они решают, как возместить материальную помощь своему заемщику. Практика подписания данного рода соглашений между учредителем и ООО довольно частая. Такие ссуды оформляются как с так и без учета процентов, все зависит от постановления совета.

Для того чтобы в дальнейшем не иметь проблем с налоговой службой в соглашении необходимо непременно написать такие пункты:

- Оформление кредита без процентов.

- Если помощь с процентами, то их непременно следует написать.

- Соглашение должно заключаться в рублях.

- Такой документ начальник организации может заключать сам с собой. Это законно.

Что говорит законодательство

Предоставление займов регулируется ГК РФ, гл. 42 § 1. Законодательство не запрещает учредителям предоставление займа своей организации, в том числе и беспроцентного. Подобные займы могут предоставляться на льготных условиях (длительные сроки возврата), заключаются достаточно быстро, не требуют оформления большого пакета документов, как в случае с банковским кредитом. Кроме того, беспроцентный заем сам по себе может быть учредителем «прощен», т.е. он откажется от возврата средств.

Вопрос: Существуют ли особенности валютного контроля заемщика при получении процентного или беспроцентного займа в иностранной валюте (CAD) от иностранного учредителя?Посмотреть ответ

Договор займа должен быть заключен в письменной форме. Гарантией возврата средств по договору может служить поручительство (залог) либо банковская гарантия (см. ГК РФ, ст. 361-367, 368-379, § 3). Вместе с тем учредитель часто отказывается от гарантий, поскольку имеет иные рычаги организационного, административного характера, для возврата долга.

Важно! Согласно ФЗ №115 от 07/08/01 г. банки могут затребовать документы, подтверждающие законность перечисления средств свыше 600 тыс

руб. (ст. 6 п. 1). Как правило, речь идет о направлении заверенной копии договора займа в банк. Некоторые банковские учреждения требуют документы и при перечислении меньших сумм.

Договор беспроцентного займа может быть признан крупной сделкой, если его стоимость составит более четверти активов Общества (ФЗ №14 от 08/02/98 г., ст. 46, «Об ООО», аналогично – ФЗ №208 от 26/12/95 г., гл. 10 «Об АО»).

Вопрос: Как отразить в учете организации (заемщика) получение и возврат денежного беспроцентного займа от физического лица — учредителя (заимодавца), если согласно условиям договора займа обязательства сторон выражены в иностранной валюте, а расчеты производятся в рублях по курсу, установленному Банком России на дату перечисления денежных средств? Физическое лицо является налоговым резидентом РФ.

Заем получен в сумме, эквивалентной 20 000 долл. США. Денежные средства учредитель перечислил на расчетный счет организации. Договор займа заключен в письменной форме с прямым указанием в нем условия о том, что заем предоставлен без взимания процентов. Согласно условиям договора возврат займа осуществляется в следующем порядке: 40% суммы займа возвращается через месяц, а оставшиеся 60% — через два месяца с даты получения заемных средств.

Заемные средства использованы на финансирование текущей деятельности.

Промежуточная бухгалтерская отчетность составляется на последнее число каждого календарного месяца. Организация для целей налогообложения прибыли применяет метод начисления.

Курс доллара США, установленный Банком России, составил (условно):

на дату получения займа — 61,4 руб/долл. США;

на последнее число месяца, в котором получен заем, — 61,9 руб/долл. США;

на дату возврата части займа (40%) — 61,7 руб/долл. США;

на последнее число месяца, в котором произведен возврат части займа, — 61,6 руб/долл. США;

на дату возврата оставшейся части займа (60%) — 62,3 руб/долл. США.Посмотреть ответ

Предоставляя заем, следует иметь в виду положения НК РФ о контролируемых сделках (НК РФ, ст. 105.14). В некоторых случаях, например, если заем осуществляется между юрлицами на сумму более 1 млрд в год, сделка является контролируемой ФНС. Необходима дополнительная отчетность по ней.

Если договор займа заключается между резидентом и нерезидентом, возникают дополнительные нюансы, к примеру, необходимость оформления документа на двух языках, пересчет по курсу валют при возврате, оформление паспорта сделки для банка.

Надо ли применять онлайн-кассу при получении беспроцентного займа наличными от физического лица — учредителя?

Возврат займа учредителю

Наиболее доступным способом оказания материальной помощи предприятию со стороны его учредителей является оформление беспроцентного кредита. Данный тип кредитования рекомендован к оформлению в формате подписанного договора между сторонами сделки.

Законодательством не регулируется его содержание, и при этом имеются некоторые пункты, которые должны присутствовать в соглашении в обязательном порядке:

- Определение цели использования денег;

- Указание конкретной суммы задолженности;

- Гарантия возмещение кредита;

- Определение сроков для использования беспроцентного кредита;

- Описание порядка выплат по кредиту.

При отсутствии четких указаний в соглашении о том, что кредит предоставляется беспроцентно, то он будет считаться процентным автоматически по ставке 2/3 от ставки рефинансирования.

Сумма беспроцентного кредита возвращается учредителю по соответствующему пункту в подписанном соглашении. Также участники сделки могут оформлять договор о списании задолженности.

С расчетного счета на карту

Такой способ возврата средств возможен при кредитовании предприятия от учредителя. Использование наличных средств, которые находятся в кассе, для погашения обязательств запрещается действительным законодательством, которое гласит, что деньги, которые поступают в кассу организации в формате выручки за оказанные услуги или реализованные товары, могут тратиться только на выплаты внутреннего характера среди сотрудников, которые задействованы в производстве

При выплате организацией кредита учредителю из налички возможно наступление несения административной ответственности. Здесь должно соблюдаться условие, что данное нарушение устанавливается в течение 2 месяцев после его совершения.

Товаром

Согласно действительному законодательству, возврат денежного кредита напрямую в натуральной форме не является возможным. При указании в соглашении пункта о погашении задолженности в товарной форме договор не может быть признан соглашением о займе.

Может применяться следующая схема:

- Товар будет продан кредитору по действующей рыночной цене и таким образом будет осуществлён зачет по встречным требованиям;

- Средства, полученные после операций сбыта продукта, в бухучете могут отражаться в формате погашения кредита.

Из кассы

Оплата кредита через кассу для учредителей возможна, но при этом необходимо помнить, что для физлиц нет ограничений по сумме.

Что касается юрлиц, платёж никак не может быть более 100000 рублей.

Выплата кредита не может производиться из наличных средств. Подобная операция может наказываться согласно АК РФ.

Узнайте, какие виды договоров на займы. Нужны отзывы о сервисе частных займов? Смотрите здесь.

Имуществом предприятия

Любые кредитные обязательства могут прекращаться только в той ситуации, когда кредитору передаются отступные при условии взаимного согласия сторон. Иными словами, если вместо денег должник может выплатить задолженность посредством товаров или прочего имущества.

После передачи отступных кредитору кредитное соглашение является недействительным:

- Процесс погашения задолженности таким способом является реализацией;

- НК данный процесс квалифицирует в качестве реализации, и, соответственно, облагает его налогом;

- При осуществлении деятельности предприятия на ОСНО, организация обязательно должна уплачивать НДФЛ и НДС.

Основными средствами

Согласно действительному списку законных операций, который был описан выше, на которые организация может тратить наличную выручку, то можно понять, что выплата наличными основными средствами кредита пользователя не является возможным. Оплата кредита является обособленным видом правоотношений.

В той ситуации, когда организация намеревается осуществить выплату кредита наличными, то схема действий должна выглядеть примерно следующим образом:

- Изначально предприятие сдает всю необходимую выручку в банк;

- После этого со счёта снимается нужная сумма, которая составляет сумму задолженности;

- Затем выплачивается кредит пользователя.

Особенности получения:

- При получении наличных средств в банковской структуре обязательно нужно указать их назначение по цели. В данном случае, целевое назначение будет иметь наименование «Возврат займа»;

- Если выдача средств производится наличным типом учредитель в бухучете операции обязательно должен их проводить по счёту 66, в той ситуации, когда кредит является краткосрочным;

- Когда его срок составляет меньше 12 месяцев. Соответственно, операция бухучета проводится по счёту 67 в той ситуации, когда кредит является долгосрочным, то есть, срок исполнения кредитных обязательств превышает 12 месяцев.

Основные особенности

При плохом положении дел фирмы возможность зачисления денег становится минимальной. Отрицательная структура баланса негативно влияет на кредитную оценку организации. Поэтому банки отказывают в предоставлении денег. Для финансовых учреждений такое предприятие считается вероятно разорённым.

Но данный процесс имеет ряд своих особенностей и нюансов необходимых к соблюдению в сферах:

- юриспруденции;

- бухгалтерии;

- налогов.

Особенно это касается возврата займа учредителю. Что нужно знать:

- В случае отсутствия графика платежей учредитель имеет право требовать возврат средств в течении 1-го месяца. Но только в случае отсутствия в организации иных сроков.

- Если долг был оформлен в валюте, то отдача осуществляется в рублях Российской Федерации. Курс определяется на момент выплаты долга.

- Отдача краткосрочного долга должен быть отображен в книге бухучета.

- Договор заключается в соответствии с ГК РФ.

Рассмотрим основные правила возврата займа:

- Деньги нужно перевести в сроки, прописанные в договоре.

- Если в договоре займа сроки не указаны, кредитор может потребовать вернуть средства в любой момент. Дебитор обязан погасить долг в течение месяца с даты направления претензии займодателем.

- Если заем был выдан в иностранной валюте, возвращать его нужно в рублях. Итоговая сумма определяется по курсу, действительному на момент возврата средств.

- Заем может быть беспроцентным. Однако нужно прописать в договоре это условие. Если этого не сделать, то проценты будут начисляться.

ВАЖНО! Условия договора могут быть изменены до заключения соглашения. После передачи средств кредитору считается, что сделка состоялась. То есть условия ее менять нельзя

То есть условия ее менять нельзя.

Если средства предоставляются под проценты, об этом должно быть сказано в договоре. В нем также прописывается ставка, порядок платежей. Если в документе нет информации о ставке, она определяется согласно ставке ЦБ на момент заключения договора. Если в соглашении нет данных о порядке уплаты процентов, они будут включены в ежемесячный платеж.

ВАЖНО! Проценты, получаемые учредителем, будут считаться его доходом. Поэтому они облагаются налогами в размере 13%. Проценты, выплачиваемые дебитором, будут считаться его расходами

Они уменьшают налогооблагаемую базу

Проценты, выплачиваемые дебитором, будут считаться его расходами. Они уменьшают налогооблагаемую базу.

Возврат средств не предполагает оформления дополнительных документов. Вся процедура проводится по ранее составленному договору, в соответствии с его положениями. Договор продолжает действовать вплоть до совершения последнего платежа, после чего сделка закрывается.

Возврат займа физическому лицу от юридического лица

Для правильного осуществления операции по возврату взятых в долг средств необходимо сначала ознакомиться с законодательной базой.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (499) 110-43-85 (Москва)

+7 (812) 317-60-09 (Санкт-Петербург)

8 (800) 222-69-48 (Регионы)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и !

Существует ряд регламентирующих документов, согласно которым можно правильно осуществить операцию возврата заема физическому лицу от юридического.

Основным определяющим документом отношений заимодавца и заемщика является договор. Согласно пункта 1, статьи 808 ГК РФ он подлежит обязательному оформлению займа между физическими лицами, если сумма превышает 1000 руб., а с участием юридического – независимо от суммы.

Поэтому процедура возврата займа должна быть подробна описана в соответствующих пунктах договора.

Для выполнения этой процедуры не требуется применение контрольно-кассовых аппаратов, не выписываются чеки с отображением операций в кассовой книге.

Это положение регламентировано письмом МинФина России № 03-11-05/40 от 21 февраля 2008 г.. Это означает, что использование торговой выручки для погашения заема не рекомендуется.

Осуществить операцию можно следующим способом:

- внести нужную сумму на расчетный счет юридического лица, как выручку от деятельности организации;

- с помощью чековой книжки снять деньги и передать их физическому лицу – заимодавцу. Процедура заверяется распиской, которая может быть заверена нотариально.

Относительно максимальной разовой суммы погашения заемного обязательства есть однозначное указание ЦБР № 1843-У, первый пункт которого ограничивает наличные расчеты при проведении операций возврата кредитных (заемных) обязательств в размере 100 000 руб. Это же касается как основного тела долга, так и насчитанных процентов.

Если на расчетном счету нет достаточных средств для расчета – они пополняются путем внесения выручки. В дальнейшем при составлении платежного поручения банку в графе «назначение» указывается номер и дата подписания договора заема.

Средства должны быть перечислены только на тот счет, который был указан в соглашении. Для этого банку необходимо предоставить его копию.

Образец договор займа между физическим лицом и индивидуальным предпринимателем, можно скачать в статье: договор займа между физическим лицом и ип. О том, как физическому лицу получить микрозайм на срочные нужды, рассказывается здесь.

Как получить на работе беспроцентный займ

Стоит сразу отметить, что в каждой организации отношения с работниками выстраиваются по-разному. В некоторых фирмах предоставление беспроцентных займов сотрудникам является нормальной практикой, а в других такие вопросы в принципе не рассматриваются.

Так или иначе, при необходимости получить средства в долг трудоустроенному человеку всегда стоит в первую очередь обратиться к работодателю, поскольку такая ссуда будет гораздо более выгодной, чем банковский кредит.

Всё, что необходимо сделать – написать заявление на имя руководителя компании. Обозначьте в нём точную сумму, а также объясните, для каких именно целей вам необходимы деньги и как вы собираетесь их отдавать, так риск отказа будет меньше.

Решение в данном случае полностью зависит от конкретного работодателя. Не существует такого закона, который в том или ином случае обязывал бы руководителя выдавать своим подчинёнными кредиты. Соответственно, ответ может быть как положительным, так и отрицательным.

Если руководство согласилось удовлетворить вашу просьбу, следующим шагом будет составление приказа о предоставлении указанной суммы. Деньги могут быть либо выданы наличными, либо переведены на зарплатную карту.

Затем из вашей зарплаты начнут регулярно вычитать определённую часть, пока долг перед организацией не будет полностью погашен.

Об установленном размере выплат по кредиту всегда можно узнать в бухгалтерии. Другой вариант – заранее указать в заявлении, какая сумма вычета является для вас приемлемой.

Беспроцентный займ, выдаваемый работодателем, имеет существенные преимущества перед банковским кредитом. В данном случае общая сумма вычетов полностью совпадает с размером ссуды, никаких дополнительных процентов сотрудник не выплачивает. Иными словами, данный тип кредитования представляется наиболее выгодным.

Определённые преимущества от сделки получает и работодатель: для него отсутствует риск потерять специалиста, пока тот не вернёт долг. Поэтому компании зачастую охотно предоставляют займы ценным сотрудникам, которых хотят удержать.

Возврат беспроцентного займа учредителю

Учредитель может предоставить компании беспроцентный займ. Он представляет собой ссуду, выданную без начисления процентов. Учредитель от сделки не получает выгоду, но помогает организации получить финансовую поддержку без переплат.

Взаимоотношения сторон регулируются договором. В нем прописываются условия сделки, права и обязанности, правила получения и выплаты. Кредитор не может поменять условия договора, установив проценты в процессе действия соглашения.

Договор составляется в письменном виде в свободной форме. Стороны вправе включать в документ условия сделки.

Но есть определенные пункты, которые в обязательном порядке должны быть освещены в соглашении:

- точная сумма;

- сроки использования заемных средств;

- цели использования;

- схема возврата денежных средств;

- гарантии по возврату займа.

Согласно условиям договора, сумма должна быть выплачена в установленный срок. Также учредитель может простить долг, составив документ с указанием суммы. В этом случае займ причисляется к доходам предприятия, и компания должна будет заплатить налог. Исключения составляют случаи, когда долг прощается учредителем, имеющим долю в 50% и более.

Важно понимать, что в договоре обязательно должен быть указан факт использования средств на беспроцентной основе. Если этот момент не освещен, сделка автоматически приравнивается к процентной.

В случае долга с процентами

Если займ предоставляется под проценты, то это прописывается в договоре. Обязательно указывается размер ставки и порядок уплаты.

Если процент в договоре не указан, то он приравнивается к ставке, обозначенной Центральным банком на момент составления соглашения. Данное правило регламентируется статьей №809 ГК РФ.

Что касается порядка уплаты процентов, то процесс обговаривается сторонами и указывается в соглашении.

Возможно два варианта развития событий:

Если договором не регламентируется порядок уплаты процентов, то, согласно пункту 2 статьи №809 ГК РФ автоматически приравниваются к ежемесячным платежам. Учредитель вправе требовать погашение процентов каждый период оплаты.

Проценты, получаемые при выплате долга, приравниваются к доходам гражданина. С общей суммы займодавец обязан уплатить налоговый сбор в размере 13%. Со стороны заемщика уплаченные проценты относятся к расходам, уменьшающим сумму доходов.

Видео: внесение денег в деятельность ООО

Как правильно оформить

Возврат займа иностранному учредителю или гражданину РФ осуществляется без составления отдельных документов. Процесс выплат регламентируется договором и стороны обязаны следовать указанным в соглашении условиям. Действие договора прекращается после погашения последнего платежа. Это автоматически «закрывает» сделку.

На дату последнего платежа должен быть возвращен основной долг и проценты, если они установлены соглашением. Если на момент завершения сделки остается непогашенная сумма, то займодавец вправе назначить санкции. К ним относится штраф, пени и другие материальные наказания. Ответственность за несоблюдение условий договора указывается в соглашении.

Возврат займа может осуществляться равными платежами, по составленному графику, или полной суммой в конце срока. Осуществляется выплата на расчетный счет, в кассу предприятия, безналичным переводом и другими способами.

После внесения средств плательщику выдается документ, подтверждающий оплату (чек, кассовый ордер). Также официальным документом является банковская выписка с расчетного счета организации.

Одним из вариантов погашения займа является прощение долга. Учредитель может простить долг компании, что прекращает обязательства организации перед займодавцем. Такое возможно при условии, что не нарушены права третьих лиц.

Прощение оформляется договором дарения, в котором указывается сумма и дата. При этом денежные средства причисляются к доходам компании, с которого уплачивается налог.

Возможно ли взять займ онлайн на карту с плохой кредитной историей читайте в статье: взять займ с плохой кредитной историей онлайн в 2019 году.

Как взять займ на карту без отказа онлайн быстро, читайте здесь.

Как оформить беспроцентный займ

Беспроцентные ссуды от учредителя – явление довольно распространенное, и на то есть несколько причин. Одна из них заключается в том, что организации-заемщику не придется платить никаких дополнительных налогов, а так как займ является безвозмездным, возврату подлежит лишь сумма основного долга.

Беспроцентные займы от учредителя бывают краткосрочными (до одного года) и долгосрочными (свыше года).

Беспроцентный долгосрочный займ от учредителя оформляется точно так же, как и краткосрочный заем – в письменном виде. Договор займа можно заключать на любой срок, законодательством это никак не ограничено.

Соглашение будет считаться заключенным с момента непосредственной передачи денег, либо имущества. Беспроцентный займ от учредителя имуществом не настолько распространен, как денежный займ, однако также встречается на практике.

Помимо этого в документе необходимо четко прописать срок займа и порядок его возврата. Чтобы ссуда действительно была беспроцентной, об этом следует написать в соглашении.

Без данного условия заем автоматически становится процентным, а это – нежелательные налоговые последствия для сторон договора. Подробнее о процентных и беспроцентных займах говорится в статье 809 Гражданского кодекса.

В целом, при оформлении договора беспроцентного займа от учредителя следует руководствоваться общими правилами составления договоров займа.

Однако в данном случае нужно еще учитывать и такие особенности:

- проблемы могут возникнуть, если учредитель примет решение снять с заемщика (т. е. организации) долговые обязательства. Специальной формы документа для прощения долга нет. Снятие долгового бремени можно оформить путем заключения соответствующего соглашения между заимодателем и заемщиком – двусторонней сделки. Также можно составить уведомление о прощении (одностороннюю сделку) или договор дарения. Договор дарения может быть квалифицирован в дальнейшем как недействительный;

- чаще всего учредитель и руководитель фирмы – одно и то же физическое лицо. Таким образом, в договоре фигурирует один и тот же человек, который расписывается и за заимодателя, и за заемщика. Законом это не запрещено, но на практике в документе часто ставится подпись заместителя руководителя;

- чтобы у налоговой не возникло лишних вопросов, к договору рекомендуется приложить акт приема-передачи ссуды и другие документы.

К договору займа обычно составляют такие дополнительные документы, как:

- график выдачи займа;

- график возврата займа;

- график уплаты процентов;

- дополнительное соглашение;

- протокол разногласий;

- протокол согласования разногласий.

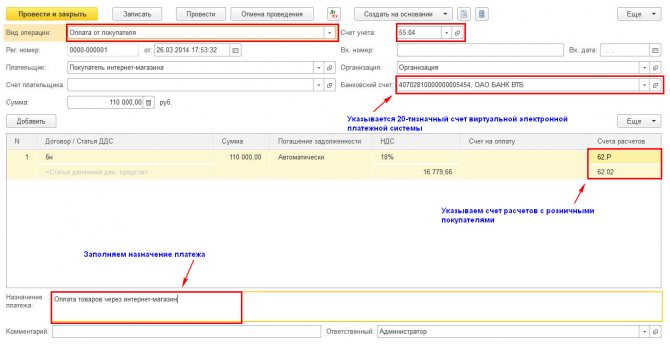

Учет Материальной выгоды по процентному займу.

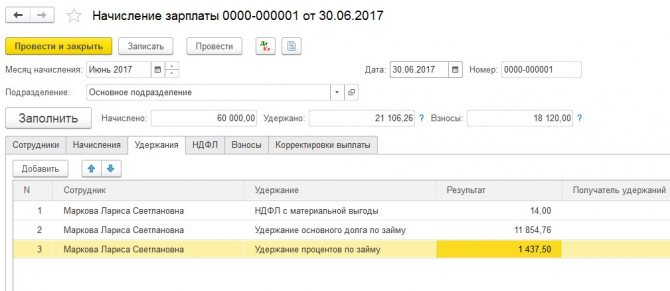

В нашем примере процент по займу составляет 11,5%, ставка рефинансирования на момент первого платежа 9%. Датой фактического получения дохода в виде материальной выгоды, является последний день каждого месяца в течение срока займа.

В нашем случае материальная выгода бы рассчитывалась так: 150000 руб. * (2/3 * 9% — 11,5%) / 365 дней в году * 30 дн. = xxx руб.

Давайте разберем факты в скобочках 2/3*9 = 6 потом из 6 вычитаем 11,5, получается отрицательное число -5,5, а значит материальная выгода не наступает. Если бы займ был дан под сумму менее 6%, то в этом случае бы возникала материальная выгода, которая облагается НДФЛ с материальной выгоды 35%.

Предположим что наш займ был под 3%, тогда 150000*(2/3 * 9% — 3%) /365 * 30 = 41,1 руб.

НДФЛ с материальной выгоды = 41,1 руб * 35% = 14,39 руб.

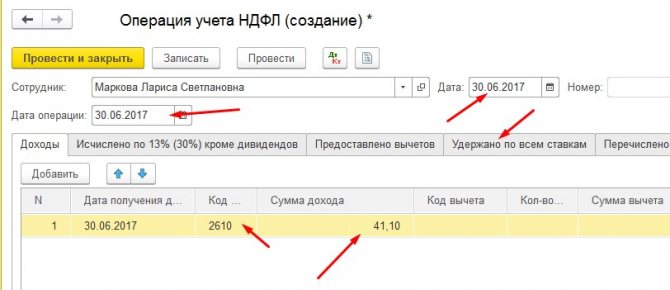

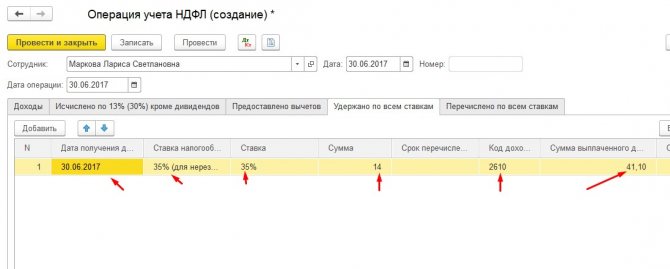

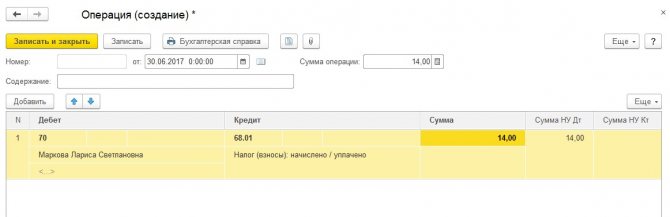

Что бы отразить НДФЛ с материальной выгоды переходим в Зарплата и кадры — Все документы по НДФЛ и создаем документ Операция учета НДФЛ.

В разделе Удержано по всем ставкам заполняем сумму налога округленную до рублей.

Снова переходим в Операции — Операции, введенные вручную и заполняем операцию для учета НДФЛ.

При начислении заработной платы вы добавляете удержание НДФЛ по материальной выгоде.

При возникновении материальной выгоды с процентного займа сотрудником Расчетный листок будет выглядеть таким образом.

Как видно, что возникает или не возникает материальная выгода по займу, все равно операция по расчету займов довольно объемная. Имеет сложности, но это особенности учета в 1С:Бухгалтерия, в других программах 1С, таких как ЗиУП учет проще.

Комментарии ()

- Ирина 16 октября 2021, 15:06 0 Добрый день! А если мы ндфл с мат выгоды удерживаем с заработной платы сотрудника? Заработная плата выплачивается 10 числа следующего месяца. То как правильно расставить даты в операции учета ндфл?

ответить

Кирилл Бледный 10 апреля 2021, 12:58 0 лолответить

Кирилл Бледный 10 апреля 2021, 12:59 0 лолответить

Возврат беспроцентного займа учредителю

Несложным средством предоставления материальной помощи компании его основателем это беспроцентный заем (данные, прописанные далее относятся ООО, основателями каких есть физические лица).

Контракт оформляется в не назначенной форме, Закон не регулирует его содержание, но имеется несколько пунктов, какие должны быть в контракте:

- Назначение истинной суммы кредита.

- Назначенный срок использования беспроцентных наличных займов

- Назначение цели, для которой требуются деньги.

- Показ схемы погашения по займу (сразу или частями).

- Обязательство по выплате займа.

Когда в займе не точно показано, что микрозайм дается на беспроцентном основании, но автоматически он числиться возмездным, с процентами от двух процентах от ставки рефинансирования подходящей на день возвращения займа.

В ситуации, когда кредитор прощает долг и, когда его часть в установленном капитале компании имеет 50 процентов или больше, то компания не выплачивает налоги на заработок. В ином случае, компания обязана выплатить налог в полном объеме.

Что это такое?

В бухгалтерии проводкой называют запись в журнале или в компьютере о осуществленных за определенный период операциях. Бухгалтерские проводки записываются в кредит одного счета и в дебет другого. Компании могут причислить процент по отпущенным кредитам, он базируется на методе учета прибыли.

Кредитор дает заемщику обусловленную сумму средств либо какие-то вещи, и заемщик должен выплатить назад сумму или отдать вещи в том же состоянии и того же качества.

В подписанном соглашении непременно должны быть прописаны такие пункты:

- Ставка по кредиту (если она есть).

- Период возвращения.

- Какой порядок возвращения.

- Если процент кредита не пишется в соглашении, или там не написано, что договор беспроцентный, то величина процента будет определяться по ставке НПУ.

Размер кредита может быть любым, на это не существует ограничений.

Способы возврата денег учредителю

Есть несколько способов возврата займа учредителю:

- через кассу;

- товаром;

- с расчётного счёта через кассу;

- имуществом.

У каждого способа есть свои преимущества и «подводные камни».

С расчетного счета через кассу

Вернуть займ учредителю можно, сняв деньги с расчётного счёта компании – заёмщика, и выдать их через кассу. Не стоит забывать, что снимая деньги с расчётного счёта по чеку, в чеке необходимо указать «возврат займа учредителю».

Оформляя выдачу денег через кассу, в расходном кассовом ордере также указывается, что это «возврат займа учредителю», в корреспондирующий счёт указывается 66 или 67, в зависимости от того, какой займ возвращается – краткосрочный или долгосрочный.

Товаром

Согласно ст. 409 ГК РФ, если у заёмщика нет денежных средств на погашение долга, он может вернуть его заёмщику в виде товара. Товары могут быть как собственного производства, так и купленные для перепродажи.

В любом случае, это собственное имущество заёмщика. А, согласно. ст. 39 НК РФ, безвозмездная передача товара в собственность другого лица, является реализацией.

Выручкой от реализации следует считать сумму погашенного займа.

Следовательно, в зависимости от того, какую систему налогообложения использует заёмщик, с выручки от реализации нужно уплатить:

- НДС;

- налог на прибыль

- единый налог на «упрощёнке».

Через кассу

Согласно п. 2 Указаний Банка России от 07. 10. 2013 года № 3073-У, наличку из кассы, которая является выручкой от реализации за проданные товары, оказанные услуги или выполненные работы, можно использовать только по следующим направлениям:

- зарплату и другие выплаты социального характера (больничные иди декретные);

- выплату страховых возмещений физическим лицам по договорам страхования с физлицами;

- выдачу денег сотрудникам под отчёт;

- оплату товаров, работ или услуг.

Как видно из этого перечня, возврат займа учредителю из выручки в этом списке не предусмотрен. Поэтому, использовать выручку от реализации товара для выплат займа учредителю нельзя.

Можно сначала сдать её в банк, а потом снять с указанием «возврат займа учредителю», и выдать из кассы по РКО.

Имуществом

Ситуация аналогична той, когда займ возвращается товаром. Имущество – это собственность заёмщика, а его передача в счёт погашения займа, является операцией по передаче права собственности, что, в соответствии со ст. 39 НК РФ, является выручкой от реализации. Такой способ распространен, если происходит возврат займа учредителю при выходе из ООО.

Стоимость этого имущества определяется по соглашению сторон. Чаще всего, она равна сумме займа, в счёт которого оно и передаётся.

С этой выручки заёмщик должен будет заплатить все необходимые налоги, которые зависят от системы налогообложения, которую он применяет.

Например, возврат займа учредителю автомобилем, который является собственность заёмщика. Его примерная стоимость и будет погашать долг перед займодателем.

Наличными

Как уже упоминалось выше, возврат займа займодателю наличными из кассы не возможен, согласно п. 2 Указаний Банка России от 07. 10. 2013 года № 3073-У.

Даже если займодатель, выдавая займ, внёс деньги в кассу наличными, согласно этим Указаниям, заёмщик должен сдать их в этот же день в банк.

По истечении срока займа, он должен снять деньги со счёта, указав основанием «возврат займа учредителю», а затем выдать их из кассы по такому же основанию, только по РКО.НДФЛ

Займодатель должен уплатить НДФЛ только в том случае, если он выдаёт процентный займ. Подоходный налог уплачивается только с процентов по займу, так как основной долг – это деньги учредителя, и в положенный срок он получает свои деньги назад.

А проценты по займу – это доход займодателя, по которому он должен уплатить налог государству в размере 13% от полученной суммы.

Если займ долгосрочный, и проценты по нему выплачивают каждый год, то уплачивать НДФЛ займодатель должен по итогам каждого года.

Займ от учредителя – вещь довольно распространенная. Так удобнее и предприятию – заёмщику, и учредителю – займодателю. Главное правильно составить договора займа. Он обязательно должен быть в письменной форме.

Оформление моментального займа на карту круглосуточно, описывается в статье: круглосуточные займы.

Возможен ли займ от иностранного юридического лица в рублях, .

О том, что такое автозайм, .