Переход на псн и торговля маркированными и подакцизными товарами

Содержание:

Процесс начисления и оплаты акцизов

Налоговые акцизы являются платежами федерального значения, потому что их изъятие происходит на территории всего государства со всех видов предприятий и организаций. Продавец самостоятельно назначает стоимость на свою продукцию, а потом уже от прибыли с покупателей возмещает отчисления по данному налогу в казну страны.

Процесс начисления и оплаты акцизов — это вычисление величины налога в процессе осуществления операций по подакцизным товарам, куда входит и налог на цену продукции.

Получается, что любая экономическая единица, принимающая участие в товарообороте подобного рода изделий, может самостоятельно рассчитать величину акцизов по выплатам в казну государства, а также при использовании может передавать права пользования подакцизной продукцией другому пользователю, в конечном итоге достигая итогового пользователя, который и возьмет на себя обязательства по оплате акцизов.

Из этого следует, что налоговая система заинтересована в регулировании использования подакцизных товаров.

Понятие акциза

Акциз — налог, которым облагаются потребители различной продукции, попадающей под косвенное налогообложение. Данные условия накладываются на товары, попадающие под монопольное производство и обладающие большой рентабельностью на рынке. В отличие от пошлины на сбор с оборота, акцизы накладываются на сырьё, чей спрос не будет меняться от изменения ценовой категории.

Целей на установление подобного рода «податей» достаточно. Но основными выделяют — экономические и фискальные. В ряде обстоятельств, может быть произведена организация сбора на те товары, чья продажа нарушает экономическую поддержку изделий национального назначения и изготовления. Допустим, если Япония выпускает автомобили определенной марки, то цены конкурентов не могут быть меньше. В случае с фискальным сбором, правительство устанавливает на него ограничения, потому что продажа изделий делает производителю прибыль, чьё наличие превышает допустимые нормы.

Виды подакцизных товаров: какие позиции к ним относятся

Фактически все товарные единицы можно разделить на две группы:

- подвергаемые обязательной маркировке;

- не маркируемые в принудительном порядке.

К первой категории причисляется два вида продуктов:

- Табак, расфасованный в упаковках, пачках для продажи в розницу. Это сигареты, курительные смеси, жевательный и нюхательный порошки, сигары и прочие разновидности с никотином.

- Алкоголь, разлитый по емкостям от 50 мл до тар в 100 л и предназначенный для розничной реализации. В данный перечень не входит пиво и пивные напитки (в том числе, в кегах для розлива), а также сидр, медовуха. Именно по этой причине некоторые магазины ограничивают алкогольный ассортимент только слабоалкогольными вариантами, чтобы не ставить специальное оборудование для работы с маркировкой.

К подакцизным товарам, продукции в РФ, не подвергаемой маркированию, относят транспортные средства, бензиновое и дизельное топливо, керосин, спирт, машинное масло и другие позиции из представленной выше таблицы.

Общие сведения о подакцизных товарах

Подакцизные товары — это вид товаров, которые облагаются особым налогом — акцизом. Акциз — разновидность косвенного налога в виде надбавки к стоимости товара, вводимой государством для наполнения госбюджета, а также для регулирования спроса на тот или иной вид товаров.

Подакцизные товары обладают общей чертой: все они являются высокорентабельными и обладают низкими производственными издержками, что делает их очень привлекательными с точки зрения налогообложения. На сегодняшний день доходы бюджета от налоговых поступлений по акцизам составляют около 5–8% от общей суммы налоговых поступлений, что, несомненно, очень высокий показатель. Подакцизными признаются как товары, произведенные на территории РФ, так и ввозимые.

Плательщиком акциза в бюджет является организация, ИП или иное лицо, которое осуществляет операции по реализации или производству подакцизного товара

Плательщики акцизов

Плательщиками акциза признаются лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу Российской Федерации, определяемые в соответствии с Таможенным Кодексом Российской Федерации ().

Подакцизные товары

Подакцизными товарами признаются ():

- этиловый спирт, произведенный из пищевого или непищевого сырья, в том числе денатурированный этиловый спирт, спирт-сырец, дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый (далее также в настоящей главе — этиловый спирт);

- спиртосодержащая продукция (растворы, эмульсии, суспензии и другие виды продукции в жидком виде) с объемной долей этилового спирта более 9%, за исключением алкогольной продукции, указанной в пп. 3 настоящего пункта;В целях настоящей главы не рассматриваются как подакцизные товары следующие товары:

- лекарственные средства, прошедшие государственную регистрацию в уполномоченном федеральном органе исполнительной власти и внесенные в Государственный реестр лекарственных средств, лекарственные средства (включая гомеопатические лекарственные препараты), изготавливаемые аптечными организациями по рецептам на лекарственные препараты и требованиям медицинских организаций, разлитые в емкости в соответствии с требованиями нормативной документации, согласованной уполномоченным федеральным органом исполнительной власти;

- препараты ветеринарного назначения, прошедшие государственную регистрацию в уполномоченном федеральном органе исполнительной власти и внесенные в Государственный реестр зарегистрированных ветеринарных препаратов, разработанных для применения в животноводстве на территории Российской Федерации, разлитые в емкости не более 100 мл;

- парфюмерно-косметическая продукция разлитая в емкости не более 100 мл с объемной долей этилового спирта до 80% включительно и (или) парфюмерно-косметическая продукция с объемной долей этилового спирта до 90% включительно при наличии на флаконе пульверизатора, разлитая в емкости не более 100 мл, а также парфюмерно-косметическая продукция с объемной долей этилового спирта до 90% включительно, разлитая в емкости до 3 мл включительно;

- подлежащие дальнейшей переработке и (или) использованию для технических целей отходы, образующиеся при производстве спирта этилового из пищевого сырья, водок, ликероводочных изделий, соответствующие нормативной документации, утвержденной (согласованной) федеральным органом исполнительной власти;

- виноматериалы, виноградное сусло, иное фруктовое сусло, пивное сусло.

- алкогольная продукция (водка, ликероводочные изделия, коньяки, вино, фруктовое вино, ликерное вино, игристое вино (шампанское), винные напитки, сидр, пуаре, медовуха, пиво, напитки, изготавливаемые на основе пива, иные напитки с объемной долей этилового спирта более 0,5%, за исключением пищевой продукции в соответствии с перечнем, установленным Правительством Российской Федерации;

- табачная продукция;

- автомобили легковые;

- мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л.с.);

- автомобильный бензин;

- дизельное топливо;

- моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей;

- прямогонный бензин. Для целей настоящей главы под прямогонным бензином понимаются бензиновые фракции, полученные в результате переработки нефти, газового конденсата, попутного нефтяного газа, природного газа, горючих сланцев, угля и другого сырья, а также продуктов их переработки, за исключением бензина автомобильного и продукции нефтехимии;Для целей настоящей статьи бензиновой фракцией является смесь углеводородов, кипящих в интервале температур от 30 до 215 град. С при атмосферном давлении 760 миллиметров ртутного столба;

- топливо печное бытовое, вырабатываемое из дизельных фракций прямой перегонки и (или) вторичного происхождения, кипящих в интервале температур от 280 до 360 градусов Цельсия.

Когда начислять акциз

При реализации (передаче) подакцизного товара акциз начислите в день отгрузки (передачи) покупателю (получателю) товаров (п. 2 ст. 195 НК РФ, письмо Минфина России от 14 января 2010 г. № 03-07-06/03).

Если организация продает товары в розницу, то датой реализации для целей исчисления акцизов признается дата передачи товаров подразделению, которое осуществляет розничную продажу (п. 2 ст. 195 НК РФ).

Исключением является случай реализации товаров, переданных в залог, если они с момента заключения договора залога находились у залогодержателя. В таком случае начислить акциз можно только после проведения публичных торгов. Это объясняется тем, что при заключении договора залога товары передаются залогодержателю не с целью реализации (ст. 337 ГК РФ).

Если обязанность по уплате акциза связана с обнаружением недостачи товаров, датой реализации является дата обнаружения недостачи. При этом акцизом облагается то количество недостающего товара, которое превышает нормы естественной убыли (п. 4 ст. 195 НК РФ).

По операциям передачи товаров, произведенных из давальческого сырья, акциз начисляется на дату подписания акта приема-передачи таких товаров (п. 2 ст. 195 НК РФ).

Акциз начислите по всем операциям, дата реализации (передачи) которых относится к текущему месяцу (п. 5 ст. 194, ст. 192 НК РФ).

Ситуация: в какой момент нужно начислить акциз при реализации товаров через посредника?

При реализации товаров по посредническим договорам акциз начислите в момент передачи товаров посреднику.

Объясняется это так.

При реализации произведенных подакцизных товаров возникает объект обложения акцизами (подп. 1 п. 1 ст. 182 НК РФ).

Реализацией товаров признается передача права собственности на товары (на возмездной или безвозмездной основе) от одного лица к другому (п. 1 ст. 39 НК РФ). То есть в общем случае датой реализации считается дата перехода права собственности.

Вместе с тем, для целей исчисления акцизов дата реализации подакцизных товаров определяется как день их отгрузки (передачи) (п. 2 ст. 195 НК РФ).

Таким образом, если условиями договора предусмотрен переход права собственности, начислять акциз нужно на дату отгрузки товаров в рамках исполнения такого договора независимо от даты перехода права собственности на него или дату оплаты. Этот вывод подтверждается письмом Минфина России от 14 января 2010 г. № 03-07-06/03.

При реализации товаров через посредников право собственности на товары сохраняется за производителем до момента продажи их посредником (п. 1 ст. 996, ст. 1011 ГК РФ). Однако передаются они посреднику с целью их реализации, в результате которой право собственности от производителя перейдет непосредственно к покупателю. Поэтому на основании изложенных выше норм начислить акциз нужно на дату отгрузки товаров посреднику. Аналогичные разъяснения содержатся в письме Минфина России от 7 октября 2008 г. № 03-07-06/87.

Когда делать перечисления в бюджет

Крайним числом подачи отчетности и выплат является 25 число календарного месяца, следующего за тем, когда были проведены операции. Исключением является перегонка бензина и денатурация этилового спирта, для них отсчетным считается 25 дата, следующая в течение трех месяцев после данного налогового периода.

Еще одна особенность касается производителей спиртосодержащих напитков. Они обязаны дробить выплаты и вносить аванс не позднее 15 числа. Впоследствии платеж можно принять к вычету. Для тех, у кого имеется банковская гарантия, подтверждающая, что в случае неуплаты, банк обязуется перечислить платеж, предусмотрено освобождение.

Что такой акцизный сбор

Акцизным сбором является косвенный налог, который установлен государством и выступает обязательным платежом в определенных количествах и в положенные сроки.

Так как акцизный налог является федеральной пошлиной, то и объем выплат, и перечень продукции представлены в НК РФ. К слову, акцизы являются львиной долей в наполнении бюджета страны.

Законодательная база

Акцизный сбор – это налог, но косвенный, то есть скрытый в стоимости продукции. Важно: нормативное регулирование акцизов изложено в НК РФ во 2 части ст. 22

Дополнительно статьями данного закона регулируется:

- Ст.179 – перечень субъектов, которым вменяется уплата акциза;

- Ст.179.2, ст.179.3, ст.179.4, ст.179.5, ст.180 – обязанности данных лиц;

- Ст.181 – список подакцизных товаров;

- Ст. 183, ст.184, ст.185, ст.186, ст.191 – особенности данного налогообложения при экспорте и импорте;

- Ст.192 и 193 – размер ставок по акцизу и налогового периода.

Также получение акцизного сбора постоянно регулируется и дополняется статьями ФЗ И НК. Порядок начисления и исчисления акциза рассмотрены в этом видео:

Ст.186 отдельно описывается сбор акциза на таможне при ввозе/вывозе в пределах Таможенного союза и стран ЕЭС.

Важно: вывоз подобного груза из России, который за ее пределами не подлежит акцизному сбору доступно без его уплаты согласно нормативным документам

Куда уплачивается налог

Налог обязателен к уплате в положенные сроки и в полном объеме соответствующими лицами в бюджет государства или местный бюджет. Акцизный сбор, входит в состав непрямых налогов.

Существуют две его классификации:

- Специфические и универсальные;

- Фиксированные – определенная надбавка к продукции и пропорциональные – процент об общего количества сбытой продукции.

Облагаемые и необлагаемые операции

Операциям, облагаемым акцизами, посвящена ст. 182 НК РФ. Объекты обложения налогом изложены в ней с учетом присущих им нюансов.

Основу составляют такие операции, как:

- продажа подакцизой номенклатуры на территории России;

- реализация конфиската, бесхозных товаров либо тех, на которые поступил отказ в пользу государства;

- передача подакцизных товаров из давальческого сырья;

- ввоз товаров подакцизного характера;

- получение (оприходование) этилового спирта-денатурата;

- получение бензина прямогонного.

На заметку! Под оприходованием, согласно НК РФ, понимается момент принятия подакцизного товара на бухгалтерский учет.

Не относят к операциям, облагаемым акцизом, согласно НК РФ, следующие:

- передача облагаемого акцизом товара внутри организации, по подразделениям;

- продажа подакцизной номенклатуры на экспорт;

- первичная реализация конфиската, бесхозных товаров, относящихся к подакцизным, которые должны быть переданы государству, переработаны, уничтожены;

- аналогично — ввоз таких же товаров, от которых произошел отказ, на территорию РФ, либо размещенных в особой портовой экономической зоне и т.п.

Подробности освобождения от налога содержит ст. 183 Кодекса.

На заметку! Освобождение от акциза может быть применено только в случае обособленного учета «льготных» операций.

Как выбрать и входные акцизы подакцизных товаров

В обычной ситуации покупки партии следует включить величину налога в оптовую стоимость продукта. Если акцизное сырье было направлено на производство другого, вторичного изделия, то затраты на него были включены в состав расходов, а это значит, что можно уменьшить сумму затрат. При условиях:

- налоговая база сырьевого материала и конечного результата должна быть единого объема;

- сперва следует по факту полностью уплатить налог, а затем воспользоваться возможностью налогового вычета;

- потребуется официальное документальное подтверждение операций – счета-фактуры, декларации с таможни и прочие документы.

Порядок исчисления и уплаты

Из указанного выше следует, что расчёт прямой налоговой нагрузки по соответствующим операциям с подакцизными товарами субъекты налогообложения производят самостоятельно, исходя из видов товарной продукции, с которыми они работают.

Вид товара определяет, каким образом формируется сумма налоговой выплаты, то есть ставка какого типа будет применяться, каково будет её расчётное значение, и по какой формуле высчитывается налог.

Ставки акцизов (или тарифные ставки) с определённой долей условности можно подразделить на:

- Твёрдые – это фиксированные суммы в рублях, которые накладываются на каждую единицу расчётной налоговой базы облагаемой продукции;

- Комбинированные – это высчитываемые ставки, которые имеют внутри формулы как фиксированный показатель, так и различные меняющиеся коэффициенты;

- Адвалорные – ставки в процентах, которые высчитываются по показателю стоимости подакцизной продукции определённого вида.

Также на отдельные виды товаров действует ряд налоговых послаблений в виде вычетов (статьи 200 и 201) или исключений на тех или иных условиях деятельности (статьи 183–186.1).

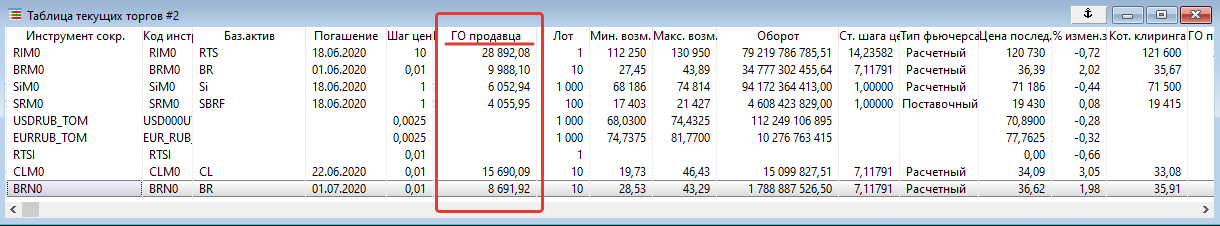

С основными акцизными ставками на 2019–2021 год можно ознакомиться в последней редакции НК РФ. Ряд из них приведём далее:

| Наименование продукции | Ставка акциза (в % и (или) руб. за единицу исчисления) | ||

| До 31 декабря 2021 г. | До 31 декабря 2021 г. | До 31 декабря 2021 г. | |

| Вина и иные напитки, не имеющие географического защищенного наименования, например: Шампань | 18 руб. за 1 л. | 19 руб. за 1 л. | 20 руб. за 1 л. |

| Пиво и изготавливаемые на его основе напитки, содержащее от 0,5 до 8,6% спирта. | 21 руб. за 1 л. | 22 руб. за 1 л. | 23 руб. за 1 л. |

| Сигареты, папиросы | 1890 руб. за 1000 шт + 14,5% (от розничной цены). Но не менее 2 568 руб. за партию из 1000 шт. | 1966 руб. за 1000 шт + 14,5% (от розничной цены). Но не менее 2671 руб. за 1000 шт. | 2045 руб. за 1 000 шт. + 14,5% (от розничной цены). Но не менее 2778 руб. за 1000 шт. |

| Автомобили с двигателем свыше 112,5 кВт (150 л. с.) и до 147 кВт (200 л. с.) мощности | 454 руб. на 0,75 кВт (1 л. с.) | 472 руб. на 0,75 кВт (1 л. с.) | 491 руб. на 0,75 кВт (1 л. с.) |

| Автобензин 5 класса | 12314 руб. за 1 т. | 12752 руб. за 1 т. | 13262 руб. за 1 т. |

Как исчисляется акциз

Уже из примеров в таблице можно увидеть, что денежный эквивалент накладывается на ту или иную единицу подакцизной продукции, то есть налоговую базу, исчисляемую в килограммах, литрах, тоннах, 1000 штук или киловаттах. Это касается твёрдых тарифных ставок, исходя, таким образом, из объёма реализуемых тем или иным способом товаров.

В качестве примера рассмотрим, как осуществляется начисление на реализацию партии пива и сколько в результате заплатит пивоваренный завод.

Примем за условие, что завод за месяц реализовал партию в 200 000 бутылок пива объёмом по 0,5 л.

Для расчёта налога на одну единицу используется следующая формула: Н = НБ х СтАт, где Н – налог, НБ – налоговая база (по объёму в литрах), СтАт – ставка акцизного обложения.

Смотрим в таблице размер ставки: он составляет для пива 23 руб. за 1 л.

Так как ставка рассчитывается за один литр, пересчитываем количество бутылок на литры, чтобы получить налоговую базу: НБ = 200000 х 0,5 = 100000 л.

Вносим цифры в формулу: НБ = 100000, СтАт = 23.

Н = 100000 х 23 = 2300000 руб.

Получаем, что пивоваренный завод в качестве прямого налогоплательщика заплатит в бюджет 2 300 000 руб. акцизного налога.

Производство и продажа пива и другой алкогольной продукции приносят немалый доход в казну государства

Если же подакцизный товар подпадает по комбинированную ставку, как например сигареты или сигары, то в сумму налога будет включён не только твёрдый тариф по налоговой базе, но и определённая государством процентная ставка, высчитываемая от цены розничной реализации одной штуки продукции. В этом случае с определённой условностью формулу можно представить следующим образом:

Н = НБ х СтАт + МрП х П.

Добавленные в формулу данные: МрП – максимальная розничная цена продажи, П – процентный показатель, который устанавливает государство.

Что такое акциз?

Под акцизом принято понимать разновидность налога, который чаще всего взимается с юрлиц и ИП в момент осуществления ими операций с некоторыми перечнями товаров. В частности — перевозимыми через границу РФ. Существует довольно много подходов к классификации акцизов. Например:

— по отнесению к уровню государственной власти;

— по субъектам перечисления в бюджет;

— по способам использования платежей;

— по каналам изъятия;

— по схеме обложения;

— по критериям прав задействования поступлений.

Если классифицировать акциз по указанным признакам, то он будет являться налогом:

— относящимся к категории федеральных;

— взимаемым, как мы отметили выше, с юрлиц и ИП;

— нецелевого характера, то есть направляемым на финансирование неопределенного перечня мероприятий;

— относящимся к категории косвенных;

— рассчитываемым и уплачиваемым налогоплательщиком самостоятельно;

— относящимся к категории регулируемых, поскольку данные платежи могут быть направлены в бюджеты разных уровней — федерального, регионального.

Акцизы — это косвенный налог. То есть уплачивается он фактически не налогоплательщиком, а покупателями.

Акцизы, таким образом, включаются в стоимость товара. Получив выручку по факту продажи того или иного продукта, налогоплательщик отчисляет от нее сумму, соответствующую акцизу, в бюджет.

В чем экономический смысл рассматриваемой разновидности налогов?

Прежде всего, акцизы устанавливаются государством в целях пополнения бюджета за счет тех сверхдоходов, что получают фирмы от выпуска высокорентабельных товаров, а также выравнивания экономических условий ведения бизнеса. Кроме того, налоги рассматриваемого типа могут устанавливаться на импортную продукцию — в целях защиты национального рынка. Государство определяет ставки акцизов, которые, с одной стороны, эффективно решают данную задачу, с другой — позволяют сохранить привлекательность национального рынка для иностранных инвесторов.

Для властей страны также важно сохранить умеренность в политике определения размера соответствующих показателей с точки зрения сохранения приемлемых отпускных цен на подакцизную продукцию для граждан — как мы отметили выше, фактическими плательщиками налога, о котором идет речь, являются клиенты предприятий

Объектами налогообложения акцизами признаются следующие операции

Объектам «акцизного» налогообложения посвящена ст. 182 НК РФ, в которой перечислены подлежащие обложению акцизами операции. Отличительная черта большинства «подакцизных» операций — они осуществляются на территории РФ.

Полный перечень операций, признаваемых объектом налогообложения акцизами:

- продажа подакцизных товаров (ПТ) их производителями (при этом не имеет значения возмездность или безвозмездность сделки);

- продажа конфискованных и (или) бесхозяйных ПТ (если есть соответствующее решение суда);

- передача производителями ПТ собственнику, включая получение ПТ в собственность в счет оплаты услуг производства ПТ из давальческого сырья;

- внутрифирменная передача произведенных ПТ для последующего изготовления неподакцизных товаров, за исключением:

- передачи произведенного прямогонного бензина (ПБ) для дальнейшего изготовления нефтехимической продукции в структуре фирмы, имеющей свидетельство о регистрации лица, совершающего операции с ПБ;

- и (или) передачи произведенного денатурированного этилового спирта (ДЭС) для изготовления неспиртосодержащей продукции в структуре фирмы, имеющей свидетельство о регистрации организации, совершающей операции с ДЭС;

- передача производителями ПТ этих товаров для собственных нужд;

- передача производителями ПТ этих товаров в уставный капитал организаций, паевые фонды кооперативов, а также в качестве взноса по договору простого товарищества (договору о совместной деятельности);

- передача производителем ПТ — хозяйственным обществом или товариществом указанных ПТ своему участнику (его наследнику или правопреемнику) при его выходе (выбытии) из общества;

- передача произведенных ПТ на переработку на давальческой основе;

- ввоз ПТ на территорию РФ и иные территории, находящиеся под ее юрисдикцией;

- получение (оприходование) ДЭС компанией, имеющей свидетельство на производство неспиртосодержащей продукции;

- получение ПБ компанией, имеющей свидетельство на переработку ПБ;

- внутрифирменная передача (между подразделениями, не являющимися самостоятельными налогоплательщиками) произведенного этилового спирта для последующего изготовления алкогольной и (или) подакцизной спиртосодержащей (АССП) продукции, включая передачу изготовленного спирта-сырца для производства ректификованного этилового спирта, который планируется использовать в этой же фирме для производства АССП (кроме спиртосодержащей парфюмерно-косметической продукции и/или продукции бытовой химии в металлической аэрозольной упаковке), если иное не определено подп. 16 п. 1 ст. 183 НК РФ;

- оприходование ПБ лицом, имеющим свидетельство на его переработку, в ситуации получения ПБ, изготовленного переработчиком из давальческого сырья;

- оприходование ПБ лицом, имеющим свидетельство на переработку ПБ, произведенного в его структуре из собственного сырья;

- получение бензола, параксилола или ортоксилола (БПО) лицом, обладающим свидетельством на работу с БПО;

- оприходование имеющим свидетельство лицом БПО, произведенных в результате оказания данному лицу услуг по переработке принадлежащего ему сырья;

- оприходование БПО лицом (имеющим свидетельство на операции с БПО) в своей структуре, произведенных там же из собственного сырья;

- получение авиационного керосина лицом, имеющим сертификат эксплуатанта и включенным в РЭГА РФ (реестр эксплуатантов гражданской авиации);

- получение средних дистиллятов (СД) фирмой, имеющей предусмотренное ст. 179.5 НК РФ свидетельство;

- реализация отечественными фирмами иностранным покупателям собственных СД, вывезенных за рубеж в качестве припасов на водных судах в соответствии с правом ЕЭС. При этом продавец СД должен удовлетворять следующим требованиям:

- быть российской фирмой, включенной в РПБТ (реестр поставщиков бункерного топлива);

- и (или) иметь лицензию на погрузочно-разгрузочную деятельность (применительно к опасным грузам на ж/д транспорте, внутреннем водном транспорте, в морских портах);

- и (или) быть отечественной компанией, заключившей договор с включенными в РПБТ фирмами, на основании которого используются специальные объекты (используемые для заправки водных судов).

«Что может являться объектом налогообложения (характеристики)?»;

«Порядок смены объекта налогообложения при УСН “доходы”»;

.

Особые случаи передачи подакцизных товаров — нюансы отражения в учете

Подакцизный товар может быть предметом не только купли-продажи или переработки. Его могут передать:

- как взнос по договору простого товарищества (ДПТ) или договора о совместной деятельности (ДСД);

- как вклад в уставный капитал (УК) фирмы.

Учетные алгоритмы в данной ситуации базируются на следующем:

- вклады по ДПТ или в УК по нормам бухучета относятся к финансовым вложениям;

- уплата акциза при такой передаче подакцизного товара — это затраты на приобретение финансовых вложений;

- начисление акциза отражается проводкой:

|

Дебет |

Кредит |

Содержание операции |

|

58 |

68 |

Начисление акциза при передаче произведенных подакцизных товаров в счет вклада по ДПТ |

Следует отметить, что существует и иная точка зрения по данному вопросу — акциз нужно учесть на том же счете, на котором отражаются расчеты по этим подакцизным товарам (абз. 2 п. 1 ст. 199 НК РФ).

При передаче подакцизных товаров в УК фирмы производятся следующие учетные записи:

|

Дебет |

Кредит |

Содержание операции |

|

58.1 |

76 |

Отражение передачи подакцизных товаров в счет вклада в УК |

|

76 |

43 |

Списание себестоимости переданных товаров |

|

76 |

68 |

Начислен акциз |

|

19 |

68 |

Восстановление НДС, принятого к вычету при приобретении использованного в производстве подакцизных товаров сырья |

С бухучетом финансовых вложений вас познакомят статьи:

- «Синтетический и аналитический учет финансовых вложений»;

- «Бухгалтерский учет финансовых вложений — ПБУ 19/02».

Основные составляющие для исчисления акцизного сбора

Важно: организации, занимающиеся сбытом оптового груза не являются плательщиками акциза.

В роли плательщиков выступают:

- Производители и предприятия розничной торговли;

- Индивидуальные предприниматели;

- Перевозчики – экспортеры/импортеры.

Важно: в России акциз начал действовать с 1991 года и его основными составляющими являются – объект, ставка и база. При этом ставки в данном направлении постоянно увеличиваются

К примеру, в 2017 году акциз на табак и никотин варьируется в пределах 2 000 рублей на 1 000 штук

При этом ставки в данном направлении постоянно увеличиваются. К примеру, в 2017 году акциз на табак и никотин варьируется в пределах 2 000 рублей на 1 000 штук.

Рассчитывается он так согласно следующему сложению к 1 562 рублям (прежний уровень акциза) прибавляют 14,5% максимальной цены этого же наименования найденного в розничной торговле.

Для алкоголя акцизный сбор в 2017 году составляет – импортный продукт повысился на 10 рублей за литр, отечественный на рубль. Крепленные напитки повысились в стоимости на 23 рубля за литр.

Для реализации алкоголя на территории РФ нужно заплатить не только акцизный налог, но и приобрести соответствующую лицензию на алкоголь.

Важно: в 2018 – 2019 годах ставки сохранятся, рост предусматривается только для табака и никотина, что подразумевает прибыль в казну 56, 2 млрд. рублей, но эксперты подсчитали, что из-за отсутствия роста на остальную продукцию, бюджет не доберет около 12 млрд

рублей.

Специфические акцизы

Предусмотрены для определенного перечня изделий

Второй его особенностью является применение дифференцированных ставок. Важно: уровень ставок и список продукции сформированы законодателем.. Применение данных списков и размеров обязательно на территории РФ к любому виду товара – завезенному из-за границы или выпущенному в пределах родины

Применение данных списков и размеров обязательно на территории РФ к любому виду товара – завезенному из-за границы или выпущенному в пределах родины.

Универсальные акцизы

Особенность заключается в использовании одинаковых ставок для всех групп товаров. Данный вид валяется более востребованным, нежели специфический, так как он за счет обширной налогооблагаемой базы способствует активному наполнению бюджета.

Благодаря универсальности сбора упрощен контроль со стороны налоговой над качеством исполнения обязательств налогоплательщиками.

Однако в нем ярко отображены минусы непрямых сборов – влияние на процесс инфляции и социальная регрессивность.

Основные группы акцизных налогов.

Основные группы акцизных налогов.

Формы универсальных сборов

Существует 3 вида универсальных сборов:

- На покупку/продажу в области оптовой и розничной торговли;

- Налог с оборота;

В первых 2-х вариантах налогообложению подлежит общий доход. При этом в 1-м варианте налог изымается с полученной в итоге всех операций валовой выручки, в то время как при получении налога с оборота процент высчитывается при каждом передвижении товара.

Интересно: налог с оборота применялся в СССР в течение 50 лет. НДС лишен всех недостатков своего предшественника, но при этом имеет яркий личный минус в виде злоупотребления при администрировании, что лишает казну наполнения.

Из-за своих явных плюсов он активно используется многими странами мира. Добавленная стоимость берется в данном случае в 2 варианта:

- С зарплаты и прибыли;

- Доход от продаж и сбыта за вычетом расходов.

Основные проводки по акцизам

В бухучете для отражения расчетов по акцизам применяется сч. 68 «Расчеты по налогам и сборам» в разрезе аналитических субсчетов.

Бухучет по акцизам при продаже подакцизных товаров

Акциз, предъявленный покупателю, учитывается в корреспонденции с тем счетом, на котором отражена выручка от реализации подакцизных товаров ПТ:

|

Дебет |

Кредит |

Содержание операции |

|

90.4 |

68 |

Начисление акциза при продаже подакцизного товара (ПТ) |

Если продавец не выставляет покупателю акциз, в бухучете он отражается следующим образом:

|

Дебет |

Кредит |

Содержание операции |

|

19 |

68 |

Начисление акциза при продаже ПТ |

Если начисленный акциз уменьшается на вычеты, производятся следующие записи в учете:

|

Дебет |

Кредит |

Содержание операции |

|

62 |

90.1 |

Отражение выручки от продажи ПТ |

|

90.3 |

68 |

Начислен НДС по реализации ПТ |

|

19 |

68 |

Начислен акциз по реализации ПТ |

|

68 |

19 |

Принят к вычету акциз, начисленный при реализации ПТ |

Безвозмездная передача ПТ

Начисленный акциз в такой ситуации отражается в составе прочих расходов:

|

Дебет |

Кредит |

Содержание операции |

|

91.2 |

68 |

Начисление акциза при безвозмездной передаче ПТ |

Набор бухгалтерских проводок и используемых для учета операций с акцизами может изменяться в зависимости от особенностей операций с ПТ — о них расскажем в следующих разделах.

- «Основные проводки по бухучету — примеры»;

- «Принятые бюджетные обязательства — бухгалтерские проводки»;

- «Начислены страховые взносы (бухгалтерская проводка)».