Ип сдает в аренду нежилое помещение — налогообложение

Содержание:

Перечисление с собственника как физического лица

Если квартира сдается в аренду физическим лицом, который не имеет статуса индивидуального предпринимателя (в т.ч. пенсионером) – размер подоходного налога составит 13% от полученных от арендаторов средств.

Важно! Применяемая для исчисления НДФЛ ставка изменится, если гражданин в текущем году проживал на территории РФ менее 183 дней и составит 30% от суммы полученных доходов. Пример: в 2020 году гражданин сдавал в аренду 2 квартиры, и общий доход от этого составил 400 тысяч рублей за отчетный год

Пример: в 2020 году гражданин сдавал в аренду 2 квартиры, и общий доход от этого составил 400 тысяч рублей за отчетный год.

Так как гражданин имеет статус налогового резидента – НДФЛ будет рассчитан по ставке 13% и составит 52 000 рублей.

Эту сумму необходимо перечислить в бюджет.

Как подать декларацию на сдаваемую площадь?

Декларация по форме 3НДФЛ должна быть передана в налоговый орган в срок до 30 апреля года, следующего за годом, в котором были получены доходы.

Исключение возможно только в том случае, если из-за праздничных дней и выходных рабочий график налогового органа смещен. Тогда срок сдвигается до ближайшего рабочего дня.

Внимание! При заполнении декларации 3НДФЛ обратите внимание на бланк документа – его версия должна соответствовать отчетному году. Заполнить декларацию можно 4 способами:

Заполнить декларацию можно 4 способами:

- от руки, получив бланк документа в ФНС или скачав его с портала налоговой службы;

- заполнить электронно, использовав для этого специальную программу;

- заполнить декларацию онлайн;

- обратиться за помощью в заполнении декларации в посредническую фирму.

Общие рекомендации по заполнению формы 3 НДФЛ включают следующие пункты:

- Декларация 3НДФЛ должна быть заполнена от руки либо распечатана. Допускается использование только синих или черных чернил.

Важно! Ни при каких обстоятельствах не допускается печать декларации с обеих сторон листа

Скрепляя листы декларации механически нельзя допускать сминания листов, влекущих утрату данных и деформацию штрих-кода.

Каждый показатель необходимо вписывать в отдельное поле формы, состоящее из определенного числа ячеек.

Все финансовые показатели в форме 3НДФЛ отражаются в рублях и копейках. При расчете суммы налога НДФЛ сумма с остатком менее 50 копеек округляется в меньшую сторону, а более – до полного рубля.

Если доход был получен в иностранной валюте — перед тем как вписать его в форму 3 НДФЛ необходимо пересчитать сумму в рубли исходя из курса ЦБ, действующего на момент получения дохода.

Все записи в полях декларации делаются начиная с крайней левой ячейки.

На каждой заполняемой странице декларации сверху должен быть проставлен ИНН гражданина, а также его фамилия и инициалы.

Как платить

Что касается выплачиваемого налога, то ранее платить можно было только на почте или в банке. Современные плательщики могут пользоваться разными способами, включая безналичные переводы. Чаще всего собственники недвижимости, выплачивая НДФЛ, используют платежные терминалы или специальный сервис на официальном сайте налоговой.

https://www.youtube.com/watch?v=ytpolicyandsafetyru

Все необходимые налоги при сдаче в аренду своего нежилого помещения оплачиваются физическим лицом. Собственник обязан оформить декларацию и подать ее в соответствующие сроки. Любое сокрытие дохода приведет лишь к дополнительным неприятностям и, что самое главное, к дополнительным расходам. Причем, суммы будут гораздо больше той, что удалось сэкономить.

Согласно договору аренды, арендодатель — физическое лицо получает доход в виде выплат по арендной плате, а в силу положений гл. 23 НК РФ несет ОБЯЗАТЕЛЬСТВА перед государством по уплате НДФЛ в бюджет как налогоплательщик.

Однако уплачивать налог в казну государства самостоятельно физическое лицо не будет из-за наличия налогового агента по уплате НДФЛ в лице организации. Обычно этот налог удерживает и перечисляет организация. Таким образом, НДФЛ должен перечислить арендатор – предприятие.

Правила оплаты налогов с аренды при общей системе

Если договор заключен в рамках коммерческой деятельности, в счета следует включить НДС. Большое значение будет иметь тип вознаграждения:

- Фиксированные взносы. Налог с аренды исчисляется по ставке 18%. Его потребуется выделять в счетах-фактурах и своевременно оплачивать в бюджет.

- Составные платежи. Нередко взносы носят компенсационный характер. Не желая контактировать с коммунальными службами, арендатор перечисляет собственнику возмещение затрат на ресурсы помимо основного вознаграждения. В этом случае ИП на ОСНО вправе принять к вычету НДС, взысканный снабжающими организациями или управляющими компаниями.

Пример. Индивидуальный предприниматель на общей системе заключил договор о передаче офисных площадей во временное пользование на 1 год. Плата по контракту перечисляется ежемесячно в размере 23 600, в том числе НДС 3 600 рублей. Стороны включили в арендный взнос все коммунальные расходы. В первый месяц снабжающие организации выставили счет на 4720, в том числе НДС 720.

Налог на добавленную стоимость будет рассчитываться следующим образом: 3600–720 = 2900 рублей.

Другим обязательным отчислением со сделки станет НДФЛ. Предприниматели на общей системе обязаны придерживаться правил главы 23 НК РФ. При этом они имеют право на профессиональный вычет. Правовая основа снижения налоговой базы закреплена в статье 221 НК РФ. В приведенном примере НДФЛ необходимо вычислять в следующем порядке:

| Этап расчета | Калькуляция в рублях |

|---|---|

| Налоговая база | 23 600–3 600 = 20 000 |

| Расходы без НДС | 4 720–720 = 4 000 |

| Профессиональный вычет | 20 000–4 000 = 16 000 |

| НДФЛ к уплате в бюджет | 16 000 × 13% = 2080 |

Сумма НДС, предъявленная снабжающими организациями, не войдет в состав расходов коммерсанта (статья 170 НК РФ).

Таким образом, при сдаче недвижимости в аренду в рамках коммерческой деятельности предпринимателям на ОСНО придется заплатить сразу два налога – НДФЛ и НДС. Страховые сборы останутся фиксированными.

Аренда помещений у физического лица: налогообложение, страховые взносы

Аренда помещений у физического лица

Арендуя помещение у гражданина, который не является самозанятым лицом, организация, выполняя обязанности налогового агента, обязана удерживать и выплачивать в бюджет НДФЛ, рассчитанный от суммы арендных платежей по действующей налоговой ставке. Данное требование установлено п. 2 ст. 226 НК РФ.

Арендатор – налоговый агент по НДФЛ

Организация-арендатор рассчитывает НДФЛ, удерживает сумму из дохода физлица-арендодателя и выплачивает налог в бюджет в каждом случае перечисления арендных платежей. Арендодатель же получает сумму арендной платы за минусом удержанного налога:

АрендПлатежфакт = АрендПлатеждоговор – НДФЛ,

где АрендПлатежфакт – сумма арендного платежа, фактически перечисляемого арендодателю;АрендПлатеждоговор – размер арендного платежа согласно договору;

НДФЛ – сумма удержанного налога, рассчитанного по установленной ставке (в общем порядке – 13% от размера арендного платежа).

При аренде помещения у физлица, НДФЛ подлежит удержанию как в случае, когда сумма налога указана в договоре аренды, так и при условии, что данное положение договором не предусмотрено (см. письмо Минфина № 03-04-05/49369 от 27.08.2015 года).

Срок уплаты НДФЛ юрлицом-налоговым агентом – не позже дня, следующего за днем перечисления арендного платежа физлицу-арендодателю.

Рассмотрим пример. Между ООО «Призма» и гражданином Барсуковым заключен договор аренды нежилого помещения, согласно которому арендная плата составляет 7.303 руб./мес.

«Призма» уплачивает арендные платежи Барсукову ежемесячно до 20-го числа текущего месяца.

18.10.2021 года бухгалтер «Призмы» перечислил Барсукову арендную плату за октябрь 2021 года (за минусом НДФЛ):

7.303 руб. – (7.303 руб. * 13%) = 6.353,61 руб.

«Призма» обязана перечислить НДФЛ в бюджет не позже 19.10.2021 года.

Страховые взносы

Арендные платежи, уплачиваемые юрлицом-арендаторов в пользу физлица, не являются объектом налогообложения страховыми взносами. В соответствие с п.4 ст. 420 НК РФ, организация, арендующая помещение у физлица, взносы по обязательному пенсионному, медицинскому, социальному страхованию уплачивать не обязана.

НДФЛ и страховые взносы при выплате возмещения коммунальных услуг

Достаточно часто договора аренды содержат положения, согласно которым арендатор обязан компенсировать собственнику расходы, связанные с эксплуатацией помещения. Арендные соглашения, заключенные между организациями и физлицами, в данном случае не исключение.

В ответ на многочисленные запросы налогоплательщиков относительно взыскания НДФЛ при оплате возмещения по договорам аренды, Минфин выпустил письмо с разъяснениями. Согласно письму № 03-04-06/12985 от 17.04.2013 года, выплаты возмещения коммунальных, эксплуатационных услуг, услуг связи, т.п. в рамках договора аренды признаются компенсацией, в связи с чем налогообложению НДФЛ не подлежат.

Рассмотрим пример. Между ООО «Златоуст» и гражданином Федотовым заключен договор аренды помещения под склад, согласно которому:

- сумма ежемесячных арендных платежей составляет 6.120 руб.;

- арендатор компенсирует собственнику расходы на отопление и электроэнергию согласно квитанциям и платежным документам коммунальных служб.

Срок оплаты аренды и компенсации коммунальных расходов – до 10-го числа месяца, следующего за отчетными.

02.11.2021 года Федотов предоставил бухгалтеру «Златоуста» квитанции об оплате коммунальных услуг по арендуемому помещению в общей сумме 1.005 руб.

Бухгалтер рассчитал сумму аренды и компенсации:

- арендный платеж за октябрь 2021 года (за вычетом НДФЛ):

120 руб. – (6.120 руб. * 13%) = 5.324,40 руб.; - компенсация коммунальных услуг – 1.005 руб.;

- общая сумма к оплате:

324,40 руб. + 1.005 руб. = 6.329,40 руб.

Арендный платеж и компенсация коммунальных услуг перечислена Федотову 05.11.2021 года. В тот же день бухгалтер перечислил в бюджет НДФЛ в сумме 795,60 руб. (6.120 руб. * 13%).

Сдача квартиры в аренду: какие варианты уплаты налоговых обязательств арендодателем существуют в 2020 году

Действующие ранее законодательные нормы и нововведения, вступившие в силу с 1 января 2020 года, позволяют арендодателям самостоятельно выбрать один из вариантов налогообложения. Существуют следующие способы выполнения налоговых обязательств перед государством при получении дохода от сдачи квартиры в аренду.

Законодательное регулирование

Граждане, сдающие в аренду свои квартиры, как правило, считают, что никто об этом не узнает и никакие налоги платить им не нужно. Но налоговая служба может получить информацию о такой деятельности самыми различными способами:

- Пеня, которая исчисляется путем умножения суммы долга на количество дней просрочки и на 1/300 ставки рефинансирования.

- Наложение штрафа за нарушение срока оплаты налога – 20% от неуплаченной суммы налога. Умышленная неуплата налога ведет к штрафу в размере 40% от суммы налога, подлежащего к уплате.

- Обращение в суд с иском о наложении ареста на ваши денежные средства и имущество.

Если есть решение суда о взыскании задолженности по налогам, и оно не исполняется, то судебные приставы, в целях обеспечения исполнения решения суда, могут обратить взыскание на заработную плату должника, его имущество, запретить выезд за границу.

Сдача квартиры в аренду на 11 месяцев — налоги не платим?

- Штраф в размере 20%от неуплаченной суммы налога (ст. 122 НК РФ), если судом будет доказано, что уклонение от уплаты происходило умышлено, размер взыскания увеличитсядо 40%;

- Штраф за непредставление налоговой декларации— 5% от неуплаченной суммы налога за каждый месяц просрочки, но не менее тысячи рублей и не более 30%.

- Пенюв размере 1/300 ключевой ставки ЦРБ за каждый день просрочки.

- Составлять её должен собственник помещения. Вручную или печатный вариант – значения не имеет;

- В документе не должно быть исправлений или помарок, в противном случае он тут же теряет юридическую силу;

- В расписке указываются паспортные данные лиц, которые участвуют в передаче денег. А также дата получения средств с периодом, за который они внесены.В первоначальной редакции документа Минфин предлагал ввести для самозанятых лиц налог 2,5% с выручки для граждан, которые оказывают услуги физическим лицам или работают по патенту, и 4,5% для тех, кто предоставляет услуги юрлицам или сдает имущество в аренду. Однако ФНС выступило за ставку в 4%, в которую будут включены взносы в Фонд обязательного медицинского страхования.

Ответственность за неуплату

- Начисление пени за несвоевременную уплату налога, которая исчисляется путем умножения суммы долга на количество дней просрочки и на 1/300 ставки рефинансирования;

- Наложение штрафа за нарушение срока оплаты налога – 20% от неуплаченной суммы налога. Игнорирование уплаты налога ведет к штрафу в размере 40%.

Если арендодатель получает от квартиросъемщиков деньги — платить налог нужно в любом случае, несмотря на срок, указанный в договоре. Сложилось ошибочное мнение о том, что еслисоглашение о найме заключено на 11 месяцев, то платить налогне нужно. Однако срок, на который заключен договор, не имеет прямого отношения к налогам. Даже если квартира сдается посуточно,оплачивать налог все равно обязательно.

Платить налог должен собственник, если он сдает жильефизическим лицам(пп. 1 п. 1 ст. 228 НК РФ). Если квартира сдаетсяорганизации, нотариусу, адвокату или ИП— платить налог обязанность арендатора, то есть он самостоятельно удерживает и перечисляет в налоговую 13% от причитающейся арендной платы.

Необходимо ли платить налог от сдачи квартиры в аренду в 2020 году

Договор найма, заключенный на срок больше одного года, подлежитгосударственной регистрациив Росреестре. При этом госпошлина для физлицсоставляет 2 тыс. рублей. Если соглашение заключено на 11 месяцев,регистрировать его не нужно, а по истечению срока действия его можно просто перезаключить.

«Даже если арендодатель и составляет с жильцами договор найма квартиры, но при этом не платит налоги, то он не может обратиться по нему в суд, ведь фактически это будет свидетельствованием против самого себя и признанием того, что нарушил закон», — поясняет частный юрист Ирина Кузьмина.

Договор аренды с физическим лицом — налогообложение

О налогах мы уже немного рассказали, а в этом разделе поговорим подробнее.

Если вы ИП, то размер налога зависит от режима налогообложения. Как правило, это УСН доходы, при котором размер налога равен 6%.

Если арендодателем является физическое лицо, то оно обязано уплатить НДФЛ в размере 13%, исчисляемый от суммы арендной платы. Это правило распространяется на аренду на любой срок (подп. 4 п. 1 ст. 208, п. 1 ст. 209 Налогового кодекса РФ).

Арендодатели-граждане, не имеющие статуса индивидуального предпринимателя, оплачивают налог двумя способами:

- Самостоятельно.

- С помощью арендатора.

Разберем эти варианты подробнее.

Самостоятельный расчет и оплата НДФЛ

Такой порядок применяется, если арендатором является гражданин без статуса ИП (подп. 1 п. 1 ст. 228 НК РФ), в том числе иностранец или лицо без гражданства. В данном случае налог рассчитывается в конце года по следующей формуле (п. 1 ст. 224, ст. 225 НК РФ):

НДФЛ = годовой доход от сдачи имущества в аренду × 13 / 100

Далее гражданину следует заполнить декларацию по форме 3-НДФЛ о доходах за год, в который сдавалось имущество в аренду, и до 30 апреля следующего года подать ее в налоговую по месту жительства (п. 3 ст. 228, п. 1 ст. 229 НК РФ). Кстати, для удобства налогоплательщиков на официальном сайте ФНС предлагается бесплатная программа для заполнения декларации.

Уплачивается налог до 15 июля следующего года. Реквизиты необходимо уточнить в соответствующем налоговом органе.

Расчет и перечисление НДФЛ арендатором

Рассчитывать и оплачивать НДФЛ обязан арендатор, если в качестве него выступают (пп. 1, 2 ст. 226 НК РФ):

- российские предприятия;

- российские представительства иностранных компаний;

- индивидуальные предприниматели;

- адвокаты, нотариусы.

В этом случае арендатор является налоговым агентом физлица-арендодателя, который из суммы арендной платы исчисляет и вычитает 13% НДФЛ. При этом данный налог не должен уплачиваться из собственных средств арендатора. Перечисляется платеж по месту регистрации агента.

Если арендатор полностью удержал и перечислил НДФЛ, гражданин может больше не декларировать этот доход.

Если вы самозанятый

Налог уплачивается ежемесячно, через приложение «Мой налог». Сумму налога рассчитывают автоматически, в приложении. В самом начале налог будет меньше, за счет налогового вычета в размере 10 000 рублей, вы будете оплачивать лишь 4%, если сдаете имущество юридическим лицам, и 3%, если сдаете имущество гражданам. После того, как вы исчерпаете вычет, налог будет 6% и 4% соответственно.

***

Итак, договор аренды с физлицом и компанией заключается по общим правилам, применимым к арендным отношениям. В связи с участием организации сделка всегда должна иметь письменную форму. В некоторых ситуациях сдача в аренду собственного имущества физлицом признается предпринимательской деятельностью, поэтому не может осуществляться без получения соответствующего статуса ИП

Особое внимание следует уделить вопросам налогообложения арендодателя-гражданина, так как в зависимости от того, кто является арендатором, либо гражданин сам уплачивает НДФЛ, либо за него это делает арендатор-агент

Еще больше материалов по теме в рубрике: «Договор».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Вариант 2. Аренда помещений юрлицом у самозанятого

Если помещения — жилые и находятся они в Москве, Московской, Калужской областях или Республике Татарстан, то физлицо может выступать в качестве самозанятого

Обратите внимание: сдавать в аренду нежилую, коммерческую недвижимость самозанятые не вправе. Подобные юридические тонкости безопаснее отслеживать самому арендодателю

Зато статус самозанятого для получения доходов от аренды могут использовать государственные гражданские и муниципальные служащие. Это прямо закреплено в законе, посвященном рассматриваемому спецрежиму. Смотрите статью 6 ФЗ от 27.11.2018 № 422-ФЗ.

При договоренности сторон можно использовать дополнительные документы. Например, традиционный акт. Но это необязательно. Главное для фирмы тут — убедиться, что самозанятый действительно выставил правильный чек. И таким образом все налоговые обязанности по сделке с фирмы-арендатора снимаются.

Чек самозанятый должен выдать и передать контрагенту сразу в момент расчета, если используются наличные или электронные средства платежа. Например, карта. При иных формах расчетов — в безналичном порядке — не позднее 9-го числа по итогам месяца, в котором были расчеты.

Если стать ИП

Если лицо сдает нежилое помещение, то при определенных условиях это может быть расценено как предпринимательская деятельность. Если она осуществляется физ. лицом без соответствующей регистрации, то это нарушение закона. Причем, ответственность может быть не только административной, но и уголовной.

Что является решающим фактором признания предпринимательской деятельности в данном случае? Это уровень дохода, который получает лицо, сдающее недвижимость в аренду. Сумма не может превышать 1 млн 500 тыс. рублей за год. Помимо этого, учитываются дополнительные условия, указывающие на ведение физ. лицом предпринимательской деятельности:

- Предоставление недвижимости юридическому лицу.

- Приобретение определенного вида недвижимости для последующей сдачи внаем.

- Длительный срок, на который заключается соглашение с арендатором, а также постоянное перезаключение договора.

Если хозяин собственности действительно ведет с помощью предоставления аренды предпринимательскую деятельность, то ему лучше стать индивидуальным предпринимателем (ИП). Справка: государство предлагает различные льготы бизнесменам, особенно, в сфере налогообложения. Поэтому, зарегистрировавшись ИП, собственнику нужно будет заплатить 6%, а не 13%.

Общие сведения ↑

Физическому лицу, сдающему помещения различного типа в аренду, необходимо максимально подробно разобраться со следующими моментами:

- определения;

- заключение договора;

- законные основания.

Хорошее знание законодательной базы позволит избежать юридических сложностей, связанных с оформлением и другими немаловажными моментами.

Определения

Основополагающими понятиями, с которыми необходимо разобраться для успешного ведения коммерческой деятельности, являются:

- физическое лицо;

- НДФЛ;

- государственная регистрация;

- индивидуальное предпринимательство.

Условно всю недвижимость, которая может сдаваться в аренду, можно разделить на две категории:

- коммерческая;

- жилая.

Но в независимости от её типа, при извлечении прибыли от её сдачи следует уплачивать в бюджет налог на доходы физических лиц.

Причем данная выплата должна осуществляться в любом случае – если собственник сдает в аренду недвижимость и как физическое, и как юридическое лицо (ИП).

Под государственной регистрацией понимается постановка на учет в специальный реестр. Физическим лицам, осуществляющим сдачу в аренду недвижимости, это не требуется.

Данный документ является законным основанием для ведения коммерческой деятельности рассматриваемого типа.

Заключение договора

Обязательным условием законности ведения деятельности рассматриваемого типа является договор аренды.

Согласно обозначенной выше главе, в документе рассматриваемого типа должны в обязательном порядке присутствовать следующие разделы:

- место и дата заключения договора;

- полное наименование:

- арендодателя;

- арендатора;

- территориальное местоположение;

- имеющиеся инженерные коммуникации (вентиляция, теплоснабжение, электричество, иное);

- арендная плата, порядок осуществления расчёта по ней;

- права и обязанности сторон – данный раздел необходимо расписать максимально подробно, так как при возникновении спорных ситуаций он будет учитываться судом;

- срок аренды;

- порядок внесения изменений в договор, прекращение его действия;

- ответственность сторон за невыполнение условий;

- заключительные положения;

- реквизиты и подписи сторон, заключивших договор.

Также помимо заключения договора рассматриваемого типа желательно сформировать специальный акт приема и передачи недвижимости.

В нем должны быть обозначены наиболее важные моменты касательно состояния собственности и другие моменты, требующие внимания.

Законные основания

Физическому лицу, занимающемуся сдачей какой-либо недвижимости (независимо от её типа), следует изучить нормативную базу касательно данного вопроса.

В некоторых случаях физические лица не имеют права вести деятельность данного типа без регистрации ИП.

Потому если физическое лицо осуществляет сдачу в аренду недвижимости систематически, оно получает прибыль именно такого типа. Следовательно, обязательно регистрировать ИП.

Если по каким-то причинам физическое лицо не осуществило регистрацию в установленном порядке, то на него будут наложены соответствующие санкции.

Данный момент регламентируется:

| Ч.1 ст.№14.1 КоАП РФ | Административная ответственность |

| Ст.№171 УК РФ | Уголовная ответственность |

Сдавать в аренду какую-либо недвижимость физическое лицо без регистрации ИП имеют право на основании следующих законодательных документов:

- постановление Верховного суда Российской Федерации №51-АД11-7 от 10.01.12 г.;

- письма Министерства финансов Российской Федерации:

- №03-04-05/10-1454 от 28.12.12 г.

- №03-04-05-01/808 от 17.11.09 г.

- Письмо ФНС России №ЕД-2-3/125 от 25.02.13 г.;

- УФНС России по г. Москве №20-14/060015@ от 15.06.09 г.

Но даже если собственник, собирающийся сдавать недвижимость в аренду, полностью уверен в законности своих действий, ему все же стоит учитывать позицию Пленума ВС РФ.

Так как судебная практика крайне неоднозначна. Но именно на неё ориентируются различные суды при вынесении каких-либо решений.

Порядок расчетов с бюджетом на УСН

Если договор аренды заключает предприниматель на упрощенной системе, со сделки придется перечислять единый налог. Условием освобождения от НДФЛ будет коммерческий характер сделки.

Пример. Собственник помещений зарегистрировался в качестве ИП, чтобы сдавать в аренду производственные здания, земельные участки и хозяйственные постройки. Месяц содержания недвижимости обходится бизнесмену в 58 тыс., а ежегодный капитальный ремонт – 480 тыс. рублей. Предприниматель заключил договоры с компаниями, согласно которым ежемесячно будет получать 380 тыс. рублей. Соглашение действует с 1.05.2018 до 31.12.2018, то есть 8 месяцев.

Расчет обязательств зависит от выбранного объекта обложения.

| Этап калькуляции | Доходы по ставке УСН 6% | Чистая прибыль по ставке УСН 15% |

|---|---|---|

| Расчетная база | 380 000 × 8 месяцев = 3 040 000 | |

| Сумма затрат | (58 000× 8 месяцев)+ 480 000 = 944 000 | |

| Облагаемая база | 3 040 000 | 3 040 000–944 000 = 2 096 000 |

| Налог к оплате | 3 040 000 × 6% = 182 400 | 2 096 000 × 15% = 314 400 |

Страховые сборы взимаются с ИП на УСН в фиксированном размере. Поскольку в примере годовой доход превысит нормативное значение в 300 тыс. рублей, с излишка необходимо перечислить 1% на пенсионное страхование. Правило о дополнительных взносах актуально для всех предпринимателей, в том числе плательщиков ОСНО и ПСН.

Помимо минимальной суммы в 32 385 рублей, нашему коммерсанту нужно заплатить: (3040 000–300 000)× 1% = 27 400.

Вариант 3. Аренда помещений юрлицом у обычного «физика»

Арендуя помещения у простого физического лица, нужно платить НДФЛ. То есть удерживать с выплаты подоходный и перечислять его в бюджет в качестве налогового агента. Сам «физик» в таком случае налог за себя не платит.

Никакие страховые взносы по аренде не возникают (п. 4 ст. 420 НК, ст. 5 Закона от 24.07.98 № 125-ФЗ).

Договориться с физлицом о том, что он будет уплачивать за себя налог, — нельзя. Даже если вы пропишите такую обязанность в договоре аренды и по факту человек заплатит за себя в бюджет, это будет незаконно. И ваша обязанность никуда не исчезнет. А дополнительно появятся лишь штраф и пени за неуплату агентского НДФЛ (п. 7 ст. 75 и ст. 123 НК).

Начисляйте (удерживайте) НДФЛ с аренды при каждой выплате дохода физлицу. При этом смотрите налоговый статус арендодателя. Если это налоговый резидент, используйте ставку 13%. Иначе — 30 (ст. 224 НК). Физлицу перечисляйте арендную плату уже за минусом удержанной суммы.

Удержанный налог перечисляйте в бюджет не позднее дня, следующего за днем выплаты арендной платы (абз. 1 п. 6 ст. 226 НК РФ). КБК по налогу при аренде — тот же, что и при перечислении НДФЛ по зарплатным доходам.

Не забудьте вести на арендатора-физлицо НДФЛ-регистр. Фиксируйте там даты по трем событиям.

- Получение дохода — день выплаты арендной платы (подп. 1 п. 1 ст. 223 НК).

- Удержание налога — также день непосредственных расчетов с физлицом (абз. 1 п. 4 ст. 226 НК).

- Перечисление налога — день, следующий за днем удержания НДФЛ. Если дата выпадает на выходной или праздник, то указывается ближайший рабочий день (п. 7 ст. 6.1, абз. 1 п. 6 ст. 226 НК РФ).

Например, арендную плату за март 2021 года компания-арендатор внесла физлицу-арендодателю 5 апреля. Тогда первые две даты из перечня выше — это 05.04.2019. Третья дата — перечисления налога — 8 апреля, так как 6-е апреля — это выходной, суббота. Поэтому срок переносится на рабочий понедельник. При этом уплатить налог в бюджет можно уже 5 апреля, вместе с оплатой аренды.

При подготовке «подоходной» отчетности отразите в ней арендные операции. Для ежеквартального расчета 6-НДФЛ имеют значение даты, которые мы расписали выше. В годовой справке 2-НДФЛ по арендной плате отразите код дохода — 1400 (приложение № 1 к приказу ФНС России от 10.09.2015 № ММВ-7-11/387@).

Следующая

НДФЛНарушение сроков проверки декларации 3 НДФЛ

Расчет НДФЛ с аренды помещения у физического лица ↑

Если физическое лицо-собственник недвижимости осуществляет свою деятельность в рамках закона, касающегося сдачи помещений в аренду третьим лицам, ему не стоит забывать о налогах – о НДФЛ.

Следует в первую очередь разъяснить для себя следующие важные моменты:

- как рассчитать сумму;

- особенности уплаты;

- код бюджетной классификации;

- формирование платежного поручения – желательно ознакомиться с образцом данного документа;

- проводки при начислении.

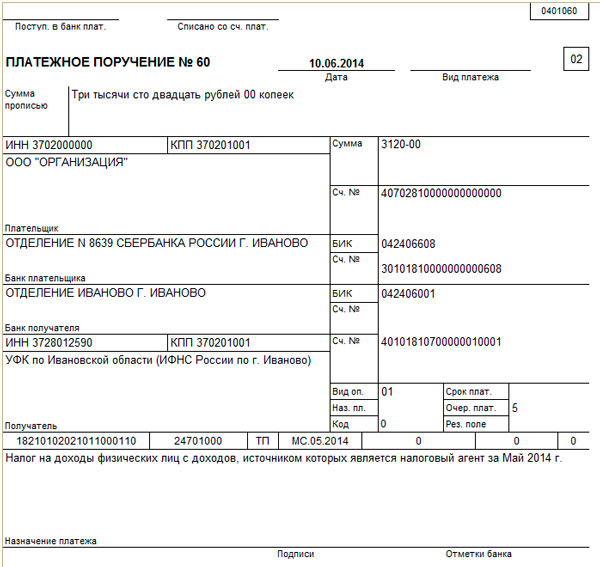

Фото: платежное поручение

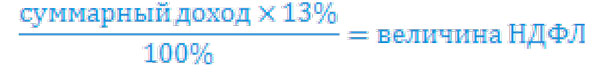

Как рассчитать сумму

НДФЛ представляет собой разновидность прямого налога. Вычисляется он в процентах – берется сумма от совокупного дохода физических лиц, но при этом из неё вычитаются различного рода доходы.

Таким образом, формула для расчета выглядит следующим образом:

Особенности уплаты

Назначение платежа НДФЛ с аренды помещения у физического лица всегда одинаково. Но имеется один важный момент, который касается формы его перечисления.

Все зависит от юридического статуса лица, арендующего помещение/недвижимость. Это может быть:

- организация (с различной формой собственности);

- индивидуальный предприниматель;

- физическое лицо.

В первых двух случаях (юридическое лицо или же ИП) арендатор является налоговым агентом арендодателя. Потому налог на доходы физических лиц обязан уплачивать он – величина его все также будет составлять 13%.

Необходимо соответствующим образом формировать бухгалтерскую отчетность, с учетом данного фактора.

Арендодатель в свою очередь обязан лишь в обозначенные сроки сдавать декларацию в налоговые органы по месту своего жительства. Более сложна ситуация касательно сдачи в аренду недвижимости частным лицам.

В таком случае физическое лицо, осуществляющее деятельность данного типа, налогового агента не имеет. И осуществлять все платежи должно самостоятельно, формируя при этом соответствующую отчетность – декларацию.

Но при этом от ведения бухгалтерского учета физическое лицо освобождается – согласно действующем на территории РФ законодательству.

КБК

Разобраться, куда платить НДФЛ с аренды помещения у физического лица помогают КБК – коды бюджетной классификации.

Именно данный набор цифр позволяет в автоматическо режиме провести платеж, обозначить его назначение. Но следует помнить, что ежегодно коды бюджетных классификаций изменяются.

Видео: как рассчитать налог на доходы от аренды жилья

Очень важно перед формированием отчетности и платежных поручений предварительно удостовериться в правильности указания всех реквизитов. В 2020 году КБК для перечисления налога на доходы физических лиц за сдачу помещения в аренду выглядит следующим образом — 182 1 01 02030 01 1000 110

В 2020 году КБК для перечисления налога на доходы физических лиц за сдачу помещения в аренду выглядит следующим образом — 182 1 01 02030 01 1000 110.

Формирование платежного поручения (образец)

Наиболее важные изменения коснулись:

| Поля №22 | Код «УИН» (уникальный идентификационный номер) |

| Поля №101 | «Статус плательщика» (расшифровка кодов – в приложении №5 к приказу №107н) |

| Поля №104 | Код бюджетной классификации изменяется ежегодно |

| Поля №10 | ОКТМО (изменено с 2020 года) |

Имеется большое количество различных нюансов, которые необходимо учитывать при формировании платежного поручения в обязательном порядке.

Проводки при начислении

Индивидуальные предприниматели, а также организации в независимости от формы собственности, обязаны отражать в своей бухгалтерской отчетности уплачиваемый НДФЛ соответствующим образом – проводками.

Данные операции выглядят примерно следующим образом:

| Дебет | Кредит | Назначение |

| 44 | 60 | Обозначается сумма, из которой вычитается налог на добавочную стоимость |

| 60 | 68.1 | Начисление налога на добавочную стоимость в ручном режиме, обозначается в журнале |

| 60 | 50.1 | При оплате аренды напрямую из кассы организации |

| 68.1 | 51 | Операция по перечислению НДФЛ по месту назначения |