27 фз об индивидуальном персонифицированном учете 2020

Содержание:

Предоставление данных персонифицированного учета

Информация относительно персонифицированного учета предоставляется организацией, в которой лицо выполняет трудовые функции.

Предусматривается несколько форм для отражения таких сведений:

- СЗВ-М. Этот вид предполагает, что информация поступает в пенсионный орган каждый месяц. Порядок оформления прописывается в Постановлении ПФР №83п от 2016 года;

- форма расчета страховых взносов. Данный документ подлежит ежеквартальной передаче в налоговую инспекцию. Акт утверждается приказом ФНС № ММВ-7-11/551 от 2016 года;

- СЗВ-стаж. Информация передается в уполномоченный орган каждый год. Это касается и тех работников, которые оформили статус пенсионеров. Порядок внесения данных отражен в Постановлении ПФР №3п от 2017 года.

Необходимо учитывать установленные правила при оформлении перечисленных форм. К примеру, чтобы отразить информацию в форме СЗВ-стаж нужно применять коды. Эти значения закрепились в Классификаторе, который является приложением к Постановлению ПФР №3п от 2017 года.

Эти шифры используются для пояснения периодов, в течение которых гражданин работал. К примеру, код НЕОПЛ применяется с целью указания на то, что лицо находилось в отпуске, не подлежащем оплате.

Ответственность за нарушение порядка предоставления сведений персонифицированного учета

Сотрудники, ответственные за подачу указанных сведений, несут ответственность за их правильность и достоверность.

Контроль за достоверностью предоставляемых сведений осуществляется территориальными органами ПФР. При обнаружении ошибок и (или) их несоответствия сведениям, имеющимися у ПФР, а также при их несоответствии установленным формам и форматам, страхователю вручается уведомление об устранении ошибок (лично под расписку, по почте заказным письмом или в электронном виде). На устранение указанных ошибок страхователю отводится строк 5 рабочих дней.

За непредставление сведений в установленные сроки или представление неполных (недостоверных) сведений, а также неустранение ошибок руководители и должностные лица страхователей несут финансовую ответственность, установленную ст.17 с Федеральным законом № 27-ФЗ.

С 2021 года возлагается штраф на работодателей, которые:

- несвоевременно подали отчет − в размере 5 % от суммы всех страховых взносов, которые были начислены за отчетный период. Штраф начисляется за каждый месяц просрочки. Его сумма не может быть меньше 1000 рублей и не может превышать 30 % от суммы начислений;

- подали недостоверные сведения − в размере 5 % от квартальных отчислений. Но этот штраф взыскивается уже через суд.

Поэтому отчет нужно вести грамотно и корректно.

Помимо финансовой ответственности, стоит отметить, что лица, занимающиеся этим на предприятии, а также ответственные работники пенсионного фонда, которые кропотливо вводят данные в базу, решают судьбу будущих пенсий. От них зависит как корректность начислений, так и правильность ввода, а значит, и управление пенсионными накоплениями. В будущем это напрямую отразится на размере пенсий.

Подробное изучение многочисленных нормативных документов не всегда является гарантией правильного, своевременного составления и направления сведений персонифицированного учета. Знать все нюансы «с нуля» невозможно, а опыт, как правило, нарабатывается путем проб и ошибок. Поэтому максимально эффективной станет передача такого ответственного участка работы профессионалам, специализирующимся на оказании данных услуг.

Ответы на актуальные вопросы по ИПУ

В данном направлении могут возникнуть разные вопросы.

Что такое лицевой счет

Ответ: Индивидуальный счет указывает сведения о каждом этапе жизни гражданина и выступает как основание при решении вопроса, связанного с оказанием поддержки со стороны государственных органов. Структура, использованная при разработке счета, помогает выявлять ошибки и следить за тем, какие изменения произошли, что влияет на расчет полагающихся выплат.

В документе прописываются такие данные:

- информация из паспорта гражданина;

- половая принадлежность;

- адрес проживания;

- номер страхового документа;

- гражданская принадлежность;

- ИНН;

- величина стажа;

- доход гражданина;

- взносы страхового типа;

- коэффициенты.

Перечисленные сведения подлежат постоянной проверке. Делать это уполномоченный орган будет в течение всей жизни человека.

Зачем нужен СНИЛС

Ответ: Номер, нанесенный на данный документ имеет уникальный характер. Он применяется в качестве идентификатора граждан. Он помогает формировать регистры лиц, которые получают социальные услуги от государства. Для оформления льгот требуется предоставить СНИЛС. Государственные органы имеют возможность передавать друг другу сведения о данном акте.

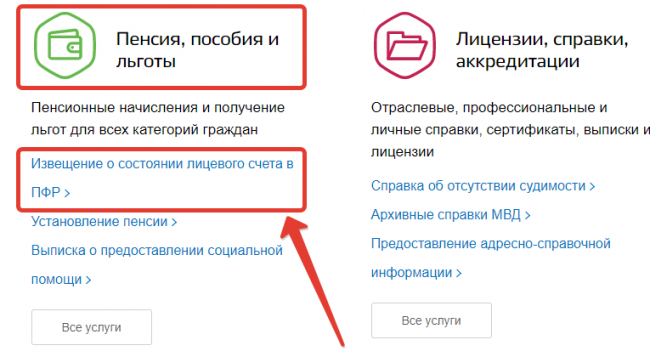

Кроме того, документ используется для прохождения регистрации на портале Госуслуг.

Кто является страхователем в системе учета

Ответ: В качестве таковых выступают граждане, зарегистрированные как индивидуальные предприниматели, организации и фирмы, занимающиеся частной практикой.

Таким образом, система учета направлена на установление гарантий для будущего пенсионного обеспечения граждан. Используется она в отношении всех лиц, кто трудоустроен на основании договора.

Может быть полезно:

- Какие взносы обязан делать ИП в ПФР

- Что такое дополнительные тарифы страховых взносов в ПФР

Как функционирует система?

Главной задачей при формировании СПУ было создание удобной и полноценной системы для учета страховых взносов, стажа и других важных параметров. Внедрение уникальных номеров решило проблему своевременного обновления электронных данных о поступающих взносах. Сегодня СНИЛС даже стал чем-то большим, чем просто идентификатор в пенсионной системе страхования. С помощью этого номера люди пользуются массой других услуг, например, получают сведения на портале Госуслуг (кстати, и регистрация на ЕСИА предполагает использование СНИЛС, его номер и вовсе по умолчанию становится логином учетной записи).

Главной задачей при формировании СПУ было создание удобной и полноценной системы для учета страховых взносов, стажа и других важных параметров. Внедрение уникальных номеров решило проблему своевременного обновления электронных данных о поступающих взносах. Сегодня СНИЛС даже стал чем-то большим, чем просто идентификатор в пенсионной системе страхования. С помощью этого номера люди пользуются массой других услуг, например, получают сведения на портале Госуслуг (кстати, и регистрация на ЕСИА предполагает использование СНИЛС, его номер и вовсе по умолчанию становится логином учетной записи).

Система ИПУ стала рабочей благодаря обязательной регистрации в ней граждан и своевременному внесению сведений о взносах страхователями. Главный шаг – присвоение человеку уникального номера. Сегодня получить его можно на ребенка почти сразу после его рождения.

Интересно, что с 2012 года участниками системы страхования стали и некоторые иностранные граждане, работающие на территории РФ. Работодатель обязан включать их в ИПУ и уплачивать страховые взносы при заключении трудового договора длительностью больше полугода.

Не забываем, что страховые взносы за себя также обязаны делать ИП, нотариусы и некоторые иные граждане. Хотя в отношении ИП, выбравших в качестве системы налогообложения «налог на профессиональный доход» (НПД), внесение страховых взносов не является обязательным. Они могут формировать будущую пенсию по желанию или отказаться от страховых взносов.

Порядок и сроки передачи отчетности

Информация о застрахованных лицах предоставляется в ПФР в письменном виде или на электронных носителях. Для каждого способа предусмотрены свои сроки, а также средства.

В письменном виде

Бумажные носители все еще разрешены, хотя страховщик предпочитает электронные формы отчетности по причине простоты дальнейшей обработки данных. Письменные формы также существуют для подстраховки на случай утери данных с электронных носителей.

Кроме того, в РФ пока существуют уголки с недостаточной технической оснащенность, где нет возможности отправлять отчеты современными способами.

Ежеквартальный отчет на бумажном носителе по форме РСВ-1 предоставляет до 15 числа второго месяца после отчетного периода.

Важно! Если штат работодателя превысил предел в 25 человек, тогда сдача отчетности возможна только в электронной форме

На электронном носителе

В электронном виде сведения передаются по защищенным каналам связи. Данная форма отчетности более удобна для страховщика, так как она сокращает время на сбор и обработку информации.

Для подачи сведений используются специальные комплексы «Налогоплательщик» и «Спринтер». Каждый работодатель идентифицируется посредством электронно-цифровой подписи.

Отчетность на электронном носителе предоставляется до 10 числа каждого месяца по форме СЗВ-М. За несвоевременную сдачу отчетности работодателю начисляются штрафные санкции.

Ежеквартальный отчет сдают до 20 числа второго месяца после отчетного периода.

Порядок ведения и предоставления сведений персонифицированного учета

В настоящее время порядок ведения персонифицированного учета сведений о застрахованных лицах установлен Федеральным законом №27-ФЗ и Инструкцией, утвержденной Приказом Минтруда и социальной защиты РФ от 21.12.2016 г. №766н

Инструкция устанавливает:

· порядок регистрации в системе обязательного пенсионного страхования;

· порядок предоставления в территориальные органы Пенсионного фонда РФ сведений и застрахованных лицах и порядок приема данных сведений ответственными должностными лицами Фонда;

· порядок проверки и контроля достоверности сведений, предоставляемых в Фонд;

· правила ведения документооборота, хранения и уничтожения документов, содержащих сведения персонифицированного учета.

Регистрация в ПФР осуществляется гражданином (его представителем) лично или через страхователя путем заполнения анкеты застрахованного лица. После проверки анкетных данных застрахованному лицу оформляется страховое свидетельство обязательного пенсионного страхования.

Страхователи обязаны предоставлять в территориальные органы Пенсионного фонда сведения о работниках (застрахованных лицах), необходимые для ведения персонифицированного учета. В соответствии с Федеральным законом № 27-ФЗ, страхователями являются все юридические лица (в т.ч. иностранные), их обособленные подразделения, а также индивидуальные предприниматели и граждане, осуществляющие свою деятельность на территории РФ и осуществляющие прием на работу по трудовым договорам или заключающие гражданско-правовые договоры, на вознаграждение по которым в соответствии с законодательством РФ начисляются страховые взносы.

Согласно ст.11 Закона страхователь обязан предоставлять в органы ПФР сведения в отношении каждого работающего у него застрахованного лица (в т.ч. получающего вознаграждение по договорам гражданско-правового характера). В состав этих сведений включаются:

- суммы заработной платы (дохода), на которые начислялись взносы на обязательное пенсионное страхование;

- суммы начисленных страховых взносов.

Сведения предоставляются на бумажном носителе (страхователем лично или по почте) или в форме электронного документа.

Правлением ПФР принят ряд нормативно-правовых актов, утверждающих формы документов для регистрации и ведения персонифицированного учета, а также установлен порядок их заполнения и направления в органы Фонда.

Форма предоставления сведений о застрахованных лицах утверждена Постановлением Правления Пенсионного фонда РФ от 01.02.2016 г. № 83п (Форма СЗВ-М).

Форма СЗВ-М включает:

- сведения о страхователе (реквизиты, регистрационный номер в ПФР, наименование, ИНН, КПП, отчетный период, тип формы);

- сведения застрахованных лицах – фамилия, имя, отчество, страховой номер, ИНН (при наличии).

Постановлением Правления ПФР от 11.01.2017 г. № 2п утверждены формы документов для регистрации граждан системе обязательного пенсионного страхования и Инструкция по их заполнению.

В частности, Постановлением утверждены:

· Анкета застрахованного лица (АДВ-1);

· Страховое свидетельство государственного пенсионного (АДИ-1) и обязательного пенсионного страхования (АДИ-7);

· Опись документов, передаваемых страхователем в ПФР (АДВ-6-1);

· Сведения о трудовом стаже застрахованного лица за период до регистрации в системе обязательного пенсионного страхования (СЗВ-К) и другие.

Инструкция по заполнению форм документов персонифицированного учета устанавливает подробный порядок заполнения и передачи данных в территориальные органы ПФР и содержит более 80 различных таблиц.

Введенные понятия

ФЗ №48 от 01.04.2019 внес в ФЗ №27 от 01.04.1996 следующие понятия в их значениях (статья №1 ФЗ №27 от 01.04.1996):

- застрахованные лица – граждане, которые пользуются обязательным пенсионным страхованием, согласно ФЗ №167 от 15.12.2001;

- зарегистрированные лица – граждане, на которых заведены специальные индивидуальные счета в системе индивидуального персонифицированного учета (СИПУ) не только для использования услуги пенсионного страхования (получение пенсии), но и для получения иных муниципальных и государственных услуг;

- страхователи – организации, страхующие граждан в пенсионной системе. Это иностранные и отечественные юридические лица, которые осуществляют свою деятельность на территории РФ, общины коренных народов РФ (народы Севера, Сибири и т. д.), ИП, крестьянские хозяйства, служба занятости населения (для безработных), ФСИН (для отбывающих наказание);

- физические лица, которые уплачивают взносы самостоятельно – граждане, которые производят выплаты в пенсионный фонд самостоятельно (ИП, нотариусы, самозанятые и т. д.);

- страховые взносы – обязательные взносы в Пенсионный фонд, а также дополнительные взносы на накопительную часть пенсии, согласно ФЗ №56 от 30.04.2008;

- индивидуальный (персонифицированный) учет – система учета информации о зарегистрированных гражданах для реализации пенсионной программы, идентификации личности, для использования иных муниципальных и государственных услуг;

- индивидуальный лицевой счет – документ электронного образца, хранящий личные данные застрахованного гражданина;

- страховой номер индивидуального лицевого счета – уникальный номер, который присваивается личному счету застрахованного гражданина;

- общая часть индивидуального лицевого счета – часть индивидуального счета, которая содержит информацию о номере счета и застрахованном гражданине, данные о его стаже, размерах доходов и отчислений в Пенсионный фонд, дате регистрации в системе и т. д.;

- специальная часть индивидуального лицевого счета – часть индивидуального счета, которая содержит информацию о страховых взносах, которые поступили на счет, и методах их инвестирования, а также подобные сведения о взносах на накопительную часть пенсии, дополнительных взносах, поступления по софинансированию (ФЗ №56 от 30.04.2008) и т. д.;

- профессиональная часть индивидуального лицевого счета — часть индивидуального счета, которая содержит информацию о размерах взносов, по договорам досрочного негосударственного пенсионного обеспечения, а также за периоды рабочей деятельности застрахованного на вредном или опасном производстве;

- профессиональный стаж застрахованного лица – сумма периодов трудовой деятельности застрахованного гражданина на вредном или опасном производстве, в которые осуществлялись отчисления по договорам досрочного негосударственного пенсионного обеспечения;

- отчетный период – срок, в который страхователь обязан предоставить информацию о застрахованных гражданах в СИПУ, в Пенсионный фонд (месяц, первый квартал, полугодие, девять месяцев и год);

- информационная система «Личный кабинет зарегистрированного лица» — информационная система в сети интернет, которая позволяет застрахованному гражданину получать доступ к информации из его индивидуального лицевого счета в СИПУ.

Это важно знать: Обжалование решения мирового судьи: сроки и порядок

Суть пенсионного страхования

Начиная с 2002 года, в РФ действует система Обязательного Пенсионного страхования (ОПС), основой которой служат страховые принципы, применяемые в большинстве цивилизованных стран Европы и Запада. Согласно системе ОПС, основой пенсии гражданина служат взносы, отчисляемые работодателем. Сбором и организацией сведений о произведенных отчислениях занимается персонифицированный учет в ПФР. Понятие «система обязательного пенсионного страхования» (ОПС) раскрыто в ст.3 ФЗ «Об обязательном пенсионном страховании в РФ» от 15.12.2001 года. Под данным термином подразумевается выполнение ряда действий правового характера, необходимых для компенсирования доходов застрахованных лиц, получаемых ними до момента утраты трудоспособности.

Основной задачей системы обязательного пенсионного обеспечения является своевременное назначение выплат гражданам, которые в силу определенных обстоятельств утратили возможность зарабатывать на жизнь самостоятельно. Благодаря функционированию системы застрахованные лица имеют возможность получать средства, необходимые для покрытия текущих расходов, при достижении установленного законом возрастного порога или в иных случаях, предусмотренных соответствующими актами правотворчества (смерть кормильца, инвалидность и прочее).

Скачать для просмотра и печати:

Федеральный закон от 15.12.2001 N 167-ФЗ (ред. от 19.12.2016) “Об обязательном пенсионном страховании в Российской Федерации” (с изм. и доп., вступ. в силу с 01.01.2017)

Задачи ПФ РФ

Особое место в ОПС отведено Пенсионному Фонду РФ. К его полномочиям относят:

- управление деньгами, перечисленными страхователями и застрахованными лицами во время осуществления ними трудовой деятельности;

- установление выплат в случае наличия оснований, расчет их размера.

Обратите внимание! На 2020 год размер отчислений, обязательство по перечислению которых лежит на работодателе, составляет 22% от заработной платы гражданина, зарегистрированного в страховой системе. Из них всего 16% направляются на формирование страховой части пенсионного обеспечения (ПО), предназначением остальных 6% является покрытие социальных выплат, в частности, погребения

Участники программы ОПС

Участниками ОПС выступают:

Застрахованные граждане

К числу застрахованных граждан относят официально трудоустроенных лиц, которые ежемесячно вносят средства на индивидуальный счет в системе ОПС.

Перечисленные деньги являются собственностью застрахованных лиц, соответственно, факт их перевода выступает основанием для установления ПО. Обязательство по оплате взносов в данном случае ложится на работодателя, а не на работника.

Страхователи

Сюда входят граждане, которые оплачивают страховые взносы самостоятельно, причем не только за себя, но и за наемных работников. К данной категории относят: ИП, самозанятых лиц, ведущих частную практику, предприятия и организации, обладающие статусом юридического лица.

Страховщики

Данный участник системы занимает ключевую позицию и играет роль администратора, обладающего рядом полномочий, в числе которых распоряжение перечисленными средствами и установление выплат.

В том случае, если гражданин сделал выбор в пользу формирования только страховой пенсии, страховщиком будет непосредственно ПФР. Если же работник участвует в реализации накопительной программы, функции администратора принадлежат НПФ или управляющей компании.

Суть персонифицированного учета по закону

На протяжении долгого времени информация относительно того, какие перечисления сделаны работодателями за каждого сотрудника, хранилась в бумажной форме.

Документация находилась в архивах:

- организаций, в которых трудились лица;

- пенсионного органа.

Для поиска сведений об определенном гражданине приходилось приложить немало усилий и потратить много времени. В связи с распадом Советского союза было утрачено большое количество документации, подтверждающей наличие стажа у лица.

По указанным причинам перед государственными органами была поставлена задача разработки системы, которая направлена на сбор и хранение сведений о трудовой деятельности граждан. Это способствовало не только тому, что данные стали иметь систематизированное выражение, но и появилась возможность по мере необходимости делать анализ и давать прогнозы.

Для регулирования данной системы в 1996 году был принят закон 27-ФЗ о персонифицированном учете.

Задачи, которые решаются при помощи ФЗ-27

Государственные органы разработали систему персонифицированного учета для того, чтобы решить несколько задач.

К ним отнесены:

- установка зависимости величины пенсионных пособий от того, насколько результативно трудился гражданин;

- определение свойств соотношении сведений о временных промежутках, пока лицо трудилось, и размере его заработной платы;

- составление базы данных в электронном формате;

- упрощение процедуры назначения пенсионных выплат гражданам при помощи использования амортизации.

Рассматриваемый закон указывает, что смысл персонального учета заключается в разработке для каждого лица индивидуального счета.

Роль ПФР в персонифицированном учете согласно закону №27

На счетах, открытых в пенсионном органе, собираются сведения относительно того, какие отчисления сделаны за каждого сотрудника, а также о размере стажа

В данном случае не важно, где работает лицо. Номер такого счета может создаваться только один раз

На протяжении всей жизни гражданина сведения отражаются в одном месте. Данное изменение существенно упростило сбор данных, которые требуются для оформления пособий после выхода лица на заслуженный отдых.

О страховых взносах и стаже

Отчет заполняется на специальном бланке СЗВ-СТАЖ.

Вносятся следующие данные:

- в шапке номер регистрации в ПФР, ИНН, КПП и название организации;

- в «тип сведений» отображается исходное либо дополняющее значение;

- во втором разделе необходимо отобразить год;

- в графе 1 необходимо отразить порядковый номер;

- в графе 2,3,4 следует поставить ФИО работника;

- в следующей графе указывается СНИЛС;

- далее – отображается период трудовой деятельности;

- некоторые данные следует дополнять специальными кодами;

- восьмая графа должна заполняться только в случае трудовой деятельности сотрудником в особых условиях;

- данные об увольнении ставятся в графе 14.

Выгодно ли отдавать персонифицированный учет на «аутсорсинг»?

Когда речь идет о персонифицированном учете, работодатель понимает, насколько здесь важен грамотный подход. Во-первых, речь идет о будущем сотрудников, во-вторых, в компанию могут пройти проверки персонифицированного учета

Любому работодателю важно и проверку пройти, и о сотрудниках позаботится. Возникает вопрос, можно ли «отдать» подобные услуги на аутсорсинг? Конечно можно

Главное, чтобы компания сотрудничала с вами на взаимовыгодных условиях, а специалисты были компетентны.

Стоимость услуг

| До 5 сотрудников | 5 000 рублей |

| Каждый дополнительный сотрудник | плюс 250 рублей |

| Представление в ПФР нарочным | 2 000 рублей |

Специалистам «Главного Бухгалтера» всегда важно отслеживать появление новых постановлений и исправлять отчетность, иными словами «держать руку на пульсе». Это касается не только персонифицированного учета, но и расчета заработных плат, отпускных и больничных, оформления документации при приеме на работу, услуг по восстановлению бухгалтерии и других необходимых действий, которые должны быть совершены в соответствии с действующим Законодательством

Нашими клиентами становятся компании, для которых важно:

- Быть уверенными в качестве бухгалтерии. Безупречная бухгалтерия поможет вам работать и эффективно взаимодействовать со своими сотрудниками, а также с налоговой службой и социальными фондами. От качества бухгалтерии зависит многое: начиная от финансовых прогнозов, и заканчивая поиском инвестором.

- Снизить риски, увеличить доходы. Этого можно добиться только, если вы хорошо знакомы с Законодательством РФ. Мы знаем нюансы законов и поможем вам выбрать наиболее успешную учетную политику.

- Обеспечить быстрый доступ к нужной документации. Если учет ведется системно и правильно, руководитель, всегда сможет получить на руки тот или иной документ, и, взглянув на отчетность, сделать выводы относительно сложившейся в компании ситуации.

Кто отвечает за ведение?

При создании СПУ Правительство РФ хотело сформировать единую систему учета. Контрольные функции возложили полностью на Пенсионный фонд. Он имеет следующие обязанности:

- управление денежными средствами, полученными в виде страховых взносов (речь идет о выплатах пенсионерам, направлении накопительной части пенсии по желанию заявителя в тот или иной фонд для дальнейшего инвестирования и накопления);

- назначение пенсионных выплат и иных пособий, находящихся в ведении ПФР;

- расчет размеров причитающихся отчислений.

ПФР также работает с работодателями, которые в свою очередь делают за сотрудников страховые взносы и составляет различные формы отчетности. Именно из них сотрудники Пенсионного фонда получают сведения о размере отчислений и стаже граждан.

Напомним, что 22% от зарплаты (не вычитается из зарплаты, а выплачивается из средств работодателя) направляется на страховые взносы в ПФР. Однако на формирование страховой пенсии из них поступает только 16%, остальные идут на различные социальные выплаты.

Как часто сдавать

Отчетность по данному виду учета до сих пор сдавалась в ПФР каждые три месяца. В год необходимо было подать 4 таких отчета, каждый не позже середины следующего за кварталом месяца.

Так было до сих пор, однако, в грядущем году ожидаются перемены. Последний годовой отчет должен быть сдан, как положено, до 20 февраля следующего года, а дальше следует учитывать законодательные изменения в сроках. Ежеквартальный отчетный период остается в силе, а для сдачи отчетности предпринимателям дается время до 30 числа следующего за отчетным периодом месяца.

- Первый расчет по 2021 году нужно будет сдать по итогам первого квартала – до 2 мая 2021 года, так как расчетное 30 апреля приходится на воскресенье, а следующий день – 1 мая – государственный выходной.

- За полугодие нужно отчитаться не позднее 1 июля, поскольку 30 июня – воскресенье.

- За 3 квартал отчет потребуется до 30 октября.

- Для годового отчета потребуется подготовить документы к 30 января 2021 года.