Инвестиции в монеты россии

Содержание:

Венский филармоникер

Страна: Австрия

Выпускает: Австрийский монетный двор

Начало выпуска: с 1989 г.

Проба: 999,9 (24 карата)

Аверс монеты

На аверсе монеты изображен большой орган Венского концертного зала и ее характеристики — номинал, металл, проба, страна-эмитент.

Реверс

На реверсе — инструменты Венского оркестра: валторна, фагот, арфа, две скрипки, две альта и виолончель в середине.

Венский филармоникер (Венская филармония) — одна из самых молодых и популярных инвестиционных монет в мире, благодаря своему высокому качеству. Является самой известной в Европе, выпускается с 1989 года и посвящена Венскому филармоническому оркестру — одному из самых лучших оркестров в мире.

Золотой Филармоникер выпускается в следующих вариантах: 1 унция, 1/2 унции, 1/4 унции, 1/10 и 1/25 унция. До 2002 года номинал монеты был выражен в австрийских шиллингах (ATS), теперь в евро.

Новая волна заинтересованности

Чистая прибыль от покупки денежных знаков прямо зависит от разницы между ценой приобретения и ценой продажи. Динамика цены так же подвижна, как динамичность стоимости на драгоценный металл, из которого чеканка произведена. Банки выступают посредниками между потребителем и Центральным Банком РФ, что порождает повышение стоимости активов в разы за счет наценки КО. Если говорить о перевозке денежных активов, стоимость растет в геометрической прогрессии. Лучшим способом приобретения окажется покупка в Москве или вблизи столицы.

ЦБ РФ публикует планирование выпуска денежных единиц и тираж. Однако это не помогает инвесторам приобрести знаки. Ограниченный тираж заканчивается еще до того, как он поступил в банк, так как постоянные клиенты банка оставляют предварительные заявки и раскупают ценные экземпляры еще до выпуска коллекции.

Приобретение нумизматической ценности не влечет уплату НДС, а вот продажа порождает налоговые обязательства. Продавец вынужден уплачивать налог на доходы ФЛ от полученной выгоды согласно налоговому законодательству.

Наконец мы определись с тем, выгодное это вложение или нет. Остается ответить на два больших вопроса: «Когда купить?» и «Где продать?»

Часто возникает ошибка, в частности у инвесторов, когда приобрести активы хочется в момент появления свободных денежных средств. Такой подход к вкладу неправильный. День для покупки монет тщательно выбирается и внимательно анализируется. Актив не стоит приобретать в период активного роста цены, так как есть риск значительно спада стоимости. Приобретение выгодно в момент практически полного обесценивания денежной единицы. Согласно экономическим законам, чередование скачков цен – простое финансовое явление.

Продажа денежных активов осуществляется не так быстро, как хотелось бы, потому что большинство банков отказывают гражданам в приобретении монет. Однако за попытку денег не возьмут. Для продажи в банке понадобится паспорт. Ценным способом является обращение в ломбарды, хотя это не особо выгодно для инвесторов, так как условия приема товара слишком занижают стоимость.

Что покупать в качестве инвестиционной единицы

В России инвестиционные деньги ограничены в своем количестве. Востребованные денежные единицы имеют свою историю и ценность.

Изучим некоторые из них:

- «Червонец» — золотая инвестиционная монета 70-х-80-х годов;

- «Знаки зодиака» — инвестиции в золотые монеты данной коллекции высоко ценятся с 2000 года;

- «Русский балет» — выпускались в 1993 году, чеканка производилась из золота, серебра и палладия;

- «Георгий Победоносец» — номинальная стоимость составляет 50 рублей;

- «Зимние Олимпийские игры 2014» — серебряные инвестиционные монеты, чеканка которых осуществлялась в преддверии Олимпиады в Сочи. Номинал таких знаков составляет 3, 50, 100 рублей;

- «Речной бобр» — покупка золотых инвестиционных монет осуществляется с 2008 года.

Вложения в серебряные монеты ценятся несколько меньше золотых, хотя это связано только с уровнем волатильности. Лучшей отдачей отзовутся инвестиции в золотые инвестиционные монеты.

Инвестиции в единицы из драгоценного металла – долгосрочный процесс, требующий правильного подхода и внимательного изучения сферы. Выгодным вложением является капитал из золотых единиц, серебряные рубли могут служить лишь драгоценным подарком. Курс золота растет с каждым годом, хотя и не так активно, как хотелось бы инвесторам. Приобретать такой финансовый инструмент следует только с целью долгого хранения, для того чтобы впоследствии выгодно осуществить продажу.

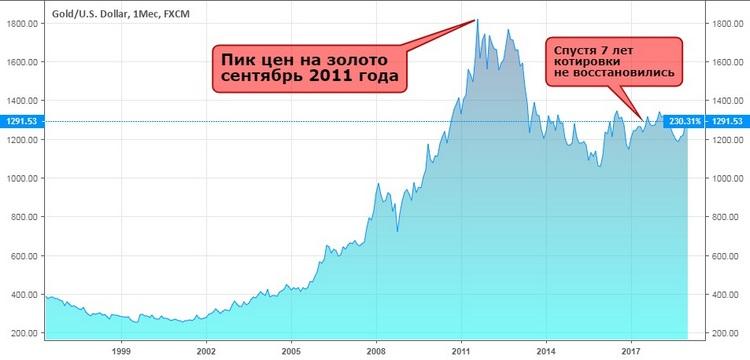

Почему золото упало в цене?

Что же могло спровоцировать столь резкое падение цен на золото. Нашел в ютубе актуальный выпуск новостей того времени, в котором собственно и рассказываются основные причины обвала котировок.

Закон Дода Франка, о котором говорится в видео, серьезно ограничил возможность банкам покупать золото, а также инвестировать в хедж-фонды. Все операции с золотом на внебиржевых рынках были признаны не легальными. Все это (не говоря уже о продаже акций крупного золотого индексного фонда SPDR Gold Trust Джорджем Соросом и Джоном Полсоном) создало серьезные предпосылки для падения котировок, а нестабильная экономическая ситуация на Кипре стало поводом начала обвала. Кстати, несколько похожая ситуация произошла с биткоинами (что такое биткоины?), когда регулирование рынка со стороны правительств различных государств обвалили курс битка.

В настоящее время котировки по золоту несколько стабилизировались и гуляют в коридоре 1200—1400$ за тройскую унцию. Для инвесторов актуальным остается вопрос, будут ли расти цены на золото и стоит ли вообще инвестировать деньги в этот металл.

Начиная с 2000 по 2011 год золото практически непрерывно росло в цене. В начале 2000 года золото стоило около 300$, т.е. вложившись в то время, сейчас инвестор бы получил 313% дохода, это примерно 24% годовых. С учетом всех кризисов не так уж плохо.

Цена на золото зависит от множества факторов и предугадать поведение рынка я не берусь. Основным преимуществом золота является его ограниченное количество в отличие от обычных денег. Это значит, что чем больше и быстрее государства будут печатать деньги (а они будут), тем быстрее будет расти курс золота. То, что он будет расти, я не сомневаюсь, это лишь вопрос времени. Сейчас я инвестирую в золото через брокера Афорекс, но об этом чуть позже.

Теперь поговорим о том, как можно инвестировать в золото.

Качество монет

Качество (четкость рисунка, объем, композиция) зависит от качества чеканки. Чем оно выше, тем:

- выше цена покупки;

- ниже износостойкость.

Знание этого нюанса поможет купить инвестиционные «деньги» дешевле, а продать дороже.

Превосходное (UNC)

Инвестиционные монеты с пометкой качества «Не были в обращении» (так переводится с англ. UNC) чеканятся по обычной технологии:

- с несложным рисунком;

- незначительными механическими повреждениями;

- с обязательными пробой и массой металла, номиналом и видом металла.

Тираж большой. Практикуется повторный выпуск (на аверсе меняется только год выпуска)

Обратите внимание: В каталогах используется также маркировка Uncirculated (АЦ)

Улучшенное (Proof)

Чеканка проводится с помощью полированного штемпеля на таких же отполированных заготовках по технологии двойного удара.

Поэтому инвестиционные монеты Proof отличает:

- рельефное изображение и надпись (матовые);

- зеркальное поле.

Такая чеканка делает товар не только привлекательнее, но и дороже, чем UNC.

Любая царапина, пятно, просто отпечаток пальца портят «деньгу», поэтому при работе:

- используют ювелирные перчатки;

- берут за ребро.

Как определить стоимость монеты

Номинальная стоимость (например, 3 рубля у «Соболя»), указанная на инвестиционной монете, не соответствует реальной стоимости. Цена будет определяться текущими котировками на металл в ее основе.

Можно отслеживать стоимость на сайте, например, Сбербанка (продает и покупает монеты), я же ориентируюсь на фондовый рынок. Когда котировки доллара падают, металл растет в цене. Остается только проверить выкуп у проверенных покупателей (Сбер, Россельхоз, ТКБ и др.).

Привожу список сайтов, проверенных мной на покупку-продажу:

- https://www.golddep.ru/ Золотой департамент;

- https://mosdragmet.ru/ Мосдрагмет;

- https://a-fin.net/ Архитектура финансов.

Как выбирать и покупать инвестиционные монеты

Сейчас самые популярные золотые монеты в России — золотой червонец «Сеятель» и «Георгий Победоносец». Их я и покупаю.

Монеты можно купить:

-

в банках (Сбербанк, Россельхозбанк, Трансстройбанк и другие);

-

у специализированных монетных дилеров (TradingGold, Аурис Драгоценные металлы, Золотой запас и т. д.);

-

у частных компаний, продающих их в магазинах (ShopCoins.ru, MONETNIK.ru, NUMIZMAT.ru и т. д.);

-

через сайты (АВИТО, Юла, Барахолка).

Чтобы обезопасить себя от покупки фальшивки, лучше покупать монеты в банках. Это гарантирует подлинность.

Каждый из продавцов устанавливает свою цену, и нередко на одну и ту же монету цена может отличаться на 1000–2000 ₽.

После того как выбран продавец, не будет лишним позвонить и уточнить цену продажи непосредственно у сотрудника банка. Летом 2019 года, когда начался рост цен на золото, отпускная цена монет увеличивалась практически ежедневно. В одном банке мне предложили «заморозить» цену на три дня, что стало для меня приятным сюрпризом и позволило купить золотого «Георгия Победоносца» по устраивающей меня цене.

При покупке «Георгия Победоносца» необходимо знать некоторые особенности: монеты выпускает как Московский монетный двор, так и Санкт-Петербургский. Цены у «Георгия Победоносца» с Московского двора выше, чем у его аналога из северной столицы. Этому есть объяснение: в 2008–2013 годах на монетном дворе Санкт-Петербурга встречалось диффузное загрязнение монет частичками золота, вследствие чего они ржавели. Хотя эту проблему устранили, нет уверенности, что купленные монеты не покроются ржавчиной.

Перед покупкой монеты лучше проверить её состояние. Для этого необходимо аккуратно открыть защитную капсулу и внимательно осмотреть монету с обеих сторон. На монете не должно быть никаких царапин, потёртостей и прочих дефектов.

Где купить монеты?

Самым простым и безопасным способом является покупка через банк. Здесь монеты продаются вместо со сертификатами и договором в специальной упаковке. Не рекомендуется покупать монеты с рук, по частным объявлениям. Даже если по внешнему виду монета не отличается от оригинала, это не гарантирует ее подлинности. Сейчас появились способы точного литья, что позволяет копировать монету точь-в-точь.

Лидером продаж является Сбербанк. Сюда же можно и сдавать купленные монеты. Стоит помнить, что между ценой покупки и продажи есть разница. Также цены обратного выкупа отличаются по банкам.

Что влияет на стоимость монеты

Важно понимать, что стоимость коллекционных или инвестиционных монет-это изменяющаяся величина, которая зависит от различных факторов. Давайте рассмотрим основные:

Редкость

Это один из важнейших факторов, потому что редкие монеты, как правило, являются и наиболее дорогими, в сравнении с аналогичными (изготовленными из того же материала и схожие по массе). Примерное количество монет можно определить исходя из тиража, а также из исторических обстоятельств их выпуска и оборота.

Примером тут может служить монета из золота – Двойной Орел (1933 года), выпущенная в США. Общий тираж выпущенных монет составил 445 500 монет, но в связи с экономическим кризисом, было принято решения об изъятии из оборота и переплавке всех золотых монет.

В результате в настоящее время, сохранилось несколько десятков таких монет, стоимость каждой может составлять несколько миллионов долларов США!

Редкими, монеты могут стать не только из-за их небольшого тиража, но и в результате нарушений процесса их изготовления — брака. В этом случае вся партия идет на переплавку, но нередко некоторые экземпляры с дефектами всё-же остаются, становясь своего рода нумизматической ценностью, за которую коллекционеры готовы заплатить немалые деньги.

Состояние монет

Этот фактор тоже играет важную роль в формировании стоимости драгоценной или раритетной монеты

Со временем внешний вид монеты ухудшается, особенно если она находится в обращении, поэтому очень важно обеспечивать её надлежащее хранение

Наличие царапин, сколов или потертостей — ведет к снижению стоимости. Исключением здесь может быть только очень старинные и редкие монеты, состояние которых не оказывает сильного влияния на её стоимость.

Рыночный спрос или популярность монеты

Достаточно субъективный, но в то же время немаловажный фактор, на который влияет несколько параметров. Это и национальная принадлежность — обычно монеты более востребованы в стране их выпустившей, так как она более доступна для приобретения.

Период выпуска монеты, например ограниченное время их чеканки. Посвящение монеты какому-либо событию или памятной дате.

Вид, вес и содержание драгоценного металла

Здесь вроде бы всё достаточно очевидно, чем дороже материал из которого изготовлена монета и больше вес, тем она и дороже. Плюс к этому художественная ценность, ну об этом уже говорили.

Возраст монеты

Более старые (древние) монеты ценятся выше, тут играет фактор их сохранности, оставшееся количество, нумизматическая ценность. Количество старинных монет на самом деле не очень велико (по сравнению с общим количеством монет), что увеличивает их стоимость.

Использование в обороте

При хождении монеты в денежном обороте, то есть использование её как платежного средства, состояние будет ухудшаться. Тут и царапины и различные потертости.

При этом есть категория раритетов, так называемые “мешочные монеты”, попавшие в коллекцию практически после чеканки. Хоть и являлись по своей сути платежным средством, но реального хождения в обороте не имели, и их состояние близко к изначальному.

Сохранность монет

Для коллекционных имеет большое значение сохранность монеты, а вот для инвестиционных – нет. У Сбербанка даже есть такой термин как монета с “отличным качеством”. У такой монеты не должно быть царапин, вмятин, отпечатков пальцев даже и т.п.

Тут большое значение и тираж имеет. Чем меньше каких-то монет в тираже, тем больше шанс ее реализовать даже с небольшими повреждениями. А если тираж монет большой, то найти неповрежденную монету намного легче.

Внешние факторы

А вот такие факторы очень важны для инвесторов в монеты. Люди уже привыкли к политическим и экономическим нестабильностям. И по возможности денежные средства вкладывают в металлы.

Не все верят в успешную торговлю на фондовом рынке, что сейчас очень активно продвигается популярными банками: Сбербанком, ВТБ, Тинькофф, Альфа-банк. И монеты дают хоть шанс сохранить текущие сбережения.

О том, что они могут дать и прибыль не всегда инвесторы из простых граждан заботятся. Главное-сохранить нажитое.

Крюгерранд

Страна: ЮАР

Выпускает: Южноафриканский монетный двор

Начало выпуска: с 3 июля 1967 года

Проба: 916,7 (22 карата)

Аверс

На аверсе монеты изображение Пола Крюгерра и надпись «Южная Африка» на африкаанс и английском языках.

Реверс

На реверсе Крюгера изображен символ ЮАР — бегущий спрингбок (африканская антилопа), название монеты, год выпуска, надпись «Чистое золото» на африкаанс и английском и содержание чистого золота в унциях.

Крюгерранд или просто Крюгерр — это уникальная монета, положившая начало эпохе инвестиционных монет и ставшая для них эталоном. Вдохновившись успехом южноафриканского Крюгерранда другие страны начали выпуск своих инвестиционных монет и некоторые из них завоевали мировой успех и признание.

Уникальность Крюгерранда заключается не только в том, что он был первым и уже более 50 лет играет значимую роль на мировом рынке золота. Но и в том, что у него нет номинала, в отличие от других монет — это делает южноамериканскую монету слитковой. Именно поэтому Крюгера нет в списке IRA.

Крюгерранд имеет красивый красноватый оттенок, это связано с добавлением в нее меди, для придания монете прочности. Крюгерранд выпускается в четырех вариантах: 1 унция, 1/2 унции, 1/4 унции и 1⁄10 унции чистого золота. Монета названа в честь Пола Крюгерра (1825-1904) — южноафриканского политика и президента.

Варианты покупки

Рассмотрим плюсы и минусы различных вариантов покупки инвестиционных монет. Наименее рискованным способом, конечно, является приобретение через банк. Но в денежном отношении это будут самые невыгодные сделки. Остальные варианты более рискованные.

Банки

Сбербанк

Купить можно в отделениях банка и в бутиках Москвы и Санкт-Петербурга. Лучше предварительно позвонить и узнать наличие интересующей вас монеты. Цены продаж указаны в каталоге, который с помощью фильтров можно настроить под конкретный поиск.

Если интересует цена покупки, то нужно скачать с сайта файл с котировками. Вот тут меня ждал настоящий сюрприз. Дело в том, что спред, т. е. разница между ценой покупки и продажи, не просто большой, а огромный. Посмотрите сами (актуально на 22.09.2020):

- Георгий Победоносец (серебро): цена продажи – 2 650 руб., цена покупки – 1 800 руб. (около 32 %).

- Георгий Победоносец (золото): цена продажи – 45 190 руб., цена покупки – 34 000 руб. (около 25 %).

Россельхозбанк

На сайте банка можно посмотреть каталог Головного офиса, выбрать товар, оформить заявку. Специалисты свяжутся для уточнения деталей (количество монет, их наличие и пр.). Цена сразу указана для покупки и продажи. Спред значительно меньше Сбербанка: по серебру – около 23 %, по золоту – около 12 %.

Плюсы покупки в банках:

- надежность – возможность приобретения подделки исключена;

- доступность – офисы крупнейших банков есть по всей стране;

- оплата наличными и безналом (например, по карте);

- есть скидки для оптовых покупателей;

- широкий ассортимент.

Минусы:

- обязательно наличие паспорта при покупке;

- в региональных офисах выбор может быть ограничен;

- цены по сравнению с частными дилерами завышены;

- не все банки принимают монеты, а спред очень большой.

Частные компании

На рынке много частных дилеров, которые продают и покупают инвестмонеты из драгоценных металлов. Главный недостаток этого способа – возможность нарваться на мошенников, поэтому выбирать компанию надо очень внимательно.

Советую, если уж вы решили стать золотым инвестором, погрузиться в эту тему на специальных форумах. Там вы получите исчерпывающую информацию из первых рук о самых надежных продавцах. К таким можно отнести:

- Золото Державы.

- МонетаИнвест.

- Золотой Монетный Двор.

- МосДрагМет.

- Золотой Запас.

Плюсы покупки через частные компании:

Минусы:

- большая вероятность попасть на мошенников;

- если случился первый пункт, то возрастает вероятность купить подделку;

- предпочитают оплату наличными;

- магазины расположены только в крупных городах, поэтому для жителей других населенных пунктов покупка будет связана с дополнительными тратами.

Частные объявления и аукционы

Самым большим набором недостатков обладает вариант покупки через такие площадки, как “Авито”, “Юла” и пр.

Плюсы:

- цены ниже, чем у других продавцов, уместен торг;

- не требуется паспорт.

Минусы:

- большая вероятность купить подделку;

- необходимо самостоятельно оценивать состояние монеты, что для неспециалиста может оказаться затруднительным;

- оплата наличными;

- при покупке крупной партии лучше позаботиться о своей безопасности.

Главный недостаток аукционов – невозможность лично оценить качество монеты. На форумах покупатели часто жалуются на получение денежных знаков с дефектами. Такие площадки больше подходят для покупки коллекционных монет.

Сколько можно заработать

Примерный доход от инвестиций в монеты варьируется от 10 до 50% годовых. Многое зависит от срока вложений, а также ситуации на мировых финансовых рынках. В некоторые годы монеты могут и падать в цене.

Динамика цен на золото за последние 20 лет.

Динамика цен на золото за последние 20 лет.

Немногим лучше обстоит ситуация с серебром, которое упало почти в 4 раза за аналогичный период.

Миф о непоколебимом росте золота был распространен из-за сильного «бычьего ралли» (2002–2011), когда инвестиции приносили огромную прибыль за короткий период. Сегодня дальнейшая динамика курса под вопросом. Аналогичный кризис для этого металла был с 1980 по 2000 год (целых 20 лет). Конечно, трудно оспорить ценность и надёжность золота как актива, но это справедливо лишь на горизонте в 30 лет и более.

Важно понимать:

- монеты не полностью зависят от котировок металла, поскольку на них также влияет инфляция, как следствие, они более стабильно растут в цене;

- динамика цен на золото меньше влияет на памятные образцы, которые могут расти или падать, в зависимости от уникальности и спроса среди коллекционеров.

Примеры доходности монет

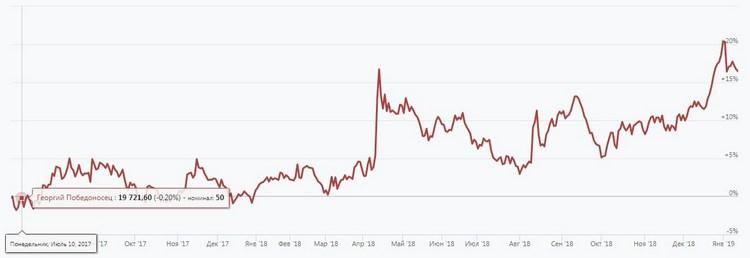

Обратим внимание на динамику стоимости нескольких монет, чтобы наглядно увидеть размеры заработков. Начнём с инвестиционных образцов Георгия Победоносца

Купив его в 2017 году с номиналом 50 за 19 721 руб., уже в конце 2018 была бы возможность продажи на 20% дороже – за 23 780 руб.

Динамика стоимости золотой инвестмонеты Георгий Победоносец (50 руб.) за последний год.

Динамика стоимости золотой инвестмонеты Георгий Победоносец (50 руб.) за последний год.

Конечно, такая доходность бывает далеко не каждый год. Если брать срок в 10 лет, то общая прибыль составит около 250% (в среднем это лишь 10% в год с учётом капитализации и сложных процентов).

Динамика стоимости золотой инвестмонеты Георгий Победоносец (50 руб.) за последние 10 лет.

Динамика стоимости золотой инвестмонеты Георгий Победоносец (50 руб.) за последние 10 лет.

На графике видно, что в период падения стоимости золота с 2011 по 2014 год, монета тоже теряла в цене, находясь в диапазоне от 14 800 до 10 800 руб., но затем резко выросла до 25 000 руб. В этом как раз и отражается влияние инфляции на стоимость, ведь за тот же период вклады в золото хоть и показали положительную динамику, но явно не в таких масштабах.

Для более редких памятных монет ситуация отличается, поскольку их купля-продажа производится на аукционах. К примеру, золотые 10 рублей 1899 года Николая II в хорошем состоянии за последние 10 лет выросли в цене, но для конкретного инвестора могли показать доходность как 200%, так и 400%.

Динамика стоимости 10 рублей Николая II 1899 за последние 10 лет с учётом различных аукционов.

Динамика стоимости 10 рублей Николая II 1899 за последние 10 лет с учётом различных аукционов.

В итоге, покупка золотых инвестмонет в долгосрочной перспективе может приносить в среднем около 10% годовых. Это хороший показатель для такого надёжного актива, поскольку вы одновременно защитите капитал от колебаний валюты, чего лишен, к примеру, депозит в рублях или долларах. Кроме того, вы снимаете с себя риски по отзыву лицензии у банка.

Стоит ли покупать инвестиционные монеты

Доходность инвестиционных монет складывается за счет разницы между ценой покупки и ценой продажи, которая обусловлена ростом цен на драгоценный метал монеты в период владения монетой. Динамика отпускных цен на инвестиционные монеты Центрального Банка идентична динамике цен на драгоценный металл монеты. Для наглядности ниже приведены два графика: динамика учетных цен на золото и динамика отпускных цен на золотые Червонцы за 2011 год.

Учетные цены на золото с 01.01.2011 по 01.01.2012

Отпускные цены на золотые монеты Червонец c 01.01.2011 по 01.01.2012 (руб/шт)

Котировки на инвестиционные монеты устанавливаются Центробанком ежедневно, исходя из сложившихся на рынке цен на драгоценные металлы и включается маржа ЦБ РФ (около 5%). По такой цене монеты приобретают коммерческие банки, выступающие посредником между ЦБ и населением. Посредник тоже включает в стоимость монет свою наценку, которую каждый банк определяет самостоятельно.

Для отдаленных от Москвы регионов монеты выходят еще дороже, т.к возрастают затраты на транспортировку монет, которые включаются в стоимость монеты. Поэтому, выгоднее купить инвестиционные монеты в Москве или поблизости. Кроме того высокая конкуренция московских банков играет на руку инвестору и в отношении банковской наценки на монеты.

В последние годы происходит постоянный приток инвесторов на рынок драгоценных металлов, спрос на инвестиционные монеты превышает предложение и некоторые монеты просто исчезли из продажи, а дополнительных выпусков Центральный Банк не производит. В итоге в игру вошел новый фактор формирования стоимости инвестиционных монет — дефицит. Как только запасы монеты иссякают, ее стоимость начинает расти значительно быстрее металла.

В качестве примера можно привести инвестиционные монеты из серии «Знаки зодиака», выпущенные в период с 2003 по 2005 год. После того, как монеты осели на руках их цена начала стремительно расти и теперь монеты стоят значительно дороже драгоценного металла в монете.

Центральный Банк публикует планы выпуска как инвестиционных, так и памятных монет с указанием характеристик и тиража выпуска каждой монеты в открытом доступе. Но выявить потенциально прибыльные для вложения денег монеты — это только полдела. Купить привлекательные монеты, в ограниченном тираже практически нереально человеку со стороны. Такие монеты расходятся по постоянным клиентам банка по предварительным заявкам еще до выпуска и поступления монет в банк. Такие привлекательные монеты сразу же оседают на руках, а владельцы, как правило, не торопятся их продавать.

Возвращаясь к вопросу целесообразности приобретения инвестмонет, рассмотрим пример с покупкой уже упомянутых ранее монет и последующей продажей через год (март 2011 — март 2012). Для расчета взяты цены в Сбербанке для Москвы.

| Наименование монеты | Цена покупки, март 2011 | Цена продажи, март 2012 | Доход, руб. | Доходность, % |

|---|---|---|---|---|

| Георгий Победоносец, 50 рублей, золото 999 | 10 909,14 | 13 900 | 2 990,86 | 27,4 |

| Георгий Победоносец, 3 рубля, серебро 999 | 1 161,54 | 1 000 | -161,54 | -13,9 |

| Червонец (Сеятель), 10 рублей, золото 900 | 10 662,45 | 13 900 | 3 237,55 | 30,3 |

| Соболь, 3 рубля, серебро 925 | 1 161,54 | 1 000 | -161,54 | -13,9 |

Серебряные монеты показали отрицательные результаты за год, хотя цена на серебро не упала. За рассматриваемый период серебро росло в цене в мае и сентябре, но к концу периода цена выровнялась и приблизилась к 33 рублям за грамм. На момент приобретения монет цена за грамм составляла 30,24. Убыток в этом случае возникает в результате того, что банковский спрэд на серебряные инвестиционные монеты значительно выше, чем на золотые. Котировки Соболя и серебряного Победоносца на 1 марта 2012 г. в том же Сбербанке устанавливают цену покупки в 1800 рублей, а цену обратного выкупа банком в 1000 рублей. Спрэд в данном случае составляет почти 45%. Чтобы отбить такой зверский спрэд, серебряные монеты стоит покупать только на долгосрочную перспективу.

Для полной оценки доходности инвестиций не стоит забывать, что продажа монет влечет за собой обязательства инвестора по уплате налога на доходы физических лиц с полученной прибыли. По этому вопросу углубляться не будем, т.к. все нюансы налогообложения НДФЛ Вы можете узнать из статьи НДФЛ на доходы от золота.

Курс золота ежегодно растет, однако, не так стремительно как хотелось бы вкладчикам в драгметаллы. Помните, покупка инвестиционных монет – инструмент долгосрочного инвестирования. По истечении нескольких лет с момента покупки золотых или серебряных инвестиционных монет можно говорить об эффективности и финансовом приросте таких вложений.

Выгодно ли инвестировать в золотые монеты: мнение профессионалов

Преимущества и недостатки

К плюсам этого способа можно отнести:

- Невысокая стоимость, особенно по сравнению с золотыми слитками.

- Не нужно специального места для хранения.

- Можно держать сколь угодно долго и не бояться, что их ценность лопнет, как мыльный пузырь.

- Осязаемость. В отличие от ОМС, к примеру, индивидуально упакованные кругляши не пропадут в случае разорения банка.

Есть и некоторые недостатки:

- Цена покупки и продажи у банков сильно разнится – так они получают свою комиссию.

- Не подходят для кратковременного инвестирования, можно остаться в убытке.

- При сроке владения менее 3 лет полученный доход облагается НДФЛ.

Монеты или слитки – во что лучше вложить

Однозначно монеты, и вот почему.

Основные отличия золотых инвестиционных монет от слитков:

- Слиток при покупке облагается НДФЛ (18%), а инвестиционные монеты нет.

- Золотые слитки намного проще повредить, вследствие чего они сильно упадут в цене.

- Червонцы можно продать любому банку, в то время как слитки, если они куплены не в Сбербанке, трудно продать в другой банк.

Зато слитки представлены разного веса. Среди монет такого разнообразия не найти, особенно мало килограммовых.