Реализация имущества при несостоятельности гражданина

Содержание:

Процесс упрощенного банкротства без суда

Итак, как сейчас проходит процедура внесудебного банкротства в соответствии с новой редакцией закона?

Приставы закрыли исп. производства

Введите фамилию, имя и регион проживания, а потом и дату рождения. Далее посмотрите основания закрытия исп. производства, и не открыты ли новые ИП.

Если старые производства окончены, и новых нет, человек может заявить о банкротстве с долгом от 50 000 до 500 000 рублей.

Заявление в МФЦ

Должник обращается в МФЦ, заполняет заявление на месте. Или приносит ранее заполненную форму с собой.

Скачать бланк заявления в МФЦ о внесудебном банкротстве

(27.4 КБ)

Важно указать всех своих кредиторов. Во-первых, если забытый кредитор узнает о процедуре до ее завершения, — он может подать возражения в суд

И если сумма долга с его требованием окажется больше 500 000 рублей — то внесудебное банкротство превратится в судебное

Во-первых, если забытый кредитор узнает о процедуре до ее завершения, — он может подать возражения в суд. И если сумма долга с его требованием окажется больше 500 000 рублей — то внесудебное банкротство превратится в судебное.

Во-вторых, если забытый кредитор не узнает о процедуре или не захочет в нее вмешиваться — внесудебное банкротство завершится, человека признают несостоятельным и спишут долги перед кредиторами, которые указаны в заявлении. А те, кого должник не написал в заявлении, будут взыскивать деньги и после банкротства.

Но, как правило, кредиторы вмешиваются во внесудебку, если о них забыл должник. Потому что заявить требование в реестр при банкротстве — это обязанность кредитора, а не его желание или нежелание.

Такое положение вызывает споры, потому что должник может выбирать: что платить, а что списывать. Например, налоги и ЖКХ списать, а с кредитом спокойно расплатиться.

Проверка и публикация на ЕФРСБ

МФЦ направляет запрос в ФССП и в течение 1 рабочего дня проверяет информацию об окончании производств в связи с отсутствием имущества.

Если приставы это подтверждают, МФЦ в течение 3 дней отправляет сведения для публикации в едином реестре сведений о банкротстве ЕФРСБ (Федресурс).

Полгода на возражения кредиторов

Федресурс разместит публикацию, что такой-то гражданин подал заявление о признании себя банкротом во внесудебном порядке по долгам перед следующими кредиторами (перечисляются из списка в заявлении).

МФЦ копию этой публикации направит приставам, в суд и в банки, где у должника были счета. Зачем? Потому что на 6 месяцев после публикации все требования кредиторов прекращаются — проценты больше не насчитываются, никаких безакцептных списаний со счетов не производится. Коллекторы также обязаны прекратить взыскание.

Каковы права кредиторов при внесудебном банкротстве? В течение полугода кредиторы проверяют, а действительно ли у человека нет имущества. Они могут без его согласия получать выписки о составе имущества и зарегистрированных правах:

- в Росреестре — о квартирах, нежилых помещениях, земельных участках, гаражах, машиноместах и долях в праве на недвижимость;

- в ГИБДД — об автомобилях;

- в ФНС — об уплаченных налогах, о долях в ООО, счетах, включая электронные кошельки;

- в ПФР — о работодателе (от него — о зарплате);

- в банках — выписки по счетам за три года;

- в других ведомствах (ГИМС, Ростехнадзор, реестрах акционеров АО и т.п.).

Если выяснится, что заемщик переписал на сына машину, когда долги уже имелись — кредиторы смогут оспорить такую сделку.

Кроме того кредиторы, в отличие от приставов, будут искать не только имущество, записанное на банкрота, но и на его жену/мужа. Совместная собственность (нажитая в браке) принадлежит супругам в равных долях

Не важно, на кого зарегистрированы, например, участок в садоводстве или акции

Если имущество куплено в браке, а соглашения о разделе не заключалось, — кредиторы могут потребовать продать совместные ценности и половину денег отправить на погашение требований.

Вторую половину выплатят жене/мужу. Разумеется, такие споры рассматриваются в судебном порядке, поэтому при обнаружении скрытого имущества кредиторы также вправе подать заявление в Арбитражный суд и возбудить дело о полноценном банкротстве.

Признание банкротом, списание долгов

Если возражений не поступило, через полгода человек признается банкротом, долги списываются. МФЦ делает об этом публикацию на Федресурсе.

Какие требуются документы

Давайте рассмотрим, какие документы необходимы для процедуры. Перечень документов нужен тот же, что и для классического банкротства.

- Паспорт, ИНН, СНИЛС.

- Список кредиторов и документы, подтверждающие наличие долга.

- Постановление ФССП об окончании исполпроизводства.

Правовые нормы

Оспаривание сделок должника в делах о банкротстве основывается на положениях Гражданского кодекса и ФЗ-127 «О несостоятельности». Защита интересов кредиторов через обжалование сделок, которые заключаются дебиторами-должниками, осуществляется, согласно ст. 213.32 и 61.3 127-ФЗ.

Поводом для обжалования сделки может стать ее подозрительность или сделки с предпочтением. Но указанные основания не определяют факт ничтожности сделки. Решение о наличии повода для признания ее ничтожной принимается арбитражным судом на основании поступившего заявления.

При признании сделки недействительной нужно учитывать Постановления Пленума ВАС РФ от 2010 года №63 и Постановление Президиума ВАС РФ от 2009 №32.

На самом деле лицам, которые в последние 3 года совершали имущественные сделки, совсем необязательно отказываться от банкротства из-за опасений в аннулировании каких-либо договоров. Сделки признаются недействительными только в исключительных случаях: если будет доказан факт их заключения на нерыночных условиях и их негативное влияние на имущественное положение должника и его способность платить по счетам

При этом важно, чтобы указанные факты были доказаны в том числе документально

В процедуре банкротства физлица управляющий или кредиторы физлица вправе оспорить сделки должника, которые были заключены им за три года до подачи заявления о банкротстве. Должник не вправе скрывать факт заключения подобных сделок, иначе его могут обвинить в сокрытии информации от суда и управляющего и лишить права на списание долгов.

Конкурсный кредитор или уполномоченные инстанции могут инициировать оспаривание сделок в ходе процедуры несостоятельности, если задолженность в пользу такого лица составляет более 10% от размера задолженности. Не учитываются в данном случае требования и претензии от заинтересованных лиц.

Сделка, которая была совершена должником за три года до принятия заявления о признании банкротом, может быть оспорена при соблюдении следующих условий:

- Второй стороной сделки выступал близкий родственник или иное заинтересованное лицо, которое обладало информацией о совершении сделки для причинения имущественного вреда кредиторам. К заинтересованным лицам в деле о банкротстве относят родственников должника: супругов, детей, родителей и пр.

- Должник на момент заключения сделки отвечал признакам неплатежеспособности (в частности, у него уже имелась просрочка по кредитам или неоплаченные налоги), или отмечалась недостаточность имущества (его стоимость на момент подписания сделки оказалась меньше суммы обязательств).

- В результате подписания сделки был причинен имущественный вред кредиторам. Например, были заключены договоры по заниженным ценам, дарственные, которые привели к ухудшению материального положения должника.

- Если реализованное имущество не входит в перечень имущества, которое не подлежит реализации (например, единственное жилье).

Соблюдение указанных условий должен доказать заявитель: это может быть финансовый управляющий или кредитор.

При оспаривании отдельных договоров нужно учитывать некоторые нюансы.

Например, согласно п. 4 ст. 213.32 127-ФЗ соглашения, сторонами по которым являются супруги, обжалуются по основаниям, перечисленным в Семейном кодексе. Это сделки, по которым предполагается согласие второй половины по п. 2 ст. 35 Семейного кодекса; брачные соглашения по алиментным обязательствам по ст. 99 СК, соглашения по разделу имущества по ст. 39 СК, брачные договоренности по ст. 40 СК.

В случае если оспаривается договор, подписанный с недееспособным или несовершеннолетним лицом, то к процедуре привлекают представителей органов опеки. Делается это в целях недопущения потенциального ущемления прав подопечного или ухудшения его имущественного статуса, согласно п. 5 ст. 213.32 127-ФЗ.

В частности, органы опеки привлекаются, если оспариваются соглашения по уплате алиментов.

Плюсы и минусы закона о банкротстве граждан через МФЦ

Депутаты приняли закон о банкротстве физического лица сравнительно недавно, но закон уже успел пройти сквозь лавину споров по поводу достоинств и недостатков. Плюсами новой редакции являются следующие факторы:

-

Цена. Внесудебное признание себя банкротом не стоит ровным счетом ни рубля. Расходы покрываются за счет бюджета, нет финансового управляющего, не проводится судебное производство.

-

Длительность. Если рассматривать, сколько длится судебная и внесудебная процедура, то банкротство по новым стандартам выигрывает. Судебное дело рассматривается не меньше 6 месяцев (с учетом подготовительного этапа на дело уходит 8-12 месяцев), внесудебное всего длится полгода.

-

Простота. Вам потребуется только записаться в МФЦ и явиться в назначенный день. При себе иметь паспорт с регистрацией и список кредиторов. Заявление составляется непосредственно в центре.

-

Минимальные последствия. Внесудебная процедура предусматривает те же последствия, что и судебное банкротство по кредитам. Но есть небольшой нюанс: если после судебной процедуры вводится запрет на повторное банкротство сроком на 5 лет, то после внесудебного признания несостоятельности повторно обратиться можно только через 10 лет.

Негативные моменты у внесудебной процедуры тоже существуют.

-

Слишком узкий круг должников, которые могут обратиться в МФЦ за списанием. Признаки неплатежеспособности физического лица ограничивают размер задолженностей — до 500 тыс. рублей.

Также внимания заслуживает момент с оконченными исполнительными производствами. Приставы Далеко не все реальные должники смогут воспользоваться новыми возможностями.

-

Широкие полномочия у кредиторов. Если в судебном процессе банкротства проверки финансового состояния должника выполняет финансовый управляющий, то во внесудебной процедуре эти полномочия перешли кредиторам. Они могут максимально вовлекаться в процесс, слать запросы, проводить различные официальные и неофициальные проверки.

Для граждан этот фактор будет серьезным риском. На любом этапе кредиторы могут перевести дело в суд для дальнейшей реализации имущества гражданина.

Пока сложно сказать, как работает закон на практике — прошло всего около месяца с начала его действия. Однако уже можно сказать, что закон лишь частично решил проблему потенциальных банкротов, которых сейчас насчитывается больше 1 млн. человек. Читать суть закона можно в № 127-ФЗ «О несостоятельности (банкротстве)», изменения представлены под Главой № 5.

Мы предоставляем услуги судебного и внесудебного банкротства «под ключ» по Москве и России. Консультации юристов можно получить бесплатно, достаточно лишь обратиться с запросом любым удобным способом. Мы поможем вам быстро и гарантированно избавиться от задолженностей — звоните!

Команда

Виолетта Нечипоренко

Руководитель направления по банкротству физических лиц

Артем Пивоваров

Старший юрист по банкротству физических лиц

Дарья Галактионова

Старший юрист по банкротству физических лиц

Кристина Кирюхина

Ведущий юрист по банкротству физических лиц

Александр Столяров

Юрист по банкротству физических лиц

Лейла Махмудова

Юрист по банкротству физических лиц

Юлия Пивоварова

Руководитель службы клиентского сервиса

Алексей Жумаев

арбитражный управляющий, генеральный директор компании «2Лекс»

Как сохранить имущество при банкротстве физических лиц

Как найти законный выход в ситуации банкротства, когда есть

желание сохранить объект собственности? В соответствии с ГПК РФ (статья 446) не

может отчуждаться то имущество должника, которое способствует получению дохода.

Главное условие – стоимости не должна быть выше 100 МРОТ. Поэтому для

сохранения автомобиля (не взятого в кредит) или компьютера имеет смысл доказать

управляющему их необходимую ценность (незаменимость) для работы.

Если заранее произошло оформление страховки на случай потери

права собственности на объект, то в случае банкротства расходы на полис будут

покрыты выплатами.

Дополнительные объекты недвижимости (помимо единственного

жилья) стоит переоформить – сделать так, чтобы в квартире или доме были

прописаны несовершеннолетние дети, причем с выделением им доли в имеющемся

праве собственности.

Разобравшись с тем, как проходит процедура банкротства

физлица, как реализуются объекты собственности, можно рассчитывать на

адекватное участие в деле признания собственной финансовой несостоятельности.

Какое имущество нельзя реализовать при банкротстве физического лица (должника)

Список имущества, которое не может быть реализовано по закону, следующий:

- если у гражданина имеется только одно жилье (квартира, дом на земельном участке и т.д.), исключением будет являться ипотечная недвижимость;

- имущество, предназначенное для профессиональной деятельности банкрота (например, у программиста не смогут забрать компьютер);

- домашние питомцы и продукты питания;

- предметы обихода, личные вещи (одежда, обувь и т.д.), кроме драгоценных вещей и предметов роскоши, которые подлежат реализации.

С полным перечнем имущества можно ознакомиться в статье 446 ГК РФ. Одним из спорных пунктов является, пункт связанный с предметами роскоши. Например, автомобиль суд сочтет за предмет роскоши и с ним придется расстаться, а такие вещи как холодильник, телевизор, варочная печь, будут являться достаточно спорными моментами.

Только с 2015 года, начал действовать закон о банкротстве физических лиц, и до этого времени реализацией имущества должников входила в обязанности судебных приставов, при наличии исполнительного производства. Они особо не задавались вопросом «Что можно отнести к роскоши, а что нет?», и под опись попадало практически все включая: гладильные доски, микроволновые печи, компьютерные столы, стиральные машинки и т.д. Но и тогда были должники, успешно оспаривающие «лишнее» из описанного приставом. К сожалению, и по сей день нет единого мнения по этому вопросу, поэтому суд может решить, что ходить вы сможете и в мятой одежде и ваш утюг изымут. Все зависит от правильно выстроенной защиты вами или вашим юристом.

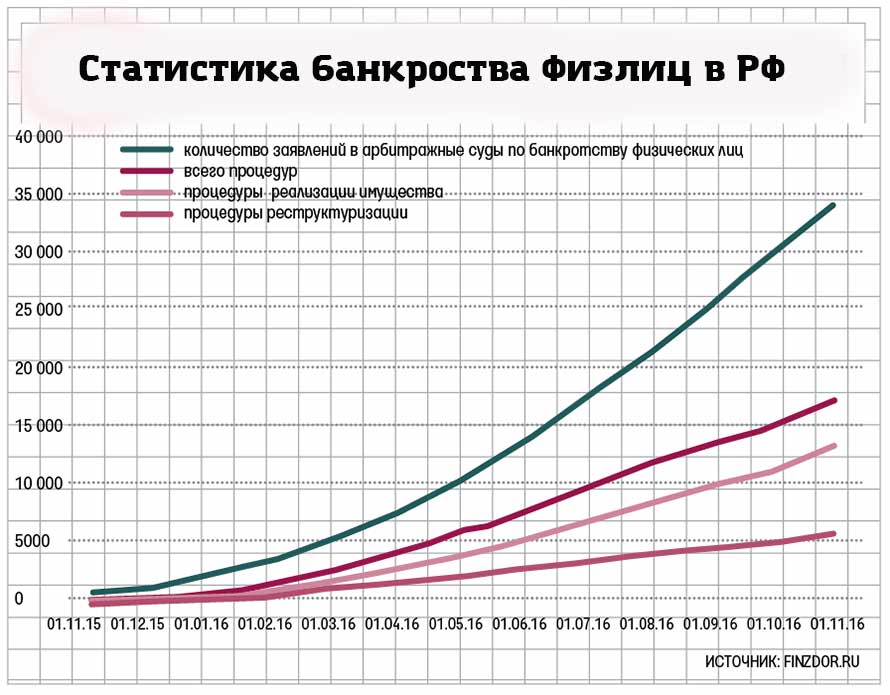

Статистика банкротства физ.лиц

Статистика банкротства физ.лиц

Поэтому рассматривая один из этапов банкротства, а именно реализацию имущества, в которой важную роль играет финансовый управляющий, в обязанности которого входит оценка имущества. И во много от него зависит – внесет ли он в список описи, например, ваш телевизор. Его выгода от реализации, равняется 7% от стоимости всего проданного. И если у вас есть жилье или транспортное средство, подлежащее реализации, то управляющий в этом очень заинтересован. А если у вас только ламповый телевизор и холодильник «бирюса», он не будет с ним заморачиваться и постарается в кратчайшие сроки завершить и задать отчет по инициированной судом процедуре реализации.

С каждым годом увеличивается число банкротов, в связи с этим увеличивается и число реализуемых единиц имущества, и может получиться так что вашу стиральную машинку никто и не купит, и она останется у вас.

Пошаговая инструкция судебного банкротства

Проверяем признаки банкротства

- задолженность от 300 000 рублей;

- имущества для расчета с кредиторами недостаточно;

- дохода не хватает на оплату кредитов и обеспечение семьи одновременно.

Если ситуация соответствует этим признакам, вы можете планировать процедуру банкротства.

Подбор финансового управляющего

Где самому найти финансового управляющего?

Нужно связаться с выбранным специалистом, обсудить свою ситуацию и заранее договориться о ведении дела.

Готовим документы

Необходимо представить:

- свидетельства о праве собственности на имущество;

- данные о счетах и банковских картах;

- сведения о трудоустройстве и доходах;

- личные документы: копии паспорта, СНИЛС, свидетельства о вступлении в брак и о расторжении, свидетельства о рождении детей;

- другие бумаги, которые имеют отношение к банкротству: например, медицинские справки, выписки, если вы вследствие болезни не могли рассчитаться по кредитам, и другое;

- документацию о кредитах и других задолженностях, судебные решения и постановления приставов, если были суды.

Готовим заявление о признании несостоятельности физлица

Образец заявления на банкротство гражданина в Арбитражный суд

(42.8 КБ)

В заявлении необходимо указать:

- причины банкротства;

- трудовой статус;

- семейный статус, наличие иждивенцев;

- количество и объем задолженностей, их расшифровку;

- опись имущества, которое принадлежит вам;

- СРО, из которого назначает финансового управляющего.

Заявление на банкротство следует составлять, ориентируясь на ст. 37 № 127-ФЗ. Заявление подается в Арбитражный суд по месту регистрации или проживания.

Оплачиваем взносы:

- 25 000 рублей на депозит суда — это вознаграждение для финансового управляющего.

- 300 рублей госпошлины.

- реквизиты в каждом регионе свои, указаны на официальных сайтах Арбитражных судов.

Вы можете оплатить 25 000 для управляющего не при подаче заявления, а позже. Сумма должна быть внесена не позже первого судебного заседания. Шаблон документа для отсрочки вознаграждения финуправляющего скачайте ниже.

Ходатайство об отсрочке уплаты вознаграждения финуправляющему

(41.5 КБ)

Процедуры банкротства в суде

Через 1-2 месяца после подачи пакета документов будет назначено заседание по банкротству. Сроки зависят от загруженности суда.

На первом заседании суд выясняет финансовое положение должника, обстоятельства банкротства. Также назначает финансового управляющего и определяет, какую процедуру вводить: реструктуризацию долгов или реализацию имущества.

В большинстве случаев вводится реализация имущества. Срок процедуры 6 месяцев, при необходимости она продлевается.

Цель — выявить ценное имущество неплательщика, продать с торгов все, что разрешено, и выплатить деньги кредиторам. Если имущества нет — управляющий докладывает о том, что расчеты не произведены по причине отсутствия конкурсной массы, и долги списываются просто так.

Квартира, дом, или иное жилое помещение, в котором должник постоянно проживает, не продается. Отправят на торги: гаражи, дачи, нежилые помещения, автомобили, снегоходы, яхты, вертолеты.

Родственники и друзья банкрота вправе участвовать в торгах, а супруга может в приоритетном порядке выкупить половину совместно нажитого имущества, и тогда семейные ценности останутся с вами.

С момента ввода реализации процессом будет руководить арбитражный управляющий. Должник обязан:

- обеспечить ему доступ к имуществу;

- передать документы и информацию по запросу;

- передать банковские карты и счета в распоряжение управляющего;

- поддерживать с ним контакт.

Списание долгов

После проведения всех необходимых мероприятий назначается дата последнего заседания. Суд рассматривает отчеты управляющего, распределение средств из конкурсной массы (если она формировалась), и принимает решение списать долги.

В целом на банкротства через суд потребуется 8-9 месяцев. Иногда дела тянутся по 1,5-2 года.

Сколько стоит стать банкротом в 2021 году?

Опишем все стадии прохождения дела о банкротстве и разберем, какие затраты у физлица возникают на каждом этапе.

Этап обращения в суд

В момент подачи заявления о признании финансовой несостоятельности человеку необходимо заплатить:

- госпошлину в размере 300 рублей. Стоимость госпошлины установлена ст. 332.21 Налогового кодекса;

- внести на счет суда стоимость услуг финансового управляющего — 25 000 рублей.

Следует учесть, что услуги финуправляющего можно оплатить позднее. Но для этого сразу же нужно подать ходатайство об отсрочке

Важно, чтобы 25 000 рублей были внесены до начала первого судебного заседания. Далее в течение пяти дней суд принимает решение о дате первого заседания по делу о банкротстве

Стоимость услуг арбитражного управляющего указана в ст. 20.6 закона о банкротстве. С 2017 года вознаграждение составляет 25 000 рублей. Плюс 7% управляющий получит от той стоимости, за которую будет реализовано имущество должника на торгах.

Но проценты платятся только в том случае, если у должника есть имущество, которое можно будет по суду реализовать. Проценты выплачиваются управляющему после завершения расчетов с кредиторами.

Подходите ли вы под критерии банкротства?

Реструктуризация долгов

На банкротство должник идет, ожидая списания своих долгов. Но на практике до этапа списания надо еще дойти. Ведь суд может ввести процедуру реструктуризации долгов, если сочтет, что доходов должника хватит, чтобы вернуть долг хотя бы на 80% в течение трех лет.

В деле о банкротстве физлица согласно закону сначала должна быть назначена реструктуризация долга, и только потом — реализация имущества. Именно в этом случае истцу придется оплатить услуги финуправляющего повторно, включая все сопутствующие расходы.

Поэтому важно дать понять суду практически на первом заседании, а лучше еще до начала процесса, что даже при введении процедуры реструктуризации долг будет оставаться для вас неподъемным, что продление срока кредитов не решит, а лишь усугубит ваши проблемы. Поэтому в заявлении, подаваемом на банкротство, надо указать, что вы просите судью сразу перейти к этапу реализации имущества

Это позволит сэкономить время и деньги.

Реализация имущества

Реализация имущества — это продажа вашей собственности с торгов для того, чтобы финуправляющий смог провести выплаты в адрес кредиторов. В рамках этого этапа появляются расходы — например, на публикации о вашем банкротстве в печатном издании «КоммерсантЪ» и на специализированном портале «Федресурс». Этот этап всегда присутствует в деле о банкротстве.

В среднем одна публикации в «Коммерсанте» будет стоить 11 000 рублей. Цена одной публикации на «Федресурсе» составляет 430 рублей.

При распродаже имущества должника во время признания его банкротом финуправляющий делает 7-8 публикаций на ЕФРСБ. Соответственно, расходы составят порядка 3 000 – 3 500 рублей. Поэтому на публикации придется потратить минимум 14 000 рублей.

Реструктуризация или реализация? Что подходит именно в вашем случае

Сколько в целом стоят услуги управляющего

Оценить, сколько именно уйдёт денег на услуги финансового управляющего, сложно. Всё индивидуально и зависит от ряда факторов, в первую очередь – от сложности процесса и количества кредиторов и объектов в собственности у гражданина.

Очевидно, что оплата услуг такого специалиста будет складываться из нескольких частей, а именно из оплаты его прямых услуг в размере 25 тысяч рублей, а также дополнительных, которые, в свою очередь, разделяются на несколько.

В конечном итоге, первоначальная сумма в 25 тысяч рублей, увеличится в два раза, а то и более. Рассчитывать на меньшую сумму не стоит.

Продажа имущества гражданина банкрота на торгах

Со стороны кредиторов может поступить предложение о продаже арестованного имущества, не организовывая торги или воспользоваться закрытыми процедурами. Но есть определенные предметы и вещи, которые обязаны быть проданы путем открытых торгов, где все заинтересованные лица смогут предложить свою цену. На торги выставляются:

- Драгоценности, предметы роскоши, дорогие камни, общая стоимость которых больше 100000 рублей;

- Недвижимость.

Лот отдается тому покупателю, который предложит цену больше, чем озвучили другие участники торгов. Денежные средства, полученные от реализации, направляются на погашение долгов перед кредиторами.

Какой срок дается на реализацию имущества при банкротстве

Согласно действующему законодательству, на продажу и погашение долгов, после признания физического лица банкротом, отводится срок равный шести месяцам. Но при наличии веских оснований со стороны финансового управляющего может быть подано ходатайство о том, чтобы продлить срок. Судья рассматривает прошение и увеличивает продолжительность процедуры.

Процесс считается завершенным, после того, как все имущество, зафиксированное в списке, продано, финансовые обязательства погашены. Завершающим этапом становится подача управляющим соответствующего отчета о самой процедуре. При этом к отчету подкладываются необходимые бумаги. Судья внимательно рассматривает предоставленные документы и только после этого дает окончательное заключение, которым физическое лицо признается банкротом со всеми вытекающими последствиями.

Как правило, полученных от реализации имущества денежных средств не хватает на то, чтобы погасить все финансовые обязательства физического лица. При этом каждый кредитор находится на определенном месте по погашению долга. Например, если есть два кредитора, но по одному из них имеется задолженность по алиментам, то в первую очередь будут погашены алименты, а оставшийся незакрытый долг списан.

Также не всегда удается реализовать все имущество, предметы или вещи. Если кредитор отказывается брать такую собственность, чтобы закрыть долг, тогда вещь возвращается должнику.

Процедура реализации проводится в полном соответствии с законом, отступления не допускаются.

Последствия судебного и внесудебного банкротства: как самому признать себя банкротом с минимальными рисками?

После введения судебной реализации имущества:

- Кредиторы и коллекторы не могут требовать возврата кредитов.

- Судебные приставы приостанавливают взыскание: заработная плата с карты больше не списывается, имущество освобождается от ареста, запрет на выезд за границу снимается. Но аналогичный запрет может наложить суд.

- Просрочки и пени больше не начисляются.

- Финансовые дела должника переходят в компетенцию арбитражного управляющего. Доходами руководит он, а не банкрот.

- Оформление новых кредитов или поручительство невозможны, пока длится судебное дело.

- Заключение сделок на сумму свыше 50 000 рублей под запретом.

- Кредиторы могут оспаривать сделки по отчуждению имущества. Например, когда сторонами выступают близкие родственники или стоимость сделки гораздо ниже рыночной цены.

- Возможные ограничения: введение судебного запрета на выезд за границу на период банкротства; арест имущества. Но ограничения вводятся по ходатайству кредиторов, если есть опасения, что должник вывезет имущество в другую страну или скроется от ответственности сам.

Больше всего должников заботит, существует ли угроза имуществу, не пострадает ли работа. При банкротстве из конкурсной массы исключается имущество в виде единственной квартиры, профессионального оборудования стоимостью до 10 тыс. рублей и бытовой техники с мебелью.

Также можно подать ходатайство об исключении зарплаты — за счет дохода должник обеспечивает себя и свою семью. Но суд вправе оставить должнику сумму в 1 прожиточный минимум на него и каждого члена семьи.

Ходатайство об исключении денежных средств из КМ

(35.1 КБ)

Пока идет внесудебное банкротство ограничения следующие:

- Запрет на оформление новых долговых обязательств: человек не может оформить кредит или выступить поручителем по чужому договору.

- Прекращается начисление процентов, штрафов и пеней за неуплату.

- Прекращаются требования по возврату задолженностей со стороны банков, коллекторов и микрофинансовых организаций.

- Кредиторы могут подавать запросы в МВД, СМЭВ и Росреестр о финансовом положении должника. Если обнаружится скрытое имущество, дело, открытое через МФЦ, может перейти в Арбитражный суд. Тогда кредиторы назначают своего арбитражного управляющего, что гарантированно повлечет осложнения и риски.

По завершении судебной и внесудебной процедуры наступают следующие последствия:

- человек не сможет повторно объявить банкротство: в течение 5 лет после судебной процедуры, в течение 10 лет после внесудебного списания долгов;

- оформляя кредит, он в течение 5 лет должен информировать банк о пройденном банкротстве;

- человек не сможет в течение 3 лет стать генеральным директором, войти в Совет директоров или иным способом управлять юридическим лицом;

- в течение 10 лет нельзя быть руководителем банка;

- если банкротство признал ИП, то в течение 5 лет банкрот не сможет снова заниматься такой деятельностью. Если статус ИП был ликвидирован в течение 1 года до внесудебного банкротства, последствия будут те же.

Кроме запрета быть директором предприятия и учредителем юрлица, банкротство не несет ограничений по трудоустройству. Можно работать кем хотите — хоть приставом, хоть депутатом, официально получать зарплату и никого не бояться.

Судебное и внесудебное банкротство можно пройти спокойно и без рисков, обратившись к опытным юристам. Перед тем как оформить заявление, специалисты внимательно проанализируют вашу ситуацию, обстоятельства, предоставят юридические рекомендации.