Отличия между счетом и счетом-фактурой

Содержание:

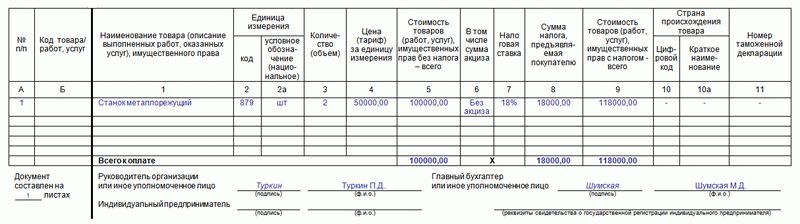

Образец заполнения универсального передаточного документа

Верхняя левая часть бланка содержит в себе «окно», в которое нужно вписать статус документа, т.е. то значение, которое он принимает в том или ином случае. Варианта здесь два:

- единичка ставится, если передаточный документ заменяет налоговый счет-фактуру и бухгалтерский передаточный акт,

- а двойка — если бланк используется только в качестве первичного передаточного акта.

Стоит отметить, что эти два варианта обозначают, что документ могут использовать компании, применяющие НДС в своей деятельности и освобожденные от этой обязанности.

Заполнение следующей части документа зависит от того, какой именно символ был поставлен в первом «окошке». Мы рассматриваем пример, в котором стоит единица (т.е. организация применяет НДС).

Сначала в документ вносятся:

- его номер (согласно внутреннему документообороту фирмы),

- дата (соответствующая реальному текущему времени).

Строку, стоящую ниже (об исправлении) пока заполнять не нужно – сведения в нее вносятся в дальнейшем при необходимости.

Далее в бланк следует внести следующие данные, касающиеся продавца и покупателя:

- полное наименование,

- его адрес,

- ИНН,

- КПП (данные должны быть идентичны учредительным документам компании).

Если речь идет об ИП, то сюда надо включить его ФИО и адрес регистрации по месту жительства.

Ниже нужно вписать номер и дату платежно-расчетного документа, название и код (в соответствии с принятой классификацией) валюты, в которой происходят расчеты.

Вторая часть бланка включает в себя оформленную в виде таблицы информацию о товарно-материальных ценностях, работах, услугах, подтверждением которых является документ.

Здесь нужно указать:

- их наименование,

- данные о единице измерения (штуки, литры, километры)

- ее код по ОКЕИ (Общероссийский классификатор единиц измерения).

Затем по порядку в таблицу вписываются следующие показатели:

- общее количество,

- стоимость за одну единицу без НДС,

- общая стоимость по наименованию также без НДС,

- величина акциза (при необходимости),

- ставка НДС.

Далее в столбиках указываются:

- сумма налога по каждому наименованию

- и общая стоимость с учетом налога,

- название страны происхождения,

- ее код по ОКСМ (Общероссийский классификатор стран мира),

- номер таможенной декларации (только для импортных товаров).

В строке «Основание для приема-передачи» указываются:

- ссылка на номер договора или соглашения (с указанием его номера и даты),

- данные о транспортировке и грузе – здесь аналогичным образом дается ссылка на транспортную накладную или иной подтверждающий документ.

Если же никакой бумаги нет, сюда можно внести параметры груза (объем, вес, упаковка и т.п.).

Завершающим этапом оформления документа является его подпись всеми заинтересованным сторонами. В бланке в соответствующих ячейках должны расписаться:

- кладовщики организаций, или иные лица, осуществляющие отгрузку и прием товарно-материальных ценностей,

- сотрудники отделов бухгалтерии, ответственные за оформление документа и прием его к учету.

Здесь же в строке «Иные сведения» получатель товарно-материальных ценностей, работ или услуг должен отметить тот факт, что нареканий к ним у него нет.

Чем отличаются?

Несмотря на внешнюю схожесть двух форм, между бумагами существуют определенные важные отличия. Особенности счет-фактуры:

- Подтверждает заключение контракта о продаже и покупке. Обязательно включается НДС.

- После проведения операции, грузоотправитель и получатель вносят запись в журнал закупок. В результате, предоставляется налоговая льгота (ст.172 НК). Вычет экономит немалые суммы, особенно при оптовых закупках.

- Документ заполняется от руки и в электронном виде с соблюдением основных требований (ст.169 НК). В случае внезапных изменений в стоимости составляется корректировочный счет.

Особенности УПД:

- Совмещает в себе первичные документы, такие как накладная и счет-фактура. Для это включены дополнительные необходимые реквизиты (№ 402-ФЗ).

- При правильном заполнении послужит основанием для вычетов по сборам на прибыль и добавочную стоимость.

- Разновидности УПД дают возможность совмещать или вносить дополнения. Неизменными остаются графы, отделенные черными линиями.

Пока не присвоен код, УПД в электронном виде не может быть отправлен в налоговую. В 2017 году в счет-фактуру внесли поправки и было разрешено самостоятельно добавлять в упрощенный документ графы идентификатора договора, кода вида товаров и подписи лица, заверяющего счет за индивидуального предпринимателя.

УКД

При предоставлении скидки на уже отгруженный товар можно использовать УКД. Он объединяет в себе корректировочный счет-фактуру и первичный документ, подтверждающий согласие или уведомление покупателя об изменении стоимости отгрузки. То есть, имеет формат, аналогичный формату УПД.В каких случаях обычно составляют УКД1) оформления изменения общей стоимости ранее произведенной (надлежащим образом документированной) поставки из-за изменения цены (тарифа) или количества (объема) ценностей в том случае, когда предложение о таком изменении исходит от продавца:– требует согласия покупателя– не требует согласия покупателя, так как возможность изменения стоимости была согласована предварительно;2) документирования продавцом согласия с претензией покупателя при выявлении им расхождения по количеству и качеству ценностей при их приемке, если документ о расхождениях (односторонний акт) представителем продавца не подписывался.Оформление УКД неправомерно:1) во всех случаях возврата товаров, для которых установлен специальный порядок выставления и регистрации счетов-фактур;2) если изменение стоимости отгрузки обусловлено исправлением ошибки, допущенной продавцом в первоначальном комплекте документов (УПД, иного первичного документа на отгрузку и счета-фактуры).

19 Ноября 2018

595

Комментарии для сайта Cackle

УПД вместо

Утверждение УПД позволит проводить ряд различных операций без дублирования и за более короткий срок. Что становится проще с УПД:

- Проводить отгрузку любых товаров, как с транспортировкой, так и без нее. Возмещение транспортных расходов в этом случае не приносит дохода поставщику и ложится на перевозчика.

- Оказывать всевозможные услуги, при наличии соответствующей лицензии.

- Передавать права (имущественные), результаты после выполнения услуг и работ.

- Заниматься отправкой контрагентам, комитентам и комиссионерам.

Многое зависит от условий договора, УПД предстает как первичная бумага или совмещенная, поскольку фактура всегда включена.

Нужно не забыть указать один параметр. Вписанная единичка говорит о том, что произошло совмещение первички и счета. Двойка свидетельствует о применении первичных документов для отправки и составления акта передачи.

Наиболее выгодно использовать УПД предпринимателям, перешедшим на ЕНВД и УСН, так как этого вполне достаточно для отчетности и нет необходимости рассчитывать и уплачивать налог на добавленную стоимость.

В каком случае не заменит?

Однако возникают ситуация, когда универсальный документ не сможет стать полноценной заменой действующей счет-фактуре. Подобное происходит при:

- Корректировке показателей, когда отгрузка товара произошла, но изменилась их стоимость в силу разных причин. Если выписывалась накладная, то достаточно подготовить документ с указанием разницы стоимости и заполнить корректировочный бланк.

- Применении аванса, когда получатель предоплаты выставит счет и не потребуется подготовить выписку из банка и платежное поручение.

- Необходимости внести коррективы в подготовленную бумагу. Составляется другая фактура (при неизменном номере и дате), только в специальной графе (1а) обозначается внесение откорректированных сведений. Промахи в накладной исправляются проще, нужно зачеркнуть сумму и написать правильную, а также указать число исправления и поставить подпись предпринимателя.

Нельзя сбрасывать со счетов риски, связанные с передаточным документом. Допущенные ошибки при оформлении, особенно при использовании первичной формы, приведут к материальным потерям. После сдачи отчетности не удастся получить имущественный вычет по НДС, возникнут дополнительные затраты из-за налога на прибыль.

Использование УПД носит пока необязательный характер, хотя к разработке формы подключались опытные бухгалтера и специалисты налоговой службы, которые провели широкие дискуссии на форуме официального портала.

С одной стороны, удается избавиться от заполнения многочисленных дублирующих накладных и актов. С другой, пока не появилась возможность передачи данных в электронном виде непосредственно налоговикам и возникают ситуации, когда применение становится нецелесообразным.

Счета-фактуры и инвойсы — что это такое и когда применяются

Для того чтобы понять, что это такое — счет-фактура и инвойс, необходимо в первую очередь разобраться в определениях.

Инвойс — документ, оформляемый при международных поставках. Его часто называют счетом-фактурой, но по сути своей он совсем не соответствует тому счету-фактуре, которым оперирует российская бухгалтерия. На чем же базируется разница между счетом-фактурой и инвойсом?

По нормам, действующим в России, счет-фактура — это документ, возникающий при осуществлении облагаемых НДС операций и предназначенный для обоснования принятия в вычеты суммы налога, указанной в нем. Оформляет его продавец, и у него все оформленные при отгрузке счета-фактуры отражаются в книге продаж, итог которой отвечает сумме налога, начисленного за период к уплате в бюджет. Эту сумму он вправе уменьшить на объем налога, предъявленного ему поставщиками (этот объем сформируется у продавца в книге покупок), при условии что от поставщиков поступили счета-фактуры с выделенным НДС.

Таким образом, счет-фактура для российской бухгалтерии является документом налогового учета, ведущегося для целей исчисления НДС, уплачиваемого в бюджет или возмещаемого из него по итогам такого исчисления за налоговый период. Он же обосновывает правомерность выполнения бухгалтерской проводки Дт 68 Кт 19, фиксирующей в бухучете принятие налога, выставленного поставщиком, в вычеты. Никаких иных функций у счета-фактуры, применяемого в России, нет. Поскольку его оформление непосредственно связано с отгрузкой, его включают в комплект оформляемых для российских покупателей отгрузочных документов.

Инвойс, который применяется при оформлении международных отгрузок (в т. ч. это касается поставок как в Россию, так и из нее), выполняет совсем иную роль. Он содержит описание товара, направляемого покупателю, с указанием его объемов, стоимости, особенностей упаковки и доставки.

Форму инвойса вы можете увидеть в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

То есть по своему содержанию инвойс соответствует документу, в практике российского бухучета определяемому как товарная накладная. Если он оформляется в отношении услуг, то его содержание соотносится с оформляемым в пределах России актом выполненных работ/услуг.

Одновременно инвойс выполняет роль счета, выставляемого на оплату. Однако такая функция возникает у него только в том случае, если поставка не была предварительно оплачена.

В переводе слово «инвойс» обычно обозначают как «счет, фактура» (что вполне соответствует двум разным функциям, выполняемым им), но соседство этих двух значений в переводе приводит к ошибочному объединению их в знакомое для России сочетание «счет-фактура».

Как составить приказ об использовании УПД в компании

Законодательно утвержденной формы такого приказа не существует, поэтому организация составляет ее на свое усмотрение, используя стандартную структуру для приказа.

В документе нужно указать следующую информацию:

- Наименование организации, ее реквизиты. Если приказ составляют на фирменном бланке организации, где уже внесены все реквизиты, то их можно не указывать.

- Наименование документа.

- Номер приказа и дата его подписания.

- Суть приказа («подзаголовок»).

- Основание для составления приказа. Ссылаются на вышеуказанное письмо ФНС.

- Должностные лица подразделений, которые должны при определенных операциях использовать УПД.

- ФИО и должности работников, в обязанности которых будет входить ознакомление сотрудников с инструкцией по использованию УПД, правилами его заполнения.

- ФИО и должность работника, который должен внести в базу данных учетных бумаг этот документ.

- Правила нумерации УПД в организации, сроки хранения документа.

- ФИО и должности работников, которые должны будут оформить дополнительные соглашения с контрагентами, уведомления для контрагентов и другие документы.

- ФИО и должность работника, ответственного за исполнение данного приказа.

Документ должны подписать руководитель организации и работники, которые были перечислены в приказе.

К сведению! Если к приказу будут прилагаться форма УПД и инструкция по ее заполнению, то нужно также указать их в приложениях.

Ниже представлен образец приказа о применении УПД в компании. При необходимости можно им воспользоваться и изменить содержание документа под нужды конкретной организации.

Образец приказа о применении УПД

Общество с ограниченной ответственностью «Рододендрон»

Приказ

№ УП-45

«20» декабря 2020 года

О применении универсального передаточного документа (УПД)

С целью оптимизации документооборота, в соответствии с письмом ФНС России от 21 октября 2013 года № ММВ-20-3/96@ и приказом ФНС России от 24 марта 2016 года № ММВ-7-15/155@

ПРИКАЗЫВАЮ:

- Должностным лицам с «1» января 2021 года применять при расчетах с контрагентами форму УПД, утвержденную в качестве Приложения № 1 к данному приказу, руководствуясь Инструкцией по применению УПД, утвержденной в качестве Приложения № 2 к данному приказу.

- Главному бухгалтеру Тарасовой Н.Е., руководителю отдела продаж Соколову Г.Д. ознакомить необходимых работников ООО «Рододендрон» с Инструкцией по применению УПД, порядком формирования документа в электронной форме, изменениями, внесенными в программную базу учетных документов, в связи с внесением формы в базу данных и ее введением в обращение в системе учета.

- Руководителю отдела информационно-технического обеспечения Воронину И.М. внести в базу данных учетных документов форму УПД, утвержденную настоящим приказом, и обеспечить работоспособность документа и его синхронизацию с учетной базой.

- Осуществлять последовательную нумерацию оформленных УПД. Нумерацию указывать в формате «ХХХ/YY-ZZZZ», где:

— ХХХ – порядковый номер документа (начиная с № 001 и далее – по возрастающей);

— YY – месяц выписки документа;

— ZZZZ – год выписки документа.

Копии (второй экземпляр) оформленных УПД формировать в папки с аккумуляцией документов за отчетный месяц. Срок хранения установить в соответствии с общенормативными требованиями – 5 лет. - Отделу продаж оформить необходимые дополнительные соглашения к действующим договорам с контрагентами в связи с переходом ООО «Рододендрон» на УПД и направить всем контрагентам:

— уведомление о переходе организации на УПД,

— образец утвержденной формы УПД;

— информацию о порядке подписания и заверения документа;

— порядок внесения изменений и дополнений в УПД. - Контроль за исполнением приказа оставляю за собой.

Приложения:

- Приложение № 1 — Форма универсального передаточного документа (УПД).

- Приложение № 2 — Инструкция по применению УПД в ООО «Рододендрон».

Генеральный директор Орлов / Н.А. Орлов

С приказом ознакомлены:

Тарасова / Н.Е. ТарасоваСоколов / Г.Д. СоколовВоронин / И.М. Воронин

Как заполнить дату УПД

В рекомендуемой форме универсального передаточного документа мы видим три даты:

-

строка (1) — дата составления документа;

-

строка — дата совершения факта хозяйственной жизни (дата реальной отгрузки товаров, передачи заказчику результатов работ, предъявления документа об оказании услуг, передачи имущественных прав);

-

строка — дата получения товаров, приемки результатов работ, оказания услуг, получения имущественных прав.

Законодательство увязывает дату составления счета-фактуры, момент определения налоговой базы и возникновение права на вычет у покупателя. В соответствии с НК РФ, пп.«а» п.1 Правил заполнения счетов-фактур:

-

счет-фактура должен быть выставлен не позднее 5 календарных дней со дня отгрузки товара (выполнения работ, оказания услуг), передачи имущественных прав;

-

счет-фактура, выставленный до даты отгрузки (до оформления первичных документов, подтверждающих отгрузку), не может являться основанием для вычета (письма Минфина РФ от 09.11.2011 № 03-07-09/39, от 17.02.2011 № 03-07-08/44);

-

моментом определения налоговой базы по НДС для работ следует признавать дату подписания акта сдачи-приемки работ заказчиком (письма Минфина РФ от 16.03.2011 № 03-03-06/1/141, от 07.10.2008 № 03-07-11/328).

Согласно ч. 3 ст. 9 закона № 402-ФЗ, первичный учетный документ должен быть составлен при совершении факта хозяйственной жизни, а при невозможности — непосредственно после его окончания.

Рассмотрим теперь возможные варианты проставления дат в передаточном документе:

-

УПД составляется в момент совершения факта хозяйственной жизни (отгрузки товара, передачи работ, услуг, имущественных прав). Вполне может быть «идеальный вариант», когда дата составления документа, даты отгрузки и приемки товаров совпадают, тогда соответственно совпадают и показатели строк 1, 11 и 16.

-

Могут совпадать даты составления документа и дата отгрузки, то есть совпадают строки 1 и 11, а дата приемки, то есть стр. 16 будет позже.

В этих случаях моментом определения налоговой базы по НДС будет являться дата, указанная в строках 1 и 11, а для работ — в строке 16.

УПД может составляться до совершения факта хозяйственной жизни (перед отгрузкой товаров, передачей), тогда хронология событий будет выглядеть следующим образом:

1. составление документа — дата, указанная в cтроке 1;

2. отгрузка — дата, указанная в cтроке 11;

3. приемка — дата, указанная в cтроке 16.

Моментом определения налоговой базы по НДС будет являться дата, указанная в строке 11, а для работ — в строке 16.

Может сложиться ситуация, когда составить документ при совершении факта хозяйственной жизни не было возможности, и УПД был составлен непосредственно после его окончания (в предусмотренных п. 3 ст. 9 Закона № 402-ФЗ случаях), тогда хронология событий будет выглядеть следующим образом:

1. отгрузка — дата, указанная в cтроке 11;

2. составление документа — дата, указанная в cтроке 1;

3. приемка — дата, указанная в cтроке 16.

Моментом определения налоговой базы по НДС будет являться дата, указанная в строке 11, а для работ — в строке 16. Что касается покупателя, то он вправе заявлять вычет по НДС не раньше даты получения товара или даты приемки работ, указанной в строке 16.

Акт оказанных услуг

Унифицированной формы этого документа нет, её можно разработать самостоятельно. Удобнее всего согласовать вариант акта, как приложение к договору, и использовать только его. Если же требования к форме документа договором не предусмотрены, то обычно его составляет исполнитель и предлагает заказчику для подписания.

Законодательство не требует обязательного оформления акта, который подтверждает оказание услуг. Но стороны могут самостоятельно предусмотреть его необходимость, определить его форму и сроки составления. Обычно документ содержит следующие сведения:

- название с указанием номера договора и даты его заключения;

- сведения о сторонах;

- номер и дату подписания;

- перечень услуг, их вид и объём;

- общая стоимость;

- период оказания;

- наличие или отсутствие претензий к качеству услуги и срокам её предоставления;

- количество экземпляров;

- подписи сторон.

Акт оказанных услуг составляют в двух экземплярах. Оттиски печати ставят при их наличии в организации, поскольку обязательным реквизитом первичного учётного документа он не является. Стороны вправе включать любые дополнительные условия по своему усмотрению, добавить раздел для описания выявленных недостатков. Также в акте можно указать, что он является основанием для окончательного расчёта по договору.

Бесплатное бухгалтерское обслуживание от 1С

Какие реквизиты наиболее важные

Несмотря на то, что закон не предусматривает для актов обязательных реквизитов, указание в них определенных сведений позволит избежать разногласий и споров между сторонами.

Номер и дата заключения договора

Особенно важно указывать их, если между заказчиком и исполнителем заключено несколько договоров на разные виды услуг. Без этих реквизитов невозможно определить, к какому конкретно договору относится данный акт, в случае судебного спора его не примут как доказательство предоставления услуги.

Сведения о выявленных недостатках

Если во время приёмки у заказчика возникли претензии по качеству или срокам, ему следует указать это в акте. При отсутствии в документе соответствующего раздела, заказчик может отказаться его подписывать и проставить отметку о том, что услуги не приняты в связи с обнаруженными недостатками. Информацию о них излагают в отдельном документе, например, претензии, и направляют её исполнителю. Если такую отметку не сделать, то в случае спора исполнитель может заявить, что отказ от подписи был немотивированным, и услуги придётся оплатить.

Сведения о передаче заказчику результата предоставления услуги, например, проекта договора, отчёта об оценке и т.д.

Срок подписания

При заключении договора об оказании услуг необходимо определить дату подписания акта. Это связано с тем, что часто услугой пользуются уже во время её оказания. В этом случае срок подписания определяют по правилам ст. 190-194 ГК РФ. Это может быть конкретная дата, наступившее событие или окончание определенного периода. Если срок в договоре не согласован, то акт оказанных услуг необходимо подписать в течение 7 дней с момента предъявления заказчиком или исполнителем соответствующего требования.

Если заказчик не подписывает акт

При выполнении работы исполнитель может предъявить её конечный результат. При оказании услуг иногда бывает сложно доказать факт их предоставления. Поэтому заказчик может без причины отказаться подписывать акт и оплачивать услугу. Чтобы исключить такую возможность, в договоре желательно предусмотреть следующие условия:

- исполнитель вправе оформить односторонний акт, если заказчик уклоняется или немотивированно отказывается от подписи;

- односторонний акт подтверждает факт получения услуг и считается основанием для оплаты.

Таким образом, составление завершающего документа после выполнения работ или оказания услуг является необязательным, но крайне желательным действием. Наличие акта и его правильное оформление позволит избежать споров и разногласий между сторонами договора.

Чем отличаются?

Несмотря на внешнюю схожесть двух форм, между бумагами существуют определенные важные отличия. Особенности счет-фактуры:

- Подтверждает заключение контракта о продаже и покупке. Обязательно включается НДС.

- После проведения операции, грузоотправитель и получатель вносят запись в журнал закупок. В результате, предоставляется налоговая льгота (ст.172 НК). Вычет экономит немалые суммы, особенно при оптовых закупках.

- Документ заполняется от руки и в электронном виде с соблюдением основных требований (ст.169 НК). В случае внезапных изменений в стоимости составляется корректировочный счет.

Особенности УПД:

- Совмещает в себе первичные документы, такие как накладная и счет-фактура. Для это включены дополнительные необходимые реквизиты (№ 402-ФЗ).

- При правильном заполнении послужит основанием для вычетов по сборам на прибыль и добавочную стоимость.

- Разновидности УПД дают возможность совмещать или вносить дополнения. Неизменными остаются графы, отделенные черными линиями.

Пока не присвоен код, УПД в электронном виде не может быть отправлен в налоговую. В 2021 году в счет-фактуру внесли поправки и было разрешено самостоятельно добавлять в упрощенный документ графы идентификатора договора, кода вида товаров и подписи лица, заверяющего счет за индивидуального предпринимателя.