Торговля фьючерсами на московской бирже: специфика работы, максимизация доходности и управление рисками

Содержание:

Особенности торговли фьючерсами на Московской Бирже

Кредитное плечо

Ключевым отличием (и, пожалуй, одним из главных преимуществ) работы с фьючерсом от работы с любым из базовых активов является то обстоятельство, что частному инвестору не обязательно располагать всей суммой на покупку фьючерса на момент заключения контракта.

Биржа как гарант выполнения сделки предоставляет бесплатное кредитное плечо и требует от инвестора внести только часть суммы в качестве гарантии выполнения фьючерсного контракта, и называется «гарантийное обеспечение».

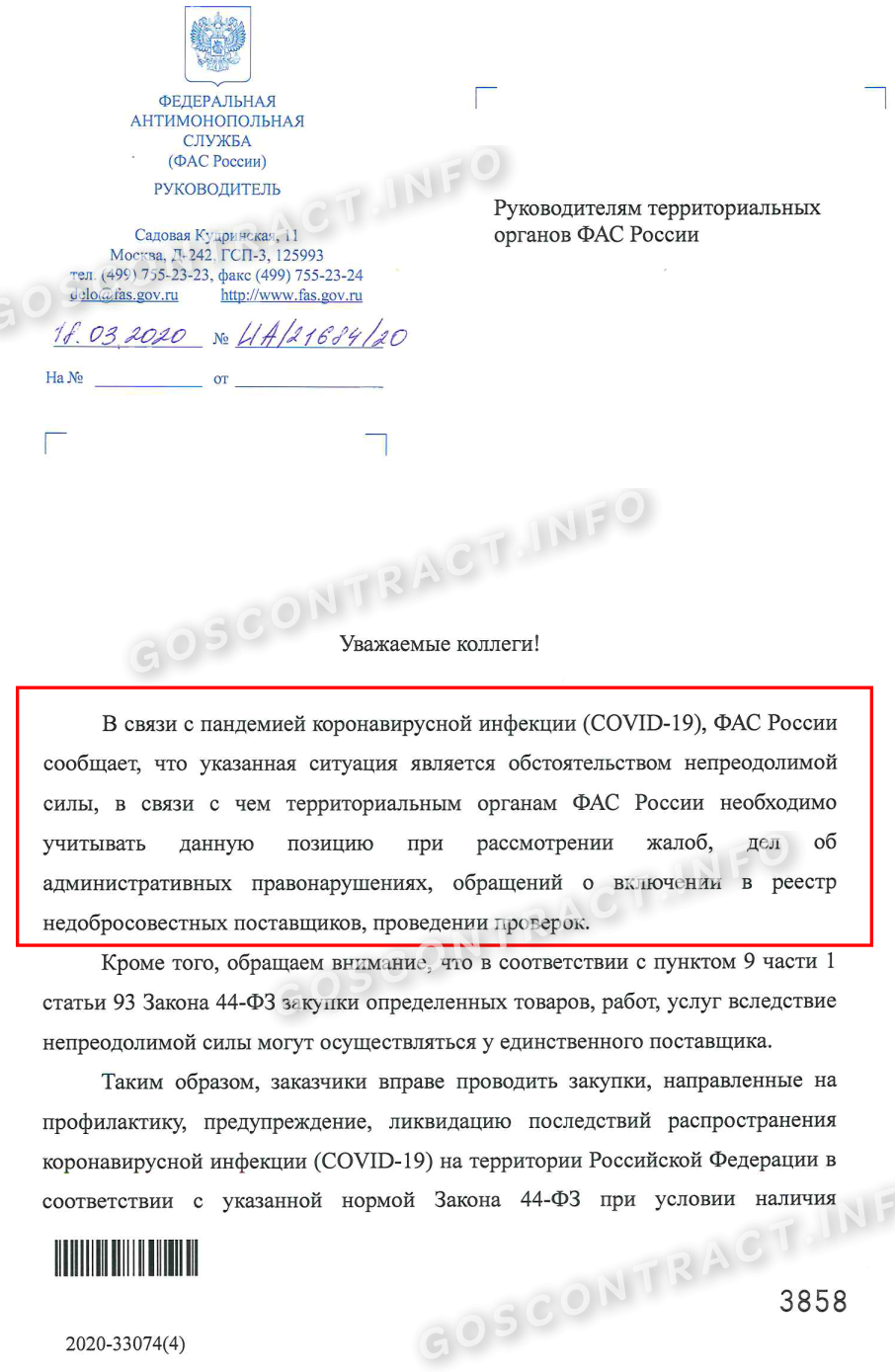

Таблица из терминала Quik с данными о ГО торгуемых мной фьючерсов

В зависимости от того, что за базовый актив является основой для фьючерса, диапазон гарантийного обеспечения варьируется на Московской бирже от 8 до 13% от основной стоимости контракта.

Экономия на комиссиях

Другим важным преимуществом работы с фьючерсами являются более низкие комиссии по сравнению с фондовым рынком.

При работе с акциями ключевой и самой существенной комиссией является плата депозитарию за электронное хранение и учет ценных бумаг. В случае с фьючерсами требований по депозитарному хранению и учету нет, и комиссия платится только бирже как гаранту выполнения сделки и брокеру за посредничество и оказание услуг по торговле на бирже.

Возможность работы с короткой продажей

При работе с фьючерсными контрактами не возникает ограничений по короткой продаже – возможности у покупателя продать базовый актив, на который заключен контракт, не владея самим активом.

Фьючерсы – это производные инструменты, поэтому их продажа или покупка определяет лишь действие, без необходимости брать «взаймы» у брокера необходимые базовые активы (например, акции или облигации) с обязательной необходимостью их обязательного последующего возврата, чаще всего с процентами.

При организации торговли производными финансовыми инструментами на Московской бирже значения базового актива (количество, качественные характеристики, упаковка, нанесение специальной маркировки, если речь идет, к примеру, о сырьевых товарах) прописываются в спецификации к основному договору и являются стандартизированными параметрами для торговой площадки, поскольку биржа проводит их трейдинг.

Ключевым моментом является обязательство как продавца, так и покупателя исполнить фьючерсный контракт по обговоренным в договоре сроку выкупа и цене. При этом МБ выступает гарантом совершения сделки.

Типы фьючерсных контрактов

Фьючерсные контракты могут быть поставочными или расчетными.

При поставочном фьючерсном контракте покупатель обязуется купить у продавца заранее обговоренное в спецификации значение (количество) базового актива непосредственно по той цене, которая по утвержденной методике фиксируется на дату последних торгов.

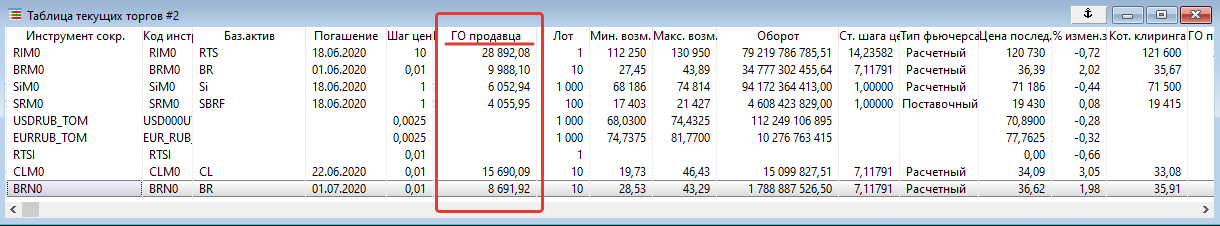

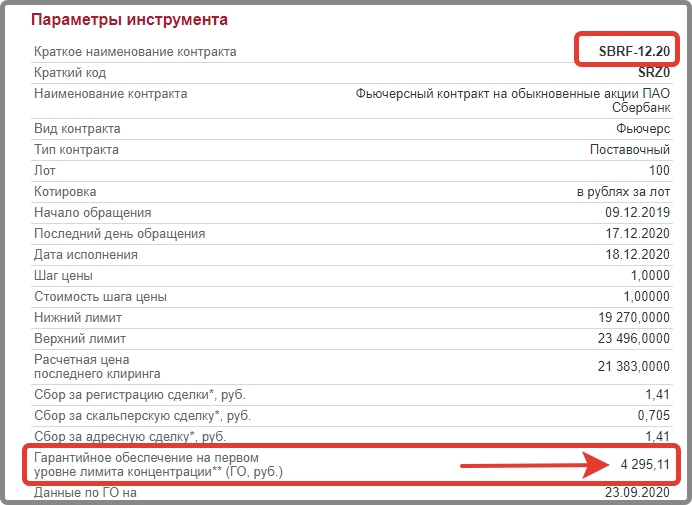

Пример поставочного фьючерсного контракта на примере фьючерса на акции Сбербанк

Если срок фьючерсного контракта закончился, а продавец не в состоянии поставить базовый актив покупателю, Московская биржа как гарант сделки накладывает на продавца штраф, компенсируя покупателю его потери.

При беспоставочном (расчетном) фьючерсе денежные расчеты между продавцом и покупателем по договору проводятся только на разницу суммы между ценой фьючерса и рыночной ценой базового актива в момент, когда контракт исполняется. Физической поставки базового актива не происходит.

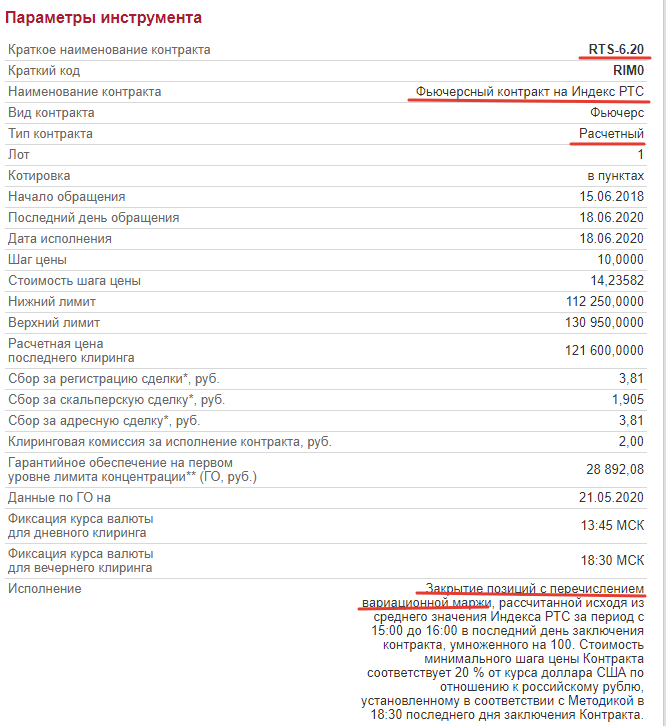

Пример беспоставочного контракта на примере фьючерса на индекс РТС

Это удобный способ расчетов в том случае, когда есть цели хеджирования (страхования) рисков от изменения цены базового актива или в случае проведения спекулятивных операций.

Кто выпускает фьючерсы

Выпуском акций и облигаций занимаются компании или правительства стран. Выпуском фьючерсных контрактов никто не занимается. Это не ценные бумаги, а обязательства сторон. То есть, они создаются трейдерами. Третьей стороной сделки является биржа. Ею создаются требования и условия, по которым продавцы и покупатели заключают контракты.

Одновременно ею создается спецификация для фиксации условий:

- о каком фьючерсном контракте идет речь – расчетном или поставочном;

- его полное наименование полное;

- сокращенный вариант названия, являющийся условным обозначением;

- количество товара на 1 договор;

- срок, в течение которого действует контракт;

- дата исполнения;

- возможное наименьшее изменение цены – величина шага.

Когда заключается контракт между продавцом и покупателем, у них есть возможность договориться лишь по поводы цены, так как прочие условия определяются биржей.

Риски связанные с фьючерсами

Те трейдеры, которые тратят на биржах ежедневно много времени и так знают ответ на этот вопрос, так как им известны все риски возможных сделок. Если вы хотите выбрать фьючерсы для так называемого пассивного инвестирования, то не рекомендуем.

Покупка фьючерсов не дает право на получение базового актива. Отсроченный контракт на покупку акции не означает, что вы ей владеете. Если подорожают ценные бумаги, то вы их не сможете продать, чтобы получить дивиденды.

Отметим, что фьючерсы формально не являются инвестициями, хотя они могут принести некий доход. Можно сказать, что это своеобразное краткосрочное пари, лотерея. Они позволяют как получить быструю прибыль, так и потерять некоторую сумму денег. Например, многие успешно зарабатывают на ставках на спорт, но это не инвестиции.

Чтобы зарабатывать на фьючерсах, нужно свободно ориентироваться на бирже и быть всегда на чеку. К сожалению, рядовому инвестору это не по силам, поэтому лучше вкладываться в акции или ценные бумаги.

Фьючерсы требуют постоянно к себе внимания. А вот если приобрести базовые активы, то них можно на какое-то время забыть, просто получая небольшой доход. Никакого активного участия в процессе не требуется.

Анализ на рынке фьючерсов

При торговле на рынке фьючерсов можно использовать как фундаментальный, так и технический анализ. Фундаментальный анализ использует данные для прогноза цен: уровень производства, потребления, экспорта, данные о погоде, экономических индикаторах, торговых балансах, политике правительств и многом другом.

Фундаментальный анализ ищет новые торговые возможности, распознавая потенциальные варианты повышения спроса и предложения.

Технический анализ использует данные цен. Время от времени цена повторяет определенные паттерны, и выявление этих паттернов помогает определить новые торговые возможности.

Главная цель технического анализа – выявить направление и силу текущего тренда, и распознать, когда он начнет изменяться. Если аналитики отмечают, что рынок стал бычьим, тот прогноз будет звучать так: открывать длинные позиции и продолжать покупать, пока тренд не изменит направление.

Виды фьючерсов

Доступны 2 вида фьючерсов на бирже — поставочные и расчетные. Разбираюсь, в чем между ними разница. В первом случае, когда закончился срок контракта, вы получаете сам актив. Им могут быть золото, вода, нефть (и часто сам актив инвестору просто не нужен) или же ценные бумаги той или иной компании. Расчетный вид предусматривает, что вы не получите сам актив, а лишь прибыль — разницу со стартовым курсом, что автоматически будет зачислена на ваш счет. И в этом варианте стоит не только знать, что такое ROE, но и максимально точно просчитать, как именно вам выгодней работать.

Предлагаю на примере показать разницу между этими 2 видами. Вы приобрели фьючерсы на биткоин до 30 апреля. В первом случае, 1 мая биржа отдаст вам ваши монеты, сколько бы они не стоили — меньше или больше от нынешней цены. Во втором, вы сможете забрать разницу, если курс ВТС превысит тот, что был на дату составления контракта. Цены на сами фьючерсы будут, разумеется, что разными.

Интересно то, что в Америке до середины 90-х годов было весьма популярно покупать фьючерсы на акции REIT, и некоторым таким спекулянтам инструмент дал солидный доход. Сегодня рассматривая российский срочный рынок, стоит выделить эти популярные инструменты:

- металлы (алюминий, свинец, медь, цинк, никель);

- драгоценные металлы, стоимость на которые в «мирное время» низкая, но в кризис существенно возрастает — золото, серебро, палладий, платина;

- энергетические ресурсы (уголь, нефть, природный газ);

- сельскохозяйственная продукция популярна за счет быстрой смены сезонности — пшеница, кукуруза.

Популярные фьючерсы и текущие прогнозы с учетом ситуации за последний месяц

| Фьючерс | Актуальная цена акции, $ | Показатель за последний месяц |

|---|---|---|

| Нефть Brent | 54,87 | -0,2% |

| Фьючерсы на золото | 1833,5 | +0,19% |

| Фьючерсы на кофе | 1,2815 | +0,63% |

| Фьючерсы на сахар | 0,1645 | -1,32% |

| Фьючерсы на евро | 1,2080 | -0,11% |

Торговля фьючерсами на ВТС ведется с 2017 года.

Фьючерсы для новичков – советы брокера

Евгений Маришин, ИФК Солид, персональный брокер. Евгений Маришин специализируется на инструментах российского рынка: акции, облигации, фьючерсы на ценные бумаги, сырье, валюту, а также на акциях ETF американского рынка. Выпускник Российского Государственного Торгово-Экономического Университета (РГТЭУ), специальность «Мировая экономика». Впервые познакомился с финансовыми рынками в 16 лет, активную торговлю начал в 2012 году.

Евгений Маришин, ИФК Солид, Москва, персональный брокер

“Если сравнить покупки акций на долгосрочный период с ездой пассажиром на городском автобусе, то торговля производными инструментами на срочном рынке – это шашечная езда за рулем спортивной машины в плотном потоке на скорости 200 км/ч. 95% людей не продержатся и минуты без аварии – такова реальность срочного рынка.

Совет №1: если ваша цель накапливать и растить капитал – держитесь подальше от срочного рынка.

В наши дни порядка 90% оборота срочного рынка (или «срочки») – это спекуляции. Другими словами, торгующиеся производные инструменты (фьючерсы, опционы) используются в основном для извлечения прибыли на изменении стоимости базовых активов, таких как нефть или золото.

Этот рынок привлекает инвесторов и спекулянтов, поскольку дает возможность в разы увеличить свой капитал на производных инструментах, при этом в достаточно короткие сроки.

Помимо множества игроков, на срочном рынке присутствует больше количество роботов, которые делают торговлю еще труднее.

Стратегии торговли фьючерсами

Самая удачная стратегия работы на «срочке» для новичков – это долгосрочная торговля. Так же, как и покупка акций, приобретение контрактов на нефть или золото дает вам возможность заработать на росте цены этих активов. При этом вам не нужно думать, куда деть этот товар, где его хранить, кому его потом продать и тд. Вы просто получаете свою прибыль на разнице цены актива.

Однако многие приходят сюда для быстрого дохода. В итоге, 99% людей, впервые пришедшие попытать удачу на фьючерсах или опционах, потеряют свои деньги. Это статистика.

Совет №2: используйте время себе на пользу. Не спешите зарабатывать каждый день или неделю. Делайте ставку на продолжительный рост актива (минимум 2-3 мес.).

Если вы все же хотите получать спекулятивный заработок на срочном рынке, чтобы увеличить свой капитал – тогда запомните совет №3.

Совет №3: найдите опытного наставника/управляющего и попросите его брокерский отчет за год.

Если человек хотя бы в течение года заработал на «срочке» – значит у него за плечами не один год муче.. обучения. Такому можно довериться. В противном случае, будьте готовы самостоятельно провести несколько лет у монитора, чтобы научиться зарабатывать на производных.

Торговля – это отдельный (один из самых сложных) вид бизнеса. Никому же в голову не придет, что управлять заводом просто? С рынком фьючерсов та же история.

Совет №4: не поддавайтесь провокационной рекламе, которая твердит, что биржа – это легкий заработок.

Сегодня существует ряд наиболее популярных активов и их производных инструментов, которые любят спекулянты. Среди них валюта, нефть, золото, газ, акции (голубые фишки), товары (пшеница, кукуруза). На срочной секции московской биржи наиболее торгуемые инструменты – это фьючерсы на нефть, золото, акции Газпрома и Сбербанка, а так же фьючерсы на доллар/рубль.”

Понятие

Посредником и гарантом того, что сделка будет проведена без нарушения договоренностей, является биржа. Она берет с продавца и покупателя гарантийное обеспечение – это залог в виде доли от стоимости контракта, который после завершения сделки возвращается участникам.

Различают следующие виды фьючерсов:

- на акции и облигации;

- на металлы (медь, золото, палладий и пр.);

- на энергоносители (нефть, газ, бензин и пр.);

- на с/х товары (мясо, зерно, какао, хлопок, сахар и пр.);

- на биржевые индексы;

- на валюту.

Есть даже фьючерсы на волатильность рынка, процентные ставки Центробанка, уровень инфляции.

Фьючерс следует отличать еще от одного инструмента срочного рынка – опциона. Последний представляет собой договор, в котором фиксируется право покупателя купить, а у продавца – обязанность продать базовый актив. У фьючерса возникает обязанность у всех сторон сделки.

Срочные контракты относятся к рискованному инвестированию. Ни одна сторона не может со 100-процентной вероятностью предугадать, куда пойдет рынок и как поведет себя базовый актив. Можно хорошо заработать, если прогноз окажется верным, а можно потерпеть серьезные убытки, если все пошло не по плану.

Консервативному инвестору, который формирует портфель на долгосрок, вообще не стоит заниматься торговлей на срочном рынке. Либо делать это на небольшую часть капитала, чтобы почувствовать себя настоящим трейдером и словить биржевой адреналин.

Участниками фьючерсных сделок могут быть как инвесторы-спекулянты, которые хотят заработать на изменении цены актива, так и производители/поставщики реальных товаров. Именно последние были родоначальниками срочных контрактов. Например, сегодня договаривались о цене на сырье, которое планировали приобрести в будущем. Так удавалось обезопасить себя от дефицита, роста или падения рыночных цен.

Сколько можно купить фьючерсов на 1000/5000/10000 USD?

Сумма возможных сделок и количество приобретенных фьючерсов зависят от цены, а также комиссионных сборов и наличия либо отсутствия кредитного плеча. Кредитным плечом называют сумму, которая предоставляется трейдеру брокером для осуществления крупных сделок.

Сумма возможных сделок и количество приобретенных фьючерсов зависят от цены, а также комиссионных сборов и наличия либо отсутствия кредитного плеча. Кредитным плечом называют сумму, которая предоставляется трейдеру брокером для осуществления крупных сделок.

Изначально обладая суммой в 1 тыс. дол. и решив приобрести пакет фьючерсов на 10 тыс. дол., трейдер обращается к кредитору, получая недостающую сумму. При этом брокер страхует свои деньги, ограничивая количество сделок и допустимое снижение цены фьючерса.

Без кредитного плеча

Полагаясь только на свои деньги, трейдер может приобрести столько контрактов, сколько сможет оплатить. В оплату входит не только стоимость фьючерса, но и комиссия биржи, поддерживающая маржа. После оплаты контракта эта сумма будет заморожена на счете и недоступна для операций с ней. По окончании срока действия контракта осуществится продажа фьючерса, трейдер снова получит возможность распоряжаться либо поступившими средствами, либо полученными активами.

C кредитным плечом

Размер кредитного плеча, предоставляемого брокером, составляет 1:14 либо 1:17, т. е. деньги трейдера будут составлять 14 либо 17 часть суммы. Для подсчета количества контрактов потребуется разделить сумму депозита, необходимую для 1 сделки, на размер гарантийного обеспечения.

Размер кредитного плеча, предоставляемого брокером, составляет 1:14 либо 1:17, т. е. деньги трейдера будут составлять 14 либо 17 часть суммы. Для подсчета количества контрактов потребуется разделить сумму депозита, необходимую для 1 сделки, на размер гарантийного обеспечения.

Под гарантийным обеспечением подразумевается та часть денег, которая принадлежит самому трейдеру, а не взята им у брокера взаймы. Если размер депозита 1000 дол., а стоимость 1 контракта 5 тыс. дол., то трейдер может приобрести не более 5 фьючерсов этого вида.

Отличия фьючерса от акции — на чём лучше торговать

Основная разница между инструментами — в их природе. Возможно, может показаться, что торговля фьючерсами для начинающих более простая и безопасная. Основное отличие — в экономности. Дело в том, что вы вкладываете не все средства, а лишь определенную сумму — гарантийные обязательства — как правило, 12-13% от цены. Рассмотрим на примере: вы изучили, какие самые ликвидные фьючерсы на Московской Бирже, и решили выбрать бумаги «Газпром». Это означает, чтобы приобрести фьючерс на 100 акций вам нужно заплатить: 226 рублей * 100 акций * 12% = 2712 рублей. Сумма намного меньше, ведь вы приобретаете не сам актив, а лишь пари, спор.

В случае с прямой покупкой акций нужно было бы заплатить 22600 рублей. Но опять не все так просто, добавьте комиссии, издержки. Среди других различий между инструментами стоит выделить такие:

- Срок действия — фьючерсы покупаются на 3 месяца, а акции можно продать хоть через час после их приобретения.

- Во время покупки фьючерсных контрактов предусматривается встроенное кредитное плечо, что указывается в договоре. Это означает, что убыток или прибыль начисляется как бы с учетом того, что вы купили, например, 800 акций, но вы их прямо не покупаете.

Возвращаемся к примеру выше. 108800 рублей — именно столько бы вам обошлись 800 акций «Газпрома», а фьючерсы — 21696 рублей. Нет точного правила, что торговля контрактами или непосредственно ценными бумагами более безопасная или выгодная — просчеты, потери, равным счетом, как и приобретения, случаются везде и всегда. Детально рассмотрев, что такое фьючерсы на акции или другие активы и узнав, как с ними работать, стоит подчеркнуть плюсы этого инструмента:

- низкие комиссии;

- большое кредитное плечо;

- порядок начисления курсовой разницы.

Хотя есть и недостатки, а именно:

- необходимость уплаты комиссии брокеру и биржевых издержек;

- срок контракта точно ограниченный;

- всегда остается вероятность проиграть на курсе, а значит, ничего не заработать.

Фьючерсы на валютные пары — то есть контракт на то, как поведет себя одна валюта по отношению к другой, контракты на стоимость воды, пшеницы или природного газа стоит включать в свой инвестиционный портфель, добавляя в те инструменты, которые в нем есть — акции, депозиты, где доход насчитывается по формуле сложного процента, а что это такое можно узнать из материала на www.gq-blog.com и обязательно оставить свой комментарий.

В итоге подчеркну: фьючерсы — контракт на цену того или иного актива, который «отодвинут» во времени, весьма интересный инструмент и к нему стоит присмотреться поближе, особенно вкладчикам, которые апеллируют небольшими суммами. Остается пожелать только выгодного направления курса в день закрытия контракта каждому инвестору.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Понятие фьючерсного контракта

Рассматривая, что такое фьючерсы, в самом названии которых уже «заложено» будущее время, описывая этот термин простыми словами с примерами, можно сказать, что это аналог спора. Инструмент появился в США и постепенно перешел на мировой рынок. Участники сделки дают прогнозы, как поведут себя акции Tesla (цены на пшеницы, нефть, платину и т.д) в ближайшие 3 месяца. Одни уточняют, что они упадут в цене, другие — добавят в стоимости. Затем через квартал происходит сравнение с стартовой ценой. Один участник обязательно будет в выигрыше, второй — проиграет.

Фьючерсный контракт — обязательство, поэтому проигравший перечисляет деньги тому, кто выиграл. Практично, этот процесс автоматизирован и является одной из функций, что выполняет биржа.

Поразительный нюанс: торговля фьючерсами на российской бирже началась раньше, чем акциями, и первые фьючерсы были именно на товары — сахар, спиртные напитки. Это одно их важных условий становления именно капитализма.

Как купить фьючерс

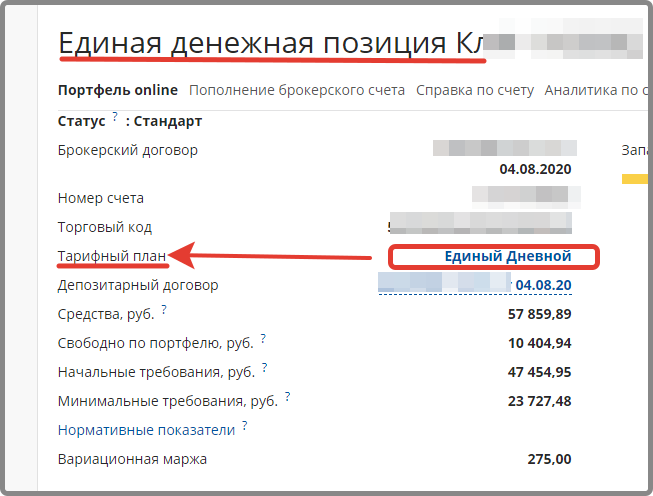

Торговать фьючерсами можно на Срочном рынке Московской биржи. Доступ к данному рынку должен оговариваться вами с брокером при выборе тарифа. Например, в моем проекте «Разгоняем счет с 50 000 до 100 000 рублей» используется тариф «Единый Дневной» брокера Финам. Вы можете выбрать любого брокера: Финам, Тинькофф,Сбербанк, ВТБ, БКС, но прежде нужно открыть брокерский счет.

Выписка из личного моего кабинета, как инвестора через брокера Финам

И он вполне меня устраивает по всем характеристикам, плюс дает возможность торговать и на Срочном рынке фьючерсами, и акциями на Фондовом рынке и иностранными бумагами, и на Валютном рынке.

Условия тарифа «Единый Дневной» для торговли фьючерсами на Срочном рынке

Далеко не все тарифы имеют доступ для торгов к Срочному рынку, а многие тарифы дают возможность брокеру торговать и на фондовом, и на срочном и даже на валютном рынках.

Сами тарифы могут объединять все три площадки, но торговать можете как хотите, можно хоть на одной площадке. Даже брокерский счет будет один и денежные средства вы можете спокойно использовать на всех площадках.

Настройка торгов для работы с фьючерсами собственно ничем не отличается от настройки при торговле акциями. Но обязательно ознакомьтесь с спецификацией выбранных контрактов либо на сайте Московской биржи, либо в терминале Quik.

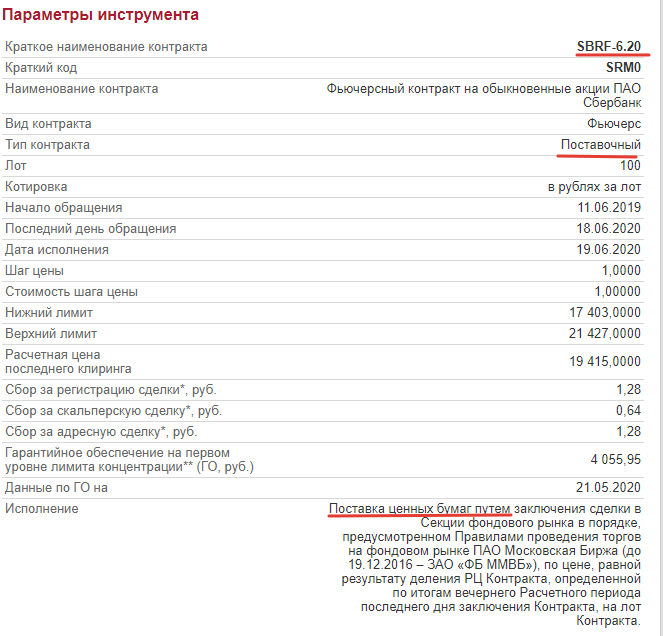

Некоторые параметры из специфики фьючерсного контракта в терминале для торговли Quik

В эту спецификацию входит достаточно специфичная информация, свойственная только фьючерсным контрактам:

- Тип контракта

- начало обращения

- Последний день обращения

- Дата исполнения

- Гарантийное обеспечение

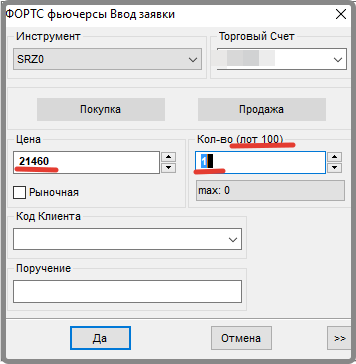

Для покупки фьючерсного контракта-один из способов будет выставление простой заявки на покупку. В этой заявке мы указываем цену по которой хотим приобрести контракты и количество лотов.

Через простую заявку можно как купить, так и продать фьючерсы

Подать заявку на покупку, указав количество лотов и цену. Конечно писать какое вздумается значение цены и кол-ва лотов нельзя. Это все нужно высчитывать. Я обычно это делаю через свой журнал сделок. Данный журнал позволяет быстро рассчитать то кол-во контрактов, которое вы можете себе позволить по рискам.

Мой журнал сделок для торговли фьючерсами. Без него у вас не будет прибыли

Еще хотела сделать акцент на явном преимуществе фьючерсов перед акциями в гарантийном обеспечении. Этот параметр у каждого фьючерса свой и он позволяет не оплачивать при приобретении фьючерсов всю его стоимость а только ту, которая заложена в цифре гарантийного обеспечения.

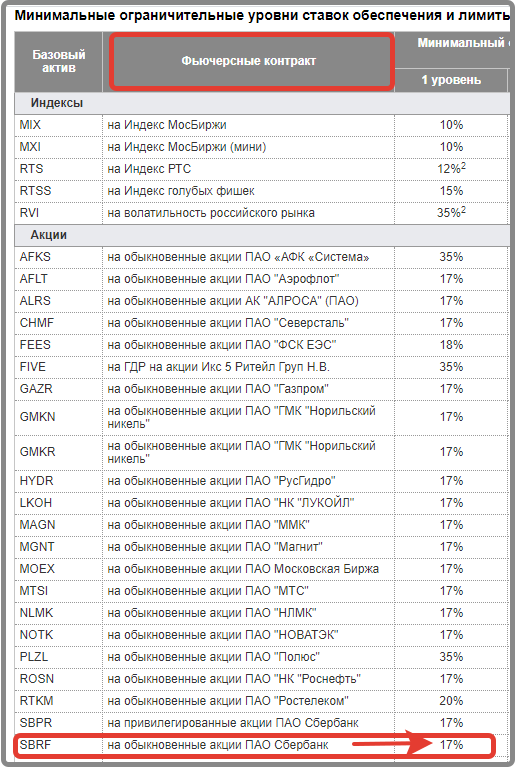

Как пример, ГО у фьючерса на акции Сбербанка

Всегда можно посмотреть какой процент составляет это ГО от полной стоимости одного контракта любого фьючерса.

Например, у фьючерса на акции Сбербанка ГО составляет 17% от стоимости контракта

Вернемся к нашему примеру, когда мы приобрели с помощью простой заявки контракт. После ее исполнения в терминале Quik можно будет смотреть цифру в виде вариационной маржи. Эта цифра показывает нам нашу промежуточную прибыль или убыток по нашей сделке.

Выписка из торгового терминала Quik по состоянию вариационной маржи

Хотя мне кажется это не совсем удобно, и я обсчитываю потенциальную прибыль или убыток в журнале сделок.

Часто новичков пугают тем, что у фьючерсов есть дата погашения и им опасно торговать. Так вот, покупать и продавать его можно сколько угодно, лишь бы выдерживал ваш брокерский счет и торговая стратегия. Главное посматривать на дату погашения контракта. И в эти дни не открывать никаких сделок, а те, что открыты, просто стараемся закрыть.

Выписка из программы Quik по данным, касающимся погашения контрактов, которыми я торгую

Давайте дальше разбираться. У каждого фьючерса имеется . И у базового инструмента может быть несколько фьючерсов. Они все имеют разную ликвидность и разную дату исполнения. Помимо этого, все эти фьючерсы отличаются от рыночной стоимости базового.

Сокращенный список базового актива для фьючерсов с расшифровкой

Давайте разберем на примере акций Сбербанка. На данный момент стоимость одной акции на рынке 230 рублей за акцию. Ближайший к погашению контракт имеет стоимость 25265 рублей, но вносить в качестве гарантийного обеспечения всю сумму не надо.

Сейчас цена на графике фьючерса позади цены базового инструмента, но по мере приближения даты погашения, ценовая разница будет уменьшаться

Расчеты цены фьючерса здесь не берем во внимание

Сравнение цены акции Сбербанка и фьючерса на акции Сбербанка

Чем обусловлена такая ценовая разница? Просто в ценах акций цена уже реально заложена внешними факторами, спросом и т.п. А в фьючерсном контракте цена заложена будущими ожиданиями. На данный момент она явно завышена.

Фьючерсный контракт. Что это такое?

Итак, что такое фьючерсы? Термин произошел от английского слова future, означающего «будущее». Таким образом подчеркивается тот факт, что контракт заключается на фактическое совершение сделки в будущем.

Суть соглашения в том, что участники сделки приходят к единому мнению о цене товара и одновременно договариваются об отсрочке выплат по контракту. Подобный вид договоров очень удобен каждой из сторон, поскольку страхует от ситуаций, когда какие-то серьезные изменения рыночной ситуации спровоцируют колебания рыночных цен.

Целью такого контракта является попытка уменьшить риски, сохранить запланированную прибыль и получить гарантию поставки товара. Фьючерсный контракт избавляет участника рынка от срочного поиска того, кому продать или у кого купить товар. Гарантом выполнения условий сделки выступает биржа.

Заключение

Впервые не знаю, что написать в заключении. Фьючерсы-это очень крутой инвестиционный инструмент. Теперь вы знаете, что инвестирование может быть не только долгосрочное. И вы уже понимаете, что любое долгосрочное инвестирование-это тоже тяжелая работа. Это не так, что инвестировал деньги и забыл на год.

Не каждый из нас сможет этот год хладнокровно выдержать. Работая фьючерсами, я могу сделку держать от 1 часа до двух недель. И это считается краткосрочным (спекулятивным) инвестированием. Мне комфортно так работать, чем постоянно жить в стрессе за свои деньги, вложенные в какие-то акции нашего российского рынка. Который является далеко не сильным!