Дают ли ипотеку в декретном отпуске: возможности получения

Содержание:

Льготный кредит

Их выдает только «Беларусбанк» согласно Указу Президента РБ № 13. Процентные ставки по ним отличаются в зависимости от того, к какой категории отнесли кредитополучателя.

1% годовых, если это:

- дети-сироты;

- многодетные семьи;

- граждане, которые живут и работают в следующих районах Могилевской области: Хотимский, Климовичский, Славгородский, Кричевский, Краснопольский, Костюковичский, Чериковский, при условии, что недвижимость приобретается в этих же районах.

3% предлагают жителям городов и поселков с населением до 20 тыс. человек, а также жителям городов-спутников Минска: Фаниполь, Логойск, Заславль, Дзержинск, Смолевичи, Руденск.

Независимо от места проживания, от 5% предлагается:

- семьям, в которых есть дети-инвалиды;

- военнослужащим;

- сотрудникам всевозможных государственных комитетов;

- судьям, прокурорам;

- ликвидаторам аварии на ЧАЭС и ветеранам-интернационалистам;

- талантливой молодежи (специальный фонд);

- проживающим в служебных квартирах;

- населению, живущему в непригодных для проживания квартирах;

- гражданам, более 10 лет проживающим в общежитиях;

- молодым семьям с двумя несовершеннолетними детьми.

Даже если вы уверены, что попадаете в вышеуказанный список, получить такой кредит можно только при условии, что вы внесены в списки нуждающихся в улучшении жилищных условий, и подошла ваша очередь. Списки формируются в местных администрациях.

Сумма кредита — до 90% стоимости жилья, за исключением многодетных семей, у которых 4 и более детей. Им выделяется все 100%. При этом существуют нормативы общей площади на 1 человека, которая кредитуется. Для Минска — 15 квадратных метров.

Например, если вы молодая семья, у вас двое детей и вы строите 3-комнатную квартиру площадью 90 квадратных метров, вам дадут сумму, покрывающую 90% стоимости 60 квадратных метров.

Период использования: до 20 лет.

Выплаты: равными частями за весь период пользования.

Обеспечение возврата: поручители и залог строящейся или приобретаемой квартиры.

Кстати, пока не забыл. В Беларуси почти нет грамотных сайтов и Телеграм-каналов, посвященных теме Финансы. Наш канал @FinBel в их числе.

Мы публикуем интересные материалы про все, что связано с деньгами в Беларуси: инвестиции, недвижимость, бизнес, ИП, налоги и немного бухгалтерии, финансовые лайфхаки. Все статьи основаны на личном опыте авторов.

Подписывайтесь, чтобы потом не искать — @FinBel

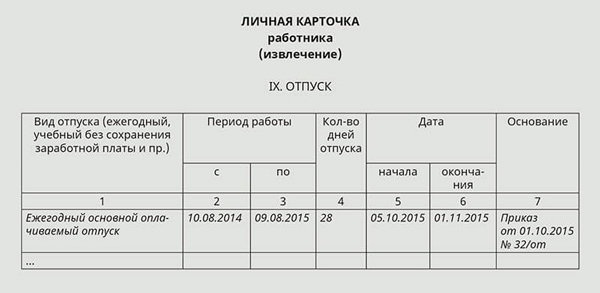

Если в семье один из родителей в декретном отпуске и получает пособие, на период получения пособия можно получить отсрочку на погашение задолженности по кредиту на жилье. Речь идет о декретном отпуске со вторым и каждым последующим ребенком до 3 лет.

Даже на первый взгляд все не так просто и доступно, как обещают. В реальности все еще сложнее, так как в очередях для нуждающихся необходимо ждать несколько лет, а в случае с молодыми семьями — более 10 лет.

В каких случаях человек может взять кредит?

Как взять ипотеку под материнский капитал находясь в декретном отпуске?

Можно ли взять ипотеку на материнский капитал в таком случае? Скорее всего в банке вам откажут.

Ни один кредитор не хочет сознательно идти на дополнительные риски лишиться прибыли.

Но можно повысить вероятность положительного ответа, если женщина имеет платежеспособного поручителя — как правило это муж или другой родственник. Также может быть рассмотрен вариант предоставления залога в виде имеющейся квартиры (например, бабушкиной).

Можно попробовать, чтобы хорошо зарабатывающий мужчина выступал как основной заемщик, но это скорее всего не получится — по правилам основным заемщиком должен заявляться тот, на кого оформлен сертификат на капитал. А им, как правило, является мать.

На вопрос, могу ли я взять ипотеку под материнский капитал, если я не работаю, ответ один: нет. Можно с уверенностью сказать, что откажут.

В большинстве банков довольно придирчиво изучают потенциального клиента, чтобы убедиться, что он будет платить. Потому в список обязательных условий для ипотеки входит не только трудовой стаж и справка 2-НДФЛ, но иногда и требования к стажу именно на последнем месте службы.

Можно попробовать заявить поручителя, однако в этом случае данная мера слабо эффективна. Отсутствие официального места службы для многих банков — красноречивый сигнал о том, что данный клиент скорее всего ненадежен.

А где взять ипотеку под материнский капитал без справки о доходах? Здесь вероятность отказа уже ниже — некоторые банки идут на это, требуя меньшее количество документов, подтверждающих состоятельность клиента. Но к их предложениям нужно подходить особенно внимательно — как правило, проценты там заметно выше, чем у других банков.

Можно ли взять ипотеку под материнский капитал с плохой кредитной историей? В этом случае не обязательно, что человек получит отказ (хотя это очень вероятно) Многие кредитные организации соглашаются на такой вид сотрудничества, поскольку имеет место быть залоговое обеспечение.

Правда следует настроиться на то, что в этом случае кредитно-финансовая организация запросит дополнительные подтверждения благонадежности как плательщика. Или существенно поднимет проценты.

А можно ли взять ипотеку под материнский капитал, если уже есть ипотека? Такая возможность тоже есть, правда потребует выполнения особого рода условий.

Вот что нужно для ипотеки с материнским капиталом в этом случае:

- полное документальное подтверждение благонадежности — это и справки с места работы, и подтверждения стажа, и информация о размере заработка;

- иногда банк может потребовать информацию об имеющихся на обеспечении иждивенцах — инвалидах, престарелых родителях или малолетних детях. Если таковые имеются, это снижает шанс того, что второй кредит дадут;

- закрытие кредитной карты (многие организации выдвигают это требование, если она у клиента есть).

Более того, при запросе на второй займ будет произведена тщательная проверка клиента и того, как он обращается с уже существующей ипотекой. Одно дело, если его кредитная история кристально чиста и незапятнанна ( а этим немногие ипотечники могут похвастаться).

Но если обнаружатся штрафы, просрочки — вероятность отказа составляет почти сто процентов.

Теперь вы знаете, как взять ипотеку на квартиру с материнским капиталом. Однако, собираясь брать любой кредит, а ипотечный тем более — следует особенно критически посмотреть на свое финансовое положение.

Даже материнский капитал в случае нарушения обязательств перед банком не гарантирует сохранность жилища — ведь именно банк будет его собственником.

ФЗ «Об ипотеке» от 1998 г. не исключает подобной категории заемщиков. Предполагается, что они также могут участвовать в кредитных правоотношениях в случае, если располагают высоким доходом – например, от творческой или предпринимательской деятельности.

Варианты оформления ипотеки

5 основных способов получения кредитного одобрения:

- наличие созаемщиков и поручителей;

- внесение дополнительного залога;

- большой первоначальный взнос;

- дополнительные источники дохода;

- внесение родительского жилья, как залога.

Созаемщики и поручители

Чем больше созаемщиков и поручителей вовлечены в оформление кредита, тем больше шансов на одобрение. Первый в этом списке – муж. Он обязательно включается в число участников финансовой сделки, если беременная женщина состоит в официальном браке.

Созаемщики необходимы в ситуации, когда у будущей мамы нет иных источников дохода, помимо декретных денег. Поручителями, в основном, становятся близкие люди. Различные банковские программы позволяют привлекать до 5 участников.

Основные требования к этим людям:

- Отсутствие неоплаченных кредитов и задолженностей.

- Хорошая кредитная история.

- Отсутствие иждивенцев на обеспечении.

- Официальная справка, подтверждающая стабильное получение большой заработной платы.

Созаемщики не станут совладельцами новой квартиры, если цель ипотеки – приобретение жилого имущества. Они лишь гарантируют платежеспособность женщины в декрете, как обычные поручители.

Может ли законный муж не быть созаемщиком? Может, но только в одном случае. Это наличие оформленного брачного договора, в условиях которого оговорена подобная ситуация.

Дополнительный залог

В качестве залога, обычно, предоставляется собственная квартира. Банк может выдать кредит на сумму 75-80% от стоимости данного имущества. Если эта сумма устраивает заемщицу (будущую маму), организация оформляет финансовую сделку.

Главное требование к залоговой квартире – не нахождение в общей или долевой собственности. Она должна полностью принадлежать женщине в декрете.

Хороший внешний вид и общее приемлемое состояние – следующее требование к имуществу. К дополнительным обязательствам относится отсутствие числящихся за жилплощадью долгов и наложенного ареста. Также, квартира не должна находиться под обременением.

Внесение залога – невероятно ответственный шаг, поскольку ограничивает действия владельца имущества. Заемщица не вправе проводить ремонт, дарить или обменивать жилье на время банковского обременения. Такую квартиру очень трудно сдать в аренду и невозможно продать.

Дополнительные источники дохода

Это может быть обычная подработка. Например, фриланс или домашняя работа на аутсорсе. Если заемщица получила заказ на выполнение оплачиваемых действий, она обязана заключить официальный договор с заказчиком. Этот документ необходимо продемонстрировать банку, как подтверждение собственной платежеспособности.

Получение инвестиционных доходов. Непостоянная, но поступающая прибыль от банковских вкладов или иных инвестиций. Большинство банков примут положительное решение, убедившись в наличии дополнительных доходов и финансовой грамотности женщины.

Открытие своего бизнеса или частная коммерческая практика. Женщина может организовать собственное дело и предоставить в банк соответствующие документы (оформленное ОГРН, договора, разрешение на ведение деятельности).

Оформление ОГРН

Заемщица, работающая учителем, вправе заниматься репетиторством и частной практикой на дому. В этом случае потребуется разрешение на ведение частной деятельности. Также, к заявке стоит приложить заполненную налоговую декларацию за отчетные налоговые периоды для повышения шансов на одобрение.

Большой первый взнос

Требуется оплатить не менее 20% стоимости жилья, в качестве первого взноса. Это минимальная банковская планка. Чем большую сумму предоставляет женщина в декрете, тем проще получить желанный кредит.

Другие способы

Родители заемщицы могут отдать собственное жилье, в качестве залога. Цель этого действия – получение кредита для приобретения квартиры молодыми родителями. Залогодатель будет нести максимальные риски.

Квартира может быть взыскана при неуплате ипотеки. Женщина в декрете не будет нести ответственности, так как у нее есть гарантия платежеспособного поручителя (матери или отца). Именно он будет расплачиваться собственным имуществом или доходами по кредитным обязательствам заемщицы.

Дополнительный вариант оформления – э то государственная помощь по материнскому капиталу. Государство вправе выдать подобный сертификат, если у женщины уже имеется 2 или более детей. Его размер 453026 рублей, которые могут стать средствами для первого взноса или погашения долговых обязательств.

Часто задаваемые вопросы

Оформление ипотеки всегда предполагает множество особенностей. В связи с этим могут возникать разные вопросы.

Так, в большинстве случаев заемщики предпочитают обращаться к посредникам, которые собирают все документы и договариваются с банками о более низких процентных ставках по сделке.

За это им предусмотрен определенный процент от полученных средств. Но если же клиент решил самостоятельно получить заем, лучше всего заранее разобраться со всеми трудностями.

Как производится оплата

Стоит отметить, что в большинстве случаев все происходит по такой схеме:

- вносится первоначальная сумма кредита;

- далее каждый месяц равными долями происходит оплата по ипотеке.

В некоторых случаях банки предлагают дифференцированные платежи. Таким образом, ставка начисляется не на всю сумму, а на остаток для выплаты. Это позволяет сэкономить часть средств по ипотеке.

Существует ли отсрочка на время декрета

В некоторых банках по отдельным программам существует подобная практика предоставления отсрочек. Но стоит учитывать, что это возможно на достаточно короткий срок.

Максимальный период отсрочки — три года, столько же, сколько длится декретный отпуск. После выхода из него, нужно будет оплачивать займ по установленной схеме

При этом отсрочка не означает освобождения от каких-либо платежей совсем. Здесь возможно уменьшение платежа за счет того, что будет оплачиваться только процентная составляющая ссуды. А тело — нет.

Получить ипотеку для женщины в декрете возможно. Но для этого следует получить множество подтверждений о наличии стабильного и выше среднего дохода.

Иначе банковская организация не будет иметь достаточно гарантий для выдачи ссуды на такой длительный срок.

Видео: ипотека

Кто может получить

Итак, какое главное требование банка при выдаче ссуды на покупку недвижимости – это достаточное финансовое обеспечение, дающее возможность платить по долгам. Если оценивать платежеспособность клиента чисто математически, то тогда нужно:

- чтобы ежемесячно на оплату займа уходило не больше 50% от семейного бюджета. Кроме того, важен не удельный вес платежа, а остаток семейного бюджета в стоимостном выражении;

- чтобы в семье, которая берет кредит после уплаты ежемесячного платежа оставалось не менее, чем один прожиточный минимум на каждого члена семьи, установленного в регионе.

Если ни одно правило не выполняется, то тогда по анкетной заявке будет автоматически отказано без дальнейшего рассмотрения дела.

Как доказать финансовую состоятельность:

- Представить справку о доходах. Например, по Трудовому Кодексу никто не запрещает женщине в декрете работать. Другое дело, что это не полный рабочий день, всего 2 часа в день. Но если представительница прекрасного пола занимает должность и имеет хорошую оплату труда, то это помощь.

- Доказать дополнительный доход. Большинство граждан работают в свободном режиме, являясь фрилансером. Такой доход иногда является основным и предоставляет многим не только брать ссуды, но и жить на такие деньги. Чтобы дополнительный доход был учтен при оценке платежеспособности, нужно представить документы. Это может быть выписка банка о том, что регулярно происходит зачисление средств на банковский счет.

- Быть индивидуальным предпринимателем, иметь другой вид бизнеса. Такой вариант эффективный, поскольку женщина при любых обстоятельствах есть собственником предприятия, а деятельностью руководит другое лицо. Главное – это получаемая прибыль. Кроме того, те, кто занимаются частной практикой, например, адвокаты, юристы, нотариусы и т. д. имеют возможность оказывать свои услуги и на дому. Декрет их никак не ограничивает.

Однако не стоит опускать руки. Есть несколько способов, с помощью которых вопрос, дадут ли ипотеку в декретном отпуске, успешно решится в вашу пользу. Главная задача — доказать свою платежеспособность, то есть уверить банк в том, что имеющихся у вас средств будет хватать не только на погашение кредита, но и на проживание вас и ребенка.

Предоставьте банку информацию обо всех имеющихся у вас источниках дохода.

Вариантов много:

- Основная работа. Даже с маленьким ребенком некоторые женщины успевают работать, Трудовой кодекс РФ этого не запрещает (от 2 часов в день с первых месяцев жизни младенца).

- Свой бизнес — услуги на дому, частная практика. В таких случаях должно быть зарегистрировано ИП и заполнена налоговая декларация, эти сведения предоставляют в банк.

- Удаленная работа, фриланс, онлайн-подработка – это настоящее спасение для женщин в декрете, а в банк предоставьте договор, заключенный с заказчиком, и квитанции о получении денежных средств.

- Несомненный плюс — сведения о ваших депозитах в банке, если таковые имеются.

- Наличие льгот, субсидий, пенсий и иных социальных выплат.

Если вы состоите в официальном браке, ваш муж автоматически становится созаемщиком. При высоком официальном доходе супруга вопрос, одобрят ли ипотеку, если жена в декрете, даже не возникнет.

Но учтите, что высчитывается суммарный доход на каждого члена семьи. Например, если муж получает 80 000, вы официально не работаете и у вас двое детей, то доход составит 20 000 на человека, а это не так много.

Предлагаем ознакомиться Сколько дают больничный после удаления желчного пузыря

По некоторым программам можно привлекать и других созаемщиков, например, родителей супругов. Это особенно выгодно, если они имеют высокий официальный доход. Для банка это тоже определенный гарант безопасности.

Чего не следует делать для получения кредита?

Никогда не пытайтесь обманывать банки! Например, скрывать факт своей беременности. Так поступают многие женщины, считая это единственным способом успешного получения займа.

Банк может выдать необходимый кредит при подобной уловке. Но заемщица столкнется с негативными последствиями, когда обман раскроется (это обязательно произойдет). Финансовая организация расторгнет договор по причине сокрытия клиентом важных фактов, и это не худшие меры, на которые идет обманутая сторона.

Не доказывайте свою платежеспособность предоставлением фиктивных справок. Например, осталось 3 месяца до выхода на работу. Кто-то из «знающих людей» может посоветовать договориться о выдаче документа о доходах, подтверждающего, что вы, якобы, уже приступили к работе.

Ваша компания столкнется с финансовыми и законодательными последствиями подделки документов. Потому что банк обязательно раскроет этот обман. Тогда, начнутся проблемы с фондом социального страхования и другими организациями.

В каких банках дают ипотеку женщинам в декрете?

Тинькофф Банк от 6% ставка в год

- Сумма: от 200 тыс. до 99 млн р.

- Ставка: 6 — 14,5%.

- Срок: до 25 лет.

- Первоначальный взнос: от 10%.

- Одобрение по двум документам.

- Оформление за 1 визит в банк.

Сбербанк от 6% ставка в год

- Сумма: от 300 тыс. до 30 млн р.

- Ставка: 6 — 11,5%.

- Срок: от года до 30 лет.

- Возраст: 21 — 75 лет.

- Первоначальный взнос: от 15%.

Райффайзенбанк от 6% ставка в год

- Сумма: до 26 млн р.

- Ставка: 6 — 12,75%.

- Срок: от года до 30 лет.

- Возраст: 21 — 65 лет.

- Можно оформить жилье с перепланировкой.

- Одобрение без первоначального взноса.

Альфа-Банк от 8,9% ставка в год

- Сумма: от 600 тыс. до 50 млн р.

- Ставка: 8,9 — 13,29%.

- Срок: от года до 30 лет.

- Возраст: 21 — 70 лет.

- Первоначальный взнос: от 15%.

Промсвязьбанк от 8,8% ставка в год

- Сумма: от 500 тыс. до 30 млн р.

- Ставка: 8,8 — 11,9%.

- Срок: от 3 до 30 лет.

- Возраст: с 21 до 65 лет.

- Можно оформить ипотеку без первоначального взноса.

УБРиР от 7,9% ставка в год

- Сумма: от 300 тыс. до 30 млн р.

- Ставка: 7,9 — 11,75%.

- Срок: от года до 30 лет.

- Возраст: от 23 до 70 лет.

- Можно оформить ипотеку без первоначального взноса.

- Одобрят ипотеку даже при наличии 2 действующих кредитов.

ВТБ от 6% ставка в год

- Сумма: от 600 тыс. до 60 млн р.

- Ставка: 6 — 11,1%.

- Срок: от года до 30 лет.

- Первоначальный взнос: от 10%.

- Можно привлечь до 4 созаёмщиков.

- Можно подтвердить доход справкой по форме банка.

Россельхозбанк от 9,12% ставка в год

- Сумма: от 100 тыс. до 60 млн р.

- Ставка: 9,12 — 13,5%.

- Срок: до 30 лет.

- Возраст: 21 — 75 лет.

- Можно без первоначального взноса.

- Можно привлечь до трех созаемщиков.

Газпромбанк от 5,4% ставка в год

- Сумма: от 500 тыс. до 60 млн р.

- Ставка: 5,4 — 10,2%.

- Срок: от года до 30 лет.

- Возраст: 20 — 65 лет.

- Первоначальный взнос: от 10%.

- Рассмотрение заявки от 1 рабочего дня.

Уралсиб от 8,9% ставка в год

- Сумма: от 300 тыс. до 50 млн р.

- Ставка: 8,9 — 12,5%.

- Срок: от года до 30 лет.

- Возраст: 18 — 70 лет.

- Можно оформить без первоначального взноса.

- Одобрение от 1 дня.

Открытие от 8,7% ставка в год

- Сумма: от 500 тыс. до 30 млн р.

- Ставка: 8,7 — 14,45%.

- Срок: от 5 до 30 лет.

- Возраст: 18 — 65 лет.

- Первоначальный взнос: от 10%.

- Принимают справки о доходах по форме банка.

Совкомбанк от 6% ставка в год

- Сумма: от 300 тыс. до 100 млн р.

- Ставка: 6 — 15,5%.

- Срок: от года до 30 лет.

- Возраст: от 20 до 85 лет.

- Можно подтвердить доход справкой по форме банка.

Бинбанк от 6% ставка в год

- Сумма: от 300 тыс. до 20 млн р.

- Ставка: 6 — 15%.

- Срок: от 3 до 30 лет.

- Возраст: от 21 до 65 лет.

- Срок рассмотрения заявки — от 1 дня.

- Можно подтвердить доход справкой по форме банка.

Юникредит от 6% ставка в год

- Сумма: до 30 млн р.

- Ставка: 6 — 16,25%.

- Срок: от года до 30 лет.

- Возраст: от 21 года.

- Первоначальный взнос: от 15%.

Кредит Европа Банк от 6% ставка в год

- Сумма: от 500 тыс. до 20 млн р.

- Ставка: 6 — 17,5%.

- Срок: от 3 до 30 лет.

- Первоначальный взнос: от 10%.

- Можно подтвердить доход справкой по форме банка.

Ипотека в МТС Банке от 5,8% ставка в год

- Сумма: до 25 млн р.

- Ставка: 5,8 — 14,2%.

- Срок: до 25 лет.

- Возраст: от 18 до 65 лет.

- Можно подтвердить доход справкой по форме банка.

- Решение в течение двух дней.

Ипотека в банке БЖФ от 9,5% ставка в год

- Сумма: до 10 млн р.

- Ставка: 9,5 — 13,99%.

- Срок: от года до 20 лет.

- Первоначальный взнос: от 0%.

- Возраст: от 21 до 65 лет.

- Можно взять ипотеку по двум документам.

Ипотека в банке Зенит от 6% ставка в год

- Сумма: до 25 млн р.

- Ставка: от 6%.

- Срок: до 25 лет.

- Первоначальный взнос: от 15%.

- Возраст: от 21 до 60 лет.

- Можно взять ипотеку по двум документам.

Привлечение созаемщика

Другой способ для одобрения заявки – это привлечение созаемщиков с высоким уровнем дохода, хорошей кредитной историей. Максимально допустимое количество таких субъектов в договоре – пять. Но, как правило, люди предоставляют 2–3.

Напомним, что муж жены автоматически становиться созаемщиком, который в случае невыполнения обязательств со стороны супруги, вынужден погашать такой кредит.

Тогда возникает вполне логичный вопрос: почему нельзя сразу оформить на супруга? Здесь все сложно, и каждая представительница прекрасного пола может руководствоваться своими причинами. Банально мужу могут не выдавать деньги, поскольку у него уже оформлен автокредит, или у него плохая кредитная история и т. д. Нельзя забывать и о том факте, что женщина может просто хотеть оформить квартиру на себя, ничем не должная мужу. А может быть, что вторая половинка вообще отсутствует.

Но тот факт, что наличие созаемщиков необходимо, неоспоримая истина.

Как увеличить шансы на выдачу ипотеки

Если улучшить условия жительства крайне необходимо, следует рассмотреть другие возможности получения ипотечного кредита.

Оформить на мужа, а себя указать иждивенцем

Самая эталонная форма – зарегистрирование ипотеки на мужа и указания себя иждивенцем. Этот выход из сложившийся ситуации будет даже лучшим, если у мужа замечательная кредитная история, имеется официальное трудоустройство, достаточно высокий доход.

Супруга может быть указана созаемщиком. Тогда в расчеты попадет сумма пособия, но конкретные предложения лучше выяснить в банке. На практике вторая форма обращения соответствует всем требованиям ипотеки и может быть одобрена.

Показать дополнительный заработок

Присутствование в декретном отпуске дает возможность дополнительно зарабатывать. Подработка этого периода может быть продемонстрирована при подаче ипотечного тендера. Получаемый доход не обязательно должен подтверждать работодатель. Это может быть банковская выписка, подготовленная справкой по форме банка, подписанный договор аренды, налоговая декларация, справки из социальных служб.

Некоторые виды деятельности бывает сложно подтвердить. Например, торговля предметами собственного изготовления потребует оформления самозанятости. В банке вряд ли поверят простым словам.

Оформить по двум документам без подтверждения дохода

Этот вариант сегодня предлагают многие банки и он вполне возможен. Ипотека по двум корочкам обычно требует предъявления удостоверения личности, второй документ выбирается самим клиентом. Такой способ проще еще и потому, что позволяет не собирать многочисленные справки о зарплате. В анкете можно указывать любое место работы.

Важно! При оформлении подобного банковского договора нужно найти грамотного ипотечного брокера. Специалисты в большинстве случаев получают одобрение и умеют обходить проверки службы безопасности

Привлечь созаемщиков

Ипотечный кредит обычно предполагает автоматическое присоединение второй половинки созаемщиком. Большинство российских кредитных организаций предлагают именно такой вариант развития событий. Взять ипотечный кредит без привлечения мужа даже не получится по правилам законодательва. Вторая половинка приобретает право на имущество, купленное в ипотеку, так как при разводе оно будет поделено на равные части.

Внести большой первый взнос

Порядок передачи этого платежа обязательно указывается в предварительном соглашении. Обычно оно составляется до заключения основной сделки, поэтому заемщик точно знает сумму первоначального взноса.

Ее увеличение иногда приводит к более лояльному отношению банковской организации, а иногда это единственный способ улучшить возможность получения займа. Стандартно банки просят от 10% от общей стоимости жилья. Нередко мамам в декрете наиболее выгодно использовать для первоначального взноса материнский капитал.

Если ипотечный кредит уже взят?

Кредиторов не интересует, из каких средств клиент будет выплачивать ссуду. Если доход семьи с уходом жены в декретный отпуск и рождением сына или дочери существенно не изменился, то можно спокойно платить дальше.

Но если становится понятно, что грядет просрочка и избежать ее не удастся — следует немедленно проинформировать банк и подать заявление о реструктуризации . Это все. Никаких специальных льгот для новоиспеченных мам законодательством не предусмотрено.

Прибавление в семействе не меняет и не отменяет кредитных обязательств. Конечно, даже за просрочку приставы дверей не взломают и не начнут описывать имущество. Квартиру, если платить хотя бы по номиналу, сразу не отберут .

Но разбирательства, неприятные разговоры, назначение арбитражного управляющего — все это сопряжено с большими нервными затратами. Как они отразятся на маме и ребенке.

Реструктуризация позволяет оформить отсрочку по кредиту на время декретного отпуска. Конечно, никто не может гарантировать, что запрос удовлетворят. Рефинансирование — это право банков, а не обязанность.

Центробанк РФ неоднократно обращался с письмами и рекомендациями, призывая сделать условия для ипотечников, попавших в трудную ситуацию, более гуманными. Насколько кредиторы склонны прислушиваться к этим призывам, можно судить по количеству судебных разбирательств.

Обязать финансовую организацию что-то сделать можно только основываясь на положениях Закона №395-1 , посвященному банкам и банковской деятельности. А в него до сих пор никаких изменений на предмет того, что относится к реструктуризации долга, внесено не было.