Кому дают ипотеку: требования к заемщикам

Содержание:

Особенности требований банков к минимальному возрасту

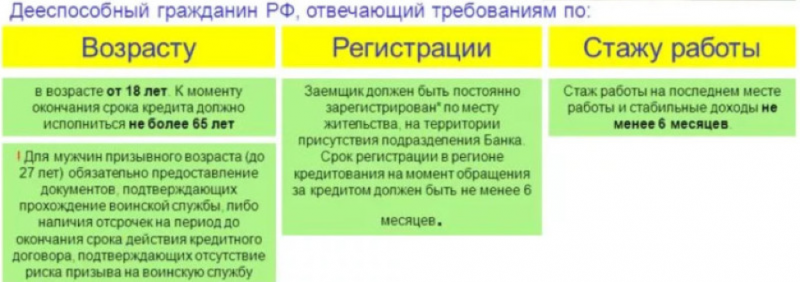

Каждый банк предъявляет собственные условия, позволяющие взять ипотечный кредит.У любой банковской организации могут быть собственные комплексные предложения по ипотечному кредитованию, согласно которым заемщикам выделяются отдельные условия по возрасту. При этом обязательно устанавливаются максимальные и минимальные пределы.

По базовому кредитованию все банки предъявляют практически одинаковые услуги и рассматривают клиентов в качестве заемщика только в возрасте 21 года.

Большинство банковских организаций стремятся заключать ипотечные договоры с лицами, которые достигли определенного возраста и имеют стабильное финансовое положение. Наиболее часто банк одобряет кредит клиентам в возрасте 28-42 года, поскольку у заемщиков имеется стабильный финансовый доход и шансов справиться с платежами по ипотеке у них гораздо больше.

Сбербанк

Лицам, которые не достигли 21 года, оформить ипотечный кредит в Сбербанке не получится. Специальная программа, реализованная для молодых семей, предполагает получение ипотеки в возрасте от 21 до 35 лет, при этом максимальный возрастной предел в популярной банковской организации составляет 75 лет.Срок, на который будет выдана ипотека, полностью будет зависеть от возраста предполагаемого заемщика. Максимальный ипотечный займ может быть выдан сроком на 30 лет — таким образом, подобный кредит может быть выдан строго до 45 лет.

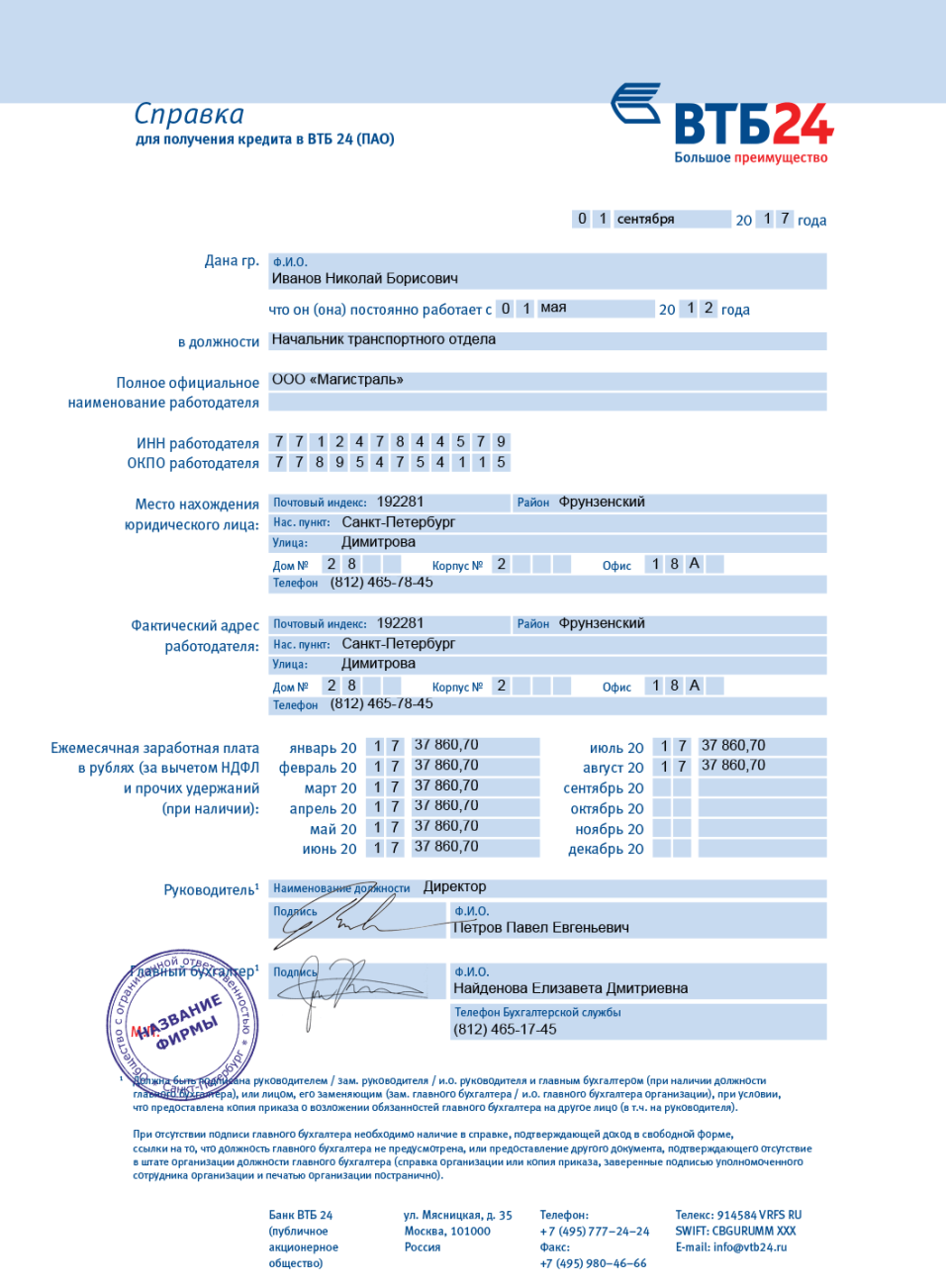

ВТБ

Система ипотечного кредитования в банке ВТБ предполагает, что потенциальному заемщику не должно быть менее 21 года. При этом данная банковская организация выдает ипотеку преимущественно лицам до 65 лет. При оформлении ипотечного договора банк строго проверяет документацию и внимательно относится к такой категории требований, как возраст заемщика.

Альфа Банк

Данная банковская организация в некоторых случаях идет на уступки и предлагает выгодные кредитные решения для лиц, возраст которых составляет от 20 лет. При этом ипотека может быть выдана гражданам до 64 лет. Верхний и нижний предел возрастного ограничения регулируется положением, согласно которому рассматриваются, прежде всего, сроки кредитования. На момент окончания действия ипотеки заемщику должно быть не более 75 лет.

Данная банковская организация предъявляет более лояльные требования и может выдать кредит в 20 лет, при этом у будущего заемщика должна быть официальная работа со стабильным заработком — только в данном случае ипотечный кредит может быть одобрен.

Другие банки

В российских банках действует стандартное ограничение по возрасту — будущим заемщикам на момент взятия кредита должно исполниться как минимум 20 лет. При этом в большинство крупнейших банков выдают жилищные займы лицам, не моложе 21 года. К примеру «Банк Москвы«, а также его партнеры выдают ипотеку строго после достижения данного возраста.

«МТС Банк» допускает выдачу кредита с 18 лет, при этом наличие созаемщика и высокого постоянного дохода обязательно. При достижении возраста 23 лет можно взять жилищный кредит в данной организации без дополнительного привлечения заемщиков.

«Банк жилищного финансирования» предлагает выгодные программы ипотечного кредитования, при этом возраст заемщика должен быть также не менее 21 года.

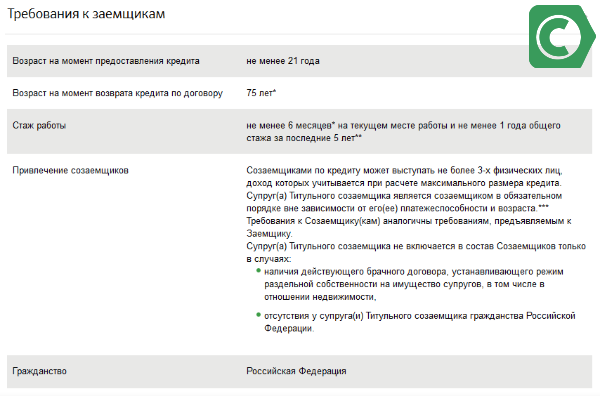

Банковская организация «Дельтакредит», которая преимущественно специализируется на выдаче ипотечных займов, предлагает взять кредит при условии достижения возраста 20 лет. При этом банк обязательно требует привлечения поручителя, если заемщику на момент получения займа не исполнилось 25 лет.

Газпромбанк предлагает взять ипотеку в возрасте 22 лет, при этом верхняя планка взятия кредитов строго ограничена. Банковская организация выдает займы строго до 60 лет, при этом в некоторых случаях банк может поднять данную планку на 5 лет. Дополнительного привлечения созаемщиков для одобрения кредита в 20 лет не потребуется.

Уралсиб— один из наиболее популярных банков ипотечного кредитования, предлагающий взять ипотечный займ с 18 лет. При этом предельный возраст на момент погашения кредита не должен составлять более 65 лет. Все риски, связанные невозвратностью ипотечного займа банк эмитирует за счет достаточно высоких процентов, а также привлечения дополнительных созаемщиков, на которых ложится вся ответственность в случае невыплаты кредита.

На какой срок прибыльнее брать ипотеку

К оформлению ипотечного кредита почти все заемщики подступают очень трепетно, ведь это длительные дела с банком и высочайшие опасности для заемщика, если он некорректно считает свои вещественные способности. Не считая всего остального, большая часть заемщиков берут ипотеку, заблаговременно планируя погасить ее досрочно, чтоб не переплачивать проценты.

Основная задачка потенциального заемщика – верно избрать долгосрочность кредитования, конкретно таковым образом, чтоб выплата ипотечного кредита была подъемной для домашнего бюджета, и при всем этом сберечь на переплате. Вообщем, разберемся с вопросцем, на какой срок прибыльнее брать ипотеку.

Ипотека – это самый длительный вид кредитования наибольший ее срок может достигать 50 лет, хотя русские банки выдают кредит максимум на 30 лет. Если гласить о наименьшем сроке кредитования это взять кредит можно на срок не наименее 1-го года.

Также не стоит забывать, что банк ограничивает наибольший возраст заемщика, потому при определении продолжительности кредита это непременно необходимо учесть. К слову, очень лучше высчитать срок таковым образом, чтоб полный возврат жилищного кредита был до пришествия пенсионного возраста.

Лучший срок кредитования от 5 до 20 лет, но выбирать его все таки стоит, отталкиваясь от собственной платежеспособности.

К слову, что касается наибольшей суммы кредита, то она рассчитывается таковым образом, чтоб каждомесячный платеж составлял не наиболее 70% от незапятнанного дохода заемщика.

Как высчитать длительность ипотечного кредитования без помощи других

По сути, при произведении расчетов необходимо учесть некие индивидуальности:

- От срока кредитования зависит процентная ставка, чем меньше срок, тем меньше годичный процент.

- Каждомесячный платеж по ипотеке должен соответствует понижение доходу, ведь чем короче срок, тем больше размер каждомесячного платежа.

- Большенный процент начального взноса дозволяет понизить годичный процент по ипотеке.

Тем не наименее, еще есть один аспект знакомый наверное почти всем заемщикам – чем долгий срок кредитования, тем больше вы переплачиваете банку вознаграждение. Конкретно потому растягивать кредит на долгие годы также нецелесообразно. В любом случае большая часть заемщиков еще на шаге дизайна ипотечного кредита планирует выплатить его ранее срока.

Вопросец, на какой срок лучше брать ипотеку при преждевременном погашении строго личный, другими словами, именовать непосредственно длительность нереально ведь это стопроцентно зависит от денежного состояния самого заемщика. В любом случае, необходимо произвести расчет, чтоб найти, сколько максимум вы можете платить за месяц.

Как высчитать длительность ипотеки по каждомесячному платежу

Сейчас с расчетом ипотеки препядствия появляются постольку, так как на веб-сайте хоть какого банка есть кредитный калькулятор, который дозволит высчитать сумма каждомесячного платежа, показать размер переплаты и составит подготовительный график платежей. К примеру, если вы планируете оформить ипотечный кредит в Сбербанке, то для вас необходимо зайти на его официальный веб-сайт и пользоваться кредитным калькулятором на страничке ипотечных кредитов.

Итак, читаем очень удобный срок ипотечного кредитования. Приведем пример, если вы желаете получить в долг два миллиона рублей по 9,5% в год, если вы оформляете ипотеку на 5 лет каждомесячный платеж будет составлять 35620 рублей за месяц, если на 10 лет, то 21905 рублей, а если на 20 лет, то 15736 рублей, а если на 30 лет, то 14171 рублей.

При всем этом за 5 лет вы переплатите всего 115 тыщ рублей, за 10 лет — 628 тыщ рублей, за 20 лет — 1,776 млн рублей, а за 30 лет — наиболее 3 млн рублей.

Направьте внимание, что на калькуляторе можно произвести лишь подготовительный расчет, окончательную сумму каждомесячных выплат можно выяснить конкретно в банке. https://www.youtube.com/embed/0xBRlIKy6-Q

Из данного примера следует, что чем подольше срок кредитования, тем больше вы переплачиваете банку. При всем этом, как видно, размер каждомесячного платежа в значительно не изменяется, а, означает, нет смысла брать кредит на 20 и 30 лет.

А при преждевременном погашении ипотечного кредита вы можете еще более сберечь на уплате процентов.

Читайте: Как Найти Денег Срочно

Итак, подведем результат, на сколько лет идеальнее всего брать жилищный кредит. По подготовительным расчетам видно, что чем меньше срок, тем меньше вы будете переплачивать банку процентов.

Самое Принципиальное!

А чтоб найти какая длительность ипотечного кредитования будет очень удобным конкретно вам довольно пользоваться кредитным калькулятором и произвести подготовительный расчет.

Виды ипотечных программ исходя из периода действия

В обоих случаях имеются плюсы/минусы. Банк не даст крупный заем гражданину, в платежеспособности которого учреждение сомневается. Поэтому приходиться пользоваться вариантами, предлагаемыми организациями. Меньше срок ипотеки – тем меньше клиент переплатит по процентам. Это удобно и выгодно.

Прежде чем узнавать минимальный срок ипотеки, рекомендуется ознакомиться с порогом кредитования. Любой банк не даст в кредит на жилье менее 300 тысяч рублей. Это наиболее низкое предложение. Причем на решение организации не может повлиять ни одна программа.

Далеко не каждый житель страны может это позволить. Первоначальный взнос должен составлять 20% (и больше) от общей стоимости недвижимости, приобретаемой заемщиком. Накопить такую сумму сложно. Поэтому государством разработаны специальные программы для разных категорий граждан, упрощающих процедуру.

На какой срок лучше брать жилищный кредит

Когда речь заходит о данном виде займа, клиент предполагает, что будет расплачиваться длительное время. В большинстве случаев так и происходит. Исходя из платежеспособности заемщика, банком устанавливается срок выплат. Как правило, от 10 до 15 лет. В некоторых случаях до 25-30 лет. На это влияют факторы:

- Возраст клиента. Чем старше человек, тем сложнее получить оптимальный срок погашения кредита;

- Семейное положение. Супругам банк охотнее идет навстречу, чем клиентам без мужа/жены;

- Занимаемая должность;

- Доход.

Каждый из нюансов может сыграть ключевую роль. Не стоит забывать о наличии созаемщика/попечителя. С их помощью можно получить более выгодные кредитные условия.

Минимальный срок ипотеки выдается исходя из средств заемщика, желаемого долга, доходности. Самый нижний порог составляет 12 месяцев — ровно год. Разумеется, что ни один банк не согласиться выдать годовую ипотеку на крупную сумму. Убедить сотрудников в том, что заемщик расплатиться так быстро будет очень сложно.

Если Сбербанк или другое финансовое учреждение, не одобряет выдачу кредита на самый минимальный срок, можно принять предложение банка на более длительное кредитование и погасить досрочно

Тем не менее, данная цифра является достаточно условной. Даже при взятии долга в 300 тысяч рублей, банк постарается выставить сроки длиннее, чем минимальный. Это выгодно в первую очередь самому учреждению. Чем дольше клиент будет платить, тем больше организация будет зарабатывать с процентов.

В данное учреждение ежегодно обращается большое количество клиентов. Банк имеет отличную репутацию, лояльно относится к постоянным пользователям своей продукции и в целом, как одна из крупнейших организаций не собирается терять свои позиции.

Банки не охотно выдают ипотечные кредиты на короткий срок, в связи с тем, что получают меньший доход от такого рода сделок

Минимальный срок ипотеки в Сбербанке составляет также один год. Эта планка установлена законом. Но даже здесь сложно получить подобные условия. Опять же, можно внести большую часть суммы при первом взносе. Условия зависят от тех же факторов, что описаны выше.

Подробную консультацию можно получить по номеру: 8 (800) 555-55-50. Сотрудники ответят на интересующие вопросы, подробно расскажут о разных нюансах, возможностях/предложениях. Сбербанк сотрудничает с государством и поддерживает социальные программы.

В зависимости от периода действия ипотечные программы могут быть:

- с возможностью выплаты займа до 5-10 лет;

- с периодом кредитования 10-20 лет;

- с необходимостью выплаты долга за период более 20 лет.

Согласно статистическим данным, средний период погашения задолженности по ипотеке в России составляет 15 лет. Именно в течение этого периода заемщикам удается беспрепятственно погасить свою задолженность, избежать значительной суммы переплаты.

Исходя из практики финансовых организаций сегодня оформляют ипотеку люди со средним или выше среднего доходом, на срок не более двадцати лет. Граждане крайне редко идут на заключение кредитного договора с периодом более 20 лет.

Влияние возраста заемщика на условия предоставления ипотечного кредита

Основными параметрами для ипотеки являются: финансовое положение, кредитная история и возраст. Эти показатели также влияют на сумму, процентную ставку и срок предоставляемого займа.

При выдаче ипотечного кредита банк должен быть уверен, насколько заемщик в состоянии обеспечить бесперебойность и стабильность оплаты. Давайте понимать, что негативно сказаться могут следующие обстоятельства, связанные с возрастом кандидата:

- Нетрудоспособность заемщика, связанная с достижением преклонного возраста или смерти, по естественным причинам.

- Потеря работы и невозможность трудоустройства на новую работу. Причиной может стать молодой возраст, недостаток опыта или ненадлежащий уровень образования.

Минимальный возраст

Итак, давайте сначала обсудим со скольки лет можно взять ипотеку, стоит сказать, что минимальный возраст для предоставления кредита по законодательству РФ – это перешагивание за 18–летний рубеж. Однако выдача кредита лицам, недавно достигшим совершеннолетия, доступна не в каждом банке. А в случае предоставления такой возможности, очень частым условием является наличие поручителей, либо кредит осуществляется под залог имущества.

Банки, при расчете на сколько лет выдать ипотечный кредит, руководствуются возрастом заемщика. Большая часть банков жестко фиксирует условия, на которых выдается ипотека, и со скольки лет ее можно получить.

Основные причины повышения минимального возраста до 21-23 лет:

- Большинство банков России уверены, что молодые люди не обладают достаточным уровнем ответственности и самосознания для удовлетворения их заявки на получение кредита, не имеют стабильной работы.

- Еще одним негативным фактором может стать риск ухода в армию для молодых людей. Этот риск вполне оправдан и банки это учитывают. Большинство из них требует предоставить военный билет с отметкой о военной обязанности. Больше шансов будет получить ипотеку у тех, кто уже отслужил или не годен к службе.

- Требования банков к общему стажу работы. У большинства банков есть обязательное требование отработать минимум год за последние пять лет. Для молодых людей 18 лет это условие практически невыполнимо. Даже если требование банка по минимальному стажу работы на последнем месте будет выполнено, банк все-равно откажет, если нет общего годового стажа работы.

Описанные факты вынуждают Банки РФ устанавливать минимальный возраст, по достижении которого возможно получение ипотечного кредита. Когда человек достигает 27 лет, то вероятность положительного решения о его кредитовании максимальная.

Максимальный возраст

В ряде банков максимальный возраст для сотрудничества – 85 лет. Это довольно редкое явление. До такого возраста дает ипотеку только Совкомбанк. Из крупнейших банков можно выделить только Сбербанк. Там можно взять ипотеку до 75 лет включительно. Именно он кредитует до такого возраста и даже неработающих пенсионеров. При этом у них практически 100% одобряемость, так как банк считает их надежными заемщиками. Если учесть, что Сбербанк принимает неподтвержденные доходы, то для пенсионеров он лучший для ипотеки банк.

Как оформить ипотеку на квартиру в Сбербанке мы писали ранее.

До 75 лет кредитует Транскапитал, но ставки там значительно выше и нет учета дополнительных доходов без справок и документов с работы. Также стоит присмотреться к банку Ак Барс. Он кредитует до 70 лет, но только работающих пенсионеров. В Россельхозбанке тоже можно оформить ипотеку до 75 лет, но с обязательным созаемщиком в возрасте до 65 лет и при условии, что заемщик возьмет ипотеку на такой срок, при котором половина её действия придется на его трудоспособный возраст до 65 лет.

При выборе, на сколько лет оформить выплаты по ипотечному кредиту, для банков интересны выплаты последнего платежа по кредиту до того, как заемщик достигнет пенсионного возраста. Поэтому в Сбербанке, например, есть такой момент, когда аннуитетные платежи до пенсии значительно выше, а потом будут минимальными – в пределах средней по России пенсии.

Ситуация на первичном рынке жилья

На первичном рынке цены на новостройки продолжали понемногу расти даже во время жёсткого карантина, и нет предпосылок к тому, что в ближайшие месяцы динамика изменится. Рост цен продолжится по мере увеличения числа проектов, продаваемых через эскроу-счета.

Объём предложений на сегодняшний день остаётся высоким, но уже начинает снижаться.

По прогнозам Минстроя РФ, в 2021 году будет построено лишь 78 иллионов кв. м жилья, в 2022 году — 80 миллионов кв.м. Превысить объёмы строительства 2019 года (тогда было возведено 82 млн кв.м) удастся лишь в 2023 году.

Таким образом, по мере продажи недорогих квартир, которую ускорит программа субсидирования ипотеки, средняя цена квадратного метра новостройки будет расти.

Иван Барсов

Директор по розничному кредитованию МТС Банка

Сложившаяся на рынке ситуация говорит о том, что, если на примете есть подходящий объект и возможность взять льготную ипотеку, при благоприятном финансовом положении семьи кредит стоит оформить сейчас.

Когда стоит брать ипотечный кредит

Брать ипотеку можно без сожалений, если вы:

- особо нуждаетесь в жилье, и решить эту проблему можете только через ипотечное кредитование;

- финансового грамотны, и предварительно произвели все расчеты;

- не планируете переездов;

- уверены в стабильности своего заработка, работаете в государственных структурах;

- берете ипотечный кредит в рублях;

- оформляете ипотеку для заработка;

- накопили достаточно денег для первоначального взноса;

- соглашаетесь на условия не более 11% годовых;

- подпадаете под льготную категорию и выбираете социальную ипотеку;

- ознакомились с ситуацией на рынке, и она оказалась утешительной.

4 правила правильного ипотечного кредитования

В основном банки предлагают аннуитетную систему погашения ипотеки. Но есть и такие, которые предоставляют клиенту выбор между аннуитетным и дифференцированным платежами.. Мнения экспертов сводятся к тому, что лучше второй вариант. Но по доходности не каждый может себе позволить впервые годы платить большие. Если у вас есть возможность на начальном этапе вносить по ипотеке суммы, превышающие ежемесячные платежи, воспользуйтесь ней.

Дело в том, что при дифференцированной схеме тот размер денежных средств, который больше обязательного платежа, будет идти на погашение не только процентов, как при аннуитете, но и на тело кредита. Таким образом, выбрав дифференцированные платежи, вы уменьшите переплату по ипотеке. Отсюда первое правило:

- Нужно понимать разницу между системами оплаты, знать, какие есть виды ипотеки, разбираться в ее терминологии, внимательно читать договор перед подписанием.

- Ипотеку берите на оптимальный срок. Желательно поднажать и возвратить долг быстрее.

- Серьезно подходите к сравнению условий ипотечных программ, чтобы не упустить лучшее предложение. В каждом банке, куда бы вы ни обращались, просите сотрудников посчитать общую сумму выплат. Где расходы меньше, там и стоит взять ипотеку. Также сами производите расчеты. Если сделать это трудно, примените наш ипотечный калькулятор или любой другой инструмент в интернете, который поможет рассчитать ипотеку и понять, брать ее или нет.

- Не думайте, что страхование жизни – лишняя услуга. Она увеличит расходы, но, во-первых, это реальная подстраховка, ведь ипотека берется не на год-два, и вы не знаете, что случится с вами в течение 10-30 лет, пока ее выплачиваете. Если вдруг возникнет страховой случай, страхования компания возвратить банку задолженность. Во-вторых, несмотря на то, что страхование жизни – добровольное решение, не влияющие на вердикт банка по заявке, отказ от нее повлечет за собой кредитование на менее выгодных условиях. Кредиторы обычно повышают годовую ставку на 2-3 п.п., если человек не хочет страховать жизнь.

Итог

По многим причинам сложно сказать, стоит ли брать ипотеку. Ответ на этот вопрос должен быть сформирован каждым индивидуально, обязательно, учитывая различные факторы: текущую ситуацию на рынке недвижимости и состояние экономики, условия ипотечных программ, финансовое положение заемщика. Даже тип жилого помещения играет большую роль. Например, сомнения, купить квартиру в новостройке (т.е. на этапе строительства), мы бы отбросили сразу.

Вы не пожалеете, приняв положительное решение, если подойдете к ипотеке С УМОМ, предварительно рассчитаете все затраты, и будете иметь запас на черный день, эквивалентный хотя бы 3-ем ежемесячным платежам. И помните, что на обслуживание кредита у вас не должно уходить более 40-50% вашей з/п.

Поставьте, пожалуйста, оценку автору за статью!

Оформление ипотеки

Все просто: человек находит жилье (в том числе и в новостройке), подает заявку на ипотеку. Если банк устраивает платежеспособность клиента, то он одобряет сумму. И после первого взноса заемщик уже получает кредит на приобретение недвижимости. Жилье будет в залоге у банка до полного погашения займа.

Далеко не у всех есть деньги для первого взноса. Поэтому они могут попробовать найти специальную программу, где первый взнос не предусматривается. Однако тут не все так просто. Скорее всего, потребуется предоставить дорогостоящее имущество в залог, к примеру, другую недвижимость в собственности. Также в большинстве случаев условия кредитования здесь менее выгодные.

Проблемы с погашением кредитов в прошлом отразятся в кредитной истории человека. Если такие «пятна» имеются, то с получением ипотеки могут возникнуть проблемы, так как для банка такой заемщик априори неплатежеспособен.

Однако оформить кредит с плохой КИ вполне реально. В данном случае придется внести крупный первый взнос или предоставить обеспечение (поручители, залог). Возможная повышенная процентная ставка.

Советы и рекомендации

Решая вопрос о возможности предоставления кредита, банки работают с каждым клиентом индивидуально, учитывая множество факторов, вплоть до внешнего вида потенциального заемщика и его уровня интеллекта. Шансы заемщика значительно увеличатся, если перед визитом в банк он придаст своей персоне ухоженный, здоровый вид и получит начальные представления об ипотеке. Эти знания обязательно пригодятся и при оформлении договора, и при погашении кредита.

Решая вопрос о возможности предоставления кредита, банки работают с каждым клиентом индивидуально, учитывая множество факторов, вплоть до внешнего вида потенциального заемщика и его уровня интеллекта. Шансы заемщика значительно увеличатся, если перед визитом в банк он придаст своей персоне ухоженный, здоровый вид и получит начальные представления об ипотеке. Эти знания обязательно пригодятся и при оформлении договора, и при погашении кредита.

Следует учитывать, что выплачивать ежемесячные взносы необходимо регулярно, просрочки существенно увеличивают долг. Следовательно, следует заранее найти удобные, дешевые и доступные пути погашения кредита: личные визиты в отделение, онлайн-платежи, услуги почты.

Перед тем как подписать договор, следует еще раз взвесить все за и против, трезво оценив свои возможности, и тогда ипотека не ляжет на плечи непосильным бременем.

Возрастные ограничения для заемщиков

Так как жилищные кредитные программы — это долгосрочное партнерство с банком, которое не ограничивается небольшим периодом, а чаще всего варьируется от 10 до 30 лет, то банк хочет избежать части рисков, ограничивая возраст заемщика. Практически для всех финансовых учреждений, выдающих ссуды подобного типа, возрастные рамки одинаковы.

Со скольки лет выдают ипотечный кредит

Первым требованием к заемщикам выступает ограничение по возрасту. Принять участие в оформлении доступно всем гражданам, достигшим 21 года. Немного отличаются правила относительно максимального лимита.

Ограничения по максимальному возрасту

Рассмотрим верхнюю возрастную границу возврата займа. Важен момент, при котором он будет закрыт , т.е. когда при плановом режиме платежей (без досрочных погашений) задолженность будет выплачена полностью.

До какого возраста дают ипотеку в Сбербанке по разным видам программ:

- Программы с государственной поддержкой можно использовать клиентам до наступления пенсии. Это обозначает лимит для мужчин – 60 лет и до 55 лет для женщин.

- Программы на покупку квартиры, частного дома, со вторичного рынка или в новостройке: до 75 лет.

- На строительство загородной недвижимости: до 75 лет.

- Проект для военнослужащих: до 45 лет.

Из прочих требований к заемщикам набольшее значение имеет трудовой стаж и заработная плата.

Исходя из уровня последней определяется возможность для предоставления кредитных средств и их объем. Стаж следует подтвердить в двух направлениях:

- Стабильность: на нынешней работе заемщик должен находиться больше 6 месяцев.

- Надежность: за 5 лет заявитель должен проработать суммарно свыше года (на любых предприятиях).

Требования при оформлении займа

Условия ипотечного кредитования

Определив, со скольки лет дают ипотеку в Сбербанке, и какие иные требования выдвигаются, следует заняться подготовкой документов. По сути, список сводится к подтверждению всех вышеуказанных условий.

На данном этапе происходит и подбор программы. Они отличаются по уровню ставки и некоторым параметрам, характерных для определенной процедуры по покупке жилья (готовое, в новостройке, строящееся, со вторичного рынка, на строительство). Ставки назначаются в пределах 12,5-13,5%. Остальные параметры, в целом идентичны:

- Минимальная сумма: от 300 тыс. рублей.

- Максимальная: до 1,5-3 млн. рублей. В индивидуальных случаях – до 10 млн. рублей.

- Срок (кроме программы для военных): до 30 лет.

- Первый взнос: от 15%.

Чем большую сумму подготовить для первичной оплаты, тем лояльнее условия можно получить.

Не стоит забывать о возвращении налогового вычета, разрешенного законом

Сегодня, мы рассказали до какого возраста оформляют жилищный кредит в Сбербанке, а подробнее о процедуре оформления смотрите в видео-ролике.

Ипотечный кредит в Сбербанке (видео)

Условия, возрастные пределы, отдельные нюансы и последовательность действий — в видео о жилищном кредитовании.

https://youtube.com/watch?v=3-hJGMN29QA%3F

Лидер кредитования в РФ предлагает множество лояльных условий для своих будущих заемщиков. Одно из преимуществ кредитной организации — максимальный возраст клиентов, желающих оформить жилищный заем. Пенсионеры и пожилые россияне имеют такие же права на получение ссуды и возможность улучшить свои жилищные условия.