Рассмотрение дел о несостоятельности (банкротстве)

Содержание:

Сроки рассмотрения арбитражным судом дела о банкротстве

В соответствии с 51-й статьей ФЗ «О несостоятельности» дела о банкротстве арбитражным судом рассматриваются в срок до 7 месяцев от даты подачи искового заявления. В процессе большая часть этого времени уходит на подготовительные работы органа. Если на лицо все признаки несостоятельности, подтвержденные документально, времени затрачивается меньше.

Сроки конкурсного производства увеличены до одного года и по ходатайству участников производства могут быть продлены еще на 6 месяцев.

Арбитраж обязан не позже установленного срока вынести официальное решение, которое после направляется всем участникам процесса.

Сколько стоит банкротство физических лиц

Наши услуги и цены

Проверка перед внесудебным банкротством

5 000 ₽

- Проверка долгов: расчет суммы, включая пени и неустойки, запросы в БКИ, кредитные и коллекторские организации. Мы получим письменное требование от кредиторов для фиксации суммы долга

- Проверка по базе ФССП на наличие оконченных исполнительных производств

- Анализ рисков внесудебного банкротства — итоговая консультация юриста

Подробнее

Бесплатная консультация

Внесудебное банкротство в МФЦ под ключ

25 000 ₽

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами – уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

Подробнее

Бесплатная консультация

Банкротство физического лица под ключ

от 8 000 ₽/мес.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Подробнее

Бесплатная консультация

- В МФЦ — бесплатно.Согласно последним изменениям в ФЗ «О банкротстве» граждане, если их суммарная задолженность составляет 50–500 тысяч рублей, могут банкротиться по упрощенной, внесудебной схеме, которая для них бесплатна.

- Если сумма долга превышает полмиллиона рублей, либо приставы не окончили дела, нужно обращаться в Арбитраж. Стоимость банкротства 60 000 рублей — это обязательные затраты на судопроизводство. Мы подробно рассказывали, из чего складываются судебные расходы.

Но в суде без юристов не обойтись

Не рискуйте признавать несостоятельность, не зная АПК, 127-ФЗ и местную судебную практику — в Москве и Екатеринбурге есть своя специфика банкротных дел, которую важно учитывать. Например, квалификация единственного жилья

С поддержкой юристов, знающих действующей редакцию закона и нюансы признания несостоятельности в вашем регионе, затраты на процедуру составят в среднем 100–150 тысяч рублей. Заплатив эти деньги, вы выпишете доверенность и самоизолируетесь от долгов и приставов с коллекторами. Юрист делает работу под ключ — от подписания заявления до вступления в силу решения об освобождении от долгов.Посмотреть судебную практику Банкротконсалт

Узнать про банкротство по кредитам и получить комплексную поддержку в списании долгов в Москве, Санкт-Петербурге, Краснодаре и во всех регионах страны можно, позвонив нам или заказав обратный звонок представителя компании.

Маргарита Холостова

Финансовый управляющий

Александр Макаров

Старший юрист по банкротству физ. лиц

Константин Миланьтев

Финансовый управляющий

Дмитрий Комаров

Юрист по банкротству физических лиц

Евгений Димитриев

Юрист по банкротству физлиц

Полина Решетникова

Юрист по банкротству физических лиц

Мы решим вашу проблему с долгами. Бесплатная консультация юриста.

Сумма долгадо 300 000 руб.от 300 000 до 800 000 руб.от 800 000 руб. и более

Консультация — бесплатно!

Об авторе

Эксперт в области банкротства физических лиц. Является действующим арбитражным управляющим с 2015 года. Публикации Константина размещены в различных экспертных изданиях и СМИ. Активный участник конференций, семинаров и обсуждений внесения правок в действующее законодательство РФ по банкротству.

Поделиться в с друзьями:

Процедура банкротства физ. лица в 2021 г. 39945

Юрист по банкротству физических лиц: чем поможет, и сколько стоит? 19052

Что будет с единственным жильем при банкротстве физических лиц? 16596

Условия банкротства физических лиц в 2021 году 16484

Материнский капитал при банкротстве физического лица 13100

Популярные статьи

Банкротство физ. лиц: как избавиться от долгов по закону 179892

Документы для банкротства физического лица в 2021 году 89188

Как списать долги по кредитам: 5 законных способов 79544

Рефинансирование кредита – насколько это выгодно? 76203

Как не потерять имущество при банкротстве физических лиц: советы финансовых управляющих 75025

Судебная практика по банкротству физ. лиц 2015-2021 Предыдущая статья

Какие сделки могут оспорить при банкротстве физ. лиц? Следующая статья

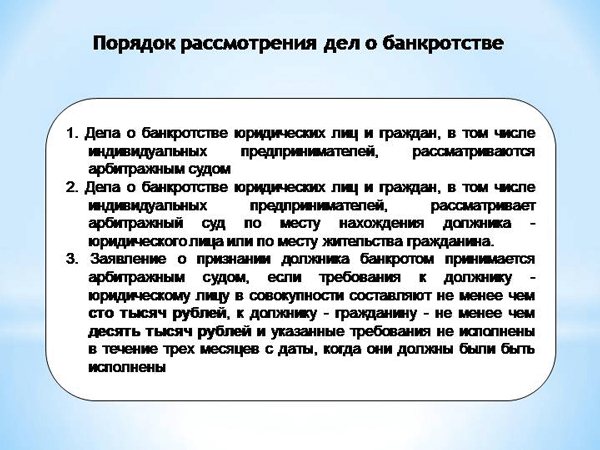

Установленный порядок рассмотрения дел о банкротстве

Статьи с 32 по 61 Закона о несостоятельности оглашают порядок рассмотрения дел о банкротстве в суде.

Процедура может быть разделена на следующие этапы:

- На основании заявления от лица, которое имеет право его подавать, возбуждается дело о банкротстве.

- На предварительной стадии стороны готовятся к процессу.

- Выносится приговор.

- Суд рассматривает поданные апелляции, пересматривает свои постановления.

- Судебное решение приводится в действие, это не является частью работы арбитражного суда, но связано с ним напрямую.

Для участия в процедуре представителей сторон, они обязаны суду предъявить доверенности, в которых оговариваются их полномочия.

Особенности процедуры

Дела о банкротстве рассматриваются арбитражным судом, особенности процесса вытекают из каждой отдельно взятой ситуации, связанной с должником и кредиторами:

- дела рассматривает коллегия судей;

- арбитражные заседатели не имеют права принимать участия в рассмотрении;

- третейские суды не имеют прав на рассмотрение подобных дел;

- после вынесения решения апелляция может быть подана в течение 10 дней, срок может быть продлен до 2 недель, если постановление выходит за рамки требований Арбитражного кодекса.

Череда этапов

Статья 52 Закона позволяет суду принять одно из семи решений:

- Признать банкротство должника и начать конкурсное производство, если будут установлены признаки несостоятельности.

- Отказать заявителю, если признаки несостоятельности отсутствуют или выявлены факты фиктивности банкротства, тогда все ограничения, которые были введены с началом этапа наблюдения, снимаются.

- Начать финансовое оздоровление предприятия.

- Начать внешнее управление.

- Прекратить производство, основанием служит ст. 57, если:

- Во время процедуры оздоровления платежеспособность восстановилась.

- Во время внешнего управления восстановилась платежеспособность.

- Было заключено мировое соглашение между сторонами.

- Во время наблюдения было установлено, что претензии заявителя необоснованны.

- Кредиторы отказались от своих финансовых претензий или сняли требование объявить должника банкротом.

- Претензии кредиторов были удовлетворены.

- У должника отсутствуют средства на судебные издержки.

- Конкурсное производство завершилось.

- Оставить заявление без рассмотрения можно на основании ст. 148 Арбитражно-процессуального кодекса, если:

- Уже возбуждено дело о несостоятельности этого должника, но предъявляемые к нему требования не имеют оснований.

- Кредитор или уполномоченный орган не соблюли порядок подачи иска.

- Заявление подписано не тем лицом или вообще не подписано.

- Потребовать мирового соглашения.

Судебные акты должны быть приняты к исполнению немедленно.

Важные части

После принятия заявления и выявления обоснованности претензий, у юрлица начинается этап наблюдения.

В дальнейшем суд может выводить предприятие из кризисной ситуации путем введения других этапов процедуры банкротства:

- финансового оздоровления или санации;

- внешнего управления;

- конкурсного производства;

- мирового соглашения.

Интересы кредиторов представляет в суде их собрание или комитет. От работников принимать участие в собрании кредиторов может их представитель.

Собрание имеет право:

- обратиться в суд с просьбой о введении этапа внешнего управления и продлении срока его действия;

- принять решение о мировом соглашении;

- просить суд признать должника банкротом и открыть конкурсное производство;

- избирать членов комитета, досрочно прекращать его полномочия.

Представляет в суде интересы кредиторов и ведет контроль за работой управляющих также комитет. Если кредиторов у должника меньше 50, то общее собрание может возложить полномочия комитета на себя.

Комментарии к статье 100 закона о банкротстве, судебная практика применения

Разъяснения Пленума ВАС РФ, ВС РФ

В пунктах 20-27 Постановления Пленума ВАС РФ от 22.06.2012 N 35 «О некоторых процессуальных вопросах, связанных с рассмотрением дел о банкротстве» (в редакции Постановления Пленума Верховного Суда РФ от 21.12.2017 N 53) содержатся разъяснения, посвященные применению норм статей 71, 100 закона о банкротстве (рассмотрение требований кредиторов), в частности (см. также комментарии к статье 71 закона о банкротстве):

- Соблюдение сроков предъявления требований к должнику

- Исчисление сроков заявлений требований кредиторов с даты опубликования сведений о введении процедуры банкротства

- Если требование кредитора подтверждено судебным актом вступившим и не вступившем в силу — основания для приостановления производства по делу

- Требование кредитора, являющегося правопреемником истца

- Право на обжалование судебного акта, на котором основано заявленное в деле о банкротстве требование

- Рассмотрение требований кредиторов, по которым не поступили возражения

- Суд обязан проверить обоснованность и размер требований кредиторов независимо от наличия разногласий между должником и другими лицами

- Требования кредиторов по денежным обязательствам и об уплате обязательных платежей могут быть предъявлены только в рамках дела о банкротстве

В п. 41 Постановления Пленума ВАС РФ от 15.12.2004 N 29 «О некоторых вопросах практики применения Федерального закона «О несостоятельности (банкротстве)» (в редакции Постановления Пленума ВС РФ от 21.12.2017 года № 53) содержатся следующие разъяснения:

Срок рассмотрения требования кредиторов

Поскольку статьей 100 Закона о банкротстве не установлен срок, в течение которого арбитражный суд рассматривает требования кредиторов, судам в соответствии с частью 6 статьи 13 АПК РФ следует руководствоваться пунктом 1 статьи 60 Закона, исходя из того, что требования кредиторов должны быть рассмотрены в течение месяца с даты истечения срока на предъявление возражений (пункт 3 статьи 100 Закона).

Применительно к статье 127 АПК РФ арбитражный суд должен направить копию определения о принятии к рассмотрению требования кредитора к должнику не только заявителю, но и внешнему (конкурсному) управляющему, а также представителю учредителей (участников) должника или представителю собственника имущества должника — унитарного предприятия.

Образцы документов:

Заявление о включении в реестр требований кредиторов должника требований третьей очереди по обязательствам, обеспеченным залогом имущества должника

Требование о включении в реестр требований кредиторов требования о выплате задолженности по оплате труда

Порядок и процедуры

Порядок банкротства не является единым для всех должников. Закон о банкротстве предусматривает три основных категории дел:

- в отношении юридических лиц;

- в отношении граждан (физических лиц);

- в отношении индивидуальных предпринимателей.

Кроме того, специальный порядок предусмотрен для отдельных категорий должников – финансовых организаций (в частности, кредитных, страховых компаний), застройщиков, стратегических предприятий, крестьянских (фермерских) хозяйств и других.

Наряду с полной процедурой банкротства в отдельных случаях действует упрощенный порядок. Он касается банкротства ликвидируемого или отсутствующего должника, ипотечного агента и специализированного общества.

Рассмотрение дела в каждом случае – индивидуальный судебный процесс. Для юридических лиц предусматриваются пять возможных процедур: наблюдение, финансовое оздоровление, внешнее управление, конкурсное производство, мировое соглашение. Организация-должник может пройти их все, а может – только одну или несколько.

Для банкротства физических лиц и предпринимателей установлены три возможные процедуры: реструктуризация, реализация имущества и мировое соглашение. Как правило, граждане проходят одну или две процедуры, и крайне редко приходится прибегать ко всем трем.

Постановление о несостоятельности

Постановление выносится по факту рассмотрения дел о несостоятельности. В нём может быть:

- решение отклонить требование о ;

- открытие конкурсного производства для экономического оздоровления;

- решение о санации чтобы препятствовать полному разорению и ликвидации;

- назначение внешнего контроля.

Арбитражным судом может быть приостановлено производство в отношении граждан, ИП, юридических лиц, если:

- должник восстановил платежеспособность;

- задолженность перед кредиторами погашена полностью;

- между сторонами заключен мировой договор;

- другие индивидуальные ситуации.

Постановление о банкротстве выносится на основании подтверждения фактов несостоятельности и при отсутствии назначенных мер финансового оздоровления.

Главные нормы

Важно! Следует иметь ввиду, что:

- Каждый случай уникален и индивидуален.

- Тщательное изучение вопроса не всегда гарантирует положительный исход дела. Он зависит от множества факторов.

Чтобы получить максимально подробную консультацию по своему вопросу, вам достаточно выбрать любой из предложенных вариантов:

- Обратиться за консультацией через форму.

- Воспользоваться онлайн чатом в нижнем углу экрана.

- Позвонить: Московская область: 7 (499) 938-42-57

- Ленинградская область: 7 (812) 467-32-98

- Федеральный номер: 7 (800) 350-83-26

Федеральный закон № 127 о банкротстве физических лиц (точнее, изменения в этот закон по ФЗ-476) появился в связи с принятием соответствующих поправок в ранее утвержденном законе о несостоятельности. Вследствие чего подать заявление в Арбитражный суд на проведение процедуры банкротства теперь могут не только ИП и юридические лица, но и обычные жители государства, имеющие огромную закредитованность и не в силах выполнять свои обязательства перед кредиторами, партнерами, другими уполномоченными органами. Официальный процесс может стать результатом полного списания долгов заемщика.

Законодатель определил четкие требования к должникам для доказательства их несостоятельности, порядок прохождения процедуры, применяемые методики решения вопросов с кредиторами. В законе отведена особая роль финансовому управляющему, который за вознаграждение проводит все необходимые этапы реализации процедуры банкротства.

Закон о банкротстве физических лиц разрешает обращаться в Арбитражный суд с заявлением о признании физлица банкротом не только самому должнику, но и конкурсносу кредитору, а также уполномоченным органам. Об этом свидетельствует п.1 ст. 213.3 ФЗ № 127.

Чтобы суд смог рассмотреть официальный запрос, должник обязан соответствовать ряду требований, отраженных в этой же статье (п.2), а именно:

- Иметь общий размер задолженности по одному или нескольким кредитам не менее 500 000 рублей.

- Не исполнять требования кредиторов в течение 3-х месяцев с даты, когда их нужно было исполнить.

Федеральный закон о несостоятельности банкротстве физических лиц на многих юридических сайтах трактуется несколько неграмотно. Так, как указано выше, размер долга потенциального банкрота должен быть не менее 500 000 рублей, однако в этом же законе в ст. 213.6 присутствуют и другие предпосылки признания гражданина несостоятельным человеком, например:

- Со стороны заемщика полностью прекращены расчеты с кредиторами.

- Более 10% от всех обязательств, обязанностей должника не исполнено им в период свыше 1 месяца с необходимой к погашению долга даты.

- Размер всей задолженности человека превышает стоимость его законного имущества.

Обратимся к ст. 213.4 закона о банкротстве физических лиц. Там указано, что для начала проведения процедуры банкротства необходимо подать заявление в Арбитражный суд по месту жительства. Это можно сделать в случае невозможности исполнять требования одного или нескольких кредиторов, а также, если должник смог предвидеть факт своего банкротства при наличии определенных обстоятельств.

Отметим, что опираясь на п.2.1 ст. 213.4, прежде чем подать заявление в органы суда индивидуальным предпринимателям следует заранее (не менее чем за 15 дней) опубликовать предварительное уведомление в ЕФРС о том, что планируется подача бумаги о признании ИП банкротом.

К заявлению потребуется приложить множество других документов, список которых содержит п. 3 ст. 213.4 закона № 127. Образец заявления смотрите у нас на сайте.

Опираясь на ст. 34 и ст. 2 закона о банкротстве физических лиц под действующей редакцией, дадим определение арбитражного управляющего: это гражданин РФ, являющийся членом СРО арбитражных управляющих. Им может выступать:

- Временный – проводит наблюдения.

- Административный – занимается финансовым оздоровлением.

- Внешний – назначается для внешнего управления.

- Конкурсный – работает над конкурсным производством.

- Финансовый управляющий – является непосредственным участником дела о банкротстве гражданина.

Назначается представитель закона арбитражным судом, т.е. сам должник по сути не принимает участия в выборе кандидата на «должность» арбитражного управляющего, но, как правило, суд выбирает того управляющего, который находится в составе СРО, прописанной должником в заявлении о банкротстве. Задаваться целью найти финуправляющего – бессмысленно.

Завершение процедуры банкротства в суде

Если у человека, написавшего заявление о собственном банкротстве, недостаточно собственности, чтобы покрыть задолженность, арбитражный управляющий по требованию кредиторов вправе включить в конкурсную массу имущество, принадлежащее супругу физлица. Условие одно – активы должны быть нажиты в браке и не разделены по долевому праву.

Чтобы обратить взыскание на часть семейной собственности, управляющий обращается в суд по месту жительства банкрота с просьбой вычленить долю заемщика. Данные разбирательства относятся к подведомственности судов районного уровня. После получения постановления ценный объект реализуется, а второй супруг получает часть денежных средств, вырученных от продажи (обычно половину).

По завершении торгов требования претендентов на выплаты удовлетворяют в соответствии с законом, остаток суммы суд объявляет невозвратным и списывает. Информацию о банкротстве гражданина размещают в ЕФРСБ,

после чего гражданина ждет ряд неприятных последствий:

- С момента объявления банкротства человек фактически теряет возможность получить кредит, так как обязан уведомлять сотрудников МФО и банков о несостоятельности в течение 5 лет.

- Физлицо, имеющее ранее статус индивидуального предпринимателя, на пять лет теряет право регистрировать собственный бизнес.

- Три года субъекту запрещено руководить предприятиями, 5 лет он не может управлять инвестиционными и прочими внебюджетными фондами, а также страховыми компаниями. На десятилетний срок лицо теряет возможность руководить финансовыми и кредитными учреждениями.

Следующая попытка банкротства в суде возможна не ранее, чем через 5 лет после вынесения судебного решения.

Опыт банкротства физических лиц: что говорят судебные определения об имуществе должников?

Определенное имущество не может быть изъято за долги, и к нему причисляется единственное жилье должника. В связи с этим возникают споры в отношении такой недвижимости – что вообще стоит считать таким жильем? Особенно, если у должника в собственности несколько квартир или домов. Ниже представлены интересные случаи из решений судов о признании банкротами физических лиц.

Дело № А40-98815/2017 от 9 августа 2018 года.

Рассматривалось в АС Московского округа (МО). В конкурсную массу вошли:

- 1-комнатная квартира;

- 3-комнатная квартира;

- Жилплощадь 19 кв. м.

В результате было принято решение исключить 3-комнатную квартиру из конкурсной массы, несмотря на возражения других участников процесса. В своем решении суд сослался на следующие факторы:

- наличие матери должника, которая находится у него на иждивении;

- факт прикрепления родственницы за поликлиникой, которая числится в районе 3-комнатной квартиры;

- нормы количества квадратных метров, положенных на 1 человека (в Москве – 18 кв. м.), этим нормам соответствует только 3-комнатная квартира.

Дело № А40-23541/2017 от 27 февраля 2019 года.

Рассматривалось в АС МО.

У должника в собственности есть 4 коттеджа и 4 квартиры. У близких родственников – у супруга, у матери, тоже есть недвижимость. В процессе банкротства должник зарегистрировала своих родственников в одной из квартир, в отношении которой в дальнейшем было подано ходатайство об исключении из конкурсной массы. В дальнейшем эту квартиру и исключили, причем решение было одинаковым в 3-х судах разных инстанций.

При этом кредиторы ходатайствовали об исключении другой квартиры, которая меньше по количеству квадратных метров в 2 раза. Суды руководствовались следующими факторами:

- заявленная кредиторами квартира не может быть исключена, так как в ней осуществляется ремонт;

- выбранная должником квартира стоит меньше, чем та, которую предлагали исключить кредиторы;

- по факту должник и семья проживают в исключаемой квартире не менее 8-ми лет;

- остальные квартиры не могут быть признаны единственным жильем, так как в них нет подходящих условий для проживания семьи (сюда же и относится имущество членов семьи должника – они владеют долями в коммунальных жилищах).

Дело № А02-2365/2014 от 28 июля 2016 года.

Рассматривалось в АС Западно-Сибирского округа. У должника была выявлена следующая собственность:

- дом, расположенный на земельном участке, принадлежащем ему же;

- половина 2-комнатной квартиры.

Должник ходатайствовал об исключении дома в качестве единственного жилья, однако суды разных инстанций отказали в просьбе по следующим причинам:

- дом не является единственным жильем, должник и его семья вполне могут проживать в квартире;

- должник осуществлял действия, которые могут расцениваться как попытка защиты имущества в рамках банкротного процесса.

Таким образом, мы видим, что судебная практика в рамках банкротства по кредитам физических лиц весьма противоречива. Если в одном деле суд полностью становится на сторону должника, исключая более дорогостоящее имущество, и, признавая его единственным жильем, то в другом деле суд запросто может признать единственным жильем часть небольшой жилой квартиры, признав загородный дом, целиком принадлежащий банкроту, имуществом, пригодным для реализации.

И сложно предсказать, как обернется дело в последующем аналогичном процессе – особенности банкротства физических лиц заключаются в том, что здесь имеют значение различные обстоятельства.

И, напоследок, еще один интересный случай, который демонстрирует, что в случае, если будут обнаружены какие-то действия со стороны должника, направленные на причинение ущерба кредиторам, он рискует не только не списать долги, но и лишиться единственного жилья.

Дело № А40-196718/2017 с Постановлением АС МО № Ф05-17246/2018 от 25 февраля 2019 года.

В ходе процедуры банкротства выявлено, что у должника в собственности есть только один объект недвижимости, который заявлен как единственное жилье. Должник, соответственно, ходатайствует об исключении. Если суд первой инстанции удовлетворил ходатайство, то суды высших инстанций не поддержали данное решение, и направили дел на новый пересмотр.

Что заставило судей пересмотреть позицию должника?

- Должник отчуждал другую недвижимость посредством оформления договора дарения в пользу своей дочери.

- Квартира, которая позиционировалась должником как единственное жилье, была получена незаконным путем.

- Дочь должника располагает 3-хкомнатной квартирой в столице.

Таким образом, в кассации была продемонстрирована позиция, что суд не будет защищать имущество, которое по факту не является единственным жильем банкрота, хотя и заявлено, и формально является таковым.

Участники процесса о признании банкротом

На участие в процессе банкротства имеют право следующие субъекты:

- должник (юр лицо, индивидуальный предприниматель, гражданин);

- юридические лица, имеющие документально подтвержденные материальные претензии;

- физические лица, подтверждающие свои требования соответствующими документами;

- уполномоченные органы, представляющие государственные требования;

- организации местного самоуправления;

- временный управляющий.

На протяжении всего суда за соблюдением интересов истца и ответчика следит арбитражный управляющий, который утверждается судьей на этапе наблюдения. В компетенцию временного специалиста входит как анализ текущего положения ответчика и правомерности его действий в трехлетний период, так и меры, направленные на спасение субъекта от полного краха. Если выровнять ситуацию не удается, назначенный управляющей распродает активы ответчика и погашает его денежные обязательства.

На каждой стадии судебного производства любая из сторон-участников процесса может обжаловать действия временного управляющего или даже отстранить его от обязанностей. В такой ситуации подтвердить отвод специалиста должен Арбитражный суд, он же обязан назначить нового управляющего. Также судья имеет право своим решением освободить от выполнения обязанностей управляющего на любой стадии процесса.

Четкое разделение подсудности в истории с банкротством физических лиц и предприятий — один из инструментов государственного регулирования экономических отношений. А установленные законом правила позволяют максимально соблюсти интересы всех сторон дела.

Советы и рекомендации

Если вы собираетесь инициировать процесс признания своей финансовой несостоятельности, рекомендуется обратиться к профессиональным юристам, которые подскажут, выгодной ли будет процедура или же можно найти другой способ выхода из ситуации с задолженностью. Просчитать это юристы смогут, имея на руках всю информацию касательно конкретного дела.

Когда процесс действительно видится решением всех проблем, заручиться поддержкой профессиональных юристов будет очень полезно – шансы выиграть дело существенно вырастут. Рассмотрение дел о банкротстве в арбитражном суде требует знания тонкостей законодательства, поэтому только квалифицированные юристы смогут отстоять ваши права. Кроме того, специалисты не дадут себя запугать или обмануть.

Причины отказа в признании некредитоспособности

Отказ в процедуре банкротства — довольно распространенная ситуация. И виноваты в этом зачастую сами должники, излишне уверенные в собственной юридической грамотности или решившие избавиться от «надоевших» кредитов путем объявления себя банкротом. Без поддержки специалиста ошибки можно совершить еще до первого судебного заседания по банкротству физлица.

Получить отказ потенциальный банкрот может на любом из этапов банкротства:

- в ходе принятия судом заявления на признание финансовой несостоятельности;

- на первом судебном заседании;

- в ходе одной из процедур банкротства физического лица.

Рассмотрим подробнее каждый из случаев, а также способы минимизировать риск получения отказа.

4 причины для отказа в принятии заявления по банкротству

Это один из наиболее распространенных случаев. Основания для отказа могут быть следующими

Неверно составлен иск о признании гражданина банкротом. При составлении иска следует опираться на положения ст. 131 ГПК РФ, указать также причины банкротства, перечень кредиторов и имущества, общую сумму долга.

Не был собран полный пакет документов на банкротство. Полный перечень документов установлен ст. 213.4. закона «О несостоятельности (банкротстве)»

Стоит уделить внимание справке из ФНС о наличии статуса ИП — она действительна в течение всего 5 дней, а ее просрочка может стать достаточным основанием для отказа в банкротстве.

Не оплачена госпошлина, либо на депозит суда не внесена плата за услуги финансового управляющего. Размер госпошлины составляет всего 300 рублей, а вот оплата финуправляющего составляет 25 тысяч рублей, но заявитель может отсрочить внесение этой суммы до первого судебного заседания, написав соответствующее ходатайство и приложив его к основному пакету документов.

Заявление подано в суд, территориально не находящийся по месту жительства или регистрации должника

Такая ошибка часто возникает непреднамеренно, когда граждане самостоятельно подают заявление электронно через сайт my.arbitr.ru и ошибаются в выборе местоположения судебного органа.

Если нарушения не критичные, и заключаются только в отсутствующих документах, то принятие заявления судом возможно, но с обязательным представлением заявителем в определенный срок недостающих документов.

5 причин для отказа на первом судебном заседании

Даже если все документы для оформления финансовой несостоятельности физлица в порядке, можно столкнуться с препятствиями уже в процессе заседания. Отказ суда о банкротстве физлица в ходе первого судебного заседания обычно происходит по следующим причинам:

- в заявлении на банкротство не была указана СРО арбитражных управляющих;

- суд не смог утвердить кандидатуру финуправляющего из числа участников указанной СРО;

- заявитель не участвовал в судебном заседании, равно как и отсутствовал его представитель — тогда рассмотрение дела может быть либо перенесено, либо отменено;

- гражданин уже прибегал к процедуре банкротства в течение последних 5 лет;

- суд не нашел оснований для признания физического лица банкротом: то есть гражданин не соответствует признакам банкротства.

Отказ в признании банкротом физического лица на этом этапе обычно становится результатом неудовлетворительной подготовки должника к процедуре. В частности:

- банкрот не поработал над образом добропорядочного заемщика;

- заявитель заранее не обговорил с представителями выбранной СРО все нюансы назначения финуправляющего;

- при невозможности присутствия на заседании не было подано ходатайство о его переносе или рассмотрении дела без участия заявителя;

- была подобрана недостаточная аргументация для признания гражданина банкротом — в этом случае речь идет о непредставлении весомых фактов, свидетельствующих о скором и неизбежном банкротстве гражданина в будущем.

Помните, что первое заседание — это наиболее ответственный этап в деле о признании финансовой несостоятельности гражданина. Если есть хоть малейшие сомнения — то обратитесь за помощью к опытным кредитным юристам, которые разбираются в вопросах банкротства физических лиц.

Еще одна причина для отказа в ходе одной из процедур банкротства

Прекращение производства о признании гражданина некредитоспособным возможно в случае, если по результатам деятельности финуправляющего по розыску имущества должника у суда возникнут подозрения в проведении заявителям ложного банкротства. Либо если выяснится, что для получения займа заемщик ввел в заблуждение кредитора, представил ему заведомо ложные сведения.