Разбор: когда должник может лишиться единственного жилья

Содержание:

Как оспорить право кредиторов на жилище

Для снятия обременения с единственного жилья следует подать ходатайство, это должен сделать человек, который имеет возможность официально доказать родственные связи с должником или предоставить свидетельство на право собственности.

Подаваемое исковое заявление представляет собой просьбу о смягчении наказания и снятии обременения, оформленную в бумажном виде по требованиям законодательства.

Особенности составления заявления на обжалование

- Данные предоставляются с документальным подтверждением.

- Сумма риска должна быть больше 50 тысяч рублей.

- При этом должна присутствовать информация о заявителе, ответчике, судье и исполнительном процессе. С указанием имен, адресов проживания, дат рождения и важных для дела событий.

- Описание основания для изъятия имущества.

Разрешается также использовать фото и видеоматериалы, указывать ошибки приставов при осуществлении наложения ареста и процесса изъятия.

Необходимо при себе иметь:

- Копию иска.

- Квитанцию на уплату госпошлины.

- Документ об конфискации.

- Свидетельство о праве собственности.

Приставы должны тщательно проверить достоверность и подлинность всех поданных документов.

Опротестовать с целью отмены арест можно, но только после подтверждения обоснованной причины возникновения задолженности

Снятие обременения становится возможным в следующих случаях:

- На жилье, согласно судебному решению, не предписана процедура взыскания.

- Есть нарушения прав должника и других проживающих в этом помещений.

- Доказаны ошибки в оформлении акта и прохождения судебного процесса.

Интересы должника обязательно должен представлять опытный юрист, который сможет опротестовать неправомерные решения суда и обнаружить ошибки.

Любые ограничения, которые связаны объектами недвижимого имущества, могут осуществляться только на основании:

- Свидетельства, подтверждающего собственность.

- Кадастровой и технической документации на жилище.

Это важно

Собственник имеет полное право подать встречный иск, который с большой долей вероятности будет удовлетворен судом.

Во время ограничения собственности с последующим изъятием приставы не имеют права осуществлять обыск в помещении.

Основные варианты оспаривания

- Обращение взыскания на единственное жилье должника по правоустанавливающим документам возможно только при соразмерности стоимости недвижимости на рынке по отношению к долговым обязательствам и штрафам, при этом у него не должно быть на счетах сбережений денежных средств в государственной и иностранной валюте.

- При смене залогового объекта, который подлежит взысканию, достаточного для погашения задолженности, дом должника остается неприкосновенным.

Исключительные случаи

Несмотря на невозможность изъятия единственной жилплощади у должника, в законодательстве предусмотрено несколько исключений. Как правило, они касаются самых злостных нарушителей: неплательщиков алиментов и преступников, которые отказываются возмещать ущерб жертвам. Эти исключительные процедуры имеют свои особенности, которые следует изучить внимательнее.

Долг по ипотечному кредиту

Сумма ежемесячного платежа по ипотеке может быть обременительна для семейного бюджета. К сожалению, никто не застрахован от сокращения на работе, внезапной болезни или изменения финансового положения. Поэтому изъятие и выселение из квартир, приобретенных в ипотеку, не редкость.

Финансовая организация имеет право обратиться в суд с требованием выселения заемщика из единственного жилья, если сумма его долга составляет более 5% от общей суммы.

Чтобы не попасть в такую ужасную ситуацию юристы дают несколько рекомендаций:

- Не прятаться от банка, активно вести диалог с сотрудниками учреждения, честно рассказать о своей проблеме.

- Попросить уменьшения суммы ежемесячного платежа;

- Возможно, оформить другой кредит для погашения образовавшейся задолженности.

Информация!

В Государственной думе рассматривается возможность введения «ипотечных каникул». Они позволят разгрузить заемщиков и предотвратить случаи выселения граждан из единственного жилья.

Недобросовестные родители

Исключительные случаи применяются к злостным неплательщикам алиментов, которые скрываются от судебных приставов и игнорируют требования истца. Ранее суд оставлял за такими лицами право владения единственным жильем. Однако недавно Верховным судом РФ было вынесено исключительное решение. Его суть заключается в том, что если сумма долга соизмерима со стоимостью недвижимости нарушителя, ее можно изъять.

Стоит пояснить, что если сумма неуплаченных алиментов намного меньше стоимости квартиры, такая исключительная мера не применяется. Под действия этой же законодательной поправки попадают и другие граждане, уклоняющиеся от уплаты долга

Под внимание судебных приставов попадают лица, которые владеют роскошными просторными особняками

Если площадь дома в 2 раза превышает установленный норматив на одного человека, должник может быть принудительно выселен, а недвижимость будет реализована на государственных торгах. При этом гражданин не останется без крыши над головой. Ему будет предоставлено скромная жилплощадь, с меньшей площадью.

Задолженность перед коммунальными службами

Еще одна распространенная проблема в России – несвоевременная оплата коммунальных услуг. По статистике, каждый четвертый житель квартиры может иметь долг перед этой службой.

Стоит знать, что сотрудники структуры имеют право обратиться в суд, если собственник не вносит платежи более 6 месяцев. Но в мерах, применяемых к нарушителям, есть существенные различия. Например, у собственника квартиры не могут отобрать единственную жилплощадь. Изъятие возможно, только если у гражданина обнаружат еще один объект недвижимости.

Больше рискуют лица, арендующие жилье по договору найма. При наличии долга соизмеримого со стоимостью квартиры, нарушитель может быть выселен. Его недвижимость продадут, а на оставшиеся денежные средства приобретут другое более скромное жилье. Часто новая недвижимость оказывается практически непригодной для проживания.

Находящееся под запретом для взыскания имущество

ФССП во исполнение норм закона, регулирующего исполнительное производство, вправе направлять взыскание на принадлежащие дебитору имущественные ценности. Могут ли приставы забрать за долги квартиру, определяется составом имущества, запрещённого для взыскания по исполнительным документам (ст.446 ГПК РФ).

ФССП во исполнение норм закона, регулирующего исполнительное производство, вправе направлять взыскание на принадлежащие дебитору имущественные ценности. Могут ли приставы забрать за долги квартиру, определяется составом имущества, запрещённого для взыскания по исполнительным документам (ст.446 ГПК РФ).

Первым пунктом, запрещающим процедуру взыскания, указано жилое помещение или его часть при условии, что данное жильё:

- принадлежит дебитору на правах собственности;

- признано единственно пригодным для постоянного проживания должника и его семьи;

- не принадлежит залогодержателю и не находится в ипотеке.

Ряд вопросов касается определения термина «единственной пригодности». Если под сравнением с пригодностью можно считать дачу или гараж, то с единственностью дело обстоит сложнее. Ведь единственное жильё – это и комната в коммунальной квартире, и особняк в несколько этажей при условии отсутствия нахождения в собственности семьи иных объектов недвижимости, числящихся в Росреестре.

Законодательные прения относительно изъятия единственного жилья начались в 2012 году, когда Конституционный суд страны указал на необходимость и целесообразность отмены «абсолютного иммунитета» для объектов недвижимости, отнесенным к категории шикарных, невзирая на единственность. В последней редакции законодательного проекта от ноября 2018 года, на вопрос — могут ли конфисковать единственное жильё, содержится утвердительный ответ при выполнении условий:

- оценочная стоимость объекта недвижимого имущества превышает 30-ти миллионную отметку в рублях;

- каждому зарегистрированному на жилплощади гражданину принадлежит свыше 30-ти квадратных метров;

- заинтересованными лицами предоставлен альтернативный вариант, расположенный на территории того же района населённого пункта, до выселения из единственного жилья за долги.

Кредиторы не могут самостоятельно отобрать квартиру за долги, они вправе обратиться в судебную инстанцию, при положительном решении исполнительное производство открывается службой судебных приставов.

Забирают ли единственное жилье за долги?

Если долг был взыскан в судебном порядке, его принудительное взыскание будет осуществляться через службу ФССП. Кроме наложения ареста на счета в банках и направления документов по месту работы, пристав вправе описать и арестовать имущество должника. Целью таких действия является обеспечение сохранности вещей, предметов и объектов, установление запрета на распоряжение, последующая продажа.

Жилая или нежилая недвижимость также может являться предметом ареста, а затем и продажи на торгах. Именно с арестом частных домовладений, комнат и квартир связано наибольшее количество спором между должниками и службой ФССП. В этом материале разберем, могут ли специалисты ФССП наложить арест, а потом реализовать единственное жилье, и как подтверждается такой статус объекта.

Это важно знать: Соглашение об использовании общедолевой собственностью

Особенности процедуры ареста недвижимости

Инициатором начала процедуры ареста могут выступать заемщики, потерпевшие от действий нарушителя и государственные структуры. Перечисленным лицам необходимо обратиться в суд с требованием взыскания задолженности.

Процедура наложения ограничений на имущество проходит в несколько этапов:

- Решение суда поступает в службу судебных приставов.

- Сотрудники структуры информируют гражданина о вынесенном решении и предоставляют некоторое время на добровольное погашение долга.

- Приставы проводят поиск имущества нарушителя.

- Сначала блокируются денежные средства на банковских счетах гражданина, если их недостаточно, приставы выезжают по мету проживания должника;

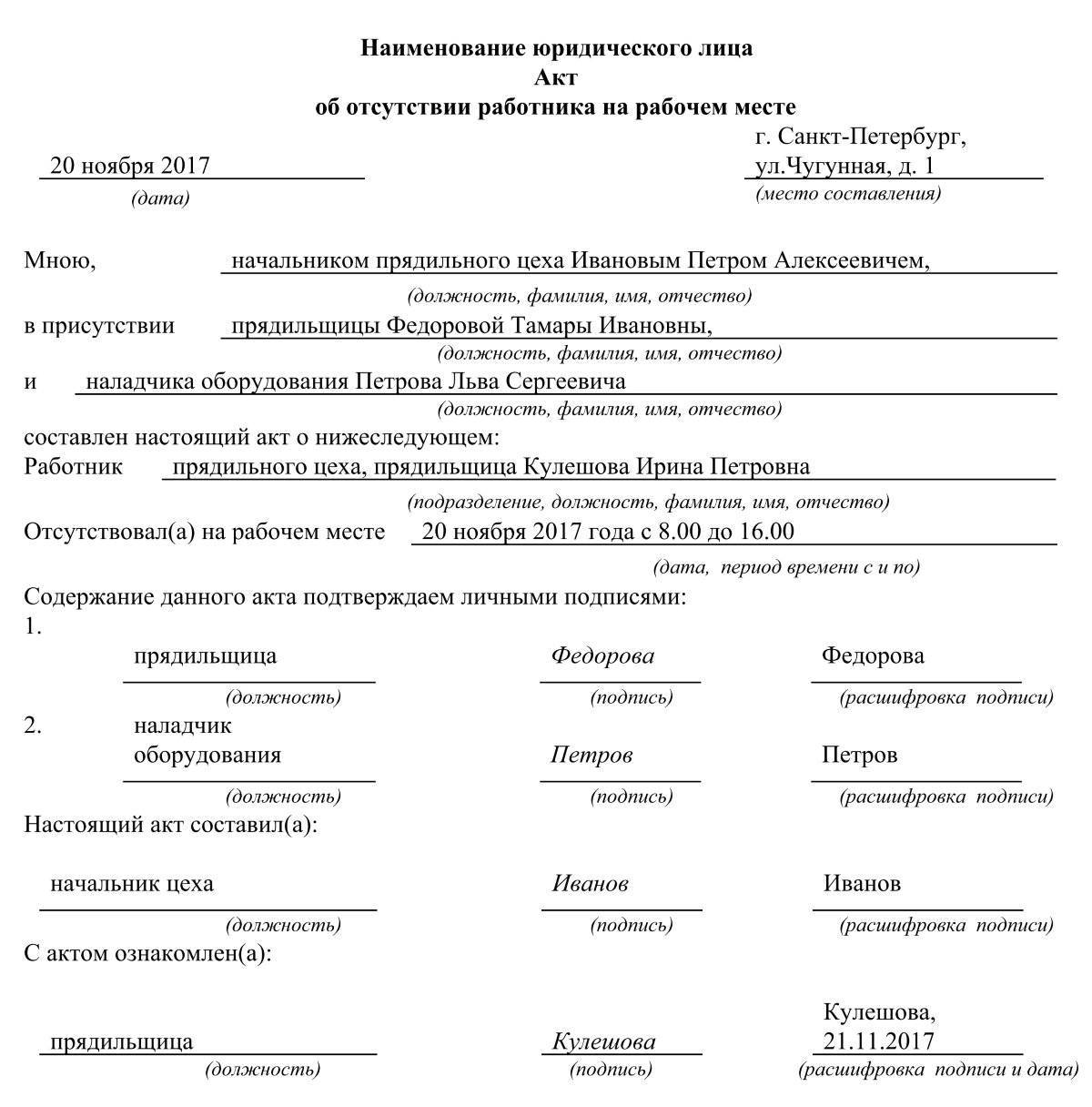

- Госслужащие накладывают арест на имущество нарушителя, составляя в присутствии свидетелей официальный документ.

- Один экземпляр акта пристав обязан отдать должнику.

Информация!

В документе должны быть зафиксированы дата и время, перечень объектов, на которые наложены ограничения, подписи всех сторон.

Что происходит с имуществом супругов и детей при банкротстве физ. лица?

В большинстве случаев залоговое имущество изымается и включается в конкурсную массу. Начальная цена такого имущества устанавливается залоговым кредитором. Так происходит и с ипотечным жильем, и с автомобилями, приобретенными по автокредитованию.

Закон предусматривает, что взыскание залогового имущества может осуществляться только на основании соблюдения таких условий:

- размер просрочки составил больше 3-х месяцев;

- размер долга по залоговому кредиту составил от 5% от цены залога.

У должников есть шанс остаться с квартирой в ипотеку при банкротстве! Это возможно только в случае, если банк, который выдал кредит под залог, не включился в реестр кредиторов

Для этого важно не допускать просрочек, всегда вовремя и исправно оплачивать ежемесячные платежи. Другие кредиторы не могут обратить взыскание на ипотечное жилье

Если же реализация залогового имущества при банкротстве физического лица осуществлялась, то вырученные средства будут распределяться таким образом:

- 70% — для залогового кредитора;

- 20% — для остальных кредиторов — банков и физлиц;

- 10% — оплата судебных расходов.

Имущество супругов обычно считается совместно нажитым, если оно приобреталось в браке, и если иное не предусмотрено брачным договором. Соответственно, задача финуправляющего здесь заключается в том, чтобы выделить имущество должника от имущества другого супруга. Итак, как можно решить основные имущественные вопросы в таких ситуациях?

- Банкротство при наличии совместного имущества. В данном случае, если имущество супруги или супруга разделить невозможно (например, у пары в собственности автомобиль), то оно подлежит реализации. Оставшиеся после продажи и расчета с банками средства возвращаются второму супругу.

- Банкротство при наличии ипотеки. Если у пары есть жилье в ипотеку, то оно подлежит реализации. При этом не имеет значения, выступают ли супруги созаемщиками. Таким образом, имущество жены при банкротстве мужа, которым может выступать дом или квартира (что также является имуществом супруга, подавшего на банкротство), подлежит продаже. Оставшиеся после расчет с кредиторами средства будут возвращены супруге.

- Банкротство и имущество детей. При банкротстве имущество детей, скорее всего, также будет реализовано. Например, если у должника есть в собственности квартира, приобретенная в ипотеку, то при наличии в реестре залогового кредитора она будет реализована. Избежать продажи не удастся. При этом не имеет значения, прописаны ли там дети.

Полномочия по аресту квартиры

Иногда не требуется взыскание квартиры за долги. Достаточно наложить арест. Проявляется он тем, что владелец теряет возможность распоряжаться собственными владениями. Ему нельзя их дарить, продавать, регистрировать сожителя. Также нельзя передавать для аренды, под залог арестованное имущество. Налаживать подобные ограничения вправе приставы, суд.

Иногда у гражданина имеется умысел избавиться от владений, чтобы не уплатить кредитору. Инициировать использование обеспечительных мер может заявитель к суду. Ходатайство может подаваться даже при течении судебной процедуры. При наличии веских доказательств заявление рассмотрят, удовлетворят.

Решение задолжавшего продать, подарить свое имущество считается уклонением от исполнения обязательств. Заявление кредитора (с указанием на желание задолжавшего избавиться от имущества) рассматривает суд в день регистрации.

Арестовать жилье задолжавшего судебный пристав вправе по нижеприведенным причинам:

- Исполнительный лист (ИЛ), который предоставляет суд в обеспечение иска;

- Исполнительное производство (ИП).

Когда физ. лицо направляет заявление к ФССП с ИЛ, документ принимают сразу к обработке. За 3 дн. истца уведомляют о возбуждении ИП или же об отказе. При предоставлении данных относительно объекта собственности задолжавшего лица, арест накладывают без промедлений. Когда такая информация отсутствует, исполнитель направляет лист с запросом к Реестру. Получив от него информацию, исполнитель налаживает арест на владения.

Общество

Бездомные по решению суда: Юрист Кваша о праве забирать единственное жильё у должников

Фото: moydolg.com

Фото: moydolg.com

28 апреля 2021, 10:35 — Общественная служба новостей — ОСН

Об этом Общественной службе новостей заявил юрист, эксперт в области банкротства и взыскания задолженности Дмитрий Кваша.

Конституционный суд РФ отменил полный запрет на изъятие единственного жилья россиян за долги. Решение принято по итогам рассмотрения жалобы жителя Калуги Ивана Ревкова. Он одолжил деньги своей знакомой, но не получил их обратно. За время судебных тяжб сумма долга выросла до 4 млн рублей, а женщина успела приобрести квартиру площадью 110 квадратных метров.

Конституционный суд счел, что «исполнительский иммунитет в отношении единственного жилья должника-гражданина хотя и оправдан, однако не может быть безусловным и требует законодательных корректив». Таким образом, теперь оспариваемая норма ГПК ну будет основанием для полного запрета на изъятие единственного жилья должников.

Дмитрий Кваша пояснил, что сейчас суд сможет изымать «лишние» квадратные метры у должников, однако уточнил, что пока неясно, как их определять.

«Скорее это отрицательное решение. Потому что таких хитрецов, которые располагают безумными метрами жилья — не так много. Большая часть населения в принципе за чертой бедности находится. Забирать у них последний оплот права собственности, его место обитания — это совершенно неправильно. Однако, я не удивлюсь, что наш законодатель пойдёт и дальше развивать эту тему. Раньше мы могли быть уверенны за клиентов, что жильё, которое у них есть, никак не заберут, будь там хоть 100, хоть 200 квадратных метров или дом в 500 квадратных метров. Сейчас они говорят, что лишь избыточные квадратные метры могут подлежать аресту и изъятию. Но кто и как будет определять эту избыточность? 30 это должно быть или 50 метров? Будет ли разница в регионах? Ведь мы понимаем, что в Москве или Екатеринбурге метраж будет схожий, а цена — различная. Мы должны подумать о кредиторах, права которых суд должен защищать, но и оставлять ответчика на улице — не совсем правильно. При этом нельзя исключать и злоупотребления должников, когда некоторые хитрецы набирают кредитов, гасят ипотеку и у них остаётся единственное жильё, которое не может требовать кредитор. Надеюсь на здравый смысл в головах судей», — отметил он.

Ранее Общественная служба новостей сообщала, что сведения о родственниках обанкротившихся должников смогут теперь передавать кредиторам. В частности, речь идет об имеющемся у них имуществе.

В качестве прецедента приводится дело ООО «Сегежа сити». Во время прохождения процедуры банкротства выяснилось, что, помимо самого общества, по одной трети в уставном капитале имели два других руководителя. Сведения об их родственниках как контролирующих должника лиц и запросил конкурсный управляющий.

Суды первой и апелляционной инстанции отказали. По словам старшего юриста банкротной практики Crowe CRS Анны Сафоновой, ранее загс отказывал в предоставлении таких данных, а суды, в свою очередь, его поддерживали, настаивая на неприкосновенности частной жизни и в связи с тем, что в обязанности управляющего не входит оперативно-разыскная деятельность.

Квартиры

Конституционный суд

Недвижимость

Новости партнеров

Когда реализуется арест залогового жилья

Право взыскивать жилое имущество, которое является ипотечным залогом, банками регламентируется, согласно законодательству. Использовать это могут кредиторы только под контролем приставов и после вынесения соответствующего постановления.

Законные причины наложения ареста на недвижимое имущество (на примере Сбербанка и ВТБ 24):

- неуплата и отказ исполнения долговых обязательств;

- скрытия при оформлении сведений об объекте, приобретенном в ипотеку и правах на него третьих лиц;

- безответственное отношение к платежам и условиям обеспечения безопасности недвижимости;

- операции с жилплощадью без осуществления уведомления кредитора.

Также могут быть причины, которые не относятся напрямую к кредитам: наличие долгов по налогам и другой непогашенной ответственности.

Длительная просрочка более трех месяцев приводит к наложению запрета. После этого залоговое имущество перейдет на баланс банка.

В случае отказа освобождать квартиру, выселяют в принудительном порядке при существовании следующих причин:

- остаток задолженности более 5% от всей суммы ипотечного кредита;

- просрочка составляет более 3-х месяцев;

- размер пропущенных выплат значительны в процентном соотношении к общей стоимости залогового жилья.

Должнику необходимо присутствовать на всех заседаниях суда, чтобы иметь возможность повлиять на решение. Сторонам кредитного договора нужно принять начальную цену конфискованной недвижимости. Когда просрочки появляются по существенным причинам, которые должны подтверждаться соответствующими документами, заемщик имеет право попросить об отсрочке ареста на срок до года.

Что считается единственным жильем в 2021 году?

Для начала предлагаем разобраться, как осуществляется процедура банкротства, если в деле фигурирует единственное жилье (такие обстоятельства фигурируют более чем в 50% всех случаев банкротства):

- Вводится реализация имущества, формируется реестр кредиторов.

- Формируется конкурсная масса из имущества должника, куда также включается и единственная квартира.

- Далее финансовый управляющий оценивает имущество, единственное жилье должника и другие предметы, защищенные законодательным иммунитетом, исключаются. На этом этапе, жилье, являющееся у должника единственным, исключается из конкурсной массы.

- Оставшееся в конкурсной массе имущество подлежит реализации. Деньги передаются кредиторам.

- На финальном этапе следует списание долгов и завершение процедуры.

Единственным жильем считается квартира или дом:

- доставшийся по договору социального найма;

- на 100% принадлежащая должнику;

- где должник выступает долевым собственником;

- доставшаяся должнику по правоустанавливающим сделкам.

Если у должника в собственности пару квартир или домов, единственной квартирой в таком случае будет считаться та, в которой должник постоянно проживает. Она будет определяться в рамках судебных заседаний, после чего будет исключена из конкурсной массы. Остальные жилые объекты подлежат продаже.

События в банкротстве физ. лица при ипотеке развиваются по-другому.

К сожалению, залоговое имущество, которым и является ипотечное жилье, не признается единственным, и подлежит продаже при реализации имущества. При этом квартире могут быть прописаны несовершеннолетние дети, другие члены семьи должника: они выселяются в принудительном порядке. Далее квартира выставляется на торги, средства от ее продажи идут на погашение судебных расходов и передаются банку (залоговому кредитору).

Проверить, будет ли признана ваша недвижимость единственным жильем

Почему Верховный суд «снёс» решения нижестоящих судов и, таким образом, допустил изъятие единственного жилья за долги?

Верховный суд решил, что должник злоупотребил своими правами, чтобы и по долгам не платить, и квартиру сохранить. Злоупотребление наносит ущерб кредитору, т.к. он лишается возможности взыскать долг. Повторимся, в чём выразилось это злоупотребление:

- развод с супругой, передача ей квартиры по явно заниженной стоимости, последующая передача квартиры дочери;

- подача дочерью иска о признании должника утратившим право пользования её квартирой, чтоб создать впечатление, что должнику негде жить, кроме как в спорной квартире;

- когда суд отказался «выписывать» должника из квартиры дочери, должник снялся с регистрации самостоятельно;

- должник неоднократно оспаривал действия пристава, арестовавшего квартиру;

- когда должник подал иск о банкротстве, арест с квартиры был снят согласно Закону «О банкротстве». И что же сделал должник после этого? Зарегистрировался в спорной квартире, чтобы создать впечатление, будто та квартира — единственная, где он может жить.

Все эти действия, как указал Верховный суд, нацелены лишь на то, чтобы создать видимость, что спорная квартира — единственное пригодное место жительства должника. Однако это не так — на самом деле должник мог жить у дочери. Поэтому защита от взыскания, данная ст. 446 ГК РФ, на эту квартиру не распространяется.

Как защитить единственное жилье при банкротстве физического лица

Часто должники имеют единственное жилье, однако прописаны и живут по другим адресам: например, у родителей.

Право полноценно пользоваться таким жильем сохранится. Изъять не могут даже пустую квартиру должника. Избавиться от навязчивых кредиторов можно, если оформить прописку на единственной жилплощади до начала банкротства физ лица.

Что нужно для защиты своего жилья:

1.Грамотно работать с активами. Бороться за единственную квартиру или дом нужно правильно. Забудьте о сделках дарения, включая сделки в пользу несовершеннолетних детей. Привлеките юристов. Все сделки с недвижимостью обязаны быть безупречными.

2.Содержать квартиру и проживать в ней. Важно жить и быть зарегистрированным в доме, который вы хотите сохранить. Важно сделать это заранее, а не тогда, когда вас ждет банкротство

Чтобы суд не сомневался, вовремя платите коммуналку и другие расходы по содержанию жилья. Даже если этим занимаются другие собственники или проживающие, хоть раз в полгода платите со своего счета. Если будут подозрения, можно показать выписку со счета и доказать, что вы совершали платежи. Долгов быть не должно. Чтобы уж наверняка, хорошо бы работать в том городе, где у вас жилье.

3.Если жилплощадь грамотно и заблаговременно отчуждена кому-то из близких, нельзя жить в ней, держать свое имущество и срочно выписаться. Для возврата имущества в конкурсную массу, могут провести расследование. Проверят видеокамеры и съездят по адресу. Если вас там обнаружат, сделка по отчуждению недвижимости может быть оспорена. Особенно, если на банкротство подали не вы сами, а банк.

4.Все оформлять документально. Официально зарегистрировать сделанную перепланировку. Получите в администрации документ, подтверждающий, что ваше помещение переведено из нежилого фонда в жилой и пр

Важно сделать его пригодным для проживания согласно техническим и санитарным нормам.

5.Задокументировать статус имущества супругов. Половину имущества поможет сохранить соглашение о разделе имущества. То же самое можно сказать про грамотный брачный договор. Верховный суд пояснил, что супруги вправе поделить как совместно нажитое в браке, так и появившееся до брака имущество

Важно как можно раньше оформить всю документацию и «справедливо» распределить доли — без сильных перевесов в сторону кого-то из супругов, чтобы суд не имел оснований «докопаться»

Не рискуйте! Потерять единственное жилье при банкротстве всё-таки можно. При проблемной задолженности обращайтесь к профильным юристам и проконсультируйтесь по вашей ситуации. Просто нажмите ниже «получить помощь». Мы проконсультируем бесплатно.

Как сохранить ипотечную квартиру, если вы банкрот

Существует несколько вариантов, как сохранить взятую в кредит недвижимость при банкротстве.

Реструктуризация

Процедура предусматривает снижение ежемесячного финансового времени при увеличении общего срока кредитования либо кредитные каникулы. Данная процедура актуальна в случае, когда просрочка по ипотеке небольшая. Преимущество реструктуризации заключается в том, что она поможет избежать порчи кредитной истории. Данная процедура хоть и облегчает ежемесячную долговую нагрузку, итоговая сумма возврата будет выше, чем до реструктуризации.

Для реструктуризации долга нужны основания. Например:

- у заемщика резко и существенно снизился уровень дохода,

- должник ушел в декретный отпуск,

- клиента призвали в армию,

- заемщик тяжело заболел и значительную часть дохода тратит на медикаменты.

Реструктуризация долга — право, а не обязанность банка. Но если заемщик показывал себя с хорошей стороны, у него есть шанс на положительное решение банка.

Попросить помощь у государства

С 2015 г. в России действует госпрограмма по оказанию поддержки ипотечникам, оказавшимся в трудной финансовой ситуации. Реализует ее Единый институт развития в жилищной сфере — ДОМ.РФ.

Если заемщик стал участником программы, государство может оплатить за него до 30% ипотечного долга перед финансовой организацией. Максимальная сумма — 1,5 млн. руб.

Рассчитывать на участие в госпрограмме могут следующие категории граждан:

- Имеющие одного и более детей в возрасте до 18 лет.

- Состоящее на инвалидности, имеющие на попечении ребёнка-инвалида.

- Ветераны боевых действий.

- Содержащие на иждивении молодого человека в возрасте до 24 лет, студента очного отделения вуза.

Кандидаты на государственную помощь по погашению ипотеки должны отвечать следующим условиям:

- Залоговая квартира является единственным жильем.

- Общая площадь недвижимости не больше 45 кв. м для однокомнатной квартиры, 65 кв. м — для двухкомнатной и 85 кв. м — для квартиры с тремя и более комнатами.

- После вычета ежемесячного платежа, средний доход за месяц составляет меньше двух прожиточных минимумов на каждого члена семьи, и такая ситуация сохраняется в течение трех последних месяцев. Для Петербурга прожиточный минимум в 2019 году составляет 11 007,6 рублей. Значит, доход на каждого члена семьи должен быть меньше 22 015 рублей в месяц.

- Размер ежемесячного платежа на время подачи заявления вырос не меньше, чем на 30% по сравнению с датой заключения ипотечного договора.

- Заем на ипотеку взят больше года назад.

Продать залоговое жилье и купить дешевле

Этот способ актуален в случае, когда денег выплачивать ипотеку нет и не предвидится. В таком случае разумнее не ждать, когда банк заберет квартиру, а избавиться от нее самостоятельно.

Продажа будет выгодной, если стоимость залогового жилья больше суммы остатка по долгу. Выручка от сделки пойдет на погашение кредита, а остаток вернут.

Первое, что нужно сделать, — запросить разрешение на продажу у банка. В ст. 37 Федерального закона «Об ипотеке» №102 указано, что продать жилье в ипотеке можно только с согласия кредитора. Если разрешение не получено, сделку признают незаконной, а квартиру отдадут банку, согласно ст. 301 ГК РФ. Кредитное учреждение заинтересовано в том, чтобы заемщик вернул долг, поэтому положительный вердикт вероятен.

Законно ли наложение ареста на единственное жилье

Судебная практика по ведению дел такого типа не может дать точного ответа. С одной стороны, наложение ареста приравнивается к взысканию и является незаконным, с другой – меры по аресту имущества направлены только на ограниченное распоряжение. Это означает, что должник не может продать или подарить квартиру, а также передать по наследству, при этом право пользования за ним сохраняется.

В случае долевой собственности, при условии, что одна из долей принадлежит несовершеннолетнему ребенку, изъятие квартиры невозможно, но кредитор вправе потребовать наложения ареста на ту, часть имущества, которая принадлежит должнику.

Условия для ареста единственного жилья:

- должник, а также члены его семьи продолжают жить в квартире;

- на усмотрение приставов, либо по ходатайству банка в целях исключения сделок купли-продажи. Эти действия со стороны кредитора являются перестраховкой в случаях, если доверие к заемщику утеряно;

- исключение возможного заселения и регистрации в квартире других жильцов.

При создании таких условий должнику практически невозможно уклонится от выплаты задолженности.

Как проходит процедура ареста

Решение о наложении ареста на имущество принимается в суде, контроль за исполнением судебного решения осуществляют судебные приставы. Наложение ареста должно соответствовать правилам, предусмотренным законодательством, а именно:

- Уведомление собственника, посещение судебных исполнителей помещения, подлежащего аресту.

- Составление списка лиц, находящихся в квартире, в т.ч. свидетелей.

- Составляется акт. В нем должна отображаться следующая информация: описание недвижимости, подлежащей аресту, указание документов, которые подтверждают право собственности.

- Сроки налагаемого ареста и предписания по ограничению использования жилья, если таковые имеются.

- При изъятии указываются координаты и ФИО принимающей стороны.

- В заключение проставляются дата и подписи всех участников процедуры.

Исключения при наложении ареста

Квартира не подлежит аресту, если в ней проживают несовершеннолетние. В данном случае процедура ареста рассматривается как нарушение прав детей.

Изъятие единственного жилья возможно в следующих случаях:

Жилье приобретено в ипотеку, оформлен кредит на строительство либо капитальный ремонт собственного дома. В данном случае кредитор вправе потребовать реализации квартиры в целях погашения задолженности.

Проживание несовершеннолетних детей в данном случае не является ограничением и юридически обосновано. Единственное условие – за процессом наблюдают органы опеки и попечительства.

Условия для изъятия ипотечной недвижимости: срок просрочки платежей составляет 3 месяца, а задолженность составляет более 5% от стоимости жилья.

В случае положительного решения суда, квартира не подлежит изъятию. При этом права на собственность можно вернуть только после полной оплаты задолженности.

Длительное нарушение обязательств по выплате алиментов и других обязательных платежей, например, услуг ЖКХ. При этом для выселения собственника, даже имеющего большие долги по коммуналке, необходимы веские причины, например, самовольная перепланировка, использование жилого помещения не по прямому назначению, а также частые жалобы соседей.

Что касается жилья, в котором человек проживает на условиях социального найма, то выселение возможно при условии, что плата за ЖКХ не вносилась на протяжении полугода. В данном случае, даже если муниципалитетом инициирован судебный иск, есть несколько вариантов решения проблемы:

- Погасить задолженность в полном объеме

- Обратиться с просьбой в муниципалитет о составлении мирового соглашения с указанием даты оплаты задолженности.

Если не предпринимать никаких мер, то иск, скорее всего, будет удовлетворен, а должник, равно как и члены его семьи будут выселены с занимаемой площади. При этом муниципалитет должен предоставить другое жилое помещение, находящееся в этом же населенном пункте, без других жильцов, общей площадью не менее 6м2 на каждого члена семьи.

- недвижимость является залогом при обеспечении кредитных обязательств. В данном случае выселение и выставление недвижимости на торги также является возможным;

- если заемщику принадлежит доля в квартире, то кредитор может через суд потребовать изъятия этой части имущества в счет погашения задолженности.