Досрочное погашение ипотеки от сбербанка: пошаговая инструкция, условия для заемщика

Содержание:

Как быстро погасить ипотеку

Досрочное погашение ипотечного кредита гарантирует снижение размера переплаты, экономию собственных средств и сокращение срока кредитования. Чем быстрее у заемщика получится выплатить долг, тем меньше будет переплата. Большинство должников оформляет ипотечный кредит на срок до 15, 20 или 30 лет, но выплачивает его гораздо быстрее. Для тех граждан, которые учитывают разные форс-мажорные обстоятельства (снижение зарплаты, появление новых финансовых обязательств и проблем, которые потребуется быстро решить, незапланированные покупки) – это нормальная практика.

Досрочное гашение ипотечного кредита бывает полным и частичным. Под полным погашением понимают внесение всей суммы долга сразу. При частичном погашении заемщик, помимо обязательного ежемесячного взноса, вносит дополнительные денежные средства, их размер не ограничивается конкретными требованиями. Быстро выплатить долг можно, используя материнский капитал, страховку, личные средства, дотации, т.д.

В соответствие с действующим законодательством, граждане РФ могут частично и полностью гасить свои займы. Для этого они должны за 30 дней (другой срок указывается в договоре) до планируемой даты погашения уведомить банк о своем намерении. Проценты выплачиваются только за фактический срок пользования заемными денежными средствами. Заявление может подаваться в устной или письменной форме, по телефону или в онлайн-режиме.

После частичного возврата основного долга банк осуществляет выдачу заемщику нового графика взносов, в соответствие с которым ежемесячная оплата и проценты уменьшаются. Если должнику удалось быстро выплатить долг в полном объеме, то выдается документ, свидетельствующий о том, что займ закрыт. Эта справка защитит от возможных проблем в будущем. Она становится доказательством того, что должник выполнил перед банком все обязательства.

Снижение размера платежа

Один из 8 эффективных способов быстро выплатить ипотеку – это снизить ежемесячный взнос по займу. Прибегнуть к нему рекомендуют заемщикам, которые не уверены в том, что смогут всегда вовремя собрать требуемую сумму, чтобы погасить ежемесячный взнос. Снижать размер выплаты по договору ипотечного кредитования можно, если:

- заемщик имеет стабильную работу, но желает перестраховаться;

- нет 100% уверенности в своем финансовом положении;

- финансовое положение нестабильное — заработки периодически падают и возрастают, должник может быстро заработать крупное денежное вознаграждение.

Снижая размер взноса, заемщик существенно не уменьшит объем переплаты, но сократит финансовое обременение, защитит себя от просрочки, поскольку сможет в любой ситуации выплатить обязательный ежемесячный взнос, а это уже важное и существенное преимущество. Срок кредитования в случае снижения размера взноса остается прежним, как и процентная ставка, схема погашения долга и т.д

Чтобы снизить размер выплаты, требуется периодически или постоянно вносить помимо основного ежемесячного дополнительный взнос. Если у заемщика появились свободные деньги, которые помогут быстро выплатить кредит, он должен связаться с банком или другим финансовым учреждением, сообщить о своем намерении. Ориентироваться всегда следует на договор. В нем указываются все нюансы процедуры. Не менее эффективный способ решения данного вопроса – консультация у сотрудника банка: он предоставит всю требуемую информацию об услуге.

Уменьшение срока кредитования

Если снижать размер взноса нет смысла, то можно воспользоваться другим из 8 способов быстро выплатить ипотеку. Уменьшать срок кредитования эксперты рекомендуют в таких случаях:

- когда заемщик имеет стабильный хороший доход, в котором он уверен на 100%;

- когда есть возможность в скором времени получить необходимую денежную компенсацию, которая позволит полностью покрыть долг (человек еще не успел продать старую квартиру, но не может отсрочить переезд, ему приходиться оформить ипотечный займ, который он сразу закроет, когда реализует свой объект недвижимости).

В таких случаях можно без рисков делать дополнительный взнос в счет погашения займа и значительно уменьшать срок кредита. Но не стоит забывать, что материальная нагрузка должна быть посильной. Преимущество уменьшения срока кредитования очевидно. Этот способ максимально снижает переплату. Его недостаток – непосильные для большинства должников ежемесячные взносы.

- Тростниковый сахар — польза и вред. Чем отличается настоящий тростниковый сахар от обычного

- Способы увеличения производительности ноутбука

- Орегано — что это такое за приправа. В какие блюда добавляют траву орегано или душицу обыкновенную

Как выгоднее гасить?

Кредитные брокеры из «Роял Финанс» рекомендуют своим клиентам досрочно осуществлять погашение всего долга по ипотеке или его части в первой половине срока кредитования: так выгоднее закрывать займ в «Сбербанке» и других финансово-кредитных учреждениях. Система расчета выплат по ипотечному кредиту в банковских организациях работает таким образом, что в первой половине срока большую часть выплат составляют проценты, а ближе к концу — увеличивается доля основного долга. Следовательно, прежде чем начинать процедуру досрочного погашения, необходимо проконсультироваться со специалистами в области ипотечного кредитования, которые помогут оценить целесообразность такого решения. Как правило, если срок ипотеки подходит к концу, досрочный платеж делать нерационально. Выгода от досрочного закрытия ипотеки непосредственно зависит от типа платежей и графика выплат:

- Если ипотечный кредит покрывается дифференцированными платежами, проценты равномерно распределяются в течение всего срока кредитования. В этом случае рентабельность погашения в равной степени высока на любом этапе кредитного периода. Если вносить крупные суммы досрочно, проценты и последующие платежи будут закономерно уменьшаться. Следовательно, чем больше средств получит финучреждение по кредиту, тем меньше будет начисляемый процент и срок платежей.

- При аннуитетных платежах в «Сбербанке», согласно условиям досрочного погашения ипотеки, имеет смысл осуществлять полное покрытие займа, поскольку по правилам банка, проценты погашаются в начале периода кредитования, а объем ежемесячных платежей фиксирован. Все это затрудняет расчет финансовой эффективности погашения раньше срока, в особенности если период кредитования близится к концу. Во второй половине срока действия кредитного договора платежи покрывают основной долг, а львиная доля процентов к этому времени уже выплачена, потому выгода для заемщиков незначительная.

Для досрочного погашения аннуитетных займов выбирают один из двух алгоритмов:

- Кредитный период сокращают, сохраняя размер ежемесячных выплат. В связи с сокращением периода кредитования, уменьшается объем погашения процентов по ипотеке в «Сбербанке».

- Уменьшают размер ежемесячных платежей, сохраняя срок кредитования. Это наименее выгодный для заемщиков вариант, однако он наиболее популярен среди россиян, поскольку позволяет снизить регулярную финансовую нагрузку на бюджет, связанную с ежемесячными платежами.

Тем, у кого остались вопросы или сомнения, стоит связаться с консультантами компании «Роял Финанс»: кредитные брокеры дадут исчерпывающие ответы, помогут с оформлением заявления и выбором оптимальной схемы погашения займа.

- Помощь в получении ипотеки в Сбербанке

- Сбербанк отказал в ипотеке — что делать дальше?

- Ипотека без подтверждения дохода в Сбербанке

- Ипотека для самозанятых в Сбербанке

- Ипотека в Сбербанке для иностранных граждан

- Ипотека в декрете в Сбербанке

- Помощь в получении кредита в Сбербанке

- Вероятность одобрения ипотеки

- Снижение процентной ставки

- Рефинансирование ипотеки в Сбербанке

- Заявка на ипотеку в Сбербанке

- Как узнать дадут ли ипотеку в Cбербанке и сколько?

- Как взять ипотечные каникулы в Сбербанке?

- Сбербанк: ипотека с детьми

- Ипотека с ребенком-инвалидом

- Расчет ипотеки: калькулятор Сбербанка

- Сбербанк: кредитный калькулятор

Порядок процедуры погашения

Чтобы рассчитать этапы досрочного погашения ипотеки, достаточно в режиме онлайн через специальный калькулятор на сайте «Сбербанка» или аналогичных ресурсах наглядно представить график осуществления выплат. Для совершения подсчетов потребуется ввести сумму и период кредитования, процентную ставку и тип платежа. К сожалению, преждевременно выплатить свой долг по кредиту могут лишь те клиенты банка, в чьих договорах прописана такая возможность. С 2011 года на законодательном уровне финучреждениям запрещено препятствовать досрочному погашению долга, требовать выплату неустойки или выполнения дополнительных взносов. Следовательно, если кредитное соглашение было составлено после этого периода, заемщику необходимо за месяц до осуществления очередного платежа обратиться в ближайшее отделение банка с заявлением, в котором указывают желание погасить ипотеку частично или внести всю оставшуюся сумму. Более того, следует основательно и внимательно подойти к подсчету долговых обязательств и досрочных выплат. Даже самая малая неточность может привести к тому, что невыплаченной останется незначительная сумма, на которую в дальнейшем могут начисляться проценты или даже пеня. Чтобы этого не произошло, лучше обратиться за помощью к ипотечным брокерам компании Royal Finance, специалисты которого не понаслышке знакомы с процедурой оформления, перекредитования или досрочного закрытия ипотечного займа.

На сегодняшний день минимальная сумма досрочного погашения ипотеки в «Сбербанке» не установлена, а потому клиент может превысить ежемесячный платеж как в несколько раз, так и на несколько сотен или тысяч рублей. Для тех, кто желает внести большую сумму в счет основного тела кредита, финучреждение снимает любые ограничения на частичное погашение.

Более того, ипотечные займы можно досрочно выплатить с перерасчетом процентов, если подобный пункт указан в договоре. Для этого можно обратиться к сотруднику банка, который рассчитает и предоставит клиенту новый график оплат, либо же оставить соответствующую заявку на сайте банка, где обновленный режим выплат будет помещен в личный кабинет пользователя. По условиям пересчета, все, что уже было заплачено в счет процентов, будет перенесено в уплату основного долга.

Прежде чем писать заявление на досрочное погашение ипотеки, стоит узнать в «Сбербанке» точную сумму задолженности, возможно, оптимальным решением станет уменьшение срока или рефинансирование кредита. Все подробности можно уточнить в отделении банка или в режиме онлайн в разделе «Досрочное погашение» на официальной странице финучреждения.

Каждый заемщик может пойти двумя путями досрочного закрытия ипотеки:

Полное погашение. Необходимо внести оставшуюся по договору сумму на расчетный счет, с которого после оформления заявления будут списаны средства. Самый ответственный момент — точность расчета средств, поскольку даже на копейку долга будут начисляться проценты, которые с годами могут составить значительную сумму

После проведения платежа важно в отделении банка или в личном кабинете на сайте взять выписку об отсутствии задолженности по кредиту и его закрытии.

Частичное погашение. Чтобы раньше срока внести часть займа по ипотеке, необходимо осуществить перерасчет и сокращение срока выплат

После оформления и приема заявления, досрочные платежи частями кредитодержатель может вносить с любой периодичностью и в любом объеме. Такой вариант удобен тем, кто планирует крупное поступление средств и готов использовать его для покрытия кредита на покупку жилья.

Нельзя забывать и о том, что оплатить ипотеку наличными нельзя, а потому погасить заем можно только через кассы в офисе банка, терминалы, банкоматы или безналичным переводом, который можно сделать в личном кабинете пользователя.

Особенности ипотечного кредитования

Ипотечное кредитование – это разновидность ссуды в кредитном портфеле финансового учреждения. Предоставляется такой заем:

- На приобретение недвижимости, которая в будущем и будет выступать объектом залога. В Сбербанке величина займа не может превышать более 80-85% от оценочной стоимости объекта;

- На любые потребительские цели, но под залог объекта недвижимости, который уже есть в собственности у заемщика;

- На рефинансирование ипотеки, оформленной у другого банка.

Сбербанк работает в сегменте ипотеки не первый год, поэтому предлагает заемщикам выгодные условия кредитования: наименьшая величина процентной ставки и первоначального взноса.

На каких условиях выдают ипотеку в Сбербанке:

- Возможный срок кредитования (max) – до 30 лет;

- Процентная ставка – от 8%;

- Возможность привлечь созаемщиков по договору кредитования. Их количество – не более 3-х. При оформлении ссуды официальными супругами муж или жена автоматически становятся созаемщиками;

- Комиссия за выдачу и обслуживание ссуды отсутствует;

- Заявка рассматривается не больше пяти дней. Решение субъект получает в телефонном режиме.

Поскольку договор подписывается на долгий срок, то многие клиенты хотят закрыть обязательства перед кредитором досрочно.

Сбербанк разрешает заемщику осуществить полное и частичное досрочное погашение ипотеки без применения к нему штрафных санкций. Главное условие – это правильно осуществить такое погашение, соблюдая установленный регламент.

Альтернативные способы гашения ипотеки в сложной жизненной ситуации

Если заемщик находится в сложной финансовой ситуации и не может исполнять свои долговые обязательства в полном объеме, Сбербанк предлагает дополнительные вспомогательные программы.

Рефинансирование ипотеки

Рефинансирование — процедура оформления нового ипотечного займа для погашения уже существующего, но на более выгодных условиях

Важно знать, что Сбербанк не рефинансирует собственные ипотечные займы!

Реструктуризация ипотечного кредита

Своим клиентам, попавшим в сложную финансовую ситуацию, Сбербанк предлагает услуги реструктуризации. По согласованию с кредитором заемщик может изменить валюту ссуды, увеличить общий срок кредитования или оформить временную отсрочку выплаты.

Схемы досрочного погашения ипотеки

Если речь идет о полном выполнении обязательств перед банком, то тут все просто: человек вносит деньги и его кредит закрывают. А вот при частичном погашении раньше срока возможны следующие изменения:

- Уменьшение срока кредитования. Обычно при этом сумма ежемесячного платежа сохраняется, а вот длительность кредита уменьшается. Этот вариант считается самым выгодным. В Сбербанке его оформление практикуется не часто, более того, воспользоваться им можно только при личном обращении в отделение.

- Снижение ежемесячного платежа. Это традиционная форма пересчета задолженности. Срок кредитования при этом не меняется, а вот сумма ежемесячного взноса падает.

В обоих случаях клиент получает выгоду в виде снижения суммы переплаты по кредиту. С финансовой точки зрения более выгодным считается вариант с уменьшением срока кредита. Рассчитать выгоду конкретно для себя можно с помощью калькулятора на . Для этого нужно ввести параметры действующей ипотеки и нажать на кнопку просмотра графика платежей. Там сразу будет виден размер переплаты по кредиту:

Нажмите для увеличения изображения

В нашем случае она составляет 560 303 руб. Далее можно учесть досрочное погашение. Для этого нужно нажать на кнопку «Как погасить досрочно?» и указать:

- сумму платежа;

- дату внесения денег;

- схему погашения.

Допустим, вы хотите внести деньги в размере 55 000 руб. через 3 года после оформления ипотеки. При изменении суммы платежа переплата составит 551 907 руб.:

Нажмите для увеличения изображения

А уменьшение срока ипотеки позволит переплатить только 542 499 руб.:

Нажмите для увеличения изображения

Очевидно, что уменьшение срока кредитования для заемщика более выгодно. Даже с такой относительно небольшой суммы разница в экономии составит 9 408 руб.

С фанатизмом платили ипотеку

Здесь нет никакого секрета. Чтобы высвободить больше денег, нужно:

- больше зарабатывать;

- меньше тратить.

В ход пошли обе стратегии.

Как мы зарабатывали

Большинство банков выдают ипотеку, если заёмщик работает на последнем месте дольше четырёх месяцев, чтобы была уверенность, что он прошёл испытательный срок. Поэтому до подписания договора мы просто ждали. В течение месяца после этого муж вышел на другую работу и увеличил свой доход в 1,5 раза. Здесь есть определённые риски: если вы не уверены в своих силах, то можете в период испытательного срока остаться вовсе без работы

Поэтому важно адекватно понимать свою ценность на рынке труда. У мужа было несколько предложений одновременно, и они всё это время периодически поступают, так что мы не переживали по этому поводу

Меня же со студенчества не подводила стратегия: чувствуешь, что денег не хватает, начинай больше работать.

Я сотрудничаю с несколькими компаниями, кто‑то платит мне фиксированные суммы, кто‑то постатейно. Так что в моём случае эффективны обе стратегии — и работать больше, и больше получать. Поэтому я много писала, разговаривала с экспертами, брала интервью, читала исследования и документацию, а потом опять писала — в том числе ночами и в выходные.

Если вы переживаете, как же муж без моей заботы, то не нужно. Он тоже был при деле: героически расшифровывал мне интервью, искал и вырезал картинки, резал гифки — в общем, помогал чем мог.

В процессе приходилось отказываться от менее оплачиваемых проектов в пользу более оплачиваемых, чтобы работать не только много, но и эффективно. Хотя иногда происходили чудеса и заказчики сами предлагали больше.

Так что если вы много и старательно работаете, это будет вознаграждено. Если нет, попробуйте много и старательно работать на кого‑то другого.

Как мы тратили

Все оставшиеся месяцы я отдавала всю свою зарплату до копейки, причём «до копейки» здесь не метафорическое выражение. На муже изначально был только размер обязательного платежа, но затем и он увеличил свой вклад.

Несколько месяцев мы пытались жить на 18 тысяч, но было совсем грустно, поэтому увеличили расходы до 22 тысяч. На них мы ели, ездили на общественном транспорте, покупали бытовую химию, развлекались. Последняя статья расходов пострадала сильнее всего. До ипотеки мы не реже раза в месяц ходили в театр, частенько выбирались в кино или музей, на фестивали. За этот год мы посетили театр два раза. Но стали чаще ходить в кинотеатры на утренние дешёвые сеансы. Одежду (а я ещё и косметику) мы не покупали практически весь год, за исключением небольшого перерыва на шопинг (об этом я подробно писала).

На еде решили экономить разумно, потому что это одна из базовых потребностей. Миллионов на этом всё равно не выгадать, а сделать жизнь невыносимой легко. Скажем, отказаться от огурцов я была не готова, даже если речь идёт о январских ватных.

И здесь опять стоит вернуться к разговору, который был вначале. Вероятно, на взгляд семьи, живущей на 15 тысяч, мы даже шиковали. Но по сравнению с нашим обычным образом жизни было тяжеловато. Сложно объяснить себе, почему не можешь купить какую‑то фигню за 100 рублей, хотя и очевидно, за что сражаешься (за красивый заголовок, как мы поняли выше).

И тут мы подбираемся к главному: к 100 рублям. Они действительно имеют значение, если вы хотите побыстрее отдать кредит. Важна буквально каждая вещь, которую вы не купили. Нет статьи расходов, в рамках которой можно бездумно нестись на кассу. Каждое потенциальное приобретение необходимо трижды оценивать: так ли оно нужно? Это бесит, расстраивает, вводит в ступор. Но результат того стоит, даже без всяких заголовков.

Плюсы и минусы досрочного погашения ипотеки в Сбербанке

Принимая решение о полном или частичном досрочном погашении ипотечного займа, оформленного в Сбербанке, клиент должен отдавать отчет в последствиях подобных действий. Дело в том, что далеко не всегда такие решения могут быть оправданы с чисто финансовой точки зрения. Более того, существует несколько ситуаций, когда возвращать долг банку досрочно попросту невыгодно, в частности:

- Если ипотечная процентная ставка ниже существующих или прогнозируемых в ближайшее время темпов инфляции. В этом случае намного выгоднее вложить имеющиеся свободные финансовые средства в приобретение активов или даже для совершения каких-либо потребительских покупок, так как фактически задолженность по ипотеке обесценивается с течением времени даже без досрочных выплат;

- Если кредитным договором предусмотрен аннуитетный тип регулярных платежей. Особенностью этой схемы выплат выступает тот факт, что в первые месяцы и даже годы клиент платит преимущественно проценты по займу. Другими словами, основная сумма переплаты приходится именно на первое время действия кредитного договора. В результате досрочное погашение, если оно происходит не в первые месяцы после подписания контракта, практически не приводит к снижению величины выплаченных процентов и, как следствие, размера общей переплаты.

Учитывая сказанное, вполне логичной выглядит рекомендация специалистов, которые советуют заемщикам в случае частичного досрочного погашения ипотечного кредита стремиться, прежде всего, к сокращению срока действия договора. Это является наиболее эффективным способом снизить итоговую величину переплаты по займу и, следовательно, размер реальной процентной ставки, быстро закрыв долг банку. К сожалению, подобная процедура Сбербанком не предусматривается, хотя клиент, возможно, добьется внесения подобных изменений в договор в индивидуальном порядке.

Правила погашения ипотеки

Пытаясь привлечь клиентов, Сберегательный банк разработал более привлекательные условия досрочной выплаты ипотечного долга, хотя и в них есть пункты, направленные на получение кредитором максимальной выгоды от предоставленного кредита по ипотечному договору.

Так, в соответствии с регламентом банка, заемщик не может рассчитывать на сокращение срока кредита при частичном погашении. Это означает, что будет уменьшена сумма ежемесячного платежа, а не количество месяцев. В то же время известно, что во всех случаях погашение с уменьшением срока выплат значительно выгоднее.

Среди лояльных пунктов отметим:

- Досрочное погашение становится возможным через 1 месяц после вступления договора в силу.

- Письменно уведомлять Сбербанк можно за 1 день до погашения.

- Сумма основного долга уменьшается сильнее, чем сумма процентов по нему.

- Отсутствует ограничение по минимальной и максимальной сумме погашения. Ранее существовал нижний порог по сумме, равный 15 тыс.руб.

- Отсутствие комиссий.

Кроме этого, разработаны стандартные правила, регулирующие порядок досрочного погашения ипотеки в Сбербанке, которые заемщику следует знать:

- Подача письменного уведомления производится заемщиком лично в то отделение банка, где оформлялся договор.

- За день до списания ипотеки, на кредитном счете должна быть оговоренная соглашением сумма денег.

- Пополнение банковского счета, привязанного к ипотеке, можно осуществить через кассу банка, путем внесения наличных средств, или переводом необходимой суммы с платежной карточки другого банка, а также через терминал.

- Сберегательный банк практикует списание средств с кредитного счета для погашения ипотеки в день взноса ежемесячного платежа.

- Частичное досрочное погашение ипотеки в Сбербанке не отменяет месячный платеж.

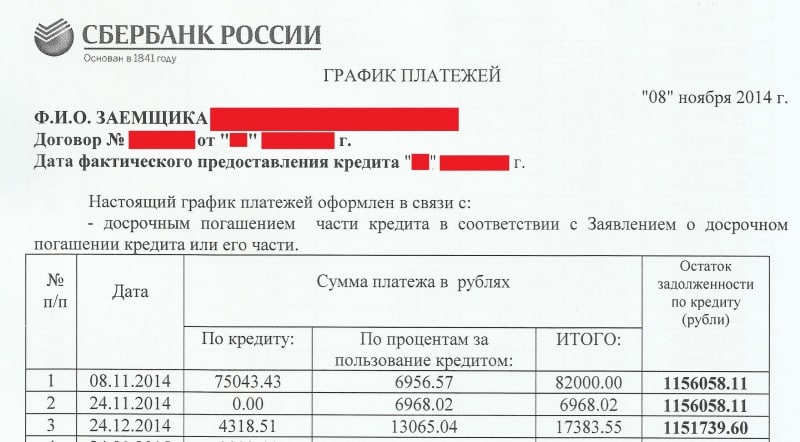

Рассмотрим, как происходит частичное погашение ипотеки на конкретном примере. Исходные данные:

- сумма ипотеки – 3,0 млн. руб.;

- проценты за кредит – 2,5 млн. руб.;

- сумма ежемесячного платежа 18,5 тыс. руб.;

- дата списания ежемесячных сумм за ипотеку – 14 числа.

Заемщик 24 марта получает дополнительный доход в сумме 85 000 руб. (премия, помощь родителей и т.д.). Свободными оказались 103 500 руб. (18 500 руб., отложенные из заработной платы на ежемесячный платеж, и 85 000 руб., полученные дополнительно). Принимается решение о частичном погашении на сумму 100 000 руб., о чем дебитор 26 марта письменно уведомляет Сберегательный банк. В тот же день, через кассу одного из отделений банка вся сумма переводится на кредитный счет.

Сбербанк 14 апреля первой внутренней транзакцией с кредитного счета погашает ежемесячный платеж (18 500 руб.). На кредитном счете остается 81 500 руб. Этой суммы недостаточно для выполнения соглашения о досрочном погашении суммы ипотечного кредита. Пытаясь спасти сделку, банк обращается к накопительному счету заемщика, открытому в этом же банке. Однако там лежит 18 450 руб., чего недостаточно. Соглашение аннулируется.

Как правильно поступить в таком случае? Возможны следующие варианты:

- На погашение направить 81 500 руб.;

- Оговорить в соглашении с банком, что из суммы на кредитном счете в первую очередь погашается ежемесячный платеж, а оставшаяся сумма направляется на досрочное списание кредитного долга. Сбербанк делает пересчет сумм платежей, разрабатывает новый график их внесения и предоставляет его на согласование заемщику.

Пример графика платежей по ипотеке.

Пример графика платежей по ипотеке.

Можно ли сократить срок ипотеки в Сбербанке

Любой заемщик, оформивший ипотечный займ, стремится быстрее рассчитаться с кредитором и уменьшить сумму переплаты. Клиенты с нестабильными доходами и высокой кредитной нагрузкой, наоборот, подают заявку на увеличение срока кредита и, соответственно, снижение текущего платежа. Большинство же заемщиков интересуется, можно ли изменить срок ипотеки в Сбербанке в сторону уменьшения уже после заключения кредитного договора?

В Сбербанке, с недавнего времени, стало возможно сократить не только сумму ежемесячного платежа при досрочном погашении ипотеки, но и срок.

Действующее законодательство разрешает досрочное погашение задолженности в любой период после заключения кредитного договора с банком без каких-либо штрафов и дополнительных платежей. Вполне логично, что для Сбербанка досрочный расчет крайне невыгоден, так как он недополучит свои проценты. Однако по закону отказать клиенту в его стремлении погасить долг или его часть раньше обозначенного срока кредитор не имеет права.

Внести сумму, величина которой должна быть больше суммы ежемесячного платежа в утвержденном графике оплаты, можно по заранее составленному заявлению на имя руководства банка. Документ может быть подан только в режиме оффлайн (как правило, в отделении, в котором оформлялся займ), если вы планируете сокращать срок ипотеки и возможно онлайн, если вы желаете снизить ежемесячный платеж.

Особенности досрочной оплаты в Сбербанке:

- заявление принимается в срок не позднее 1 рабочего дня до наступления срока очередной оплаты;

- деньги списываются в день оплаты по графику;

- проценты начисляются за дни фактического пользования кредитом;

- заявление составляется и подписывается лично заемщиком (никакие устные договоренности не действуют).

По запросу заемщика банк обязан предоставить новый график платежей по кредитному договору с учетом внесенных в досрочном порядке платежей.

Рассмотрим, можно ли сократить срок ипотеки в Сбербанке для аннуитетных и дифференцированных платежей, а также в случае использования маткапитала.

При аннуитетном платеже

Аннуитетная схема предусматривает погашение долга равными частями в течение всего срока кредитования. Так как в первой половине срока основную часть платежа составляют проценты банку при меньшинстве тела кредита, то досрочное погашение будет выгодно и актуально только до середины этого срока.

Специалисты рекомендуют досрочно рассчитываться в данном случае в первый год после заключения договора. Далее это может стать убыточным делом. В любом случае, следует произвести необходимые расчеты и определить потенциальную выгоду.

Имеется возможность оставить заявку на досрочный расчет через Сбербанк.Онлайн. Для этого на спецвкладке «Досрочное погашение» в личном кабинете клиенту необходимо нажать кнопку «Частично погасить кредит» и указать счет списания, счет и дату зачисления обозначенной суммы. Оформленная заявка будет автоматически отправлена в банк, а деньги списаны в указанную дату.

При дифференцированном платеже

Такая схема, напротив, предусматривает постепенное снижение суммы ежемесячной оплаты. При досрочном погашении система будет автоматически пересчитывать оставшийся долг по ипотеке Сбербанка и, соответственно, начисленные проценты.

Дифференцированная оплата в этом вопросе будут выгоднее, чем аннуитетная. Однако в Сбербанке все ипотечные кредиты сегодня оформляются только с применением равных платежей.

При гашении материнским капиталом

Владельцы сертификата на материнский капитал имеют возможность погасить свой долг по ипотеке Сбербанка с помощью имеющейся суммы госпомощи. Все вопросы по распоряжению данной мерой государственной поддержки решаются путем согласования с Пенсионным фондом России.

Для того, чтобы воспользоваться маткапиталом, клиент изначально заказывает в Сбербанке официальную справку о состоянии текущей ссудной задолженности и наименовании реквизитов ипотечного договора, которая затем предъявляется в Пенсионный фонд.

Одновременно с этим заемщик обращается в ПФР с заявлением о перечислении располагаемой суммы капитала в счет погашения ипотеки в Сбербанке и предоставляет требуемый пакет документов (под расписку специалиста).

При положительном исходе дела необходимая сумма будет зачислена на ссудный счет клиента в Сбербанке безналичным способом. Остаток долга при этом будет пересчитан в пользу заемщика.

Дополнительно можно запросить в Сбербанке выписку по счету или справку, подтверждающую получение денег от ПФ РФ.