Покупка квартиры на вторичном рынке: пошаговая инструкция

Содержание:

Способы продажи

Как продать ипотечную квартиру? Как мы уже отметили выше, обычная схема с договором купли-продажи здесь не работает. Любой из описанных нами далее способов начнется с обращения в банк.

Всего существует четыре варианта продажи собственности в залоге банка:

- Досрочное погашение ипотеки,

- Продажа с погашением ипотеки по ходу сделки,

- Продажа жилья вместе с долгом,

- Продажа недвижимости банком.

Расскажем о каждом способе подробнее.

Досрочное погашение ипотеки

Самый простой для понимания, но крайне сложный для владельцев жилья способ – досрочное погашение кредита и снятие обременения с квартиры с последующей ее продажей. Как это выглядит на деле?

Для этого вам потребуется заранее найти покупателя с уже имеющейся суммой для оплаты. Вы берете задаток, погашаете им оставшийся долг в банке, снимаете обременение, после чего продаете уже свободное от залога жилье. Поэтапно схема выглядит так:

- Получение согласия от банка и определение оставшегося долга;

- Составление предварительного договора купли-продажи с покупателем и заверение его у нотариуса;

- Выписка всех зарегистрированных жильцов из квартиры – включая ее владельца и несовершеннолетних;

- Получения задатка, равного по сумме оставшемуся долгу, и внесение средств в банк;

- Подписание договора и регистрация нового права собственности;

- Получение остатка от покупателя.

С одной стороны, этот способ – самый простой и понятный. С другой – самый рисковый для покупателя. Существует множество историй о том, как продавец получал задаток и просто переставал выходить на связь. Случалось и так, что продавец заболевал или умирал, и его родственники и наследники отказывались возвращать деньги. Закон, конечно же, будет на стороне покупателя, однако судебный процесс может затянуться на очень долгое время. Поэтому сложно найти того, кто согласиться приобрести ипотечное жилье по этой схеме.

Продажа с погашением ипотеки по ходу сделки

Как продать ипотечную квартиру с большей вероятностью? Во втором способе банк участвует как получатель задатка, а сделку проводит владелец. Но при этом используются две банковские депозитарные ячейки. Как это выглядит?

- Продавец получает согласие банка и определяет сумму оставшегося долга;

- Покупатель открывает две депозитарные ячейки: одна в размере невыплаченной ипотеки, другая с остатком – для продавца;

- Подписывается договор купли-продажи, регистрируется сделка;

- Продавец получает деньги, чтобы погасить остаток долга, а залоговое обязательство переходит покупателю;

- Покупатель получает погашенную закладную, после – выписку об отсутствии обременения;

- После выполнения всех перечисленных условий продавец получает оставшиеся деньги из второй ячейки.

Продажа жилья вместе с долгом

Этой схемой пользуются покупатели, у которых нет достаточных средств для покупки – вместе с квартирой им передаются обязательства предыдущего владельца. При этом условия по ипотеке могут остаться прежними или поменяться. Главный плюс для покупателя – возможность купить новую собственность на лучших условиях, чем при оформлении «свежей» ипотеки.

Как продать квартиру в ипотеке по схеме «перезайма»?

- Сообщите в банк о желании досрочно погасить кредит;

- Найдите покупателей, готовых взять жилье в ипотеку, уже имеющих сумму не меньше, чем оставшийся долг по кредиту;

- Заключите договор задатка с покупателем и заверьте его у нотариуса;

- Покупатель вносит первый взнос, которым полностью погашает ваш долг;

- С недвижимости снимается обременение;

- Далее оформляется новая ипотека, но уже в банке, в котором ее хочет оформить покупатель;

- Происходит оценка жилья;

- После одобрения сделки подписывается новый договор купли-продажи и регистрируется право перехода собственности.

Продажа недвижимости банком

Этот способ чаще всего применяется при серьезных просрочках по кредиту или тогда, когда сам заемщик не имеет возможности далее выплачивать долг. В этом жилье продается на специализированных площадках.

- Первый этап – получение согласия как банка, так и заемщика;

- Подписание согласия на продажу через структуры кредитной организации;

- Оценка собственности и выставление ее на торги, поиск покупателей – процесс может затянуться на долгое время, а цена – понижаться. При этом продавец – то есть первый заемщик, — не сможет этому возразить;

- Покупатель снова создает две ячейки: в первую помещается сумма, равная долгу заемщика, во вторую – деньги для продавца. В зависимости от суммы долга, покупатель может не получить ничего с этой сделки;

- Заключение договора купли-продажи, снятие обременения и открытие ячейки;

- Регистрация перехода права собственности и открытие ячейки с деньгами для продавца.

Этапы покупки квартиры в ипотеку на вторичном рынке в 2021 году

Совершая сделку купли-продажи квартиры, важно все сделать правильно, своевременно и в полном объеме, чтобы в дальнейшем не бегать по нескольку раз в банк или страховую компанию. Чтобы ничего не забыть при оформлении договора, необходимо последовательно рассмотреть все этапы ипотечной сделки:

Чтобы ничего не забыть при оформлении договора, необходимо последовательно рассмотреть все этапы ипотечной сделки:

Этап 1. Подача заявления на выдачу ипотечного кредита. Распространенная ошибка потенциальных покупателей квартир в том, что они изначально начинают просматривать подходящее жилье на сайтах, а потом вживую, а некоторые даже оставляют задаток. Люди считают, что банки должны выдать им ипотеку, ведь у них положительная кредитная история и достаточно дохода, чтобы вовремя погашать ипотеку. Результат таких действий может быть не очень хорошим: банк может отказать в выдаче ипотеки, человек может потерять задаток. Поэтому вначале подается заявление в банк о предоставлении ипотеки и только потом можно рассматривать подходящие варианты квартир.

Этап 2. Получение одобрения банка о предоставлении ипотеки. Получить уведомление предпочтительно в письменном виде. В документе должна быть отражена информация об условиях ипотечного соглашения, о сроках действия одобрения (обычно это 3-4 месяца).

Этап 3. Поиск квартиры. На этом этапе покупателю обязательно нужно сообщить продавцу квартиры об условиях оплаты (квартира приобретается по ипотечному договору). Если этого не сделать, то на стадии совершения сделки продавец может отказаться продавать квартиру только потому, что будет понимать, что попадает на налоги, поскольку его объект недвижимости находится в собственности менее 3 лет. Или же причиной его отказа может быть опасение того, что он может не получить деньги после того, как право владения квартирой перейдет новому собственнику.

Этап 4. Получение в банке списка документов по приобретаемой в ипотеку квартире. Этот список нужно будет предоставить продавцу недвижимости, чтобы он подготовил документы согласно списку.

Этап 5. Подписание предварительного договора о передаче задатка. Если не подписать предварительное соглашение, то можно столкнуться с такими проблемами, как повышение цены на квартиру, нарушение сроков сделки или вовсе отказ продавца от продажи жилья.

Этап 6. Получение от продавца полного пакета документов. Пока продавец будет готовить документы, покупатель может сделать независимую оценку квартиры, результат которой приложить к тому пакету документов, что подготовил продавец.

Этап 7. Оформление договора купли-продажи ипотечной квартиры. Шаблон такого договора можно попросить у кредитного специалиста банка. Этот этап очень важный, поскольку при неправильном оформлении или внесении данных в договор, его могут не принять в Росреестре, куда покупатель должен будет обратиться для переоформления прав собственности на жилье.

Этап 8. Подготовка документов для предоставления в Росреестр. Запросить список этих документов можно в Росреестре. Принеся необходимые бумаги, специалист должен выдать расписку. Этот документ покупатель недвижимости должен показать специалисту банка, который занимается выдачей ипотеки. В ней должна быть указана дата, когда заявитель может получить документы о переходе прав собственности с Росреестра. Эту дату важно знать, чтобы можно было договориться с банковским специалистом о дате выдачи ипотеки.

Этап 9. Получение документов из Росреестра. Получив свидетельство, обязательно нужно проверить наличие записи об ипотеке в разделе «Обременение». В договоре должен стоять штамп о регистрации ипотеки. Если нужна выписка из ЕГРП, тогда на месте ее можно заказать (поинтересоваться в банке, нужна ли такая выписка).

Этап 10. Оформление страховки. Без оформленной страховки рассчитывать на ипотечные деньги не стоит. Можно воспользоваться предложениями банков, ведь зачастую многие работают со своими страховыми компаниями.

Этап 11. Получение кредитных денег, произведение расчетов с продавцом, получение графика платежей по ипотеке. В банке нужно уточнить, каким способом он выдаст деньги – наличными покупателю на его счет, а уже потом тот передаст деньги продавцу либо напрямую на счет продавца. После совершения сделки банк должен выдать покупателю квартиры платежное поручение о том, что перевод был совершен, а также запросить у продавца расписку о получении денежных средств.

На что обратить внимание

Важно, какую сумму вы готовы отдать в качестве первоначального взноса и сколько готовы отдавать ежемесячно на погашение кредита. Хорошо, если эта сумма составит не более 30 % семейного дохода

В этой ситуации не стоит надеяться на повышение зарплаты или получение дополнительного заработка. Если этого не произойдет, бремя ипотеки станет для вас слишком тяжелым, и вы можете даже потерять квартиру.

Выбирая банк, обратите внимание на процентную ставку. Не пренебрегайте мелочами

Казалось бы, особой разницы между ставками 12 % и 12,5 % нет, но ведь кредит вы будете выплачивать в течение долгих лет, а за это время полпроцента выльется в существенную сумму. Например, если вы берете 3 000 000 рублей на 20 лет, то переплатите 210 000 рублей, а если на 30 лет – то 450 000 рублей.

Берите ипотеку в той валюте, в которой получаете зарплату или иной доход. Конечно, ставки по валютным кредитам более привлекательны, но рисковать не стоит. Хочется еще раз напомнить, что выплачивать вам придется на протяжении долгих лет, а за это время может случиться не один кризис. Например, во время кризиса 2008 года многие люди, взявшие ипотеку в долларах, не смогли выплачивать проценты и потеряли свои квартиры.

Проценты по ипотеке могут быть фиксированными или плавающими. Привлекательность плавающих заключается в том, что они снижаются вместе со снижением ставки рефинансирования ЦБ. Это приведет к уменьшению и ежемесячных платежей. Но тут следует учесть, что ставка рефинансирования снижается только в условиях стабильной экономической ситуации.

В нашей стране можно прогнозировать это на длительное время? Скорее всего – нет. А при повышении ставки выплаты, соответственно, также повысятся. Поэтому пытаться выиграть на плавающей ставке не стоит.

Не забывайте о том, что в квартиру с голыми стенами вы въехать не сможете. Вам понадобится ремонт, мебель, техника, предметы интерьера. Поэтому берите ипотеку на максимально доступную сумму. Лишние деньги вы потратите на обустройство жилья. Это очень выгодно, потому что ставка по ипотеке ниже, чем по потребительскому кредиту.

Многие люди не думают о том, как правильно взять ипотеку на квартиру, и стараются сразу приобрести просторное жилье с множеством комнат, не учитывая свои финансовые возможности. Это делается с дальновидными целями: жениться, родить детей… Но мы советуем начать с небольшой квартиры.

Во-первых, за нее вы быстрее и безболезненней расплатитесь. Во-вторых, при дальнейшем расширении жилплощади у вас уже будет потенциал в виде квартиры, и условия новой ипотеки будут для вас более легкими.

Заранее изучите цены на рынке жилья. Особенно это касается приобретения недвижимости на вторичном рынке. Не дайте риелторам вас обмануть, продав плохую квартиру за высокую цену.

Не покупайте неликвидную недвижимость, которую потом будет трудно реализовать. К ней относятся квартиры:

- в неблагополучных районах;

- в домах, близко расположенных к трассам;

- на первых и последних этажах;

- в домах, находящихся рядом с промышленными предприятиями;

- в районах с плохой инфраструктурой.

Порядок покупки квартиры

При покупке квартиры покупателю необходимо:

- Приобрести( установить) право собственности

- Зарегистрировать переход права от продавца к покупателю

- Зарегистрировать право собственности за собой

Покупка квартиры документы и порядок сделки

Какими документами оформляется эти этапы сделки?

- Установление права на объект недвижимости оформляется Договором купли-продажи и Актом приема-передачи

Заказать составление договора купли-продажи или получить консультацию от автора сайта можно здесь. - Регистрация перехода права от продавца к покупателю осуществляется на основании заявления продавца в Росреестр

- Регистрация права собственности на покупателя осуществляется на основании заявления об этом, с уплатой обязательной госпошлины 2000.0 рублей

Порядок покупки квартиры на вторичном рынке

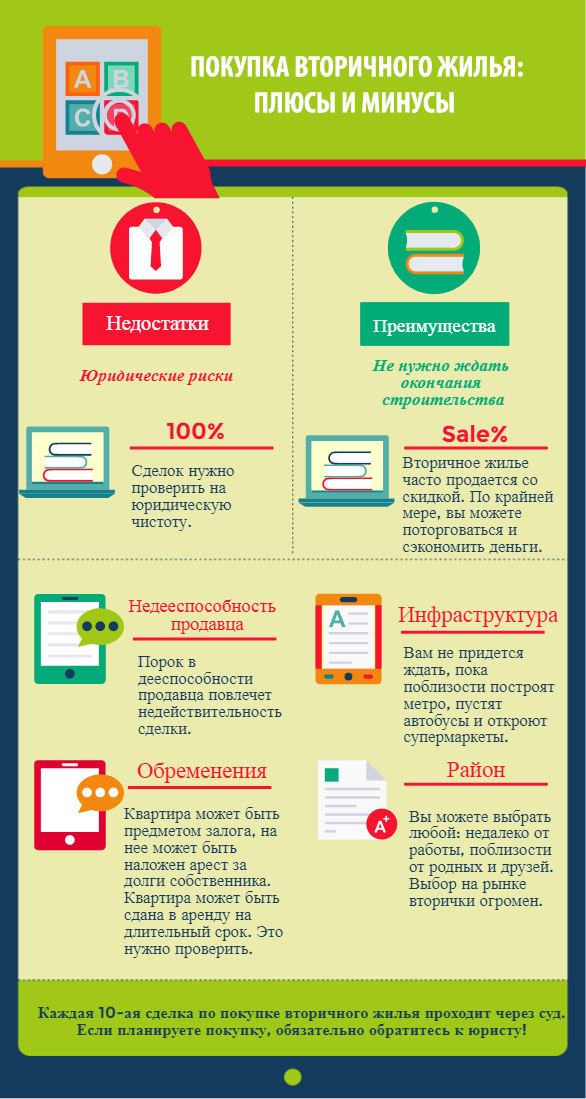

Покупка квартиры на вторичном рынке требует длительной подготовки и оценки рисков оспоримой сделки.

Поэтому прежде оформляются предварительные договоренности. Причем письменными документами с передачей задатка.

Но первым шагом для исключения финансовых потерь является получение достоверной информации о праве владения квартирой и отсутствии арестов и обременений.

Такая информация сейчас свободно предоставляется Росреестром и каждый может получить выписку из Единого государственного реестра недвижимости(ЕГРН), заказав ее через интернет.

Государственная пошлина за электронную выписку — 250 рублей. Она придет к вам на почту , как правило в течении нескольких минут.

Посмотрите пример: Выписка из ЕГРН , чтобы понимать, какую информацию из нее вы сможете получить.

Прочтите полезную информацию: Что такое обременение квартиры

К тому же, именно выписка из ЕГРН является правоподтверждающим документом, так как Свидетельство о государственной регистрации права отменили.

Заказать электронную выписку из ЕГРН можно тут Это надежный сервис, интегрированный с ЕГРН.

Получить интеллект-карту себе: Интеллект карта для покупателей квартиры на вторичном рынке

Покупка квартиры в ипотеку

Ипотечная сделка сложнее обычной, ведь у покупателя не хватает средств на приобретение квартиры.

Поэтому главной и первостепенной задачей в этой сделке является подписание Кредитного договора, а лишь поле — Договора купли-продажи квартиры.

А Кредитный договор вам подготовят только, когда одобрят предмет залога, то есть квартиру.

Начните с пошаговой инструкции, в которой разъяснены ключевые моменты сделки.

Посмотрите пошаговую инструкцию к сделке «Покупаем квартиру за счет кредитных средств банка» и повторите порядок покупки квартиры, чтобы не допустить ошибок.

Пошаговая инструкция (порядок покупки квартиры)

Чтобы вам не сбиться с пути, не совершить ошибок, не зайти в тупик, а выбрать магистральный путь — главную дорогу, используйте интеллект-карту.

Получить интеллект-карту: Интеллект карта для покупателей квартиры

Порядок покупки квартиры в новостройке

Под покупкой квартиры в новостройке часто понимают участие в долевом строительстве. Это неверное понимание. Купить квартиру, которой еще нет невозможно.

Оформить покупку договором купли-продажи можно только в том случае, если объект недвижимости состоит на кадастровом учете и еа него оформлено право собственности на застройщика (или подрядчика строительных работ).

Покупка квартиры у юридического лица имеет свои особенности. Но в общем и целом осуществляется по вышеуказанному алгоритму.

Прочтите статью: Покупка квартиры у юридического лица

Всегда рада разъяснить. Автор

Порядок покупки квартиры в 2021 году

Причины для продажи квартиры

Начнем издалека. Что такое ипотека в принципе? Банк дает вам деньги под залог жилой площади, которую вы планируете приобрести. То есть, оплатив новое жилье, вы передаете права на него банку. Это называется обременением новоприобретенного имущества. Закладная на купленную собственность хранится в банке до момента полной выплаты долга.

Что это значит для участников сделки? Права покупателя закреплены в ФЗ «Об ипотеке» и подразумевают, что ипотечный заемщик может использовать купленную квартиру по ее прямому назначению – жить в ней, регистрировать в ней всех, кого захочет, сдавать в аренду и так далее. Ограничивается только право на продажу.

В ст. 37 того же ФЗ говорится, что собственность может быть отчуждена, например, для продажи, но для этого нужно согласие залогодателя – то есть разрешение банка, в котором вы оформляли кредит. Если вы попытаетесь продать ипотечную квартиру без согласия кредитора, сделка будет оспорена, а имущество перейдет во владение банка (ст. 301 ГК РФ).

Чтобы получить разрешение, нужно обозначить четкие причины продажи. Мы уже коротко коснулись этой темы ранее, в введении к статье. Однако стоит рассказать подробнее. Чаще всего заемщики продают жилье в ипотеке банков по следующим причинам:

Невозможность обслуживать ипотеку

Все, кто хоть раз имел дело с банком, знают, что кредиторов не волнует материальное положение заемщика. Платежи нужно погашать ежемесячно и вовремя – иначе есть вероятность накопить огромный долг из-за повышения ставок и штрафов. Поэтому при ухудшении своего материального благополучия (потеря работы из-за сокращения, разорилось ваше предприятие или прогорел бизнес), стоит сразу же обратиться в банк. Здесь вам предложат несколько вариантов решения проблемы – перекредитование или рефинансирование на более выгодных условиях, либо, если вы не видите возможности улучшения своего материального положения, продать ипотечную квартиру и переехать на съемное жилье или к родственникам, в зависимости от ваших обстоятельств.

Желание, возможность или необходимость улучшить – или сменить жилищные условия

Например, при пополнении в семье, вам может потребоваться еще одна комната. Или же вам необходимо переехать по работе. Также причиной может стать простое желание переехать в более комфортное место – в благоприятном районе, на удобном этаже и т. д. Здесь также есть две опции решения проблемы. Первая – получение второй ипотеки, если позволяют доходы вашей семьи. Второй вариант – продажа имеющегося жилья.

Семейные и бытовые обстоятельства

Можно продать квартиру и в случае, если вы собираетесь разводиться, жениться или выходить замуж. И даже если у вас происходят конфликты с соседями

И даже если вы обнаружили недостаток застройки – неважно, появившаяся ли это трещина в потолке, которой ранее не было, либо изменение маршрутов общественного транспорта или шумное строительство неподалеку

Можно ли продать ипотечную квартиру – и заработать на этом? Можно. Однако этот вариант годится только тем, кто заранее решил заработать на продаже собственности в новостройке – или в тех случаях, когда необходимость в купленном в ипотеку жилье отпала за время его строительства. Схема выглядит так: вы покупаете жилье на ранних этапах строительства и добросовестно выплачиваете кредит весь срок до сдачи объекта в эксплуатацию. Готовый объект будет стоить гораздо дороже, а значит вы сможете перекрыть все расходы на ипотеку. Специалисты советуют продавать ипотечную собственность до ее сдачи в эксплуатацию – так будет проще переоформить договор.

Как выбрать выгодную программу ипотеки и объект недвижимости

Выбор недвижимости для ипотеки

Когда решение о необходимости ипотечного кредита для приобретения квартиры принято, нужно заблаговременно подобрать подходящий объект недвижимости. Если это жилье в строящемся доме, то это особенно важный момент. Речь идет о том, что если строительство жилого поселка или комплекса находится на начальных этапах, и, соответственно риски застройщика и банков довольно высоки, с застройщиком соглашаются работать лишь 1-2 финансовых учреждения-партнера. Именно в данный момент, когда у застройщика самые низкие цены, для покупателя выбор ипотечных программ будет ограниченным.

Банки не горят желанием давать кредит для покупки земельного надела, расположенного в поселке за городом. Здесь есть следующие причины:

- Сомнительная ликвидность, которая в конечном итоге связана с успехом застройщика, а также с тем, как он будет развивать построенный поселок

- Неустойчивая рыночная цена такого объекта недвижимости

Тем не менее, ипотечные программы на покупку квартиры иили на покупку собственного дома имеются почти во всех крупных кридитных учреждениях России. Здесь ипотека может быть выдана по двум схемам: строительство жилой недвижимости и приобретение земельного участка. Строительство ипотечного жилья будет ограничено строгими сроками, а до того момента, как новый дом будет введен в эксплуатацию, проценты по ипотеке будут выше на 1,5-2% чем в стандартном варианте.

Если вы решили купить квартиру на вторичном рынке недвижимости в ипотеку, то ее тоже следует присмотреть заблаговременно, так как вам нужно будет знать, какая сумма вам понадобится.

Как правильно выбрать ипотечную программу

Опираясь на то, какое жилье вы выбрали, следует определиться с банковским учреждением. Тут играют роль два важных критерия:

- Устраивают ли вас условия банка

- Подходите ли вы в качестве заемщика банку и соответствуете ли его требованиям

Если вести разговор о первом критерии, то сэкономить на процентах у вас вряд ли получится. Как правило, финансовые учреждения, которые предлагают самые выгодные условиям по процентам, просят оформить несколько видов страховки. Вдобавок, берут комиссию за разные действия – перевод денежных средств, рассмотрение заявки на кредит и так далее

Сразу заострите внимание на том, какой максимально возможный размер кредита, который доступен в данном банке и размер первоначального взноса

Если говорить о втором критерии, то если у вас есть сложности с предоставлением весомого пакета документов (справка об официальных доходах, сбор других бумаг из длинного перечня), но есть внушительная сумма на первоначальный взнос (от 30 % -50%), то сразу посетите банк, который предлагает кредит «по двум документам». По данному кредиту проценты немного выше обычных – как правило, на 0,5%.

Пакет документов для оформления ипотеки на квартиру в новостройке

Каждый банк вправе самостоятельно разрабатывать список документов, достаточных для проверки состоятельности потенциального клиента и законности проводимой сделки. В стандартном перечне можно увидеть:

- заявление, подписанное лично клиентом;

- зарегистрированный в Росреестре ДДУ;

- копию и оригинал паспорта – для некоторых банков принципиально, чтобы заемщик имел российское гражданство, кроме того, есть ограничения по возрасту (не моложе 18 лет);

- справку о доходах 2-НДФЛ – за период от 6 до 12 месяцев;

- выписку из трудовой книжки или письмо от работодателя о занимаемой должности и продолжительности безупречной работы;

- согласие супруга (нотариальное) или его заявление о желании стать созаемщиком;

- доказательства получения других регулярных доходов – от аренды, от профессиональной деятельности или предпринимательства.

Кто готов купить квартиру в ипотеке?

У тех, кто собирается продать квартиру в залоге банка, часто возникает вопрос – кто будет ее покупать? Кто захочет иметь дело с залоговой недвижимостью, обремененной ипотекой? Несмотря на расхожее мнение, такие покупатели существуют – и делятся на несколько категорий.

Первая категория – это риелторы. Дело в том, что чаще всего квартиры в обременении продаются по сниженной цене. Для этих специалистов по недвижимости такие сделки – настоящая находка, поэтому чаще всего на объявления откликаются именно они. Ради прибыли они даже готовы внести выплату вперед, особенно если вы готовы «скинуть» 20−30% от рыночной стоимости.

Вторая категория покупателей – люди, не имеющие достаточного количества денег, но желающие обзавестись собственностью побольше или в хорошем районе. Эти покупатели часто сомневаются в решении приобрести жилье в обременении, поэтому на помощь приходят как раз-таки риелторы – ведение сделок купли-продажи опытным специалистом увеличивает шанс получить выгоду для всех ее участников.

И третья категория – это «ценители, люди, давно присмотревшие квартиру в конкретном районе или жилом комплексе, но не имеющие достаточных средств. Если ваше жилье – лакомый кусочек, — вы сможете его быстро продать.