Права и обязанности созаемщика по ипотеке от сбербанка

Содержание:

Как оформить вычет

Чтобы получить налоговый вычет, созаемщики могут действовать двумя способами:

- Направить заявление по месту своей работы.

- Обратиться в отделение ФНС.

Если созаемщики оформляют один совместный вычет и намереваются его распределить, им удобней обращаться в Налоговую службу. В таком случае всегда нужно дожидаться окончания того года, в котором производилась оплата, и подавать заявку только со следующего налогового периода.

Сперва супругам необходимо оформить и получить вычет по основному договору. Далее уже предоставляется вычет по процентам. Если кто-то из супругов в прошлом имел право на вычет и уже воспользовался им полностью, новый ему не полагается. В таком случае вся сумма будет возвращена только одному из них. Но если вычет за покупку уже оформлялся, а за проценты нет, то супруг не имеет права на вычет по основному договору, но за проценты НДФЛ ему обязаны вернуть.

Обращаться за вычетом по процентам можно каждый год или накопить сумму за несколько лет. Право на неизрасходованный вычет не утрачивается в течение все жизни. Но подоходный налог будут возвращать только за три года, предшествовавшие подаче заявления.

Если вычет оформляют по месту работы, нужно сперва получить справку в ФНС о том, что заявитель имеет на него право. В бухгалтерии предприятия заявление рассматривают в течение месяца. При положительном решении деньги не возвращают, а перестают удерживать в последующие периоды. Т.е. заемщик не платит НДФЛ, пока таким образом не набирается вся сумма вычета.

Кто такие созаемщики по ипотеке?

Созаемщик – это физическое лицо, имеющее равные права и обязанности с основным заемщиком. Он несет солидарную ответственность перед кредитором в отношении погашения кредита, что прописано в ст. 323 ГК РФ.

При определении банком суммы ипотечного кредита, доходы созаемщика, а их может быть несколько (до 5 человек), учитываются. Получается, когда у кредитополучателя размер официального дохода небольшой, то привлекаются созаемщики. При ипотеке эти лица становятся совладельцами квартиры, дома, приобретаемого в кредит.

Выбирает созаемщиков клиент самостоятельно. Ими могут выступать родственники заемщика (супруг/супруга, братья, сестры, дети, родители и пр.). Главное, чтобы кандидаты в созаемщики по ипотеке соответствовали требованиям, которые по факту не отличаются от требований к основному заемщику. Обычно это?

- Возраст – 18/21-60 лет.

- Гражданство – РФ.

- Наличие официального дохода.

- Трудовой стаж – от 3-6 месяцев в зависимости от условий банковской организации.

Созаемщик — это не поручитель. Да, эти лица в некоторых моментах похожи, но при этом не имеют единой связи.

Преимущества

Преимущества ипотеки с созаемщиком достаточно велики. Их помощь проявляется в таких моментах как:

- Банк учитывает доходы всех сторон и выдвигает положительное решение о выдаче кредита.

- Размер ипотечного кредита увеличивается.

- Процедура взыскания долга при возможном неисполнении условий договора для кредитора упрощается.

- Для самого созаемщика плюсом сделки является возможность стать совладельцем квартиры, если оформляется имущество в долевую собственность. И если заемщик не выплачивает долг, то созаемщик по ипотеке в «Сбербанке» или любом другом банке становится полноправным владельцем своей доли недвижимости при исполнении кредитных обязательств.

К минусам можно отнести необходимость раздела жилья или выкуп доли созаемщика в случае развода (если участники соглашения — супруги), ссоры, переезда и других обстоятельств не позволяющих продолжать дальнейшие выплаты по договору.

Обязательно ли супругу/супруге быть созаемщиком?

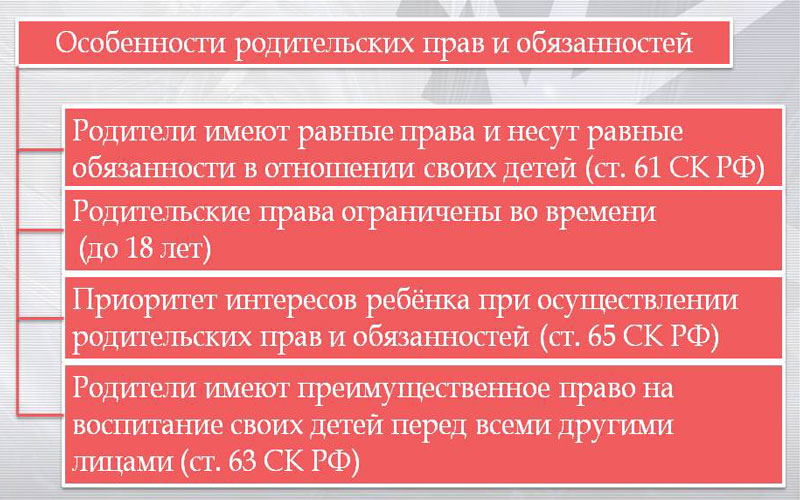

Согласно российскому законодательству, а точнее ст. 45 СК РФ, если заемщик состоит в браке, то его вторая половина (супруг/супруга) становится созаемщиком автоматически, даже не имея официального места работы.

При таких обстоятельствах банкиры требуют от семейных заемщиков письменное согласие супруга или супруги заверенное нотариально.

В случае если граждане не желают нести равную ответственность перед банком по выплате ипотечного кредита или не хотят иметь равные права на приобретаемое в долг жилье, проблема решается путем составления брачного договора. В банковское учреждение тогда предоставляется копия этого документа помимо прочих справок. Кстати,

В кредитном договоре прописываются взаимоотношения участников сделки. Указывается, кто, когда, в какой степени несет ответственность перед банком и отвечает по своим обязательствам.

Пример: Лица могут платить в равной степени кредитору или же созаемщик выплачивает долг в случае, если кредитополучатель не может по каким-либо причинам продолжить погашение займа.

Кто такие поручители

Банк работает с разными категориями клиентов, и в качестве дополнительного обеспечения по займу может потребовать поручительство по ипотеке, предоставление созаемщиков и контактных лиц. Все три категории отличаются друг от друга своей функциональностью.

Так, контактные лица не несут никакой ответственности перед кредитным учреждением, поскольку клиент указывает их данные только для того, чтобы в случае, если банк не сможет связаться с клиентом, он сможет найти его через данных лиц. Среди контактных лиц часто указываются друзья, близкие родственники. Контактные лица не подписывают никаких документов, поэтому никакой ответственности перед банком у них возникнуть не может.

Созаемщики – это лица, несущие первичную ответственность перед банком наряду с основным клиентом. Созаемщиков привлекают в случае, если дохода клиента не хватает для получения ипотечного кредита, если планируется приобретать жилье на двоих и так далее. При этом в банках практикуется как один созаемщик, так и 2-3 созаемщика. Соответственно, доли, которые они выплачивают ежемесячно, устанавливаются в договоре.

Созаемщики несут солидарную ответственность по кредиту

Поручитель – это лицо, которое несет вторичную ответственность по кредиту. А его обязательства наступают только тогда, когда первичный заемщик не может оплачивать кредит в случае болезни, смерти или потери работы. Данные обстоятельства прописаны в договоре поручительства, который в обязательном порядке заключается при оформлении ипотечного кредита в присутствии всех сторон сделки: поручителя, заемщика и специалиста банка.

Договор поручительства выдается на руки и заемщику, и поручителю. Стоит отметить, что чем выше сумма ипотеки, тем больше поручителей может запросить банк. Чаще всего требуется два поручителя. При этом если заемщик младше 25 лет, то одним из поручителей в обязательном порядке должен быть родитель или другой старший родственник.

Как созаемщику выйти из ипотеки

Иногда жизненные обстоятельства меняются, появляются веские причины для того, чтобы выйти из статуса созаемщика. Например, семейная пара расходится официально, или человек, который помог при оформлении кредита меняет место жительства и др.

При оформлении договора учитывается совокупный доход всех заемщиков. Если один участник уходит, у другого могут возникнуть сложности с возвратом долга, так как заработная плата не позволяет выплачивать нужную сумму.

В первую очередь нужно получить согласие финансовой организации. Для этого требуется написать соответствующее заявление. Крайне редко банк отвечает положительно.

Но не стоит отчаиваться, можно решить непростую проблему через суд

Очень важно найти человека, который сможет вас заменить. Если кандидат соответствует требованиям банка и суд принимает сторону созаемщика, освободиться от выплаты кредита представляется возможным

Из данной статьи вы узнали полную информацию, касающуюся созаемщика по ипотеке, его обязанностях, правах на квартиру.

В заключении следует отметить, прежде чем выступать созаемщиком по ипотеке, необходимо тщательно изучить все условия и возможные риски.

Что делать заемщику, если нечем платить за ипотеку:

Поделитесь записью

Обсуждение: 4 комментария

- Иван says: 05.09.2018 в 18:43

Вообще ипотека берется на весьма продолжительный срок, за который многое может поменяться между самыми близкими людьми, поэтому поручители намного предпочтительней созаемщиков. Но к сожалению, именно из-за больших сроков и немалых сумм найти поручителя по ипотеке практически невозможно.

Ответить

- Валерия says:

21.12.2018 в 01:31

На поручателей вообще нет ни какого смысла надеяться, ни кто за вас не станет поручаться, кроме вас самих. Сумма слишком большая и выплачивать её очень долго, вешать это на своих родителей более чем не разумно, они и так помогут.

Ответить

- Аня says:

01.01.2019 в 10:23

Созаёмщиком может быть жена, или муж, это идеальный вариант, когда вы вместе работаете и выплачиваете ипотеку, так обычно и бывает, в случае развода всё поделится честно, обманутым ни кто не останется.

Ответить

Валя says:

15.01.2019 в 07:57

Ипотеку действительно лучше брать, когда вы женаты если без свадьбы может обидно очень получится будете выплачивать ипотеку в отношениях оба, а квартира потом достанется только ему, вы останетесь «за бортом».

Ответить

Права созаемщиков на покупаемую недвижимость

Отношения между всеми участниками ипотечной сделки регулируются на законодательном уровне. Круг полномочий созаемщиков строго ограничен.

Права и обязанности созаемщика:

- Созаемщик несет непосредственное обязательство перед банком за выплату кредита и не может уклоняться от оплаты по требованию банка.

- Если в качестве заемщика и созаемщика выступают лица, состоящие в браке, то они оба имеют равные права на квартиру.

- Когда созаемщик не является супругом заемщика, он все равно может претендовать на долю в приобретаемой недвижимости, но только в том случае, если в его договоре четко прописана сумма, которую он обязуется ежемесячно оплачивать.

- Права созаемщика, не состоящего в браке с основным заемщиком, на долю в приобретаемой квартире возникают в том случае, если он за счет собственных средств выплатил кредит банку и оспорил право собственности в суде.

- Созаемщик имеет право получить налоговый вычет, если он является непосредственным участником кредитного договора и имеет долю в приобретаемом жилье.

Как видно, для банка не столь важно, на кого оформлена ипотека, главное, чтобы участники договора выплатили долг. Но каждый случай индивидуален, поэтому прежде чем стать созаемщиком, вы должны учитывать разные нюансы

Например, у вас в ближайшем будущем может возникнуть необходимость в оформлении кредита на жилье. Взять ипотеку будет проблематично, так как в кредитной истории отображен факт участия в стороннем кредитном договоре.

Дополнительные возможности созаемщика

Если вы стали созаемщиком по ипотеке, то должны понимать, что в случае неплатежеспособности основного заемщика вам придется уплатить задолженность перед банком в полном объеме. Вместе с тем свои права на квадратные метры придется отстаивать в суде, если изначально доля в приобретаемой недвижимости не была определена.

Можно ли оплатить задолженность перед банком мат. капиталом, ведь по условиям программы выделенными средствами допустимо погасить жилищный кредит? На практике такая возможность существует. Но для этого созаемщик в приобретаемом жилье должен иметь не просто долю, а выделенную отдельную комнату, так как основная цель программы – обеспечить жильем детей.

Если при подписании кредитного договора созаемщик не получил долю, и она в будущем была определена судом, то этого недостаточно для того, чтобы погасить задолженность за счет федеральной программы. Для этого придется снова обращаться в судебный орган с документом, подтверждающим право на собственность доли, и ходатайствовать об определении права на одну из комнат. Затем нужно обратиться в нотариальную контору и подписать обязательство о выделении долей в помещении детям. После этого Пенсионный фонд переводит средства материнского капитала в счет погашения ипотеки.

Для чего нужен дополнительный участник

Основное назначение привлеченного участника – предоставление дополнительной гарантии возврата ссуженных средств. В соответствии с положениями гражданского законодательства созаемщик в отличие от поручителя несет солидарную ответственность по обязательствам основного участника кредитных отношений. Это означает, что, если заемщик в определенный момент перестает погашать ежемесячные взносы по ипотеке, обязательства автоматически возлагаются на созаемщика. Для этого кредитору не требуется решение судебной инстанции и какие-либо дополнительные полномочия.

Права и обязанности созаемщика по ипотеке во многом схожи с обязанностями и правами поручителя, однако, отличия есть. Основная обязанность созаемщика заключается в исполнении общего ипотечного обязательства. Так, например, после развода супругов банк вправе переложить обязательство основного участника, которым выступал муж, на его жену. При этом отказаться от погашения кредита невозможно, даже если муж передаст свою долю в ипотечной недвижимости супруге.

Созаемщику придется погашать как основной долг с процентами, так и штрафные санкции, если таковые будут применены в рамках кредитного соглашения. Помимо этого, как же, как и основной участник, созаемщик обязан информировать кредитора о происходящих в его жизни изменениях, например, сообщать о смене места жительства, номера телефона, места работы, а также об изменении уровня доходов.

Возможно будет интересно!

Созаемщик по ипотеке какие его права и обязанности

Что стоит учесть прежде чем стать созаемщиком

Роль созаемщика может доставить человеку множество проблем, поэтому следует хорошо подумать, соглашаться ли на нее. Например, человек, являющийся созаемщиком, желает сам взять ипотеку, но банк может признать его неплатежеспособным, так как гражданин является созаемщиком по чужому кредиту.

Есть и другие неприятные моменты. Так, при разводе супругов собственником ипотечной квартиры остается один, но платить обязаны оба. Случается, что гражданин, попросивший друга стать созаемщиком, прекращает платить ежемесячные ипотечные взносы: рассчитываться по долгам придется товарищу, а вернуть потраченные деньги не всегда удается.

Если человек поддается на уговоры и решается стать созаемщиком у знакомого или родственника, то дополнительно к договору желательно составить соглашение, в соответствии с которым созаемщику будут возвращены потраченные суммы или выделена доля в ипотечном жилье.

Страхование рисков

Сбербанк обязывает страховать свою дееспособность как титульного заемщика, так и созаемщика. В случае наступления страхового случая выплачивать взносы будет компания, заключившая с человеком договор страхования. Она же погасит долг перед банком в случае смерти застрахованного лица.

Страховка выгодна клиентам, но не менее выгодна она и банку, так как позволяет кредитору избежать потери заемных средств.

Как подать онлайн заявку на ипотеку в Сбербанке?

Подать онлайн заявку на ипотеку в Сбербанке можно после заполнения анкеты. На сайте помогают заполнить графы соответствующей анкеты.

Снизить ставку по кредиту можно при условии: страхования жизни; приобретения недвижимого имущества у предлагаемых, проверенных застройщиков; согласие на сделку в электронном виде.

Всего выйдет 2,5% по ипотечному кредиту. Необходимо выбрать на сайте одну из программ:

- «Акция для молодых семей». Дается заемщику до 35 лет. Подает документ полная или неполная семья;

- «Новострой».

- «Военная ипотека».

- «Готовое жилье» и «Стройка». Процент выше, чем в остальных предложениях;

- Недвижимость за пределами города. Приобретается готовое строение, берется ипотека в Сбербанке для постройки нового дачного участка.

Решение выдачи ипотеки происходит поэтапно:

- Клиент изучает требования по конкретному виду займа;

- Осуществляется сбор документов;

- Заполняется соответствующую анкета клиента;

- Работники банка рассматривают платежеспособность человека или пары;

- Банк принимает решение о выдачи займа или об отказе. При решении учитываются все субсидии семьи и материнский капитал;

- Клиент получает уведомление с банка о выдаче займа. Человек выбирает недвижимость, заключает договор с банковским учреждением.

Список необходимых документов

Онлайн заявка на ипотеку в Сбербанке поможет рассмотреть все предложения и аккредитованные новостройки. На сайте можно изучить правила подачи документов для оформления. Рассчитывается кредит, где прописывается сумма первого взноса. Далее производится расчет платежа на каждый месяц и указывается доход для приобретения жилья.

Для подачи заявления нужно собрать такие бумаги:

- Документ с оценочной стоимостью будущего жилья;

- Подтверждение наличия доходов у покупателя;

- Согласие супруга, если в залог идет общее имущество супружеской пары.

Если покупатель сможет выплатить ипотечный кредит, проверка осуществляется самостоятельно онлайн, тогда онлайн анкета будет рассмотрен. При соблюдении всех норм и правил, заявление будет подтверждено.

Срок рассмотрения онлайн заявки

На официальном сайте Сбербанка прописано, что срок рассмотрения заявления онлайн заявки на ипотеку клиента составляет 2-5 рабочих дня. Клиент должен помнить, что здесь не учитываются праздничные дни и выходные. По истечению 5 дней ответ может не прийти.

Работники просто длительное время уточняют информацию о клиенте в зависимости от сложности конкретного случая.

Образец заполнения анкеты на ипотеку в Сбербанке

Главный документ для подачи на кредит – анкета. Онлайн заявка на ипотеку в Сбербанке требует обязательное ее оформление. Услуга подачи, оформления — совершенно бесплатна. Кредитный договор будут оформлять на основании документы. В анкете нужно поставить галочку в пункте «Роль в предполагаемой сделке».

Человек указывает, является ли он:

- Заемщиком;

- Созаемщиком;

- Залогодателем;

- Поручителем.

Далее нужно указать ФИО Заемщика. В графе ниже прописываются личные паспортные данные. Необходимо прописать:

- ФИО;

- Дату рождения;

- Пол (мужской/женский);

- Серию и номер паспорта;

- Дату выдача анкеты.

Внизу можно отметить галочкой наличие загранпаспорта.

Правила привлечения вторых лиц

Привлечение до 3-х лиц по займу не даст такие возможности по размеру ссуды, сроку погашения и процентной ставке. Именно поэтому заявителям, платежеспособность которых невелика, сотрудники банка рекомендуют заручиться поддержкой третьих лиц. По правилам учреждения клиент имеет право привлечь для этого до 3-хеловек. Сколько дней Сбербанк рассматривает заявку на ипотеку 2018 подробнее читайте Тут.

К покупке жилья в кредит следует относиться ответственно

По умолчанию, таким выступает супруг. Также это может быть любой человек. Следует учесть, что он имеет право на владение частью имущества, поэтому к выбору стоит подойти ответственно. Он должен поднести пакет документов, практически идентичный пакету заемщика. Поэтому анкета лица, которое будет нести солидарную ответственность за погашение займа, аналогична клиентской.

Правила оформления анкеты

В документе необходимо заполнить следующие пункты:

- Фамилия, полные имя и отчество, в т.ч. предыдущие, если данные были изменены в какой-то момент.

- Паспортные данные.

- Адрес, контакты (все номера телефонов).

- Образование.

- Семейное положение, личные данные родных. Обязательна к указанию информация о супругах и детях.

- Занятость: наименование предприятия, сфера деятельности, должность, стаж.

- Размер доходов и расходов, в т.ч. неподтвержденные.

- Наличие имущества: квартира, дом (адрес, площадь, год покупки), транспортное средство (марка, регистрационный номер) с указанием их стоимости.

- Отметка о получении заработной платы в банке: номер карточки.

Условия ипотечного кредитования в Сбербанке

Заявка на жилищный кредит в Сбербанке (образец заполнения созаемщиком можно просмотреть далее на сайте) требует подписей в определенных блоках. Обязательно надлежит поставить отметку в графе «созаемщик».

Скачать анкету созаемщика на ипотеку

Скачать файл:

Бланк анкеты созаемщика в Сбербанке

Требования к созаемщику

Ответственность такого участника процесса оформления займа соизмерима с ответственностью клиента. Он обязан выполнять условия займа даже в том случае, если лишается доли в недвижимости. Права и обязанности его определяются до оформления займа и указываются в договоре. К ним относятся:

- Второе лицо погашает конкретный размер от ежемесячной выплаты (если это указано в договоре).

- Если клиент не способен выплачивать долг, второе лицо обязано оплатить его сам.

- Если второе лицо не выступает супругом клиента, он все равно имеет право на часть в недвижимости.

- Второе лицо имеет право пользоваться налоговым вычетом.

Если в какой-то момент помощь третьего лица уже не нужна, стоит уточнить, как вывести его из договора на жилищный кредит. При этом супругов, даже после развода, вывести весьма сложно. Процедура происходит при подаче заявлений от заемщика и второго лица о необходимости освобождения его от долговых обязательств. В ряде случаев допускается сделать перерасчет остатка долга, если платежеспособность клиента невелика.

Кто может выступить на равных правах с заемщикомТребования к таким лицам не имеют четких рамок. Существует ограничение по возрасту, соизмеримое с лимитами для заемщика.

Пакет документов для созаемщика

- паспорт;

- документ о регистрации;

- бумага, подтверждающая состояние в браке (при наличии);

- копии удостоверений его родственников, проживающих в одном жилье;

- диплом об образовании;

- трудовая книжка;

- справка НФЛС-2.

Могут потребоваться и дополнительные: водительские права, пенсионное, военный билет.

Скачать образец заполнения анкеты

Скачать файл:

Образец заполнения анкеты созаемщика в Сбербанке

Подробнее про ипотечное кредитование смотрите видео-обзор.

https://youtube.com/watch?v=3-hJGMN29QA%3F

Если соискателю на на жилищный заем не хватает уровня доходов для получения от банка положительного ответа на заявку, он может привлечь в дополнение третьих лиц. Они имеют те же права и обязанности, что и главный заемщик и несут ту же ответственность по погашению задолженности.

Кто такой созаемщик

Сразу необходимо сказать, что созаёмщик несёт ответственность по долгосрочному займу наравне с владельцем приобретённой недвижимости. Именно к нему обратится банк в первую очередь, если основной заёмщик, попав в тяжёлую финансовую ситуацию, перестанет платить по ссуде. Это право закреплено за финансовым учреждением на законодательном уровне.

Продолжая разговор о том, кто такой созаемщик в ипотеке в Сбербанке, следует отметить, что данный вид кредита обслуживать очень нелегко. А в случае снижения уровня финансового достатка клиент может лишиться жилья. Поэтому в созаёмщики нужно выбирать человека, в котором вы не сомневаетесь.

Кто может стать

В общем в качестве созаёмщика может выступить гражданин, имеющий доход, достаточный для погашения ипотеки. По одному договору кредитования в Сбербанке на приобретение недвижимости допускается не больше 3 физических лиц. Декларируемый ими доход будет учитываться при определении максимального размера кредита.

Многих интересует даже не то, кто может быть созаемщиком по ипотеке в Сбербанке, а кто обретает такой статус автоматически. Действительно, в жизни встречаются разные ситуации. Предположим, супружеская пара приняла решение развестись, но по тем или иным причинам документы на развод не подаются, а жильё принадлежит по бумагам супруге. Если официальный муж решит приобрести жильё, взяв ипотеку, возникнут определенные сложности. Дело в том, что по условиям Сбербанка, вытекающим из ст. 45 Семейного кодекса РФ, официальная супруга титульного заёмщика становится в обязательном порядке созаёмщиком, причём вне зависимости от её платежеспособности.

Права и обязанности

Права и обязанности созаемщика по ипотеке в Сбербанке регламентируются действующим законодательством. Что касается прав, имеется один нюанс, являющийся, пожалуй, основным побудительным мотивом стать созаёмщиком – в ипотечном договоре и договоре купли-продажи жилья отдельно оговаривается право лица данной категории на приобретаемую жилплощадь. В его собственность допускается оформление 50% недвижимости.

Впрочем, при согласии сторон, доля может быть меньше. Будучи обозначенным в договоре, это право не подлежит пересмотру только по желанию других участников сделки – основного заёмщика либо банка. Стоит выделить также следующий момент: право пользования налоговым вычетом распространяется и на созаёмщика.

Обязанности созаемщика по ипотеке Сбербанк озвучивает такие:

- созаёмщик погашает определённую часть ежемесячной выплаты. Актуальность данной обязанности должна подтверждаться соответствующим пунктом в ипотечном соглашении;

- если клиент не способен выплачивать задолженность, созаёмщик обязан оплатить её своими средствами.

Ответственность перед банком

Созаемщик в ипотеке в Сбербанке, ставя на кредитной документации свою подпись, принимает ответственность за погашение займа в требуемые сроки. И здесь есть одна особенность: помимо полного погашения долга, банк может обратиться к созаёмщику на предмет уплаты штрафов по кредиту и неустойки. Но только при условии наличия соответствующих пунктов в договоре долгосрочного жилкредитования.

Обязательному страхованию подлежит ответственность созаемщика по ипотеке, Сбербанк при этом подразумевает страхование лишь своей доли ответственности.

Выполнять принятые на себя перед финансовой организацией обязательства он должен будет весь срок действия ипотечного договора.

Чем созаёмщик отличается от поручителя

Поручитель несёт за возврат долгосрочного жилкредита такую же ответственность, как и созаёмщик – солидарную. Но по факту приравнивать два эти статуса нельзя. Их отличия заключаются в следующем:

- При расчёте суммы ипотечной ссуды доход поручителя не учитывается. Что же касается созаёмщиков, то их привлечение как раз и практикуется с целью увеличения объёма кредитования. То есть доход лиц данной категории принимается в расчет.

- Очерёдность при взыскании долга разная. Поручитель приступает к исполнению своих обязательств, если заёмщик, а после него и созаёмщики продемонстрировали несостоятельность в проведении долговых выплат.

- Поручитель не приобретает статус совладельца покупаемого объекта. Однако его права приравниваются де-юре к правам кредитора, если он своими средствами гасит задолженность по ипотеке. Это позволит поручителю потребовать возмещение заёмщиком потраченных денег либо изъять через суд имущество в счёт покрытия долга.

Больше полезной информации по этой теме вы узнаете из нашей статьи «».

Оформление

Оформление ипотеки в Сбербанке происходит следующим образом:

- Консультация заемщика и получение предварительного решения о получении кредита.

- Сбор документов.

- Анализ поданных документов службами банка и принятие решения кредитной комиссией о выдаче займа.

- Заемщик получает условия кредитования и, если они ему подходят, он договаривается о дате подписания кредитного договора.

- Если в решении содержится требование о предоставлении созаемщиков, потенциальный клиент ищет соответствующих лиц, которые смогут подойти под все критерии, установленные кредитором

- Представление в банк документов на недвижимость, которую планируется приобрести и/или передать в залог.

- Стороны договариваются о дате заключения кредитного договора. В назначенный день в банке подписывается кредитный договор и документы, которые сопровождают сделку.

- Регистрация ипотеки в Росреестре.

- Выдача кредитных средств.

Необходимые документы

Заемщик и созаемщик при ипотеке в Сбербанке предоставляют практически идентичные пакеты документов для рассмотрения заявки на кредит. Они также заполняют анкету клиента, где подробно описывают свое семейного положение, среднемесячные доходы и расходы, наличие имущества, кредитную историю и т. д. Кроме этого, представляются:

- паспорт;

- документальное подтверждение доходов: справки о заработной плате, декларации индивидуальных предпринимателей, договоры аренды, выписки из счетов, квитанции о получении переводов и т. д.;

- документы, подтверждающие занятость: трудовая книжка, договор либо контракт;

- документы о семейном положении: свидетельства о рождении/смерти, браке/разводе.

Также по требованию банковского сотрудника могут быть запрошены дополнительные документы, — например, бумаги на право собственности на имущество, справки о движении по счету.

На недвижимость

Кроме документов о себе, потенциальный клиент обязательно должен предоставить информацию о недвижимости, которую планирует передать в залог по кредиту. Это можно сделать как в момент подачи заявки по кредиту, так и в течение 60 дней после принятия решения о кредитовании.

Недвижимость, которая оформляется в ипотеку, может принадлежать заемщику или же приобретаться за счет кредитных ресурсов.

Одним из основных документов, который требуется как от заемщика, так и от созаемщиков, является заявление-анкета. Форма нужна для знакомства банка с клиентом. В ней содержится вся важная информация о потенциальном заемщике/созаемщике/поручителе. Заполняться анкета может от руки или с помощью компьютера.

Оформление ипотеки

Физическое лицо обретает статус созаёмщика сразу после оформления ипотечного соглашения. Поэтому необходимо быть готовым к встрече с финансовыми проблемами загодя. Обусловлено это тем, что в данном случае в большей степени рискует именно созаемщик по ипотеке в Сбербанке. Ведь выполнять принятое на себя обязательство он будет не месяц, даже не год, а несколько десятков лет. И если созаёмщик станет нетрудоспособным или заболеет, его обязанности из-за этого не исчезнут.

Кроме того, обратившись даже в другое финансовое учреждение с заявкой на предоставление денежных средств с целью покупки авто, квартиры или дома, созаемщик, скорее всего, получит отказ по причине ограниченного количества свободных финансов. Банки держат этот вопрос на контроле. И если, заполняя анкету, физическое лицо не сообщит о том, что уже имеет обязательства по ипотеке в качестве созаёмщика, сотрудники кредитной организации непременно уличат его в представлении неправдивой информации. Тогда на получение займа ему, точно, не придётся рассчитывать.

Таким образом, стать участником договора долгосрочного кредитования в качестве созаёмщика допускается лишь в том случае, если вы уверены, что это не нарушит ваши планы на будущее.

Пакет документов

Хотя бумаг банк требует немало, ситуацию облегчает, что собирать их не нужно сразу все. На первом этапе достаточно подготовить:

- анкету-заявление;

- паспорт российского образца;

- второй подтверждающий личность документ;

- сведения о трудоустройстве;

- документы, подтверждающие доход.

Если заявка будет одобрена, банк потребует представить дополнительные документы от покупателя, а также определённые бумаги от продавца недвижимости. При их подготовке могут возникнуть сложности. Чтобы избежать неточностей и сэкономить время, ознакомьтесь с нашей статьёй «».

Как заполняется анкета

Ключевыми критериями заполнения данного документа являются:

- полнота информации;

- точность;

- достоверность.

Запрашиваемый объём займа лучше несколько завысить, поскольку банк, как правило, этот показатель уменьшает.

Заполнить анкету можно в любом отделении Сбербанка. При этом, возможно, у вас возникнут вопросы по некоторым разделам этого документа. Поэтому подготовиться к процедуре оформления необходимо тщательно. Поможет вам в этом плане наша статья «».

Конечно, вас может озадачить размер анкеты – 5 страниц. Дело в том, что банк, разработав такую форму, сможет сразу узнать о клиенте всю необходимую информацию. Да и клиенту удобно в одном документе указать все интересующие финучреждение сведения о себе. Но при этом необходимо быть внимательным. Чтобы минимизировать возможность ошибки, ознакомьтесь со статьёй «».

Обязанности созаемщика по ипотеке

Созаемщики по ипотечному кредиту обязаны погасить сумму займа и проценты, которые не были выплачены заёмщиком в срок.

Пакет документов

Пакет документов, который Сбербанк запрашивает у Созаёмщика для оформления ипотечного кредита в большинстве совпадает с документацией, требующейся для заемщика.

Указанный перечень представлен ниже:

- паспорт, с указанием прописки (в том же регионе, что и отделение банка) и данными о гражданстве;

- Идентификационный номер налогоплательщика;

- Типовой документ 2-НДФЛ, для подтверждения платежеспособности клиента;

- трудовая книжка;

- информацию о членах семьи: свидетельства о браке, о рождении детей;

- диплом об образовании.

Порядок составления анкеты для банка

Начальным шагом для оформления кредита по ипотеке в Сбербанке является расчет на калькуляторе ключевых параметров (ставка по обязательству, проценты и период приобретения), а следом кредитуемый направляет анкету либо в бумажном виде в отделение банка, либо через личный кабинет Сбербанка по электронному сервису. В обоих случаях клиент заполняет анкету, состоящую из 5 страниц (одинаково для заявителя, созаемщика и поручителя) и двух блоков (один из них заполняется сотрудником банка).

Далее представлен перечень основных вопросов анкеты:

- роль в предполагаемой сделке. Нужно выбрать из «заемщик», «созаёмщик», «поручитель», «залогодатель»

- Персональные данные. Указывается фамилия, имя, отчество, дата рождения, место рождения, инн

- Данные паспорта (серия, номер, кем выдан и когда, код подразделения)

- Контактная информация (телефон и e-mail)

- Уровень образование без указания учреждения

- Адрес регистрации

- Адрес фактического проживания

- Семейное положение

- Указание всех ближайших родственников с родственной связью

- Сведения о месте работы, тип организационно-правовой формы, инн организации

- Должность и категория для указанной должности

- Вид деятельности организации, количество человек работает в организации, стаж работы в текущей организации, количество мест работы за три года

- Информация о ежемесячных доходах с разделением на подтвержденные, дополнительные, периодические. Также учитывается семейный доход (гражданский брак является семьей в данном случае).

- Сведения о недвижимости (тип, год приобретения, площадь, рыночная стоимость) и транспортном средстве (регистрационный номер, марка, рыночная стоимость, возраст и год приобретения)

- Информация о счетах, картах, вкладах в системе Сбербанка

- Дата и время заполнения анкеты

- Сведения о запрашиваемом кредите (тип, цель кредитования, указание акции, специальные условия, тип объекта кредита)

- Каким образом осуществить выдачу кредита