Функции, полномочия и организационная структура фнс россии

Содержание:

Как взаимодействуют ФНС и Минфин?

Как мы уже сказали выше, налоговая система РФ функционирует посредством институтов на базе двух ведомств — Министерства финансов и ФНС. Каким образом эти две государственные структуры взаимодействуют между собой? Юристы выделяют следующие основные направления совместной работы двух указанных ведомств:

- формирование консолидированной точки зрения относительно того, как должны применяться различные акты налоговых органов (включая те, что регулируют деятельность ведомств);

- подготовительная работа в направлении совершенствования законотворческой политики в сфере налогообложения;

- деятельность, связанная с вынесением актуальных решений, касающихся внутри- и межведомственных вопросов.

Ключевая структура, призванная обеспечивать корректность взаимодействия Минфина и ФНС — межведомственная комиссия. Она осуществляет работу, связанную с принятием решений, призванных оптимизировать работу по улучшению норм законов, регулирующих налоги и сборы, а также формировать корректный подход в области правоприменительной практики.

Задачи, возложенные конкретно на ФНС в рамках взаимодействия с Минфином, таковы:

- работа в направлении создания алгоритмов, в соответствии с которыми налогоплательщики вносят сборы (главным образом это разработка документальных форм, шаблонов, а также разъяснений к ним);

- предоставление структурам Минфина необходимых материалов информационного и справочного характера (чаще всего их запрашивают высшие руководящие структуры ведомства);

- разработка планов, моделирование прогнозов, касающихся деятельности, написание отчетов по факту решения задач.

Важнейшая функция ФНС во взаимодействии с Минфином — аналитическая работа. В конце каждого года руководящий аппарат ведомства направляет в Министерство финансов отчет, в котором анализируются данные об обращениях плательщиков. Как правило, это статистическая информация, отражающая количество (а также характер) запросов физлиц и юрлиц, а также сведения о судебных решениях по делам, касающимся сферы сбора налогов.

История федеральной службы налоговой

Федеральной службой налоговой полиции России (сокращённо ФСНП России) является правоохранительный орган, который подчиняется непосредственно президенту, и который существовал с 1992 года по 2003 включительно.

Согласно Указу Президента России от 18 марта 1992 года № 262 в стране создали Главное управление по вопросам налоговых расследований, которое находилось при Государственной налоговой службе со штатом, численность которого составляла 12 000 человек. Во главе правления стал бывший генерал КГБ Советского Союза В. Б. Ямпольский.

20 мая в 1993 году был принят Закон под названием «О федеральных органах налоговой полиции», в соответствии с которым в качестве правопреемника ГУНР был учреждён специальный Департамент налоговой службы страны (согласно содержанию правовых обязанностей Госкомитета России). В тот же самый день Верховным Советом Российской Федерации было утверждено Положение о прохождении специализированной службы в органах, принадлежащих налоговой полиции. Совета Министров Российской Федерации издал Постановление от 11 октября 1993 года, которое утверждало Положение по Департаменту налоговой в России и подтверждало перечень тех должностей, по которым должны присваивать специальные звания для сотрудников налоговой. Также была установлена штатная численность сотрудников федерального органа налоговой полиции: по состоянию на 1 января 1994 года их было 21500; ровно через год — 43800 (в итоге размер штатной численности доходил до 53000 без учитывания обслуживающего персонала). Директором Департамента назначили С. Н. Алмазова.

Федеральный закон № 200-ФЗ изданный 17 декабря 1995 года внес поправки в закон «О федеральных органах налоговой полиции». В согласии с новыми правками Департамент налоговой полиции переименовали в Федеральную службу налоговой полиции Российской Федерации (ФСНП России). Что до указаний по штату, директор ФСНП России достигал установленного предельного специального звания генерал-полковник налоговой полиции, заместители директора и начальники ключевых управлений (в том числе оперативного, следственного, налоговой проверки, собственной безопасности, физической защиты, кадров, организационно-инспекторского, оперативно-технического и поискового) могли достичь звания генерал-лейтенанта налоговой полиции.

Основная задача наиболее молодого на тот момент правоохранительного органа, который уже был наделён правом на ведение оперативно-розыскных, экспертных и следственных действий, являлась в том, чтобы бороться с разными видами налоговых преступлений и правонарушений, а также вести борьбу с коррупцией в среди представителей налоговых органов.

Указ выполняющего обязанности Президента Российской Федерации Владимира Путина, изданного 16 марта в 2000 году как знак признания заметного значения федеральных органов налоговой в обеспечении должного уровня экономической безопасности установил профессиональный праздник, который стал известен как День налоговой полиции. ФСНП России был правоохранительным органом, который был способен на полное возмещение расходов на своё содержание. В течении 2001 года представителями федеральных органов налоговой полиции было возбуждено больше 36000 уголовных дел, сумма ущерба, который был возмещен по каждому из оконченных уголовных дел составила около 27 000 000 000 рублей, а всего в результате оперативно-служебных действий ФСНП России в бюджет вернули более 100 000 000 000 рублей. Было выявлено больше 150 000 разного рода административных правонарушений, наложено штрафов на общую сумму в несколько сотен миллионов рублей.

Каждый из сотрудников налоговой полиции принимает присягу.

В ФСНП России также успели создать Академию налоговой полиции и целый список прочих образовательных учреждений.

С 1 июля 2003 года возымел действие указ Президента России В. В. Путина № 306 от 11 марта 2003 года ФСНП России упразднили без объяснения каких-либо причин. Большая часть функций ФСНП России и целый штат сотрудников, состоящий из 16 000 передали Министерству внутренних дел. Материальную базу и 40 000 сотрудников передали вновь созданному Госнаркоконтролю.

Соотношение понятий налоговая задолженность и недоимка

В Постановлении от 17 декабря 1996 года № 20-П по делу о проверке конституционности пунктов 2 и 3 части первой статьи 11 Закона Российской Федерации «О федеральных органах налоговой полиции» Конституционный Суд Российской Федерации указал, что по смыслу статьи 57 Конституции Российской Федерации налоговое обязательство состоит в обязанности налогоплательщика уплатить определенный налог, установленный законом; неуплата налога в срок должна быть компенсирована погашением задолженности по налоговому обязательству, полным возмещением ущерба, понесенного государством в результате несвоевременного внесения налога; поэтому к сумме собственно не внесенного в срок налога (недоимки) законодатель вправе добавить дополнительный платеж — пеню как компенсацию потерь государственной казны в результате недополучения налоговых сумм в срок.

При этом обязанность по уплате пеней производна от основного налогового обязательства и является не самостоятельной, а обеспечивающей (акцессорной) обязанностью, способом обеспечения исполнения обязанности по уплате налога. Согласно пункту 5 статьи 75 Налогового кодекса Российской Федерации пени уплачиваются одновременно с уплатой сумм налога или сбора или после уплаты таких сумм в полном объеме.

Таким образом, положения пунктов 5 и 7 статьи 78 Налогового кодекса Российской Федерации в их системной взаимосвязи не препятствуют налоговому органу самостоятельно произвести зачет излишне уплаченных сумм налога не только в счет погашения недоимки, но и в счет задолженности по пеням, подлежащим уплате, но не уплаченным ранее вместе с суммой недоимки по налогу.

Задолженность налогоплательщика определяется на основании решения налогового органа по результатам налоговой проверки, о котором он уведомлялся, и, следовательно, ему были известны или должны были быть известны фактические обстоятельства, послужившие основанием для осуществления зачета излишне уплаченного налога в счет образовавшейся задолженности. Это, в частности, подтверждается Приказом Федеральной налоговой службы от 15 сентября 2005 года № САЭ-3-19/446@, в соответствии с пунктом 3.1.4 которого налоговым органом может быть принято самостоятельное решение о зачете переплаты по налогу, сбору, а также пени только в счет погашения недоимки, размер которой ранее был сверен с налогоплательщиком.

Важно! Необходимо помнить, что налоговая задолженность и недоимка – это разные понятия. Недоимка – это сумма налога или сбора, не уплаченная в установленный срок

Она является лишь одной из составляющих налоговой задолженности, к которой также относятся пени и налоговая санкция.

Обязанности налоговых органов

Правовой режим любого ведомства является комплексным

Если брать во внимание конкретно ФНС, то помимо представленных полномочий орган владеет определенными обязанностями. Согласно положениям специальных нормативных актов налоговые органы обязаны:

- производить свою деятельность в рамках законодательства России;

- контролировать исполнение законодательства, принятого в сфере налогов и сборов;

- вести специальный учет лиц физических и юридических;

- подчиняться в некоторых вопросах своей деятельности Министерству Финансов России;

- соблюдать в своей деятельность принцип налоговой тайны и т. д.

Следует отметить, что законодательством на органы налоговой службы могут возлагаться иные обязательства. Их исполнение является необходимой частью работы ФНС. Игнорирование ведомством своих обязательств влечет ответственность налоговых органов.

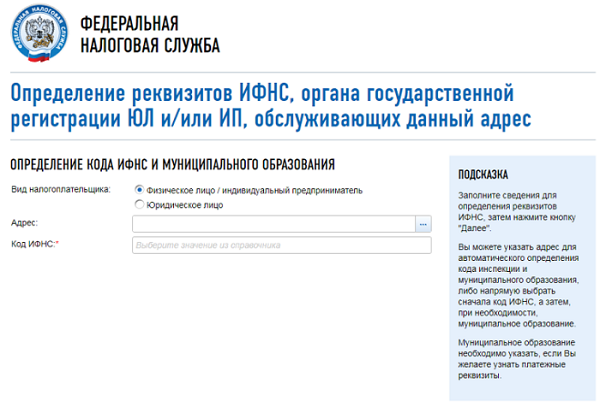

Определение ИФНС

Согласно Постановлению Правительства РФ № 506 от 30 сентября 2004 г. в качестве органа исполнительной власти в области надзора за исполнением законодательства об обязательных сборах выступает Федеральная налоговая служба.

Подразделение ФНС – Инспекция ФНС. ИФНС – это исполнительный орган на определенной территории.

Определение принадлежности конкретного лица к территориальной инспекции выполняется следующими способами:

- С помощью идентификационного кода налогоплательщика. Номер подразделения службы – это первые четыре цифры ИНН.

- На официальной странице ФНС. В специальном поле необходимо ввести адрес физического лица по месту проживания, адрес регистрации юридического лица либо ИП, и система выдаст реквизиты ИФНС.

Реализация прав и соответствующая документация

В рамках действия статьи 31 Налогового кодекса, все полномочия и права налоговых органов реализуются только по действующему законодательству. Так, формы для заполнения плательщиками и представителями налоговых органов к плательщикам имеют утвержденный формат, отклонения от которого недопустимы.

Кроме того, на основании согласия работник государственных органов, а также их несовершеннолетних детей и супругов, налоговые органы вправе предоставлять в государственные структуры данные об источниках доходов и их размере. При этом регулируется данный вопрос уже на уровне нормативно-правовых актов, составленных Президентом или Правительством.

Налоговые органы передают, имеющиеся у них документы, плательщику несколькими способами: лично и под роспись, путем отправки заказного письма с уведомлением о получении (при этом днем получения будет считаться шестой календарный день, независимо от того, получил ли плательщик в этот период документы или нет), в электронной форме.

При этом статьей 31 Налогового кодекса допускается передача документации не только лично плательщику сборов и налогов, но и его представителю, если таковой имеется.

Тем, кто, согласно действующим нормам законодательства, обязан отправлять заполненные декларации в электронном виде, вся документация передается таким же способом.

Плательщик может получить документы как через личный кабинет на официальном сайте налогового органа, так и через организацию, осуществляющую электронный обмен документами, если это предусмотрено возможностями плательщика.

Права и обязанности ИФНС

Согласно НК РФ сотрудники территориальных инспекций наделены следующими правами:

Запрашивать заполненные документы в соответствии с утвержденными формами, на основании которых удерживается налог, а также бумаги, подтверждающие корректность начисления указанных в декларациях сумм.

Осуществлять проверки согласно прописанному НК РФ графику.

Останавливать денежные операции по счетам и налагать арест на имущество.

Изымать документы во время проведения проверок в случае выявления правонарушений.

Инспектировать и проводить инвентаризацию помещений, принадлежащих налогоплательщику в рамках плановых проверок.

Высчитывать размер налога, подлежащего удержанию.

Взыскивать недоплаты и пеню по налогам и государственным сборам

Под эту категорию не попадают штрафные санкции, поскольку этим вопросом занимаются судебные органы.

Требовать от финансовых учреждений документы, удостоверяющие выполнение платежных поручений налоговых резидентов.

При необходимости задействовать для обеспечения эффективности налогового контроля экспертов и переводчиков.

Привлекать в качестве свидетелей субъектов, которые могут обладать важной информацией, помогающей работе налогового инспектора.

Подавать заявления об аннулировании или приостановлении действия лицензий и иски по вопросам налогообложения.. В обязанности сотрудников ИФНС помимо контролирующих функций входит и ассистирующая деятельность

В обязанности сотрудников ИФНС помимо контролирующих функций входит и ассистирующая деятельность

Например, работники инспекций должны оказывать содействие налогоплательщикам и помогать в освоении премудростей налогового законодательства в части заполнения деклараций, предоставлять информацию относительно размеров налогов и сборов и порядке их начисления.

Также инспектора должны своевременно производить налогоплательщикам возврат излишне оплаченных средств в рамках удержания налогов или государственных сборов, причем решение о подобной мере должно приниматься не дольше 30 дней.

Ответственной обязанностью является хранение налоговой тайны. Эта функция возлагается на сотрудника с того момента, как субъект стал в инспекции на учет. Под эту категорию попадает как информация о местонахождении сотрудника, так и о его финансовых данных.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!

Попытки реформирования структуры

У реформирования структуры ФНС РФ есть интересная особенность. Речь идет о создании межрайонных и межрегиональных формирований. В отличие от инспекций традиционного плана, реализующих контроль исключительно по территориальной принадлежности каждого из налогоплательщиков, они организуют собственную деятельность, исходя из отраслевой принадлежности и категории налогоплательщика.

Стоит заметить, что межрегиональные инспекции по округам федерального значения занимают промежуточную позицию между Федеральной налоговой службой, а также ее территориальными управлениями.

Полномочия налоговых органов

Налоговые органы обладают широкими полномочиями. Инспекторы могут:

- проверять документацию на бумажных и электронных носителях, связанную с начислением и внесением налоговых платежей;

- контролировать порядок использования контрольно-кассовой техники при проведении расчетов платежными картами или наличными;

- получать различные документы, связанные с хозяйственной деятельностью компании или предпринимателя;

- назначать и осуществлять налоговые проверки – выездные и камеральные;

- проводить встречные проверки, то есть, требовать документы у лиц, с которыми связан налогоплательщик, относительно которого назначена проверка;

- привлекать для проведения проверок понятых, экспертов и переводчиков;

- осматривать территорию предприятия и помещения, в которых могут находиться документы;

- изымать бухгалтерскую документацию при условии, что есть угроза ее уничтожения или внесения корректировок в бумаги;

- изымать документацию, связанную с сокрытием дополнительных источников дохода, подлежащих налогообложению;

- начислять налоги расчетным путем, если налогоплательщик не ведет учет, ведет его с серьезными нарушениями либо более двух месяцев не предоставляет документацию, необходимую для начисления налогов;

- требовать у предпринимателей, владельцев и руководства предприятием выполнения требований Налогового кодекса и устранять выявленные нарушения;

- накладывать арест на счета налогоплательщика;

- накладывать ограничения на налогоплательщика на право распоряжаться своим имуществом;

- вызывать руководство компании или граждан для дачи пояснений по вопросам налогообложения;

- опрашивать в качестве свидетелей граждан, располагающих информацией, необходимой для контроля начисления и уплаты налогов налогоплательщиком;

- начислять штрафы и пени при выявлении нарушений;

- выносить решения о привлечении к ответственности за нарушения в сфере начисления налогов.

Налоговые органы имеют право предъявлять иски в арбитражный суд по таким поводам:

- ликвидация предприятий;

- признание регистрации предприятий недействительной;

- признание совершенных коммерческих операций недействительными;

- взыскание необоснованно полученных доходов.

При осуществлении своих полномочий налоговые органы обязаны строго соблюдать законодательство о налогах и сборах. В круг обязанностей инспекторов входят проведение разъяснительной работы и бесплатное информирование налогоплательщиков о действующих нормах и их изменениях, а также предоставление форм отчетности и консультирование по их заполнению.

Основные задачи ИФНС

Это ведомство является мультифункциональным органом, решающим множество вопросов из сферы налогообложения. Помимо этого большую роль в эффективности службы играет планирование. В обозримом будущем ИФНС предстоит решить ряд важных проблем:

- уклонение от оплаты налогов;

- разработка механизма урегулирования споров без судебного разбирательства;

- оптимизация подачи налоговой отчетности;

- улучшение уровня предоставляемых сервисов;

- усовершенствование онлайн портала по составлению и отправке отчетности, и любого электронного взаимодействия в целом.

К тому же, налоговая служба стремится к большей информационной открытости и доступной подаче информации.

Регистрация организаций и предпринимателей

Помимо обязанностей, прямо установленных в Налоговом кодексе РФ, на налоговые инспекции возложены функции госрегистрации организаций и предпринимателей (п. 2 ст. 33 НК РФ, абз. 2 п. 1 Положения, утвержденного постановлением Правительства РФ от 30 сентября 2004 г. № 506). При этом по запросам организаций и граждан уполномоченные налоговые инспекции обязаны предоставлять им сведения из ЕГРЮЛ и ЕГРИП (ст. 6 Закона от 8 августа 2001 г. № 129-ФЗ, п. 7 Порядка, утвержденного приказом Минфина России от 23 ноября 2011 г. № 158н). Порядок предоставления сведений из государственных реестров представлен в письме ФНС России от 30 декабря 2010 г. № ПА-37-6/19020 и доведен до налоговых инспекций для обязательного применения.

Права и обязанности налоговой службы

В ст. 31 НК прописаны права налоговой службы.

Основные, закрепленные кодексом, полномочия:

- Затребовать от плательщика всю необходимую документацию.

- Выполнять проверки.

- Проводить изъятие документов при законных обстоятельствах.

- С целью получения пояснений вызывать налогоплательщиков.

- Ограничивать право собственности либо иное вещное право, временно прекращать операции по счетам налогоплательщиков.

- Исчислять налоговые суммы, подлежащие направлению в бюджет.

- Заниматься принудительным взиманием недоимок и штрафов.

- В зоне действия своих полномочий направлять иски в суды.

Обязанности ФНС даны в ст. 32 НК. К первостепенным относятся:

- исполнение законодательства;

- ведение учета плательщиков;

- предоставление бесплатной информации налогоплательщикам в сфере налогообложения;

- обеспечение сохранности налоговой тайны;

- отправление налогоплательщикам документации по оплате налогов, о результатах проверки и принятых решениях;

- предоставление по запросу справочной информации, выполнение сверки расчетов.

В своей деятельности сотрудники службы обязаны руководствоваться разъяснениями Минфина и действующим законодательством.

Структура ФНС России

В структуру ФНС России входят:

управления налоговой службы по субъектам РФ;

межрегиональная налоговая инспекция по централизованной обработке данных;

межрегиональная налоговая инспекция по ценам;

межрегиональные налоговые инспекции по федеральным округам;

межрегиональные налоговые инспекции по крупнейшим налогоплательщикам;

территориальные налоговые инспекции (по районам, районам в городах, городам без районного деления и межрайонные).

Об этом сказано в пункте 1 приказа Минфина России от 9 августа 2005 г. № 101н.

Непосредственную работу с организациями ведут:

территориальные налоговые инспекции (приложение 1 к приказу Минфина России от 9 августа 2005 г. № 101н);

межрегиональные налоговые инспекции по крупнейшим налогоплательщикам (приложение 2 к приказу Минфина России от 9 августа 2005 г. № 101н).

Структура налоговых органов РФ

- Руководство и Центральный аппарат ФНС России;

- межрегиональные инспекции ФНС России:

- по федеральным округам (8 округов);

- по крупнейшим налогоплательщикам (№1-9);

- по ценообразованию для целей налогообложения;

- по централизованной обработке данных;

- по камеральному контролю

- Управления ФНС России по субъектам РФ, в которые входят инспекции ФНС России в субъектах РФ.

-

- за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему РФ налогов, сборов и страховых взносов, соответствующих пеней, штрафов, процентов, а в случаях, предусмотренных законодательством РФ, — иных обязательных платежей.

Основные полномочия налоговых органов

Права налоговых органов РФ закреплены в 31-й статье Налогового кодекса. Сейчас эта статья действует в редакции Федерального закона №137 от 27 июля 2006 года. Первая часть статьи закрепляет 15 основных полномочий налоговых органов:

- Собирать с налогоплательщиков документы для расчета и уплаты сборов.

- Проверять деятельность фирм и компаний в части начисления и уплаты налогов (в частности, контролировать банковские организации).

- Изымать документы налогоплательщика в ходе проверок, если есть подозрения в фальсификации бумаг или других махинациях.

- Вызывать плательщиков в налоговую инспекцию для дачи пояснений по уплаченным налогам.

- Арестовывать имущество и счета, приостанавливать операции по ним.

- Осматривать любое имущество налогоплательщика, которое помогает ему извлекать выгоду.

- Самостоятельно рассчитывать суммы налогов к уплате.

- Требовать устранения любых нарушений в уплате.

- Штрафовать, взыскивать недоимки и пени.

- Требовать в банках документы об уплате налогов любыми плательщиками.

- Привлекать к своей работе сторонних экспертов, специалистов и переводчиков.

- Вызывать любых свидетелей, чьи показания могут помочь с начислением и уплатой налогов.

- Ходатайствовать об отзыве и аннулировании лицензий должников на право хоздеятельности.

- Подавать иски в суды различных инстанций на взыскание с должников пеней, штрафов, компенсации ущерба государству, расторжение инвестиционных кредитных договоров и пр.

- Повторно требовать уплаты штрафов, пеней и недоимок, которые ранее были признаны безнадежными, т.е. не подлежащими взысканию.

В Кодексе отдельно оговаривается, что налоговые органы имеют право производить любые другие действия, если они не противоречат тексту документа. Кроме того, указанные полномочия осуществляются в отношении плательщиков не только налогов, но и страховых взносов.

Межрегиональные инспекции

Данного рода структуры призваны решать следующие основные задачи:

- контролировать соблюдение законов, регулирующих налоги и сборы на терриитории определенного федерального округа;

- эффективное взаимодействие с полпредами Президента РФ (касательно вопросов, находящихся в общей с ним компетенции);

- контроль над работой региональных структур ФНС посредством проверок.

Налоговые органы РФ данного типа классифицируются, как мы уже сказали выше, в зависимости от отрасли, которую они регулируют. Так, в сегодняшней структуре есть следующие основные типы межрегиональных налоговых инспекций:

ведущие контроль над субъектами сферы добычи и переработки нефти;

обеспечивающие корректное выполнение налоговых законов фирмами, занятыми в газовой промышленности;

контролирующие дисциплину в аспекте выплат сборов в казну предприятий, занимающихся выпуском алкогольной и табачной продукции;

взаимодействующие по вопросам перечисления налогов с компаниями энергетической сферы;

обеспечивающие соответствие деятельности металлургических предприятий налоговому законодательству;

взаимодействующие по вопросам уплаты сборов в казну с компаниями, которые оказывают услуги связи;

осуществляющие контроль за корректным выполнением налогового законодательства со стороны транспортных предприятий.