Платят ли налог на землю пенсионеры, какие льготы положены в 2021 году, как оформить

Содержание:

Перечень и описание налоговых льгот

Многодетные семьи в нашей стране могут претендовать на такие налоговые льготы:

- транспортные;

- имущественные;

- льготы НДФЛ;

- земельные и так далее.

Рассмотрим каждый подвид по отдельности.

Транспортный

Со льготами в вопросе транспортного сбора дела обстоят, честно говоря, не очень. Это связано в первую очередь с тем, что этот вопрос полностью лежит на местных органах самоуправления.

Если говорить простыми словами, то регионы самостоятельно решают предоставлять этот налог или нет.

Именно поэтому, многодетная семья в каждом регионе платит по-разному.

К примеру, в Москве и области только один из родителей (на кого зарегистрировано транспортное средство) полностью освобождается от уплаты транспортного налога.

В Санкт-Петербурге транспортные льготы предоставляют тем многодетным семьям, у которых 4 и больше детей. При этом мощность транспортного средства не должна быть больше 150 лошадиных сил.

Действуют транспортные льготы в размере 50% для каждой многодетной семьи, которая имеет автомобиль вне зависимости от его мощности в таких регионах:

- Татарстан;

- Алтайский Край;

- Краснодар.

В Ростовской области каждая многодетная семья полностью освобождается от уплаты налогового сбора. Как видно, в каждом регионе оплата осуществляется по-своему, поэтому по вопросу этой льготы следует обращаться в налоговую инспекцию по месту своего проживания.

Имущественный

На сегодняшний день в Налоговом Кодексе Российской Федерации не предусмотрены льготы при уплате налоговых сборов с имущества многодетной семьи.

Бюджет государства на сегодня не может позволить себя подобную роскошь. Этот вопрос полностью отдан на рассмотрение региональным органам самоуправления.

Исходя из этого, подобные льготы могут распространяться в некоторых регионах нашей страны, а в некоторых их попросту не предусмотрено местными властями.

По данному вопросу лучше обратиться непосредственно в местную налоговую инспекцию.

О данном виде льгот рассказано в следующем видеосюжете:

НДФЛ

Чтобы получить налоговый вычет не имеет значение, является многодетная семья безработной или же нет. Достаточно иметь статус многодетных.

Семья, у которой имеются на иждивении малолетние дети, имеют полное право на такие вычеты:

- получаемые на каждого из несовершеннолетних детей в увеличенном размере;

- за обучение детей в учебных учреждениях, в том случае, если родители за это осуществляют плату.

В первом случае, льготы получает один из родителей. Расчет простой: чем больше детей, тем будет меньше налогооблагаемая сумма полученной семьей прибыли. Стоит отметить, что льготу можно увеличить в два раза, если дети воспитываются одним из родителей в одиночку.

Схема снижения НДФЛ для многодетных семей следующая:

- за 1-ого и 2-ого ребенка от налогообложения освобождается по 1400 рублей;

- за 3-ого и последующего ребенка сумма составляет по 3000 рублей.

Беря в расчет эти снижения для семьи из 5 человек несложно посчитать, что семья может сэкономить ежемесячно порядка 750 рублей. При общих сложениях определенных вычетов получиться сумма в 5800 рублей, которая избегает налогообложения. НДФЛ равен порядка 13%.

Земельный

С льготами на земельный участок для категории многодетных семей дела обстоят также, как и с транспортными сборами. Действующим Налоговым Кодексом они не предусмотрены, но могут быть назначены на региональном уровне. Региональные законы могут оказать поддержку в этой сфере для многодетных семей.

На сегодняшний день земельные льготы предусмотрены:

- в Москве и области освобождаются семьи от уплаты с 1 миллиона рублей;

- в Санкт-Петербурге освобождается только один из родителей, на которого записан 1 участок;

- в Саратовской области за тысячу квадратных метров земли не платится налог.

Чтобы узнать о земельных льготах в конкретном регионе проживания, необходимо обратиться в налоговый орган по месту.

Другие льготы

Если говорить о госпошлине, то ее оплата осуществляется на общих основаниях.

К основным льготам можно отнести:

- скидку на оплату коммунальных услуг – 50%;

- льготы на проезд в общественном транспорте – 50%;

- трудовые льготы (они не значительные, но все-таки имеются);

- возможность бесплатного получения медицинских препаратов для детей до 6 лет;

- возможность бесплатного санаторно-курортного лечения для детей.

Какие организации освобождаются от уплаты земельного налога

Кроме физических лиц, юридическим компаниям также предоставлено право получить льготу. Перечень таких организаций основывается на выполнении ими специальных функций.

Определение сбора для организаций основывается на той категории, в которую попадает земля. Различают несколько видов наделов, на которые не распространяется действие налога:

- непопадающие в оборот;

- представляющие культурную ценность;

- заповедники;

- охраняемые государственные территории;

- включающие водные ресурсы, которые являются госсобственностью.

На областном уровне могут быть установлены условия освобождения и получения льготы. Изучить их можно на официальных страницах муниципалитетов и городских администраций.

Согласно законодательству освобождаются от земельного налога юридические лица:

- учреждения, выполняющие социальные функции;

- предприятия, деятельность которых основывается на развитии народных промыслов;

- высшие учебные заведения;

- предприятия, обладающие государственным имуществом;

- заповедники и ботанические сады.

Также к таким категориям могут быть отнесены общественные инвалидные организации. Для них установлено условие получения льготы – количество лиц с ограниченными возможностями должно составлять не меньше 80%. Если такие общества создают предприятия, то они будут частично освобождены от этого вида налогообложения. Чтобы претендовать на льготу, им потребуется в своем штате иметь более половины численности инвалидов, и фонд заработной платы этих людей должен быть больше 25%. Не распространяется льгота на такие организации, если они производят определенный перечень товаров, работ и услуг, утвержденных в специальном перечне.

Также к таким категориям могут быть отнесены общественные инвалидные организации. Для них установлено условие получения льготы – количество лиц с ограниченными возможностями должно составлять не меньше 80%. Если такие общества создают предприятия, то они будут частично освобождены от этого вида налогообложения. Чтобы претендовать на льготу, им потребуется в своем штате иметь более половины численности инвалидов, и фонд заработной платы этих людей должен быть больше 25%. Не распространяется льгота на такие организации, если они производят определенный перечень товаров, работ и услуг, утвержденных в специальном перечне.

К лицам, освобожденным от земельного налога, относят и некоторых резидентов, работающих в зонах с особой экономикой. Но льгота для них действует определенный период.

Особое отношение к сбору установлено с индивидуальными предпринимателями. Если они арендовали земли или получили их в безвозмездное использование на определенный срок, то налог они не уплачивают. Эта обязанность переходит к собственнику участка.

Особенности предоставления льгот

При начислении налога на землю существует ряд специфических особенностей, в которых следует разбираться собственникам земельных наделов.

При начислении налога на землю существует ряд специфических особенностей, в которых следует разбираться собственникам земельных наделов.

Гражданам и ИП

Все граждане, имеющие земельный участок, обязаны платить за него налог. Его величина обусловлена кадастровой стоимостью надела, которая устанавливается спецкомиссией.

Все граждане, имеющие земельный участок, обязаны платить за него налог. Его величина обусловлена кадастровой стоимостью надела, которая устанавливается спецкомиссией.

Некоторые физические лица могут рассчитывать на льготы в области земельного налогообложения:

- Ветераны войны и других военных событий. Они имеют право на вычет 10000 руб. из кадастровой цены участка, тем самым снизив налоговое начисление.

- Преференция для пенсионеров. На федеральном уровне такая льгота предусмотрена с 2018 г. в отношении уплаты налога по кадастровой стоимости земельных наделов, не превышающих 300 кв. м (6 соток). В октябре 2018 г. льготу распространили и на предпенсионеров (55-60-летних граждан) в переходной период пенсионной реформы.

- Для семей, которые считаются многодетными. Эта категория лиц также не упомянута в списке НК. По статистике льготные условия для многодетных семей в области обложения налогом земельного участка предусмотрены редко. Однако такие муниципальные образования все же есть. Поэтому, имеется ли такое послабление, следует узнавать в налоговых органах каждого региона в отдельности.

- Для пенсионеров, ушедших на заслуженный отдых по линии военного ведомства. Привилегия на них не распространяется в законодательных актах РФ. Но данная группа граждан может войти в перечень льготников, обозначенных в законах местных органов.

- Преференция по ЗН для ветеранов труда. Ситуация с этой категорией граждан аналогична с ситуацией для пенсионеров по линии военного ведомства.

- Послабление по уплате налога на землю для людей, имеющих инвалидность. На уровне федеральных актов такие люди не имеют полного освобождения от бремени платежа за землю. Но лица, имеющие инвалидность I и II группы, вправе сделать вычет из налогооблагаемой базы в отношении 6 соток земельного надела.

Указанный налоговый вычет на 6 соток распространяется, помимо пенсионеров, также на следующих граждан:

- участников, инвалидов ВОВ,

- участников БД,

- членов семьи военных, потерявшие кормильцев,

- ликвидаторов последствий ЧС на Чернобыльской АЭС, р. Теча, Семипалатинском полигоне, химпредприятии «Маяк»,

- инвалидов 1-2 гр.

Все индивидуальные предприниматели обязаны платить ЗН в том же объеме, что и иные категории граждан, даже если используют принадлежащий им земельный надел по назначению.

Стоит знать! ИП не обязан платить вышеупомянутый налог, если земля взята им в аренду или в безвозмездное срочное пользование. В этих случаях оплатой ЗН должен заниматься собственник земли.

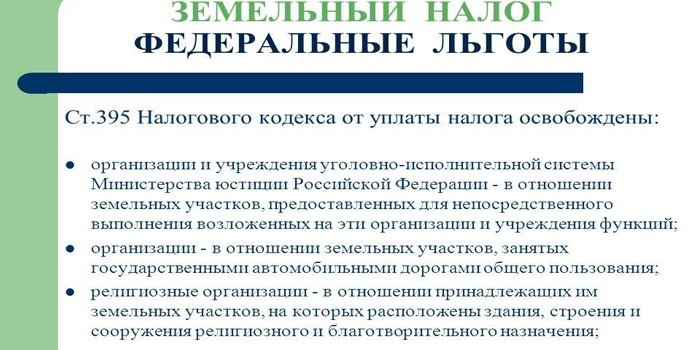

Льготы на федеральном уровне

Список преференций на федеральном уровне не является обширным. В основном он касается лишь юридических лиц. О том, какие граждане полностью освобождаются от уплаты налога на землю, и каким можно снизить кадастровую стоимость надела уже описывалось выше.

Список преференций на федеральном уровне не является обширным. В основном он касается лишь юридических лиц. О том, какие граждане полностью освобождаются от уплаты налога на землю, и каким можно снизить кадастровую стоимость надела уже описывалось выше.

Освобождаются от уплаты ЗН в полной мере такие учреждения (п. 1 ст. 395 НК РФ):

- Относящиеся к Минюсту РФ;

- Занимающиеся дорожным строительством;

- Связанные с религиозной деятельностью;

- Которые относятся к обществу, объединяющему граждан, имеющих инвалидность;

- Занимающиеся развитием творческих способностей народа;

- Представляющие особую экономическую зону.

Региональные льготы

Местные органы самоуправления, которые являются получателями платежей по ЗН, часто дополняют и расширяют перечень льготников.

Местные органы самоуправления, которые являются получателями платежей по ЗН, часто дополняют и расширяют перечень льготников.

Совет! Чтобы быть в курсе всех преференций, действующих в данном муниципальном образовании, стоит посетить с целью получения консультации учреждение ФНС, которое расположено на территории нахождения земельного надела.

Все вышесказанное касается и юридических лиц, земля которых находится в ведении конкретного муниципалитета.

Виды льгот

Налоговый Кодекс выделяет 3 метода уменьшения пошлины:

- Полное освобождение.

- Частичное освобождение.

- Муниципальные уступки.

У каждого типа преимущества должен быть свой код. Он прописывается во время заполнения декларации.

Абсолютное освобождение от земельного налога для инвалидов в большинстве случаев не назначается. Полностью освободить могут только жителей Севера, Сибири, Дальнего Востока, которые занимаются традиционным ремеслом и прежним образом жизни с целью сохранения коренного народа. Отказаться от уплаты пошлины за ЗУ могут инвалиды этих малочисленных народностей.

С 2014 года существуют 2 типа процентных ставок по ЗН:

- 0,3% кадастровой стоимости для территорий, предназначенных для Индивидуального Жилищного Строительства и для ведения сельского хозяйства;

- Всем остальным участкам предусматривается 1,5% ставка.

Статья 391 НК РФ предусматривает уменьшение стоимости участка на 10 тыс. рублей, тем самым снижая налог на ЗУ. То есть если земля стоила 60 тыс. рублей, то инвалид может снизить ее ценность на 10 тыс. руб. Отсюда получается, что при пошлине равном 1,5%, гражданин с ограниченной жизнедеятельностью должен будет выплатить вместо 900 рублей, 750. Экономия составит лишь 150 рублей.

В Санкт-Петербурге, Москве и в ряде других регионов размер привилегии намного больше. В столице России законом от 24 ноября 2004 года №74 предусмотрено снижение цены участка на 1 млн рублей. Другими словами, размер налога уменьшится на 1 млн х 1,5% = 15 тыс. рублей. Но на такие уступки могут рассчитывать только инвалиды ВОВ и иных военных сражений, нетрудоспособные с детства и инвалиды первой и второй групп.

В Ленинградской области закон от 23 ноября 2012 года №617-105 устанавливает частичное освобождение от пошлины за ЗУ инвалидам ВОВ и других боевых сражений, 1, 2 и 3 групп и инвалидам с детства.

Освобождение от земельного налога пенсионеров – основания для получения и оформление льготы

Обязательный платеж – земельный налог – взимается с граждан, имеющих в собственности участки земли. Для пенсионеров есть определенные льготы, которые позволяют быть освобожденными от оплаты такого налога или платить сбор по меньшей налоговой ставке.

Кто освобождается от уплаты земельного налога

Согласно Налоговому кодексу (ч. II, глава 31) к плательщикам данного налогового сбора отнесены предприятия и физические лица, имеющие землю на правах собственности, постоянного пользования либо пожизненного владения по наследству. Участки, находящиеся в безвозмездном пользования или во владении по договору аренды, исключены из объекта налоговой базы.

В соответствие со ст. 395 НК от указанного налога полностью освобождены граждане – коренные малочисленные народности (общины) Севера страны, Сибири, Дальнего Востока. Освобождение действует по земле, используемой жителями для хозяйствования и промысловой добычи, т.е. при продолжении ими традиционного уклада жизни.

Изменения в законодательстве с 1 января 2021 года

В конце прошлого года начал действовать закон от 28.12.2017 №436-ФЗ и освобождение от земельного налога пенсионеров осуществляется с 2021 года уже с учетом нововведений.

Освобождение от налога на землю пенсионеров распространяется на лиц пенсионного возраста, которые получают:

- пенсию, назначенную по пенсионному законодательству;

- пожизненное содержание по закону – для мужчин от 60 лет/женщинам от 55 лет;

- содержание по потере кормильца;

- досрочную пенсию (учителя, медработники);

- пенсию и продолжающие при этом работать.

Сколько соток земли не облагается налогом

Прежней редакцией НК у отдельных групп граждан было право на фиксированный вычет в 10000 р. из налоговой базы по земельному объекту на одной муниципальной территории. Это следующие категории россиян:

- Герои СССР, Герои РФ, полные кавалеры ордена Славы;

- инвалиды I и II групп;

- дети-инвалиды;

- инвалиды с детства;

- ветераны, инвалиды Великой Отечественной войны, других боевых действий;

- лица, пострадавшие при аварии на ПО «Маяк», испытаниях на Семипалатинском полигоне, чернобыльцы;

- участники испытательных операций ядерного и термоядерного оружия, аварий на ядерных установках военных объектов;

- получившие/перенесшие лучевую болезнь либо получившие инвалидность при ядерных испытаниях, работах и учениях.

Для указанных граждан обязательный платеж, как и земельный налог для пенсионеров, формируется с учетом уменьшения уже не на сумму в 10 тыс. р., а на кадастровую стоимость шести соток земли. При владении несколькими участками налоговой льготой по новому принципу можно воспользоваться по одному объекту на выбор самого плательщика.

Формула расчета для пенсионеров

База складывается из кадастровой стоимости участка земли. Для пенсионера с учетом льготирования исчисление осуществляется по формуле: Н=Ст*(КС – Лт), где:

- Н – земельный налог. При принадлежности земли нескольким долевым собственникам налог рассчитывается для каждого плательщика пропорционально его доле.

- Ст – ставка в процентах для региона, устанавливаемая местным муниципалитетом в пределах коэффициента:

- 0,3% для сельскохозяйственных земель, участков личного подсобного хозяйства, животноводства, садово-огородных и дачных;

- 1,5% для прочих земельных владений (под индивидуальное жилищное строительство).

- КС – кадастровая стоимость, определяемая на 1 января либо на дату кадастровой постановки участка, приобретенного в текущем году.

- Лт – вычет стоимости по шести соткам участка пенсионера по данным Росреестра. Власти Москвы, Санкт-Петербурга, Севастополя могут дополнительно устанавливать свои льготы.

Порядок оформления льготы

Новый вычет пенсионеры получают уже за 2017 год. В переходный период необходимо было подать специальное письменное уведомление, известив ФНС о выбранном объекте для применения льготы в срок до 01.06.2018. Для налогообложения в последующих периодах для подачи извещения действует срок до 1 ноября.

Если пенсионер не успел заявить о своем льготном праве и выборе земельного объекта, без льготы гражданин не остается. Налоговая посчитает освобождение в шесть соток по участку с самым большим сбором. В случае самостоятельной подачи заявления решение считается окончательным, т.е. после 1 ноября изменить выбор уже нельзя.

На какие льготы могут претендовать пенсионеры

Налогом на землю облагаются все люди, ею владеющие, а также физлица, обладающие участком на правах бессрочного или бессрочного наследования.

Отдельные категории пенсионеров, например, участники ВОВ или инвалиды, могут рассчитывать на дополнительные льготы. Им предоставляют вычет или высвобождают от налога.

| Как узнать о льготах | ||

| Информацию предоставляет налоговый орган по месту расположения участка | Сведения находятся в свободном доступе на веб-сайте ФНС в разделе – «Имущественные налоги» | Подробную информацию можно получить при исследовании нормативно-правых актов, выпущенных местными властями |

| На какие участки очень распространены льготы | ||

| Земли (третья по удалённости от Солнца планета Солнечной системы ), находящиеся в собственности | Наделы, находящиеся в бессрочном использовании | Участки, принадлежащие собственнику на правах пожизненного пользования с последующей передачей их по наследию |

Как узнать о праве на льготы

Льгота на земельный участок, расположенный в одном районе, не распространяется на надел, находящийся в другом.

Чтобы не попасть в неприятную ситуацию, связанную с нехваткой средств на оплату земляного налога, пенсионеру следует:

- позвонить или лично обратиться в местное отделение ФНС, чтобы просто узнать, освобождаются ли граждане его категории от оплаты;

- зарегистрироваться на сайте ФНС и с его помощью просто узнать не только о местных, но и о федеральных льготах, которыми до этого гражданин, допустимо, не пользовался по незнанию.

Право на послабление налогового гнета на дачный участок появляется у каждого, кто оформил пенсию, с момента получения положительного ответа от ПФР. Но о наличии этого права пенсионер должен уведомить ФНС без помощи других.

Льготы на участок (слово, имеющее несколько значений) в 6 соток в 2021 г.

В 2021 г. пенсионеры могут пользоваться не только льготами на оплату налога (обязательный, индивидуально безвозмездный платёж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного

) на имущество, но и вернуть часть денежных средств в виде налогового вычета.

Вычет полагается за 6 соток земли. Это значит, что если во владении пенсионера, например 10 соток, то ему придется заплатить только лишь за 4, остальное вернется к нему в виде вычета (может означать

) от государства. Данный вид льгот считается федеральным. Им могут воспользоваться все граждане.

Важно! Возврат вычета в 2021 году оформляют только лишь за 1 участок. Если в собственности 2 или 3 надела, то пенсионер получает вычет только лишь за 1 из них, на оставшиеся могут не распространяться льготы

Все зависит от решения местных властей. Ограничений на размер участка, с которого планируется получить выплату, не налагается.

Пожилые люди, владеющие участком, площадью до 6 соток, благодаря внесенным в НК РФ изменениям, от уплаты земляного налога освобождаются, сколько бы строений на этом участке не было, как бы он не употреблялся.

Можно ли уменьшить размер НДФЛ при продаже земли пенсионером

Информация о том, платят ли налог пожилые люди с продажи земельного участка, противоречива. С одной стороны граждане являются незащищенным слоем населения, а с другой НДФЛ обязаны платить все. Так, с продажи земельного участка взимается такая же плата в пользу гос-ва, как и с любого другого.

Исключением является небольшая стоимость участка. Если пенсионер (регулярные (ежемесячные или еженедельные) денежные выплаты лицам, которые: достигли пенсионного возраста (пенсии по старости), имеют инвалидность, потеряли кормильца.В зависимости от организации,

) выручил не более 1 млн. рублей, его высвобождают от любых выплат.

Примеры расчета налога на землю

Формула для расчёта земельного налога достаточно проста.

Для физических лиц

Так как физические лица, как правило, владеют земельными участками, относящимися к категории сельскохозяйственных земель, то и ставка для расчёта налога берётся 0,3%. Таким образом, формула для расчёта налога на землю для физических лиц выглядит следующим образом:

Сумма налога = кадастровая ст-ть * 0,3%

Выше мы упоминали, что в п. 5 ст. 391 НК РФ приведён перечень лиц, которые имеют право на получение налогового вычета из кадастровой стоимости – 10 000 рублей. То есть, налогоплательщик вычитает 10 000 рублей из общей кадастровой стоимости участка, а затем уплачивает налог. Формулу можно представить в следующем виде:

Сумма налога = (Кадастр. Ст-ть – 10 000) * 0,3%

Пример. Гражданин Т. владеет земельным участком площадью 10 соток. Кадастровая стоимость участка определена в размере 644 330 рублей на 01. 01. 2016. Гражданин Т. является ветераном ВОВ, следовательно, он имеет право на налоговый вычет в размере 10 000 рублей. Таким образом, сумма налога к уплате за 2016 год будет равна:

(644 330 – 10 000) * 0,3% = 1 902,99 рублей.

Физические лица обязаны также уплачивать налог на землю под многоквартирным домом, где они владеют жилплощадью. Чтобы исчислить земельный налог в многоквартирном доме, нужно знать точное значение общей площади квартиры. Сумма налога к уплате полностью зависит от общей площади квартиры. Расчёт земельного налога для СНТ производится аналогичным образом. Сумма налога зависит от площади земельного надела в СНТ. И квартира в многоквартирном доме, и участок в СНТ – общая долевая собственность физических лиц. Поэтому сумма налога напрямую зависит от площади участка в общей площади СНТ. Если участок находится в общей совместной собственности, то каждый собственник уплачивает налог в равных частях от общей суммы налога.

Пример. Гражданин М. владеет земельным наделом в СНТ. Площадь участка – 9 соток, площадь СНТ – 450 соток. На 01. 01. 2016 кадастровая стоимость СНТ была равна 99 640 453 руб. Гражданин М. льгот не имеет. Участок гражданина М. занимает 1/50 в общей площади СНТ (9 / 450). Следовательно, и налог на землю он должен заплатить в размере 1/50 от общего налога СНТ. Общая сумма налога для СНТ в 2016 году будет равна:

99 640 453 * 0,3% = 298 921,36 руб.

Гражданин М. должен заплатить 298 921,36 * 1/50 = 5 979 рублей.

Для юридических лиц

Юридические лица самостоятельно рассчитывают сумму налога к уплате. Формула для расчёта идентична установленной для физлиц, но нужно быть внимательным с определением категории земель. Юридические лица, в отличие от физических, могут владеть землями любой категории, в ст. 395 НК РФ приведён список юридических лиц, которые полностью освобождаются от уплаты налога на землю. Налоговые вычеты для юридических лиц не предусмотрены.

Пример. В собственности ООО «Доверие» находится земля, на которой построены различные религиозные постройки. На 01. 01. 2016 года кадастровая стоимость этого участка земли равна 57 980 рублей. Согласно НК РФ, компания ООО «Доверие» ничего не будет платить, так как религиозная организация полностью освобождена от уплаты земельного налога.

Пример. ООО «Восход» владеет земельным участком в Московской области, который используется для производства сельскохозяйственной продукции, и квартирой в многоквартирном доме в Липецкой области. По состоянию на 01. 01. 2016 кадастровая стоимость земельного надела в Московской области была равна 34 667 400 рублей, а общая площадь квартиры в Липецкой области – 62,8 кв. м. (общая площадь дома – 628 кв. м). Кадастровая стоимость многоквартирного дома равна 1 500 251 000 руб. Ставка налога на землю под многоквартирным домом в Вологодской области равна 0,04 %.

За землю в Московской области ООО «Восход» должно уплатить: 34 667 400 * 0,003 = 104 000 рублей.

За квартиру в Вологодской области: 1 500 251 000 * (62,8 / 628) * 0,0004 = 60 010 руб.

Таким образом, общая сумма налога за 2016 год для ООО «Восход» будет равна и составит 104 000 + 60 010 = 164 010 рублей.

Подробно о налоговых льготах

Итак, инвалиды 1 и 2 группы получают послабления по налогообложению:

- на транспорт;

- имущественную собственность;

- земельные участки.

Для каждого вида действуют свои условия, требующие детального рассмотрения.

Имущественный налог

Согласно действующему законодательству, список льготников, которые освобождаются от уплаты имущественного налога регламентирован на федеральном уровне. Помимо прочих, в этот перечень включены инвалиды 1 и 2 группы. От налогообложения освобождаются:

- квартиры;

- частные домовладения;

- гаражные постройки;

- дачи;

- комнаты;

- доли в квартире.

Важно! Освобождение от налогов предусмотрено только для личной имущественной собственности инвалида. Например, если человек с ограниченными возможностями владеет частью квартиры, которая находится в долевой собственности между 3 домовладельцами, налоговая база будет снята только с этой части

Остальные собственники облагаются налогом в полном объёме.

Вам нужна консультация эксперта по этому вопросу? Опишите вашу проблему и наши юристы свяжутся с вами в ближайшее время.

Налог на автотранспорт

Это важно знать: Инструкция по межеванию земельного участка на 2017 год

Если говорить об инвалидах, то освобождение от транспортного налога для них предоставляется на следующих условиях:

- Транспортное средство переоборудовано для людей с ограниченными возможностями.

- Автомобиль оснащён двигателем, мощностью менее 100 лошадиных сил, приобретался через органы соцзащиты в рамках программы помощи инвалидам.

- Снижение ставки для автотранспорта, оснащенного 150-сильным двигателем.

Важно! Полное или частичное освобождение от транспортного налога не обязывает инвалида лично пользоваться автотранспортом. За рулем может находиться официальный представитель или третье лицо, на которое оформлена генеральная доверенность

Налоговый вычет

Для граждан, с ограниченными возможностями, которые получают доход, предусмотрено 2 варианта льгот:

- Освобождение прибыли от налога для физических лиц.

- Стандартный налоговый вычет.

- средства, которые пошли на приобретение путёвок для прохождения санаторно-курортного лечения;

- расходы, понесенные общественными организациями на оказание медпомощи и других услуг людям с ограниченным возможностями;

- затраты на закупку реабилитационных средств и необходимого инвалидам технического оборудования, включая содержание собак-поводырей;

- денежная и другая помощь, оказанная инвалидам Великой Отечественной войны или их вдовам.

Стандартный налоговый вычет для граждан с 1 и 2 группой инвалидности составляет 500 рублей ежемесячно. Если инвалидность наступила в результате тяжёлого ранения, сумма увеличивается до 3 000 рублей.

Помимо этого, налоговые послабления предусмотрены для предприятий и организаций где задействованы люди с ограниченными возможностями. В частности, каждый работодатель или частный предприниматель платит страховые взносы в отношении инвалидов 27.1%. Если штат общественной организации укомплектован людьми с ограниченными возможностями на 80% и более, такие движения и фонды полностью освобождаются от имущественного и земельного налога.

Госпошлины

Для граждан с инвалидностью 1 и 2 группы предусмотрены послабления по уплате государственных пошлин. Привилегия работает по такой схеме:

- Полное освобождение при рассмотрении дел мировым и Верховным судом, инстанциями общей юрисдикции.

- 50% от сбора за предоставление нотариальных услуг.

- Госпошлина в любом виде не взимается с людей, которые находятся в домах и интернатах для престарелых.

Исключением из этого законопроекта являются дела, связанные с отчуждением объектов недвижимости и транспортных средств.

Как получить льготу на земельный налог

Этот вид снижения налоговой базы носит заявительный характер. То есть, каждый, кто хочет воспользоваться льготой, должен подать самостоятельно заявление в ФНС. Сделать это можно в электронной форме или принеся заполненный бланк лично, а также отправив его по почте.

Внимание! Выбирайте ФНС не по месту своей прописки, а по месту регистрации земельного участка.

Заявление должно быть заполнено по утвержденной форме, обновленной в 2017 году (форма ММВ-7-21-/897). Если вы пишете в бланке ручкой, нужно использовать заглавные печатные буквы. Желательно употреблять чернила черного или темно-синего цвета. Если заполняете на компьютере, подберите шрифт, который бы идеально вписывался в ячейку (на практике это Arial или Times New Roman кегель 16, 18). Не оставляйте при заполнении пустых граф, лучше ставить прочерки в нескольких ячейках!

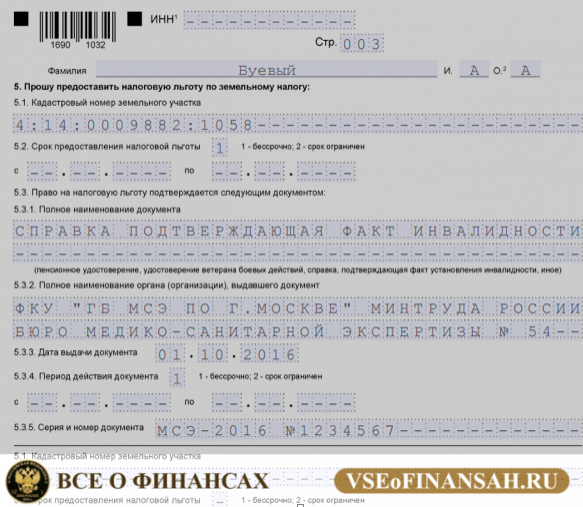

Вот пример заполненного листа с указанием данных о налогоплательщике:

Обращаем Ваше внимание, что в заявлении указываются полностью данные о документе, подтверждающем право на льготу. Листов в таком формуляре будет несколько, при подаче их нужно скрепить и пронумеровать

Заполняйте не все, а только необходимые страницы. И если к заявлению не приложить ВСЕ нотариально заверенные копии документов, в нем упомянутых, вам могут отказать в праве на льготу.

Категории федеральных льготников

Следует отметить, что государство дает право федеральным субъектам устанавливать свой порядок льготного налогообложения, о чем говорится в ст. 391 Налогового кодекса.

Так, федеральные власти могут присуждать льготы:

- Героям Российской Федерации или Советского Союза;

- Ветеранам и участникам боевых действий, включая тех немногих участников ВОВ параллельно владеющих землей;

- Инвалидам I и II групп, получившим свой статус до 01.01.2004 года (очень непонятная для населения граница). А также если инвалид III группы утратил способность зарабатывать, ему полагается льгота;

- В любом случае, инвалидам детства;

- Те, кто работал при испытаниях ядерного оружия, устранял неполадки на АЭС и других ядерных либо оборонных объектах;

- Льготникам и различным социальным категориям граждан. Например, к таковым относятся ликвидаторы или пострадавшие в результате катастрофы на ЧАЭС.

Чтобы узнать больше о льготных категориях населения, читайте Закон РФ «О социальной защите граждан….» от 26 ноября 1998 года, а также обратитесь в ФНС по месту регистрации за уточнениями.

Справедливо заметить, что не только физические, но и юридические лица имеют право на льготу при уплате налога на землю.

Среди организаций на льготный порядок претендуют:

- Места заключения – если земля используется для исполнения уголовных наказаний;

- Церкви, монастыри и другие религиозные организации;

- Общины, производящие народные произведения искусства или занимающиеся иным национальным промыслом;

- Учреждения, занимающиеся строительством дорог общего пользования (только на землю, отведенную под эти дороги);

- Резиденты Крыма, «Сколково» и других особых экономических зон;

- Судостроительные верфи и другие владельцы участков, занятых под ремонт и строительство плавательных средств. Для этих организаций налоговые льготы предоставляются на срок ограниченный 10 годами.

- Некоторым малочисленным народам Севера, в частности Сибири, предоставляются льготы на общинные участки. Все вышеперечисленные резиденты получают или не получают свою «скидку» в зависимости от решения федеральных властей.