Заморозка накопительной части пенсии до 2022 года

Содержание:

«Заморозка» пенсионных накоплений – что это значит

Пенсионные накопления, которые формировались благодаря 6 % от взносов работодателя, это сумма, которая в дальнейшем, при наступлении пенсионного возраста, должна добавляться к будущей страховой пенсии. Под «заморозкой» пенсионных накоплений подразумевается остановка их формирования, то есть с 2014 года, когда было принято это решение, 6 % взносов идут на формирование лишь страховой пенсии.

Такое решение было принято из-за недостатка средств в государственной казне, что связано с неблагоприятной экономической ситуацией в государстве. Замороженные средства, в том числе и взносы, отчисляемые работодателями в Пенсионный фонд России должны быть направлены на покрытие бюджетных дефицитов и на исполнение текущих обязательств страны.

Первый раз о «заморозке» накопительной части было объявлено в 2013 году, осенью, при планировании госбюджета следующего года. При этом было принято решение приостановить поступление средств в НПФ и все деньги направить на пополнение страховой части в ПФР. В 2015 году Правительство объявило о продлении мер по «заморозке» пенсионных накоплений, при том обсуждался и вариант полной ликвидации накопительной пенсии. Однако данная инициатива не была принята.

Мнение экспертов о заморозке пенсий в 2020 году

Опросы показывают, что россияне все реже полагаются на Пенсионный Фонд

- Роман Алехин (представитель Ассоциации социальных предпринимателей Курской области) утверждает, что продление заморозки накопительных пенсий – лишь дополнительное свидетельство того, в каком глубоком кризисе находится пенсионная сфера в России. Выйдя на заслуженный отдых, граждане просто не получат ту дополнительную сумму, которая могла бы “нарости” на их пенсии за восемь лет действия моратория. Впоследствии это не только расшатает пенсионную систему, но и приведет к перебоям в финансировании нужд пенсионеров. Это, в свою очередь, вызовет резкое недовольство россиян и будет чревато настоящим социальным взрывом.

- Александр Бузгалин (экономист) считает ситуацию с мораторием “игрой в либерализм при фактическом запрещении либерализма”. Казалось бы – чиновники уверяют граждан, что те отдают свои деньги в надежные руки и даже могут распоряжаться ими (в инвестиционном смысле), но де-факто получить эти средства целиком невозможно, и даже пополнить “кубышку” после заморозки не получается – то есть судьбой накопительной части пенсий распоряжаются не сами россияне, а исключительно государство. И если государству не хватает денег на текущие пенсионные расходы, оно принимает решение о принятии моратория, не считаясь с интересами и нуждами простых россиян. Бузгалин подчеркивает – если бы государство гарантировало гражданам адекватные пенсии, соразмерные их трудовому стажу и уровню зарплат, то заморозка накопительной части не выглядела бы столь опасной для будущего россиян, сделавших эти накопления. Но в условиях растущего пенсионного возраста и налогового засилья все это начинает больше напоминать действия наперсточников, чем заботу о гражданах РФ.

- Вадим Иосуб (старший аналитик “Альпари”) полагает, что “временная заморозка” изначально не была временной – ведь, по сути, государство прибегло к ней именно потому, что Пенсионному фонду не хватало текущего финансирования. Следовательно, мораторий будет снят, только если пенсионная система выберется из кризиса и перестанет испытывать острую нужду в средствах. И каким бы огромным профицитом не щеголяло правительство, никаких реальных позитивных сдвигов в этом направлении не наблюдается – экономика стагнирует, демографическая ситуация улучшается только на бумаге, а Пенсионный фонд нуждается либо в огромных дотациях из бюджета, либо в продлении моратория на формирование накопительных пенсий. Разумеется, из двух зол правительство выбирает то, которое нанесет ему меньший ущерб, и смело продлевает заморозку на 2020, 2021 и 2022 годы.

- Евгений Биезбардис (начальник управления анализа пенсионного рынка “Сафмар”) оценивает потери будущих пенсионеров в 2,2 триллиона рублей – именно столько пенсионных накоплений они могли бы сделать за время действия моратория с 2014 по 2018 год. К 2022 году эта сумма подрастет до 4,6 триллионов рублей.

-

Опрос ВЦИОМ показал, что 23% россиян уже не надеются на адекватную пенсию от государства, а собираются получать доход от сделанных заранее депозитов; 18% планируют вложиться в недвижимость, и таким образом обеспечить себе пассивный доход в старости; 10% россиян задумываются о том, чтобы прибегнуть к услугам негосударственных пенсионных фондов. Это показывает, что с каждым годом россияне доверяют правительству все меньше, и стараются рассчитывать исключительно на свои собственные силы. В числе причин, подорвавших доверие к властям, можно назвать:

- обещание Владимира Путина позаботиться о том, чтобы в период его президентства пенсионный возраст не повысился. Такое заявление президент РФ сделал в 2005 году, а спустя какое-то время закрыл на него глаза. Если слову главы государства доверять нельзя, то почему россияне должны верить еще кому-то?

- “Павловскую реформу” – т.е. реформу, которая привела к массовой потере сбережений, хранившихся в Сберегательном банке в 1991 году;

- и другие ситуации, в которых правительство раз за разом, делая выбор между нуждами народа и собственными интересами, выбирало вторые. Все это привело к тому, что на накопительные пенсии с каждым годом рассчитывает все меньшее число работающих россиян.

Что можно сделать, чтобы увеличить накопления

Некоторое время назад увеличить сумму персональных накоплений к пенсии можно было несколькими способами. Один из них — программа софинансирования. С ее помощью взнос вкладчика вдвое увеличивался государством. Размер вкладов ограничивался суммами от 2 до 12 тыс. рублей в год. В 2020 году схема продолжает работать, но только для тех, кто успел стать участником программы до конца 2015 г.

Гражданам оставили единственную возможность увеличить пенсионный капитал. Это заключение договора с одним из НПФ. Большинство НПФ предлагают разработку индивидуального пенсионного плана. Смысл заключается в том, что вкладчик ежемесячно отчисляет определенную сумму, продолжает так поступать в течение нескольких лет. Негосударственный фонд использует средства для инвестиций в доходные финансовые инструменты. Когда срок договора закончится, на персональном счете вкладчика соберется определенная сумма, которую можно тратить по усмотрению. Доход можно получить весь целиком или договориться о регулярных выплатах в уменьшенных суммах, чтобы получать стабильный доход в течение нескольких лет, а иногда и пожизненно.

СПРАВКА! Пенсионные накопления, на которые гражданин делает взносы добровольно, сопровождаются налоговым вычетом 13% от суммы. Скидка действует для сумм размером менее 15,6 тыс. рублей в год.

Чтобы увеличить сумму будущей пенсии, нужно внимательно выбирать управляющую компанию или негосударственный фонд. Если текущий выбор не устраивает, раз в год разрешается сменить фонд. Чересчур долго перебирать фонды не рекомендуется, поскольку при переходе из одного в другой чаще, чем 1 раз в 5 лет, доход от инвестиций теряется. Каждые 5 лет в фондах сохраняется полученная прибыль, после чего можно по необходимости перевести свой капитал другому фонду.

ВАЖНО! Детальная информация о компаниях, которым не страшно доверить хранение и приумножение капитала, есть на сайте ЦБ РФ. Здесь же перечислены компании, у которых отозвана лицензия

При выборе НПФ нужно отталкиваться от значимых критериев: наличия лицензии ЦБ России, рейтингов независимых агентств. Дополнительно не помешает изучить в открытых источниках результаты инвестирования в выбранной компании за 5 последних лет. Долгосрочная перспектива – то, что ожидает деньги вкладчика, поэтому работу пенсионных фондов нужно рассматривать с точки зрения длительных взаимовыгодных отношений, стабильных результатов.

При выборе между государственными и частными пенсионными фондами следует оценить преимущества и недостатки каждого варианта. Негосударственные фонды быстрее и легче подстраиваются под изменчивые условия экономики. Преимущество ПФР заключается в свободе выбора управляющей компании.

Пенсионные накопления — порой единственный источник дохода для пожилых людей. Правильный выбор в пользу системы социального страхования гарантирует стабильный доход в старости.

Что значит

Характеристика разных видов выплат представлена в таблице:

| страховая | накопительная | |

| солидарная часть | индивидуальная часть | 6% |

| работодатель обязан уплачивать 6% сверх зарплаты – для выплаты базовой пенсии, пособия по погребению тех, на кого не распространяется социальное пособие, и на другие цели. | 10% — кто до 31 декабря 2020 г. решил, что ему выгоднее накопительная выплата; 16% — кто ограничился страховой — эти суммы индексируются каждый год с учётом инфляции. | индексация не осуществляется, доход зависит от того, как сможет ее инвестировать негосударственный фонд или государственная управляющая компания (Внешэкономбанк) – по выбору гражданина, деланному к концу 2020 года. НПФ могут вложить деньги в акции, облигации; то есть источник формирования – отчисления на нее + проценты, которые каждый год начисляет на итоговую сумму управляющая компания; передается по наследству. |

Кому положена накопительная пенсия

Начиная с 01.01.2015, накопительная и страховая части российской пенсии разделены. Накопительная не тратится на текущие выплаты, а собирается на личном счете плательщика. Накопления положены следующим категориям:

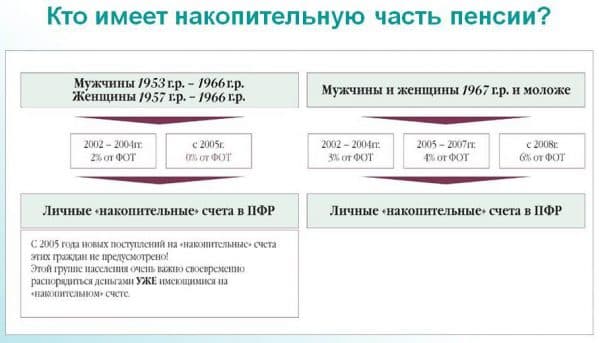

- Работающим гражданам, родившимся в 1967 г. и позже, из уплаченных работодателем взносов в ПФР с 2002 по 2014 г.

- Мужчинам и женщинам, родившимся с 1953 по 1966 г. и с 1957 по 1966 г. соответственно. Речь о суммах, которые работодатели отчисляли на накопительную пенсию.

- Тем, кто принял участие в Программе софинансирования пенсий.

- Тем, кто использовал материнский капитал для формирования своей пенсии.

Как получить накопительную часть пенсии?

Если у гражданина формируются пенсионные накопления, обратиться за назначением накопительной пенсии можно при достижении возраста 55 лет женщинами и 60 лет мужчинам. При этом устанавливается накопительная пенсия независимо от того, получает или нет гражданин другую пенсию или пожизненное ежемесячное содержание.

Назначение и выплату накоплений, а также организацию доставки производит тот фонд, которому гражданин доверил их формирование, в связи с этим обращаться за оформлением накопительного пособия ему следует:

- в отделение НПФ, в котором пенсионные накопления формировались;

- или в территориальный ПФР, если средства были переданы в УК.

По согласованию с работником, обратиться за назначением ему накопительной пенсии вправе и работодатель.

Условия назначения накопительной пенсии и документы, необходимые для оформления

Назначение накопительной пенсии возможно при наличии у застрахованного лица пенсионных накоплений. Обратиться за установлением и доставкой накопительных выплат можно:

- при личном визите в ПФР или НПФ;

- через интернет на сайте ПФР или портал гос. услуг, или на сайте НПФ.

К заявлению о назначении накопительной пенсии нужно приложить все требуемые документы:

- паспорт гражданина РФ или вид на жительство (для иностранных лиц и не имеющих гражданства);

- свидетельство обязательного пенсионного страхования (СНИЛС);

- справка из ПФР о приобретении права на страховую пенсию по старости (для представления в НПФ);

- документы, которые могут подтвердить страховой стаж и периоды, включаемые в него;

- дополнительно могут потребоваться иные данные.

Заявление будет принято к рассмотрению, если все необходимое будет представлено в срок до 5 рабочих дней со дня его подачи.

Если обращение за накопительной выплатой идет через представителя, необходимо предоставить доверенность и удостоверяющий его личность документ, если доверенность не заверена нотариально.

Можно ли получить накопительную часть пенсии до выхода на пенсию

До 2019 года получить пенсионные накопления раньше срока выхода на пенсию было нельзя, так как право на назначение накопительных выплат у гражданина возникало одновременно с правом на страховую пенсию по старости. Однако из-за очередной пенсионной реформы возраст назначения пенсии по старости стали постепенно увеличивать до 60 лет женщинам и 65 — мужчинам. При этом возраст назначения накопительной пенсии остался фиксированным — 55 и 60 лет соответственно. Таким образом, теперь получить пенсионные накопления можно до выхода на пенсию по старости.

При этом выплата пенсионных накоплений может быть установлена гражданину до 55 и 60-летнего возраста, в случае досрочного назначения страховой пенсии по старости.

Виды выплат средств пенсионных накоплений

Виды выплат, предусмотренные законом от 28.12.2013 N 424-ФЗ «О накопительной пенсии», за счет средств пенсионных накоплений:

- Единовременная выплата.

- Срочная пенсионная выплата.

- Накопительная пенсия.

- Выплата пенсионных средств накоплений в случае смерти их получателя его наследникам.

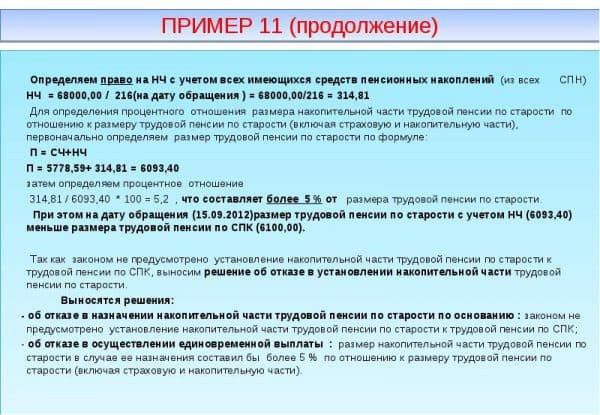

При единовременной выплате все средства пенсионных накоплений выплачиваются разово одной суммой. На единовременную выплату могут претендовать:

- застрахованные лица, для которых рассчитанная накопительная (ежемесячная) пенсия составляла бы 5% и менее от величины страховой пенсии по старости с учетом фиксированной выплаты и накопительной пенсии по состоянию на день назначения накопительных выплат;

- получатели, которым установлена страховая пенсия по инвалидности, потере кормильца или государственное пенсионное пособие, не имеющие право на страховую пенсию по старости в связи с отсутствием требуемого страхового стажа или количества индивидуальных пенсионных баллов.

Срочную выплату могут получить граждане, которые формировали свои пенсионные накопления за счет:

- дополнительных взносов, средств, направляемых по Программе софинансирования пенсии, включая взносы, поступающие с этой целью от работодателя, от государства, доходы от их инвестирования.

- средств (или их части) материнского капитала, которые были направлены на формирование накопительной пенсии и доходов от их инвестирования.

Часть накоплений, состоящая их указанных средств, выплачивается ежемесячно в течение срока, определенного самими получателем, но не менее 10 лет.

Как и где получить сумму пенсионных накоплений

Законодательство РФ предусматривает три варианта выплат:

- Единовременная. Предназначена тем гражданам, у кого накопительная часть не выше 5% от трудовой пенсии, положенной по возрасту.

- Срочная. Предусмотрена в случае возникновения права на трудовую пенсию по старости. Продолжительность выплаты определяется получателем пенсии, но не менее 10 лет. Получателями могут быть участники госпрограммы софинансирования пенсии и те, кто решил потратить материнский капитал на формирование пенсии.

- Выплата по старости. Назначается гражданам РФ, имеющим право на трудовую пенсию по возрасту, когда месячная сумма накоплений более 5% от трудовой пенсии. Накопительная часть выплачивается пожизненно.

Обращаться за расчетом накопительной части своей пенсии можно сразу после вступления в права на получение выплаты. Оформлением занимается страховщик, управляющий накоплениями (НПФ либо ПФР).

Будет ли продление приостановки в 2017 году?

В конце 2016 года в Государственную думу был внесен законопроект, в соответствии с которым заморозка НЧ (накопительной части) продлевается не на один год, а на три — до 2019 года. В итоге данный проект был одобрен в конце октября.

Суть данного закона в следующем — служащие ПФР обязаны учитывать все поступившие взносы от работодателей только на финансирование страховой пенсии.

Кроме того, данное решение Правительства поможет сохранить в федеральном бюджете более 400 миллиардов рублей в 2017 году (455 млрд — в 2018; 500 млрд – в 2019 году).

Отразится ли дальнейшая отмена НЧ на размерах пенсии?

Да, поскольку вложенные средства в НПФ или УК за несколько лет могли принести значительно прибавку в пенсии. В итоге утрата инвестиционного дохода снижает размер будущей пенсии.

Кроме того, многие сотрудники власти утверждают, что потерянные средства НЧ вернутся потенциальным пенсионерам в форме баллов. По факту, начисленные баллы за утерянную НЧ через 20 лет будут практически полностью потеряны за счет ежегодной инфляции либо за счет продолжающихся изменений пенсионной реформы.

Реформу планируют внедрить не позднее 2019 года.

На основании изложенной информации можно делать вывод, что органы власти не собираются возвращать накопительную часть пенсионных выплат. При этом в ближайшем будущем НЧ будет полностью отменена. Ведь Правительство разрабатывает новый проект пенсионной реформы, благодаря которому большинство граждан смогут самостоятельно формировать большую часть пенсии.

Подробнее на эту тему расскажет ведущий РБК новостей в следующем видео.

Другие значимые моменты закона

Пенсионные накопления выплачивают правопреемникам, если смерть гражданина наступает до назначения общей суммы или до корректировки. Исключение из правил делают только в случае с материнским капиталом и результатами от его инвестирования.

Возраст и состояние трудоспособности не влияют на право граждан получать компенсацию. Это касается детей и самых близких родственников в очереди.

При отсутствии родственников деньги вообще никому не выплачивают. Их учитывают в составе резерва по отношению к текущему пенсионному страхованию.

Гражданин сам имеет право в любой момент обратиться с заявлением, где указывает лиц, которым можно перечислить пенсию в случае смерти. При отсутствии заявления средства распределяют в равных долях между родственниками, относящимися к одной очереди. Допускается использование электронных порталов для подачи заявлений относительно определение круга ответственных лиц.

Обязательно надо указать, в каких долях распределяются деньги. Если правопреемник пропустил сроки обращения за выплатой, но на то была серьёзная причина – он тоже может составить заявление, чтобы это время было восстановлено.

До конца 2020 года граждан обязали сделать выбор в пользу накопительной части пенсии, если желание принимать участие в этой системе было. Установили отдельный период, до окончания которого работающие граждане должны были обратиться с соответствующими заявлениями. Если заявление отсутствовало, то автоматически формировали только страховую часть.

При этом за гражданином в любом случае сохраняют право написать отказ от участия в формировании своих накоплений. После этого все деньги направляют только на страховую часть. Но даже после указанного шага пополнять накопительный счёт можно, просто самостоятельно. Все собранные средства выбранная компания инвестирует в тех или иных направлениях. Выплаты происходят по общему порядку.

Находясь за границей, гражданин может получать сразу несколько разновидностей выплат:

- Дополнительное ежемесячное обеспечение для ветеранов ВОВ.

- Доплаты за трудовые заслуги.

- Государственные пенсии, за исключением социальной.

- Страховые пенсии.

Такие выплаты без проблем можно оформить, даже не возвращаясь в Россию. Достаточно отправить контролирующему органу заявление и другие документы в доказательство своей позиции. Не стоит рассчитывать на одобрение с первого раза.

Внимание! Велика вероятность появления дополнительных требований по документам. Лучше заранее позаботиться об оформлении карточки, куда будут начисляться финансы

Тогда сложностей возникает меньше.

Пенсионный мораторий в 2016-2022 гг.

Решения о продлении моратория в 2016-2022 гг. на пенсионные сбережения принимались Правительством на фоне других мер, направленных на рациональное расходование бюджетных средств.

Решения о продлении моратория в 2016-2022 гг. на пенсионные сбережения принимались Правительством на фоне других мер, направленных на рациональное расходование бюджетных средств.

В их число входят:

- аннулирование существовавших ранее индексаций работающим пенсионерам;

- индексирование послетрудовых пособий не на инфляционный уровень, начиная с 2015 года (в объеме 12,9%), а только на 4%. В августе же 2016 г. вообще произошла замена индексации единовременной выплатой в объеме 5 тысяч рублей. Данную сумму пенсионеры получили уже в январе 2017 г. С 1.01.2018 г. страховые пенсии неработающих граждан были проиндексированы на 3,7%. Социальные пенсии в апреле 2018 года были проиндексированы на 4%. А в январе 2019 вновь произошла индексация пенсий неработающих пенсионеров, ее размер составил 7%. Планируется, что к 2024 году размер пенсии будет проиндексирован на 35% и ее средний размер составит 20 000 рублей;

- покрытие дефицита бюджета ПФ из средств федерального бюджета (в результате которого образуются незапланированные расходы и недостача в госбюджете).

В 2016 г. ограничение по перечислению денег в счет пенсионных накоплений было продлено и на все средства, зачисляемые на лицевые счета застрахованных в ОПС граждан. До конца прошлого года они направлялись только на формирование страховой пенсии.

Что касается 2017 г., то Минфином РФ в Правительство внесен ряд предложений по дальнейшему реформированию пенсионной системы, включая формирование накопительных послетрудовых пособий. Предлагалось формировать накопления на условно-добровольной основе:

- россияне смогли бы самостоятельно направлять часть денег из своей зарплаты в НПФ, минуя ПФР,

- деньги, перечисляемые работодателями в виде пенсионных взносов, направлялись бы исключительно в бюджет ПФР. На личный лицевой счёт в ПФ. Предполагалось, что размер отчислений будущие пенсионеры смогут регулировать самостоятельно.

Но, судя по последним неутешительным тенденциям, сбережения и дальше будут «замораживаться», пока Правительство не найдет иные методы формирования и сокращения излишних издержек госбюджета. Поэтому в 2017 г. эта категория пособия все так же оставалась замороженной.

Важно. ПФ еще в 2016 г

принял бюджет с учетом заморозки (моратория) послетрудовых пособий на 3 года, в связи с чем накопительная пенсия в 2017-2019 гг. не формировалась.

С января 2019 года в России стартовала новая пенсионная реформа, она предусматривает повышение пенсионного возраста граждан. На фоне проведения реформы, вновь был продлен пенсионный мораторий. Более того, стало понятным, что его отмена вовсе не планируется, так как началась разработка системы индивидуального пенсионного капитала. Такая система придет на смену накопительной пенсии. Она подразумевает введение индивидуальных лицевых счетов, куда будущий пенсионер в добровольном порядке будет перечислять взносы.

Повлияет ли мораторий на объем будущих пенсий

Неоднократно вводимый и продлеваемый мораторий не мог не отразиться на объемах последующих послетрудовых пособий.

Неоднократно вводимый и продлеваемый мораторий не мог не отразиться на объемах последующих послетрудовых пособий.

Это выражается в следующем:

- до «заморозки» подобного рода пособий, деньги будущих пенсионеров могли размещаться через НПФ и УК на финансовых рынках, то есть, могли вкладываться, инвестироваться в различные проекты,

- уровень прибыльности вложений денег зависит от множества факторов, не последнее место среди которых играет профессионализм персонала НПФ,

- после введения моратория и перевода накапливаемых средств в бюджет ПФ, доходность вкладов близка к нулевой (официальная доходность по вкладам ВЭБ — 3%), а если учесть существенные показатели инфляционных процессов в экономике РФ, то может стать и отрицательной.

Способы увеличения накопления

Для увеличения средств по пенсионному обеспечению выбирают частные НПФ, куда максимально выгодно инвестировать деньги. Если текущий НПФ не устраивает, то один раз в год можно сменить организацию. Однако следует учитывать тот факт, что проценты от вложенных денег не возвращаются.

Внимание! Каждые пять лет проводится выплата процентов, после чего можно смело менять НПФ, а накопленные средства и проценты сохранятся. Перед выбором организации, где планируется хранить накопительную часть ПО рекомендуется изучить рынок, условия начисления процентной ставки и т

д. В отделе ПФР можно получить список организаций, оказывающих услуги, связанные с накопительным ПО, а также информацию о НПФ, лишенных лицензии

Перед выбором организации, где планируется хранить накопительную часть ПО рекомендуется изучить рынок, условия начисления процентной ставки и т. д. В отделе ПФР можно получить список организаций, оказывающих услуги, связанные с накопительным ПО, а также информацию о НПФ, лишенных лицензии.

Внимание! В выборе УК или НПФ обращают внимание на наличие лицензии ЦБ, рейтинг организации, результаты возврата инвестиции или процентной ставки. Отдают предпочтение тем организациям, которые предоставляют не самые высокие проценты, но выплачивают их стабильно и дают гарантии на услуги

При выборе между государственными и частными ПФ многие граждане предпочитают непосредственно частные организации, поскольку они предоставляют более гибкие условия сотрудничества.

Каким законом регулируется заморозка накопительной части пенсии

Накопительная пенсия складывается из двух составляющих:

- Добровольных страховых отчислений, совершаемых застрахованным гражданином.

- Прибыли, полученной от инвестирования накоплений будущего пенсионера в разные сферы экономики России, которым управляют финансовые специалисты негосударственного пенсионного фонда или управляющей компании.

То есть, поместив свои деньги в НПФ, гражданин рискует понести убытки. Если финансовые аналитики частного фонда сделают неверный шаг и вложат деньги в какое-либо дело, гражданин потеряет часть накоплений. В договоре с НПФ, однако, имеются пункты о гарантиях, предоставляемых компанией. Плюс, государство контролирует деятельность НПФ, поэтому деньги не будут вложены в сомнительные компании и акции.

О моратории на пенсионные накопления

Теперь давайте поговорим о тех, как говорится, дырах, которые хотят закрыть за счет пенсионных денег. Стоит отметить, что такая заморозка случается уже в третий раз:

- В первый раз дело было в 2014 году, когда было осуществлено наложение моратория, с одной оговоркой о необходимости совершения проверки негосударственных пенсионных фондов, а также об их перелицензировании и необходимости вступления в систему так называемого гарантирования. Было отмечено, что эти средства будут предназначаться для проведения текущих выплат пенсий, а те средства, которые сэкономлены за счет трансферта из бюджета Пенсионного фонда России, должны быть направлены в фонд развития.

- Во второй раз продление моратория для экономии средств на трансферт было осуществлено в 2020 году. Сумма трансферта в этом году составила два триллиона рублей, что составляет более 30% выплат всех пенсий. Стоит отметить, что и на протяжении этого года данная сумма подвергалась корректировкам по направлению увеличения. Такая тенденция была связана с тем, что фонд заработной платы потерпел существенное сокращение, а также с существенным уменьшением налоговых поступлений, осуществляемых во внебюджетные фонды.

Стоит отметить, что такой процесс является циклическим. Следом за ухудшением политической ситуации идет ухудшение экономического положения, в результате чего снижается уровень доходов граждан, идет сокращение потребления, падают размеры налоговых отчислений, происходит ухудшение в социальной сфере, а также во всех отраслях экономики страны.

Как получить накопительную часть пенсии по старости

Стандартная трудовая пенсия по старости распределяется равномерно на весь рассчитанный «средний» период жизни пенсионера и выплачивается помесячно. При превышении этого срока сумма не уменьшается и продолжает перечисляться.

Накопительная часть может выплачиваться разными способами:

- единовременная – при необходимости пенсионер может получить всю накопленную сумму сразу;

- срочная – похожа на трудовую пенсию, так как перечисляется равными долями на протяжении какого-то периода;

- в случае смерти пенсионера или работающего гражданина, который формирует накопительную пенсию, сумма передается правопреемникам.

Выплату накопительной части можно отсрочить. То есть, условно, накопленную сумму делят на 240 месяцев, хотя этот показатель можно увеличить или уменьшать. Рассчитанную ежемесячную сумму пенсионер получает каждый месяц после достижения пенсионного возраста. Однако выплаты можно отстрочить, например, на 5 лет. В этом случае сокращается срок, то есть, не 240 месяцев, а 180, а ежемесячное пособие оказывается больше.

Единовременную

Право на единовременную выплату гражданин РФ получает только после выхода на пенсию. Это возможно в 2 случаях:

- по достижению указанного возраста – 60 и 55 лет для мужчин и женщин соответственно и в том случае, если у гражданина имеется соответствующий трудовой стаж. Если такового нет, то право на выплату накопительной части наступает тогда же, когда и право на социальную поддержку по старости;

- при достижении соответствующего возраста гражданином, у которого трудовой стаж отсутствует по другим причинам – например, инвалидность.

Срочную

Срочная выплата накопительной доли означает определенную сумму, которую пенсионер получает каждый месяц в течение оговоренного срока. Срок этот гражданин устанавливает сам, но он не может быть менее 120 месяцев. Сумма ежемесячных выплат находится как частное при делении величины накоплений на число календарных месяцев.

Выплаты перечисляются из накоплений, однако по умолчанию не формируются. То есть, гражданин должен самостоятельно обратиться в государственной или другой фонд, где пенсия будет соответствующим образом оформлена.

Право на срочную выплату имеют только граждане, достигшие необходимого возраста и получившие право на пенсию, у которых есть:

- деньги, накопленные на счету, помимо обязательных;

- средства, составляющие материнский капитал или его часть.

Что будет дальше?

Последствия, ожидания, прогнозы Законодательно закреплено, что заморозка накопительной части пенсии продлена до конца 2019 года. При этом россияне, которые перевели свои перечисления после начала действия моратория (1 января 2014 года), не смогут получать доход от негосударственных компаний на период действия заморозки.

Что станет с частью, которую заморозило государство, известно: она пойдет на выплаты обязательств Пенсионного фонда России. При этом действие моратория, по прогнозам экономистов, будет продлено еще неоднократно.

При этом изначально заморозка пенсии, которая впервые произошла в 2014 году, планировалась в конце 2013 года как разовое явление «шокирующего» финансового характера, реализованное для экстренной экономической поддержки ПФР.

Однако меры единовременного характера оказались недостаточными: несмотря на приток капитала в Пенсионный фонд в размере почти 250 млрд. рублей в 2014 году, резервы следующего года остались по-прежнему в дефицитном состоянии. Это вынудило Правительство РФ продлить действие моратория до 2016 года, позднее заморозка еще раз продлилась уже на 2 года.

Тенденций к отмене моратория в 2020 году пока нет: меры, принятые в качестве притока финансовых средств с помощью заморозки накопительной части пенсии, оправдывают себя. Некоторые эксперты считают, что причиной нехватки финансов в ПФР является неоправданная стратегия формирования пенсий в РФ, которая пока еще не может на 100% применяться к особенностям российской экономики.

Заморозка накопительной части пенсии лишает граждан РФ получить дополнительный доход при достижении пенсионного возраста. Меры, принятые Правительством РФ, обусловлены нехваткой ресурсов в ПФР.

В 2017 году был принят Закон №413-ФЗ от 20.12.2017г. о продлении действия моратория до конца 2019 года.

Тенденций к отмене заморозки накопленной части пенсии россиян пока не наблюдается.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Заморозка накопительной части пенсионных сбережений – одна из важнейших этапов современной пенсионной реформы. Если раньше граждане могли самостоятельно решать, каким образом будет формироваться их материальное обеспечение в старости, то сегодня такой возможности уже нет. Причиной стала временная отмена накопительной пенсии.

Опыт других государств

В данной ситуации может оказаться полезным опыт других государств. Следует отметить, что старение населения и вхождение экономики в регрессию или стагнацию – это не проблема одной лишь России. Для полноценного анализа ситуации следует учитывать и тот немаловажный факт, что в других странах совсем другая система пенсионных начислений. Так, если сравнивать с пенсионной системой США, следует говорить о том, что привычной государственной накопительной пенсии здесь нет, и всем американцам приходится заботиться о своём содержании в дни, когда придёт старость, собственноручно. Для большинства граждан Америки решение проблемы заключается в выплате регулярных отчислений в приватные пенсионные фонды. Но, учитывая реалии нашего государства, вероятность создания надежных и «долгоживущих» негосударственных пенсионных фондов у нас достаточно сомнительна.

С другой стороны, интересным может быть решение проблемы от Европейского союза: увеличение налогового давления на самых платежеспособных граждан. В большинстве стран миллионеры и миллиардеры отдают больше половины своего чистого дохода, а в некоторых странах этот показатель составляет свыше 75%. Курьезом можно считать то, что при некоторых условия ставка налогообложения может превышать 100%. Учитывая количество миллионеров и миллиардеров в Российской федерации, а также различных крупных предприятий, этот вариант может рассматриваться как очень перспективный. А если бы его начали реализовывать несколько лет назад, возможно, большинство граждан просто бы не узнало, что означает заморозка пенсионных накоплений, на себе, и не задумалось о том, какие последствия этот шаг может иметь для жизни пенсионеров РФ.

Что всё это значит

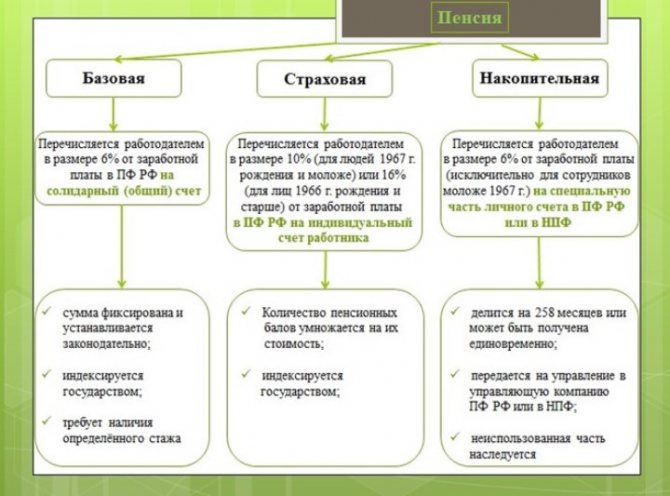

Пенсия в России состоит из трёх частей:

- базовой – 6%;

- страховой – 10%;

- накопительной – 6%.

Последняя относится только к гражданам 1967 года рождения и моложе. Именно их и касаются изменения в законодательстве относительно «заморозки» средств.

Как было

Изначально, т.е. по классической схеме, существовавшей до 2014 г., отчисления на страховую часть работодатели делали на индивидуальные счета работников в ПФ.

Фото: freepik.com/kuprevich

Эти деньги используются государством для финансирования текущих пенсий. Граждане их снять не могут и проценты не получают, т.е. управление средствами со стороны владельца отсутствует.

Накопительные отчисления также переводились работодателем, но туда, куда укажет сотрудник:

- специальная часть личного счёта в ПФ РФ;

- негосударственный пенсионный фонд (НПФ).

Накопленными средствами люди могли управлять:

- увеличивать суммы благодаря грамотно выбранному НПФ;

- полностью снять деньги при выходе на отдых;

- передать по наследству.

Как стало

В конце 2013 г. из-за сложной экономической ситуации и нехватки средств в ПФ Правительство решило в 2014 г. все суммы, предназначенные для накопительной части, зачислять в страховую.

Это обозначает, что и 10%, и 6% поступают на личный счёт работника в Пенсионном фонде, а в его специальный отдел или в НПФ не поступает ничего.

Таким образом, государство увеличило сумму, направляемую на текущие выплаты пенсий. Поскольку ситуация в экономике не улучшилась, действие этой поправки постоянно продлевается, причём на несколько лет вперёд – пока до окончания 2022 г.