Налог на добычу полезных ископаемых (ндпи)

Содержание:

Вычет по налогу на недра

Налоговый вычет по НДПИ заключается в возможности уменьшения платежа на совершенные в отчетном периоде расходы при расчете базы налога. Такие издержки делятся на прямые и косвенные. Прямые включают в себя расходы материалов, на зарплату сотрудникам, принимающим непосредственное участие в производстве продукции, реализации товаров, работ и услуг, на социальное страхование, затраты на амортизацию производственных фондов.

Остальные издержки кроме внереализационных расходов, относятся к косвенным. Величина налога уменьшается на издержки, связанные с модернизацией и реконструкцией оборудования, охраной труда. Косвенные расходы полностью включаются в затраты текущего периода, а прямые – по мере продажи продукции.

Величина расходов, которая может быть принята к зачету, имеет ограничения. Она не должна превышать определенного значения, равного сумме налога за отчетный месяц, умноженной на коэффициент. Коэффициент устанавливается дифференцированно для каждого участка. Его значение в обязательном порядке отражается в учетной политике юридического лица и не может превышать 0,3.

Если возникла ситуация, что расходы произведены, а сумма налога не начислена, их можно зачесть в том месяце, когда налог будет начислен. Если в отчетном месяце расходы превысили предельную величину вычета, то разницу можно зачесть на протяжении последующих трех лет.

Например, ООО «Карьер» добыло в январе 20 тонн бурого угля и 30 тонн антрацита. Ставка налога по бурому углю составляет 11 рублей за тонну, по антрациту – 45 рублей за тонну. В январе предприятием было потрачено на мероприятия по охране труда 4500 рублей. Значение коэффициента по НДПИ зафиксировано в учетной политике предприятия на уровне 0,25. Остальной вычет можно применить в течение трех лет после отчетного месяца.

| Порядок расчета | Содержание расчета |

| 20*11+ 30*45 = 220 + 1350 = 1570 рублей | Величина налога |

| 1570*0,23 = 361,1 рубль | Налоговый вычет |

| 1570 – 361,1 = 1208,90 рублей | Подлежит уплате в бюджет |

Что включается в декларацию НДПИ

При сдаче используется специальный бланк. Его форма была утверждена в 2015 году. Документ состоит из нескольких разделов:

- Указание вида подземных ископаемых и его кода.

- Расчёт налоговой базы с указанием понесённых расходов.

- Указание суммы налога за отчётный месяц с описанием расчёта.

По каждому участку, на котором происходит добыча, данные указываются отдельно.

На начальной странице необходимо подробно указать реквизиты организации. В случае, когда в течение одного или нескольких месяцев добычи не происходило, подача декларации является обязательной. При этом в поданном документе в соответствующих графах ставят ноль. В этом случае сдают начальный лист с реквизитами организации и первый раздел.

Если среднесписочная численность за год не превышает 100 человек, то электронная форма подачи является обязательной. В остальных случаях плательщик может выбирать между ней и бумажным документом.

Виды полезных ископаемых

- Уголь и горючие сланцы

- Торф

- Углеводородное сырье (нефть, газовый конденсат, газ горючий природный, метан угольных пластов)

- Товарные руды черных и цветных металлов, редких металлов, образующих собственные месторождения

- Полезные компоненты комплексной руды

- Горно-химическое неметаллическое сырье (апатит, фосфоритовые руды, соли, сера, шпат, краски земляные и др.)

- Горнорудное неметаллическое сырье

- Битуминозные породы

- Сырье редких металлов (индий, кадмий, теллур, таллий, галлий и др.)

- Неметаллическое сырье, используемое, в основном, в строительной индустрии (гипс, ангидрид, мел, известняк, галька, гравий, песок, глина, облицовочные камни)

- Кондиционный продукт пьезооптического сырья (топаз, нефрит, жадеит, родонит, лазурит, аметист, бирюза, агаты, яшма и др.)

- Природные алмазы, др. драгоценные камни (алмазы, изумруд, рубин, сапфир, александрит, янтарь)

- Концентраты и др. полупродукты, содержащие драгметаллы (золото, серебро, платина, палладий, иридий, родий, рутений, осмий) а также лигатурное золото , соответствующее национальному стандарту (техническим условиям) и (или) стандарту (техническим условиям) организации-налогоплательщика

- Соль природная и чистый хлористый натрий

- Подземные воды, содержащие полезные ископаемые и лечебные ресурсы, а также термальные воды

- Сырье радиоактивных металлов (в частности, уран и торий).

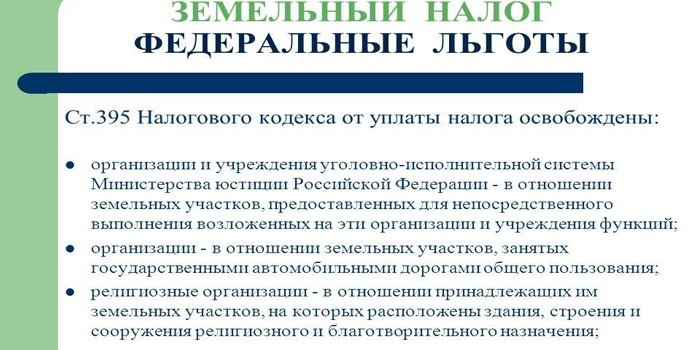

Законодательство

Налог на добычу природных ресурсов определяется Налоговым кодексом в гл. 26. Организации, занятость которых облагается НДПИ, рассчитывают ставку по тарифам, установленным ст. 342 гл. 26 НК РФ.

Налогоплательщики

В ст. 334 гл. 26 НК РФ определены категории плательщиков налога на недропользование. Постановке на учет в ИФНС по уплате пошлины за пользование и добычу полезных ископаемых подлежат:

- юр.лица, занятые в добывающей сфере;

- ИП, деятельность которых распространяется на добычу нефти, газа песка и прочее.

Организации и индивидуальные предприниматели, уплачивающие налог, состоят в реестре, который подтверждает недропользование.

Объект налогообложения

Виды полезных ископаемых, которые облагаются НДПИ, устанавливаются ст. 336 гл. 26 НК РФ. Любое из добытых природных богатств утверждаются и вносятся в список, который устанавливает закон. Также предприятия имеют право получать природные ресурсы только по лицензионному разрешению, которое выдается по письменному заявлению. К объектам налогообложения для исчисления НДПИ относят:

- песок, щебень, дренаж, ПГС;

- нефть, торф, производные;

- газ;

- камень для строительства, облицовки;

- глина;

- углерод;

- соль;

- диатомид;

- драгоценные металлы;

- уголь;

- дренаж;

- руда, цветной и черный металл;

- воды, содержащие ценные минералы;

- другие.

Но не за все природные ресурсы добытчики вносят пошлину. Так, минеральные воды или сырье, которое не несет материальной ценности, НДПИ не облагается. Также без госпошлины получают материалы, которые получились из отходов добытого ископаемого.

Налоговая база

Ст. 338 гл. 26 НК РФ разрешает добытчику самостоятельно установить налоговую базу на добытое сырье. Чтобы это сделать надо выполнить ряд действий:

- Установить цену добытых ископаемых ().

- Рассчитать ценник углеродных ископаемых на морском побережье ().

- Определить количество добытых ресурсов с указанием веса и объема ().

Для подсчета используют доходы и траты, которые применяют для расчета налоговой базы налога на прибыль. Включают следующие растраты:

- прямые — на прибыль сотрудникам (зп, оплата отпусков и т. д.);

- косвенные — на улучшение рабочих мест и пр.

Стоимость добытых ресурсов определяется вычетом из общих расходов на добычу растраты на отдельное полезное ископаемое.

Налоговый вычет по НДПИ

Статья 343.1 Налогового кодекса РФ регулирует право налогоплательщика на получение налогового вычета — можно по своему выбору уменьшить сумму налога, исчисленную за налоговый период при добыче угля на участке недр, на сумму экономически обоснованных и документально подтвержденных расходов налогоплательщика в налоговом периоде и связанных с обеспечением безопасных условий и охраны труда при добыче угля на данном участке недр.

В налоговый вычет включаются следующие расходы:

- материальные расходы налогоплательщика, определяемые в порядке, предусмотренном главой 25 «Налог на прибыль» НК РФ;

- расходы налогоплательщика на приобретение и (создание) амортизируемого имущества;

- расходы на достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение объектов основных средств.

Право на применение данного налогового вычета непосредственно связано с обязанностью налогоплательщика НДПИ — работодателя обеспечивать безопасные условия труда и их охрану.

Порядок признания расходов в целях применения данного вычета должен быть отражен в учетной политике для целей налогообложения.

Расчет НДПИ с примерами

На данный момент рассчитать налог на добычу ископаемых и заполнить декларацию НДПИ в программе 1С по всем видам природных ресурсов невозможно. Но с выходом новой версии, программа будет поддерживать соответствующие коды. Непосредственную сумму налога на недропользование рассчитывают при помощи бухгалтерского калькулятора по формуле:

Вышеуказанная формула применяется ко всем природным ресурсам, которые добывают налогоплательщики, но некоторые полезные ископаемые имеют ряд особенностей при подсчете.

Нефть

ФНС установила, что рассчитать налог на полезные ископаемые за март 2018 года нужно с учетом следующих сведений:

- среднемесячную стоимость нефти сорта “Юралс” на нефтяном рынке, который составляет 63,58 долларов за барелль;

- средний показатель курса долларовой валюты по отношению к рублевому эквиваленту, который установил ЦБ РФ — 57,0344 руб./ 1 доллар. КЦ = 10,6158. Здесь применяют формулу:

- КЦ — элемент, который показывает скачки цен в мире на продукт, определяющийся по формуле: Средние цены на нефть публикуются каждое 15-ое число месяца в «Российской газете».

- ДМ — норматив, который отражает особенности добычи продукта, определяющийся так:

- КВ — составляющая, которая отражает уровень выработки недр, которые использовались при добыче;

- КЗ — элемент, показывающий запасы на этом участке;

- КД — показатель отражает сложность ресурсодобычи в этой скважине;

- КДВ — указывает уровень выработки нефтепродукта в этой скважине;

- ККАН — указывает на непосредственную область добычи нефтепродукта.

Коэффициент НДПИ на данный момент составляет 559, в то время как в 2015 — 530.

Пример подсчета налога на черное золото с реальными данными на февраль 2017 года:

- налоговая база исчисляется в тоннах;

- налоговый тариф — 919 руб./1 тонну;

- КЦ = 8,5698;

- КНДПИ = 559;

- КВ = 0,3;

- КЗ = 1;

- ККАН = 1;

- КД = 1;

- КДВ = 1;

- КК = 306.

Условно организация получила 10 000 тонн нефти в феврале 2017. Используя формулы, получаем:

10 000 * (919 * 8,5698 — 559 * 8,5698 * (1 — 0,3 * 1 * 1 * 1 * 1) — 306) = 42 162 835 руб.

Эта сумма и есть НДПИ по добыче нефти в условном примере.

Уголь

При подсчете НДПИ организация учитывает применение налогового вычета, то есть тратит ли предприятие средства на безопасность сотрудников и охрану труда. Эти взносы фирма вносит двумя путями: включая в сумму прочих трат или вычитая из НДПИ. Выбирая тот или иной вариант, организация закрепляет его в учетной политике предприятия и регулярно использует выбранный метод.

Без налогового вычета организация считает НДПИ на уголь по общим правилам:

- Определяют суммарный размер растрат на безопасность и охрану труда.

- Рассчитывают налог по формуле:

- Рассчитывают максимальный размер удержанного налога:

- Сравнивают сумму реальных расходов на безопасность и охрану труда. Иногда расходы превышают лимит по налогу. В этом случае его включают в общий размеров ежемесячных вычетов (до 36 месяцев).

Газ

Формула расчета:

При умножении ЕУТ, КС и ТГ получилась цифра меньше нуля, то и ставка будет нулевой. При подсчете показателя ЕУТ учитываются месячный ценник и коэффициент, отражающий долю добытого ресурса.

Газовый конденсат

НДПИ для этого конденсата считают таким способом:

ЕУТ и прочие данные рассчитываются равно показателям по газу. Корректирующий коэффициент рассчитывается:

где КГП — показатель, который отражает доходы от экспорта газа.

Прямой метод расчета

Прямой метод применяйте, если количество добытого полезного ископаемого можно определить с помощью измерительных приборов (п. 2 ст. 339 НК РФ).

При этом в расчет налоговой базы (кроме налоговой базы по нефти) включите фактические потери полезных ископаемых:

| Налоговая база (количество добытого полезного ископаемого) | = | Количество добытого полезного ископаемого, определенное с помощью измерительных приборов | + | Фактические потери, возникшие при добыче полезного ископаемого |

Фактические потери при прямом методе рассчитываются по следующей формуле:

| Фактические потери полезного ископаемого | = | Расчетное количество полезного ископаемого, на которое уменьшаются его запасы | – | Количество фактически добытого полезного ископаемого, определенное по завершении полного технологического цикла добычи |

При расчете НДПИ фактические потери полезных ископаемых учтите в том месяце, в котором проводилось измерение этих потерь.

Такой порядок установлен пунктом 3 статьи 339 и статьей 341 Налогового кодекса РФ.

В отношении добытой нефти налоговую базу и объем фактических потерь определяйте в соответствии с Правилами, утвержденными постановлением Правительства РФ от 16 мая 2014 г. № 451 (п. 10 ст. 339 НК РФ). Эти правила содержат порядок количественного учета нефти для расчета НДПИ при:

добыче нефти;

передаче ее третьим лицам для подготовки и транспортировки, переработки и потребления;

использовании нефти на технологические нужды;

определении остатков нефти на объектах сбора и подготовки;

установлении фактических потерь добытого полезного ископаемого.

Размер фактических потерь тоже нужно сравнить с нормативными потерями.

Если организация только начинает разрабатывать месторождение и норматив потерь еще не утвержден, воспользуйтесь нормативом, установленным техническим проектом. Если организация разрабатывает месторождение не первый год, но на момент уплаты налога за январь (не позднее 25 февраля) утвержденный норматив отсутствует, для расчета НДПИ применяйте прошлогодний норматив. В этом случае прежние нормативы можно применять до утверждения новых. Такой порядок предусмотрен абзацем 3 подпункта 1 пункта 1 статьи 342 Налогового кодекса РФ.

После того как появятся новые нормативы потерь, организация имеет право пересчитать НДПИ с начала года, на который эти нормативы установлены. Однако сделать это можно только в том случае, если нормативы были установлены с опозданием по не зависящим от организации причинам (например, Минэнерго России своевременно их не утвердило). Такой вывод следует из писем Минфина России от 25 июля 2013 г. № 03-06-05-01/29519, от 22 ноября 2013 г. № 03-06-06-01/50342, ФНС России от 11 июня 2015 г. № ГД-4-3/10174 и подтверждается арбитражной практикой (постановление Президиума ВАС РФ от 19 февраля 2013 г. № 12232/12, постановление ФАС Восточно-Сибирского округа от 17 мая 2012 г. № А19-16360/2011).

Следует отметить, что ранее ФНС России настаивала на том, что пересчет НДПИ с учетом новых нормативов потерь является не правом, а обязанностью организации. Независимо от того, увеличились или уменьшились значения нормативов. Об этом говорилось в письме ФНС России от 21 августа 2013 г. № АС-4-3/15165. Однако после выхода определений ВАС РФ от 10 апреля 2014 г. № ВАС-898/14 и от 30 мая 2014 г. № ВАС-6969/14 налоговая служба отказалась от своей позиции. Письмом от 11 июня 2015 г. № ГД-4-3/10174 прежние разъяснения были отозваны, а новый документ доведен до сведения налоговых инспекций.

Если фактические потери полезного ископаемого не превышают нормативные потери, то НДПИ по ним рассчитайте по ставке 0 процентов. Если фактические потери превышают нормативы, то в части превышения примените обычную ставку налога по данному виду полезного ископаемого. Об этом сказано в подпункте 1 пункта 1 статьи 342 Налогового кодекса РФ.

Следует отметить, что потери углеводородного сырья, произошедшие на неразрабатываемых месторождениях в результате аварийных выбросов, нормативными потерями не признаются, в качестве объекта обложения НДПИ не рассматриваются и в расчет налоговой базы не включаются. Об этом сказано в письме Минфина России от 21 апреля 2011 г. № 03-06-06-01/5.

Кроме того, при добыче угля в состав фактических потерь и в расчет налоговой базы не нужно включать общешахтные потери и потери у геологических нарушений. То есть потери в виде неизвлекаемых (недоступных) пластов угольных месторождений. Об этом сказано в постановлении Президиума ВАС РФ от 30 октября 2012 г. № 6909/12, а также в письмах Минфина России от 21 ноября 2013 г. № 03-06-05-01/50290 и ФНС России от 25 марта 2014 г. № ГД-4-3/5370.

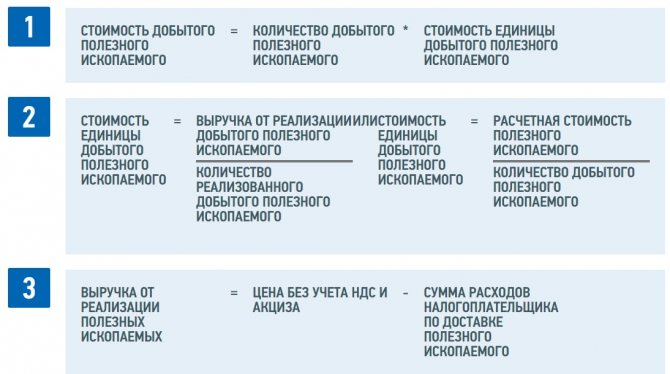

Формулы расчета

Расчет осуществляется так:

- Чтобы узнать стоимость, нужно общее количество ПИ умножить на стоимость единицы.

- Для определения цена на единицу ПИ выручку от реализации делят на количество реализованного ископаемого.

- Выручка от реализации полезных ископаемых = цена без учета НДС и акциза – сумма расходов налогоплательщика на доставку ископаемого.

Заниматься расчетом налоговой базы должен сам предприниматель. Необходимы данные для каждого элемента.

Пример для расчета НДПИ при добыче нефти в 2019 году

НДПИ рассчитывается и уплачивается налогоплательщиками ежемесячно. Для этого Федеральная налоговая служба раз в месяц публикует данные, необходимые для расчета НДПИ при добыче нефти. В сообщении ФНС от 18.06.2019 ведомство отмечает, что расчет налоговых отчислений за период июнь 2021 года следует выполнять на основе следующих показателей:

- средний уровень цен нефти сорта «Юралс» на рынках нефтяного сырья в июне 2021 года составил 62,37 долларов за баррель;

- среднее значение курса доллара к рублю, устанавливаемого ЦБ РФ, за все дни налогового периода – 64,2314 руб. за доллар.

- значение коэффициента Кц – 11,6576.

Письмо Федеральной налоговой службы от 15 февраля 2021 г. № СД-4-3/1886@ “Об определении ставки НДПИ на нефть”

24 февраля 2021

Федеральная налоговая служба рассмотрела письмо УФНС России по вопросу определения значения показателя Дм в случае применения коэффициента, характеризующего динамику мировых цен на нефть (Кц), в значении, равном нулю, и сообщает следующее.

Ставка налога на добычу полезных ископаемых (далее — НДПИ) при добыче нефти определяется в порядке, установленном подпунктом 9 пункта 2, пунктом 3 статьи 342, статьей 342.5 Налогового кодекса Российской Федерации (далее — Кодекс).

Так, в редакции указанных норм, действующих до 01.01.2021, ставка НДПИ при добыче нефти рассчитывалась по формуле:

Ставка налога = 919 рублей * КЦ — ДМ,

при этом значение показателя ДМ определялось по формуле:

ДМ = КНДПИ х КЦ х (1 — КВ х КЗ х КД х КДВ х ККАН) — КК — КАБДТ — КМАН х СВН.

На основании пункта 3 статьи 342 Кодекса коэффициент КЦ принимается равным нулю при добыче нефти из конкретной залежи углеводородного сырья, отнесенной к баженовским, абалакским, хадумским или доманиковым продуктивным отложениям в соответствии с данными государственного баланса запасов полезных ископаемых.

Таким образом, в случае добычи нефти из залежи углеводородного сырья, отнесенной к одному из указанных продуктивных отложений, для которого коэффициента КЦ равно нулю, и коэффициенты КВ, КЗ, КД, КДВ и ККАН равны 1, значение ставки НДПИ будет определяться исходя из значения показателей КК,КАБДТ,КМАН и СВН (позиция Минфина России по данному вопросу отражена в письме от 29.12.2017 N 03-06-05-01/89037, доведенном письмом ФНС России от 12.01.2018 N СД-4-3/269@).

Действующая в настоящее время форма налоговой декларации по НДПИ, а также порядок ее заполнения утверждены приказом ФНС России от 20.12.2018 N ММВ-7-3/827@.

Согласно пункту 4.7 Порядка заполнения налоговой декларации по НДПИ (далее — Порядок) подраздел 2.1.2 раздела 2 декларации «Данные о количестве нефти, добытой из залежи углеводородного сырья» заполняется, в том числе, в случае добычи нефти из залежи углеводородного сырья, отнесенной к баженовским, абалакским, хадумским или доманиковым продуктивным отложениям.

Порядок расчета суммы налога по нефти, добытой из залежи (строка 260 подраздела 2.1.2 раздела 2 декларации) установлен в п. 4.7.11 Порядка.

ФНС России отмечает, что отсутствие закрепленного в Порядке алгоритма расчета суммы налога, подлежащей уплате в бюджет, по нефти, добытой из залежи углеводородного сырья, отнесенной к баженовским, абалакским, хадумским или доманиковым продуктивным отложениям, не может влиять на обязанность налогоплательщиков, добывающих нефть из таких залежей, по уплате НДПИ, установленную Кодексом.

В этой связи, при исчислении НДПИ за налоговые периоды 2019 — 2020 годов в отношении нефти, добытой из указанных продуктивных отложений, налогоплательщик обязан исчислить и уплатить в бюджет налог в порядке, установленном главой 26 Кодекса.

| Действительный государственныйсоветник Российской Федерации2 класса | Д.С. Сатин |

Объект налогообложения НДПИ

Объектом налогообложения признаются полезные ископаемые:

- добытые из недр на территории РФ на предоставленном по закону участке недр (в том числе из залежи углеводородного сырья);

- извлеченные из отходов (потерь) добывающего производства, подлежащие отдельному лицензированию;

- добытые из недр за пределами РФ на территориях, арендуемых или используемых по международным договорам, а также находящихся под юрисдикцией РФ.

Не являются объектами налогообложения:

- общераспространенные полезные ископаемые, в т.ч. подземные воды, добытые индивидуальным предпринимателем и используемые им непосредственно для личного потребления;

- добытые (собранные) минералогические, палеонтологические и др. геологические коллекционные материалы;

- добытые из недр при образовании, использовании, реконструкции и ремонте особо охраняемых геологических объектов, имеющих научное, культурное, эстетическое, санитарно-оздоровительное или иное общественное значение;

- полезные ископаемые, извлеченные из собственных отвалов или отходов (потерь) горнодобывающего и связанных с ним перерабатывающих производств;

- дренажные подземные воды;

- метан угольных пластов.

Эра дешевого газа заканчивается

В 2014 году базовая ставка будет повышена до 471 руб., в 2015-м — до 552 руб. Сейчас она составляет 251 руб. Подобные меры направлены на достижение равнодоходности газа как на внутреннем, так и на внешнем рынках. «Это очень важный момент, и мы должны четко определить, когда мы выйдем на равнодоходность, — говорят в минэнерго. — Закрепление этой даты будет важным сигналом для инвесторов и Формула НДПИ должна быть проста в администрировании и должна учитывать особенности газовой отрасли, регулирования, ценовой политики и затраты на добычу и доставку газа, — пояснили в минэнерго. — Кроме того, она должна обеспечивать инвестиционные стимулы для разработки месторождений на территории Восточной Сибири и Дальнего Востока, направленные на долгосрочную перспективу. Мы пришли к выводу об обнулении ставки НДПИ для месторождений Восточной Сибири и Дальнего Востока на долгосрочную перспективу. Подобные инициативы будут побуждать инвестора к разработке месторождений, а также обеспечат высокий уровень финансовой стабильности».

Формула НДПИ должна быть проста в администрировании, учитывая особенности газовой отрасли, регулирования, ценовой политики и затраты на добычу и доставку газа, считают в Минэнерго

Однако у минфина другая точка зрения на будущее НДПИ. «Минэнерго учитывает разработку конкретных газовых залежей, по сути они предлагают делить всю добычу газа по залежам и применять разные уровни затрат к разным видам залежей, — говорит Алексей Сазанов. — Однако при разработке глубоких залежей, у которых доля жирных компонентов резко возрастает, выручка от них не учитывается. Для нас это непонятно. Мы понимаем, что необходимо стимулировать Восточную Сибирь, но, к сожалению, мы не видели ни одной экономической модели месторождений этого региона, поэтому пока нельзя говорить о том, какая будет ставка НДПИ. Нужно сначала проанализировать экономическую модель, а потом принимать решение. Скорее всего, и по выработанным месторождениям также потребуются понижающие коэффициенты. Но опять же мы ждем от коллег предоставленных экономических моделей, на основании которых и будет решено, конкретно какие понижающие ставки будут установлены».

Дискуссии между министерствами вызваны тем, что в традиционных регионах добыча газа заметно снижается, компании уходят в новые регионы, на более глубокие залежи, в которых стоимость добычи существенно выше, что во многих случаях делает разработку таких месторождений нерентабельной. Эксперты считают, что без принятия новой газовой политики государства в связи с изменяющейся ситуацией на рынке существует серьезная угроза снижения его добычи. «Эпоха дешевого сеноманского газа заканчивается, — говорит руководитель направления «Стратегия и развитие бизнеса» энергетического Антон Рубцов. — По данным минприроды, на его долю приходится около 18% от всех запасов газа. Остальное же далеко от реализации в ближайшей перспективе. Крупные запасы газа находятся в основном в сложных регионах. И это в основном запасы жирного газа. Однако его разработкой занимается, по сути, только одна компания, а другие этого делать не спешат. Запасов сухого газа, доля которого в добыче более 70%, существенно меньше».

По мнению экспертов, если цены на газ будут как минимум в два раза выше, чем сейчас, то разработка сложных проектов будет рентабельна даже при текущей ставке НДПИ. «Государству нужно определиться, в каком направлении будет двигаться газовая отрасль: пойдем ли мы по пути начисления разных ставок НДПИ в зависимости от типа месторождений или же будем двигаться к постепенному повышению цен на газ, — уверен Антон Рубцов. — Газовой отрасли нужны четкие правила игры».

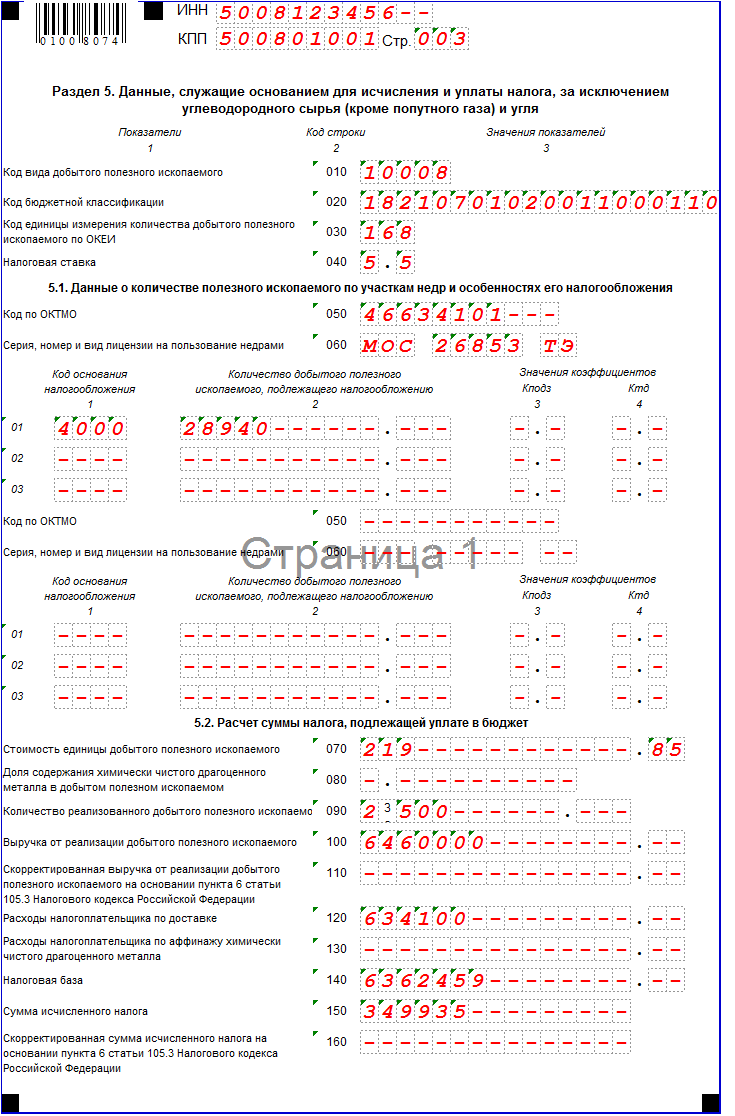

Заполнение декларации

Декларация представляет собой бланк из трех разделов. Плюс к ним идет дополнительный лист для заполнения сотрудником ФНС. Декларация по НДПИ – это документ отчетности налогоплательщика перед органами налоговой инспекции. Вести отчет необходимо каждый месяц, за несвоевременную подачу документа, к субъекту хозяйствования могут применяться санкции в виде штрафа.

Подается такой отчет по месту выполнения работ по добыче ПИ. В нем указывается основная информация о предприятии, присвоенный код для добычи конкретных ископаемых, подсчитанная сумма платежа за последний отчетный период, также прикладывается сам расчет платежа.

Специальные строки необходимо заполнять следующим образом:

- первый раздел с информацией о сумме налога. Результаты подсчетов вписываются в самом начале, но удобней его заполнить после заполнения всех остальных пунктов. Поскольку первый раздел включает всю основную информацию с последующих пунктов;

- второй включает в себя расчеты для нефтедобытчиков. Данные субъекты заполняют всю основную информацию о лицензии, о ценах нефтяного сырья, особенности её добычи;

- третий раздел предназначен для газовой промышленности. Указывается стоимость газа, цена транспортировки, условия добычи и другая информация;

- четвертый пункт предусмотрен для работ на морском шельфе и подобных месторождениях. В нем отображается начало работ по добыче, информация о добываемом сырье, стоимость налоговой базы и соответствующие расчеты;

- пятый раздел универсальный, применяется для всех оставшихся ПИ. Также как и предыдущие разделы заполняется основной информацией о добытчике, лицензии, сырье, условиях работы и актуальных показателях;

- шестой предназначен для внесения данных о стоимости за единицу ПИ;

- седьмой служит для информации об угольной промышленности.

Отсутствие деятельности на протяжении отчетного периода не освобождает лицо от выполнения обязанности отчитываться. В таком случае предприниматель должен сформировать нулевую отчетность и направить её в налоговую службу.

Субъектам, получившим лицензию и приступившим к добыванию ископаемых, следует готовиться к отчетности только на следующий месяц. Нынешнее высокотехнологичное время позволяет подавать отчеты в электронной форме. Для этого предварительно стоит пройти регистрацию на сайте ФНС.

Анализируя вышеописанное, отметим, что существуют разные подходы в расчете налоговой базы. Налоговый кодекс также содержит множество ставок, предназначенных для различных типов сырья. Прежде чем отчитаться перед налоговой инспекцией предприниматель должен фундаментально изучить особенности отчетности для своего бизнеса.

Подробнее о порядке исчисления налога смотрите ниже на видео.