Как вычесть ндс 18% от суммы?

Содержание:

Какая ставка НДС действует на данный момент?

На практике, предусмотрено несколько ставок, отчисление по которым производиться в зависимости от типа товара.

Различные ставки созданы для того, чтобы обеспечить население более необходимыми товарами с меньшим объемом налога, а товары, не относящиеся к категории социально значимых, реализовывать с более высоким начислением. Рассмотрим подробней, сколько НДС в России существует на данный момент и какая разница между ними.

НДС 0%

От уплаты налога на добавленную стоимость избавлены предприятия в стратегических сырьевых, энергетических отраслях, специализирующиеся на логистических операциях по импорту различной продукции и сырья. В частности данная ставка распространяется на следующие товары и услуги:

- Экспортные товары, распространяемые по процедуре свободной таможенной зоны;

- Международная доставка всеми видами транспорта с конечным пунктом получения находящимся за пределами РФ;

- Услуги, оказываемые в сфере трубопроводного транспорта нефти, газа;

- Предоставление транспорта, контейнеров для логистических операций проводимых компаниями, зарегистрированными за пределами РФ;

- Космическая сфера деятельности, реализация продукции и услуг для ее обслуживания;

- Различные виды услуг и продукции для обслуживания иностранных дипломатических представительств

- Передача в пользование судоходного транспорта построенного и зарегистрированного в РФ.

Это лишь неполный перечень услуг и продукции, не облагаемой налогом на добавленную стоимость. В основном, он касается вопросов экспорта и необходим для обеспечения более выгодных условиях для отечественных организаций. Также льготы создаются для стратегических важных сфер деятельности.

Для того чтобы получить возможность использовать НДС 0 процентов организации необходимо предоставить соответствующий пакет документов в налоговую службу. В вопросах касающихся импорта и экспорта, также требуются соответствующие разрешения и подтверждения от таможенной структуры. Нулевая ставка вноситься в декларацию, которая сдается вместе с прочей отчетностью компании в установленные сроки.

НДС 10%

Добавленная стоимость 10 процентов, распространяется на различные группы социально значимой продукции потребляемой населением. В частности, ставка охватывает следующие группы товаров:

- Продовольственная группа – мясо и мясопродукты, молоко, яйца, растительные масла и маргарин, сахар, соль, крупы, зерновые, овощи, диабетические продукты питания и т.д.;

- Продукция предназначенная для детей – детское питание, трикотаж и швейные изделия, игрушки, детские кроватки, коляски, школьные принадлежности, гигиенические изделия;

- Книгоиздание – периодика, книги, журналы и газеты помимо тех, что содержат материалы рекламного или эротического характера;

- Медицинские товары – лекарства и сырье для их производства, изделия медицинского назначения для домашнего применения или использования в клиниках. К данной категории относятся изделий Российских и зарубежных производителей.

Запланированное на 2021 год повышение ставки не коснулось продукции, представленной в данной категории. НДС 10% сохраниться в дальнейшем, для обеспечения социальны нужд и потребностей различных слоев населения.

НДС 20%

20 процентов взимается в отношении всех прочих товаров, не приведенных в перечнях указанных выше. Максимальная ставка действует для производителей и компаний, предлагающих услуги на территории России, не осуществляющих экспортные или импортные операции. Это обусловлено тем, что косвенный налог является внутригосударственным и по факту взимается с внутренних продаж.

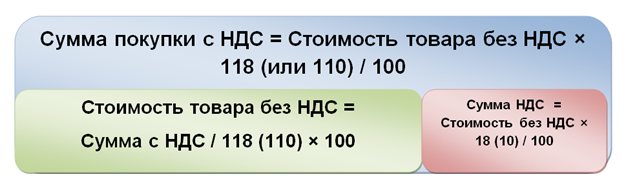

Формула для расчета по ставке 18%

Для большей части коммерческой деятельности предусмотрена ставка 18%.Формула НДС к уплате выглядит следующим образом:

Размер НДС = стоимость продаваемой продукции (или услуг) с учетом акцизов без НДС * 0,18

Для наглядности рассмотрим несколько примеров:

- Стоимость товара — 400 рублей. Размер НДС составит 72 рубля (400 * 0,18). Итоговая цена для покупателя получится 400 (доход организации) +72 (налог, перечисляемый в бюджет) = 472 рубля;

- Товар в магазине стоит 620 рублей. Чтобы определить цену товара без НДС, необходимо разделить эту сумму на 1,18. Итого получается: 620/1.18 = 525 р. 40 коп. Вычитываем размер НДС: 620 – 525,4 = 94 рубля 60 копеек.

Формулы не обязательно запоминать наизусть, так как они находятся в свободном доступе.

Готовые формулы для расчета

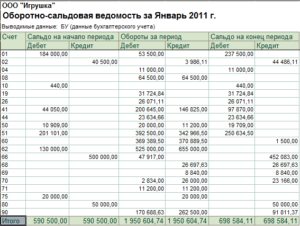

Порядок определения налоговой базы для начисления НДС

|

Определение налоговой базы для начисления НДС |

||

| № | Операции | Что входит в налоговую базу по указанной операции |

| 1 | Продажа различных товаров, оказание услуг, выполнение работ, включая:

|

В налоговую базу включена стоимость указанной продукции, которая исчисляется по ценам, определенным положениями статьи 40 Налогового кодекса. При этом учитываются акцизы, но в цены не включается НДС. Если плательщик налога получает полную или частичную оплату (в том числе за предстоящую поставку), то НБ будет определена, учитывая сумму оплаты вместе с налогом.

В налоговую базу не входит предоплата за еще не поставленные товары и услуги, если:

|

| 2 | Продажа различных товаров, оказание услуг, выполнение работ, если они были проданы с использованием субсидий из бюджета (при применении цен, регулируемых государством, или при продаже товара по «льготным» тарифам) | Учет в НБ стоимости по фактической цене реализации, без включения сумм субсидий и льгот. |

| 3 | Продажа имущества, которое подлежит учету по стоимости (в расчет берется выплаченный НДС) | В НБ учитывают разницу между ценой продаваемой собственности, соответствующей положениям статьи 40 Налогового кодекса, (учитывая НДС и акцизы) и ее итоговой стоимостью (в расчет включаются переоценки). |

| 4 | Продажа товаров сельскохозяйственной группы (в том числе полученных путем переработки, за исключением подпадающих под акцизы) | В налоговую базу включают разницу между ценой, соответствующей положениям статьи 40 Налогового кодекса, учитывая НДС, и ценой, по которой товары были куплены. |

| 5 | Предоставление услуг по изготовлению товара из сырья, предоставляемого заказчиком (давальческое сырье) | Учет в НБ стоимости переработки сырья, с акцизами, но без НДС. |

| 6 | Продажа различных товаров, оказание услуг, выполнение работ по срочным договорам (предполагается поставка товара в определенный срок по установленной цене). | Учитывается стоимость продукции, которая была указана в договоре (но не ниже той, что соответствует положениям статьи 40 Налогового кодекса и действует на дату реализации), с акцизами, но без НДС. |

| 7 | Процесс осуществления деятельности в качестве предпринимателя по договору поручения, по агентскому договору или договору комиссии (в интересах лица, заключившего договор) | Вся сумма доходов, которая была получена за исполнение подобного договора. |

| 8 | Исполнение различных работ, предоставление услуг или передача товаров под собственные нужды, если расходы на них не могут быть приняты к вычетам при определении налогов на прибыль компании | Учитывается стоимость подобной продукции, определяемая по аналогии с ценами на идентичные товары, действовавшими в прошлом налоговом периоде. Если аналоги не были найдены, то исходят из рыночной цены, включая акцизы, но без НДС. |

| 9 | Производство строительных или монтажных работ для собственных нужд компании | Включается стоимость выполнения указанных работ по фактически понесенным расходам. |

| 10 | Процесс ввоза продукции в таможенную зону России | В НБ необходимо включать сумму таможенной стоимости ввозимой продукции, таможенной пошлины и акцизов по указанным товарам |

| 11 | Процесс ввоза продукции в таможенную зону России, если по международному договору был отменен таможенный контроль и оформление завозимой в страну продукции | Для налоговой базы суммируется стоимость купленных товаров, уплачиваемых акцизов и затрат на доставку товара до границ страны |

| 12 | Процесс реализации новыми кредиторами, получившими требования, различных финансовых услуг, которые оказались связаны с переходом права требования, указанного в договоре реализации товаров, облагаемых НДС | Сумма, на которую были превышены доходы, полученные новым кредитором при дальнейшей уступке требования, относительно суммы расходов на покупку требования. |

Как считается НДС к уплате в бюджет?

Если вспомнить рекламу, то неуплаченные налоги мешают спокойному сну. Но это не самое худшее – невыполнение своих обязательств перед государством чревато большими штрафами для предпринимателей. Чтобы перечислить в бюджет НДС и налог на прибыль, следует сначала определить прибыль от продаж и ряд других показателей. Остановимся подробнее на том, что рассчитать НДС, который необходимо уплатить в бюджет.

В бюджет уплачивается НДС, равный разнице между начисленным налогом на добавленную стоимость (с тех товаров и услуг, которые были реализованы, или с полученной за них предоплаты) и НДС, принимаемым к вычету (рассчитывается на основании приходных документов, отражающих покупку организацией товаров и услуг). Формула выглядит следующим образом:

Если в результате расчетов получилось отрицательное число, то компания имеет право претендовать на возмещение НДС из бюджета. Однако надо иметь в виду, что возврат денежных средств будет сопряжен с рядом проверок.

Можно ли вычислить НДС онлайн

Сеть интернет позволяет не мучить себя расчетами и запоминанием формул, а воспользоваться готовыми онлайн-сервисами. Во всемирной паутине множество калькуляторов позволяющих посчитать НДС 18% от суммы онлайн.

Они дают возможность произвести любые вычисления: начислить НДС сверху, выделить налог, включенный в сумму или определить стоимость без налога, зная сумму с НДС. В калькуляторах можно менять ставку налога вручную. Это позволяет пользоваться сервисом вне зависимости от изменений законодательства и применяемой на предприятии налоговой ставки.

Некоторые из онлайн-калькуляторов выводят все рассчитанные суммы прописью. Это позволяет скопировать результат в оформляемые документы и таким образом сэкономить время на их оформление.

Как НДС начисляется при строительстве?

Строительно-монтажные работы для собственного потребления также признаются объектом налогообложения НДС. Согласно п. 2 статьи 159 НК РФ налоговая база в этом случае определяется как стоимость выполненных работ, включающая все понесенные расходы, в том числе реорганизованной (реорганизуемой) организации.

Очевидно, что при строительстве объектов с целью их дальнейшей продажи не идет речи о работах, выполненных «для собственного потребления». Поэтому НДС будут начислять только при реализации построенного объекта. Аналогично НДС не начисляется в том случае, если строительные работы осуществлялись только подрядными организациями без участия налогоплательщика (Письмо Минфина от 09.09.2010 N 03-07-10/12). Такая ситуация бывает, когда организация является инвестором и заказчиком-застройщиком, осуществляющим контроль за ходом строительства, но не принимающим непосредственного участия в строительно-монтажных работах.

— суммы налога, предъявленные налогоплательщику подрядными организациями при проведении ими капитального строительства, сборке (монтаже) основных средств;

— суммы налога, предъявленные налогоплательщику по товарам (работам, услугам), приобретенным им для выполнения строительно-монтажных работ;

— суммы налога, исчисленные налогоплательщиком при выполнении строительно-монтажных работ для собственного потребления, связанных с имуществом, предназначенным для осуществления операций, облагаемых налогом на добавленную стоимость, стоимость которого подлежит включению в расходы (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций.

Строительно-монтажные работы, осуществляемые одновременно силами подрядчика и непосредственно налогоплательщика, также считаются объектами налогообложения НДС. Но платить налог обязан в этом случае именно подрядчик, как поставщик соответствующих услуг.

Кроме того, не признается поводом для начисления НДС передача подрядчиками на давальческих условиях материалов, необходимых для проведения капитального строительства подрядным способом. А вот расходы на разработку проектно-сметной документации собственными силами и стоимость товаров (работ, услуг), приобретаемых для выполнения строительно-монтажных работ для собственного потребления, организации обязательно должны включать в налоговую базу по НДС (Письмо Минфина от 22.03.2011 N 03-07-10/07, Письмо Минфина от 17.03.2011 N 03-07-10/05).

Отдельным поводом для разбора статьи 146 НК РФ служит передача арендодателю неотделимых улучшений арендуемого недвижимого имущества. Если арендодатель согласился на улучшение своего имущества, то арендатор имеет право на возмещение своих затрат. При этом возникает вопрос, должен ли арендатор платить НДС, если передал неотделимые улучшения арендуемого имущества бесплатно. Судьи полагают, что проведение ежегодного ремонта в арендуемом помещении нельзя назвать реализацией, продажей или передачей товара, услуги, работы. Однако налоговики в этом случае ссылаются на Приказ Росстата от 09.12.2014 N 691, где уточняется:

«К строительно-монтажным работам (включая монтаж и наладку оборудования, необходимого для эксплуатации зданий, например, установка и монтаж оборудования для отопления, вентиляции, лифтов, систем электро-, газо- и водоснабжения), выполненным хозяйственным способом, относятся работы, осуществляемые для своих нужд собственными силами организации, включая работы, для выполнения которых организация выделяет на стройку рабочих основной деятельности с выплатой им заработной платы по нарядам строительства, а также работы, выполненные строительными организациями по собственному строительству (не в рамках подрядных договоров, а, например, при реконструкции собственного административно-хозяйственного здания, строительству собственной производственной базы и тому подобного)».

Тем не менее, суды настаивают: имущество арендуемое, а не собственное, а значит, и объекта налогообложения не возникает, поскольку строительно-монтажные работы не производятся для собственных нужд.

НДС при импорте

При ввозе товаров на территорию РФ импортеры платят на таможне НДС, который рассчитывается в составе таможенных платежей (ст. 318 Таможенного кодекса РФ). Исключение – ввоз товаров из Республики Беларусь и Республики Казахстан, в этих случаях уплата НДС оформляется в налоговой инспекции на территории России.

Обратите внимание, что при ввозе товаров на территорию России, НДС платят все импортеры, в том числе работающие на специальных налоговых режимах (УСН, ЕНВД, ЕСХН, ПСН), и те, кто освобожден от уплаты НДС по статье 145 НК РФ. Ставка НДС при импорте равна 10% или 20%, в зависимости от вида товаров

Исключением являются товары, указанные статье 150 НК РФ, при ввозе которых НДС не взимается. Налоговая база, на которую будет начисляться НДС при ввозе товаров, рассчитывается как общая сумма таможенной стоимости товаров, таможенной пошлины и акциза (для подакцизных товаров)

Ставка НДС при импорте равна 10% или 20%, в зависимости от вида товаров. Исключением являются товары, указанные статье 150 НК РФ, при ввозе которых НДС не взимается. Налоговая база, на которую будет начисляться НДС при ввозе товаров, рассчитывается как общая сумма таможенной стоимости товаров, таможенной пошлины и акциза (для подакцизных товаров).

Кто может работать по-старому

С 1 января 2019 года изменится базовая ставка НДС 18% — ее начисляют бизнесмены на общей системе налогообложения. Бизнесменов на спецрежимах и льготников изменения не коснутся. Тем, кто сейчас не начисляет НДС по ставке 18%, ничего не придется менять.

Продавцы социально значимых товаров. Для них действует ставка НДС 10%, и она не меняется. К социально значимым относятся:

- продовольственные товары: мясо, рыба, молоко, яйца, масло, хлеб, крупы, мука макароны, овощи, соль, сахар, детское питание;

- товары для детей: трикотаж, швейные изделия, обувь, детские кроватки и матрасы, коляски, тетради, игрушки, подгузники;

- периодика: газеты, журналы, образовательная и научная литература;

- лекарства и медицинские изделия.

Полный список социально значимых товаров — в п. 2 ст. 164 НК РФ.

Экспортеры. Для них действует ставка НДС 0%, и она не меняется (п. 2 ст. 164 НК РФ).

Бизнесмены на спецрежимах. Бизнесмены на УСН, ЕНВД и патенте не платят НДС — изменения их не коснутся.

Бизнесмены на ОСНО с общей выручкой до 2 млн рублей за три месяца подряд. Чтобы не платить НДС, нужно . Для этого придется подтвердить размер выручки документами. Тогда целый год не нужно будет платить НДС, но и выставлять счета с НДС не получится (ст. 145 НК РФ). Для тех, кто работает с бизнесменами, которые платят НДС, это может стать проблемой — партнеры могут отказаться от сотрудничества. Прежде чем получить освобождение, поговорите с партнерами.

Что общего между этими разновидностями подсчета НДС

Конечно, эти два метода подсчета НДС многое объединяет. Что понятно уже из названия-аббревиатуры. Обе разновидности подсчета касаются налога на добавленную стоимость, просто немного по-разному

Важно знать и сходства, и отличия, чтобы понять всю суть налога на добавленную стоимость

Вот, что общего между этими вариантами подсчета:

- Это один и тот же налог.

- Сумма налога ничем не отличается.

- Ничем не отличается сумма вместе с налогом.

- Не отличается и стоимость без НДС.

- В обоих случаях высчитывается один и тот же процент.

И действительно, многих вообще удивляет, зачем по-разному считать НДС. Это ведь один и тот же налог. К примеру, если ручка стоит 10 российских рублей, то вместе с налогом на добавленную стоимость она будет стоить 12 рублей. И как это ни считать, итоговая сумма все равно будет 12 рублей, а налог все равно будет 2 рубля.

То есть, речь об одном и том же налоге, равном 20%. И вне зависимости от методики подсчета должна получиться одинаковая цифра. То есть НДС сверху равен НДС в сумме, и если цифры вдруг противоречат друг другу, значит, где-то была допущена ошибка, и требуется произвести расчет повторно.

Так что НДС в сумме и НДС сверху объединяет множество факторов. Даже формулы расчета во многом схожи. Вряд ли в ближайшее время что-то изменится в этом отношении. Все-таки под такое разграничение налогов уже составлено множество документов и процедур, и было бы крайне неудобно что-то менять.

Как высчитать НДС 18%, если стоимость не включает налог

Ничего сложного в этой задаче нет. Надо просто умножить стоимость без НДС на ставку налога:

НДС = С *НС,

где

С – сумма без налога,

НС – налоговая ставка.

Если налоговая ставка составляет 18%, расчет можно произвести так:

НДС = С * 18%

или

С * 0,18

или

С/100 * 18

По сути, это три варианта одной и той же формулы.

Продемонстрируем на примере как высчитать НДС 18% от суммы по данной формуле.

Пример 2

В договоре с клиентом ООО «Зебра» прописана стоимость услуг 300 тыс. руб. без учета НДС 18%. Воспользовавшись приведенной формулой, вычислим сумму НДС, которую клиент должен перечислить ООО «Зебра» сверх указанной в договоре цены:

Подпишитесь на рассылку

300 000 * 18% = 300 000 * 0,18 = 300 000/100 * 18 = 54 000.

Итоговую сумму с учетом НДС 18%, которую необходимо выставить клиенту, можно определить следующим образом:

Сндс = С + НДС

или

С * 1,18

или

С * 118%.

ООО «Зебра», выставит клиенту счет на общую сумму:

300 000 + 54 000 = 300 000 * 1,18 = 300 000 * 118% = 354 000.

Как видим, результат один и тот же. Можно воспользоваться наиболее для себя удобным вариантом расчета.

Формирование цены на ЖКУ

- Ведение текущего ремонта недвижимости, а также поддержание ее в нормальном состоянии. В частности, сюда входят различные услуги, перечисленные в составленном с гражданами договоре управления. Данный взнос рассчитывается в соответствии с одним из наиболее «непрозрачных» тарифов на сегодняшний день из всех, которые предусмотрены для коммунальных услуг.

- Коммунальные услуги, куда входят все необходимые работы и ресурсные поставки, которые требуются для обеспечения максимально комфортной жизни современных граждан. Другими словами, речь идет об электричестве, газе, отоплении, а также снабжении и отведении воды.

- Другое. Сюда входит полный перечень услуг, которые предоставляются не коммунальными службами, а какими-либо посторонними организациями, заключающими соглашение непосредственно с владельцами той или иной недвижимости . В частности, это касается телевидения, радио и прочих аналогичных услуг.

Плата за поддержание жилья в нормальном состоянии и проведение ремонтных работ включает в себя всевозможные работы, связанные с управлением многоквартирным домом, а также ведение деятельности, связанной с содержанием и текущим ремонтом различного имущества, находящегося в общедомовой собственности.

Среди наиболее очевидных услуг этого рода стоит выделить:

- облагораживание участков около дома;

- вывоз мусора;

- проведение уборки во дворах возле дома;

- поддержание в безопасности и чистоте каких-либо общественно-полезных территорий;

- проведение всевозможных ремонтных работ.

Статья 156. Размер платы за жилое помещение

По факту же, руководствуясь частью 2 статьи 157 Жилищного кодекса, в преимущественном большинстве случаев используются те тарифы, которые были установлены региональными органами власти отдельных субъектов.

Порядок возмещения

Возмещению подлежит та часть “входного” налога, которая превышает сумму исчисленного НДС.

Продано товаров на сумму 120 рублей (в т.ч. 20 р. НДС).

Приобретено товаров на сумму 360 рублей (в т.ч. 60 р. НДС).

Сумма к возмещению 40 рублей (60 – 20 = 40).

В этом случае может понадобиться представить документы для камеральной проверки.

2 месяца

Возмещение НДС, как правило, производится после окончания камеральной проверки, которая продолжается 2 месяца.

В случае выявления признаков, указывающих на

возможные нарушения

, срок камеральной налоговой проверки может быть продлен до трех месяцев.

Подлежащая возмещению сумма может быть зачтена в погашение задолженности (недоимки, пеням, штрафам) по федеральным налогам, зачтена в счет предстоящих платежей или возвращена на расчетный счет.

Возмещение НДС можно получить либо после окончания камеральной проверки (п. 2 ст. 176 НК РФ) либо, в случае применения заявительного порядка возмещения НДС (п. 8 ст. 176.1 НК РФ), — до завершения камеральной проверки.

После проведения камеральной проверки декларации по НДС налогоплательщик подает в инспекцию заявление на возврат и ему производится возврат НДС.

12 дней

Налогоплательщики реализуют право на применение заявительного порядка возмещения налога путем подачи в налоговый орган налоговой декларации, банковской гарантии и заявления о применении заявительного порядка возмещения налога (п.7 ст. 176.1 НК РФ). Деньги возмещаются налогоплательщику за 12 дней, после чего проводится камеральная проверка.

Исключение! налогоплательщики, уплатившие за предыдущие 3 года не менее 2 млрд. руб. налогов могут не представлять банковскую гарантию (

пп.1 п.2 ст. 176.1 НК РФ

).

Перейти Письмо от 04.04.2019 № ЕД-4-15/6183@

О предоставлении возможности направлять в налоговый орган банковскую гарантию в электронной форме

Как вычесть НДС из суммы, включающей налог

Если возникает необходимость определить сумму продаж или покупок без налога, можно воспользоваться двумя вариантами расчета:

1) С = Сндс — НДС

2) С = Сндс / 1,18 = Сндс / 118%.

В первом случае придется сначала рассчитать сумму НДС, применив формулу из первого раздела настоящей статьи. Второй вариант позволяет минимизировать вычисления, определив искомый результат при помощи одной операции.

Покажем на примере как вычесть НДС 18% от суммы.

Пример 3

ООО «Зебра» заключает контракт на оказание услуг на сумму 354 тыс., в том числе НДС 18%. В договоре необходимо указать сумму без учета налога.

Воспользуемся первым способом. Сначала определим сумму НДС:

354 000 / 118 * 18 = 54 000.

Теперь найдем стоимость услуг без учета налога:

354 000 — 54 000 = 300 000.

Расчет по второму варианту:

354 000 / 1,18 = 300 000.

Очевидно, что выбранный алгоритм на итог не влияет, считать можно любым понравившимся способом.

Заплатит потребитель

Доктор экономических наук, профессор кафедры государственного и территориального управления Санкт-Петербургского государственного экономического университета Вадим Чекалин поясняет: поставщики коммунальных ресурсов, стоимость услуг которых регулирует государство, в отличие от производителей любой другой «нерегулируемой» продукции, не смогут автоматически переложить дополнительные налоговые расходы на плечи потребителей.

— При этом многие коммунальные предприятия, функционирующие в регионах Северо-Западного федерального округа, работают на грани рентабельности, — отмечает Вадим Чекалин. — Но региональные и муниципальные власти, разумеется, не должны допустить, чтобы социально значимые коммунальные объекты закрылись. Выходов из ситуации может быть несколько. Первый — поднимать тарифы, выходя за рамки распоряжения правительства РФ. Для этого необходимо, чтобы законодатели муниципалитета обратились в администрацию региона, и региональные власти поддержали эту инициативу. Второй вариант — выделять дополнительные средства поставщикам услуг за счет средств местных бюджетов. Может быть и третий вариант — снижать качество услуг, но его всерьез рассматривать нельзя. В результате получится, что либо налоговую реформу в коммунальной сфере после сложных административных процедур все-таки оплатят потребители, либо просто произойдет отток средств с муниципального и регионального уровней на федеральный.