Использование кода вида операции 26 в книге продаж

Содержание:

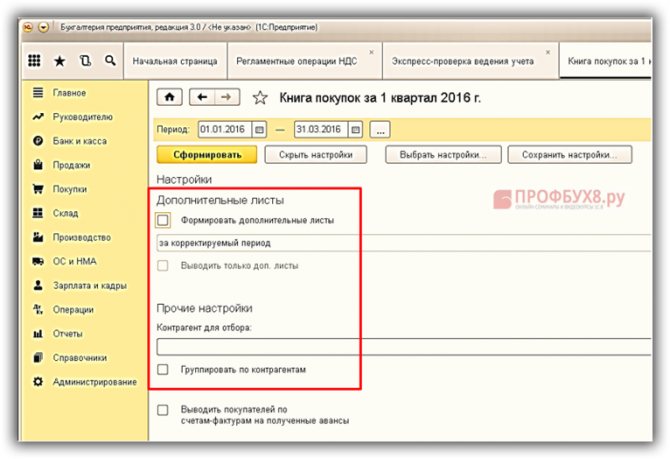

Код вида операции 26 в книге продаж до 01.07.2016

Данный код был введен Письмом ФНС России от 22.01.2015 N ГД-4-3/794@.

Код 26 в книге продаж продавец должен был указывать при отражении сведений первичных учетных документов в случае отгрузки товаров (выполнении работ, оказании услуг) лицам, не являющимся плательщиками НДС (например, упрощенцам), и лицам, освобожденным от обязанностей плательщика этого налога. То есть код 26 использовался в ситуации, когда счет-фактура не выставлялся.

Правда, если продавец, например, выставил счет-фактуру покупателю – физическому лицу, то в книге продаж при реализации товаров (работ, услуг) он должен был указывать код 01.

Нюансы применения кода 26 в 2021 году

Записать код 26 в книге продаж потребуется в том случае, если фирма реализовывала в течение отчетного периода работы и (или) услуги:

- лицам, не являющимся плательщиками НДС (например, физлицам);

- фирмам и ИП, имеющим освобождение от НДС.

Код 26 применяется и в тех случаях, когда от указанных выше лиц получена предоплата в счет последующих отгрузок (выполнения работ, оказания услуг).

Записи в книге продаж по коду 26 могут производиться на основании сводных документов (счетов-фактур, отчета по онлайн-кассе).

Что в онлайн-кассах заменяет Z-отчет, см. в статье «Нужен ли z-отчет при использовании онлайн-кассы?».

При наличных расчетах в книге регистрируются сводные данные по ККТ за вычетом сумм, на которые выставлялись счета-фактуры.

Периодичность регистрации сводных документов по онлайн-кассе в книге продаж нормативно не определена. Допускается их регистрировать:

- по итогам квартала (письма от 15.07.2019 № 03-07-09/52125);

- ежемесячно (письмо от 15.07.2019 № 03-07-09/52125);

- ежедневно (письмо от 03.03.2010 № 03-07-09/11).

Нужно исходить из объема и периодичности операций.

Пример

ООО «ТЦ “Лион”» торгует оптом и в розницу. В апреле оно реализовало чайную посуду своим покупателям — физическим лицам.

Так как фирма торгует в розницу за наличный расчет, она вправе не оформлять счета-фактуры по каждой реализации (п. 7 ст. 168 НК РФ).

Запись в книге продаж по коду 26 ООО «ТЦ» производится на основании данных по ККТ. При этом в графе 7 «Наименование покупателя» отражается обобщенная группа покупателей — физические лица, а в графе 8 «ИНН/КПП покупателя» проставляется прочерк.

Если покупатели-физлица расплачиваются банковскими картами, продавцу (ООО «ТЦ “Лион”») необходимо оформлять счет-фактуру, так как такая форма оплаты признается безналичной (п. 3 ст. 168 НК РФ).

В этой ситуации запись в книге продаж тоже будет производиться по коду 26, и основанием для нее тоже станет сводный счет-фактура — его можно оформить в одном экземпляре по итогам налогового периода (письмо Минфина России от 01.04.2014 № 03-07-09/14382).

Разновидности

Различают категории кодов со следующими значениями:

- Тип проведенной операции.

- Единица измерения (актуальна при реализации товаров и услуг).

- Государство, в котором произведена продукция.

Каждая категория кодов определяется соответствующим нормативным документом.

Коды операций

Коды на выполняемые операции устанавливаются ФНС РФ

Их очень важно указывать правильно, так как они используются при составлении налоговых деклараций. Коды анализируются сотрудниками налоговой службы

При выявлении ошибок у предприятия могут возникнуть проблемы.

К примеру, организация специализируется на реализации билетов на самолеты. Код данной операции – 23. Если он не будет указан в счетах-фактурах, программа ФСН выявит нарушения. Придется давать объяснение сотрудникам Налоговой.

| Проводимая операция | Код операции |

| Получение продавцом возвращенного товара | 16 |

| Получение продавцом товаров, которые возвращены физическим лицом | 17 |

| Формирование или же получение скорректированного документа по причине изменения цены товара | 18 |

| Получение товара на территории РФ из стран ЕАЭС | 19 |

| Ввоз товара на территорию Российской Федерации для последующей переработки или же потребления | 20 |

| Всевозможные операции восстановления сумм (п.8 статьи 145 НК РФ) | 21 |

| Выполнение возвратов авансовых платежей | 22 |

| Получение каких-либо услуг, оформленных бланками строгой отчетности | 23 |

| Процесс регистрации счетов-фактур в соответствующих книгах | 24 |

| Процесс регистрации документов, сформированных в случае, если ставка НДС составляет 0% | 25 |

| Формирование первичных документов по имущественным правам для лиц, которые не являются плательщиками НДС | 26 |

| Формирование счет-фактур на основании аналогичных ранее составленных документов | 27 |

| Составление счетов фактур при получении частичной оплаты (п.3.1 статьи 169 НК РФ) | 28 |

Коды единиц измерения

Коды единиц измерения требуются для унификации используемых мер измерения. Они позволяют не изобретать собственные единицы. Коды введены для удобства как сотрудников предприятия, так и контролирующих органов. Указываются они во второй графе главной таблицы. В графе«2а» прописывается буквенное обозначение.

ВАЖНО! Часто бухгалтеры сталкиваются с проблемой отсутствия нужных кодов. В этом случае возможны три варианта действий:

В этом случае возможны три варианта действий:

- Указать единицу, которая подходит по смыслу. К примеру, обычно используемая мера измерения заменяется на штуку.

- В соответствующих графах ставится прочерк.

- Указание собственной единицы с примечанием, для которого нужно выделить отдельную графу.

Все данные варианты разрешены нормативными документами. Однако законом нельзя злоупотреблять. К примеру, если код единицы существует, прочерк будет считаться ошибкой.

Различают следующие единицы измерения:

- При продаже или ремонте однотипных объектов – количество.

- При оказываемых услугах – количественные измерения.

- При сдаче в аренду объектов, которые не изменяются, – штучно.

Если измерить товар или услугу в приемлемых единицах невозможно, можно просто указать ее стоимость. Для этого используется графы 4 и 5.

| Единица измерения | Код |

| Миллиметр | 003 |

| Сантиметр | 004 |

| Метр | 006 |

| Километр | 008 |

| Квадратный метр | 055 |

| Гектар | 059 |

| Квадратный километр | 061 |

| Кубический метр | 113 |

| Килограмм | 166 |

| Ватт | 212 |

| Киловатт | 214 |

| Вольт | 222 |

| Сто ящиков | 683 |

| Пара – 2 штуки | 715 |

| Рулон | 736 |

| Дюжина штук | 740 |

| Штука | 796 |

| Сто штук | 797 |

| Тысяча штук | 798 |

| Погонный метр | 018 |

| Лошадиная сила | 251 |

| Рубль | 383 |

| Тысяча рублей | 384 |

| Единица | 642 |

| Процент | 744 |

| Ящик | 812 |

| Бутылка | 868 |

| Флакон | 872 |

| Семья | 896 |

| Тысяча рейсов | 966 |

Коды стран

В счетах-фактурах требуется указывать цифровой код государства, а также его краткое название. В таблице кодов содержатся следующие колонки:

- Цифровой код.

- Полное наименование государства.

- Краткое наименование.

- Буквенный код.

Полное наименование требуется для удобства пользования таблицей. В счете-фактуре нужно указывать именно краткое название, зафиксированное в нормативном акте.

| Страна | Код |

| Абхазия | 895 |

| Азербайджан | 031 |

| Алжир | 012 |

| Афганистан | 004 |

| Беларусь | 112 |

| Египет | 818 |

| Израиль | 376 |

| Иран | 364 |

| Казахстан | 398 |

| Катар | 634 |

| Пакистан | 586 |

| Португалия | 620 |

| Сингапур | 702 |

| Таджикистан | 762 |

| Турция | 792 |

| Эстония | 233 |

| Южная Осетия | 896 |

| Япония | 396 |

Корректировочный счет-фактура на уменьшение

Составление или получение корректировочного счета-фактуры на уменьшение связано с изменением исходного счета-фактуры. Какие записи о счетах-фактурах должна сделать каждая сторона?

Сторона покупателя:

- Покупатель отражает приобретение товара в книге покупок, внося записи о полученном счете-фактуре с КВО 01 в книгу покупок.

- Получив корректировочный счет-фактуру, который уменьшает сумму зарегистрированного ранее счета-фактуры, покупатель вносит запись о корректировочном счете-фактуре с КВО 18 в книгу продаж. При этом он указывает:

- в поле «Номер и дата счета-фактуры продавца» — данные исходного счета-фактуры;

- в поле «Номер и дата корректировочного счета-фактуры продавца» — реквизиты корректировочного счета-фактуры;

- в полях «Наименование покупателя», «ИНН/КПП покупателя» — собственные реквизиты;

- в полях «Стоимость продаж по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая НДС), в валюте счета-фактуры», «Стоимость продаж, облагаемых налогом по счету-фактуре, разница стоимости по корректировочному счету-фактуре (без НДС) в рублях и копейках по ставке», «Сумма НДС по счету-фактуре, разница суммы НДС по корректировочному счет-фактуре, в рублях и копейках, по ставке» — соответствующие суммы, на которые были уменьшены аналогичные суммы исходного счета-фактуры.

Сторона продавца:

- Продавец отражает реализацию товара, внося в книгу продаж запись о счете-фактуре с КВО 01.

- Если необходимо уменьшить сумму по зарегистрированному ранее счету-фактуре на реализацию, продавец создает на его основании корректировочный счет-фактуру с КВО 18 и вносит запись о нем в книгу покупок. При этом нужно указать:

- в поле «Номер и дата счета-фактуры продавца» — данные исходного счета-фактуры;

- в поле «Номер и дата корректировочного счета-фактуры продавца» — реквизиты корректировочного счета-фактуры;

- в полях «Наименование продавца», «ИНН/КПП продавца» — собственные реквизиты;

- в полях «Стоимость покупок по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая НДС), в валюте счета-фактуры», «Сумма НДС по счету-фактуре, разница суммы НДС по корректировочному счету-фактуре, принимаемая к вычету, в рублях и копейках» — соответствующие суммы, на которые были уменьшены аналогичные суммы исходного счета-фактуры.

А в ваших книгах и журналах точно все правильно? Загрузите данные по счетам-фактурам в Контур.НДС+. Сервис покажет:

- ошибки в реквизитах контрагентов;

- разногласия в суммах счетов-фактур;

- нарушения контрольных соотношений;

- некорректное применение кодов вида операции.

Узнать больше

Коды видов операций по НДС

Коды видов операций по НДС, утвержденные Приказом ФНС от 14.03.2016 N ММВ-7-3/136@.

Применяются с 01.07.2016.

| Наименование вида операции | Код вида операции | Комментарии |

| Отгрузка или приобретение товаров, работ, услуг, прав, в т.ч. операции, облагаемые по ставке 0 %, отгрузка или приобретение по договору комиссии (агентскому), возврат товаров покупателем и получение их продавцом, составление или получение единого корректировочного СФ (за исключением операций по кодам 06, 10, 13, 14, 15, 16, 27) | 01 | |

| Авансы, полученные или переданные, авансы, полученные или переданные по договору комиссии (агентскому), за исключением операций по кодам 06, 28 | 02 | |

| Операции, совершаемые налоговыми агентами по ст. 161 НК РФ, в том числе и налоговыми агентами-посредниками, за исключением операций (п. 4 и п. 5 ст. 161 НК РФ) | 06 | |

| Отгрузка или получение товаров, работ, услуг, прав на безвозмездной основе | 10 | |

| Проведение подрядными организациями капитального строительства, модернизации (реконструкции) объектов недвижимости; приобретение и передача таких работ инвесторами; передача или приобретение указанными лицами объектов капитального строительства, оборудования, материалов в рамках исполнения договоров по капитальному строительству | 13 | |

| Передача имущественных прав, перечисленных в пп. 1-4 ст. 155 НК РФ | 14 | |

| Составление или получение счета-фактуры комиссионером или агентом, при реализации или приобретении одновременно собственных и комиссионных товаров | 15 | |

| Получение продавцом товаров, возвращенных покупателем — НЕплательщиком НДС, а так же отказ от товаров компаниями или предпринимателям, которые не платят НДС (абз. 2 п. 5 ст. 171 НК РФ), кроме операций, перечисленных по коду 17. | 16 | |

| Получение продавцом товаров, возвращенных покупателем — физическим лицом, а также отказ от товаров (работ, услуг) (абз. 2 п. 5 ст. 171 НК РФ) | 17 | |

| Составление или получение корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров (работ, услуг), прав в сторону уменьшения | 18 | |

| Ввоз товаров на территорию РФ из ЕврАзЭС | 19 | |

| Ввоз товаров на территорию РФ в таможенных процедурах | 20 | |

| Операции по восстановлению сумм налога, указанные в п. 8 ст. 145, п. 3 ст. 170, (за исключением пп. 1 и пп. 4 п. 3 ст. 170, перенесенных на код «01»), а так же при операциях, облагаемых 0%) | 21 | |

| Операции по возврату авансов, полученных от покупателей, и зачету авансов в счет отгрузки товаров (работ, услуг) | 22 | |

| Приобретение услуг, оформленных БСО при командировках и представительских расходах | 23 | |

| Регистрация счетов-фактур в книге покупок, в случае подтверждения ставки 0% после 180 кал.дней, если ранее по СФ был исчислен НДС и включен в книгу продаж при не подтверждении ставки 0% (абз. 2 п. 9 ст. 165 НК РФ, п. 10 ст. 171 НК РФ) | 24 | |

| Регистрация счетов-фактур в книге покупок в отношении сумм налога, ранее восстановленных при совершении операций, облагаемых по ставке 0%; при получении изготовителем оплаты или аванса по предстоящим поставкам товаров с длительным циклом производства (п. 7 ст. 172 НК РФ) | 25 | |

| Составление документов, содержащих суммарные (сводные) данные по операциям в течение месяца (квартала) при реализации ТРУ, прав лицам, не являющихся плательщиками НДС, при получении от них авансов в счет будущих поставок, при изменении стоимости отгруженных товаров (п. 6, 10 ст. 172 НК РФ) | 26 | |

| Составление и получение сводного счета-фактуры по посредническим сделкам, операциям транспортной экспедиции и при выполнении функции застройщиков (п. 3.1 ст. 169 НК РФ) | 27 | |

| Составление и получение сводного счета-фактуры при получении авансов по посредническим сделкам, операциям транспортной экспедиции и при выполнении функции застройщиков (п. 3.1 ст. 169 НК РФ) | 28 | |

| Корректировка реализации товаров (работ, услуг), передачи имущественных прав, предприятия в целом как имущественного комплекса на основании п. 6 ст. 105.3 НК РФ | 29 | |

| Отгрузка товаров, в отношении которых при таможенном декларировании был исчислен НДС в соответствии с | 30 | |

| Операция по уплате сумм НДС, исчисленных при таможенном декларировании товаров в случаях, предусмотренных | 31 | |

| Принятие к вычету таможенного НДС после 180 дней с импорта при завершении действия таможенной процедуры свободной таможенной зоны на территории ОЭЗ в Калининградской области (п. 14 ст. 171 НК РФ) | 32 |

Группы кодов

Группа КВВО – это первые 2 цифры, раскрывающие класс операции. Рассмотрим эти группы и их значение:

- 01 и 02 – конверсионные безналичные платежи.

- 10 и 11 – платеж за экспорт или импорт продукции.

- 12 и 13 – оплата продукции без ввоза и вывоза.

- 20 и 21 – оплата услуг, работы, прав на интеллектуальную деятельность.

- 22 и 23 – оплата по соглашениям смешанного вида.

- 30 – платежи за недвижимость.

- 32 – оплата по соглашению уступки требования.

- 35 – прочие платежи.

- 40 и 41 – выдача кредитов.

- 42 и 43 – оплата кредитов и процентов по ним.

- 57 – оплата по соглашениям о доверительном управлении.

- 58 – оплата по соглашениям о брокерском обслуживании.

- 70 – операции, не связанные с торговлей (к примеру, перевод зарплаты или пенсии).

- 90 – прочие операции.

Следующие три цифры раскрывают содержание операции. Пример: код 70 оказывает на неторговую операцию. Последние цифры обозначают, какой именно перевод совершен. К примеру, это может быть выплата командировочных.

Когда операции в книге покупок отражаются по коду 22

Итак, мы – продавец, и следуя пункту 1 статьи 167 Налогового кодекса, определяем налоговую базу по одной из более ранних дат:

- либо день отгрузки/передачи товаров, работ, услуг, имущественных прав

- либо день оплаты

И как раз, если день оплаты предшествует дню отгрузки, и есть рассматриваемый вариант.

Порядок действий:

- Перечисление авансового платежа от покупателя.

Мы выписываем авансовый счет-фактуру с датой документа соответствующей дню оплаты. НДС принимаем к учету в периоде, когда был получен аванс, и регистрируем в книге продаж с кодом вида операции 02.

- Отгрузка товаров/ оказание услуг/ выполнение работ под ранее полученный аванс.

Мы выписываем счет-фактуру на реализацию, начисляем НДС, регистрируем в книге продаж с кодом вида операции 01.

Регистрируем в книге покупок авансовый счет-фактуру с кодом вида операции 22 в том периоде, когда произошла реализация, и заявляем вычет по НДС.

Важно помнить о том, что авансовый счет-фактура выставляется на полную сумму платежа, а счет-фактура с КВО 22 может выставляться на меньшую сумму. Это возможно в той ситуации, когда аванс перечислен по нескольким поставкам, а реализация прошла только по одной из них

Поэтому зачет НДС с аванса пройдет лишь в сумме, которая указана в документах реализации.

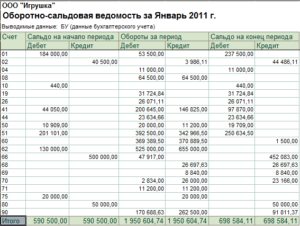

Вот как бухгалтер отразит эти операции в учете.

Коды видов операций для регистров налогового учета утверждены приказом ФНС от 14.03.2016 № ММВ-7-3/136@. Их список периодически пополняется введением новых шифров. Для отражения кодов в документах предназначены специальные графы: № 2 в книгах продаж/покупок, № 3 – в журналах учета счетов-фактур

В 2019 году реестр шифров несколько изменился, некоторые из используемых кодов отменены, другие добавлены, третьи – детализированы.

Правильное указание кодов при документировании операций весьма важно, поскольку сведения из регистров переносятся в декларацию и анализируются налоговиками. Код детализирует тип операции и характеризует алгоритм выставления счета-фактуры, начисления НДС

К примеру, при принятии к вычету НДС по операции, подтвержденной документально, указан код 23. При проверке программный ресурс ИФНС распознает, что по этому коду счета-фактуры не регистрируются. Ошибка в указании кода установит несоответствие, а ИФНС запросит разъяснение. Правда, законом не предусматривается наложение штрафных санкций за подобные неточности.

Код вида операции применяется при занесении счет-фактуры в книгу покупок/продаж. Список кодов утвержден приказом ФНС России от 14.03.2016 № ММВ-7-3/136. Данный перечень изменяется законодательством по мере надобности.

|

Рассмотрим пример 1:

Код 20 книга покупок графа 2 в 2021 году

НДС 2021-2021

Коды видов операций по НДС, необходимые для книги покупок и книги продаж и ведения журнала учета полученных и выставленных счетов-фактур.

В новом списке 24 позиции.

Коды видов операций проходят проверку в электронной системе ФНС и важно их верно подобрать. Коды видов операций не используемые в книге покупок — 10,14,21,29,30,31

Коды видов операций не используемые в книге покупок — 10,14,21,29,30,31

Коды видов операций не используемые в книге продаж — 16,17,19,20,22,23,24,25,32

Коды видов операций не используемые в Части 1 и Части 2 журнала учета счетов-фактур — 6,10,14,16,17,21,22,23,24,25,26,31,32

С помощью этого онлайн-сервиса для ИП или этого онлайн-сервиса для организаций можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, 4-ФСС, СЗВ, Единый расчет 2021 и подавать любую отчетность через интернет и пр.(от 250 р/мес.).

Но код 18 предназначен только для корректировочных счетов-фактур на уменьшение стоимости.

Продавец реализовал товары покупателю на общей системе. Продавцы часто ставят код 26, когда реализуют товары, работы или услуги покупателю на общем режиме. Это неверно. Используйте это значение, если покупатель применяет спецрежим или является физлицом.

Если продавец точно не знает, какой режим применяет покупатель, нужно ставить 01.

Компания указывает все коды. Некоторые компании по одной операции ставят почти все коды из перечня — например, с 01 по 26. Поэтому компания получает требование представить пояснения. Переписки с инспекцией можно избежать, если выбрать правильное значение из перечня.

Компания использует код, который не предназначен для книги продаж. Часто в книгу продаж попадают коды, которые вообще для нее не предназначены.

для книги продаж, заполняемой налоговым агентом:

- 41 — по НДС с предоплаты как у продавца;

- 42 — по НДС с отгрузки как у продавца, а также при корректировке стоимости отгрузки в сторону увеличения;

- 43 — по НДС, восстанавливаемому как у покупателя при перечислении им предоплаты;

- 44 — по НДС, восстанавливаемому как у покупателя при корректировке стоимости отгрузки в сторону уменьшения.

Оба письма содержат оговорки о том, что приведенные в них коды являются рекомендуемыми и применяются до внесения изменений в соответствующий базовый регистр.

Итоги

Указание кодов для операций предусмотрено как в декларации по НДС, так и в учетных регистрах документов, оформляемых в связи с этим налогом.

Новая Книга покупок 2021 года Для определения суммы налога на добавленную стоимость, которая подлежит вычету, начиная с 01 октября 2021 года, организациям необходимо использовать новую форму книги покупок. Напомним, что покупатели должны регистрировать счета-фактуры (в том числе — исправленные и корректирующие) в книге покупок, которые были выставлены продавцами (в бумажной или в электронной форме).

Из этой статьи вы узнаете все самые важные моменты о новой форме книги покупок 2021 года и правилах ее заполнения, а также о том, на каком основании были внесены корректировки. Также на этой странице можно скачать бланк и образец заполнения книги покупок 2021 года.

Кто ведет книгу покупок?

В пункте 1 Правил ведения книги покупок указано, что документ нужно вести в соответствии с установленным форматом в целях определения налога на добавленную стоимость.

Код вида операции в книге покупок 2021-2021

Актуально на: 9 ноября 2021 г.

О форме книги покупок в 2021-2021 году и порядке ее заполнения мы рассказывали в нашей консультации. При этом указывали, что в графе 2 книги покупок по каждому счету-фактуре указывается код вида операции. Перечень этих кодов утвержден Приказом ФНС от 14.03.

6 Правил ведения книги покупок, утв. Постановлением Правительства от 26.12.2011 № 1137).

Код вида операции 01 в книге покупок

Код 01 – наиболее типичный для книги покупок.

Этот основной код означает приобретение товаров (работ, услуг), имущественных прав, в т.ч. через посредника.

Этот же код указывается при получении единого корректировочного счета-фактуры.

Код операции 02 в книге покупок

Код операции 02 в книге покупок указывается при регистрации счета-фактуры на оплату, частичную оплату, перечисленную в счет предстоящих поставок товаров (работ, услуг), имущественных прав.

Коды по НДС 2019: когда какой код нужно ставить

Код операции зависит от вида процедуры. Он указывается в двух видах документации, которые составляются в связи с данным платежом – код операции отображается в декларациях по НДС, а также в книге покупок и продаж.

В этих ситуациях для отображения платежа применяется специальная комбинация, однако может использоваться различное число знаков. Если раздел декларации содержит информацию по установлению показателя сбора, ставится семь цифр. Для регистровприменяется две цифры.

Код процедуры из семи цифр может быть приведен во 2-7 разделе, он показывает операции, выполняемые налоговым агентом, а также процедуры с ОС, с использованием нулевого тарифа, либо без обложения налога.

При внесении средств за планируемые поставки продукции, ставится значение 02. Если выполняются операции налоговыми агентами, за исключением продажи имущества – конфиската, операций по продаже услуг иностранными лицами – нерезидентами и т.д., ставится значение 06.

Если производится безвозмездная передача товаров, либо услуги оказываются без последующей оплаты, ставится показатель 10. При выполнении организациями строительных или реконструкционных работ, при передаче объектов строительства, ставится значение 13.

Если денежное требование уступается, передается или оформляется получение налогоплательщиками прав на недвижимое имущество, ставится значение 14. При оформлении или предъявлении счета-фактуры со сведениями о своих продуктах и данных продукции, передаваемой через контракт с посредником, указывается комбинация 15.

Если продавец получает продукцию, которая полностью или в некоторой доле возвращена покупателями – неплательщиками, или освобожденными от внесения сбора, ставится 16.

При получении товаров продавцом от физических лиц или в случае их отказа от продукции, ставится показатель 17.При составлении корректировочного счета-фактуры при изменении стоимости отгруженной продукции, указывается число 18. Если осуществляется импорт на территорию РФ из стран ЕАЭС, значение будет 19. При ввозе в Россию продукции в рамках процедуры выпуска для внутреннего потребления, для переработки, ставится значение 20.

Процедуры по восстановлению размера сбора, а также с нулевым тарифом указываются со значением 21. Операции по возвращении предварительной оплаты при редактировании контракта или его расторжении отображаются числом 22.

Покупка услуг, отображенных в бланке строгой отчетности, при несении командировочных расходов, прописывается показателем 23. Регистрирование счетов-фактур при отсутствии подтверждения отсутствия нулевой ставки прописывается числом. Если регистрируются счета-фактуры в отношении восстановленных сумм сбора, указывается значение 25.

Если продавцом составляются счета-фактуры или иная документация с данными по операциям за период по продаже товаров лицам, освобожденным от уплаты взноса, ставится число 26. Оно также прописывается при регистрировании этих документов во время перевода предварительного платежа.

Если составляется счет-фактура на основании 2 или более аналогичных документов при покупке или продаже товара на основании агентского договора, при выполнении функций застройщика, ставится число 27. В некоторых ситуациях ставится 28.

Особенности кода валютной операции «Зарплата нерезиденту»

Если резидент выплачивает зарплату работнику, который в банке числится как нерезидент (имеет другое гражданство), то при оформлении платежного поручения обязательно указывается КВВО. Если этого не сделать, то банк не примет платежное поручение к исполнению, поскольку оно нарушает валютное законодательство.

При перечислении зарплаты такому иностранному гражданину следует указать код 70060

При этом важно не забыть одновременно оформить платежку на уплату НДФЛ и страховых взносов, чтобы не нарушить налоговое законодательство

О сроках перечисления НДФЛ в бюджет при выплате зарплаты читайте в нашей статье «Когда перечислять подоходный налог с зарплаты?».

Далее подробнее остановимся на кодах, которые довольно часто используются в валютных операциях.