Берется ли подоходный налог с алиментов

Содержание:

Правила удержания алиментов из заработной платы плательщика

При осуществлении оплаты алиментных обязательств из заработной платы, установлен стандартный алгоритм произведения отчислений. Он действует и в случае, если у плательщика заработная плата является единственным источником дохода, и при наличии других способов официального заработка. Однако, в последнем случае за удержание средств в пользу несовершеннолетних или иных иждивенцев работодатель не несет никакой ответственности.

Удержание средств с заработной платы алиментоплательщика в пользу получателя происходит в соответствии со следующим алгоритмом:

- Все полученные доходы алиментообязанного лица от организации-работодателя складываются в общий размер дохода. В данный перечень входит заработная плата, надбавки, включая надбавку за вредность и территориальный коэффициент, а также премиальные отчисления.

- Из полученной суммы вычитается 13% подоходного налога, который идет в казну государства.

- Из оставшейся суммы заработка удерживаются алименты в объеме, установленным исполнительным листом или алиментным соглашением: от 25% на одного несовершеннолетнего иждивенца до 50% на троих и более.

- Для осуществления перевода удержания в пользу алиментополучателя может потребоваться оплата банковских и почтовых услуг, которые тоже должен оплатить работник.

- Сумма после всех удержаний передается работнику.

В некоторых случаях сумма удержаний может составлять до 70% от заработка алиментообязанного лица. Однако такой размер удержаний может быть установлен только в случае, если в отношении плательщика возбуждено исполнительное производство по поводу неуплаты алиментов. Законодательством отмечается, что при наличии исполнительного производства по иным задолженностям сумма всех удержаний не может быть более 50%.

Прочтите: Перерасчет алиментов за прошлый период

Какие еще проводят вычеты

При расчёте базы, с которой будут удерживаться алименты, стоит помнить, что работник не лишается права на получение налогового вычета. На такие вычеты могут рассчитывать и плательщики алиментов, но при условии, что предоставят все необходимые документы.

- При наличии одного или двух детей размер вычета составляет 1400 рублей.

- При наличии трёх детей размер вычета будет равен трём тысячам рублей.

- В случае если ребёнок является инвалидом, размер вычета составит шесть тысяч рублей или в два раза больше. Это зависит от того, находится ли он на попечении с кровными родственниками или нет.

Налоговый вычет не предоставляется наличными средствами. Он лишь учитывается при формировании базы, с который далее взыскиваются алименты.

Налоговый Кодекс помогает понять, исчисляются ли налоги с алиментов и даёт один ответ: они не подлежат налогообложению. Об этом прямо говорит законодательство России, указав об этом в Налоговом Кодексе.

Это связано с особой природой института алиментных обязательств. Однако доход, с которого алименты взыскиваются, может быть обложен налоговой ставкой.

Только после вычета НДФЛ становится доступной сумма, с размера которой и взыскиваются алиментные платежи.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Согласно налоговому законодательству все доходы физических лиц, получаемые на территории РФ, облагаются налогом НДФЛ. Данная норма закреплена в Главе 23 Налогового кодекса РФ, в ней отражаются не только основания для произведения удержаний, а также закрепляются понятия налогоплательщиков, особенности установления налоговой базы, особенности осуществления платежей и облагаются ли алименты на ребенка подоходным налогом.

Порядок начисления и удержания НДФЛ

Ключевым моментом для определения суммы по алиментам является момента удержания НДФЛ. При расчете с работником, выплата заработной платы осуществляется после по следующей процедуре:

- определение суммы, подлежащей к расчету по итогам очередного периода работы;

- расчет и удержание налога на доходы физических лиц в размере 13% от итоговой суммы выплат (за исключение налоговых вычетов и иных льготных оснований);

- выдача сотруднику заработной платы, оставшейся после удержания.

Если в эту процедуру необходимо включить удержание алиментов, возникает очевидный вопрос – с какой суммы следует производить расчет данного удержания с доходов работника, до или после НДФЛ?

Ответственность предприятия за задержки/неполную выплату алиментов

Основаниями для удержания являются либо алиментное соглашение, либо исполнительный лист. Кроме того, к обязанностям администрации относится извещение ССП о смене места трудоустройства алиментщика, а также о его увольнении. Таким образом, игнорирование переданного для исполнения исполнительного документа является нарушением законодательства об исполнительном производстве.

В соответствии с ФЗ от 02.10.2007 № 229–Ф3, лица, виновные в неисполнении законных требований судебного пристава, могут быть привлечены к административной ответственности.

Кроме того, получатель алиментов вправе подать иск с требованием к администрации предприятия о взыскании тех сумм алиментов, которые должны были быть перечислены получателю, но по каким-либо причинам этого сделано не было.

При рассмотрении вопроса о привлечении должностных лиц предприятия к ответственности следует выявить, был ли умысел на неисполнение обязанностей по перечислению алиментов. Для этого исследуются следующие обстоятельства:

- начислялась ли заработная плата алиментщику за соответствующий период, и если да, то в каком размере;

- получала ли администрация исполнительный документ или алиментное соглашение;

- существовали ли какие-то объективные причины, почему не начисляются выплаты (стихийные бедствия, банкротство и тому подобное).

Привлечение руководства предприятия к ответственности возможно лишь в случае наличия вины.

Иными словами, если у руководства была возможность выплатить алименты, но выплаты так и не были произведены, то можно говорить о наличии вины руководства или халатности отдельных сотрудников. В противном случае привлечь виновных к ответственности, увы, не выйдет.

Алименты и НДФЛ

Облагаются ли налогом алименты на ребенка? По общему правилу, любые удержания из доходов работников, осуществляются после того, как из них были удержаны налоги.

Поэтому на вопрос, как удерживаются алименты, с начислением или за минусом НДФЛ, существует однозначный ответ — алименты удерживаются после удержания НДФЛ. Это указано в Федеральном законе «Об исполнительном производстве».

Поэтому перед тем, как определять сумму удержаний за месяц, нужно рассчитать налог на доходы физических лиц с доходов работника.

После расчета суммы налога, получится базовая величина, на ее основании определяется максимальный размер алиментов, что будут удержаны.

Это совокупный доход работника, который остается после удержания налога на доходы физических лиц. В случае, когда организация возвращает излишне удержанный НДФЛ работнику, с доходов которого удерживаются алиментные выплаты, следует сделать перерасчет алиментов.

Это означает, что с суммы возврата должны быть начислены алименты.

Таким образом, из дохода, который остается после удержания НДФЛ, нужно удерживать суммы, что указаны в исполнительных листах.

Данное положение особенно актуально при расчете алиментов в том случае, когда на одного работника приходит несколько исполнительных листов.

В таких случаях бухгалтеру организации, где работает плательщик алиментов, нужно соблюдать определенный порядок погашения долгов работника.

В соответствии с законодательством РФ 2020, сначала удерживаются суммы в погашение долгов первой очереди.

К ним относится алименты и следующие требования:

- По возмещению причиненного здоровью вреда.

- По возмещению вреда в связи со смертью кормильца.

- По возмещению ущерба, который был причинен преступлением.

- О компенсации морального вреда.

На втором плане находятся требования, связанные с платежами в бюджет. Затем осуществляются все остальные удержания.

При этом важно учитывать, что при взыскании алиментов на несовершеннолетних детей и иных требований первой очереди, общий размер удержания не может превышать 70% от зарплаты и других доходов должника. В иных случаях можно удержать не более 50%

Если зарплаты должника не хватает на то, чтобы погасить долги первой очереди, бухгалтер должен самостоятельно распределить удержанную сумму между всеми его долгами.

Порядок удержания

Бухгалтер фирмы, где трудоустроен алиментщик, осуществляет удержание суммы. Основанием служит исполнительный лист.

- Сотрудник рассчитывает весь заработок сотрудника за месяц, в том числе премии.

- Проводится удержание подоходного налога.

- Осуществляется вычитание выплат в том объеме, который написан в листе.

- Перечисление средств происходит в течение трех суток со дня выдачи дохода алиментщику.

Как при добровольно составленном соглашении, так и в случае принуждения, предусмотрено три варианта определения величины обеспечения на ребенка. Существуют нормы права:

- Статья 81 СК РФ гласит, что можно выбрать расчет платежей в виде доли. На одного ребенка установлено 25%. 33,33% выплачивается для двух несовершеннолетних детей. Половина от всего дохода предназначена взыскателю, оставшемуся с тремя и более малышами.

- Статья 83 СК определяет второй способ, гласящий, что обеспечение устанавливается в виде конкретной суммы. Наименьший размер связан с величиной МРОТ.

- Третьей формой взыскания платежей является совмещенный вид, при котором начисления с одной части заработка производятся в форме доли, с другой – в установленной сумме.

Почему налоги с алиментов не взимаются?

Анализируя отсутствие подоходного налога с алиментов, эксперты обращают внимание на принцип получения данных средств. Доход подразумевает прибыль, получаемую за проделанную работу или действия

Алименты же начисляются именно в качестве поддержки по нетрудоспособности ребенка, жены или родителя.

Для полного понимания ситуации проводят аналогию с совместным проживанием плательщика и получателя в рамках одной семьи. Если один из них передает другому средства на личные нужды из своего дохода, то такие передачи не считаются прибылью получателя и не облагаются налогом — они лишь перераспределяются между гражданами.

Аналогичная ситуация наблюдается и с начислением алиментов, с той лишь разницей, что средства передаются с определенной регулярностью по договоренности или по решению суда. Раздельное проживание при этом не выделяется обязательным.

НДФЛ с алиментов не удерживается, поскольку перераспределение средств основывается на уже рассчитанном доходе и не допускает двойного налогообложения.

Даже если плательщик не трудоустроен официально и его заработная плата не облагается налогом, подразумевается, что он сам заполняет декларацию о доходах и выплачивает положенный процент.

Почему не нужно платить налоги с алиментов

Алименты не облагаются НДФЛ. Объясняется это тем, что алиментные выплаты не являются доходом получателя.

Данные выплаты — просто способ распределения денежных средств между родителями для полноценного содержания общего ребенка.

Кроме того, муж уже выплатил все налоги в момент получения своего дохода. Порядок удержания выплат из зарплаты плательщика выглядит так:

Изначально определяется месячный заработок плательщика. При этом учитывается размер оклада, премии, надбавки.

Из зарплаты вычисляются все налоги, в том числе и НДФЛ.

Из суммы, которая осталась после всех вычетов, удерживаются алименты в соответствии с исполнительным листом.

Алиментные выплаты перечисляются получателю. Все банковские или почтовые расходы, связаны с перечислением денежных средств, несет ответчик.

Все необходимые выплаты из заработной платы в казну государства осуществляются в момент ее начисления.

Сумма алиментных выплат, которые производятся каждый месяц, вычисляется из зарплаты уже после удержания налогов из нее.

Это значит, что НДФЛ с алиментов не удерживается, подоходным налогом облагаются только заработки плательщика. Сами по себе алименты не облагаются никакими дополнительными налогами или сборами.

Право на стандартный налоговый вычет

В соответствии с положениями ст. 218 НК РФ для налогоплательщиков, в частности, плательщиков НДФЛ, государством установлена льгота в виде стандартного налогового вычета на детей.

Упрощенно говоря, при наличии детей вы имеете право на то, чтобы вам снизили налоговую нагрузку, то есть с вас будут удерживать меньше подоходного налога. При этом чем больше детей, тем больше размер налогового вычета.

В процессе взыскания алиментов часто возникает вопрос, как осуществляется стандартный вычет, если родители разведены. Закон предусматривает, что право на налоговый вычет имеет родитель, супруг (супруга) родителя, усыновитель, на обеспечении которых находится ребенок. Таким образом, одинокий отец или мать также имеют это право.

Если родители разведены и при этом, например, мать ребенка вступила в новый брак, то право на налоговый вычет возникнет и у ее супруга. Для этого достаточно, если ребенок будет воспитываться в новой семье, а супруг, соответственно, будет нести затраты по его содержанию.

Процедура оформления стандартного налогового вычета

Многие граждане задаются вопросом, какова процедура оформления стандартного налогового вычета, если часть заработка удерживается на алименты. Для этого нужно разобраться сразу с несколькими возникающими задачами. В первую очередь необходимо определить, есть ли предусмотренные условия для оформления вычета, после чего понять, куда нужно обратиться и какой пакет документов подать.

Основания для оформления

Для оформления налогового вычета на детей прежде всего необходимо, чтобы возраст детей не превышал 18 лет. В некоторых случаях возраст может быть и до 24 лет при условии, если такие дети являются студентами дневной формы обучения или, например, ординаторами или курсантами. Кроме того, лицо, претендующее на налоговый вычет, само должно быть налоговым резидентом в понимании налогового законодательства.

Куда нужно обратиться

Для оформления налогового вычета на детей необходимо обратиться к вашему работодателю. Для этого следует составить и подать заявление, к которому нужно приложить необходимые документы.

Если вы трудоустроены сразу в нескольких организациях, то право на обращение возникает только по одному месту работы. Далее ваше заявление будет рассмотрено, и в случае его удовлетворения передано в бухгалтерию на исполнение.

Кроме того, можно обратиться непосредственно в органы налоговой службы. Делается это по месту проживания путем подачи заявления.

Какие документы необходимы

В частности, вам понадобятся:

- копия документа о рождении детей (свидетельство);

- алиментное соглашение или исполнительный документ по алиментам;

- копии паспортов родителей ребенка;

- справка, подтверждающая совместное проживание семьи;

- если детям больше 18 лет, то документ с места учебы;

- справка о начислении НДФЛ с прошлого места трудоустройства.

Конечно же, каждая ситуация индивидуальна, поэтому не будет лишним заранее поинтересоваться, какой пакет документов именно вам понадобится для оформления налогового вычета.

Лица, которые не имеют права на стандартный налоговый вычет

Не все категории граждан имеют право на оформление стандартного налогового вычета. В частности, на его получение не могут претендовать, лица, которые не являются плательщиками налога с доходов физических лиц (НДФЛ). Это обусловлено тем, что стандартный налоговый вычет предусмотрен непосредственно для НДФЛ, поэтому гражданин не может требовать уменьшить базу налогообложения по тому налогу, плательщиком которого не является.

Лица, которые официально признаны безработными и которым в установленном порядке выплачивается пособие по безработице, также не смогут претендовать на налоговый вычет.

Есть ли удержания с иных доходов?

Как правило, заработная плата является основным источником отчисления для финансового обеспечения детей. Облагаются ли налогом алименты с иных доходов.

Ведь законодателем определен целый список, с каких сумм могут отчисляться данные выплаты. Подоходным налогом облагаются все законно полученные гражданином доходы, в том числе от продажи движимого и недвижимого имущества (в случае если сделка осуществляется в процессе экономической деятельности).

Вырученные от продажи денежные средства подлежат декларированию и при отсутствии льготных вычетов налогообложению по ставке 13 %.

Мнение эксперта

Кузьмин Иван Тимофеевич

Юрист-консульт с 6-летним опытом. Специализируется в области гражданского права. Член ассоциации юристов.

Остающаяся после уплаты налога денежная сумма составляет чистый доход гражданина. С данной суммы дохода родитель обязан перечислить часть своему ребенку (детям) в размере, установленном решением суда.

При этом родитель, являющийся получателем указанной части дохода своего бывшего супруга, подоходный налог не уплачивает в силу того, что полученные денежные средства, независимо от того, с какого вида доходов они удержаны, являются содержанием несовершеннолетнего (алиментами).

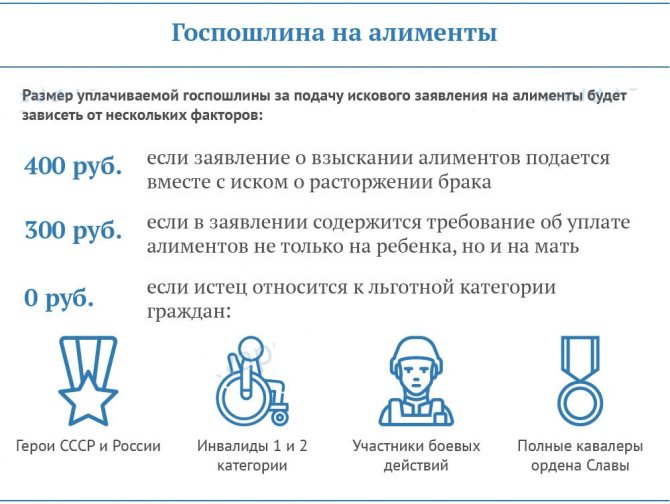

Примеры расчета пошлины

На основании пп. 1 п. 1 ст. 333.19 НК госпошлина, установленная на подачу заявления о выплате алиментов, зависит от цены иска:

- менее 20 тыс. руб. — 4 % (не меньше 400 руб.);

- 20-100 тыс. руб. — 800 руб.+4 % от суммы более 20 тыс.;

- 100-200 тыс. руб. — 3200 руб.+2 % за сумму, большую 100 тыс.;

- 200 тыс. — 1 млн. руб. — 5200 руб.+1 % за превышение отметки 200 тыс.;

- более 1 млн. руб. — 13 200 руб.+0,5 % от суммы больше 1 млн. (не более 60 тыс.).

То есть госпошлина зависит от стоимости иска, но бывает не менее 400 руб.

Госпошлина на алименты

Особенности расчета

Как рассчитывается госпошлина, уплачиваемая при взыскании положенных алиментов, можно рассмотреть на примерах.

Пример 1.

Заявитель Козлова предоставила супругу иск о расторжении брака, выплате алиментов на нее и детей и об определении места жительства ребенка. Она должна оплатить налог 600 руб. за расторжении брака. Госпошлина за алименты в двойном размере 300 руб. и определения, с кем будут проживать дети (300 руб.) взыскивается с ответчика.

Пример 2.

Заявитель Козлова обратилась в суд с целью выплаты бывшим супругом алиментов на несовершеннолетнюю дочь, а также для себя по уходу за ребенком до 3 лет. Женщина не оплачивает налог, т.к. освобождается от взысканий. Суд при рассмотрении иска принял решение о выплате алиментов на ребенка, матери в денежном содержании отказано. Ответчик заплатил налоговый сбор за удовлетворение просьбы на содержание ребенка. Истица уплатила 150 руб. за отказ в порядке обязательства.

Читать так же: Наказание за неуплату алиментов

Пример 3.

Зарплата гражданина Козлова — 50 тыс. руб., 12 500 из которых он отдавал на алименты каждый месяц. Это 25 % его дохода. Истец составил исковое заявление для уменьшения платежей до 7500 руб. (15 % заработка). Законодательно установлена сумма снижения — 5000 тыс. руб., т.е. стоимость иска равняется сумме алиментов за год — 60 тыс. руб.

Условия предоставления вычета

Стандартного формата вычет на содержание ребенка полагается каждому гражданину России, который имеет детей, будь они биологическими или усыновленными, кроме того доступно получение этих средств и попечителям и опекунам, назначенным соответствующими государственными органами.

На каких условиях предоставляется вычет

Деньги предоставляются работнику ежемесячно в организации, где он трудоустроен, посредством уменьшения величины отчислений по налогу подоходному, снимаемому с физических лиц, на установленную государством сумму. Начисление производится до тех пор, пока, согласно нарастающего характера итогу, с начала годичного периода, получаемый родителем доход не достигнет предела в 350 тысяч российских рублей.

В зависимости от количества детей, средства предоставляются в следующих величинах:

- за первенца государство дает 1 тысячу 400 рублей;

- на второго по очереди ребенка поступает аналогичная по величине сумма;

- на родившегося третьим и каждого последующего, рожденного здоровым малыша 3 000 рублей;

- для детей с инвалидностью, не достигших совершеннолетия, а также обучающихся в ВУЗе и не достигших 24 лет, имеющих инвалидность первых двух групп, государство дает целых 12 тысяч рублей.

Главное условие, определяющее возможность получения родителем средств – нахождение ребенка на обеспечении конкретного родителя. При этом не имеет значение, находятся ли родители в законном браке. Если имеет место быть развод и один из бывших супругов выплачивает алименты, он также является обеспечивающим детей средствами к существованию источником, следовательно, имеет право на компенсацию от государства.

Чтобы подтвердить уплату алиментов, работнику необходимо компании-работодателю, выступающей в роли агента налогового, представить соответствующие документы, а именно:

- бумагу, свидетельствующую, что брак со вторым родителем общих детей расторгнут;

- свидетельство о появлении ребенка на свет;

- бумага, являющаяся соглашением, содержащим информацию по договоренностям об уплате алиментов, заверенным у нотариуса;

- судебное постановление о получении с одного из родителей алиментов;

- документальные подтверждения тому, что выплаты в пользу ребенка были произведены.

Если алименты по соглашению, заключенному между супругами не выплачиваются, то для закона родитель теряет статус обеспечивающего жизнь ребенка звена, следовательно, право на получение государственной компенсации в виде возврата части выплаченного на доходы физического лица налога он теряет. Если же весь пакет документов окажется в порядке и состоится подтверждение выплаты средств согласно требуемому законодательно порядку, родитель приобретает право на получение вычета и может его задействовать.

В этом случае роли не играют следующие обстоятельства:

- вместе ли с ребенком живет имеющий право на стандартный детский вычет работник или отдельно;

- находится ли работник в браке или же наоборот, не состоит в отношениях.

Приведем пример. Иван Иванович Семейный имеет троих детей, не достигших совершеннолетия, при этом двое из них родились в браке с его первой женой. Согласно листу исполнительной направленности, он выплачивает первым двум отпрыскам алименты, удерживая их из заработной платы. Общий доход Ивана Ивановича не превышает установленного предела в 350 тысяч рублей.

Поскольку, согласно букве закона, Иван Иванович обеспечивает всех рожденных им отпрысков, выплачивая алименты старшим детям и обеспечивая младшего, он имеет право получать налоговый вычет за каждого из них. Общая сумма полагающейся компенсации для него составит 5 тысяч 800 рублей, так как за первого и второго полагается по 1 тысяче 400 рублей на каждого, за третьего – уже 3 тысячи рублей.

Тем не менее, далеко не каждый родитель, расставшийся с бывшем супругом и уплачивающий алименты ребенку, рожденному в распавшемся браке, имеет право на получение возврата

В первую очередь отказано будет тем родителям, которые отправляют на содержание ребенка суммы незначительные, не позволяющие обеспечить отпрыску существование. Официально такие родители не принимают участие в обеспечении детей, следовательно, право на вычет не имеют.

Кроме того, не будут играть роли и дополнительные денежные поступления от плательщика алиментов бывшему супругу для ребенка, если они не отмечены официальными структурами.

Родитель, который не выплачивает средства в виде алиментов бывшему супругу, не имеет право на получение возврата, так как в обеспечении отпрыска не принимает участия.

Если один из обеспечивающих средствами ребенка людей не является его родителем, не важно, усыновителем или родным, то на получение средств он претендовать не может

Расчет суммы

- первый и второй ребенок уменьшают налог на 1400 р.,

- за третьего и каждого последующего – 3000 р.;

- на детей, имеющих инвалидность первых двух групп – 12000 р. за каждого (для опекуна, попечителя или усыновителя – 6000 р.).

Проиллюстрируем на примере. У Константина и Светланы по одному ребенку от первого брака (сыновья 16-ти лет и 21 года) и один общий (10-ти летняя дочь). Константин выплачивает положенные 25% от доходов бывшей жене на содержание сына, при этом исправно выделяет средства на содержание и воспитание пасынка и дочери. Мужчине полагается вычет 1400 р. на сына, 1400 р. за пасынка и 3000 р. за дочь.

У вас может возникнуть вопрос: а почему за пасынка? Дело в том, что пасынок учится в университете. По закону за студентов очного отделения право на вычет теряется с достижением детьми 24-летнего, а не 18-летнего возраста.

Что касается Светланы, то для нее вычтут 1400 р. за сына и 3000 р. за дочь.

Алименты и НДФЛ: до или после?

Порядок удержания этих выплат из официального заработка следующий.

- Определяется ежемесячный заработок плательщика (учитывается размер оклада, премии, надбавки).

- Из зарплаты вычитают налоги, включая подоходный.

- Из оставшейся денежной суммы удерживают алиментные выплаты в соответствии с исполнительным документом.

- Платежи в виде алиментов перечисляются получателю, банковские или почтовые затраты по перечислению денег несет сам ответчик.

Таким образом, при начислении зарплаты осуществляют все вычеты из нее в пользу государства. Размер ежемесячных алиментных обязательств удерживается из заработка уже после удержания всех налогов, включая подоходный. Однако это не значит, что алименты должны облагаться налогом — удерживается НДФЛ лишь заработки плательщика. Алиментные платежи не облагаются какими-то еще дополнительными сборами.

ВНИМАНИЕ! В связи с последними изменениями в законодательстве, информация в статье могла устареть! Наш юрист бесплатно Вас проконсультирует — напишите в форме ниже

Обычно, в адрес работодателя поступает исполнительный документ, по которому бухгалтер должен удержать из оклада сотрудника деньги на ребёнка, а именно:

- исполнительный лист;

- судебный приказ;

- соглашение, с нотариальным заверением, по детским выплатам;

- постановление приставов – исполнителей (ч.1, 3, ст. 12 ФЗ РФ № 229).

| №/№ | Число детей | Сколько платить |

| 1. | Один | 1/2 от заработка |

| 2. | Два | 1/3 от заработка |

| 3. | Три и больше | 1/4 от заработка |

Многие плательщики интересуются: «Алименты как удерживаются с начисления или за минусом НДФЛ?». Их интересует, когда удерживаются детские деньги: до либо после удержания пошлины? Исчерпывающий ответ на этот вопрос содержится в тексте ФЗ № 223, регламентирующего тему «Налоговый вычет алименты». В законе говорится о том, что все суммы детских выплат могут быть удержаны лишь после того, как будет удержан подоходный налог.

|

17.400 р.: 4 = 4.350 р.

Сумма денег на сына: 4.350 руб. |

Приводим перечень шагов по расчёту алиментов:

- Когда плательщик получает оклад, согласно условиям трудового законодательства.

- Когда из зарплаты удерживается стандартная пошлина в 13%.

- Когда детское содержание рассчитывается из оставшегося дохода.

- Когда выплаты перечисляются получателю на счёт в банке.

В целом механизм вычисления вышеперечисленных выплат весьма прост, но он сильно усложняется при наличии нескольких исполнительных листов. У граждан появляется компенсация на обеспечение несовершеннолетних, на имущество и материальную выгоду от использования кредита.

Для ответа на этот вопрос, необходимо изучить положения ст. 99 ФЗ «Об исполнительном производстве». Она говорит о том, что порядок действий работодателя должен быть таким:

- Сначала удерживаются налоги, которым облагается доход плательщика – зарплата алиментщика.

- Далее начисляются алименты.

В каком порядке удерживается подоходный налог и как рассчитываются алименты

Прежде всего следует отметить, что сами по себе алименты налогом не облагаются. Это прямо предусмотрено п. 5 ст. 217 НК РФ. Таким образом, алименты освобождены от начисления на них подоходного налога.

Для трудоустроенных лиц чаще всего применяется такой вид начисления, как удержание процента из зарплаты. В связи с этим как у плательщиков, так и у получателей часто возникает вопрос, как правильно удержать алименты из зарплаты.

При определении размера удержаний из зарплаты следует руководствоваться положениями ст. 81 СК РФ. В этой статье предусмотрено, что при отсутствии согласия родителей средства на содержание детей будут взыскиваться в размере:

- на одного ребенка – 1/4 от зарплаты;

- на двоих детей – 1/3 от зарплаты;

- на троих и более детей – 1/3 от зарплаты.

Таким образом, расчет алиментов в 2021 году производится либо в долевом соотношении к доходу, либо в твердой сумме. Кроме того, также возможно взыскание натуральной продукцией (для фермеров) или путем передачи имущества. Для того чтобы детальнее разобраться в том, как производится удержание из зарплаты, ознакомьтесь, как определяется размер алиментов.

Удержание алиментов из доходов

Конкретный вид алиментных обязательств устанавливает суд. Соответственно, с какой суммы доходов будут удерживаться алименты в том или ином случае, зависит от вида взысканий и определяется в судебном решении. Если гражданин кроме зарплаты получает, например, еще и пенсию, то алименты будут взыскиваться и из заработка, и из пенсионных отчислений, то есть для расчета будет приниматься весь совокупный доход.

Важный вопрос, который возникает при удержании алиментов как у плательщиков, так и у администраций предприятий, непосредственно осуществляющих удержание из зарплаты: как производится вычет подоходного налога и в каком порядке определяется база налогового обязательства.

Для решения этого вопроса обратимся к положениям ФЗ от 02.10.2007 № 229–Ф3. Статья 99 данного закона прямо устанавливает, что удержание из зарплаты может производиться исключительно после удержания всех налогов.

Таким образом, на вопрос, алименты считаются до или после вычета НДФЛ, ответ будет: после. На это указывает и п. 4 постановления Правительства РФ от 18.07.1996 № 841.

Расчет взысканий по нескольким исполнительным листам

В соответствии с нормами ФЗ от 02.10.2007 № 229–Ф3, вопросы о принудительном исполнении судебных решений, в том числе по взысканию алиментов, отнесены к компетенции службы судебных приставов (ССП).

Судебный пристав взыскивает алименты по исполнительному листу, который оформляется судом. Далее такой исполнительный документ передается в администрацию предприятия, в котором трудоустроен плательщик, и на основании этого листа бухгалтерия производит удержания из зарплаты последнего.

В случае, если на одного сотрудника выдано сразу несколько исполнительных листов, следует руководствоваться положениями ст. 11 ФЗ от 02.10.2007 № 229–Ф3, устанавливающей очередность для удовлетворения требований взыскателей.

Согласно п. 1 ч. 1 ст. 111 этого закона, выплата алиментов отнесена к первой очереди (из четырех), поэтому исполнительные листы по удержанию таких платежей должны исполняться в первоочередном порядке. Чтобы узнать больше, как и в какой очередности производятся взыскания по судебным решениям, ознакомьтесь с тем, как производится выплата алиментов по исполнительному листу.

Алименты и вычеты на детей

Воспользоваться правом на льготу на каждого ребёнка могут трудоустроенные родители и заменяющие их лица, получающие налогооблагаемый доход и принимающие участие в финансовом аспекте содержания детей независимо от совместного или раздельного проживания и брачных уз.

В 2021 году предельная сумма налогооблагаемого дохода, рассчитываемая нарастающим итогом с начала года составляет 350 000 рублей, до достижения размера предоставляется право на льготу по налогообложению обоим родителям в размере:

- 1400 рублей – на 1-ого и 2-ого ребёнка;

- 3000 рублей – на 3-его и последующих детей;

- 12000 рублей – родителям на ребёнка-инвалида;

- 6000 рублей – опекунам и попечителям на ребёнка-инвалида.

Для получения права на льготу необходимо подтверждение материальных расходов на ребёнка при раздельном проживании. Уплаченные алименты и налоговый вычет дополняют друг друга ввиду того, что факт алиментных платежей подтверждает материальную составляющую понесенных расходов на содержание ребёнка – обязательный атрибут предоставления льготы.

На детский вычет имеет право родитель, уплачивающий денежные средства непосредственно на финансирование потребностей ребёнка, подтверждённых документально квитанциями, кассовыми и товарными чеками, выписками банковских организаций. Факт финансового участия желателен для подтверждения второй половиной ввиду возможной перестраховки бухгалтерии работодателя.

Для наглядного пособия, нужно ли платить алименты с налогового вычета и как влияет предоставление льготы на сумму алиментных платежей, рассмотрен следующий пример в двух вариантах: работнику начисляется ежемесячно заработная плата в размере 50 000 рублей, с которой уплачивается содержание на двоих детей в процентной составляющей 33 %. Расчёт алиментных платежей представлен в таблице:

| Показатели | Детские вычеты не предоставляются, рублей | Детские льготы предоставляются в соответствии с законом, рублей |

| Общая сумма льгот в зависимости от количества несовершеннолетних | — | 2 800

(1 400*2) |

| Объект налогообложения НДФЛ | 50 000 | 47 200 (50 000 – 2 800) |

| НДФЛ, подлежащий уплате в бюджет | 6 500 (50 000 * 0,13) | 6 136 (47 200 * 0,13) |

| Сумма содержания к выплате получателю | 14 355 ((50 000 – 6 500) * 0,33) | 14 475 ((50 000 – 6 136) * 0,33) |

Алименты и налоговый вычет на ребёнка связаны косвенно при удержании НДФЛ. Предоставление льгот уменьшает размер удерживаемого налога, чем увеличивает базу для взыскания алиментного содержания и сам платёж. Чем выше в денежном эквиваленте предоставленная льгота, тем выше начисленная сумма к получению взыскателю.

Для предоставления льготы необходимо написать заявление в бухгалтерию работодателя и приложить документы, подтверждающие финансовые расходы непосредственно на детей.

Льгота даётся с момента обращения до конца календарного года, в котором у ребёнка произошло событие:

- достижение 18-летней отметки;

- окончание учебного заведения очной формы до 24-х лет;

- достижение 24-летнего возраста при условии обучения в учреждении образования очной формы, включая интернатуру, ординатуру, аспирантуру и докторантуру.

Льгота предоставляется индивидуально на каждого ребёнка при наличии у получателя налогооблагаемого дохода. В противном случае теряется экономический смысл вычитания, поскольку применение основано на уменьшении объекта обложения НДФЛ, а доход относится к разряду необлагаемого.