Чистая прибыль

Содержание:

Формулы расчёта рентабельности и прибыли

Итак, чем отличается прибыль от рентабельности? Если говорить совсем простым языком, то прибыль — это деньги, которые бизнесмен получает «на руки», а рентабельность — это процентный показатель, демонстрирующий, насколько эффективно предприятие выстроило свою работу и сколько денег получает от каждого вложенного рубля. Оба эти параметра рассчитываются по несложным формулам.

Прибыль — это деньги, которые бизнесмен получает «на руки», а рентабельность — это процентный показатель, демонстрирующий сколько денег получает предприятие от каждого вложенного рубля

Прибыль: формула и пример расчёта

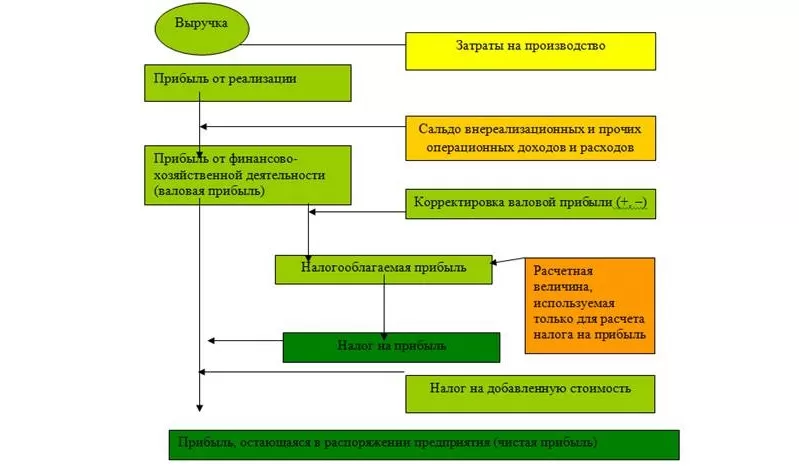

Важно знать, что экономисты выделяют несколько видов прибыли, самыми важными из которых являются валовая и чистая. Валовая прибыль показывает разницу между вырученными средствами и себестоимостью товаров

Она рассчитывается по такой формуле: «Выручка — себестоимость».

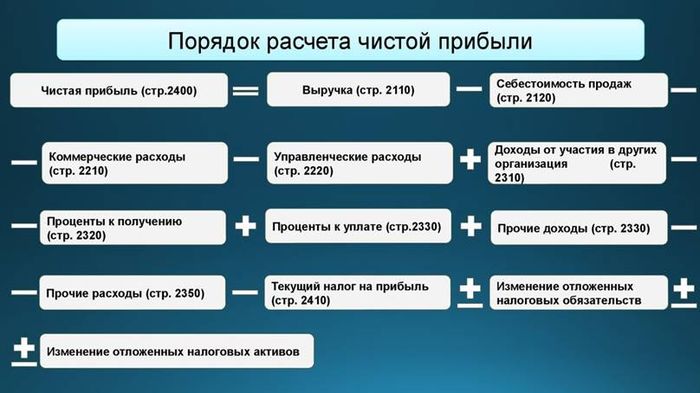

Чистая прибыль

Значит ли это, что после продажи этой партии товара предприниматель получит на руки 52 500 рублей? Не совсем. Дело в том, что валовая прибыль не равна чистой прибыли — сумме средств, остающейся на счету предпринимателя после уплаты всех обязательных платежей и налогов. Вычислить её несколько сложнее, так как необходимо собрать больше данных.

- Общий доход: 2 000 х 850 = 1 700 000 рублей.

- Общая себестоимость: 2 000 х 500 = 1 000 000 рублей.

- Валовая прибыль: 1 700 000 — 1 000 000 = 700 000 рублей.

- Размер налогового сбора: 700 000 х 15% = 105 000 рублей.

- НДФЛ за работника: 15 000 х 13% = 1950 рублей.

- Взнос в пенсионный фонд за работника: 15 000 х 22% = 3300 рублей.

- Чистая прибыль: 700 000 — 105 000 — 30 000 — 15 000 — 1950 — 3300 = 544 750 рублей.

Таким образом, после уплаты всех обязательных платежей (аренды, зарплаты, налогов, взносов) на руках у предпринимателя остаётся 544 750 рублей, которые он вправе использовать как на личные нужды, так и потратить на развитие бизнеса, вложить в производство, закупить новые материалы или сырьё (что на практике происходит значительно чаще).

Важно знать, что экономисты выделяют несколько видов прибыли, самыми важными из которых являются валовая и чистая

Рентабельность: формула и пример расчёта

Теперь перейдём к расчёту рентабельности. Самый простой вариант предполагает знание себестоимости товара и полученной прибыли: (вырученные средства / себестоимость) х 100%. Используем для расчёта данные из предыдущего примера.

Есть ли у рентабельности нормальное значение

В связи с тем, что рентабельность измеряется в процентах, у многих возникает вопрос, есть ли у неё границы нормального значения. Как таковых границ нет. Многое зависит от целей, которые предприниматель ставит перед собой. Например, кому-то достаточно добиться дохода, необходимого для поддержания бизнеса «на плаву», а кому-то требуется постоянно повышать свои доходы и расширять бизнес.

Если рентабельность кажется предпринимателю недостаточной, он терпит убытки, можно принять ряд мер для её повышения. Например, поднять цену на товар или попытаться снизить себестоимость. Обычно для этого оптимизируют производство, пересматривают подход к логистике, закупают более недорогие материалы. В общем, ищут любые пути для сокращения расходов.

Методика определения выручки от продаж

На практике применяют три варианта расчета выручки от продаж: затратный, аналитический и метод прямого счета. Каждый из них имеет свои характерные особенности. Надо отметить, что от того, какую методику определения прибыли от реализации товаров выберет компания, зависит точность показателя.

Прямой счет

Метод прямого счета является одним из наиболее простых вариантов определения прибыли от продаж. Показатель рассчитывают путем уменьшения дохода на расходы.

Зачастую, данный способ применяют предприятия, которые выпускают небольшой ассортимент товаров. Все дело в том, что вычисления производятся по каждому отдельному виду продукции. Поэтому использование метода прямого счета для определения выручки от продаж крупных компаний, производящих широкий ассортимент товаров, считается трудоемким предприятием.

Для того, чтобы определить прибыль от реализации продукции методом прямого счета, необходимо изучить следующие показатели:

- полный перечень выпускаемых товаров по видам;

- затраты на производство каждого вида продукции;

- отпускную цену.

Рассчитывая показатель, необходимо взять данные по одному виду товаров и из суммы дохода отнять расходы на его производство.

Затратный

Универсальным вариантом определения выручки от продаж считается затратный метод. Его суть состоит в определении расходов на производство единицы продукции. Рассчитав данный показатель, можно понять, сколько компания потратила на изготовление товаров, и сравнить результат с прибылью.

Аналитический

Если цель расчета прибыли от реализации продукции не только в оценке показателя, но и в исследовании причин, повлиявших на его образование, рекомендуется использовать аналитический метод. С его помощью можно понять, какой из нижеперечисленных факторов оказал прямое влияние на динамику прибыли:

- количество выпущенной продукции;

- затраты на изготовление товаров;

- отпускная цена;

- число видов производимой продукции;

- качество производства.

На основании полученных результатов можно определить пути повышения выручки от реализации продукции. Для того, чтобы рассчитать показатель аналитическим методом, необходимо четко следовать общепринятой инструкции:

В первую очередь, нужно рассчитать базовую рентабельность товаров

Для этого находят отношение между плановым показателем дохода и фактическими производственным затратами.

Далее, важно найти фактическую выручку от продажи товаров. Показатель рассчитывают, используя формулу из метода прямого счета.

Следующий этап связан с определением факторов, повлиявших на объем прибыли

Для этого доход рассчитывают отдельно с использованием исследуемых показателей.

В заключение, подводятся итоги, которые включают в себя рекомендации по повышению выручки от продажи товаров.

Формулы для расчета выручки от продаж

Независимо от того, какой метод расчета показателя применяется, важно знать формулы, которые помогают определить прибыль от реализации продукции:

| Метод (показатель) | Формула | Расшифровка формулы |

| Прямой счет | (ЦР * ОП) – (ЗП * ОП) | ЦР – реализационная цена; ОП – объем производства, в единицах;

ЗП – затраты на изготовление единицы продукции. |

| Затратный | ЗП / ЦР | ЗП – затраты на производство продукции; ЦР – цена реализации товаров |

| Аналитический (определение рентабельности продукции) | ОД / ЗП | ОД – ожидаемый доход за год; ЗП – затраты на производство продукции (полная себестоимость) |

| Аналитический (доход от реализации) | ФС / ЦР * ОП | ФС – фактическая себестоимость; ЦР – цена реализации;

ОП – объем производства |

| Плановый объем реализации | ОРп + Пн – Пк | ОРп – объем реализации по плану; Пн – количество остатков товаров на начало года;

Пк – число единиц продукции на конец отчетного периода |

Виды выручки

Чаще всего определяют валовую и чистую выручку. В предприятиях торговли и общественного питания рассчитывают торговую (розничную) выручку, иначе говоря, выручку от продаж. Некоторые компании получают валютную выручку. Также рассчитывают средний показатель выручки за конкретный период (месяц, квартал, год). Рассмотрим подробнее каждый из этих видов.

Валовая выручка (ВВ)

Иначе ее называют общей, или совокупной выручкой, а также выручкой-брутто. Валовая выручка включает в себя все денежные поступления на расчетный счет и в кассу предприятия, полученные от продажи основной продукции, реализации имущества, вложения средств в ценные бумаги или инвестиционные проекты, других операций. За счет ВВ формируются фонды возмещения затрат предприятия, фонд оплаты труда, фонды накопления и потребления. В нее заложены налоговые платежи, отчисления в бюджет, нераспределенная прибыль.

Показатель валовой выручки отражается в «Отчете о финансовых результатах» компании, в строке 2110.

Чистая выручка

Имеет другое название – нетто-выручка. Она получается, если от валовой выручки отнять следующие компоненты:

- НДС (налог на добавленную стоимость);

- акцизы;

- скидки, предоставляемые покупателям на товар;

- стоимость продукции, возвращенной потребителями.

Показатель чистой выручки применяется при расчете прибыльности или убыточности компании. За счет нее формируется бюджет предприятия. Чистая выручка отражает реальное состояние дел фирмы, ее размер позволяет понять, на какую прибыль можно рассчитывать, стоит ли дальше осуществлять проект, развивать бизнес.

Торговая (розничная) выручка

Этим термином пользуются при определении выручки на предприятиях торговли и общепита, реализующих продукцию в розницу. Иначе она называется выручкой от продаж. Товары продаются потребителям для личного некоммерческого использования. Торговые компании, осуществляющие розничную продажу товаров, могут использовать как наличный, так и безналичный расчет (оплату по банковским картам). При этом применяется контрольно-кассовая техника, и на каждую покупку выдается чек. После завершения рабочего дня кассир снимает показания счетчиков кассы и рассчитывает выручку, отнимая от суммы продаж на конец дня показатель на начало дня. Так находят размер выручки за день. Одновременно кассир делает запись в специальном журнале учета – кассовой книге.

Торгово-розничную выручку за месяц, квартал или год отражает оборотно-сальдовая ведомость.

Отслеживая выручку от продаж в динамике, можно определить, какие товары пользуются спросом, а какие – нет. Анализ поможет составить план закупок продукции, спрогнозировать объемы выпуска при собственном производстве. Размер торгово-розничной выручки от реализации разных товарных групп показывает, насколько востребован имеющийся ассортимент продукции или нужна его корректировка, правильно ли установлены цены на различные виды товаров.

Валютная выручка

Может быть получена от реализации товаров на экспорт, при ведении расчетов в иностранной валюте.

Если компания имеет выручку от проданных за границу товаров, она должна открыть валютный банковский счет. Банк при этом заводит еще один валютный счет – транзитный, он необходим для зачисления оплаты в валюте. Для использования валюты происходит списание с транзитного счета на валютный либо на расчетный счет в рублях.

Расчет полученной в валюте выручки нужен для определения рентабельности экспортных операций.

Чистая валютная выручка-нетто образуется как разница валютной выручки-брутто и расходов на экспорт, произведенных в иностранной валюте. К таким расходам можно отнести затраты на перевозку, страховку, хранение грузов, уплату комиссионных и брокерских вознаграждений, таможенные сборы.

Среднемесячная и среднегодовая выручка

Рассчитывается для того, чтобы отследить динамику продаж, проанализировать эффективность сбыта продукции.

Среднемесячная выручка находится как сумма выручки за все месяцы года, поделенная на 12 месяцев. Среднегодовая выручка обычно рассчитывается за 2 – 5 лет. Для этого берется общий объем выручки за эти года, и делится на количество лет. Данные расчета позволяют оценить эффективность деятельности компании в долгосрочной перспективе.

Прибыль до налогообложения – все термины

Прибыль – финансовый итог, полученный предприятием за определенный временной интервал, учитывающий доходы за вычетом понесенных расходов.

Прибыль, рассчитываемая до налогообложения – это показатель, показывающий разность между валовой прибылью, называемой еще маржинальной, и суммой непроизводственных расходов. Другое название для этого финансового итога предпринимательской активности – операционная прибыль, в англоязычной документации аббревиатура EBITDA или EBT (Earnings Before Tax).

Она считается до того момента, как с нее будут уплачены:

- налоговые сборы;

- начисленные штрафы;

- пени;

- платежи по кредитам.

ОБРАТИТЕ ВНИМАНИЕ! Если у фирмы имеются долгосрочные финансовые обязательства в процентном соотношении, они вычисляются именно в зависимости от показателя прибыли до налогообложения. Логичен вопрос: что такое тогда валовая прибыль, от которой зависит и операционная?

Логичен вопрос: что такое тогда валовая прибыль, от которой зависит и операционная?

Маржинальная (валовая прибыль), в англоязычной литературе определяемая как «cost of goods sold», то есть «стоимость проданных товаров» (обозначается аббревиатурой COGS) – это выручка предприятия минус себестоимость.

Что такое прибыль предприятия

Обязательная цель любого коммерческого предприятия — получение прибыли. В какой-то мере это относится и к государственным организациям. Доходы заносят в учет и распределяют в соответствии с уставной документацией. Деятельность хозяйственного характера нередко ведут общественные, благотворительные и религиозные учреждения. Но все свои дивиденды они должны использовать в некоммерческих целях на основании законодательства РФ и внутренних правил. Это может касаться исключительно бухгалтерской прибыли, подлежащей учету.

Для компании важен показатель дохода, так как именно на него она ориентируется, формируя промежуточные планы по снабжению, производству, складированию, транспортировке, реализации и т. д. На следующей ступени экономического цикла фактически полученная прибыль распределяется в зависимости от целей организации и сложившихся обстоятельств.

Чтобы проверить, эффективно ли вы работаете, запланированный показатель полезно сравнивать с фактическим. Для более глубокого понимания и оптимизации системы экономических процессов в компании во внешней среде пользуются специальными методами, в частности, факторным анализом. Его проводят, чтобы оценить, насколько сильно каждая составляющая системы влияет на итоговую прибыль. Здесь удобно сравнивать одноименные пункты ОПУ (отчета о прибылях и убытках) прошедшего и базисного периодов. При использовании этого метода точность результатов нельзя гарантировать. Иногда трудно понять, насколько каждый фактор в отдельности влияет на разные виды прибыли компании.

Прибыль — это разница между доходами и производственными издержками.

На уровне компании в условиях товарно-денежных отношений чистый доход является прибылью. На товарном рынке предприятия выступают в роли относительно обособленных товаропроизводителей.

Когда компания устанавливает цену на товар, то продает ее покупателю, получая взамен выручку. Но это не прибыль.

Чтобы оценить финансовый результат, нужно сравнить выручку с производственными издержками и расходами на реализацию, принимающими форму себестоимости товаров. Если она выше, значит, компания получила прибыль. Надо сказать, что получение дохода — цель любого бизнесмена, однако она не всегда осуществимая. Если выручка равна себестоимости, значит, у предпринимателя получилось лишь возместить расходы на производство и сбыт товаров.

Реализация без убытков не приносит и прибыли, которая помогала бы развиваться бизнесу в научном, производственном и социальном отношениях. Если затраты превышают выручку, то компания терпит убытки. Значит, бизнес приходит к отрицательному финансовому результату. Это приводит к сложному материальному положению, при котором не исключено и банкротство.

Прибыль (убыток) — это разница между выручкой от продажи товаров (работ, услуг) без НДС, акцизами, расходами на производство и реализацию, которые входят в себестоимость товаров (работ, услуг).

Дивиденды образуются, когда компания получает валовый доход от реализации своего продукта по ценам, формирующимся на основе спроса и предложения. Валовый доход компании представляет собой выручку от продажи товаров (работ, услуг) минус все материальные издержки. Это форма чистой продукции компании, включающая в себя оплату труда и прибыль.

Соответственно, чем больше компания реализует рентабельных товаров, тем она материально успешнее. Именно поэтому финансовые результаты лучше анализировать в тесной взаимосвязи с использованием и реализацией продукта.

Рассмотрим виды прибыли компании:

- Бухгалтерской прибылью называют разницу между общей выручкой и внешними расходами.

- Экономическая прибыль — разница между общей выручкой и всем расходами производства, как внешними, так и внутренними.

При анализе хозяйственной деятельности компании пользуются следующими показателями: балансовой, от продажи товаров, работ и услуг, от прочей реализации, финансовыми результатами от операций, не связанных с реализацией, а также чистой прибылью.

Вас также может заинтересовать: Увеличение прибыли предприятия: расчет, методы, примеры

Особенности метода распределения прибыли

Метод распределения прибыли, как и иные предусмотренные законодательством РФ методы, имеет свои особенности, критерии и нюансы. Например, определение результатов финансовой деятельности полного товарищества осуществляется на основании данных бухгалтерской отчетности. Данная организация не является юридическим лицом, а значит и ну уплачивает налог на прибыль.

Каждому члену общества, на основании его участия в нем на установленных условиях, выплачивается доля годовой прибыли, размер которой пропорционален размеру его доли в уставном капитале.

Акционерные общества, после процедуры распределения прибыли предприятия, образуют дополнительные резервные фонды, размер которых равен не менее 5% от общей суммы уставного капитала.

Образовавшаяся прибыль сельскохозяйственных предприятий, полученная от продажи и сбыта соответствующей сельскохозяйственной продукции, налогом на прибыль не облагается.

Торговые предприятия, в свою очередь, создают свой фонд регулирования свободных розничных цен во время осуществления процедуры распределения прибыли, на установленных условиях участия.

В потребительском или производственном кооперативе часть прибыли, оставшаяся после погашения долгов по всем установленным налогам и сборам, отчисляется в специальный паевый фонд и распределяется между членами данной организации на соответствующих условиях участия. При этом распределение прибыли в кооперативе происходит на основании участия паевых взносов участников, а также имеющихся акций.

Критерии распределения прибыли

Процедура распределения прибыли осуществляется на существующих современных условиях и на основании определенных критериев, обязательное соблюдение которых установлено положениями действующего НК РФ.

Во время непосредственного распределения прибыли и определении дальнейших основных направлений для ее использования, большое значение должно быть предано текущему состоянию конкурентной среды, которая может сообщить и необходимости скорейшего расширения производственного потенциала того или иного предприятия. В дальнейшем, уже в соответствии с полученными данными, определяются масштабы необходимых отчислений в различные фонды производственного развития, ресурсы которых способствуют увеличению оборотных средств, появлению возможностей по внедрениям новых современных технологий и т.д.

Главные критерии и требования, которые применяются к существующей системе распределения прибыли предприятия заключаются в оптимальном обеспечении финансовыми ресурсами потребностей расширенного производства на основе установления наиболее оптимального баланса между регулярными расходами и доходами.

Помимо этого, важным критерием распределения прибыли является верное и точное определение пропорции деления данной прибыли на капитализируемую и потребляемую части. Данные пропорции составляются на основании данных учредительных документов, при этом должны быть учтены основные интересы предприятия, существующая стратегия его будущего развития и иные факторы на современных условиях участия.

Влияние расходов и доходов на конечные результаты

Получать высокие доходы, ничего не вкладывая в производство, не получится.

Естественно, что со временем оборудование может ломаться, изнашивается, что требует затрат на ремонт, внедрение в производство новых технологий.

Несвоевременная поставка товаров, оказание услуг приведет к дополнительным расходам на оплату штрафных санкций, неустоек.

Чем больше расходов, тем ЧП меньше, о чем можно судить даже по формуле расчета.

Формула расчета величины чистой прибыли

Знание механизма, как считается показатель, сколько он заработает чистыми, обязательно для каждого руководителя предприятия или человека, только собирающегося открыть свое дело.

Нужно понимать, что основным источником для накоплений денежных средств является доход предприятия от его результатов деятельности. Если говорить конкретнее, именно та его часть, которая остается за вычетом расходов, связанных с производством и продажей продукции (оказанием услуг).

Расходы на производство и продажу продукции, включает в себя составляющие себестоимости:

- стоимость использованных природных ресурсов, сырья;

- приобретение основных, при необходимости вспомогательных материалов;

- оплату потребления электроэнергии;

- оплату труда;

- иные расходы производственного и внепроизводственного характера.

Можно сделать логическое заключение, что прибыль, рассматриваемая в качестве основной формы денежных накоплений, напрямую зависит от того:

- насколько эффективно удастся снизить затраты на производство, товарооборот;

- будет увеличен или пойдет на спад объемов продаж товара.

Немаловажным фактором, оказывающим значимое влияние на размер прибыли как результата финансовой деятельности, является валовой доход. Его показатели и, как следствие, финансовое благосостояние предприятия, находятся в прямой зависимости.

Помимо количества и качества продукции (выполненных работ, оказанных услуг), параллельно играет роль уровень установленных цен.

Получается в итоге, объем валового дохода предприятия определяет показатели прибыли.

Выделим основные факторы, под воздействием которых формируется прибыль:

- валовые доходы, расходы;

- средства, полученные от реализации продукта производственной деятельности или оказанных услуг;

- уровень цен на рынке сбыта;

- отчисления на амортизацию.

Поскольку в структуре ценообразования валовые расходы занимают значимую часть, снижение их показателей заметно влияет на рост прибыли даже при прочих равных условиях.

Иные разновидности прибыли предприятия

Операционная прибыль предприятия может складываться в конечном результате от разных видов деятельности. Каждый из них зависит от определенных условий. Такие показатели прибыли формируются из следующих критериев:

. Тип расчета, применяемый в компании. Прибыль торгового предприятия может быть маржинальной, чистой или валовой.

. По типу применения. Использование прибыли на предприятии осуществляется при помощи капитализации, где средства накапливаются на счетах компании, так и при помощи распределения, где вырученные средства направляются на развитие самого бизнеса.

. По анализу экономической деятельности. Отчеты о прибылях и убытках формируются за каждый установленные периоды. Сравнительный анализ прошлых лет показывает рост или падения всей эффективности компании.

. По типу налоговых отчислений. Прибыль производственного предприятия делится на налогооблагаемую исходя из установленного в компании режима и не облагаемую, которая включена в перечень согласно действующему законодательству.

Методы планирования прибыли предприятия позволяют, опираясь на данные критерии, сформировать объемы средств, подлежащих дальнейшему распределению или накоплению, а также сравнить эффективность производства и учетной политики за прошлые периоды.

Резюме

Подведем итог и ответим на вопрос о том, чем отличается доход от прибыли, в чем разница между ними и выручкой, выделив основные моменты тезисно:

- Выручка и доход — всегда положительные экономические показатели. Прибыль может быть положительной (предприятие прибыльное), отрицательной (предприятие убыточное) и равной нулю (предприятие находится в точке безубыточности).

- Доход включает в себя прибыль, а также затраты на оплату труда работников предприятия и социальную составляющую внутренней политики.

- Прибыль — это расчетный показатель. Она может учитывать неявные экономические издержки. Доход же всегда можно посчитать и ввести в бухгалтерский баланс.

- Еще чем отличается доход от прибыли, так это законодательной привязкой: коммерческие предприятия работают для достижения прибыли, некоммерческие предприятия прибыль вообще не должны получать, а муниципальные могут быть прибыльными, но субсидирование предполагает только достижение безубыточности. Доход могут получать все предприятия.

Таким образом, раскрытие маленьких терминологических нюансов доходной части деятельности предприятий позволит читателям стать более подкованными в экономических вопросах.