Оформление и особенности военной ипотеки

Содержание:

Риски непосредственно при военной ипотеке

Помните, мы рассматривали ситуацию о первоначальном взносе. Так вот при военной ипотеке первоначальный взнос вносит не сам заемщик, а Министерство обороны и Росвоенипотека. Благодаря последней организации кредит или может быть одобрен, или нет. Так вот, главный риск при военной ипотеке – это более долгий срок оформления, чем при обычной ипотеке. Это связано с тем, что могут быть задержки в перечислении средств НИС (накопительно-ипотечной системы).

Кроме того, не все военные могут оплатить первоначальный взнос средствами НИС. Вернее, у военнослужащих такое право появляется только после трех лет включения в НИС. При этом включение в такую систему для военнослужащих происходит автоматически, а для служащих по контракту только в момент подписания второго контракта. Поэтому, если еще не прошло три года с момента выдачи свидетельства НИС, то военному могут отказать в военной ипотеке.

Вывод третий: не всегда продажа квартиры может быть оформлена в военную ипотеку. Покупатель должен соответствовать требованиям военной ипотеки. Продавец может попросту потратить время. Но, как правило, такие ситуации не часто встречаются, поскольку все знают свои права и возможности.

Второй вопрос, который волнует многих: предполагает ли военная ипотека возможность аннулирования сделки при увольнении военнослужащего. Это один из самых часто встречающихся вопросов. Так вот, досрочное увольнение никак не влияет на ипотеку, вернее, это не как не скажется на самом продавце. Это может сказаться на клиенте, и то, косвенно.

И самое последнее, о чем хочется сказать: при военной ипотеке есть лимит в средствах. Например, на данный момент размер ссуды не может быть для военных быть больше 2,3 миллионов рублей. Если недвижимость стоит больше, то тогда эту часть покрывают первоначальным взносом НИС. Если же его недостаточно, то тогда придётся или отказаться от сделки, или добавить собственные сбережения.

Поэтому самый последний риск: это невозможность продать квартиру по той стоимости, которая ей соответствует на рынке недвижимости. Есть риск того, что сделка не состоится.

Как осуществляется продажа квартиры по военной ипотеке и каковы риски продавца

- средства, вырученные за продажу жилья, поступят на счет в банке. Получить наличные можно в любое время;

- квартиру можно продать выгодно, по высокой рыночной цене;

- сделка находится под пристальным контролем со стороны банка. Кредитно-финансовая организация гарантирует, что сумма, указанная в договоре, поступит на банковский счет продавца.

- после того, как военнослужащий стал обладать свидетельством, подтверждающим его регистрацию в НИС, он может приступить к поиску квартиры. Это можно сделать самостоятельно, либо через агентство недвижимости.

- Когда покупатель нашел подходящую недвижимость, он встречается с продавцом. На переговорах, если военнослужащий обращался в агентство, присутствует риелтор. Покупатель узнает стоимость объекта, стороны обговаривают условия сделки.

- Достигнутые договоренности фиксируют, составив предварительный договор.

- Продавец предоставляет в банк копии бумаг на жилье. Кредитно-финансовая организация должна работать с военной ипотекой и иметь аккредитацию.

- Покупатель, являющийся участником НИС, пишет заявление на получение кредита и приносит в банк пакет бумаг. Кредитно-финансовая организация проверяет документы и озвучивает решение.

- Если выбор недвижимости одобрен, заемщик открывает счет в этом банке. Именно на него будут переведены средства с накопительного счета в Росвоенипотеке, а также средства от банка.

- Пакет бумаг направляют в оценочную компанию продавец должен предоставить доступ оценщику на объект. Работу специалиста оплачивает покупатель жилья.

- Если квартира соответствует требованиям, которые предъявляет банк к жилью, между организацией и военнослужащим заключается кредитный договор.

- Страхование жилья. Если заемщик желает, страхуется жизнь. Может быть застрахован и титул. Страхование оплачивает участник НИС.

- Когда бумаги, подтверждающие кредитование, выполнение оценки и страхования объекта, будут готовы, их передают в Росвоенипотеку. Там их проверяют на соответствие законодательству.

- Если Росвоенипотека одобряет договор, деньги с накопительного счета уходят на счет в банке.

- Продавец недвижимости и покупатель подписывают договор. Он регистрируется государством.

- Когда право собственности будет зарегистрировано, документ уходит в банк. На счет продавца поступают средства.

- Бывший собственник квартиры снимается с учета, в указанную дату отдает ключи новому владельцу.

Как военному продать квартиру, построенную по льготному кредиту?

Военную ипотеку относят к одному из видов льготных (социальных) кредитов. Для военных разработана особая система ипотечных накоплений (НИС).

В данном случае передача покупателю жилья с обременением в принципе невозможна. Залогом владеет не только кредитор, но и Министерство обороны. Значит, возникает потребность в потребительском займе. Эти средства пойдут на ликвидацию долга.

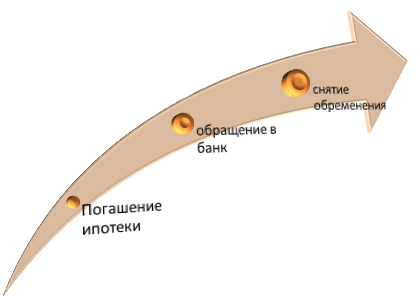

Основные пункты реализации объекта выглядят так:

- Уведомление банка и Росвоенипотеки о планируемой продаже.

- Подача рапорта на повторное получение свидетельства об участии в НИС (если до 45 лет осталось еще 3 года и более). Этот шаг лучше не откладывать. Вторичное участие заведомо уменьшаем сумму ипотеки – очень сильно влияет возрастной критерий.

- Уточнение суммы долга.

- Погашение долговых обязательств.

- Поиск покупателя.

- Получение документа на снятие обременения.

- Получение свидетельства на собственность.

Для дальнейшей продажи применяется обычная схема.

Видео сюжет расскажет, как продать ипотечную квартиру

Переуступка права

Это второй доступный вариант продать имеющуюся недвижимость. Суть данного способа заключается в том, чтобы военнослужащий искал не деньги на погашение денежного займа, а покупателя, готового переоформить залоговую недвижимость. Таким лицом может стать другой участник НИС, ему передается долг по ипотеке и объект недвижимости. В этом случае обременение с квартиры снимать не нужно.

Достаточно сложно добиться разрешения от финансового учреждения на переуступку права. Но если удастся получить положительный ответ, то военнослужащий должен придерживаться определенного алгоритма:

- найти граждан, заинтересованных в покупке квартиры;

- заемщик с потенциальным собственником должны посетить банк и подать заявку;

- сотрудники банка проведут проверку нового клиента, и если тот вызывает доверие процедура будет быстро;

- далее идет подписание нового договора, при его подписании присутствуют все заинтересованные стороны;

- военнослужащий получает деньги.

Как продать купленную по военной ипотеке квартиру

Если сумма, запрашиваемая при покупке жилья, выплачена в полном объеме, проблем не возникнет. На правах собственника можно делать с ней, что душе угодно. В случае сохранения задолженности продажа состоится только с разрешения кредитора, выдавшего заем. Чтобы осознать, как действовать в такой ситуации, надо понять причины, побуждающие к продаже.

Обычно поводом служат:

- Перевод на службу в другую часть, связанный со сменой города проживания. Банк не станет конфликтовать с Министерством Обороны, откуда и спускаются подобные приказы. Нет сомнения, что он пойдет навстречу военнослужащему.

- Распад семьи с последующим бракоразводным процессом. В жилищный договор включен только один собственник квартиры – служащий Вооруженных Сил РФ. Жилье на части не делится, даже когда есть несовершеннолетние дети. Здесь возникает раздор между законодательством, по которому нажитое имущество надо разделить, и реальными жизненными обстоятельствами.

На практике такая ситуация практически исключена. Банки страхуются от превратностей судьбы, связанных с несовпадением характеров или взаимными обидами супругов. При составлении ипотечного договора они требуют брачный контракт, определяющий единственным собственником приобретенной квартиры военнослужащего Российской Армии. Если такой документ присутствует, суд не сможет разделить квартиру. В противном случае с женой ссориться не стоит.

Предусмотрено ли законом

Сегодня государство через специальную программу обеспечения жильем военнослужащих предоставляет некоторое количество денежных средств, с помощью которых возможно купить собственную квартиру или же частный дом.

Разработано и действует специальное федеральное законодательство, которое устанавливает алгоритм использования средств НИС.

Также в нем отражается полный перечень основных нюансов, связанных с накопительной системой. Таковым законом является Федеральный закон 117-ФЗ от 20.08.04 г. «О накопительной ипотечной системе».

Данный нормативный документ включает в себя следующие основные разделы:

| Гл.№1 | основные положения |

| Гл.№2 | как осуществляется организация самой накопительной ипотечной системы |

| Гл.№3 | отражается алгоритм участия в накопительной системе военнослужащих |

| Гл.№4 | использование накоплений с целью оформления целевых жилищных займов |

| Гл.№5 | как осуществляется инвестирование накоплений для осуществления процедуры жилищного обеспечения |

| Гл.№6 | отражается вопрос регулирования, надзора в сфере использования соответствующих средств накопительной ипотечной системы |

| Гл.№7 | перечисляются основные заключительные положения |

Одним из самых часто задаваемых вопрос является следующий – имеет ли право участник Накопительной ипотечной системы использовать средства НИС для строительства собственного частного дома?

Ответ на данный вопрос раскрывается достаточно подробно в соответствующих законодательных документах.

Можно выделить два основных момента, касающихся направления использования средств НИС:

- возможно за счет средств накоплений приобрести жилое помещение, земельный участок, который уже занят стоящим на нем жилым домом под залог соответствующей покупаемой недвижимости;

- уплата первоначального взноса при заключении договора ипотечного кредитования с целью покупки квартиры, частного дома с земельным участком или же иной жилой недвижимости.

При этом обязательным условием для использования средств НИС является:

- требуется сам факт участия в данной программе;

- минимальный срок участия в такой программе – не менее 3 лет.

Причем если срок прерывается, но позже возобновляется – данные периоды при вычислении суммируются. Также законодательством закрепляется право на использование данных средств в иных целях.

Но следует помнить, что осуществить приобретение строительных материалов, использовать средства на само строительство возможно будет только лишь после выслуги длительностью от 20 лет и более.

Из всего выше обозначенного можно сделать вывод, что использовать средства таким образом возможно, но только лишь если имеется определенный период выслуги. Какие-либо альтернативы не имеются.

Также следует помнить, что если денежные средства НИС использованы, но при этом срок службы составляет менее 10 лет и имеет место увольнение по любым основаниям – государственные средства потребуется вернуть.

Этап получения денег

Многие продавцы опасаются, что могут потерять свои деньги непосредственно перед завершением сделки. Это и понятно, ведь по условиям банка, сначала квартира переоформляется на покупателя, т.е. продавец теряет всякое право на эту недвижимость, и только потом получает свои средства.

-

Ячейка депозитария. Она гарантирует, что деньги под контролем банка точно будут получены после регистрации нового права собственности. Если же Росреестр по каким-то причинам отвергнет сделку, продавец останется с испорченным настроением, но не без собственной квартиры.

Единственная, хотя и маловероятная возможность потери денег в вышеуказанном случае связана с потерей платежеспособности банка в период хранения денег в ячейке. Для избежание такой неприятности рекомендуется уточнить состояние финансовой организации перед завершающим этапом сделки.

- Заблокированный счет (аккредитив). Этот вариант устраняет все возможные риски, кроме двух – отзыв аккредитации у банка и мошеннические действия сотрудников организации.

Справка! Продавец должен понимать, что после заключения сделки и перед передачей средств банк заключает договор об ипотеке. Если по каким-то причинам банк не выдаст средства заемщику, то продавец не сможет их получить.

Этот риск можно минимизировать, если прописать в договоре срок обязательного поступления средств на счет получателя.

Например, 90 дней. Если в течение этих 90 дней собственник не получает деньги, то за ним сохраняется право собственности, а сделка купли-продажи признается недействительной.

Внимательное отношение к сделке со стороны продавца минимизирует риски для него. Рекомендуется самостоятельно проверить юридическую чистоту своей квартиры перед обращением в банк, вносить в договор купли-продажи только подлинные данные и общаться с банком не через покупателя, а самостоятельно.

Способы продажи квартиры в ипотеке

Итак, давайте разберем, каким образом можно продать квартиру, которая находится в обременении у банка.

С участием банка

В том случае, если у хозяина жилья не хватает времени на продажу квартиры (к примеру, он часто находится в командировках или меняет место жительства), заемщик может переложить обязанности по продаже квартиры на плечи банка.

При таком раскладе снятием обременения занимается только финансовая организация и покупатель, а присутствия заемщика здесь не требуется. Остаток от совершенной сделки, если только он есть, после регистрации жилья заёмщик может забрать в депозитарной ячейке банка в любое время.

Часто так происходит сделка еще и в том случае, если клиент не выполняет свои обязательства по оплате платежей, у него накапливается большой долг, и финансовая компания принимает решение о продаже жилья и снятии обременения.

Без участия банка

Здесь возможно несколько вариантов событий, и один из них – это досрочное погашение. Как и при каких условиях можно продать жилье таким образом? Найти покупателя, который будет согласен на подобную схему, довольно сложно. Многих клиентов отпугивают обремененные квартиры, тем более что на вторичном рынке всегда есть альтернативные юридически чистые предложения.

Чаще всего к подобной досрочной схеме прибегают лица, которые вкладывают средства в строящееся жилье. Квартиры с современной планировкой, да еще и в новостройках, пользуются большим спросом, а на заключительной стадии строительства у нормального, добросовестного заемщика практически не бывает свободных вариантов.

Потенциальный покупатель жилья вносит задаток, необходимый для полного погашения ипотечного кредита в банке, по дополнительному соглашению с заемщиком, которое должно быть заверено у нотариуса.

После того, как обременение будет снято, а ипотечный кредит – закрыт, что, как правило, занимает до пяти рабочих дней, покупатель и продавец жилья посещают регистрационную квартиру и оформляют договор купли-продажи, либо переоформляют договор долевого строительства.

Еще один вариант – это самостоятельная продажа. Если вы продаете квартиру сами, то не стоит скрывать тот факт, что жилье находится в обременении у банка. Если вы будете выдавать клиенту информацию частями и умалчивать о важных деталях, то покупатель может подумать, что его вовлекают в какую-то аферу.

На самом деле здесь все довольно просто. После того, как покупатель посмотрит квартиру и она ему понравится, он должен будет обратиться в финансовое учреждение и изъявить желание выкупить залог.

Покупатель при этом носит часть денег в банк для погашения задолженности, а остальную часть отдает заемщику.

После проведенной сделки с жилья снимается обременение и оформляется на квартиру договор купли-продажи.

Продажа долговых обязательств

Залоговые квартиры привлекают прежде всего своей низкой стоимость жилья. Для клиентов, пожелавших приобрести жилье таким образом, процедура займа будет мало чем отличается от обычной.

Распространенные проблемы с военной ипотекой

Несмотря на внешнюю доступность ипотечного займа для военнослужащих, существует ряд известных трудностей:

- Отсутствие доступной жилплощади. Большинство служащих вооруженных сил не могут позволить себе жилье желаемых размеров из-за ограниченного количества денежных средств на индивидуальном счету. За три года, после которых появляется возможность использования накопленных средств, вряд ли соберется достаточная денежная сумма. Благодаря правкам, внесенным в прошлом году в закон о военной ипотеке ФЗ №117, у супругов появилась возможность использовать средства совместно, если оба являются участниками НИС.

- Дополнительные расходы на оценку жилья. Перед приобретением жилья на вторичном рынке необходимо провести его оценку. Расходы на это ложатся на плечи военнослужащего-покупателя. Услуги риелторов также войдут в дополнительные траты.

- Страховка. Стоимость страховых взносов не оплачивается за счет накопительно-ипотечной системы согласно законодательству о военной ипотеке. Уплата страховки и заключение договора имущественного страхования является обязательной процедурой оформления кредитного займа.

- Размер семьи. Чем больше семья военнослужащего, тем больших размеров жилищная площадь ему потребуется. Размер ежегодных взносов — величина постоянная, что является большой проблемой для больших семей при покупке квартиры или дома с большой квадратурой.

- Ограниченный выбор квартир. Найти жилье на первичном рынке, соответствующее условиям банка и ФГКУ не совсем просто. На вторичном рынке недвижимости тоже могут возникнуть проблемы – жилье не должно находиться в аварийном состоянии и не иметь несогласованных с жилищным управлением перепланировок.

- Возмещение ипотеки. В случае увольнения военнослужащего без уважительных причин, имеющего общий стаж воинской службы менее 10 лет, он обязан вернуть все денежные средства, выданные ранее, самостоятельно. Если же выслуга составляет более 10 лет, но не превышает 20, то оплатить нужно будет только оставшуюся часть кредита, без возмещения выданных ранее денежных средств. Упростить это можно, оформив рефинансирование военной ипотеке. Так, увеличится срок выплаты ипотеки, но размер ежемесячных платежей существенно сократится. В случаях, когда воинский стаж превышает 20 лет при увольнении, ничего возмещать не нужно.

- Длительное оформление кредитных документов. Считается, что оформление ипотечного займа производится достаточно быстро при наличии всех необходимых бумаг. Однако из-за вовлечения государственных структур реальный срок всей процедуры может занять от месяца до полугода.

- Экономическая нестабильность. В современных реалиях пересмотр бюджета в сторону уменьшения может оказаться суровой действительностью. За годы существования военной ипотеки уже возникали случаи не начисления индексации, что существенно сокращает ежегодные выплаты и общую сумму на индивидуальном счету военнослужащего. Так, например, согласно плану, разработанному в 2014 году, по состоянию на сегодня сумма взноса должна была превышать 300 тысяч рублей.

Как продать квартиру по военной ипотеке: схемы и риски

После покупки квартиры в ипотеку у военнослужащего может возникнуть необходимость продать ее.

Причин для поиска возможных решений много: вынужденный переезд или увеличение семьи, более выгодная кредитная программа в другом банке или внезапное наследство.

Как продать квартиру по военной ипотеке, какие существуют подводные камни и риски в этом направлении, разъясняют опытные специалисты по недвижимости.

Программа «Военная ипотека» начала действовать в 2005 г. с целью удовлетворения первостепенных нужд российских военнослужащих. Если изначально решить квартирный вопрос можно было лишь спустя 20 лет после поступления на службу, то на сегодняшний день внести первоначальный взнос и приобрести жилье можно уже через три года.

Можно ли продать квартиру по военной ипотеке

особенность в том, что с момента внесения первого платежа недвижимость находится во владении Минобороны и банка, с которым заключен ипотечный договор.

Такие правила установлены действующим законодательством по регулированию целевого расходования средств в рамках данной программы.

Избавиться от обременения возможно только после того, как долг по кредиту будет полностью погашен досрочно или по достижению 20-летнего срока службы. Таким образом, продать квартиру, купленную по военной ипотеке, можно лишь выполнив все законные обязательства.

Схема №1. Досрочное погашение задолженности

Самый простой вариант — изыскать необходимую сумму денег для полного погашения долга. Как вариант, оформить новый заем, но такая возможность появляется не у многих, поэтому приходится искать другие схемы.

Брать взаймы у частников небезопасно и невыгодно, поэтому эксперты рекомендуют обращаться в крупные компании (агентства), у которых есть солидный опыт, репутация на рынке, а также уникальная и выгодная услуга аванс по продажи.

Военнослужащий должен выполнить следующие действия:

- обратиться в отделение банка-кредитора и заявить о своем намерении досрочно погасить ипотеку;

- проинформировать Росвоенипотеку об изменении обстоятельств и необходимости закрытия долга для досрочного снятия обременения по объекту;

- узнать точную сумму, необходимую для полного погашения остатка займа;

- погасить кредит из найденных средств;

- начать поиск покупателей;

- подготовить пакет документов, включая выписку из государственного реестра, подтверждающую право собственности (для проведения сделок с жильем в ней не должно быть актуальных пометок о наличии обязательств перед третьими сторонами);

- продать квартиру по стандартной схеме.

Если при покупке недвижимости были использованы средства семейного капитала, то к сделке автоматически подключаются еще две стороны — Пенсионный фонд РФ и органы опеки.

Подводные камни и риски

Как показывает практика, больше всего сложностей возникает на этапе снятия отметки в Росреестре, так как на имущество, приобретенное по данному проекту кредитования, накладывается два вида обременения — в пользу банковской организации и государства в лице Министерства обороны.

К тому же банки не всегда демонстрируют готовность войти в положение заемщика, а суммы для погашения ипотеки в Москве, например, совсем не маленькие. Не стоит думать, что продать квартиру по военной ипотеке самостоятельно легко и просто.

Без участия посредника здесь не обойтись, но выбирать его следует с умом.

Схема №2. Продажа по переуступке

Популярен также принципиально иной способ, по которому можно продать квартиру по военной ипотеке. Суть его в том, что военнослужащий может не искать средства для погашения кредита, а найти вместо этого покупателя, на которого сможет переоформить право собственности на залоговый объект. По мнению специалистов, с юридической точки зрения такой вариант вполне чист.

В целом сегодня достаточно непросто получить одобрение на совершение подобной сделки, но если удастся убедить кредитную организацию в том, что продать квартиру, находящуюся в военной ипотеке по переуступке — вынужденная мера и единственное решение, то военнослужащему следует:

- найти заинтересованное в приобретении квадратных метров лицо;

- вместе с покупателем прийти в отделение банка, специалисты которого проверят нового заемщика на предмет финансового благополучия и выдадут разрешение на проведение процедуры переуступки;

- подписать новое соглашение при участии третьего лица;

- получить деньги.

Можно ли продать квартиру по военной ипотеке

Можно, хоть это и сложно. Однако тут еще нужно учитывать тот факт, выплачен ли кредит в полном объеме или нет, а также срок службы заемщика. Так, например, если человек отслужил уже 20 лет и больше, а также его кредит полностью погашен (что к данному сроку уже практически правило, а не исключение), значит он может свободно распоряжаться своим жильем и продавать его по стандартной схеме. А вот во всех остальных случаях придется искать «обходные пути».

Долг за квартиру погашен

Если долг за жилье погашен в полном объеме и срок службы уже более 20 лет, значит человек становится полноценным собственником квартиры. С нее снимаются все обременения. Теперь владелец получает право продавать ее кому угодно и как угодно.

Порядок действий

- Найти подходящих покупателей (самостоятельно или через агентство недвижимости/риэлтора).

- Подготовить документы (см.ниже).

- Обсудить условия сделки.

- Заключить договор купли-продажи.

- Подписать акт передачи жилья.

- Написать расписку о получении денег.

Документы

Для оформления договора купли-продажи от продавца требуется достаточно обширный пакет документов:

- Паспорт собственника.

- Правоустанавливающие документы, на основании которых человек стал владельцем квартиры.

- Выписка из ЕГРН, подтверждающая факт наличия права собственности и отсутствия обременений.

- Техпаспорт на жилье, исходя из которого становится понятно, что в квартире не производилась неузаконенная перепланировка.

- Выписка из домовой книги, в которой указаны все жильцы, прописанные в этой квартире.

- Справка из управляющей компании об отсутствии или наличии долгов по коммунальным платежам.

- Разрешение от органов опеки, если в квартире прописан или является ее совладельцем несовершеннолетний ребенок.

- Согласие от супруги/супруга на продажу жилья, без которого сделка не будет считаться законной.

Расходы

В самом удачном варианте, продавец не несет никаких особых расходов, однако чаще всего дополнительные затраты возникают:

| Тип расходов | Возможная сумма |

|---|---|

| Свежая выписка из ЕГРН | 350 рублей |

| Новый техпаспорт | От 10 тысяч рублей |

| Оценка жилья | От 2 тысяч рублей |

| Услуги агентства недвижимости | От 2% от стоимости квартиры |

| Нотариальное заверение договора купли-продажи | От 5 тысяч рублей |

| Оформление доверенности | От 2 тысяч рублей |

| Составление и заверения согласия супруги | От 2 тысяч рублей |

Сроки

Если абсолютно все готово, включая сюда документы и покупатель готов сразу же все оплатить, то, формально, сделку можно закрыть всего за 1 день. Однако на практике, учитывая длительность оценки, поиски покупателя, подготовку документов, переговоры и многие другие моменты, процедура купли-продажи может растягиваться примерно на 1-2 месяца.

В той ситуации, когда кредит за квартиру еще не выплачен в полном объеме или если военнослужащий не отслужил положенный срок, напрямую совершить продажу жилья невозможно из-за обременений. В такой ситуации можно воспользоваться одним из вариантов, описанных ниже.

Выкуп жилья с продажей

Этот способ предполагает самостоятельное погашение долга по ипотеке перед финансовым учреждением, предоставившим кредит, и Министерством обороны. Потребуется компенсировать все те выплаты, которые уже были получены для покупки квартиры от государства.

Обратите внимание! Средства накопительно-ипотечной системы при этом возвращаются на счет военнослужащего. Впоследствии их можно будет использовать для получения нового займа на покупку жилья.. При этом не всегда банки охотно идут на выдачу кредита военным, которые хотят погасить остаточный долг по ипотеке

Еще один минус — возможность потерять в средствах, если процентная ставка по новому займу будет выше, чем по действующему. Тем не менее, многие военнослужащие идут на этот шаг, например, если планируют приобрести более дешевую квартиру

При этом не всегда банки охотно идут на выдачу кредита военным, которые хотят погасить остаточный долг по ипотеке. Еще один минус — возможность потерять в средствах, если процентная ставка по новому займу будет выше, чем по действующему. Тем не менее, многие военнослужащие идут на этот шаг, например, если планируют приобрести более дешевую квартиру.

Чтобы продать недвижимость, потребуется выполнить следующие действия:

- накопить нужную сумму или использовать средства нового займа;

- внести недостающую сумму и полностью погасить военную ипотеку в банке;

- проверить, снято ли обременение с недвижимости (как правило, бывший кредитор сам предоставляет необходимые справки);

- договориться с покупателем об условиях сделки;

- продать жилье;

- приступить к погашению нового кредита (в том случае, если для закрытия ипотеки потребовались заемные средства).

Помимо основного перечня документов, приведенного выше, для оформления продажи квартиры могут потребоваться также справка о доходах и документ, который подтверждает факт несения воинской службы. Если при погашении военной ипотеки использовались в том числе средства семейного капитала, необходимо получить разрешение Пенсионного фонда России и органов опеки на продажу.

Использование накоплений

Военнослужащий, являющийся участником этой льготной государственной программы, имеет право потратить накапливаемые на специальном счете только на приобретение собственного жилья. При этом начать пользоваться он ими может только после трехгодичного участия в этой программе.

Также эти средства фактически он не может получить на руки, они могут только перечисляться на соответствующие счета, например, продавца недвижимости или кредитующего банка.

Участник имеет право расходовать эти средства в следующих случаях:

- Приобретение под залог жилую недвижимость.

- Внесение в качестве первоначального взноса по ипотеке и дальнейшее ежемесячное гашение кредита.

- Покупка недвижимости по договору долевого участия.

Военнослужащий, являющийся участником этой программы, должен нести службу по контракту минимум 10 лет, а при досрочном увольнении в запас все оставшиеся средства необходимо будет выплачивать самостоятельно.

При этом при военном стаже более 20 лет полностью все расходы на покупку недвижимости гасятся с помощью этой программы. Также использование этих средств разрешается в таких случаях, как:

- наступил возраст окончания службы;

- произошло сокращение штата;

- гибель военнослужащего или признание его без вести пропавшим;

- приобретение инвалидности.

Покупка жилья

Военнослужащий может без использования ипотечного кредита приобрести собственное жилье только за счет накопленных средств.

При этом это может быть недвижимость (частный дом, квартира, земельный участок с домом) как с первичного, так и с вторичного рынка.

Действия его должны быть следующими:

- получение свидетельства на право предоставления целевого жилищного займа;

- подбор жилого помещения и оформление всех необходимых бумаг;

- направление необходимого пакета документов в ФГКУ «Росвоенипотека» с подписанным договором ЦЖЗ;

- после рассмотрения документов и положительного решения, они подписывают договор ЦЖЗ и возвращают военнослужащему;

- военнослужащий совершает сделку купли-продажи с продавцом и регистрирует недвижимость, и вновь направляет все документы в ФГКУ «Росвоенипотека»;

- после получения этих документов этот орган переводит указанную в договоре сумму с накопительного счета участника на счет продавца.

Первоначальный взнос по ипотеке

Участник уже через три года после регистрации в НИС может покупать жилье в ипотеку. Это позволит с помощью накопленных средств сделать первоначальный взнос, а при дальнейших выплатах гасить ипотечный кредит.

Действия участника следующие:

- получение свидетельства на право ЦЖЗ;

- выбор кредитующего по программе «Военная ипотека» банка и расчет максимальной возможной суммы займа;

- подбор недвижимости, его оценка при необходимости и заключение предварительного договора купли-продажи;

- передать документы в банк, который также их направит в ФГКУ «Росвоенипотека»;

- после подписания договора на ЦЖЗ всеми участниками (военнослужащий, ФГКУ, банк) оформить ипотеку;

- оформить сделку с продавцом, дождаться перевода ему средств из банка и зарегистрировать жилье;

- направить весь пакет документов в ФГКУ «Росвоенипотека », которые и будут ежемесячно гасить ипотечный кредит.

Долевое участие в строительстве

При покупке жилья по договору долевого участия последовательность действий будет аналогичная как при покупке недвижимости без кредита.

Основаниями для отказа приобретения жилья таким способом могут выступать: нарушение застройщиком сроков строительства или непредставление информации об этом, несоответствие застройщика требованиям законодательства и другие.

Также подаваемые в ФГКУ «Росвоенипотека» документы будут рассматриваться в течение 30 рабочих дней, которые необходимы для проверки информации о застройщике.