Расторжение договора страхования жизни по кредиту

Содержание:

Возврат страховки при досрочном погашении кредита

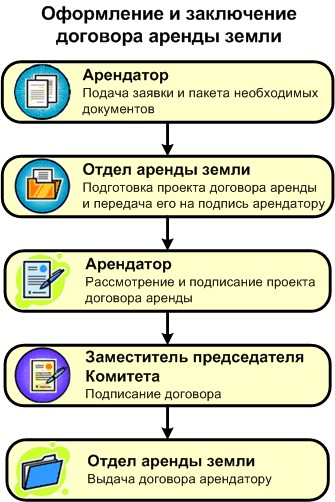

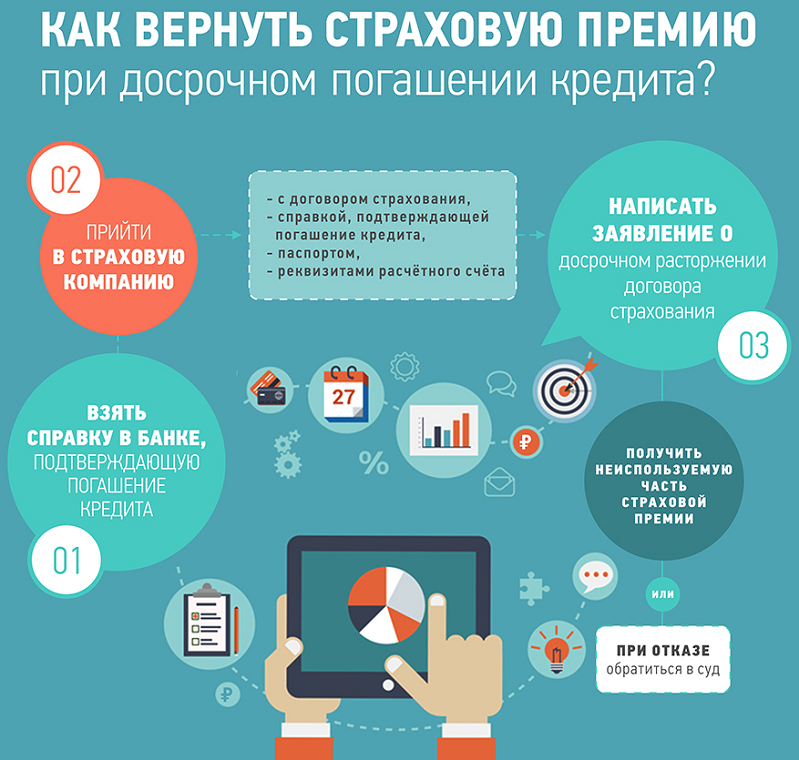

Если вы все-таки погасили кредит досрочно и думаете: «Как забрать неиспользованную сумму страховки?» следует:

- Обратится в страховую компанию с заявлением на возвращение части суммы с обоснованием, к примеру, смогли погасить кредит раньше срока. В таком случае страховщик обязан пересчитать общую сумму оплаты полиса и вернуть неиспользованную разницу;

- Расторгнуть договор и начиная со следующего дня больше не оплачивать страховые взносы.

Если вы небыли осведомлены, можно ли отказаться от страховки по кредиту после его получения, то есть шанс вернуть хоть часть денег после его закрытия.

Расторжение договора в период охлаждения

Период охлаждения – срок, за который заемщик вправе оформить расторжение договора страхования жизни по кредиту и вернуть премию. В условиях обязательно должен быть пункт, детально описывающий все аспекты ПО.

Смысл и срок периода охлаждения

У этого условия есть 14-дневное ограничение. Срок может быть продлен СК. Нововведение дает возможность отказаться от полиса и вернуть 100 % премии.

1 января 2018 года Банк России регламентировал всем страховым изменить период охлаждения с 5 до 14 календарных дней. Это облегчает процесс подачи заявления на расторжение договора страхования.

Какие виды страховых продуктов подразумевают ПО:

- страхование жизни;

- транспортного средства;

- гражданской ответственности;

- имущества;

- финансовые риски;

- ДМС;

- страхование от несчастных случаев.

На какие полисы не распространяется:

- ДМС для нерезидентов, трудоустроенных на территории РФ;

- мед. договор путешественников, отправляющихся за рубеж;

- страховка прикрепленных к организации работников;

- ОСАГО.

Если договором не прописана информация о периоде охлаждения или сроки изменены – это нарушение закона. Заемщик в случае отказа на возврат премии может обращаться в суд или другие инстанции (ЦБ, Роспотребнадзор).

Какие документы нужны

Прежде чем собирать бумаги и подавать заявление о расторжении договора страхования жизни, специалисты рекомендуют проанализировать вероятность наступления СС. Полис может стать выходом, если наступят непредвиденные обстоятельства.

Но когда решение о расторжении страховки по кредиту принято, следует внимательно отнестись к сбору необходимых документов для страховой

Так как компания может отказать вернуть средства, если будет не хватать важной бумаги

Документы, требующиеся для подачи в СК для расторжения страховки жизни по кредиту:

- Паспорт РФ.

- Заявление.

- Копия договора кредита.

- Чек об оплате страховой премии.

- Реквизиты счета, куда будут перечислены средства.

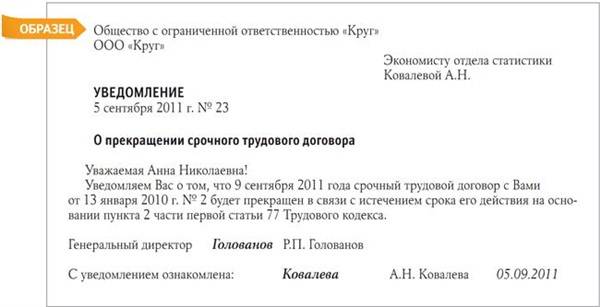

Заявление на расторжение должно содержать следующую информацию:

- данные того, кому адресовано заявление;

- ФИО заявителя (полностью);

- номер и серия паспорта;

- адрес по прописке (фактический);

- телефон для обратной связи;

- номер полиса;

- данные кредитного договора;

- дата, когда была заключена сделка;

- сумма единоразовой премии;

- лицевой счет;

- дата и подпись.

При положительном решении о расторжении страховая может вычесть из суммы премии процент за оформление полиса страхования жизни по кредиту.

Куда и как подавать

Заявитель, подготовивший пакет документов на расторжение, должен передать его страховой компании. Это рекомендуется сделать лично. Заявление зарегистрируется канцелярией СК. После того как бумага будет подписана и заверена печатью организации, заемщику по кредиту вручат дубликат.

Если в населенном пункте нет офиса страховой, то заявление отправляют экспресс-почтой. При получении администратор СК распишется в уведомлении. Оно станет главным доказательством того, что клиент пожелал оформить расторжение договора страхования жизни по кредиту в период охлаждения.

Срок рассмотрения

После подачи заявления у компании есть 10 рабочих дней для принятия решения. Ответ должен прийти обратившемуся в письменной форме, заверенный подписью и печатью.

«Хоум Кредит» – Как Заполнить Заявление об Отказе от Страховки по Кредиту?

Обязательная к внесению информация зависит от критериев страховщика. Если им устанавливается форма заявления, необходимо использовать только ее.

Общие правила оформления заявления выглядят так:

- Если бланк содержит клеточки для указания информации, сведения желательно вносить печатными буквами, по одному символу на клетку.

- Для заполнения подходят чернила черного или синего цветов. Использование цветных ручек, карандашей, фломастеров, маркеров не допускается.

- Если от имени застрахованного лица действует законный представитель, понадобятся сведения о нотариальной доверенности.

Важно! В некоторых СК есть сервисы онлайн-подачи заявления о возврате. В таком случае документ заполняется на ПК, потребуется электронная подпись заявителя

Ответ направляется гражданину на электронную почту.

В дальнейшем для оспаривания отрицательного решения достаточно распечатать сам документ или скопировать его на карту памяти, если он заверен усиленной электронной подписью.

Общие правила отказа от страховки

Гражданским кодексом РФ установлено право любого гражданина, заключившего договор страхования, отказаться от страховки и расторгнуть договор. Лишить застрахованного этого права нельзя.

Основные вопросы, связанные с отказом от страховки, примерно следующие:

- будет ли возвращена застрахованному страховая премия?

- в каких случаях, в каком размере и в какие сроки?

Ответы на эти вопросы вы найдете в данной статье.

До 2016 года возврат денег за страховку (страховой премии) при отказе от страховки был возможен только в случае, если это было предусмотрено условиями договора страхования. В этом случае страховая чаще всего возвращала деньги в размере, пропорциональном оставшемуся сроку действия договора.

В 2016 году у застрахованных лиц появилась возможность отказаться от страхования и вернуть уплаченные деньги (страховую премию) полностью или большую их часть. Это можно стало сделать в так называемый период охлаждения. С 2018 года этот период составляет 14 календарных дней.

Каждая страховая компания обязана предусмотреть в договоре условие о возврате застрахованному лицу уплаченной страховой премии в случае его отказа от добровольного страхования в течение периода охлаждения независимо от момента уплаты страховой премии, при отсутствии в данном периоде страхового случая.

Ниже рассмотрены варианты отказа от договора страхования в период охлаждения и после периода охлаждения.

Отказ от страхования в период охлаждения

Напомним, что условия расторжения договора страхования в период охлаждения страховые компании должны обязательно прописывать в самом договоре страхования или дополнительном соглашении к нему, а также в правилах страхования. Отсутствие такой информации является нарушением со стороны страховой компании.

Минимальная длина периода охлаждения составляет 14 календарных дней с момента заключения договора. Но страховая компания может по собственной инициативе установить более длинный период. В этом случае условия удлиненного периода охлаждения должны быть отражены в правилах страхования или в договоре.

Если отказ от страхования происходит в момент, когда договор страхования еще не вступил в силу, то застрахованному вернут полную стоимость полиса (всю уплаченную им страховую премию).

Если страховка уже начала действовать, то при отсутствии страхового случая компания возвращает застрахованному лицу почти все уплаченные им в качестве страховой премии деньги. Страховая компания может оставить себе лишь часть страховой премии в размере, пропорциональном количеству дней, которые прошли с начала действия договора. А это – очень небольшая сумма. Поэтому некоторые страховые вообще себе ничего не оставляют.

Но если страховка уже действует и по ней наступил страховой случай, то деньги, уплаченные за полис, возврату не подлежат ни при каких условиях. Застрахованный получает при этом страховую выплату (страховку).

Обращаем внимание на то, что правило возврата страховой премии (или её части) при отказе от страховки действует только при добровольном страховании. Для ОСАГО, ОМС и других обязательных видов страхования это правило не действует

К видам страхования, на которые распространяется правило возврата страховой премии при подаче заявления об отказе от договора страхования в период охлаждения, относятся:

- страхование имущества;

- страхование жизни;

- страхование от несчастных случаев и болезней;

- страхование гражданской ответственности за причинение вреда;

- страхование транспорта (каско);

- добровольного страхования гражданской ответственности владельцев транспорта;

- добровольного медицинского страхования (ДМС);

- страхования финансовых рисков;

- страхование выезжающих за рубеж (если это предусмотрено правилами страховой компании);

- страхование по «Зеленой карте» (если это предусмотрено правилами страховой компании).

Отказ после периода охлаждения

Напомним, что нормативно установленный период охлаждения составляет 14 календарных дней.

Если 14 дней уже прошло, то возможность возврата страховой суммы еще существует. Это может быть в двух случаях:

- страховая компания установила своими правилами более длинный период охлаждения;

- в договоре со страховой компанией имеется условие о том, что застрахованное лицо может по заявлению отказаться от страховки в любой момент периода страхования, и компания возвратит ему часть уплаченных за страховку денег (часть страховой премии).

Если период охлаждения завершился, и в договоре со страховой компанией нет условия о возврате страховой премии, то деньги застрахованному лицу возвращены не будут. Такое правило установлено Гражданским кодексом РФ.

Бланки заявлений на расторжение договора

Ст. 958 ГК РФ утверждает, что страхователь вправе получить обратно средства, которые были уплачены ранее по страховке. Правила расторжения документов подлежат четкому исполнению за исключением ситуаций, при которых в самом документе страхования есть ссылка на дополнительные моменты по этому вопросу.

Для возврата денег по ненужной страховке необходимо заполнить заявление на отказ от договора страхования – на бланке страховщика или в свободной форме.

При заполнении нужно указывать:

- личные данные: ФИО;

- место и адрес регистрации;

- номер телефона и электронный адрес;

- номер страхового сертификата/полиса;

- реквизиты для получения денег;

- ссылки на прилагаемые документы.

При подаче отказа надо предъявлять:

- удостоверение личности заявителя;

- полученный полис;

- квитанции о произведенной оплате.

Предусмотренный срок рассмотрения отказа – 10 дней. Документация предоставляется в подлинниках.

АльфаСтрахование

В компании АльфаСтрахование отказ возможно предъявить не позже 14 дней, одновременно происходит и прекращение отношений. Следует учесть два нюанса:

- 14 дней начинают исчисляться с момента уплаты страховой премии;

- при возникновении страхового случая в течение 14 дней, отказ от договорных обязательств невозможен – здесь уже будет работать страховка.

ВТБ Страхование

Критерии для возврата страховки и отказа следующие:

- на протяжении 14 дней надо обратиться лично в ВТБ Страхование с паспортом. Далее подписывают бланк отказа в офисе с заполненными данными;

- если 14 дней уже прошло, то процедура аналогична. Отличием является тот факт, что сумма будет возвращена не полностью.

Страховщик откажется возвращать деньги, если:

- 14 дней – период охлаждения – истекли;

- заявлен отказ от коллективной страховки.

Сбербанк Страхование

Среди документов, которые надо предоставить при отказе:

- заявление;

- паспорт;

- копия документа по страхованию;

- чеки и квитанции;

- данные по реквизитам, куда будут перечисляться средства.

Подача заявления возможна следующими способами:

- через отделение (офис) Сбербанка;

- через заказное письмо по адресу нахождения СК.

ВСК

Пакет документов для возврата страховки и отказа от нее:

- паспорт;

- договор;

- документ об оплате;

- реквизиты для возврата средств – прописываются в тексте заявления.

Алгоритм возврата суммы страховой премии:

- собрать документы, подойти лично с паспортом в ближайший офис ВСК;

- сотрудник СК заполнит заявление и снимет необходимые копии;

- при отказе сотрудников нужно заполнить универсальный бланк об отказе и направить его почтой заказным письмом;

- в течение 10 дней ждать денег.

ВСК не предоставляет типовых бланков для отказа в открытом доступе. Можно использовать свободную форму.

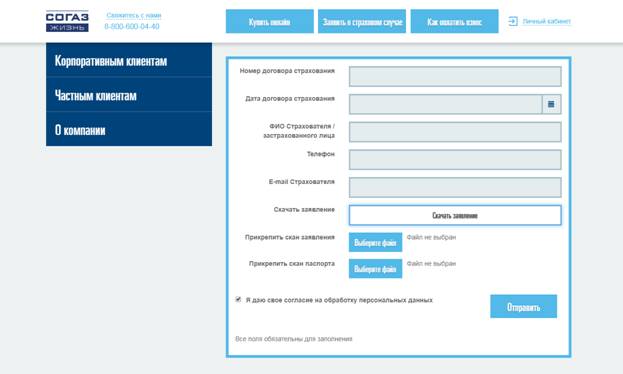

СОГАЗ

Заявить об отказе от договора страхования можно на сайте компании при заполнении установленной формы заявления.

Заполнить заявление можно и от руки, воспользовавшись специальным бланком.

Росгосстрах

Подача заявления на расторжение страхового документа при отказе сопровождается следующим списком документов:

- страховое соглашение (договор) в оригинале;

- квитанция оплаты в оригинале;

- паспорт;

- заявление на расторжение (отказ) с банковскими реквизитами для возврата денег;

- согласие на обработку данных при желании получить деньги наличным способом.

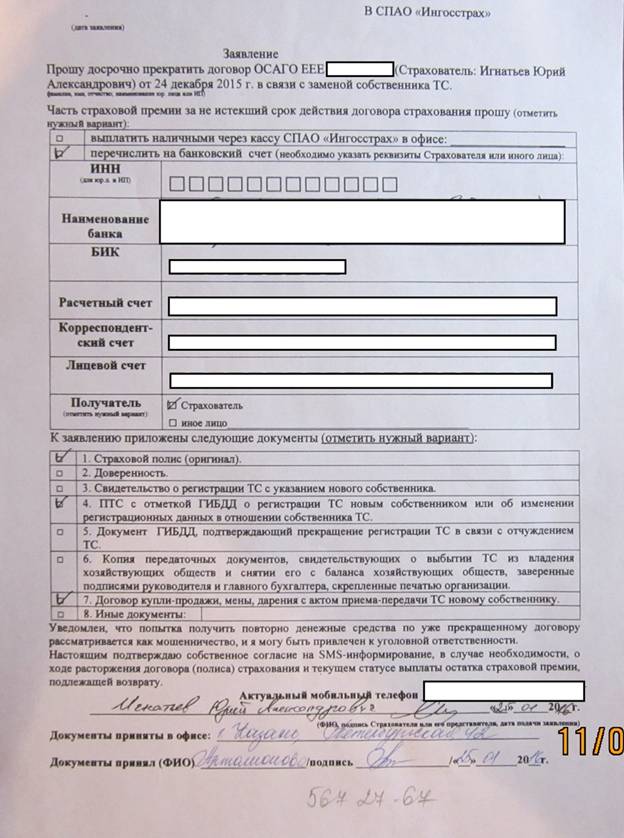

Ингосстрах

СК не предоставляет в открытом доступе бланки своих заявлений, поэтому можно воспользоваться универсальным образцом с нашего портала. При заполнении в офисе предлагается следующая форма:

Универсальный бланк

Как было указано, форма бланка может иметь произвольную форму вне зависимости от страховой компании.

Скачать бланк заявления на расторжение страхового договора. Данный бланк подойдет для всех СК, даже тех, чьи бланки имеются в открытом доступе.

Отказ от страховки до получения кредита

Можно ли как-то заставить банк выдать кредит без обязательного приобретения страховки, либо не изменять процентную ставку по кредиту при отсутствии страховки?

Мы говорим: можно!

И вот почему:

Заключаемый с банком кредитный договор (в той форме, в которой он заключается в большинстве случаев) с юридической точки зрения является договором присоединения – это такой договор, заключить который одна из сторон (в данном случае — заемщик) может только лишь приняв все его условия, изложенные в нем другой стороной (банком).

В п.6 Информационного письма Президиума Высшего арбитражного суда от 13.09.2011 №146 «Обзор судебной практики по некоторым вопросам, связанным с применением к банкам административной ответственности за нарушение законодательства о защите прав потребителей при заключении кредитных договоров» указано на правильность сделанных судами первой и апелляционной инстанции выводов о том, что заключенный кредитный договор является договором присоединения.

Судом указано:

Заемщик был лишен возможности влиять на содержание кредитного договора, поскольку сотрудник банка отказался рассматривать изменения, предложенные гражданином.

428 ст. Гражданского кодекса РФ говорит:

Обременительные условия, которые сторона договора не приняла бы, будь у нее реальная возможность повлиять на условия договора, могут быть по требованию заемщика исключены из договора, либо договор может быть расторгнут.

Поэтому:

Если при заключении кредитного договора банк навязывает заемщику приобретение страховки и требования заемщика об изменении условий договора будут оставлены банком без рассмотрения, то это будет являться основанием для обращения в суд после его заключения с заявлением об исключении из договора обременительного условия.

Ключевым моментом здесь является юридически значимый факт отсутствия возможности заемщика повлиять на условия договора. Для того, чтобы впоследствии доказать в суде отсутствие такой возможности, необходимо обеспечить себя соответствующими доказательствами.

Для этого нужно:

написать заявление с предложением об изменении соответствующего условия договора, предложив либо исключить его из текста договора, либо свою редакцию такого условия, не нарушающую права заемщика-потребителя и отправить такое заявление в банк.

Если не последовало положительной реакции от банка, то после заключения договора необходимо будет написать в банк аналогичное по содержанию заявление об изменении условия заключенного договора для соблюдения порядка, установленного ст.452 Гражданского кодекса РФ.

Если от банка последовал отказ, либо в течение 30 дней не последовало никакого ответа, можно подавать заявление в суд.

А теперь:

Пара слов про увеличение банками процентной ставки по кредиту в случае, когда заемщик отказывается от страховки.

Исходя из публичности кредитного договора, условия которого определены в стандартной форме и на которые заемщик не может повлиять, банк не может изменять процентную ставку в зависимости от того, заключен или нет заемщиком при этом договор страхования.

Есть судебная практика, когда суды признавали правомерность изменения банком процентной ставки по кредиту, однако, в этих делах не давалась правовая оценка кредитному договору как договору присоединения и наличию возможности заемщика повлиять на условия кредитного договора.

То есть при прочих одинаковых условиях двух таких кредитных договоров, процентная ставка по ним не может различаться и обуславливаться заключением заемщиком договора страхования.

Поэтому:

- если при заключении кредитного договора заемщику предлагается к заключению два договора с различной процентной ставкой, поставленной в зависимость от наличия или отсутствия заключенного договора страхования,

- при этом условия кредитного договора не могут быть изменены заемщиком,

то заемщик вправе:

потребовать заключения кредитного договора без приобретения страховки с процентной ставкой, предлагаемой банком для заемщиков, заключающих договор страхования.

Образец заявления о заключения кредитного договора без приобретения страховки с пониженой процентной ставкой здесь.

Если вы не хотели приобретать страховку, то лучше посоветуйтесь с нами

⇓ ⇓ ⇓

Затем нажмите «Бесплатная консультация»

«Сбербанк» — Возврат Страховки по Кредиту и Денег Через Суд

На основании ст. 958 ГК РФ застрахованные граждане могут вернуть часть премии при досрочном прекращении договора кредитования, либо при условии, что на момент отказа отсутствует возможность наступления страхового случая.

Также основанием может стать нарушение банком ст. 16 Закона РФ от 07.02.1992 №2300-1, согласно которой запрещается продажа товара (заключение кредита) при условии оформления другой услуги (страховки).

Вышеуказанное на данный момент наиболее распространено. 95% клиентов утверждают, что при оформлении потребительских займов сотрудники банков навязывают страхование, объясняя это возможным неодобрением кредита или повышением ставки.

Стоит учитывать, что законодательством оставляет за банками право отказывать в кредитовании без объяснения причин. Таким образом, отказаться от страховки до оформления кредитного договора проблематично, и есть шанс остаться без нужного займа.

Несмотря на законодательные ограничения, клиенты находятся в невыгодном положении, и отказываться от полиса, даже зная свои права, при острой нужде в деньгах проблематично.

Можно получить средства, и следом сразу же подать заявление на возврат премии. Однако даже в этом случае страховщики могут отказывать в выплатах безосновательно, указывая в письменном решении самые разные причины.

Исключение составляет обращение в «период охлаждения»: в этом случае СК обязательно должна произвести все выплаты и вернуть уплаченные деньги в установленные сроки.

Столкнувшись с проблемой отказа, заемщик вправе потребовать в СК письменное решение с указанием причин. При невыполнении требования остается только один выход – обращение в суд.

Зачастую заемщики сталкиваются с такой проблемой, как получение отказа в возврате страховой премии. Стоит учитывать, что данный отказ неправомерный. При получении отказа следует отстаивать свои права.

Скачать бланк досудебной претензии: .

Инструкция, как вернуть деньги через суд:

Получить от страховщика документальное подтверждение, что возврат не производится. Обращаться в суд можно в том случае, если получен официальный отказ от финансовой компании

При этом важно, чтобы документ был в оригинале.

Подготовить документы, а именно паспорт, полис добровольной защиты и чек об оплате.

- Составить исковое заявление. В бланке указать личные данные, сведения по кредитному и страховому договору. При самостоятельном обращении в суд предлагаем скачать образец искового заявления. Заполнить документ и внести дополнения можно через компьютер.

- Подать полный пакет документов в суд и дождаться итогов рассмотрения.

Судебные тяжбы со страховыми компаниями при отсутствии юридической подготовки и опыта – трудоемкий процесс, практически всегда обреченный на провал истца. В разбирательствах участвуют опытные юристы СК, которые наверняка знают, что сделать и чем апеллировать, чтобы суд принял их сторону.

Самый оптимальный вариант – обращение за помощью к юристу или адвокату, специализирующемуся на кредитовании. Самостоятельно выиграть дело тяжело, т.к. в ходе разбирательств понадобится идеально знание ГК РФ и иных законодательных актов.

Сама процедура возврата страховки в судебном порядке производится в соответствии с ГК и ГПК РФ:

Истец (застрахованное лицо) подает исковое заявление по месту жительства ответчика (СК) в районный суд, указав в документе ссылки на все законодательные нормы, которые были нарушены отказом.

- Судья принимает документы к рассмотрению в течение 5 дней, выносит соответствующее определение о начале производства и направляет сторонам – истцу и ответчику. Последний также получает копию иска.

- Назначается предварительное заседание, в ходе которого судья уточняет детали дела, истребует дополнительную документацию.

- После предварительного заседания назначаются разбирательства.

- Решение принимается не позднее двух месяцев от даты поступления иска. Срок может быть увеличен при систематическом переносе заседаний в случае неявки сторон, но при отсутствии уважительных причин суд оставляет за собой право заочного рассмотрения.

По истечении срока апелляционного обжалования (1 месяц) решение обретает законную силу. Истцу необходимо обратиться в суд за исполнительным листом, на основании которого будут производиться выплаты при удовлетворении иска. Также сторонам выдаются заверенные копии решения.

Важно! На практике самостоятельно подготовить все документы крайне сложно. Для получения положительного результата лучше воспользоваться помощью опытного юриста

Квалифицированный юрист может грамотно составить исковое заявление и сам отправит его в суд.

Закон о страховом деле в РФ

До внесения изменений в законодательство, гражданин, получив деньги в долг на условиях страхования, не мог от этих условий отказаться. На подобные обращения заемщиков банки давали исключительно отрицательный ответ, мотивируя тем, что свою подпись заемщик ставил, приняв решение добровольно и осмысленно.

Решить конфликт можно было только в судебном порядке, и только при предоставлении истцом доказательств о навязывании услуги. Только в исключительных обстоятельствах некоторые организации принимали требование клиента и возвращали ему через несколько суток деньги.

01.06.2016 Центробанк РФ, регулирующий, в том числе и вопросы страхового дела, объявил о возможности возвратить застрахованными лицами полис и получить назад уже уплаченные по нему деньги. Был введен новый термин — «период охлаждения», который означает, что в течение установленного законом времени (14 дней с 01.01.2018), физическое лицо имеет право поменять решение о страховке. Гражданин пишет заявление, страховщик в течение 10 дней возвращает уплаченную премию.

Принимая во внимание необходимость обусловленного законом возврата средств, в целях минимизации собственных рисков кредитно-финансовые организации завышают проценты по ссудам. А также предусматривают в договоре право кредитора на увеличение процентной ставки при отмене заемщиком страхового обслуживания

Подобные условия делают бессмысленным аннулирование договора.

«Почта Банк» – Обращение в Роспотребнадзор при Отказе в Возврате Денег

На основании нарушения п.2 и 3 ст. 16 ФЗ от 07.02.1992 №2300-1 граждане могут оспаривать навязанные страховки через Роспотребнадзор. Также туда можно обратиться в случае отказа по заявлению о возврате.

Как это сделать:

- Собрать всю документацию, относящуюся к кредиту и страхованию.

- Предоставить документы в территориальное подразделение Роспотребнадзора по месту регистрации страховщика.

- Срок рассмотрения обращения госорганом составляет 30 календарных дней. Это время дается на принятие решения о проведении проверки банка или страховщика: все зависит от ситуации.

- Роспотребнадзор инициирует внеплановую проверку, запрашивает документы у кредитора. О проверочных мероприятиях поступает оповещение за несколько часов до визита специалиста в проверяемое учреждение.

- По итогам составляется акт.

При выявлении нарушений оформляется предписание об их устранении до определенной даты. Если СК не выполняет требования предписания, возможно привлечение к административной ответственности, подразумевающей штрафы.

При неправомерном отказе можно обратиться в суд или подать жалобу в , если действия страховщика нарушают права потребителя.

Есть и другой вариант – отправка жалобы в электронном виде на официальном сайте . Здесь необходимо выбрать причину обращения, затем заполнить форму заявления и приложить к нему сопутствующую документацию.

Если СК отправила мотивированный отказ в выплатах, потребуется отсканированная копия письма для рассмотрения в ЦБ РФ. Срок рассмотрения жалоб на страховщиков составляет 30 календарных дней.

При повторном нарушении размер штрафа может быть увеличен в несколько раз. Также наступает ответственность за невыполнение ранее предъявленных требований госоргана.

Для успешного рассмотрения заявления гражданином должно быть представлено в Роспотребнадзор следующее:

Для успешного рассмотрения заявления гражданином должно быть представлено в Роспотребнадзор следующее:

- договор кредитования;

- договор страхования;

- заявление;

- письменный отказ от СК;

- чеки об оплате страховки;

- график погашения займа.

Для возврата страховки по кредиту заемщику необходимо использовать бланки заявлений, установленные страховыми компаниями. Для этого достаточно выбрать своего страховщика и скачать готовый образец.

Необходимые документы

Перечень документов, необходимых для расторжения договора ОСАГО, включает в себя общие и специальные документы, наличие которых зависит от причины расторжения договора. Общие:

- паспорт владельца/наследника;

- полис ОСАГО;

- квитанция об оплате полиса;

- ПТС или его копия (кроме случаев продажи или утери авто вместе с документами);

- реквизиты банковского счета, на который нужно перечислить средства, неиспользованные вследствие досрочного расторжения договора.

Специальные:

- оригинал/заверенная копия генеральной доверенности, если все действия совершаются по ней (страхование, продажа и т.п.);

- справка из ГИБДД, подтверждающая произошедшее ДТП и гибель авто вследствие аварии, снятие с учета для утилизации или по причине угона;

- документ, подтверждающий утилизацию ТС по гос. программе или по желанию владельца;

- акт утилизации в соответствующем случае;

- оригинал/заверенная копия договора купли-продажи, если машина была продана;

- оригинал или копия свидетельства смерти владельца авто, если договор расторгается по соответствующей причине.

Порядок действий

Досрочное расторжение договора ОСАГО должно проводиться согласно следующим правилам:

- Подача заявления на расторжение договора и возврат неиспользованных средств осуществляется лично при посещении офиса. В заявлении указываются все необходимые данные и причина расторжения договорных отношений. Образец заявления можно найти в страховой компании. При этом стоит заранее ознакомиться с условиями, чтобы знать, как расторгнуть договор ОСАГО, а также свои права, обязанности и особенности возврата неиспользованных средств.

- Заявитель имеет право потребовать письменное подтверждение принятия заявления во избежание проблем в дальнейшем. С этого момента у страховщика будет 14 дней, чтобы рассмотреть заявление и перечислить средства на счет.

- Если по истечении 14 дней деньги не будут переведены, заявитель должен повторно обратиться к страховщику, а если тот отказывает в возврате денег, то можно смело идти в РСА, ФССН или суд. Для корректного обращения в эти инстанции нужно предоставить копии заявления и страхового полиса.

Как вернуть деньги

Чтобы вернуть деньги за оставшийся срок действия полиса, необходимо подать заявление на расторжение договора вместе с документами как можно скорее, т.к. датой окончания договорных отношений будет считаться дата подачи заявления, а не дата продажи ТС или его утилизации. Иная ситуация только в случае смерти страхователя, потому что именно дата смерти будет являться временем окончания действия договора.

Сумма, которая будет возвращена, рассчитывается по формуле:

Сумма возврата = (П-23%)*Н/12, где

- П – страховая премия, внесенная при покупке полиса;

- 23% – сумма расходов страховой компании, требующая покрытия;

- Н – количество неиспользованных месяцев;

- 12 – количество месяцев в году.

Стоит учитывать, что неиспользованные месяцы будут отсчитываться с 1 числа следующего месяца. Если человек продал машину 30 числа, то лучше в этот же день ехать в страховую, т.к. если он обратится только 1 числа, то этот месяц уже будет считаться использованным.

Расторжение договора ОСАГО со страховой компанией – довольно быстрое и несложное дело, если имеются все необходимые документы, обосновывающие причины прекращения договорных отношений. Возврат средств – обязательный пункт при расторжении, если же страховщик отказывается от своих финансовых обязательств, клиент может обращаться в суд.

Способы отказа

Среди населения распространено заблуждение об обязательном наличии страховки при получении займа. Но согласно закону, такой вид услуг является исключительно добровольным.

Потенциальным заемщикам финансовые организации предлагают два варианта:

- сравнительно низкая процентная ставка в совокупности со страховкой;

- высокий процент без страхования.

Важно

Пытаясь сэкономить, заявитель соглашается на не всегда реально выгодные для него условия.

Ведь зачастую разница в процентах оказывается меньше, чем стоимость страхового обслуживания, доходящая порой до третьей части от суммы кредита.

Выбрав первый вариант отношений с банком, гражданин вправе, получив ссуду, отказаться от действий страховщика.