Закон о банкротстве кредитных организаций

Содержание:

Санация финансовых организаций

Санация представляет собой комплекс мер, направленных на улучшение финансового положения банка. Участие в финансовом оздоровлении принимает не только организация-банкрот, но и государство. К основным экономическим мерам относятся:

- Безвозмездная помощь со стороны акционеров банка и третьих лиц. В качестве помощи могут выступать не только денежные средства, но и согласие на отсрочку погашения кредитных обязательств;

- Солидарная ответственность акционеров перед кредиторами. В рамках данной политики частники могут разместить дополнительные средства на счетах банка;

- Разовый или многократный отказ акционеров от получения прибыли по акциям;

- Получение кредита за счет залогового имущества.

- Внутри организации должен быть проведен анализ доходов и расходов. С целью уменьшения расходной части бюджета необходимо выполнить сокращение рабочих мест, отказ от убыточных бизнес-проектов, закрытие неликвидных филиалов и отделений. Для повышения доходной части банк может продать часть имущества, сдать его в аренду, разработать новое прибыльное направление финансовых услуг.

Возвращают ли банки банкроты вклады-смотрите в этом видео:

Реорганизация финансового учреждения

Если санация по каким-то причинам не подходит в качестве метода финансового оздоровления, банк-банкрот может выбрать второй вариант – реорганизацию. В большинстве случаев это понятие подразумевает слияние банка с более крупной финансовой организацией.

Нередки случаи, когда руководство банка не исполняет требования по улучшению ситуации. Тогда Комитет банковского надзора Банка России назначает новый состав администрации банка на срок шесть месяцев. Главной миссией нового руководства является соблюдение правил финансового оздоровление и контроль осуществления необходимых мер.

Банк может вернуться к текущей деятельности, только если работа исполняющей обязанности администрации будет эффективной. В противном случае Ассоциация по реорганизации кредитных учреждений примет решение о ликвидации банка.

Ликвидация финансового учреждения

После того, как Центробанк России отозвал лицензию банка, все участники должны принять решение о ликвидации организации. Проведение всех мероприятий происходит под контролем ликвидационной комиссии, в составе которой находятся участники акционерного общества, кредиторы банка и его должностные лица.

В случаях когда ликвидация – результат решения суда, назначается конкурсный управляющий. Процедура считается завершенной в тот момент, когда в Книге государственной регистрации будет аннулирована запись о регистрации банка-банкрота.

Несостоятельность банка и его юридическое признание влечет за собой ликвидацию данной организации. Статус должника банк может получить по разным причинам, следствие которых будет отзыв лицензии Центробанком.

Сама процедура банкротства – процесс очень длительный и трудоемкий. В целях снижения затрат и потенциальных рисков, банку-должнику и кредитором лучше прибегнуть к помощи профессиональных юристов.

Описание фз 127 о банкротстве

Инициатива наведения порядка в экономике страны на рубеже 1990-2000-х годов исходила от В.В. Путина. В своих комментариях Президент активно призывал к этому. Именно его желание навести порядок в сфере банкротства и послужило отправной точкой для издания соответствующего нормативно-правового акта. В итоге в конце 2002 года на смену предшествующему закону о несостоятельности (банкротстве) пришел новый Федеральный закон от 26.10.2002 №127-ФЗ с тем же названием.

Новый закон состоит из нескольких основных элементов. Так он в в содержании своих статей раскрывает:

- общие положения процедуры признания лица банкротом,

- меры по предупреждению банкротства,

- порядок разбирательства дел в арбитражном суде,

- процесс оспаривания сделок должника,

- ответственность должностных и иных лиц в делах о банкротстве,

- процедуры наблюдения, финансового оздоровления, внешнего управления, конкурсного производства и т.д.,

- порядок заключения мирового соглашения.

Помимо этого ФЗ 127 разграничивает несостоятельность (банкротство) отдельных российских граждан и юридических лиц, при этом разделяя их на различные категории должников. Так же необходимо отметить, что закон о банкротстве подвергается регулярным изменениям, однако суть свою он не меняет. Так последние изменения были внесены в конце июля 2017 года.

Стоимость банкротства кредитной организации

В каждом отдельном случае стоимость банкротства кредитной компании зависит от определенных обстоятельств дела, количества займодателей, размера долговых обязательств, юридического сопровождения. Главными статьями расходов при производстве банкротства являются:

- судебные издержки (госпошлина, др. услуги);

- стоимость услуг арбитражного управляющего.

Кроме этих расходов, существует еще множество мелких платежей, которые в общем объеме достигают примерно 50 тыс.руб.

Прочие расходы состоят из:

- почтовых затрат для отправления заказных писем кредиторам (цена одного заказного письма с уведомлением составляет 60 рублей). В среднем на это идет 1 000 рублей.

- публикации сведений в реестре ЕФРСБ. На количество публикаций влияет число включенных в реестр кредиторов и количество процедур. В среднем эти затраты оцениваются суммой 800 рублей;

- числа публикаций в издании «Коммерсантъ». В некоторых случаях требуется услуга печатания материалов при введении реструктуризации и при объявлении торгов с реализацией имущества. Оценка услуги 10−20 тыс. рублей;

- прочих незначительных трат на организацию торгов, банковские комиссии и др. Стоимость мелких услуг достигает 2−3 тыс. рублей.

Самостоятельное ведение процесса банкротства организации возможно при наличии своих «сильных» юристов в фирме. Но у них нет практики по данному направлению. Потому лучше пригласить профессионалов для правовой помощи из юридической компании, которая практикуется по делам, связанным с банкротством кредитных организаций. Услуги профессионального юриста оцениваются от 100 тыс. рублей. Чем грамотнее и компетентнее специалист, тем больше он сможет сделать в пользу положительного решения вопросов.

Закон определил минимальную сумму вознаграждения для управляющего 30 тыс. рублей. Эта сумма считается маленькой, несмотря на дополнительное вознаграждение (7% от сумм, выплаченных кредиторам в ходе реструктуризации долга). Конкурсному управляющему предусмотрен такой же процент от реализованного имущества. Средства выплачиваются из конкурсной массы, которую получили от продажи имущества. В тех случаях, если КК не владеет активами, кроме офисной мебели и компьютера, минимальную сумму конкурсному управляющему повышают. Кроме этого, каждая очередная стадия процесса, гласящем о банкротстве (мирового соглашения, реструктуризации, проведения торгов и др.) оплачивается отдельно. Хотя стоимость банкротства довольно высокая, занимает много времени, приносит массу хлопот, но до сих пор остается достаточно частым явлением. Полная стоимость услуг по делу может в несколько раз превышать долги организаций (финансы требуются на оплату услуг управляющего, на госпошлину, юридическое сопровождение, публикации, отправление заказных писем всем кредиторам, и др.) Кроме высокой стоимости услуг, нужно иметь «железные» нервы, чтобы пройти этот путь и стать банкротом.

Интеркоммерц Банк, 91,4 тыс. чел

Отчетность организации, публикуемая на сайте Центробанка, внушала клиентам доверие. 110 млрд руб. активов и 90 млрд руб. обязательств. 27 января 2016 г. перестали обслуживать платежи, трудности возникли и при выдаче вкладов.

Возможные потери оценивали в 5 млрд руб., которые после прихода временной администрации почему-то превратились в 90. Кредиторы требовали разъяснений, но с физлицами из-за отзыва лицензии все действия с 8 февраля 2016 г. были прекращены.

Таблица 2. Долги Интеркоммерц Банка

| Кредиторы | Человек | Сумма, млрд руб. |

| Страховой случай | 91 400 | 64,3 |

| Всего требований | 9 588 | 88,47 |

| в т.ч. физлица-превышенцы | 8 777 | 67,65 |

Вы или Ваши близкие теряли деньги из-за банкротства банка?

Да, деньги не вернули

Я работаю только с проверенными банками

Выплаты вкладчикам, которые не получили деньги от АСВ, составили 5,3 млрд руб., или 7,86%. Конкурсное производство длится более 4 лет, в сентябре 2020 г. продлено еще на полгода.

Кстати, заемщиков тоже можно признать пострадавшими, отзыв лицензии для них может обернуться просрочкой выплат, штрафными санкциями и испорченной кредитной историей.

Что такое банкротство

В толковом словаре русского языка С.И. Ожегова понятие банкротства характеризуется крайней степенью несостоятельности, при которой организация не способна осуществлять выплату долговых обязательств. В экономике банкротство – это совокупность действий, направленных на ликвидацию коммерческого банка, сопровождающаяся реструктуризацией долгов и продажей имущества банка.

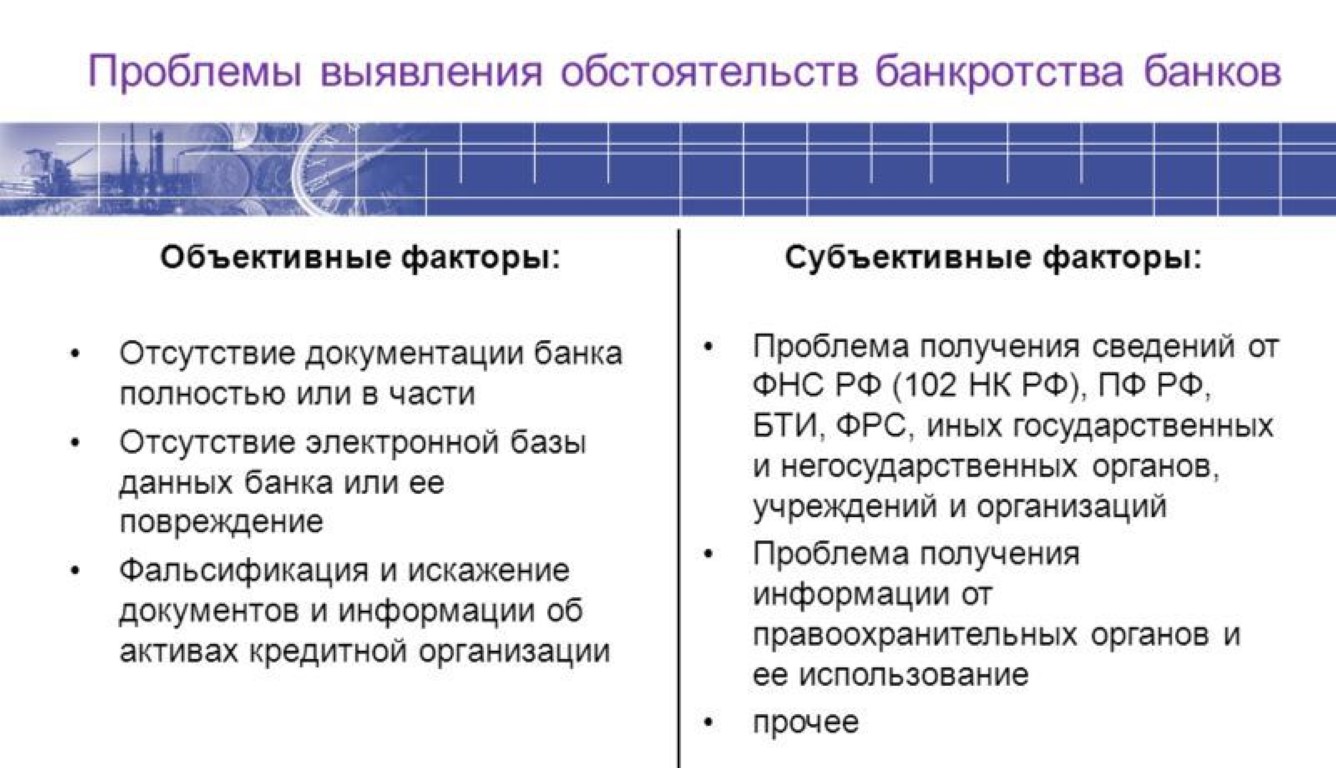

Почему банки становятся неплатежеспособными

Важной причиной банкротства в России является нежелание банков проводить полноценную аналитическую работу. Будущую несостоятельность можно прогнозировать за 1,5-2 года до начала снижения цены организации под влиянием внешних и внутренних факторов

Только постоянный мониторинг и анализ экономического рынка способен предотвратить финансовую несостоятельность, являющуюся экономической наполняющей банкротства. Предпосылки для признания финансового краха, можно условно разделить на две группы.

Причины признания банка банкротом.

К внутренним факторам, способным привести к ликвидации банка относятся:

-

Появление просроченной задолженности по ссудам. Ссуда считается просроченной, если заемщик не может вовремя погасить образовавшуюся задолженность. После принятия решения о списании данной ссуды, банк больше не имеет право указывать ее балансовом отчете.

Если количество просроченной задолженности считается незначительным, убыток по ней покрывается регулярно получаемой чистой прибылью. К банкротству банка приводит увеличение количества не выплаченных ссуд и превышение расходов над доходами. - Снижение стоимости ценных бумаг. Если в период от даты приобретения акций до момента продажи их цена существенно снизилась, банкротство неизбежно.

- Убыточная деятельность банка. В результате отсутствия прибыли собственный капитал финансовой организации постепенно уменьшается, соотношение активов и пассивов увеличивается в пользу последних, долговые обязательства растут. Отсутствие ликвидности ведет к банкротству организации.

К внешним факторам, способным повлиять на ухудшение платежеспособности банка относятся:

- высокий уровень инфляции;

- низкая процентная ставка по банковским вкладам;

- уменьшение доходов населения России;

- налоговые ставки.

Ни одна из причин в отдельности не может послужить основанием для признания банка банкротом. Несостоятельность становится результатом неправильной деятельности кредитного учреждения в течение нескольких лет.

Признаки банкротства банка

Существует ряд признаков, по которым можно определить несостоятельность банка. Кредитное учреждение в ближайшее время будет признано банкротом, если:

- происходит регулярное нарушение требований кредиторов в течение последних 6 месяцев;

- отчисления в государственный бюджет и выплата обязательных платежей осуществляются с опозданием;

- уменьшение собственных активов на 10% и более;

- постепенное уменьшение уставного капитала более чем на 20%.

Как банк становится банкротом-расскажет это видео:

Законы, регулирующие деятельность банков и процедуру банкротства

Порядок ликвидации и признания банкротства банков в нашей стране регулируется как общим законодательством, так и узкоспециализированным.

Федеральный закон от 26 октября 2002 года №127-ФЗ «О несостоятельности (банкротстве) и Федеральный закон от 2 декабря 1990 года №395-1 «О банках и банковской деятельности» — два кита, на которых базируется вся система ликвидации и банкротства коммерческих банков в России.

Порядок проведения процедуры банкротства кредитного учреждения

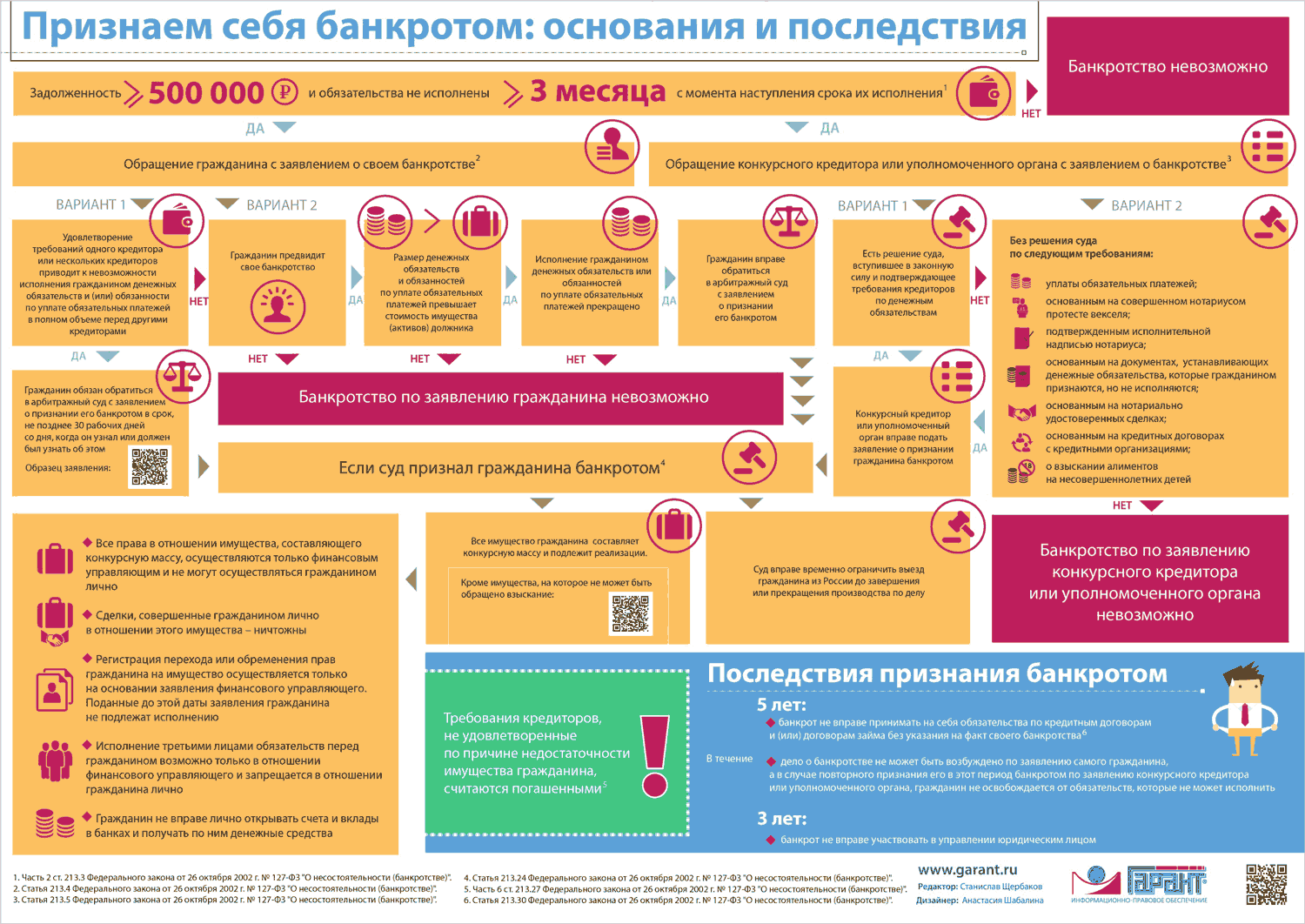

Согласно законодательству Российской Федерации заявителем по делу о признании кредитного учреждения банкротом могут выступать:

- Банк-должник;

- Кредитор финансового учреждения, задолженность перед которым превышает размер пятисот МРОТ;

- Прокурор.

Несостоятельность банка наступает по истечению двухнедельного срока, следующего за датой исполнения долговых обязательств.

Дело о признании банка банкротом может рассматриваться только по правилам арбитражного процессуального кодекса. Арбитражный суд может возбудить дело о банкротстве только после того, как Центробанк в установленном законодательством порядке отзовет лицензию кредитной организации.

Защита вкладчиков

Каждый вкладчик должен иметь право на сохранность своих сбережений. Грамотно разработанная система страхования депозитных вкладов, поможет людям больше доверять банкам и кредитным организациям. С. А. Устимова в научной статье указывает на этот факт, как на важнейшую составляющую экономики. При этом обязательно должны быть учтены интересы кредиторов. В той же научной статье И. Г

Линёва акцентирует внимание на то, что во многих странах мира (Соединённых Штатах Америки и в европейских государствах) страховая политика находится на порядок выше, чем в Российской Федерации. К примеру, японское и бельгийское законодательство гарантирует выплату вкладов в 100%-ом эквиваленте

Куда платить в случае банкротства банка

Чаще всего, после продажи кредитного портфеля банкрота иному финансовому учреждению всем клиентам должны быть отправлены соответствующие уведомления, где будут указаны новые реквизиты для внесения платежей.

В этом случае проблема в том, что такие письма могут затеряться из-за некорректной работы почты или, если человек не проживает по месту прописки, он его просто не получит.

Именно поэтому осторожный плательщик должен самостоятельно узнавать, куда необходимо осуществлять оплату по кредиту, по всевозможным путям

Следует помнить, что невозврат кредита банку, который уже был признан банкротом – это очень важное дело, так как его руководству уже нечего терять, и они будут действовать с неплательщиками максимально жестко

Смотрите видео, в котором специалист разъясняет, что делать, если банк обанкротился и нужно ли платить кредит:

Как не выплачивать кредит обанкротившемуся банку?

Итак, ваш банк – банкрот. Кредитные обязательства на вас остаются. Они будут либо переданы другому банку, у которого все в порядке с финансовой ситуацией, либо – в АСВ, которое может в результате еще и увеличить сумму долга. Ситуация незавидная, но из нее действительно существует законный выход.

Раньше объявлять себя банкротами могли только юридические лица, но на сегодняшний день на полностью законных основаниях физическое лицо имеет право на банкротство наряду с организациями. Это непростой процесс, который потребует от вас внимательности, юридической подкованности и времени, но результат того стоит – вы будете освобождены от обязательств по выплатам задолженностей банкам. И не только им, если у вас имеются еще какие-либо долги.

Окончательно признание банкротом физлица производится по решению Арбитражного суда. Для этого нужно подать заявление и подготовить ряд документов, подтверждающих вашу неспособность производить выплаты по кредитам и займам. Помочь провести процедуру от начала до конца и юридически грамотно подготовить все бумаги помогут профессионалы нашей организации, которые специализируются именно на делах по банкротству. Мы готовы ответить на любые ваши вопросы!

Какие возникают нюансы при банкротстве кредитных организаций

Правовые проблемы банкротства кредитных организаций, вселяют ужас и опасения у вкладчиков. Чтобы такая организация считалась несостоятельной на законном основании нужно, чтобы арбитражный суд признал это. На осуществление уплаты задолженности перед кредиторами кредитной организации даётся 14 дней после принятия решения. Если этого не происходит, то у неё отзывается лицензия (даёт Банк России) на возможность осуществлять финансовые операции. В основном процедуру банкротства проводят, основываясь на Федеральный закон от 26. 10. 2002 г. № 127. Но специфика несостоятельности кредитных образований привела к необходимости принятия в 1999 году (25 февраля) ещё одного нового ФЗ № 40 «О банкротстве кредитных организаций» для устранения пробелов и противоречий, которые позволяют трактовать нормы закона по-разному.

Рекомендации по пунктам и вкратце

Да. Обязательства выполнять все равно придется.

Куда переводить деньги?

На счет организации, которой перешли права и обязательства банка-банкрота. Реквизиты вы получите в уведомлении или узнаете на сайте банка, с которым изначально заключали договор.

Могут ли ухудшиться условия?

Согласно указанию ЦБ РФ, такого произойти не должно. Поэтому, если вам предлагают перезаключить договор на менее выгодных условиях, вы можете смело отказаться.

Что делать, если вам не подошли условия?

Так же, как и с ответом на вопрос, если банк закрылся, нужно ли платить кредит, главное, что нельзя делать – никак не реагировать. Если вам не подошли условия, обязательно свяжитесь с учреждением, к которому перешли права по получению долга. Упомяните правила, установленные Центробанком.

Если новый банк упорно не собирается соблюдать ваши права, смело обращайтесь к юристу. Помните, даже если дело дойдет до суда, закон на вашей стороне – заемщик имеет полное право продолжать гасить займ на тех условиях, на которые соглашался изначально при заключении первого договора.

Если в БКИ передали данные о вас как о должнике

Если с вашей стороны действительно получилась просрочка или данные в БКИ были добавлены ошибочно, обязательно прочитайте, как исправить кредитную историю.

Как определить, что банк почти банкрот

Кредит в Райффайзен от 8,99%. Решение за 2 минуты. Без залога, поручителей. По двум документам. Жми!

Если коротко повториться, то это:

- Введение любых ограничений на деятельность со стороны ЦБ. Особенно безотказно это касается на ограничение на использование сервиса срочных платежей БЭСП. Обычно на то, чтобы прекратить деятельность банка после введения этого ограничения ЦБ нужно 2-3 недели, до 1 месяца.

- Задержки в движении и переводах денежных средств. У банка не хватает ликвидности и он до сих пор не смог ее привлечь, чтобы работать с текущими платежами? Скорее всего «коллеги» по цеху уже в курсе, что банкротство не за горами и денег ему выдавать нельзя. Даже краткосрочные ссуды.

- Повышение ставок по вкладам и депозитам. Не простая коррекция вслед за рыночной коньюктурой, а появление каких-либо супер-акций, распродаж, на которых клиентам предлагается открыть вклад на очень выгодных условиях. Такая ситуация возникает в момент, если управляющие еще не ограничены в выборе средств, но уже понимают, что без срочного и быстрого притока денег им с ситуацией не справиться.

- Массовые сокращения и закрытия дополнительных офисов. Банкротство в бытовом понимании — процесс не мгновенный. Сначала кредитное учреждение пытается урезать расходы. Иногда эти расходы сокращаются против будущих доходов, которые смогли бы принести допофисы, если бы они функционировали дальше. Текущий день в такой сложной ситуации имеет высший приоритет.

Дополнительно, если вы клиент банка, вы должны следить за следующими параметрами:

- Количество «технических сбоев» не должно быть высоким. Иногда проблемы баланса закрываются тем, что операционный день банка просто отрезается от внешнего мира. И в это время возможны махинации;

- Среди внешних консультантов и в СМИ нет сообщений о том, что они рекомендуют своим клиентам воздерживаться работать с тем или иным банком. История Промсвязьбанка, Бинбанка и Открытия хоть и не завершилась банкротствами и отзывами лицензий (слишком крупные игроки), но, тем не менее, сопровождались скандалами, связанными с тем, что те или иные консультанты просили своих клиентов держаться от банков подальше;

- Отсутствие участия банка в каких-либо скандалах, связанных с возможностью появления к нему крупных исков.

- Наличие проблем у «материнских организаций«. Ни для кого не секрет, что почти все банки завязаны на ту или иную крупную организацию или группу компаний, которая является приоритетным клиентом и для финансирования деятельности которой он, собственно, в главную очередь и предназначается. Если у материнской группы компаний возникают проблемы, они почти наверняка отзовутся на банке. В виде исков и консолидированной ответственности.

- Отсутствие массового исхода клиентов. Или по крайней мере пусть и небольшого по численности, но исхода крупных клиентов. Обычно всегда находятся люди, которые знают немного больше, чем в среднем. Наблюдать за их поведением, как правило, оказывается очень полезно. И выгодно для кошелька.

Как происходит банкротство банка

Прежде всего стоит сказать о том, что банк не банкротится одномоментно. Обычно этот процесс начинается с того, что происходит постепенное ухудшение его финансового положения, а уже потом у банка отзывают лицензию. Сделать это может только Центральный Банк. Это не случается за одну неделю, однако слухи о скором банкротстве могут распространяться за какое-то время до окончательного решения ЦБ.

И как же платить кредит, если банк обанкротился? В первую очередь, помните о том, что, даже если до вас все же дошли разговоры о лишении банка лицензии, не спешите радоваться и вычеркивать из своих планов изрядно надоевшие ежемесячные выплаты. Такое решение может привести к тому, что банк все же встанет на ноги, а вы окажетесь должны, помимо основной суммы, дополнительную кругленькую за просрочки выплат.

Процедура банкротства включает в себя попытку финансового оздоровления. Это относится не только к банкам, но и к другим юридическим лицам. Назначается временное управление, задача которого – наладить финансовую стабильность в организации, чтобы не допустить ее окончательного банкротства. Все это время выплаты от должников, разумеется, должны продолжаться. Более того, в рамках оздоровления на заемщиков нередко накладываются дополнительные штрафы и санкции за просрочки платежей, ведь банку как можно скорее необходимо вернуть денежные средства.

Итак, первое, что стоит запомнить: даже если банк обанкротился, продолжать выплату кредита нужно, чтобы не заполучить еще больший долг, который все равно придется вернуть по закону, даже если его передадут другому банку или агентству по страхованию вкладов (АСВ).

Агентство по страхованию вкладов, в свою очередь, при отсутствии платежей имеет право подать в суд на должника. Делает оно это обычно через два-три года, когда заемщик, решив, что в обанкротившийся банк, лишенный лицензии, выплачивать ничего не нужно, в то время как долг по кредиту возрастает в три-четыре раза. Однако, даже если вы попали в такую западню, все равно остается выход, причем полностью законный.

За последние пару лет участились случаи отзыва лицензий у целого ряда банков. Узнать подробнее о том, какие банки обанкротились, можно на официальном сайте Агентства по страхованию вкладов. Там же можно найти информацию о том, как проходит финансовое оздоровление банков и что делать вкладчикам, лишившимся своих денег. В текущем году глубокий общественный резонанс вызвали действия АСВ в отношении вкладчиков, успевших забрать свои вклады за месяц до того, как было официально объявлено о признании банка банкротом. Удачливых вкладчиков обязали вернуть собственные денежные средства в пользу АСВ, так как их действия вызвали подозрения. И эти иски были удовлетворены.

Что же делать, если вам пришел иск от агентства по страхованию вкладов или другого банка за задолженности по кредиту или с требованием вернуть вклад? Как быть, если вы только недавно узнали о банкротстве своего банка и не знаете, нужно ли выплачивать кредит? Более того – существует ли легальный способ его не платить?

Статистика банкротства физических лиц в «Долгам.НЕТ»

В Интернете сложно найти точную информацию по участию кредиторов в процедурах банкротства граждан. Процесс банкротства клиентов «Долгам.НЕТ» полностью автоматизирован, поэтому мы можем легко оперировать любыми данными в более чем 200 наших дел о банкротстве, и предоставляем Вам собранную нами статистику:

ТОП-5 самых популярных кредиторов среди наших клиентов:

- «Сбербанк» присутствует в кредиторах у 63% наших клиентов;

- Государство в лице Федеральной налоговой службы – 46%;

- Банки группы «ВТБ» (ВТБ, ВТБ24, Банк Москвы) — 39%;

- Тинькофф Банк – 31%;

- Банк «Русский стандарт» — 28%.

Из них Тинькофф банк и его дочернее коллекторское агентство «Феникс» вообще не принимает участия в процедурах банкротства (не заявляют свои требования в реестр требований кредиторов). «Русский стандарт» заявил свои требования лишь один раз. Остальные кредиторы из нашего ТОП-5 принимают участие практически во всех наших процедурах банкротства:

- «Сбербанк» заявил свои требования в 92% наших дел, где он являлся кредиторов. Причем 2 раза он не успел это сделать в установленный законом срок и его требования были включены «за реестр».

- Банки группы «ВТБ» — в 90% дел, причем снизил показатель недавно влившийся в группу «Банк Москвы»;

- ФНС – 83%.

Стоит отметить также позицию банка «Траст», который активно включается в процесс и периодически является на финальные судебные заседания с ходатайством о неосвобождении от долгов.

Микрофинансовые организации на нашей практике принимали участие в процедурах банкротства своих должников крайне редко. Исключение недавно составила организация «Накта-Кредит».

В заключение хотелось бы привести статистику участия в процедурах банкротства физических лиц – клиентов известных розничных банков:

- Банк ОТП – заявил свои требования лишь в 29% наших дел, где он являлся кредитором;

- Хоум кредит банк – в 28% наших дел;

- Русский стандарт – в 12% наших дел.

Эти данные, а также множество других факторов мы учитываем при анализе перспективы банкротства наших потенциальных клиентов. Вы можете абсолютно бесплатно оценить перспективы личного банкротства на одночасовой консультации в любом из наших офисов. Записаться можно по телефону 8-800-333-89-13.

Особенности банкротства кредитных организаций

Банкротство кредитной организации — особый порядок, применяемый к кредитным организациям.

Банкротство кредитной организации — особый порядок, применяемый к кредитным организациям.

На территории Российской Федерации процедура признания банкротом юридического лица проводится на основании единых стандартов.

Пошаговое руководство:

- Начальный этап — подача заявления, подкрепленного пакетом подтверждающих документов. Законодательная база РФ закрепила право заявить о банкротстве за должниками, заимодавцами, государственными организациями и Центральным банком Российской Федерации.

- Юридическое основание для деятельности кредитных компаний — специальная лицензия. Разрешение на проведение финансовых операций неплатежеспособными структурами аннулируется ЦБ РФ.

- Для решения проблемы с платежеспособностью применяются оздоровительные меры, включая изменение активов и пассивов, содействие учредителей, привлечение партнерских капиталов. Допускается трансформация структуры юридического лица.

- Для удовлетворения требований заимодавцев проводится распродажа имущества. После погашения задолженности перед кредиторами составляется конечный ликвидационный баланс. Промежуточный документ, оформленный конкурсным управляющим, уходит на согласование в Центральный банк.

- По результатам завершенного производства формируется отчет, содержащий подробную информацию о реализованном имуществе, полный перечень обязательств перед заимодавцами, включая выполненные, и данные ликвидационного баланса.

- Заключительный этап — вынесение судебного решения о завершении конкурсного производства и признании банкротства кредитной компании.

Банкротство — это процедура ликвидации неплатежеспособной кредитной организации.

Банкротство — это процедура ликвидации неплатежеспособной кредитной организации.

Последствия судебного и внесудебного банкротства: как самому признать себя банкротом с минимальными рисками?

После введения судебной реализации имущества:

- Кредиторы и коллекторы не могут требовать возврата кредитов.

- Судебные приставы приостанавливают взыскание: заработная плата с карты больше не списывается, имущество освобождается от ареста, запрет на выезд за границу снимается. Но аналогичный запрет может наложить суд.

- Просрочки и пени больше не начисляются.

- Финансовые дела должника переходят в компетенцию арбитражного управляющего. Доходами руководит он, а не банкрот.

- Оформление новых кредитов или поручительство невозможны, пока длится судебное дело.

- Заключение сделок на сумму свыше 50 000 рублей под запретом.

- Кредиторы могут оспаривать сделки по отчуждению имущества. Например, когда сторонами выступают близкие родственники или стоимость сделки гораздо ниже рыночной цены.

- Возможные ограничения: введение судебного запрета на выезд за границу на период банкротства; арест имущества. Но ограничения вводятся по ходатайству кредиторов, если есть опасения, что должник вывезет имущество в другую страну или скроется от ответственности сам.

Больше всего должников заботит, существует ли угроза имуществу, не пострадает ли работа. При банкротстве из конкурсной массы исключается имущество в виде единственной квартиры, профессионального оборудования стоимостью до 10 тыс. рублей и бытовой техники с мебелью.

Также можно подать ходатайство об исключении зарплаты — за счет дохода должник обеспечивает себя и свою семью. Но суд вправе оставить должнику сумму в 1 прожиточный минимум на него и каждого члена семьи.

Ходатайство об исключении денежных средств из КМ

(35.1 КБ)

Пока идет внесудебное банкротство ограничения следующие:

- Запрет на оформление новых долговых обязательств: человек не может оформить кредит или выступить поручителем по чужому договору.

- Прекращается начисление процентов, штрафов и пеней за неуплату.

- Прекращаются требования по возврату задолженностей со стороны банков, коллекторов и микрофинансовых организаций.

- Кредиторы могут подавать запросы в МВД, СМЭВ и Росреестр о финансовом положении должника. Если обнаружится скрытое имущество, дело, открытое через МФЦ, может перейти в Арбитражный суд. Тогда кредиторы назначают своего арбитражного управляющего, что гарантированно повлечет осложнения и риски.

По завершении судебной и внесудебной процедуры наступают следующие последствия:

- человек не сможет повторно объявить банкротство: в течение 5 лет после судебной процедуры, в течение 10 лет после внесудебного списания долгов;

- оформляя кредит, он в течение 5 лет должен информировать банк о пройденном банкротстве;

- человек не сможет в течение 3 лет стать генеральным директором, войти в Совет директоров или иным способом управлять юридическим лицом;

- в течение 10 лет нельзя быть руководителем банка;

- если банкротство признал ИП, то в течение 5 лет банкрот не сможет снова заниматься такой деятельностью. Если статус ИП был ликвидирован в течение 1 года до внесудебного банкротства, последствия будут те же.

Кроме запрета быть директором предприятия и учредителем юрлица, банкротство не несет ограничений по трудоустройству. Можно работать кем хотите — хоть приставом, хоть депутатом, официально получать зарплату и никого не бояться.

Судебное и внесудебное банкротство можно пройти спокойно и без рисков, обратившись к опытным юристам. Перед тем как оформить заявление, специалисты внимательно проанализируют вашу ситуацию, обстоятельства, предоставят юридические рекомендации.

Назначение временного управляющего.

Назначение временного управляющего — это вынужденная мера, предпринимаемая в целях избежать банкротства финансовой организации. Эта единица назначается на следующий день, после отзыва лицензии Центральным Банком. Решение о вводе временного администратора выносит Арбитражный суд, по заявлениям кредиторов и потребителей услуг.

В задачи временного управляющего входит комплекс реанимационных задач, главной из которых является выявление нарушений и ошибок в работе организации. Дальнейшие действия по восстановлению платежеспособности и работоспособности учреждения координируются Центробанком.

Банки-банкроты на территории России

Объявление банкротства приводит кредитные компании в первую очередь к аннулированию лицензии на право проведения финансовых расчетов и других операций, связанных с обращением денег. Поэтому для обеспечения безопасности сбережений, чтобы не лишиться средств, замороженных на счетах обанкротившихся организаций, клиенты для эффективного сотрудничества избегают сотрудничества со следующими банками:

- занимающими позиции после 100 первых организаций в рейтинге по размеру задействованных капиталов;

- обладающими негативной кредитной историей.

По данным, опубликованным в 2019 г. в средствах массовой информации, банкротами на территории Российской Федерации официально признано более 2750 финансовых учреждений. К ним относятся:

- Агроинкомбанк;

- ВТБ24;

- Балтика;

- Взаимодействие;

- Гринфилдбанк и т.д.

Полный перечень обанкротившихся банков занесен в книгу памяти на странице Banki.ru. Сведения регулярно обновляются.

Выводы

Если ваш банк обанкротился, не впадайте в панику – жизнь продолжается.

Если вы заёмщик, то можно не слишком волноваться

Главное — уделить внимание выполнению графика платежей, будь то обычное заимствование или ипотека.

Если вы вкладчик, то что вам остаётся? Ждать новостей и надеяться, что ваши сбережения вернут. А также избегать сомнительных действий.

Уцелевшие деньги несите в другой банк, но теперь уже выбирайте более надёжный, желательно — с участием государства.

Эксперты советуют делать крупные вклады в банк с рейтингом не ниже ТОП-20

Ни одного случая банкротства среди них зарегистрировано не было.