Что такое депонированная заработная плата?

Содержание:

Депонированная зарплата – что включает в себя понятие

Что такое депонированная ЗП?

Для того, чтобы понимать, что такое депонирование зарплаты и как правильно депонировать средства, стоит углубиться немного в суть бухгалтерского учета и правил выдачи заработной платы работникам.

Если с банком, в котором хранятся средства организации, не заключен зарплатный контракт, то заработную плату сотрудникам в компании кассир выдает на руки, то есть наличными средствами.

Зарплатный контракт – возможность перечисления заработной платы со счета в банке на карту сотрудника или же его сберегательную книжку. Таким образом, не только купируется в целом работа кассира, но и упрощается движение средств по счету, а также контролируется работа бухгалтера.

По закону заработная плата выплачивается сотрудникам в определенное время, а точнее два раза в месяц. Если зарплата выдается на руки, то выплачиваться она может в течение 5 дней с наступления даты выдачи включительно. То есть, если сотрудникам выдают зарплату 15 числа, то до 20 числа включительно деньги могут храниться у кассира в специальном сейфе.

После истечения этого периода кассир обязан либо выдать сотруднику средства, либо же отправить их обратно в банк. Именно для того, чтобы вернуть деньги в банк и зачислить их вновь на счет компании производят депонирование заработной платы.

Невыдача зарплаты может происходить по разным причинам: командировка, больничный лист и так далее. То есть, при длительном отсутствии работника на своем месте.

Оформляется данный процесс специальной бухгалтерской проводкой, следующим образом:

- Бухгалтер проверяет заработную плату каждого сотрудника построчно в зарплатной ведомости;

- Напротив фамилии работников, которые зарплату не получили и в ведомости не расписались ставиться специальная отметка «Депонировано». Отметка может быть написана как вручную, так и при помощи специального штампа;

- Затем кассир сверяет все данные, просчитывает приход, расход, остаток. В конечном итоге, сумма оставшихся денег наличными должна быть равна сумме депонированных средств по зарплатной ведомости.

В акте в обязательном порядке должны быть указаны следующие сведения:

- Наименование компании;

- ФИО сотрудника или сотрудников, не получивших заработную плату;

- Сумму невыплаченных средств причитающихся для каждого работника;

- Сумму общую всех денег;

- ФИО кассира и его подпись;

- Дату составления документа.

Кроме всего прочего, данный акт в обязательном порядке должен быть тщательно изучен и подписан главным бухгалтером компании. Без подписи главного бухгалтера акт является недействительным и в банке его могут не принять.

После того, как все необходимые манипуляции произведены, кассир возвращает средства в банк, где они зачисляются непосредственно на счет компании. Оформляется это как приходный ордер.

Однако после того, как работник возвращается к работе, зарплату ему следует выдать по первому требованию. Для этого кассир должен вновь получить средства. То есть, по расходному ордеру нужная сумма денег выдается кассиру и он выдает их под роспись о получении сотруднику.

Алгоритм действий бухгалтера при депонированной заработной плате

Действие 1. Проверяем расписки в получении денег в расчетно-платежной ведомости.

По истечении 5 дней, отведенных на выплату зарплаты, бухгалтер напротив каждой неполученной суммы в графах «Деньги получил» (при выдаче денег по форме № Т-49) или «Подпись в получении денег» (при выдаче денег по форме N Т-53) должен поставить штамп или отметку от руки «депонировано» в графе, предназначенной для подписи.

Если сотрудник не успел получить зарплату, то он может обратиться с устным или письменным заявлением в бухгалтерию с просьбой выдать ему деньги. Бухгалтер по заработной плате делает заявку в банк на получение депонированных денежных средств. Работник может получить эти деньги в день аванса, в день выдачи следующей зарплаты или выдача средств будет отложена на день депонированных выплат (если на предприятии определён таковой). Рекомендации по выплатам депонированных денежных средств обязательно должны быть прописаны в локальных документах организации.

Действие 2. Подводим итог по платежным ведомостям.

В итоговой строке ведомостей формы № Т-49 или формы № Т-53 необходимо посчитать и записать суммы:

- фактически выданных наличных денег;

- подлежащие депонированию и сдаче в банк.

Если деньги на зарплату выдавал не кассир, а другое лицо, на ведомости дополнительно делается запись «Деньги по ведомости выдавал (подпись)».

Действие 3. Составляем реестр депонированных сумм.

В Указании о порядке ведения кассовых операций от 11.03.2014 № 3210-У нет требования вести реестр депонированных сумм. Поэтому с 1 июня 2014 г. этот документ считается необязательным. Но он очень удобен для отслеживания задолженности перед работниками, поэтому отказываться от него совсем не стоит. Нумеровать реестры депонированных сумм следует в хронологической последовательности с начала календарного года.

Реестр депонированных сумм составляют в произвольной форме. Рекомендуем включить в него следующие реквизиты:

- наименование (фирменное наименование) организации;

- дата оформления реестра депонированных сумм;

- период возникновения депонированных сумм наличных денег;

- номер расчетно-платежной или платежной ведомости;

- фамилия, имя, отчество (при наличии) работника, не получившего наличные деньги;

- табельный номер работника (при наличии);

- сумма невыплаченных наличных денег;

- итоговая сумма по реестру депонированных сумм;

- подпись кассира;

- расшифровка подписи кассира.

Реестр депонированных сумм может содержать дополнительные реквизиты, например, о выплате депонированных сумм.

Действие 4. Вносим в книгу учета депонированные суммы.

Обязательство вести книгу учета депонированных сумм также не прописано в Указании о порядке ведения кассовых операций от 11.03.2014 № 3210-У. То есть она не является обязательной. Форму данной книги каждая организация разрабатывает самостоятельно. Книга открывается на год. В ней каждому депоненту отводится отдельная строка, в которой указывают его табельный номер, фамилию, имя и отчество, депонированную сумму.

В группе граф «Отнесено на счет депонентов» должны быть указаны месяц и год, в которых образовалась депонентская задолженность, номера платежных (расчетно-платежных) ведомостей и суммы депонированных выплат, а в группе граф «Выплачено» против фамилии депонента записываются номер расходного кассового ордера и выплаченная сумма за соответствующий месяц.

Действие 5. Заверяем подписью.

После этого кассир подписывает платежные ведомости, реестр и книгу учета депонированных сумм (при их наличии) и передает их на подпись бухгалтеру.

Действие 6. Передаем на проверку.

Заверенные подписью бухгалтера формы № Т-49 или № Т-53, реестр и книгу учета депонированных сумм необходимо передать на проверку главному бухгалтеру.

Действие 7. Оформляем расходный кассовый ордер.

Депонированные суммы сдаем в банк, и на сданные суммы составляем один общий расходный кассовый ордер.

Депонированную заработную плату так же выдают сотрудникам по расходному кассовому ордеру. РКО подписывает главный бухгалтер организации (либо иное лицо, уполномоченное на подписание кассовых документов приказом или доверенностью (пп. 4.2, 4.3 п. 4 Указания № 3210-У)).

Дату и номер расходного кассового ордера указывают в книге депонентов или реестре депонированной заработной платы.

Налоговое законодательство в отношении депонирования

Зарплата должна выплачиваться не реже чем за каждые полмесяца. Например, до конца текущего месяца за первую его половину и до середины следующего месяца за вторую половину (письмо Минтрудсоцзащиты России от 21.09.2016 № 14-1/В-911). Таким образом, общераспространен подход, по которому составляющими зарплаты являются:

- Аванс, выплачиваемый до окончания расчетного месяца.

Предлагаем ознакомиться Закон о стимулирующих выплатах в рамках новой системы оплаты труда педагогических работников

В бухгалтерском учете отражается лишь факт выплаты аванса (далее в статье мы рассмотрим проводки, применяемые в таких целях).

- Основная часть зарплаты, выплачиваемая по окончании расчетного месяца.

Если начислена заработная плата, проводка применяется следующая: Дт 20 Кт 70 — на сумму зарплаты за весь месяц (вне зависимости от суммы перечисленного аванса).

При этом проводка может быть также сформирована и по дебету счетов:

- 23 — если зарплата предназначена работникам вспомогательных производств;

- 25 — если зарплата перечисляется сотрудникам промышленных цехов;

- 26 — если зарплата начислена руководству;

- 29 — при начислении зарплаты работникам обслуживающих производств;

- 44 — если зарплата выплачивается сотрудникам торговых подразделений;

- 91 — если работник занят видом деятельности, который не относится к основному;

- 96 — если зарплата исчислена за счет резервов предстоящих издержек;

- 99 — если сотрудник решает задачи по ликвидации последствий ЧС.

- Страховые взносы.

Факт выплаты зарплаты отражается в бухгалтерском учете проводкой: Дт 70 Кт 51 (или 50).

Аналогичная проводка применяется при выплате аванса.

К распространенным видам удержаний из зарплаты можно отнести:

- Удержание алиментов (по исполнительным листам, на основании соглашения с получателем, по заявлению работника).

В регистрах бухгалтерского учета оно отражается проводкой: Дт 70 Кт 76. Последующая выплата алиментов получателю — проводкой: Дт 76 Кт 51 (50).

- Удержание сумм в счет компенсации ущерба работодателю.

- Удержание неподтвержденных расходов, выданных в подотчет.

В таких случаях применяется проводка: Дт 70 Кт 71.

Удержания производятся только после того, как с зарплаты работника удержан НДФЛ (п. 1 ст. 210 НК РФ, п. 1 ст. 99 закона «Об исполнительном производстве» от 02.10.2007 № 229-ФЗ).

Пример 1.

Пример 2.

Пример 3.

Учреждение обязано выплачивать работникам заработную плату не реже двух раз в месяц. Причем в конкретный день, определенный правилами внутреннего трудового распорядка, трудовым, коллективным договором. Основание – часть 6 статьи 136 Трудового кодекса РФ. В кодексе трудовой и коллективный договор перечислены через запятую, что подчеркивает их равнозначность.

Если документом будут установлены не конкретные дни, а периоды, в течение которых может быть выплачена заработная плата, то учреждение как работодатель не сможет гарантировать соблюдение нормы трудового законодательства. Такого же мнения придерживается и Минтруд России в письме от 28 ноября 2013 г. № 14-2-242.

Оптимальный срок выплаты зарплаты – конкретное число из диапазона дат: с 20 по 25 и с 5 по 10 число месяца. Например, 20 числа выплачивается зарплата за первую половину текущего месяца, а 5 числа – за вторую половину предшествующего. При совпадении дня выплаты заработной платы с выходным или нерабочим праздничным днем выдавать зарплату нужно накануне такого дня (ч. 8 ст.

136 Трудового кодекса РФ). Отметим, что установить срок выплаты один раз в месяц нельзя даже по просьбе самого работника ( письмо Роструда от 1 марта 2007 г. № 472-6-0). Что касается отпускных, то их нужно выплатить сотруднику не позднее, чем за три рабочих дня до начала отпуска. Об этом сказано в части 9 статьи 136 Трудового кодекса РФ.

Для удобства расчетов с сотрудниками наличными денежными средствами заработную плату им могут выдавать специально уполномоченные на это лица – раздатчики. Их список утверждает руководитель учреждения. Для этого издается соответствующий приказ. Как правило, такой способ выдачи зарплаты практикуется в учреждениях, имеющих обособленные структурные подразделения, отдаленные от головного.

Раздатчики выдают деньги сотрудникам по расчетно-платежным (платежным) ведомостям. Ведомости, по которым произведены выплаты, сдаются в кассу учреждения не позднее чем через три рабочих дня по истечении срока, на который выданы наличные деньги. Но порой из-за отдаленности структурного подразделения ответственный за выдачу наличных не может вернуть ведомость в кассу в срок. В таком случае денежные средства выдаются раздатчику под отчет. При этом раздатчика нужно поименовать в приказе учреждения как подотчетное лицо.

Алгоритм действий кассира и бухгалтерии при депонировании заработной платы

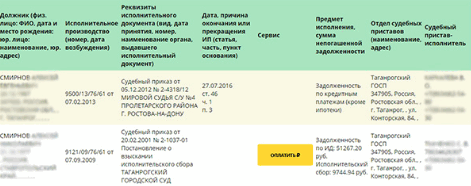

За своей заработной платой работник может обратиться в течение трёх дней, начиная с установленного срока её выдачи. По истечении данного срока кассир:

- напротив фамилии не получившего зарплату работника в расчётно-платёжной (форма Т-49) или платёжной (форма Т-53) ведомости ставит штамп или пишет «депонировано», в конце ведомости указывает суммы выплаченной и депоминнированной зарплат (суммы записываются в графу «Межрасчётные выплаты»), сверяет их с общим итогом по платёжной ведомости и расписывается;

- составляет реестр депонированных сумм;

- оформляет расходный кассовый ордер (№КО-2) на сумму фактически выплаченной зарплаты, пишет его номер и дату заполнения на платёжной ведомости, заносит его реквизиты и выплаченную сумму в кассовую книгу.

Недополученная (депонированная) зарплата согласно Положению Банка России о лимите денег в кассе возвращается на расчётный счёт организации. Сумму её кассир заносит в реестр. Такие реестры составляют после каждой выдачи зарплаты, если она не была получена кем-либо из работников.

Ещё один документ, необходимый к заполнению – книга учёта депонентов. В отличие реестра, здесь в обязательном порядке указывается номер расходного кассового ордера, оформляемого при выдаче депонированной зарплаты. Данные о таковой зарплате приводятся здесь за год. В книге 12 граф, в которых можно поставить отметку о выдаче зарплаты – по числу месяцев.

Но если по итогам года здесь продолжают числиться невыданные суммы, информация о них переносится в новую книгу. Каждая такая книга учёта сохраняется в течение пяти лет, исключая случаи, когда документы используются в судебных делах.

При этом дата, служащая точкой отсчёта для хранения книги – не дата депонирования зарплаты, а 1 января года, идущего за годом появления кредиторской задолженности.

Что касается учета депонированной заработной платы, он производится за тот месяц, за который зарплата начислялась, независимо от того, получал её работник или нет. В бухгалтерском учет депонированные суммы проводятся по счёту 76 (расчёты с разными дебиторами и кредиторами) с субсчётом 4 (расчёты по депонированным суммам).

Если депонированные суммы выплачиваются, делается запись по дебету счёта 76-4 и кредиту счетов учёта денежных средств:

- 50 –при выдаче зарплаты из кассы организации,

- 51 – при перечислении её на счёт сотрудника в банке.

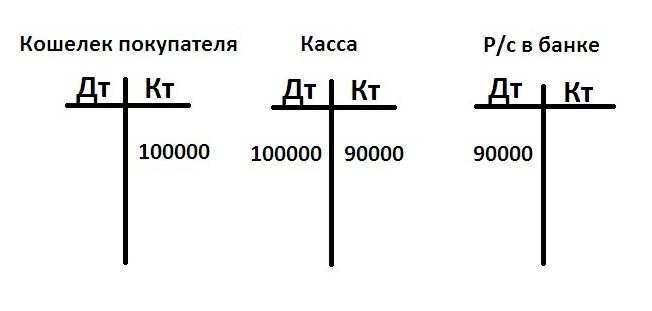

Зарплатные операции отражаются в бухгалтерском учёте по следующим проводкам:

- Дт70Кт76-4 – когда обнаруживается депонированная сумма,

- Дт51Кт50 –когда сумма из кассы возвращается в банк,

- Дт50Кт51 – когда сумма из банка возвращается в кассу и выдаётся работнику.

Пошаговая инструкция по депонированию заработной платы содержится в этом видео-уроке:

Как правильно оформить депонирование зарплаты

Порядок документального отражения процесса депонирования строго регламентирован. О том, как оформить депонирование зарплаты в ведомости, пойдет речь дальше.

Выдавая заработную плату сотрудникам организации, бухгалтер должен вести ведомость. Ее форма определяется требованиями бухгалтерии. В любом случае факт передачи денежных сумм должен быть подтвержден подписью сотрудника в этом документе. При невозможности расписаться, например, ввиду отсутствия на работе, сотрудник зарплату не получает.

Работник бухгалтерии заносит в ведомость запись о депонировании невыданной суммы. Отметка может проставляться и ручным способом, и с использованием специальной печати.

Период, предназначенный для выдачи зарплаты, устанавливает руководство организации и фиксирует его в локальной документации. Бухгалтер отражает этот срок на титульной стороне платежной ведомости.

Топ-3 статей, которые будут полезны каждому руководителю:

- Как выбрать систему налогообложения, чтобы сэкономить на платежах

- Как минимизировать налоги и не заинтересовать налоговую

- Как создать электронную подпись быстро и без проблем

Следует заметить, что в данном документе незаконно внесение даты завершения выдачи денежных средств до даты выплаты зарплаты.

По окончании указанного периода бухгалтер резюмирует несоответствие между итоговой величиной предназначенной к выдаче зарплаты и фактически выданной суммой. Это происходит потому, что часть сотрудников за своим заработком не пришла.

Работник бухгалтерии вносит обе суммы в ведомость. Как правило, для этого предназначена последняя страница.

Далее он формирует расходный кассовый ордер, в который заносит размер выданных сотрудникам средств.

Депонированная зарплата, в свою очередь, заносится в реестр. Для удобства проведения дальнейших взаиморасчетов с персоналом в этот же реестр заносят сведения о личности сотрудника, указываются период, за который не произведена выплата заработной платы, и величина задолженности.

Документ не является обязательным для применения, но его наличие во многом облегчает процесс депонирования заработной платы и учета задолженности.

И бухгалтеру, и руководителю предприятия следует помнить о том, что взимание налога на доходы физических лиц происходит с начисленной заработной платы. Другими словами, невыданная заработная плата не освобождает организацию от необходимости оплаты данного налога. Что касается страховых взносов, то они должны производиться не позднее двухнедельного срока, начиная со дня выплаты зарплаты.

Учет депонированной заработной платы

Рассматриваемая процедура отражается в учете посредством составления необходимых корреспонденций счетов бухгалтерского учета. Так, когда депонируется заработная плата, проводка должна отражаться в соответствующих документах.

При этом в процессе фиксации депонирования, составляются несколько проводок, в частности, отражающие перевод средств в разряд депонированных, их передача обратно на банковский счет, а также их возврат банком для выдачи сотрудникам.

Учет подобной оплаты труда в компаниях оформляется соответствующими проводками:

- Д-т 70 – К-т 76.4 – депонирование невыданных денежных средств.

- Д-т 51 – К-т 50 – перечисление депонированных сумм на счет предприятия или компании в банке.

- Д-т 50 – К-т 51 – получение от банка наличных средств для выплаты депонированных сумм сотруднику.

- Д-т 76.4 – К-т 50 – непосредственная выдача ранее невыплаченных сумм работнику хозсубъекта.

- Д-т 76.4 – К-т 91 – максимальный период хранения депонированной зарплаты истек, сумма зачисляется в доход компании.

Указанный перечень проводок является обязательным к формированию, если в компании появляется необходимость в «сохранении» зарплаты работников, с ее предполагаемой выдачей через определенный срок.

Учет депонированной зарплаты осуществляется в особом реестре, который содержит такие реквизиты:

- номер РКО;

- объем суммы, которая подверглась депонированию;

- дата формирования задолженности компании перед сотрудником.

Данный реестр заводится на один годовой отчетный период. Остатки, фиксирующиеся на конец года, прописываются в строке «Остаток», и переносятся на начало следующего года.

В балансе подобную задолженность перед работниками отражают в графе «Задолженность по оплате труда», а не в «Кредиторской задолженности перед иными контрагентами».

Бухгалтерский учет депонированной заработной платы

Для учета депонированной зарплаты предназначен счет 76.4. Депонирование проводится по дебету сч. 70 (расчеты по зарплате) и по кредиту сч. 76.4 (депонированная зарплата) на сумму не выданной зарплаты.

Выплата депонированной зарплаты проводится так: дебет 76.4 (депонированная зарплата) Кредит 50.1 (касса) — на сумму выплаченной зарплаты, учтенной в реестре депонентов.

Если же сотрудник по истечении установленного срока давности так и не обратился за выплатой, организация относит его неполученную сумму в состав доходов: дебет 76.4 (депонированная зарплата) Кредит 91.1 (внереализационные доходы) на просроченную сумму, депонированную более 3 лет назад.

Депонирование части заработной платы не снимает с работодателя обязанности уплачивать в этом месяце страховые взносы, относящиеся к депонированной сумме.

Особенности депонирования

Депонированная зарплата – это денежное вознаграждение работника предприятия, которое было начислено к выдаче, но не получено им в установленный организацией период.

Депонирование заработной платы – это просто сохранность денег работника на счете компании.

Происходит это в случае, если работник не забрал свои деньги в указанный срок. Это может быть вязано с болезнью работника, отпуском или отъездом в командировку. Период выплат зарплаты персоналу через кассу определяется руководством. В зависимости от количества сотрудников период выдачи денег может меняться. Однако он не должен быть больше 5 рабочих дней, в этот период включается день получения наличных с банковского счета.

Если после истечения срока в кассе остаются деньги, предназначенные для оплаты труда, их нужно направить обратно на счет фирмы в банке. Это является обязательным требованием Центрального Банка.

Бухгалтерские проводки

Поскольку в России действует срок исковой давности, средства, отведенные под выплату заработка, неполученного в кассе, хранятся на банковских счетах организации в течение 3 лет. После того, как истечет 3-летний период давности, депонированная сумма должна быть возвращена на расчетный счет, неполученная зп остается в распоряжении компании, начислившей заработок отсутствующему работнику.

По документам депонентская задолженность числится как доход, полученный не от основной деятельности предприятия.

В течение 3-летнего периода, пока не истек отведенный гражданским законодательством срок исковой давности, работник вправе обратиться к работодателю и потребовать произвести расчеты. Основанием для перечисления заработанной суммы станет судебное постановление. Истцом по судебному разбирательству выступает работник, подавший иск о произведении расчетов по депонированным суммам заработка.

Следует разобраться, что значит депонировать зарплатные суммы на предприятии. Финансовые средства, выделенные для выдачи наемному работнику в день зарплаты, хранит вначале бухгалтер-кассир в пределах предприятия. Далее наличные средства передаются в банк, в котором обслуживается предприятие.

Несмотря на 5-дневное ограничение в сроках хранения суммы в кассе и 3-летнему сроку давности, все депонированные выплаты фиксируют в бухгалтерских проводках, отражают в документах по бухгалтерии (ведомость, книга учета, реестр). В результате, потерять депонированную зарплату невозможно.

Бухгалтеру важно знать, отражается записью на счетах, когда трудоустроенный гражданин не явился в кассу за начислением. Эти средства отражаются по счету 76.4, а процесс депонирования заработка отображается в бухгалтерских проводах на предприятии:

- Действия по депонированию средств, начисленных и выделенных для выдачи конкретному работнику, который не смог получить оплату вместе со всеми: Д70-К76.4.

- По истечении периода ожидания средства передают снова в обслуживающий банк на хранение, с выполнением проводки: Д51-К50.

- Когда работник обращается в бухгалтерию для получения задолженности по зарплатным отчислениям, происходит возврат депонированных средств в размере оплаты труда работника со следующей бухгалтерской проводкой: Д50-К51.

- Когда заработок выдается после хранения на банковском счету предприятия, бухгалтер совершает следующие проводки между счетами: Д76.4-К50.

Не всегда работнику удается получить средства за свой труд, либо человек, по каким-то причинам отказывается от платежа работодателя, в таком случае, денежные средства по депонированной зарплате переходят в разряд невостребованных и подлежат далее учету по счету 91, отвечающем за внереализационные расходы. Последняя проводка выглядит как Д76.4-К91.

Расчеты с помощью наличных происходят редко, поскольку большинство предприятий перешло на безналичные расчеты с наемным персоналом. Выпустив карточку, человек гарантированно получает трудовой доход, где бы он ни находился.

Когда организация расположена далеко от крупных населенных пунктов, либо не предполагает ведение безналичных расчетов, следует обращать особое внимание на даты выплаты заработной платы в кассе. Но даже в случае отсутствия на рабочем месте в установленные дни, человек сохраняет право потребовать выдачи депонированной зарплаты сразу по возвращении

2021 zakon-dostupno.ru

История термина

Термин вошел в немецкий обиход от латинского слова «deponentus» откладывающий в немецком языке он трансформировался в «deponent», откуда данное определение было заимствовано мировой банковской терминологией в 19 веке.

Цели депонирования средств депонента могут быть различными в частностях, однако в целом они сводятся к обеспечению безопасности частных средств за счет финансовой организации, включающую возможность получения прибыли благодаря долгосрочным вкладам, разрешающим банку пускать их в оборот и страховании обеспечивающим частичный либо полный возврат средств при банкротстве финансового предприятия.

Отражаем депонирование в первичных документах и учете

Для учета депонированных сумм предусмотрен счет 76 «Расчеты с разными дебиторами и кредиторами», субсчет 76-4 «Расчеты по депонированным суммам».

В последний день срока, на который открыта расчетно-платежная или платежная ведомость (п. 6.5 Указания № 3210-У) бухгалтер отражает депонирование заработной платы:

- Дебет 70 Кредит 76, субсчет 76-4 «Расчеты по депонированным суммам» — депонирована сумма неполученной зарплаты без НДФЛ;

- Дебет 51 Кредит 50 — сумма депонированной зарплаты зачислена на расчетный счет компании.

Выдача депонированной заработной платы отражается проводками:

- Дебет 50 Кредит 51 — получены деньги в банке на выдачу депонированной зарплаты;

- Дебет 76, субсчет 76-4 «Расчеты по депонированным суммам», Кредит 50 — выдана депонированная зарплата.

Если зарплата не востребована сотрудником в течение трех лет (ст. 196 ГК РФ), то бухгалтер включает ее в состав доходов в целях бухгалтерского учета, а в целях налогообложения — в состав внереализационных доходов для целей налогообложения прибыли (Письмо Минфина РФ от 22 декабря 2009 г. № 03-03-05/244).

Для этого нужно:

- провести инвентаризацию расчетов с сотрудниками по оплате труда,

- подготовить акт инвентаризации, составить бухгалтерскую справку

- издать приказ руководителя организации.

Признавать соответствующий доход необходимо в последний день непосредственно того отчетного периода, в котором истекает срок исковой давности.

Списание невостребованной заработной платы отражается проводкой:

Дебет 76, субсчет 76-4 «Расчеты по депонированным суммам», Кредит 91-1 субсчет «Прочие доходы»

депонированная заработная плата включена в состав прочих доходов по истечении срока исковой давности.

Если сотрудник не получил аванс (зарплату за первую половину месяца, выплачиваемую до его окончания), то проводки будут те же.

Пример 2.

В январе 2017 года работникам основного производства ООО «Лабиринт» начислена заработная плата в сумме 500 000 руб. Общая сумма налога на доходы физических лиц, подлежащая удержанию из начисленной заработной платы, составила 65 000 руб.

Сотрудник «Лабиринт» Иванов из-за болезни заработную плату за январь не получил. Ему было начислено 30 000 руб. Сумма налога на доходы, подлежащая удержанию с заработной платы Иванова, составляет 3900 руб. Заработная плата должна быть выдана Иванову в сумме 26 100 руб. (30 000 — 3 900).

В ноябре бухгалтер «Лабиринта» должен сделать записи:

Дебет 20 Кредит 70 — 500 000 руб. — начислена зарплата за январь;

Дебет 70 Кредит 68, субсчет «Расчеты по налогу на доходы физических лиц» — 65 000 руб. — удержан НДФЛ из заработной платы, начисленной сотрудникам организации.

В день выдачи заработной платы бухгалтер «Лабиринта» сделал записи:

Дебет 50 Кредит 51 — 435 000 руб. (500 000 — 65 000) — оприходованы денежные средства, снятые с расчетного счета на выдачу заработной платы за январь;

Дебет 70 Кредит 50 — 408 900 руб. (435 000 — 26 100) — выдана заработная плата сотрудникам «Лабиринта» (за исключением Иванова);

Дебет 68, субсчет «Расчеты по налогу на доходы физических лиц», Кредит 51 — 61 100 руб. — перечислен в бюджет НДФЛ (за исключением Иванова).

В день депонирования заработной платы бухгалтер «Лабиринта» должен сделать записи:

Дебет 70 Кредит 76-4 — 30 000 руб. — депонирована заработная плата Иванова;

Дебет 51 Кредит 50 — 30 000 руб. — депонированная заработная плата Иванова сдана на расчетный счет в банк.

Предположим, что Иванов в отчетном году зарплату за январь так и не получил. В этой ситуации сумма его заработной платы в размере 30 000 руб. должна быть указана по строке 1550 баланса за отчетный год.

Пример 3.

Через восемь лет после выхода на свободу в организацию обратился бывший работник, уволенный в связи с осуждением к лишению свободы, с просьбой выплатить неполученную заработную плату. Его зарплата была депонирована, а потом списана. Оплата труда на момент увольнения производилась через кассу организации. Вправе ли работник истребовать указанную заработную плату?

Ответ: В случае если заработная плата работника была депонирована, а депонентская задолженность по истечении срока исковой давности (срок исковой давности по обязательству работодателя произвести окончательный расчет с работником начинает течь со дня, следующего за днем увольнения (в данном случае со дня вступления в законную силу приговора суда)) списана в установленном порядке, истребовать у работодателя неполученную заработную плату бывший работник уже не сможет.

Выплата налогов и взносов: проводки

С выплаченной зарплаты («основной» выплаты) удерживается и перечисляется НДФЛ — не позднее дня, следующего за днем выдачи денежных средств.

Важно учесть! Рекомендация от «КонсультантПлюс»: 1.2. НДФЛ с аванса Решение вопроса о том, уплачивается ли НДФЛ с аванса, зависит от того, в какое число выплачивается аванс: 1) до последнего числа месяца — НДФЛ…(подробнее смотрите в К+)

Взносы переводятся до 15 числа месяца, идущего за тем, за который начислена зарплата.

Сведения об этом отражаются в бухгалтерских регистрах при задействовании проводок:

- Дт 68 Кт 51 — уплачен налог;

- Дт 69 Кт 51 — перечислены взносы.

В целях отражения в бухгалтерском учете сведений о прочих разновидностях трудовых выплат — отпускных, командировочных — применяются те же корреспонденции. Но нужно иметь в виду, что в применяемых при начислении заработной платы проводках и тех, что характеризуют выдачу, к примеру, отпускных, даты удержания и исчисления НДФЛ определяются по-разному.

Дело в том, что начисление НДФЛ по отпускным осуществляется не в конце месяца, а в момент оплаты отпуска. Удержание налога производится в день выдачи работнику средств. Перечислен НДФЛ с отпускных может быть в любой день до конца расчетного месяца (пп. 4, 6 ст. 226 НК РФ).