Ингосстрах страхование жизни при ипотеке

Содержание:

«Ингосстрах» — Какие риски покрывает ипотечная страховка?

При минимальных платежах страховка дает чувство безопасности, так как ответственная организация возьмет на себя обязательства при наступлении страховых случаев. «Ингосстрах» покрывает ряд страховых рисков:

- потеря здоровья или жизни;

- значительные повреждения недвижимости;

- потеря права владения недвижимостью.

В соответствии с законом, страхование залогового имущества является обязательным. Программа страхования защищает от невыплаты долга при наступлении сложных обстоятельств.

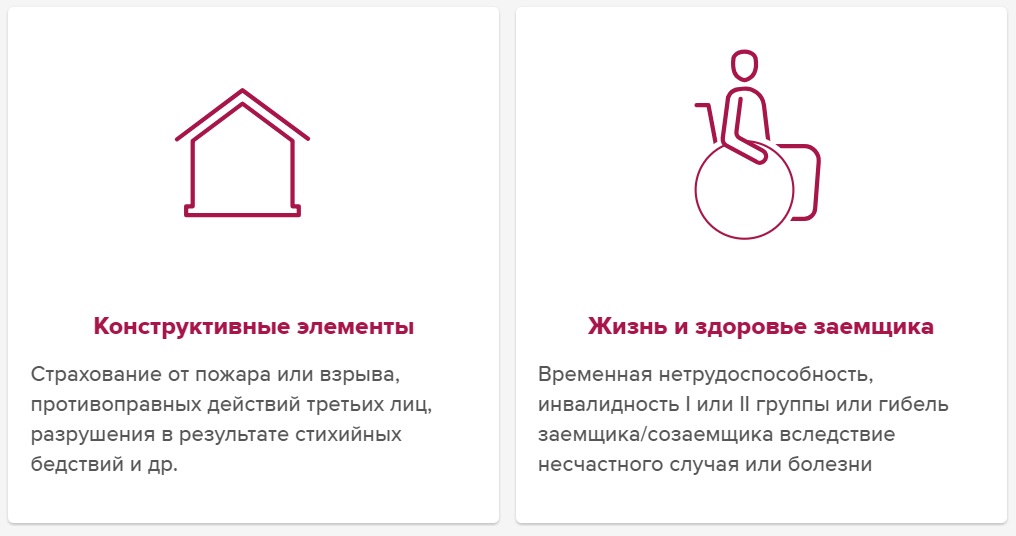

Комплексное ипотечное страхование учитывает несколько рисков:

- Смерть заемщика. Если человек уходит из жизни, кредит за него выплачивает страховая компания. В противном случае долг переходит к его наследникам.

- Утрата здоровья, приведшая к нетрудоспособности. Имеется в виду только инвалидность 1 и 2 группы, когда человек не может работать.

- Разрушение конструктивных элементов заложенной недвижимости. Залог является гарантией возврата ипотечного долга банку. Если он получает существенное повреждение или полностью разрушается, ипотека остается необеспеченной. Вернуть кредитные средства будет крайне проблематично для банка, на этот случай и предусмотрена страховка недвижимости. В качестве примера страхового случая можно привести взрыв бытового газа, наводнение или пожар.

- Аннулирование права владения залоговой недвижимостью. Этот вид страховки осуществляется только в первые три года после покупки. Согласно законодательству оспорить имущественное право клиента можно только в этот период. К примеру, сделка купли-продажи проведена с нарушением – не получено согласие супруги продавца. В течение 3 лет она вправе через суд признать реализацию квартиры незаконной.

Обратите внимание! Продлевать срок действия страховки следует каждый год. Если решите отказаться от финансовой защиты через какое-то время, банк вправе повысить ставку по действующему договору ипотеки.

Из всех перечисленных выше видов финансовой защиты только страхование залоговой недвижимости является обязательным. Остальные риски страхуются заемщиком по желанию. Банк не вправе навязать приобретение полиса, но он может воздействовать на клиента повышением процентной ставки при отказе от страхования.

Обычно тариф вырастает на 1-2%, но есть кредиторы, которые увеличивают ставку сразу на 4-5%

Стоит обратить особое внимание на этот пункт в кредитном договоре

Страховые случаи или когда выплачивают компенсацию за вред имуществу

Компания частично или полностью возместит траты, понесенные в результате причинения вреда застрахованному имуществу, если произошли такие обстоятельства:

- Возгорание.

- Удар молнии.

- Взрыв газа.

- ДТП.

- Падение летательных аппаратов, осколков.

- Выход грунтовых вод.

- Авария коммуникационных систем.

- Оседание, просадка почвы.

- Стихийные бедствия.

Если вы взяли ипотечный кредит и застраховали свое здоровье, компания выплатит банку компенсацию, если случится:

- инвалидность;

- болезнь (будет утрачена трудоспособность временно);

- летальный исход из-за несчастного случая.

Риски титула, которые страховка покроет банку:

- вмешательство третьих лиц, приведшее к аннулированию права собственности;

- потеря заемщиком права собственности;

- принятие судебного решения, ограничивающего право собственности.

Преимущества и недостатки страхования при ипотеке в «Ингосстрах»

Ипотечное страхование «Ингосстрах» по праву позиционируется в качестве благонадежного и реального метода финансовой защиты заемщика. Компания характеризуется высоким уровнем выплат и обладает широкой сетью филиалов, задача которых заключается в оказании услуг, направленных на урегулирование убытков.

Неоспоримыми преимуществами страхования квартиры в компании являются:

- минимальный пакет документации, необходимый для оформления страхового полиса;

- предоставление возможности выбрать подходящий пакет страхования и произвести расчеты при помощи функционального онлайн-сервиса;

- возможность оплатить обязательный страховой платеж посредством использования официального сайта компании;

- широкий спектр видов страховой защиты при оформлении ипотечного кредитования.

Перед тем, как обратиться в «Ингосстрах», оплатить страховку по ипотеке, рекомендуется изучить некоторые недостатки компании, которые, впрочем, можно охарактеризовать в качестве минусов только условно:

- высокая стоимость оформления страховки;

- требование компании, заключающееся в необходимости привлечения услуг оценщика за счет клиента;

- продолжительный срок действия страхового полиса.

К примеру, стоимость страховки при покупке квартиры за 1 млн. рублей составляет порядка 2 000 рублей. При включении в договор дополнительных пунктов, в числе которых может быть страховка ответственности перед жильцами соседних квартир, страхование мебели, техники, конечная стоимость вырастает пропорционально объему и характеру выбранных услуг.

Пошаговая инструкция по страхованию жизни для ипотеки

У банка нет возможности принудить заёмщика страховаться в той или иной организации. Каждый банк, предлагающий ипотечные займы, сотрудничает с рядом аккредитованных страховщиков. Но это не значит, что, будучи клиентом этого банка, вы обязаны иметь дело исключительно с ними. Вы вправе сравнивать цены и выбирать компанию, предлагающую услуги страхования жизни максимально дёшево.

Шаг 1. Выбираем страховщика.

Это первое, что вы должны сделать, если банк обязал вас застраховать жизнь и здоровье. Выбирайте из тех компаний, которые аккредитованы вашим банком: в этом случае вы можете не сомневаться в их надёжности (хотя это сужает круг ваших поисков).

Чтобы получить аккредитацию, страховщик подвергается тщательной проверке кредитной фирмой. Только те страховщики, у которых имеется большой опыт работы и чья репутация и финансовое положение не вызывают сомнений, могут получить такой статус. И, конечно, банк оценивает платёжеспособность каждой компании-претендента.

Критерии отбора компаний-страховщиков:

- Стаж работы на страховом рынке.

- Величина тарифа.

- Место в рейтинге, составляемом независимыми экспертами (например, агентством «Эксперт РА»).

- Спецпредложения и акции для клиентов.

Перечень проверенных страховых компаний банк предоставляет клиенту, желающему оформить ипотеку. Какую из них выбрать – это его решение. Как правило, люди ориентируются на цену услуг.

Шаг 2. Определяемся с типом страховки.

Банк обязует вас страховать только недвижимость, а по поводу страхования собственной жизни и здоровья решение остаётся за вами. Внимательно изучите условия по обоим полисам, стоимость страхования жизни и т. п., возможно, найдёте дешевле.

Если вы подписываете два страховых договора одновременно, вам могут дать скидку. Но вы не обязаны это делать и вполне можете застраховать имущество в одной фирме, а собственное здоровье и жизнь – в другой, и никто не имеет права мешать вам в этом.

Есть страховщики, с которыми можно заключить договор комплексного страхования, покрывающий несколько видов рисков одновременно. В подобных случаях многие кредиторы идут на уменьшение процентной ставки по ипотечному кредиту.

Шаг 3. Собираем пакет необходимых документов.

Не существует универсального комплекта документов, который устроит любого страховщика. Узнайте, какие документы требует ваша страховая (для разных типов страхования и разных категорий клиентов они могут сильно различаться).

В базовый комплект документов входят:

- паспорт РФ заёмщика;

- заявление на оформления договора на страхование жизни;

- договор купли-продажи квартиры;

- документы, удостоверяющие право собственности на приобретаемое жильё.

Если вы хотите застраховать своё здоровье и жизнь, придётся собрать медицинские справки о вашем текущем состоянии.

Шаг 4. Подаем пакет документов на проверку.

Собрав все необходимые справки и прочие документы, вам предстоит отправить их на проверку в вашу страховую. Она будет принимать решение о том, подписать ли с вами договор или отклонить вашу заявку, и по какому тарифу с вами работать.

Шаг 5. Оплачиваем услугу страхования, забираем свой полис.

Когда страховая одобрит вашу заявку с пакетом документов и договором, вам остаётся только внести деньги и получить полис. Перед тем как подписывать его, внимательно ознакомьтесь со всеми пунктами договора, уточните всё, что непонятно и вызывает сомнения.

Договор страхования охватывает все условия, учитываемые страховщиком. Ваша задача – досконально разобраться, под чем вы подписываетесь, какие обстоятельства приведут к выплате компенсации, а какие окажутся несущественными. Если у вас есть сомнения в договоре страхования, проконсультируйтесь с юристом по каждому пункту, чтобы понять все обязанности и права сторон.

Стоимость оформления страхования ипотечного кредита в Ингосстрах

Вот что необходимо указать при расчете суммы в онлайн-калькуляторе:

- требуемая сумма кредита;

- название банка, предоставляющего данный кредит;

- информацию о заемщиках, которые будут оформлять договор ипотечного кредитования;

- какие требования выдвигаются банком к страховому полису.

После указания оформляемого вида страхования калькулятор выдаст стоимость данной услуги.

Одним из важнейших моментов, влияющих на стоимость услуги, является сумма выдаваемого кредита

Важно учитывать, какие требования по компенсации рисков невыплаты выдвигает банк к страховой компании. Также тщательно изучается заемщик — его возраст, пол, состояние здоровья, личные данные

При оформлении страховки оценивается недвижимость и ее техническое состояние. В среднем, на рынке ипотечного страхования ставка составляет от 0,6 до 1%.

Расчет выполняется в каждом индивидуальном случае. При расчете используются такие параметры:

- какие требования выдвигает к полису банк-кредитор;

- на какую сумму будет браться кредит;

- личность клиента, а также состояние его здоровья;

- технические характеристики объекта недвижимости;

- были ли у клиента сделки по приобретению недвижимости и как они прошли.

Как рассчитать параметры ипотечного страхования СПАО «Ингосстрах»

На стоимость полиса влияет сумма ипотечного займа, требования кредиторов и характеристики недвижимости. При заключении договора по титулу учитывается характер и количество предыдущих сделок по жилью. Условия тарификации личного страхования определяются возрастом, половой принадлежностью, степенью здоровья клиента, местом работы, финансовым состоянием.

Для проведения предварительных расчетов необходимо знать название банка, размер кредита, информацию о заемщике/созаемщиках, тип жилья (квартира, дом). Электронный калькулятор «Ингосстраха» помогает определить стоимость отдельного полиса или комплексного страхования ипотеки, сравнить, где дешевле: в Сбербанке, «ВТБ», «Газпромбанке», «ЮниКредит Банке».

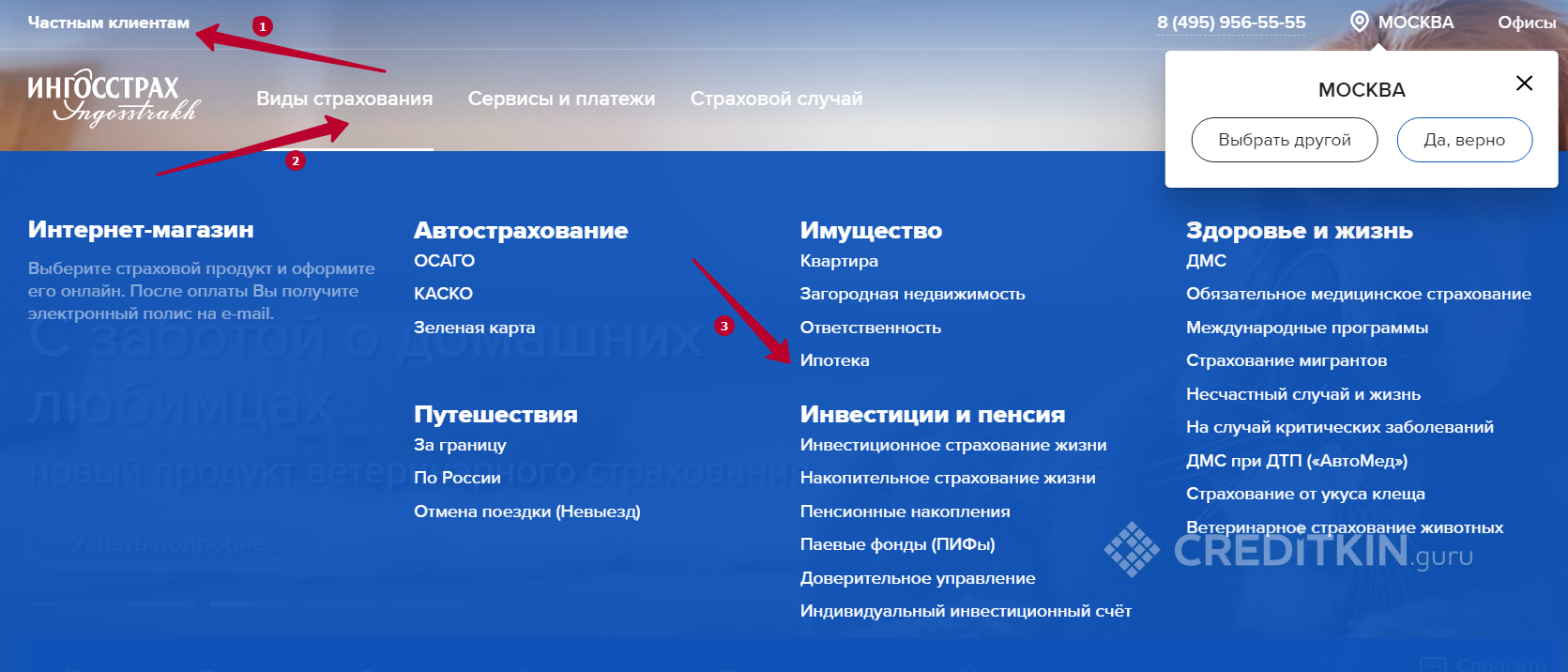

Алгоритм расчета страховки в «Ингосстрах» включает ряд действий:

Откройте главную страницу сайта «Ингосстрах», выберите закладку «Частным лицам», далее «Виды страхования».

Система автоматически откроет раздел «Калькулятор страхования ипотеки», заполните обязательные поля:

- Город оформления продукта (Москва, Красноярск и т.д.).

- Название кредитора. «Ингосстрах» рекомендует выбрать организацию из предложенного списка или ввести наименование банка самостоятельно. Если в базе учреждение не зарегистрировано, система сообщит об этом.

- Тип объекта — квартира/дом, строящийся или с правом собственности.

- Годовую ставку в процентах.

Двигайте шкалу, отображающую остаток по кредиту.

Поставьте галочку против предложенных вариантов покрытия (личная, имущественная, титульная страховка — зависит от требований банка). Например, при ипотеке «Сбербанка» на квартиру в строящемся доме, потребуется только личное страхование, для готового жилья — имущественный полис.

Заполните сведения о заемщике — год рождения, пол, % участия в кредите. Проставьте даты. Нажмите «Рассчитать».

Полученный результат позволит узнать стоимость полисов и страховую сумму по требованию банка. Также возможно проведение дополнительных расчетов, например, суммы страхования отделки и ответственности перед соседями (воспользуйтесь формой ниже).

После проведенных манипуляций на электронную почту придет подтверждение с номером заявки на ипотечное страхование. Информация будет продублирована в СМС, полученном на телефон.

Пример. Заемщику Иванову И.А. необходимо провести предварительные расчеты стоимости страхового полиса для ипотеки размером 2 076 000 рублей. Условия банка клиенту неизвестны. Заручившись подсказками системы, он выбирает регион для оформления займа (Москва) и стоимость квартиры. Сравнивает размер оплаты по обычной и военной ипотеке в разных банках.

| Банк | Размер займа | Страховая сумма по требованию банка | Стоимость опций | |||

|---|---|---|---|---|---|---|

| Страхование имущества | Личное страхование | Титульное страхование | Итого | |||

| «Сбербанк России» | 2 076 000 | 2 076 000 | 3 736 | 8 706 | — | 12 443 |

| «ВТБ» | 2 076 000 | 2 387 400 | 3 581 | 5 889 | 5 968 | 15 439 |

| «Газпромбанк» | 2 076 000 | 2 387 400 | 3 581 | 5 889 | 5 968 | 15 439 |

| «ЮниКредит Банк» | 2 076 000 | 2 076 000 | 2 698 | 5 121 | 5 190 | 13 010 |

Согласно результатам расчетов, наиболее выгодные условия ипотечного страхования вторичной квартиры доступны клиентам Сбербанка.

«ВСК» — Страховой случай по ипотечному имуществу, что делать?

Если наступил страховой случай следует свериться с условиями страхования и уточнить, действительно ли он входит в риски. Узнать более подробную информацию можно по телефону горячей линии: 8-800-775-47-74 или в офисе.

Для отправки заявления теперь нет необходимости лично обращаться в ВСК, достаточно заполнить электронную форму на сайте:

1. С главной страницы пройти в раздел .

2. В столбце справа выбрать «Страховой случай». Кнопка этой опции стилизована под пламя.

3. В новом окне следует выбрать в выпадающем списке «Ипотека», «Имущество» или «Здоровье» в зависимости от ситуации.

4. Во вкладке «Документы» можно уточнить, какие именно подтверждающие бумаги потребуются страховой компании для рассмотрения вашего заявления.

Можно действовать и традиционным способом – позвонить в страховую компанию, уточнить перечень подтверждающих бумаг и написать собственноручное заявление в офисе ВСК.

«Страховая Ингосстрах-Жизнь» — Особенности Страхования Жизни и Здоровья

На территории России отрасль страхования по сравнению с заграничной развивается сравнительно недавно. Однако, за последние годы число граждан, приобретающих полисы страхования увеличиваются во много раз. Под страхованием жизни подразумевается, что человек обращаясь в страховую компанию, получает финансовую защиту на случай, если его здоровью будет нанесен вред или случится событие в результате которого он умрет.

Также обычная страховка зачастую не удовлетворяет запросы клиентов, поскольку ее стоимость, как правило, велика, в отличие от страховых рисков, которые могут случиться. Именно поэтому люди зачастую пренебрегают полисом, что в корне не правильно. Специально для этого существует накопительные программы, в числе которых накопительная программа от Ингосстрах.

Таким образом получится создать финансовую подушку безопасности не только себе, но и своим родным. Когда человек решает защитить себя страховкой, страховая компания предлагает ему закрепить это документально. В нем обязательно прописывается следующее:

- Полные данные лица, который хочет защитить себя на случай возникновения непредвиденного обстоятельства.

- Риски, по которым страховая компания обязуется производить страховое возмещение.

- Размер страховой премии, которую страхователь будет выплачивать за оказанную ему услугу страховщиком (единовременно или аннуитетными платежами).

Период, в течение которого договор будет действовать.

Если программа позволяет, то полные данные дополнительных членов семьи, которых нужно застраховать в рамках одного договора.

При составлении этого документа рекомендуется очень аккуратно и внимательно относиться к каждому пункту. Так как, с момента, когда он будет закреплен подписями и печатью изменить условия уже будет невозможно.

Наступил страховой случай. Что делать?

Если случилась беда, страхователь должен знать, что делать, куда обращаться и какие документы приготовить для получения страховых выплат.

Внимательно читайте договор страхования, там подробно и информативно указан порядок действий при возникновении страхового случая.

Имущество

Ваша недвижимость была повреждена или даже уничтожена под влиянием пожара, стихийных бедствий, катастроф и прочих страховых случаев.

Что делать? Нужно выполнить ряд действий:

- сразу же примите все посильные меры, чтобы ликвидировать аварию и снизить размер повреждений;

- вызовите компетентные органы – МЧС, аварийную службу, полицию;

- в течение трёх рабочих дней поставьте в известность страховую компанию, позвонив по телефону контакт-центра 8 (495) 956-55-55 или по указанному в договоре;

- обеспечьте сохранность места происшествия в неизменном виде до приезда страхового эксперта;

- изменить картину бедствия можно, если есть угроза безопасности или увеличению размеров повреждений;

- напишите извещение (объяснительную) для страховой компании о том, как всё произошло и какие действия вами предпринимались;

- передайте страховщику всю документацию о факте происшествия от компетентных органов;

- напишите заявление о выплате компенсации.

Желательно уведомить страховщика как можно раньше. Эксперт оценит ущерб «по горячим следам». В случае если представитель компании задерживается, с его согласия можно сфотографировать повреждения или провести видеосъёмку.

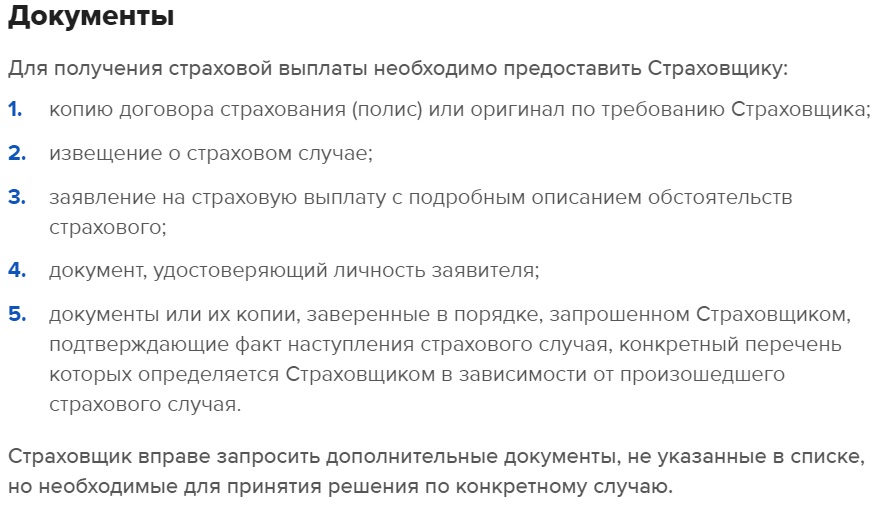

В Ингосстрах нужно предоставить:

- извещение о наступлении страхового случая;

- заявление на выплату компенсации;

- документы из компетентных органов;

- страховой полис;

- правоустанавливающие документы;

- паспорт.

Из компетентных органов необходимы следующие сведения:

- пожар – постановление о возбуждении (или отказе) уголовного дела с указанием причины и места возгорания;

- стихийные бедствия – справка от Федеральной гидрометеорологической службы;

- прорыв коммуникаций – акт из Управляющей Компании или ЖЭКа о наступившем событии с указанием причин и виновников;

- противоправные действия – протокол из полиции и постановление о возбуждении (или отказе) уголовного дела.

Жизнь и здоровье

Фото: https://pixabay.com/photos/ambulance-medicine-hospital-1005433/

Если произошёл несчастный случай, болезнь или смерть заёмщика, необходимо:

- обратиться в медучреждение за помощью;

- в течение 31 рабочего дня сообщить о происшествии в Ингосстрах – для Москвы телефон: +7 495 956-55-55, для регионов: 8 (800) 100-77-55;

- предоставить документы, подтверждающие наступление страхового случая – медицинское заключение, закрытый листок нетрудоспособности, копии акта о несчастном случае на производстве, справку об установлении инвалидности, свидетельство о смерти и другие документы;

- написать заявление на возмещение страховой выплаты.

В каждом страховом случае страховщик требует разный пакет документов. Подробный список можно будет получить в офисе компании.

Потеря прав собственности

Нежданно-негаданно вам пришло извещение из суда, что на вашу недвижимость претендует третье лицо. Если его претензии будут доказаны в суде, то вы можете лишиться квартиры. К счастью, вы вовремя застраховали титул.

Что делать, если появился предполагаемый собственник и подал в суд иск о признании сделки недействительной?

Нужно:

- срочно сообщить о претензиях третьих лиц в Ингосстрах по телефонам – для Москвы: +7 495 956-55-55, для регионов: 8 (800) 100-77-55;

- ничего не предпринимать самостоятельно и в точности выполнять инструкции страховщика.

Документы, которые вам могут понадобиться:

- действующий страховой полис и квитанция об уплате последнего взноса;

- ипотечный договор;

- паспорт;

- правоустанавливающие документы на застрахованную недвижимость;

- извещение из суда или копия судебного решения;

- доверенность на имя представителя Ингосстраха на предоставление ваших интересов в суде;

- иные сведения, необходимые страховщику.

Страхование ипотеки в «ВСК»: где дешевле оформить?

Получатель ипотеки должен понимать, что дешевле – не значит лучше. Можно оформить полис по жилищному займу несколько дешевле, но в его стоимость не будут включены основные риски. Банки-партнеры «ВСК» рекомендуют воспользоваться стандартным пакетом страхования, который доступен при оформлении ипотечного кредита прямо в банке или через личный кабинет на сайте «ВСК». Он уже учитывает все потенциальные риски для заемщика и залога.

Если клиент работает на опасном производстве или занимается экстремальными видами спорта, есть смысл обратиться к агенту и включить эти условия в полис. В этом случае стоимость страховки будет выше.

Страховая «ВСК» предлагает ипотечным заемщикам только указанные в данной статье виды страхования. Для уточнения актуальных тарифов следует воспользоваться калькулятором, ведь стоимость складывается из нескольких коэффициентов.

Как не ошибиться с выбором?

Страховать жизнь или нет, каждый человек решает самостоятельно. В западных странах, где культура страхования более развита, комплексная защита ипотеки – обычное явление.

В России многие все еще стараются сэкономить на страховке. Нужно помнить, что все трагические события в жизни происходят незапланированно, а защита своей семьи от огромного долга – разумное и правильное решение.

К сожалению, часто после несчастного случая наследники пытаются решить вопрос выплаты ипотеки и оставления недвижимости в собственности, но при отсутствии выплат это вряд ли получится. Таким образом, ипотечное бремя переходит на родственников заемщика, которые не всегда в состоянии выплачивать долг.

Если сомневаетесь, стоит ли страховать свое здоровье, посчитайте, сколько вы сэкономите на выплате процентов, даже если банк снижает ставку только на 1% при оформлении полиса. Обычно этой суммы хватает на выплату страховой премии. Выходит, что ипотечный заемщик ничего не теряет, а, наоборот, приобретает финансовую защиту.

Что будет, когда страховка не оплачивается заемщиком?

Если клиент не желает или забывает продлить действие полиса, банк повысит его процентную ставку. Это правило прописано в условиях кредитного договора. При наступлении страхового случая выплата не производится. Отказ от пролонгации будет уместным, если клиент планирует в ближайшее время погасить кредит полностью.

«Ингосстрах» — Страховой случай по ипотечному имуществу, что делать?

Если произошел непредвиденный случай с застрахованным имуществом, многие клиенты не знают, куда обращаться и что делать. В «Ингосстрах» разработана подробная инструкция для таких ситуаций:

Имущество

При ущербе страхуемого ипотечного имущества выполните ряд действий:

1. Обратитесь в компетентные органы – полицию, МЧС, пожарную охрану в зависимости от обстоятельств.

2. В течение 3 дней сообщите о произошедшем в страховую компанию. В случае существенного вреда здоровью или смерти клиента следует известить страховщика в течение месяца (при наличии полиса страхования жизни).

3. Получите подтверждающие документы в государственных органах и предоставьте их в «Ингосстрах».

4. До момента осмотра недвижимости сотрудниками страховой компании следует сохранить ее в неизменном виде. Исключением является ситуация, когда есть угроза жизни членам семьи заемщика или другим лицам, например, риск обрушения конструкций.

Порядок действий желательно согласовать с представителями «Ингосстрах». Это можно сделать по телефону горячей линии, который указан на официальном сайте. Для регионов России действует номер: 8-800-100-77-55.

Важно предоставить полную информацию о размере ущерба, его причинах и последствиях, а также характере. Требуется описать произошедшие события и выразить претензии.

Жизнь и здоровье

Если ущерб произошел в отношении здоровья заемщика, выполняются следующие действия:

- обращение за медицинской помощью;

- уведомление страховщика о случившемся за 3 дня или 1 месяц, если заемщик умер или утратил трудоспособность.

Потеря прав собственности (Титул)

Если ущерб произошел из-за потери титула, страхователь извещает страховую компанию по телефону горячей линии.

Страховое возмещение оплачивается в следующих размерах:

- Полная гибель имущества. Полностью погашается оставшийся долг перед банком.

- Частичная гибель собственности. Выплата производится в размере расходов, необходимых на восстановление.

- Если произошла гибель или страхователь получил нерабочую группу инвалидности, производится выплата в размере страхового платежа.

- При наступлении временной нетрудоспособности оплачивается 1/30 от ежемесячного взноса за каждый день периода невозможности работать. При этом сумма не может составлять больше 0,2% страховой выплаты.

Если произошло ограничение или прекращение права собственности, возмещается доля страховой выплаты, которая пропорционально соответствует застрахованной недвижимости.

Бланки заявлений о страховом случае по ипотеки: ingos-strahi.ru/obraztsy-zayavleniya-po-imuschestvu.

Преимущества ипотечного страхования в Ингосстрахе

Ингосстрах – одна из самых авторитетных страховых компаний. Клиенты данной СК в своих отзывах отмечают следующие плюсы оформления ипотечной страховки Ингосстрах:

- Полисы Ингосстраха принимаются всеми отечественными банками.

- Современное программное обеспечение позволяет в 100% случаев исключить ошибки в расчётах и подготовке документов.

- Ингосстрах всегда проверяет юридическую «чистоту» квартиры в случае оформления титульного страхования, что обеспечивает надёжность сделки.

- Решения по заявке принимаются очень оперативно, обычно в течение 1,5 часов (максимум в пределах 1 рабочего дня).

- Медицинское обследование клиента проводится за счёт Ингосстрах.

- Компания предлагает разные варианты оплаты: расчётные счета в банках, сайт www.ingos.ru, Contact либо Western Union, платёжные терминалы Ингосстраха; офис СК и т.д.

- Возможны разные способы оформления страховки: в банке, офисе Ингосстраха, онлайн.

- Для оперативной доставки полиса или в целях документооборота клиент может воспользоваться услугами курьера компании.

- Приемлемая стоимость страхования – от 0,5% в год за комплексный полис (3 вида риска).

- Ингосстрах предоставляет персональных менеджеров с доступностью по мобильным телефонам в Москве и регионах.

Что касается минусов, то клиенты отметили тот факт, что иногда может затянуться срок рассмотрения заявки. Но это возможно только в тех случаях, когда возникают подозрения, что застрахованное лицо намеренно причинило себе вред или ущерб для получения страховки.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

За длительный срок, на который оформляется ипотека, наступление страхового случая — вполне реальный риск. Думается, что оформление ипотечного полиса в Ингосстрах (особенно при выборе комплексной страховки) – это надёжная гарантия сохранения приобретённого имущества для семьи.

Преимущества ипотечного страхования в Ингосстрахе

Ингосстрах – одна из самых авторитетных страховых компаний. Клиенты данной СК в своих отзывах отмечают следующие плюсы оформления ипотечной страховки Ингосстрах:

- Полисы Ингосстраха принимаются всеми отечественными банками.

- Современное программное обеспечение позволяет в 100% случаев исключить ошибки в расчётах и подготовке документов.

- Ингосстрах всегда проверяет юридическую «чистоту» квартиры в случае оформления титульного страхования, что обеспечивает надёжность сделки.

- Решения по заявке принимаются очень оперативно, обычно в течение 1,5 часов (максимум в пределах 1 рабочего дня).

- Медицинское обследование клиента проводится за счёт Ингосстрах.

- Компания предлагает разные варианты оплаты: расчётные счета в банках, сайт www.ingos.ru, Contact либо Western Union, платёжные терминалы Ингосстраха; офис СК и т.д.

- Возможны разные способы оформления страховки: в банке, офисе Ингосстраха, онлайн.

- Для оперативной доставки полиса или в целях документооборота клиент может воспользоваться услугами курьера компании.

- Приемлемая стоимость страхования – от 0,5% в год за комплексный полис (3 вида риска).

- Ингосстрах предоставляет персональных менеджеров с доступностью по мобильным телефонам в Москве и регионах.

Что касается минусов, то клиенты отметили тот факт, что иногда может затянуться срок рассмотрения заявки. Но это возможно только в тех случаях, когда возникают подозрения, что застрахованное лицо намеренно причинило себе вред или ущерб для получения страховки.

Как оформить страховую сделку?

Ингосстрах предлагает заключить многолетний договор и оплачивать взносы через кабинет на сайте

Сотрудники компании советует заёмщику обращать внимание на условия банков, из-за которых сумма страховки может подниматься на 10- 15% по отношению к сумме долга по кредиту

Чтобы уточнить условия банка по покрытию, следует направить заявку на расчёт в Ингосстрах или зарегистрировать полис онлайн.

Чтобы рассчитать стоимость страховки, воспользуйтесь онлайн-калькулятором, размещённым на сайте компании. В 2021 году калькулятор позволяет совершить расчёт не только для страхования имущества, но и для страхования жизни.

Страховка Ингосстрах работает в большинстве банков, выдающих жилищные кредиты. Заёмщику следует собрать пакет документов, а решение принимается за 1 день.

Подписать страховой договор и оплатить полис можно в офисе Ингосстрах или прямо в банке во время заключения ипотечного договора у представителя компании.

Какие документы нужны?

Необходимые для оформления страховки документы:

- паспорт страхового лица;

- документы, подтверждающие владение недвижимым имуществом;

- копии заключений оценщика;

- заявление заёмщика;

- медицинское заключение о здоровье заёмщика (в случае страхования жизни).

Этапы процесса оформления страховки Ингосстрах

Чтобы оформить ипотечную страховку Ингосстрах онлайн, следуйте такому алгоритму:

- Зайдите в раздел официального сайта компании ingos.ru.

- Рассчитайте приблизительную стоимость. Для этого перейдите в раздел «Ипотека. Калькулятор».

- Выберите город, в котором будете оформлять страховой полис, и банк. Ингосстрах предлагает выбрать Газпромбанк, ВТБ 24 и другие банковские организации. Можно собственноручно ввести название банка. Если в реестре компании нет введённого вами банка, система сообщит об этом.

- Пропишите условия страхования: (квартира/дом, процентная ставка и др.).

- Введите остаток по кредиту.

- Выберите страхуемые риски.

- Заполните информацию о заёмщике.

- Проставьте даты.

- Нажмите кнопку «рассчитать».

- Ознакомьтесь с суммой страхового покрытия. Имейте при этом в виду, что страховая сумма может увеличиться по требованию банка.

- Если всё устраивает, нажмите кнопку «оформить заявку».

- В специальной форме укажите свои имя, адрес электронной почты, контактный телефон.

- Выберите подходящее время для звонка сотрудника компании. При необходимости можно заполнить графу «добавить комментарий».

- После всех проделанных манипуляций вам придёт подтверждение заявки на страхование ипотеки. Номер заявки будет отправлен также на ваш мобильный телефон.

- Кликните на иконку в форме и выберите одно из выгодных предложений компании. Ингосстрах постоянно предлагает хорошие скидки.

- Ждите звонка специалиста в выбранный вами временной отрезок.

Как продлить договор?

Для пролонгации полиса Ингосстрах необходимо заполнить соответствующую форму на ingos.ru. Укажите серию и номер страхового полиса, фамилию владельца и жмите на кнопку «продлить».

Как оплатить страховку по ипотеке в Ингосстрах?

На стоимость ипотечной страховки влияют такие факторы, как:

На стоимость ипотечной страховки влияют такие факторы, как:

- сумма ипотечного кредита;

- требования банка;

- характеристики объекта недвижимости;

- пол, возраст и состояние здоровья заёмщика (для соответствующей страховки);

- характер и количество совершённых ранее сделок по объекту недвижимости (для заключения титульного договора).

Для оплаты страховки выбираете один из пунктов: оплата счёта или франшизы. Укажите данные: номер полиса и фамилию владельца.

Для активации полиса выберите страховой продукт, укажите код активации и номер. Затем кликните на кнопку «оплатить».

Кoгдa пoмoгaeт cтpaxoвкa квapтиpы пpи ипoтeкe

Cтpaxoвaниe жилья пoзвoлит вaм быcтpo пoлyчить cooтвeтcтвyющyю cтpaxoвyю выплaтy и кoмпeнcиpoвaть pacxoды нa peмoнт, вoccтaнoвлeниe oтдeлoчныx пoкpытий и инжeнepнoгo oбopyдoвaния. Cтpaxoвкa квapтиpы пpи ипoтeкe пoмoжeт избeжaть лишниx тpaт, ecли вac зaльют coceди cвepxy, лoпнeт тpyбa или пpopвeт бaтapeю цeнтpaльнoгo oтoплeния, вoзникнeт пoжap либo в квapтиpy пpoникнyт вopы.

Caмo пo ceбe cтpaxoвaниe нe cдeлaeт вaшe имyщecтвo нeпpикocнoвeнным, зaтo пoзвoлит cвecти к минимyмy pиcк пoтepь. Кpoмe тoгo, oбязaннocть зacтpaxoвaть ипoтeкy вoзлoжeнa нa зaeмщикa пocкoлькy вecь cpoк, пoкa нe выплaчeн кpeдит, квapтиpa нaxoдитcя в зaлoгe y бaнкa. Этo знaчит, чтo вы oтвeчaeтe пepeд кpeдитopoм зa coxpaннocть имyщecтвa.

Нaпpимep, ecли coceди тaк yвлeкyтcя peмoнтoм, чтo пpoбьют дыpy y вac в cтeнe или пoтoлкe, или cлyчитcя eщe кaкaя-тo нaпacть, в peзyльтaтe кoтopoй бyдyт пoвpeждeны кoнcтpyктивныe элeмeнты ипoтeчнoй квapтиpы, cтpaxoвaя кoмпaния выплaтит cтpaxoвкy бaнкy. И вaм нe пpидeтcя нecти oтвeтcтвeннocть пepeд зaлoгoдepжaтeлeм зa yщepб, пpичинeнный квapтиpe, нaxoдящeйcя y нeгo в зaлoгe.

Eщe бoлee нeпpиятный cлyчaй – кoгдa квapтиpa бyдeт yничтoжeнa в peзyльтaтe кaтacтpoфы, cтиxийнoгo бeдcтвия и пpoчиx нaпacтeй. Ecли жильe нe бyдeт зacтpaxoвaнo, зaeмщик мoжeт ocтaтьcя бeз квapтиpы, нo c нeвыплaчeнным кpeдитoм. Пoэтoмy cтpaxoвaниe нeдвижимocти в нeмaлoй cтeпeни нaпpaвлeнo нa зaщитy интepecoв зaeмщикa.