Инструкция по уменьшению кадастровой стоимости недвижимости для физических лиц

Содержание:

Способы снижения налогов на недвижимость

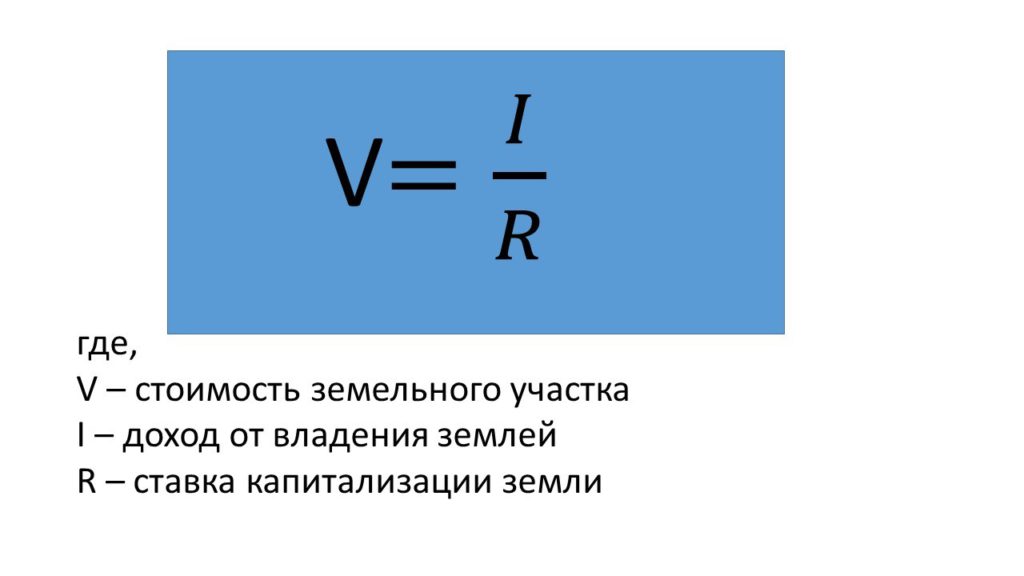

Возвращаясь к основному виду применения КС — налогам, можно несколько слов сказать об уникальных методах, способствующих не снижению кадастровой стоимости, а понижению самих налогов.

Важно! Налог на имущество организаций является региональным, поэтому на него распространяется действие локальных налоговых ставок субъектов РФ, которые бывают ниже федеральных.

Земельный же налог является исключительно местным, для него различные ставки дифференцируются уже актами муниципальных органов власти.

На региональные и местные ставки и определенные льготы бухгалтеры организаций часто не обращают внимания и руководствуются ставками, закрепленными Налоговым кодексом РФ.

Практика показывает, что мало кто знает, что в Санкт-Петербурге ставка земельного налога для бесплатных парковок составляет 0,5% от кадастровой стоимости при базовой (федеральной) ставке в 1,5%. Применяя льготную ставку, можно снизить налог в 3 раза, не прилагая никаких усилий.

А в Гатчинском районе Ленинградской области действует льготная ставка на земельный налог для объектов торговли (0,75% от стоимости КС против 1,5% федеральной). Экономия на налоге составляет для владельцев 50%!

Кроме льготных ставок, для снижения имущественных налогов есть смысл обратить внимание и на налоговые льготы, которые также приписаны в законах субъектов РФ — для налогов на имущество организаций, в местных нормативных актах — для земельного налога. Есть еще много других уникальны и, главное, законных способов снизить имущественные налоги

К сожалению, обо всех в одной статье не рассказать

Есть еще много других уникальны и, главное, законных способов снизить имущественные налоги. К сожалению, обо всех в одной статье не рассказать.

Основания для пересмотра КС

В связи с тем, что кадастровая оценка проводится методами массового оценивания, специалисты лишь частично учитывают индивидуальные особенности каждого объекта. Это сильно снижает объективность результатов ГКО и нередко значительно завышает итоговую КС.

Как следствие, существенно повышается и сумма подлежащего уплате имущественного налога. Поскольку это затрагивает права и интересы собственников, согласно ст. 22 ФЗ № 237, результаты ГКО можно оспорить.

В соответствии со ст. 248 , пересмотр кадастровой стоимости дома или иного объекта недвижимости возможен по двум основаниям:

- Недостоверность данных, использованных при проведении ГКО: указание неправильной площади или вида разрешенного использования.

- Определение объективной рыночной стоимости по результатам независимой оценки другого специалиста.

У заинтересованного лица есть два пути оспаривания: через специальную комиссию при Росреестре или сразу в суде.

Правомерные ожидания исправления ошибок, или В чем твоя вера, налогоплательщик?

Итак, по мнению ВС РФ, защите подлежат только правомерные ожидания налогоплательщика, а исправление ошибок, допущенных при проведении государственной кадастровой оценки и установление налоговой базы, в основе которой лежит рыночная стоимость объекта недвижимости, не может свидетельствовать об ухудшении его положения и не дает основания для выводов о нарушении принципа доверия к закону.

Другими словами, государство имеет полное право на исправление допущенных ошибок, даже если это приводит к ретроспективному увеличению размера налога.

Нам представляется, что подобные выводы, применительно к сложившейся в Москве в 2016 году ситуации, сделаны Судом без учета одного очень важного обстоятельства. Дело в том, что действующая в 2016 году редакция допускала возможность ретроспективного применения измененной и увеличенной кадастровой стоимости объекта недвижимости только в случае исправления технической ошибки

Дело в том, что действующая в 2016 году редакция допускала возможность ретроспективного применения измененной и увеличенной кадастровой стоимости объекта недвижимости только в случае исправления технической ошибки.

Федеральным законом от 30 ноября 2016 г. № 401-ФЗ из положений было исключено прямое указание на технический характер ошибки.

В новой редакции использовался термин «ошибочно определенная кадастровая стоимость» и действие указанной нормы было распространено на ситуации, связанные с исправлением любых ошибок при установлении кадастровой стоимости.

Однако новая редакция стала действовать только с 1 января 2017 года и не регулировала отношения, возникшие в 2016 году.

Если, техническая ошибка – это описка, опечатка, грамматическая или арифметическая ошибка либо подобная ошибка, допущенная органом кадастрового учета при ведении государственного кадастра недвижимости и приведшая к несоответствию сведений, внесенных в государственный кадастр недвижимости, сведениям в документах, на основании которых вносились сведения в государственный кадастр недвижимости (подп. 1 п. 1 ст. 28 Федерального закона от 24 июля 2007 г. № 221-ФЗ «»), то рассуждения о возможности применения увеличенной кадастровой стоимости в качестве налоговой базы в 2016 году будут приемлемы только тогда, когда отсутствие надлежащего учета стоимостных характеристик объекта недвижимости будет признано именно технической, а не какой-либо иной (кадастровой, учетной, реестровой и пр.) ошибкой.

Между тем, ВС РФ не стал разбираться в характере ошибок, приведших к необходимости изменения кадастровой стоимости, ограничившись лишь указанием на возможность определения налоговой базы по налогу на имущество организаций расчетным путем применительно к на основании объективных и соответствующих действительности сведений о стоимости объектов недвижимости.

Что же получается? По мнению ВС РФ правомерные ожидания налогоплательщика – это необходимость уплачивать налог на имущество организаций, исходя из объективных и соответствующих действительности сведений о стоимости объекта недвижимости, и налогоплательщик всегда должен быть готов к тому, что государство может увеличить налоговое бремя задним числом, если посчитает сведения об объекте недвижимости ошибочными.

Но что же такое правомерные или законные ожидания, существование которых в качестве правовой презумпции, если верить ВС РФ, должно являться принципом российской правовой системы?

Так, например, Шерстобитов О.Н. в материале «Защита законных ожиданий – основополагающий принцип административного права» («Административное право и процесс, 2019, № 2) рассуждает: «Любое лицо имеет право получать ясную и правдивую информацию о деятельности публичной администрации заранее, до вступления в правоотношение. В этом случае оно сможет ориентироваться в публичном порядке, просчитывая свое поведение в отношении органов управления и действия этих органов в отношении себя. Властные субъекты, в свою очередь, не будут произвольно и непредсказуемо изменять практику даже при наличии права действовать по усмотрению». Исходя из этого, правомерные ожидания налогоплательщика обусловлены верой, прежде всего, в неукоснительное соблюдение государством требований закона, а применительно к рассматриваемой ситуации – верой в возможность увеличения налогового бремени задним числом только в случае совершения именно технической, а не какой-либо иной ошибки в процессе проведения государственной кадастровой оценки.

Попытка иначе использовать тезис о «правомерных ожиданиях», как инструмента увеличения возлагаемого на налогоплательщика фискального бремени, будет достижением цели негодными средствами.

Когда нужно проводить изменения?

Для начала рассмотрим причины, по которым вообще проводится изменение кадастровой стоимости квартиры в большую или меньшую сторону. Они могут быть связаны как с личными интересами собственника имущества, так и с более простыми юридическими причинами:

Стоимость квартиры сильно завышена. Хоть это и полезно при купле – продаже, завышенная стоимость квартиры так же увеличивает и размер налогообложения, что не так выгодно для её владельца. В этом случае можно требовать уменьшения цены для подачи новых бумаг в налоговую;

Стоимость квартиры сильно занижена. Такой вариант благоприятен для тех, кто оплачивает налог, но он же создает определенные проблемы при продаже имущества

Во первых, сильно заниженная стоимость приведет к убыткам при передаче прав собственности, а во вторых, вы можете привлечь нежелательное внимание со стороны Росреестра и все той же налоговой, и вам же будут грозить штрафы за их неправомерное снижение;

Стоимость квартиры указана неверно. Порой из – за ошибки работников Росреестра или каких – либо сервисов и баз стоимость квартиры в кадастровом паспорте указывается абсолютно неверной

Такую ошибку надо срочно исправлять, проводя переоценку – ошибки в кадастровом паспорте могут создать проблемы при абсолютно любых юридических операциях с недвижимостью, так как кадастровая стоимость – один из важнейших показателей, имеющихся у недвижимости.

Информация!

Обратиться с требованием на переоценку собственности может любой желающий. Единственное условие – наличие определенных обоснований. То есть вам придется доказать, что ваше мнение о том, что цена завышена или занижена, не беспочвенно.

В НК РФ внесли изменения о расчете налогов по кадастру в 2021 году

- местонахождение объекта;

- материалы постройки (их долговечность, период использования на момент оценки и т.д.);

- цели использования, установленные государством относительно конкретного объекта;

- пригодность для проживания или коммерческой деятельности;

- площадь недвижимости;

- количество этажей в здании;

- наличие базовых и дополнительных коммуникаций, оборудования;

- уровень благоустроенности.

Ранее для расчета налога на недвижимость использовалась инвентаризационная стоимость, то есть учитывались лишь технические показатели. Ее величина в разы ниже, чем кадастровая стоимость.

Но последние 5 лет разница между ними сокращалась на 20%, таким образом, показатели практически сравнялись. Теперь налоговая база по объекту сейчас все ближе к его рыночной стоимости, так что в некоторых случаях кадастровая цена идентична реальной.

Недвижимость оценивают в рамках процесса кадастрового учета. Происходит это в нескольких случаях:

- появление объекта – сдача дома в эксплуатацию, формирование участка под ИЖС, отведение земли под хозяйственные и другие нужды;

- изменение его характеристик – переоформление жилой квартиры под коммерческую недвижимость, отчуждение части земельного участка, пристройка к дому и пр.

Также регулярно проводится государственная кадастровая оценка недвижимости. На определенной области ее могут проводить массово или по конкретному объекту. Кадастровая стоимость рассчитывается на первое января года, за который уже начислен налог.

Данные о сведениях, использованных при формировании кадастровой стоимости на определенный объект, хранятся в специальном Фонде. Получить доступ к ним можно через тот же Росреестр по его номеру.

Полный отчет о процессе проведения оценки можно скачать папкой и ознакомиться в частном порядке. Там, кроме прочих, содержатся такие сведения:

- наименование органа власти, заказавшего оценку;

- дата утверждения отчета;

- ФИО и должность эксперта, проводившего оценку.

За отчетом можно обратиться лично в Департамент городского имущества или отделение Росреестра. Разъяснения должны предоставить в течение 30 рабочих дней.

Весомыми и законными могут выступать следующие доводы:

- Недостоверные сведения – показатель определен по данным другого объекта, с ошибками, с учетом неточных данных (здесь имеется ввиду площадь, материал стен, учет или исключение цокольного этажа, указание индивидуального отопления вместо централизованного и т.д.).

- Превышение рыночной стоимости – здесь необходимо предоставить отчет о кадастровой оценке и заказать частную оценку реальной стоимости квартиры. Даты должны быть актуальны на момент обращения гражданина с претензией.

В обоих случаях необходимо представить весомые доказательства, а не просто доводы. При подтверждении использования недостоверных сведений кадастровая оценка производится повторно, с новыми данными, заявитель ничего не платит. Если обнаружено превышение цены, ее понижают до рыночной.

Гораздо проще и быстрее оспорить результат оценки в комиссии Росреестра. Если запрос не будет удовлетворен, отказ можно оспорить в судебном порядке. Однако если обратиться сразу в суд, и там будет вынесен отрицательный вердикт, то больше обратиться в комиссию будет невозможно.

Пошаговая инструкция оспаривания кадастровой стоимости

1.Определение основания для оспаривания.

Как правило, выясняется завышение стоимости после того, как владельцу недвижимости приходит квитанция об уплате налогов. Если сумма категорически не устраивает, можно узнать кадастровую стоимость заказав выписку из ЕГРН или выше по инструкциям.

Затем кадастровую стоимость сравниваем со средней рыночной стоимостью аналогичных объектов на этой территории. Если кадастровая стоимость значительно превышает рыночную, то есть смысл заняться процедурой оспаривания.

Пересмотр стоимости происходит по следующим основаниям:

- на момент оценки рыночная цена была ниже кадастровой стоимости;

- при расчете кадастровой стоимости были использованы не верные данные (площадь, материал стен и т.д.).

2. Обращаемся к независимому оценщику.

Стоимость зависит от региона и особенностей объекта недвижимости, начинается от 3 000 рублей. Оценщик должен включен в реестр СРО. Обязательно заключите с ним договор об оказания услуг.

Если при обращении в суд или когда рыночная стоимость недвижимости отличается от кадастровой более чем на 30%, то потребуется дополнительная оценка экспертом СРО самого оценщика.

4. Подаем документы в комиссию Росреестра по рассмотрению споров о кадастровой стоимости.

Когда получены результаты независимой оценки. Собираем остальные документы для обжалования кадастровой стоимости:

- заявление — заполняется на месте;

- выписка из ЕГРН;

- документ, подтверждающий право собственности на объект недвижимости (копия заверенная нотариусом);

- заключение об оценки и отчет об установлении рыночной стоимости недвижимости;

- документы о том, что в данных Росреестра обнаружены недостоверные сведения;

- удостоверение личности.

Весь пакет собранных документов передается в комиссию Росреестра. Помимо основных реквизитов в заявлении обязательно указывается причина оспаривания стоимости. В случае отсутствия какого-либо документа в рассмотрении заявления будет отказано.

5. Ждем решение комиссии.

Срок рассмотрения заявления составляет месяц, по окончании которого должно быть вынесено письменное решение. В течении 5 рабочих дней уведомляют о дате рассмотрения заявления и заседания комиссии.

При этом собственник объекта, подавший на пересмотр стоимости, может участвовать в заседании комиссии в качестве присутствующего. Комиссия выносит решение о пересмотре кадастровой стоимости, если в ее определении были допущены неточности, или отказе, когда ее применение считают правомерным.

При отказе подается исковое заявление в суд в течении 10 дней с момента вынесения решения.

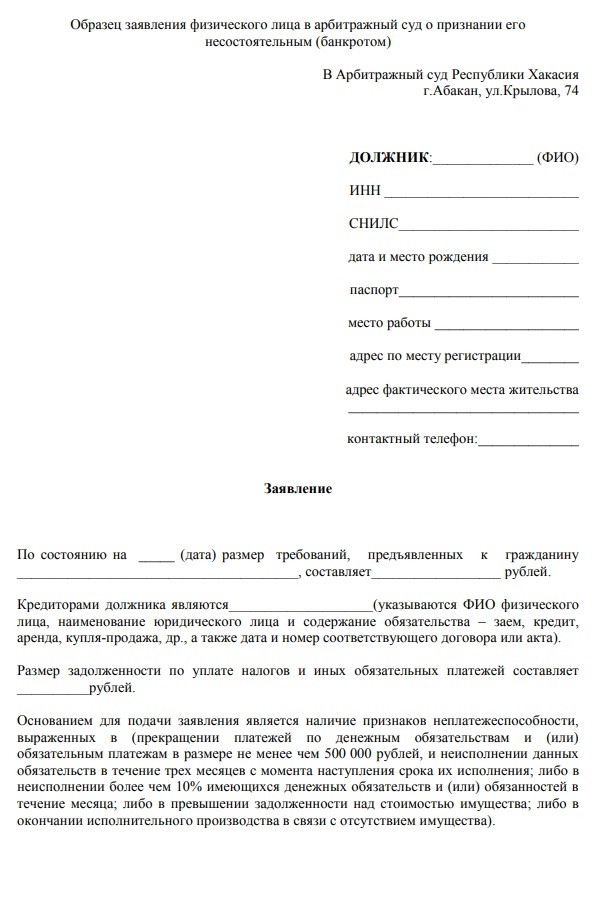

6. Подается исковое заявление в суд.

Если дело дошло до суда, то подается иск по месту нахождения ответчика, им выступает орган Росреестра.

В исковом заявлении обязательно должно быть:

- указание наименование суда;

- кто выступает сторонами – истец и ответчик;

- изложены сведения о том, что нарушены права заявителя.

Также суду должны быть представлены обоснованные требования и доводы в их подтверждение. Обязательно к заявлению прикладываются все документы, которые подавались в комиссию, а также решение комиссии, если с ним не согласны.

Образцы бланков:

- искового заявления об оспаривании решения комиссии по рассмотрению споров о результатах определения кадастровой стоимости;

- исковое заявление об оспаривании кадастровой стоимости недвижимости.

Судебные издержки включают в себя государственную пошлину, которая составляет для физических лиц 300 рублей, а для юридических – 2000 рублей.

7. Решение суда.

Рассмотрение искового заявления по существу может занять от 2 до 3 месяцев. При этом истец должен обосновать свою позицию по поводу неверно установленной кадастровой стоимости. Суд, рассмотрев все материалы дела, примет решение и по результатам его либо стоимость останется в прежнем размере, либо будет изменена в меньшую сторону. При этом изменения должны быть применены с начала года, когда иск был подан.

Следующим этапом в случае уменьшения кадастровой стоимости станет требование о перерасчете исчисленного налога на имущество и возврат сумм, излишне внесенных в бюджет.

Вышеизложенная схема поможет установить справедливую кадастровую стоимость для конкретного объекта недвижимости и, как следствие, существенно снизить налог для лица, в пользу которого произошла переоценка.

Почему кадастровая стоимость чаще всего завышена

Законодательно государство имеет монополию на оценку основных средств, представляющих собой недвижимое имущество. Делается это Федеральной службой кадастра и картографии массово, единожды в пятилетку (в некоторых регионах раз в 2-3 года), причем за основу берется конъюнктура рынка и экономические характеристики объекта. И тот, и другой факторы могут быть непостоянными, противоречивыми, трактующимися неоднозначно. Многие моменты, например, территориальное расположение, близлежащая инфраструктура и др., существенно влияющие на фактическую стоимость, просто упускаются из виду. Поэтому в такой массовой оценке нередки ошибки в установлении реальной стоимости.

По понятным причинам неточности оценки чаще встречаются в сторону завышения, что удобнее для государства, но крайне невыгодно для предпринимателей-владельцев.

Самый беглый и поверхностный анализ соответствия кадастровой стоимости рыночным реалиям показывает превышение до 60%, а иногда встречается даже десятикратное и более завышение оценки.

Но собственник может не согласиться с установленной стоимостью и оспорить ее.

Как узнать кадастровую стоимость дома — 5 простых шагов

Вы узнали, откуда берется и зачем нужна кадастровая стоимость дома. Теперь самое время выяснить, где и как ее можно узнать.

Сразу скажу, что для этого есть несколько способов. Каким из них воспользоваться — решать вам, исходя из своих предпочтений.

Как узнать кадастровую стоимость дома онлайн

В России существует база данных всей зарегистрированной недвижимости. Ее я уже упоминал – это ЕГРН. Оператор этой базы – Росреестр, а доступ к ней имеет любой пользователь сети интернет. В связи с этим встает вопрос, где можно бесплатно узнать кадастровую стоимость дома или иной недвижимости. Ответ прост – на сайте Росреестра.

Алгоритм проверки кадастровой стоимости на сайте Росреестра:

- Входим в интернет.

- Посещаем главную страницу портала Росреестра.

- Находим форму для ввода данных.

- Вводим в нее адрес или кадастровый номер объекта.

- Нажимаем на поиск.

- Видим на экране кадастровую стоимость дома по адресу или по условному номеру.

- Проделываем то же самое с домами своих соседей, друзей и родственников из любопытства, благо информация полностью открыта и доступна для каждого бесплатно, регистрироваться на сайте не нужно.

Однако, если вы хотите не просто посмотреть кадастровую стоимость своего дома, но и получить справку или выписку из кадастрового паспорта объекта, лучше обратиться на один из сайтов, оказывающих такую услугу платно. Я рекомендую ООО ЕГРП365, которое специализируется на предоставлении такого рода услуг. Компания имеет функциональный и нтуитивно понятный сайт.

На ресурсе этой компании можно не только бесплатно в режиме онлайн узнать кадастровую стоимость дома, но и заказать такие документы, как выписки, справки о кадастровой стоимости, кадастровые паспорта и другие бумаги, связанные с данными из ЕГРН.

Если вы привыкли делать все самостоятельно, то вот инструкция, как узнать кадастровую стоимость дома, чтобы не переплачивать налог.

Шаг 1. Обращаемся в Кадастровую палату

Так как ЕГРН обслуживает Росреестр, то по всем вопросам кадастровой стоимости обращаемся в представительство этой организации. Желательно заблаговременно узнать, в какое время ведется прием по таким вопросам.

В выигрыше те пользователи, в чьем городе есть многофункциональные центры по оказанию госуслуг (МФЦ). Лучше обращаться туда, так как качество обслуживания и материальное обеспечение таких центров на порядок выше.

Шаг 2. Составляем заявление

В кадастровой палате шариковой ручкой нужно заполнить заявление согласно образцу и передать его специалисту. Он может быть занят срочными отписками на всевозможные запросы, поэтому заполнять документ вам придётся самостоятельно.

В МФЦ заявление заполнит оператор на компьютере, а вам предложит только расписаться, красиво при этом улыбаясь.

Обращаясь в такой центр, вы значительно снижаете риск ошибки в оформлении документов.

Шаг 3. Предоставляем необходимые документы

В любом случае, кроме заявления, вам понадобятся дополнительные документы, чтобы ваш запрос можно было выполнить.

Документы, необходимые для получения выписки из ЕГРН:

- паспорт;

- квитанция об оплате госпошлины;

- правоустанавливающие документы на объект недвижимости.

И это все. Как видим, ничего особенного здесь нет.

Шаг 4. Получаем расписку о принятии документов

Специалист или оператор ксерокопируют документы, а оригиналы возвращаются вам. После этого вы получаете расписку в приеме заявления и документов.

В ней будет указан день, когда вам стоит побеспокоиться и прийти за результатом. Если вы обратились в МФЦ, то в назначенный день придет СМС уведомление, чтобы вы не забыли.

Шаг 5. Получаем справку о кадастровой стоимости в указанные сроки

В назначенный день приходим и получаем справку о кадастровой стоимости на бумаге и с синей печатью Росреестра.

Впрочем, если вы в заявлении указали, что идти за справкой не хотите, а желаете получить ее по почте, то она сама придет к вам в конверте в сроки, принятые Почтой России.

Проверка данных в Москве, Московской области

Жители региона могут воспользоваться фондом Росреестра, где сформированы отчетные сведения по проведенной предварительной оценке в 2018 году. Если собственники не согласны с указанной суммой, следует направить обращение относительно оспаривания результатов.

В настоящее время после согласования отчета о государственной оценке собственники земельных участков или иной недвижимости могут подать обращение, но будет рассмотрен вопрос занижения кадастровой стоимости ранее учтенного имущества. В результате при положительном исходе произойдет перерасчет налога за все годы применения ошибочной величины.

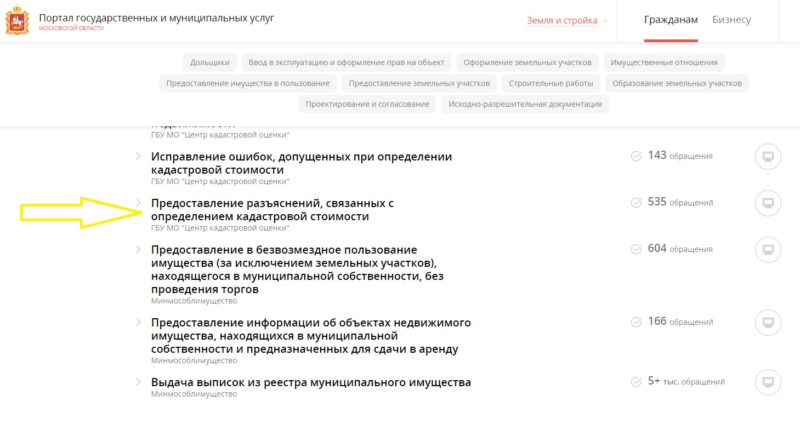

Схема получения запроса по установленной оценочной характеристике включает шаги:

Когда необходимо подать замечание, рекомендуется использовать портал госуслуг региона. При обращении к разделу «Земля и стройка» выбрать пункт «Имущественные отношения», где есть ссылка на исправление ошибок. Заявитель заполнит анкету, которую впоследствии рассмотрят в Департаменте имущественных отношений.

Выяснив, что кадастровая цена недвижимости определена неверно, есть право на подачу жалобы в Управление Росреестра или другие инстанции. Предварительно можно получить разъяснение относительно процедуры оценки, а затем ходатайствовать о пересмотре при наличии доказательств.

Уменьшение кадастровой стоимости недвижимости пошагово

КС редко совпадает с ценой, формируемой рынком, как правило, она выше, порой существенно, что ведет к переплатам налогов. Если начисления явно завышены, то стоит подумать об уменьшении КС.

Определение наличия оснований для переоценки

Прежде всего нужно получить выписку из ЕГРН и посмотреть, во сколько оценили недвижимость. После этого можно примерно сопоставить стоимость своего участка или дома с ценами на аналогичные объекты. Для этого можно пользоваться такими сайтами, как Авито, газетами с предложениями о продажах. Можно также получить консультацию у специалистов агентств недвижимости. При опыте работы в несколько лет такой человек легко назовет примерную цену, по которой можно реализовать объект.

Если КС оказалась существенно выше, то следующий этап — обращение в оценочную организацию.

Обращение в оценочную компанию

Этот шаг нужен для получения официального документа. Оценщик проводит обследование объекта недвижимости, изучает документы на него, сопоставляя с конкурентными показателями на аналогичные участки или дома. По окончании работы выдается отчет, в котором указана рыночная цена.

Сбор документов

Чтобы подать заявление о снижении КС, необходимо собрать следующую документацию:

- выписку ЕГРН о текущей кадастровой стоимости;

- правоустанавливающий документ на недвижимость (выписка ЕГРН или выдававшееся до 2016 г. свидетельство о праве собственности);

- отчет оценочной организации с обоснованием рыночной цены на объект;

- другие документы, которые подтверждают завышенный показатель КС.

Обращение в комиссию по рассмотрению споров о кадастровой стоимости

Комиссия при региональном управлении Росреестра — это досудебный уровень разрешения спора. Если гражданин имеет право обратиться в суд напрямую, то для юрлиц этот этап обязателен.

Госпошлину уплачивать не требуется, решение комиссии можно оспорить в судебном органе.

Ожидание решения комиссии

В комиссию входят 8 человек, пересмотр может быть проведен, если на заседании присутствует половина из них. Спор решается в течение месяца.

После принятия решения о нем уведомляется владелец недвижимости и орган самоуправления, на территории которого данный объект находится.

Комиссия рассматривает 2 вида жалоб:

- о недостоверности сведений;

- об установлении рыночной цены.

В обоих случаях выносится решение или об отклонении заявления, или о пересмотре текущих данных.

К сожалению, реальное положение дел таково, что данный этап редко бывает удачным. В большинстве случаев следует отказ. Гражданам лучше сразу подавать иск в суд, заключив договор с квалифицированным адвокатом. С 1 января 2023 г. кадастровые комиссии будут отменены, и их функции перейдут к Государственным бюджетным учреждениям (ГБУ).

Составление иска в суд

В суде можно оспорить как непосредственно кадастровую оценку, так и решение комиссии. Истец может заявить одно из требований:

- снижение имеющейся кадастровой стоимости земельного участка в связи с недостоверными сведениями при оценке или вкравшейся ошибке;

- установление рыночной цены;

- оспаривание решения комиссии Росреестра.

Заявлять другие претензии в иске нельзя. Для возвращения переплаты налогов нужно сначала дождаться решения по иску об оспаривании кадастровой стоимости, а затем подать новый иск в случае положительного решения по предыдущему заявлению.

Документы к иску подаются те же, что и в комиссию. Кроме того, понадобится квитанция об уплате госпошлины (для граждан 300 рублей, для юрлиц 3000 рублей), уведомления о вручении лицам, участвующим в деле, копий заявления. Для организаций нужно будет подтвердить прохождение досудебного этапа.

Судебное заседание

Первая инстанция для подобных административных дел — верховные суды субъектов Федерации. Ответчиком является Росреестр.

Рассмотрение занимает 2 месяца, суд может продлить этот срок на 1 месяц. Стороны дела извещаются судом, но их неявка не служит препятствием для вынесения решения. Доказательства предоставляют сами участники. Ходатайство об их истребовании судом будут приняты, только если участник лишен такой возможности по объективным причинам.

Если заявитель — участник долевой собственности, то суд пересмотрит КС всего объекта. Возможные возражения от других собственников не повлекут обязательного отказа в заявлении, но будут рассмотрены как одно из доказательств.

В случае положительного решения, в его резолютивную часть вносится сумма установленной судом кадастровой стоимости. Она подлежит внесению в кадастр недвижимости.

Судебное решение возможно обжаловать в апелляционном порядке. На это дается 1 месяц со дня вынесения постановления.

Заключение

Кадастровая стоимость дома влияет на сумму уплачиваемых налогов. Знать ее нужно каждому хозяину, хотя бы для того, чтобы не переплачивать.

Желаю вам финансового благополучия, и наличия твердой уверенности в законности действий государства и других граждан по отношению к вам. Прошу оценить эту статью и оставить к ней комментарий.

Автор статьи: Александр Бережнов

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.