Банкротство физических лиц: процедура оформления (пошаговая инструкция), последствия

Содержание:

Рекомендации по пунктам и вкратце

Да. Обязательства выполнять все равно придется.

Куда переводить деньги?

На счет организации, которой перешли права и обязательства банка-банкрота. Реквизиты вы получите в уведомлении или узнаете на сайте банка, с которым изначально заключали договор.

Могут ли ухудшиться условия?

Согласно указанию ЦБ РФ, такого произойти не должно. Поэтому, если вам предлагают перезаключить договор на менее выгодных условиях, вы можете смело отказаться.

Что делать, если вам не подошли условия?

Так же, как и с ответом на вопрос, если банк закрылся, нужно ли платить кредит, главное, что нельзя делать – никак не реагировать. Если вам не подошли условия, обязательно свяжитесь с учреждением, к которому перешли права по получению долга. Упомяните правила, установленные Центробанком.

Если новый банк упорно не собирается соблюдать ваши права, смело обращайтесь к юристу. Помните, даже если дело дойдет до суда, закон на вашей стороне – заемщик имеет полное право продолжать гасить займ на тех условиях, на которые соглашался изначально при заключении первого договора.

Если в БКИ передали данные о вас как о должнике

Если с вашей стороны действительно получилась просрочка или данные в БКИ были добавлены ошибочно, обязательно прочитайте, как исправить кредитную историю.

Когда и как взять кредит

Лучший способ, как получить кредит после банкротства физического лица — воспользоваться описанным выше реабилитирующим алгоритмом для улучшения своей кредитной истории. Таким образом, оформить заем именно в банке банкрот может уже спустя год. Через 5 лет, даже если не предпринимать никаких действий, практически любой кредитор и без этого будет готов заключить договор.

Для повышения шансов одобрения заявки желательно обратиться в банк, где ранее гражданин не брал займов. Если нужна большая сумма — лучше выбрать молодую региональную организацию, которая более заинтересована в новых клиентах, и поэтому менее требовательна.

Если банкроту отказывают в банке, возможно даже не в одном, что часто бывает, а также если прошло мало времени после получения статуса финансовой несостоятельности, есть и другие варианты взять кредит:

- МФО. Практически все предоставляют выгодные акционные условия для клиентов, которые обращаются к ним впервые – низкий процент, а иногда и вовсе без процента, если срок займа составляет несколько дней. В других случаях процентные ставки МФО довольно высокие, но терпимо, если сумма небольшая и берется ненадолго. Плюс своевременный возврат задолженности повышает рейтинг заемщика.

- Ломбард. Процент для выкупа залогового имущества достаточно низкий, поэтому такой вариант намного выгоднее, если есть что закладывать. На кредитную историю это никак не повлияет, но воспользоваться услугами ломбарда может любой желающий без каких-либо препятствий и требований.

- Участие в социальной банковской программе. Например, кредитный договор СКБ. Такие программы направлены как раз на улучшение кредитной истории. Это их основная цель, поэтому ощутимой выгоды для заемщика нет, кроме повышения рейтинга.

После процедуры банкротства с большей вероятностью можно получить кредит, если у клиента есть имущество под залог или гарант в роли поручителя и рекомендаций. В данном случае это реальный шанс не только на положительный ответ, но и на более лояльные условия сделки.

При просрочках или неуплате по новому займу есть большой риск потерять залоговое имущество и испортить репутацию поручителя. Кроме того, банк может привлечь поручителя к ответственности и взыскать вашу задолженность с него, вплоть до продажи имущества.

Когда кредитная история заполнится информацией об успешном погашении небольших кредитов, у крупных кредиторов клиент начнет вызывать доверие. Увеличить лояльность банка также можно открыв в нем депозит. На территории РФ наибольшей лояльностью к заемщику отличаются такие банки, как ВТБ, Совкомбанк, Почта банк, Ренессанс и Альфа-банк. Для оформления займа имеет смысл подавать онлайн заявки в разные организации. У каждой финансовой компании своя система оценки рисков.

Дорогие читатели! Наши статьи рассказывают о типовых ситуациях. Напишите нашему юристу о вашем конкрентном случае, это быстро и бесплатно.

Возможные спорные ситуации

Один из распространенных вопросов – может ли объявить себя банкротом работающий человек. На самом деле может. В таком случае это станет даже дополнительным плюсом: гражданин делает все возможное, чтобы решить ситуацию другим путем. Не рекомендуется увольняться специально перед началом процедуры, чтобы суд не воспринял это как попытку преднамеренного банкротства.

Объявление неплатежеспособности до сих пор вызывает неоднозначные оценки и в обществе, и среди экспертов. Подтвердив ее, человек может потерять даже минимальные накопления, если таковые имеются. С другой стороны такое законодательное новшество стало настоящим спасением для тех, у кого нет никаких шансов избавиться от долгов.

Таким образом, правильно оформленное банкротство иногда – единственный выход из сложившейся ситуации. Но попытки ввести суд в заблуждение предполагают уголовную ответственность.

Последствия банкротства и плохая кредитная история

После вступления в силу решения суда о признании физического лица банкротом на гражданина накладывается ряд ограничений, которые часто называют «последствиями банкротства». В большинстве случаев они не сказываются негативно на жизни, так как практически не ограничивают свободу действий. Банкротам можно выезжать за границу, приобретать имущество и распоряжаться им, строить бизнес, не оформляя его на себя. Среди последствий банкротства можно выделить:

- запрет на занимание руководящих должностей на протяжении 3 лет с момента вынесения судебного решения;

- запрет на занимание руководящих должностей в банках на протяжении 10 лет с момента вынесения судебного решения;

- запрет на сокрытие информации от кредиторов о признании банкротом.

Именно последнее ограничение чаще всего вызывает массу вопросов и сложностей. Помимо внутренней проверки, которую осуществляет каждый банк при поступлении заявки на кредит или ипотеку, предполагаемый заемщик обязан сообщить о своем банкротстве еще до этой самой проверки. Сокрытие завершенного в пользу физ. лица дела о банкротстве является нарушением законодательства.

Разумеется, для банков такой гражданин будет выглядеть как ненадежный заемщик. Это риск для финансовой организации – давать снова деньги в долг тому, кто совсем недавно не выполнил свои обязательства перед кредиторами и обанкротился. Банку придется пойти на риск, если он решит все же удовлетворить прошение. Именно поэтому с такими рисками процентные ставки будут существенно завышены.

Факторы, влияющие на то, можно ли получить кредит после банкротства:

- особенности финансовой организации, в которую обращается бывший должник;

- текущие доказательства платежеспособности банкрота.

Если вам удастся доказать банку, что вы совершили накопления после процедуры банкротства, нашли надежную работу с лучшим заработком и решили все свои проблемы, которые привели в прошлом к признанию вашей неплатежеспособности, вам могут одобрить заявку на кредит. В любом случае банк будет перестраховываться, так что условия кредитного договора будут не самыми радужными, но деньги получить вы все же сможете.

Что же делать, если потребовалось снова взять заем или кредит? Как получить деньги в долг и избежать мгновенного отказа по причине банкротства? Можно ли получить кредит после банкротства?

Почему банки чаще всего отказывают банкротам?

Логично предположить, что, если ранее физическое лицо было официально признано неплатежеспособным и получило возможность законного списания долгов, система безопасности банка скорее всего мгновенно отклонит такую заявку на кредит или ипотеку.

Причины:

- опасение повторения аналогичной ситуации, когда, взяв кредит или заем, гражданин окажется не в силах выполнить свои обязательства по возврату долга;

- после признания физического лица банкротом в кредитную историю попадает соответствующая запись, которая чаще всего служит стоп-сигналом для банковской системы;

- у заемщика в большинстве случаев нечего попросить в залог, так как все имущество было распродано для погашения предыдущих долгов в рамках одного из этапов банкротства.

Банкротство банка – трагедия для вкладчиков

Банк мы воспринимаем как надёжную организацию, которой можно доверить деньги. Большинство такими и являются, но некоторые в один прекрасный момент «лопаются», повергая в ужас своих клиентов. Распознать заранее, который из банков идёт к банкротству, бывает трудно даже для специалистов-аналитиков, что уж говорить о простых гражданах.

Тем более, что банки активно «шифруются», подправляя отчётность и не допуская утечек о своём истинном положении. Если же при проверке всё-таки возникают подозрения, то Центробанк отзывает лицензию.

Но не всегда из финансовой ямы удаётся выкарабкаться. Если принятые меры не возымели действия, то запускается процедура ликвидации банка или его банкротства. В этом последнем случае вкладчики имеют основания паниковать, потому что далеко не все смогут избежать потерь.

Инициаторы несостоятельности

Обратиться в арбитраж для признания финансовой несостоятельности гражданина могут:

- Перспективный банкрот по закону или желанию. Если обязательства не достигли полумиллионной отметки, то суд примет дело к рассмотрению, если:

- принадлежащее имущество по стоимости не перекрывает размер обязательств;

- просрочка платежей превышает месяц;

- судебные приставы окончили исполнительные производства ввиду отсутствия имущественных ценностей.

- Конкурсные кредиторы и фискальные органы при наличии задолженности по кредитам и налогам в бюджет.

В отличие от должника кредиторы могут претендовать на судебное разбирательство при условии совокупного размера долговых обязательств не менее 500 тысяч рублей.

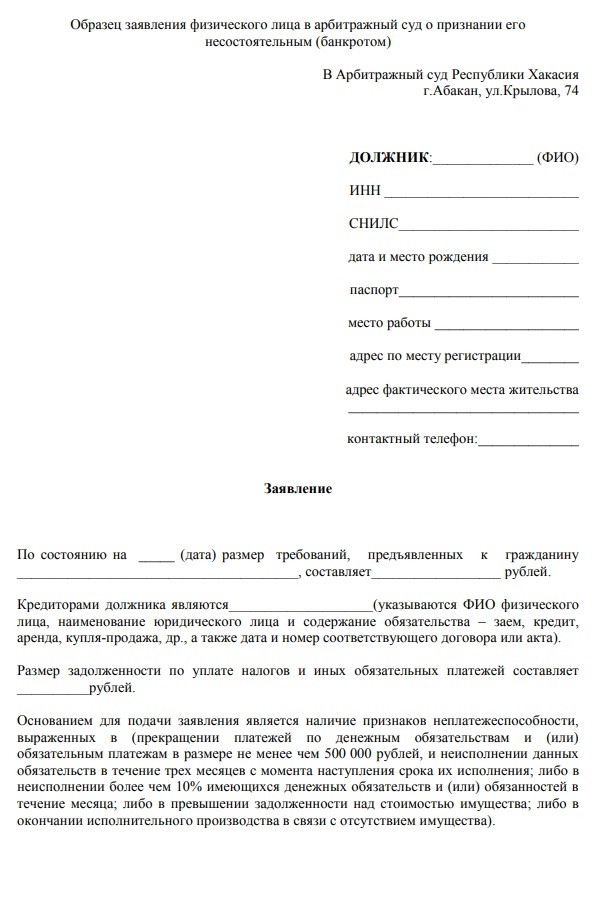

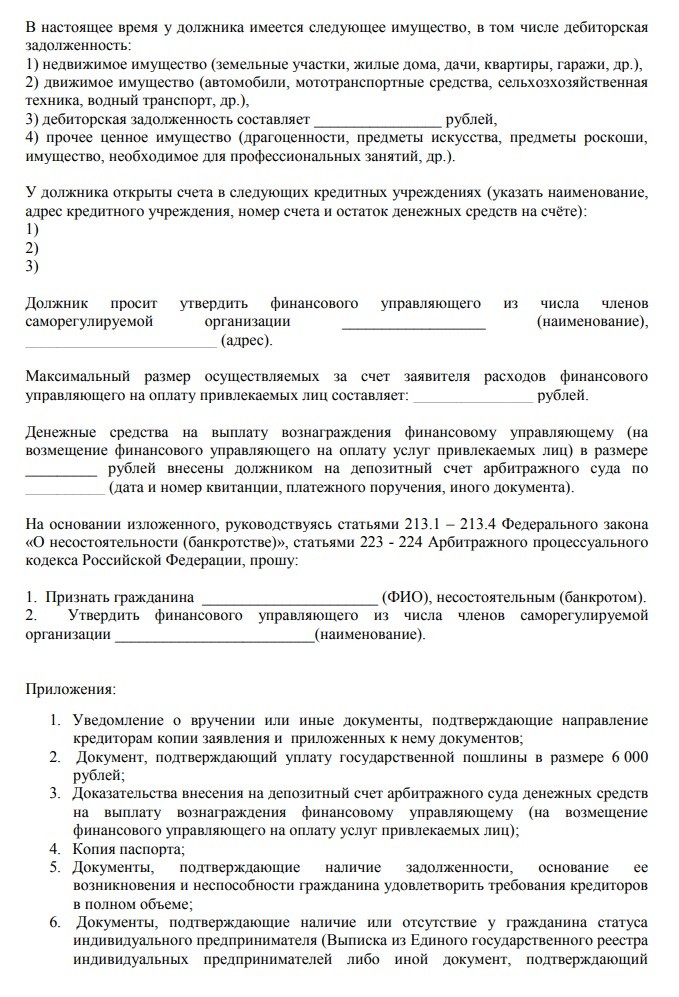

Как подать заявление на признание физического лица банкротом

В заявлении вы указываете: наименование и адрес арбитражного суда, свои ФИО, ИНН и СНИЛС, дату рождения, место официального трудоустройства, адрес по прописке и тот, где фактически проживаете, номер телефона. Затем следует написать сумму, которую вы должны кредиторам, ФИО заимодателя или наименование кредитной организации, одолжившей вам деньги.

Дальше нужно вписать финансового управляющего с просьбой его утвердить. Отметьте адрес и наименование СРО (саморегулируемой организации), в которой он работает. Вы заранее ведете самостоятельный поиск СРО. Напишите максимальную величину расходов, которые готовы понеси в счет уплаты привлекаемых лиц. Это могут быть оценщики и другие специалисты. Их услуги оплачивает заявитель, причем сразу переводом на счет арбитражного суда.

Опираясь на статьи 213.1-213.4, 223-224, просите признать вас финансового несостоятельным. К заявлению прикладываются: перечень кредиторов (наименование, ФИО, сумма задолженности), опись имущества, в том числе залогового (место хранения/нахождения) и копии прочих документов. В конце ставится подпись должника и дата.

Когда банк может стать банкротом?

Сначала руководство банковского учреждения пытается самостоятельно справиться с проблемами, своими силами вытащить организацию из долгов. Но удается это далеко не всегда. Тогда в дело вступает регулятор, предназначение которого заключается в сохранении устойчивости всей банковской системы.

Регулятором выступает Центральный Банк России. Именно он принимает меры по лишению банка лицензии и объявлению его банкротом. При этом руководитель учреждения может быть привлечен к ответственности, а на его место устанавливают временное руководство, которое направляет свои силы на стабилизацию ситуации в банке.

Если вывести банковскую организацию из кризиса не удается, ее основные активы реализуются, а вырученные денежные средства направляются в счет погашения ее долгов. В результате банк становится банкротом и уже не может оказывать услуги населению, в частности принимать оплату за кредиты, оформленные у него.

Банкротство банка: причины и последствия для заемщиков

Обычные клиенты банка узнают о проблемах кредитной организации чаще всего из СМИ. Первым шагом к банкротству у банковских учреждений становится отзыв лицензии Центробанком. Среди главных причин банкротства банков следующие:

- Невыполнение обязательств перед вкладчиками, инвесторами и кредиторами

- Недостаток ликвидности (не хватает средств для выплаты процентов по вкладам или самих вкладов)

- Признаки вывода активов

- Резкое увеличение дебиторской задолженности

- Аномальный рост ставок по вкладам (сверх установленных ЦБ РФ нормативов)

- Невыполнение требований Центробанка по рискам

- Резкое падение рейтинга банка в списке ЦБ РФ

В любом из этих случаев отзыв лицензии становится делом времени.

Также существенные риски для банковского бизнеса несет международная конъюнктура, в том числе политическая. Ограничение доступа банка к международному капиталу может привести к банкротству.

Введение процедуры банкротства не означает, что финансовое учреждение непременно прекратит существование, но в 99% случаев отозванная лицензия неизбежно приводит к закрытию банка.

Процесс признания банка финансово несостоятельным почти такой же, как и у других юрлиц, с некоторыми особенностями:

- Отзыв лицензии Центральным банком РФ.

- Решение суда о начале процедуры банкротства.

- Назначение Агентства по страхованию вкладов конкурсным управляющим.

- Проведение процедуры банкротства (конкурсное управление, внешнее управление).

- Распродажа имущества банка (в том числе дебиторской задолженности – тех самых долгов граждан и юрлиц по кредитам) с торгов.

- Ликвидация банка.

Если банк является системообразующим или важным для экономики, право требования долгов по кредитам может не выставляться на торги – в этом случае платежи по кредитам осуществляются в адрес АСВ до полной выплаты задолженности.

Куда обратиться в первую очередь?

Чтобы реабилитировать кредитную историю и убедить банк в том, что у должника нет намерения взять займ и снова обанкротиться, нужно сначала обратиться:

- В МФО. Лучше выбирать кредитование на самый короткий срок, даже если там будет явно завышенный процент. Несколько займов с размером ссуды 5-6 тыс. рублей на срок одна-две недели помогут начать повышение кредитного рейтинга. После этого можно пробовать обращаться за небольшими кредитами в банки.

- К специальным банковским программам. Многие банки зарабатывают на том, чтобы предоставлять возможность клиентам исправить ситуацию с кредитной историей. Для заемщика условия возврата ссуды невыгодны, но зато можно серьезно улучшить свой кредитный рейтинг. Именно после прохождения подобных программ банкроты чаще всего снова получают в банках обычные кредиты с невысокой процентной ставкой. Суть программы проста – клиенту одобряется целая серия микро-ссуд, объединенных в одну услугу. После погашения в кредитной истории это отобразится как десяток своевременно закрытых долгов.

- Ломбарды. Этот вариант удобен тем, что за счет залогового имущества процент может быть ниже, чем у МФО. В качестве такого имущества может выступать, например, бытовая техника, оставшаяся после процедуры банкротства, но не квартира или автомобиль – с такими объектами ломбарды обычно не работают. Для маленькой ссуды будет достаточно телевизора или ноутбука.

Зачастую недавнему банкроту гораздо легче взять кредит в молодых проектах, еще не зарекомендовавших себя на рынке. Они активно ищут новых клиентов и готовы закрывать глаза и на просрочки, и на плохую кредитную историю.

Как самостоятельно объявить себя банкротом физическому лицу

Итак, как объявить себя банкротом по кредитам физическому лицу?

-

Что подразумевает процедура банкротства физических лиц. Гражданин становится банкротом, после того как арбитражный суд признает неспособность его выполнять финансовые обязательства перед кредиторами и вносить платежи по займам. Объявить о своем банкротстве может любой гражданин, размер задолженности которого перед финансово-кредитными организациями и физическими лицами составляет более 500 000 руб.Платежи должны быть просрочены на три месяца, однако это не обязательное условие. Если гражданин предвидит свою неплатежеспособность ввиду определенных обстоятельств, он вправе раньше объявить себя банкротом. Возможно также инициирование процедуры кредиторами или уполномоченным органом (Федеральной налоговой службой).В пп. 1 и 2 ст. 213.4 Федерального закона от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)» (далее – Закон № 127-ФЗ) указано, в каких случаях подача заявления о признании неплатежеспособности является обязанностью гражданина, а в каких это его добровольное право. Процедура банкротства инициируется в обязательном порядке при наличии у гражданина задолженности перед несколькими кредиторами и невозможности погасить ее полностью.

В таком случае крайний срок обращения в суд – 30 дней после того, как наступает ситуация, удовлетворяющая условиям банкротства.

В обществе к закону о банкротстве физических лиц отношение неоднозначное. С одной стороны, объявить себя банкротом – значит рискнуть потерей всех своих накоплений. Еще одно опасение экспертов связано с риском необязательного отношения заемщиков к выплате своих задолженностей и, как следствие, убытков для финансово-кредитных организаций. Однако у процедуры банкротства есть и преимущества: помимо того, что с должников списываются их долговые обязательства, поручившиеся за них лица избавляются от риска обрести огромные долги.

-

Преимущества и недостатки получения статуса банкрота. Недостатки признания неплатежеспособности вытекают из последствий процедуры банкротства для гражданина. Во-первых, она не является бесплатной. И расходы на ее проведение далеко не маленькие. Во-вторых, на время судебного разбирательства физическое лицо лишается права:

- проведения сделок купли-продажи имущества, передачи его в залог, выдачи поручительств. В случае признания некредитоспособности право распоряжения имуществом, которое составляет конкурсную массу, утрачивается гражданином полностью;

- выезда за границу (по усмотрению суда);

- распоряжения средствами, находящимися на счетах в банках. Обязательна передача банкротящимся лицом всех банковских карт финансовому управляющему.

Если человек получает статус банкрота, то при оформлении кредита или займа в течение следующих 5 лет он обязан сообщать об этом кредитору. Также на протяжении трех лет после завершения процедуры он не имеет права занимать любые должности в органах управления юридическим лицом, а также принимать какое-либо участие в этом процессе.

То есть физическое лицо, которое было признано некредитоспособным, не обязано исполнять требования банков, оставшиеся неудовлетворенными после реализации его имущества.

-

Каковы условия, удовлетворяющие ситуации банкротства физического лица. Объявить банкротство физического лица имеет право только суд. На первый взгляд процедура эта кажется простой, однако проводиться она должна строго в соответствии с установленным алгоритмом. Он прописан в Федеральном законе «О несостоятельности (банкротстве)». В соответствии с действующими нормативно-процессуальными нормами объявить себя банкротом гражданин может только при наличии определенных обстоятельств. В противном случае инициирование процедуры банкротства невозможно.

Невыполнение хотя бы одного из этих условий влечет за собой невозможность объявить себя банкротом. Если же гражданин полностью отвечает этим требованиям, то он вправе заявить в суд с требованием признать его некредитоспособным. Возможно даже банкротство пенсионеров, причем независимо от их возраста.

Процедура банкротства имеет следующую особенность: есть право должника и есть его обязанность.

Право возникает в ситуации, когда наблюдается снижение платежеспособности физического лица. Если он объективно не может в настоящее время или в будущем выполнять взятые на себя финансовые обязательства перед кредиторами, закон позволяет ему подать заявление в суд и объявить себя банкротом.

Если вам не пришло уведомление

Допустим, кредитное учреждение обанкротилось, но вам не сообщили, и вы продолжаете переводить деньги по старым реквизитам.

Могут ли к вам предъявить какие-то претензии? Нужно ли платить кредит, если у банка отозвали лицензию, но к вам не пришло уведомление?

Оповещение о смене реквизитов – это забота банка, который перебирает на себя кредитные и инвестиционные обязательства банка-банкрота.

Никакие штрафные санкции за невольные просрочки из-за перевода по неправильным реквизитам к вам не могут быть применены.

Главное, сохранять все платежки или иные доказательства того, что вы своевременно вносили платежи. Скорее всего, средства к вам вернутся обратно, поскольку банк-банкрот уже не будет иметь права на получение средств. Но в крайнем случае вы сможете доказать, что данные суммы нужно истребовать не с вас.

Стоимость процедуры

При подаче иска необходимо оплатить госпошлину, а также почтовые расходы на пересылку заявлений и другие расходы, связанные с делопроизводством. Следующий шаг: суд назначает официального представителя – финансового управляющего. В дальнейшем только он сможет распоряжаться имуществом банкрота. Любые сделки без его присутствия и согласия недействительны.

За услуги управляющему выплачивается вознаграждение. Обычно это 10 тысяч рублей и 2% от суммы задолженности. Но может быть назначена и фиксированная ставка. Условия нужно уточнить заранее. Если денег на оплату нет, должник имеет право подать заявление с просьбой отсрочить платеж.

Куда платить в случае банкротства банка

Чаще всего, после продажи кредитного портфеля банкрота иному финансовому учреждению всем клиентам должны быть отправлены соответствующие уведомления, где будут указаны новые реквизиты для внесения платежей.

В этом случае проблема в том, что такие письма могут затеряться из-за некорректной работы почты или, если человек не проживает по месту прописки, он его просто не получит.

Именно поэтому осторожный плательщик должен самостоятельно узнавать, куда необходимо осуществлять оплату по кредиту, по всевозможным путям

Следует помнить, что невозврат кредита банку, который уже был признан банкротом – это очень важное дело, так как его руководству уже нечего терять, и они будут действовать с неплательщиками максимально жестко

Смотрите видео, в котором специалист разъясняет, что делать, если банк обанкротился и нужно ли платить кредит:

Кредит после банкротства: миф или реальность

Согласно пункту 7 статьи 213.25 Федерального Закона № 127, со дня объявления заёмщика банкротом он не имеет права лично открыть банковский счёт или получать средства в кредит. Но если после признания банкротом долги уплачены или списаны, ничто не мешает гражданину открывать счета, а также взять заём в банке или иной кредитной организации. Запрещено лишь скрывать от заимодавца факт банкротства, хотя какой-либо реальной ответственности за это не предусмотрено.

Решение о платёжеспособности такого заёмщика кредитор принимает самостоятельно. Естественно, в займе могут и отказать из-за негативной кредитной истории банкрота. Однако отказывают далеко не всегда, что обусловлено несколькими факторами.

Как относятся кредиторы к банкротам

Cледует понимать, что банкрот — далеко не самый последний, кому банк согласится предоставить кредит. Гораздо менее надёжны в глазах заимодавца те, кто ещё не расплатился по прежним долгам. Про обанкротившегося известно хотя бы следующее — он больше никому ничего не должен;

А это всегда способствует повышению репутации заёмщика. Поэтому желание банкрота оформить кредит вовсе не является несбыточным. И будет ошибкой считать, что взять заём можно лишь под грабительские проценты или что обанкротившийся клиент интересен только мошенникам. Ведь даже крупным, респектабельным банкам нужны источники доходов. А поскольку в нашу кризисную эпоху почти у каждого россиянина есть какие-либо финансовые проблемы, выбор клиентуры у заимодавца невелик.

При проверке кредитной истории банком, одним из способов узнать о банкротстве будет обращение к специальному сервису ЕФРСБ. Но далеко не каждый банковский менеджер сочтёт нужным сделать такой запрос. Поэтому, если вы всё-таки не уверены в своей репутации в связи с банкротством, его вполне можно скрыть. Тем более, что риск в этом случае минимален. Даже если правда откроется, банк не имеет права сделать ничего, кроме как, отказать вам в доверии.

Практические советы

Некоторый практический опыт, накопленный заёмщиками-банкротами, позволяет выработать ряд общих правил, которых желательно придерживаться.

- По понятным причинам, лучше не пытать счастья в банке, где вы уже брали кредит и обанкротились.

- Чтобы улучшить кредитную историю, рекомендуется взять первый кредит в микрофинансовой организации. МФО в таких случаях кредитуют гораздо охотнее, чем крупные банки. Естественно, для повышения репутации, этот кредит вы должны вернуть вовремя и без проблем.

- Если же вам необходим крупный банковский кредит, у вас гораздо больше шансов на положительное решение в молодом региональном банке или в недавно возникшем филиале общероссийского. Как правило, новые банковские структуры заинтересованы в привлечении клиентов, и потому менее избирательны.

- Если вы предложите подходящий залог, то можете рассчитывать ещё и на хорошую процентную ставку.

Подводные камни

Главная угроза в том, что законы в стране постоянно меняются. Ныне действующий ФЗ №127, регулирующий процедуру банкротства, весьма гуманен по отношению к обанкротившимся гражданам. У них не забирают последнее, и после выплаты всех долгов им предоставляются неограниченные возможности для осуществления финансовых операций, в том числе займов. Однако нет никаких гарантий, что так будет всегда. Сегодня желающие обанкротиться, а после взять новый кредит, рискуют к моменту обращения в банк оказаться в абсолютно иных условиях, чем при нынешнем законе о банкротстве.

Статьи:

Дадут ли ипотеку после банкротства физического лица

Можно ли взять кредит если есть долг у судебных приставов

Как получить заем после банкротства

Разобравшись с вопросом: можно ли после банкротства взять кредит, следует понять, как в принципе это сделать. В первую очередь, несмотря на то, что банк, скорее всего в курсе того, что человек проходил через процедуру, рекомендуется не утаивать информацию от специалистов банка, а сообщить о прошедшем банкротстве. В некоторых случаях это помогает повысить шанс на одобрение.

Пошаговая инструкция, как можно снизить риски и повысить шанс на получение кредита, выглядит следующим образом:

- Если конкретный банк выступал в качестве кредитора во время процедуры, лучше всего не обращаться туда за получением денежных средств. С большей долей вероятности клиенту поступит отказ.

- Для некоторых финансовых организаций процедура банкротства может стать повышающим риск коэффициентом (хотя это не так), поэтому, скорее всего, потребуется наличие залогового имущества или поручительства. Хотя для получения небольших сумм данные методы не применяются.

- Не стоит ограничивать себя в количестве заявок. Отказ в одном банке не принесет никакого результата. Оптимально подавать прошения сразу в несколько кредитных организаций, всегда есть шанс, что хоть одна, но даст согласие.

- Направлять заявление сразу же после того, как закончилась процедура, не стоит. Почти в 100 процентов случаев клиенту поступит отказ. Рекомендуется выждать хотя бы 6-12 месяцев. Кроме того, рассчитывать на получение сразу большой суммы не следует.

- Можно обратиться в новый банк (недавно организованный). Дело в том, что подобные организации более лояльно относятся к своим клиентам и пытаются расширить базу. Поэтому даже банкроты имеют хорошие шансы на одобрение.

- Следует позаботиться об улучшении кредитной истории. Для этого можно воспользоваться рассрочками или микрозаймами. Разумеется, чтобы был положительный результат, все взятые займы должны быть погашены в соответствии с условиями, описанными в договоре.

- Можно попробовать оформить кредитную карту, поскольку требования по ним существенно меньше. Это также поможет повысить рейтинг в глазах финансовой организации. При условии, что человек будет добросовестно исполнять обязательства.

Использовать карточку, чтобы улучшить историю

Ипотека после банкротства

Ипотечные кредиты существенно больше, чем потребительские, но и они могут быть одобрены. Законодательство не устанавливает никаких запретов по данному пункту. Самое главное, это убедить банк в добросовестности и платежеспособности клиента. Для этого предоставляется справка, подтверждающая доход, скорее всего, потребуется поручитель.

Разумеется, в скором времени после процедуры, получить ипотеку не получиться. С данным вопросом придется обождать, по меньшей мере 2-3 года, а лучше все 5. Также за указанное время нужно будет постепенно поправить кредитную историю.

Как можно понять, ситуация с кредитом и банкротством совершенно не безнадежная. При желании человек и после того, как его признали несостоятельным, сможет вести нормальную жизнь, периодически пользуясь услугами банков. Главное не допускать новых просрочек.

Последнее обновление — 1 сентября 2020 в 09:09

1-й шаг к успеху!

Прекращаем творить себе бедность. Бизнес. Интернет. Финансы

ПЕРЕЙТИ канал Твой 1-й>миллион в телеграмм