Компенсация за лекарства пенсионерам: кому они положены в 2020 году, как их получить

Содержание:

Дорогостоящее лечение: перечень документов для получения вычета

Получить социальный налоговый вычет на дорогостоящее лечение можно при соблюдении следующих обязательных условий:

- У налогоплательщика должен быть перечислен в бюджет налог на доходы по ставке 13% (чтобы было что возвращать).

- Медицинское учреждение, предоставившее дорогостоящее лечение, должно иметь лицензию на данный вид деятельности, выданную на основании Российского законодательства.

- В медицинской справке, выданной лечебным учреждением, должен быть проставлен код услуги дорогостоящего лечения — 2.

Налоговым законодательством не ограничивается сумма расходов, но получить возврат налога за дорогостоящее лечение можно только в той сумме, которая уже перечислена в бюджет.

ПРИМЕР 1. Синицина В.П. в 2017 году заработала 352 000 рублей. Из этой суммы работодатель удержал и перечислил в бюджет налог в сумме 45 760 рублей. В том же году Вера Петровна перенесла операцию по эндопротезированию коленного сустава, которая обошлась ей вместе со стоимостью медикаментов в 520 тысяч рублей.

Заполнив и сдав налоговую декларацию, она получила на банковский счет 45 760 рублей. Хотя расчет был сделан на большую сумму: 520 000 * 0,13 = 67 600 рублей, но вычет на дорогостоящее лечение был предоставлен только на имеющуюся у нее сумму налога (45 760 рублей). Оставшаяся сумма ей возмещена не будет, так как социальные налоговые вычеты предоставляются только в рамках одного налогового периода (календарного года) и на следующий год не переносятся.

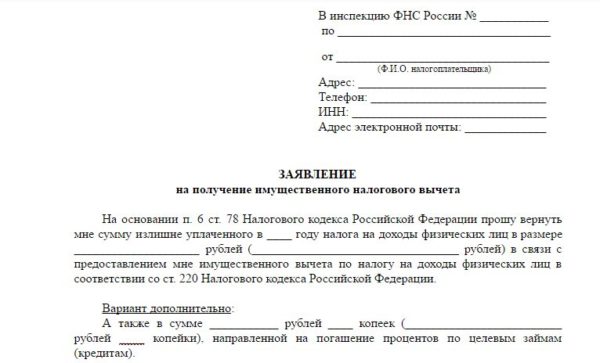

Чтобы получить налоговый вычет, надо предоставить в налоговую инспекцию следующие документы:

- Налоговая декларация по форме 3-НДФЛ.

- Справка о заработной плате формы 2- НДФЛ.

- Заявление на предоставление вычета на дорогостоящее лечение.

- Удостоверение личности (паспорт).

- Копия лицензии медицинского учреждения.

- Договор на предоставление медицинских услуг.

- Медицинская справка о предоставленном лечении (код справки дорогостоящего лечения — 2).

- Финансовые документы, подтверждающие оплату за лечение (кассовые чеки, платежные поручения, квитанции почтовых переводов и другие)

Надо ли предоставлять в налоговую инспекцию список дорогостоящего лечения для налогового вычета? Нет, это не входит в обязанности налогоплательщика. Такой список есть в медицинском учреждении, а пациенту надо только проследить, чтобы в справке доктор обязательно проставил правильный код услуги — 2.

Очень важно, чтобы в договоре на медицинское обслуживание и выданной потом справке был указан одинаковый вид услуги. Так, очень много вопросов возникает по поводу зубопротезирования: лечение зубов — это дорогостоящее лечение или нет? Этот вопрос разрешается в письме от 07.11.2006 № 26949/МЗ-14 Минздравсоцразвития России и письме от 08.11.2011 №26-3/378332-2065: операция по имплантации зубных протезов входит в Перечень дорогостоящих видов лечения в медицинских учреждениях Российской Федерации. ПРИМЕР 2

Супруги Сотниковы одновременно лечили зубы в специализированной клинике: Ивану Петровичу вставили обычные зубные протезы, а Ирине Сергеевне изготовили имплантаты таких протезов. Сотникову И.П. выдали справку с кодом 1, как обычное лечение. Сотникова И.С. получила справку с кодом 2 (дорогостоящие виды лечения для налогового вычета). Ирине Сергеевне вернут 13% от всей суммы затрат на лечение, а Ивану Петровичу — не более 15 600 рублей (120 000 * 0,13)

ПРИМЕР 2. Супруги Сотниковы одновременно лечили зубы в специализированной клинике: Ивану Петровичу вставили обычные зубные протезы, а Ирине Сергеевне изготовили имплантаты таких протезов. Сотникову И.П. выдали справку с кодом 1, как обычное лечение. Сотникова И.С. получила справку с кодом 2 (дорогостоящие виды лечения для налогового вычета). Ирине Сергеевне вернут 13% от всей суммы затрат на лечение, а Ивану Петровичу — не более 15 600 рублей (120 000 * 0,13).

Таким образом, не все виды лечения зубов относятся к дорогостоящим процедурам, а только операции по их имплантации.

Последовательность действий для возврата НДФЛ за лечение и покупку лекарств

- В течение года собирайте все чеки. Желательно, сразу делать их сканы или фото, так как часто к концу года они выцветают.

- Если необходимо приобрести лекарства, то обращайтесь к врачу за рецептом. И только после этого оплачивайте его в аптеке. Чек и рецепт сохраняйте.

- Если лечение проходит амбулаторно или стационарно, то обязательно сохраняйте договор с медицинским учреждением, чтобы предъявить его в налоговую инспекцию.

- А также берите выписку о назначение лекарств из амбулаторной карты, если врач прописывал какие-либо препараты, которые пришлось покупать самостоятельно.

- Определяете, на кого из родственников (а может быть и на нескольких) будете оформлять возврат. Например, в том случае, если сами не работаете или не платите НДФЛ по ставке 13%.

- После окончания года, когда было проведено лечение, нужно сходить в клинику с чеками и ИНН того человека, на кого оформляется вычет. Заказываете справку для ИФНС, берёте лицензию клиники.

- Оформляете декларацию 3-НДФЛ, в которой отражаете доходы и удержанный на работе НДФЛ (подоходный налог), а также включаете все расходы на оплату лечения и покупку медикаментов.

- Отправляйте декларацию в налоговую инспекцию вместе с полным пакетом подтверждающих документов. Сделать это можно лично, либо отправив всё онлайн через личный кабинет налогоплательщика.

Что в теории?

Вопросы оборота лекарственных средств на территории России урегулированы ФЗ от 12.04.2010 N 61. Однако этот нормативный акт утвердил лишь общие положения, связанные с допуском на рынок продуктов, и сопутствующие вопросы. Принципиальная возможность возврата лекарственных средств и их замены закреплена:

- ст.503 ГК РФ, где перечислены ключевые возможности для покупателя требовать восстановления нарушенного права;

- ст.18 Закона РФ от 07.02.1992 N2300-1 «О защите прав потребителей» от 07.02.1992 N2300-1 «О защите прав потребителей», положения которого распространяются и на фармацевтическую отрасль;

- п.26 Постановления Правительства РФ от 16.05.2020 N697 от 16.05.2020 N697, которым урегулирована работа аптек через интернет.

Важно! Для возврата или замены лекарственного средства оно должно быть ненадлежащего качества. Единого термина, регулирующего это понятие, не существует

Пока писал статью, наткнулся на интересный нюанс. Оказывается, постановление Правительства РФ от 19.01.1998 №55, которым утвержден Перечень товаров, не подлежащих обмену или возврату, утратило силу. А новый документ почему-то в действие не вступил. Но, допустим, через несколько дней или недель Перечень снова заработает.

Действительно, лекарственные средства надлежащего качества обменять или вернуть продавцу нельзя. Должен быть существенный недостаток, который делает использование товара либо невозможным, либо опасным для жизни (здоровья). Перечень – открытый, поэтому вариантов такой ситуации может быть множество.

Основания для возврата лекарственного средства:

- Дезинформация потребителя (до покупателя не была доведена информация о тех или иных свойствах товара, в том числе – побочных эффектах);

- Продажа товара, который не требовался покупателю, по вине фармацевта (к примеру, на рецепте написано одно наименование, а реализовано другое);

- Ненадлежащее качество, обнаруженное после покупки (вскрытая упаковка, визуальное нарушение целостности, сколы и прочее);

- Несоответствие товара, доставленного при дистанционном заказе, описанию по качеству и количеству;

- Истекший срок годности на момент продажи лекарства;

- Отсутствие маркировки или её дефект (не совпадает серия и номер на коробке и на самом препарате).

Ситуация 1. Гражданка А., услышав совет подруги, купила в аптеке лекарственное средство «Бэ», отпускаемое без рецепта. Ознакомившись с инструкцией и побочными эффектами, она поняла, что данный продукт ей не подходит. Тогда гражданка А. обратилась к фармацевту с требованием принять лекарственное средство и возвратить ей деньги. В удовлетворении просьбы было обоснованно отказано, так как реализован товар надлежащего качества, информация о котором доведена до потребителя.

Маркировка БАД

В самом начале месяца Минпромторг опубликовал проект постановления о старте с 1 апреля 2021 года эксперимента по маркировке биологических активных добавок к пище средствами идентификации — по аналогии с лекарственными препаратами.

Эксперимент планируется провести в течение 10 месяцев — с 1 апреля 2021 года по 1 февраля 2022 года. Напомним, что для пилотного проекта по маркировке ЛС понадобилось более трёх лет. При этом, изначально эксперимент должен был закончиться в 2019 году, но позже был перенесён на 2020 год.

Подробный разбор проекта постановления о маркировке БАД, а также о готовности к нему рынка, читайте в нашей отдельной статье.

Когда можно получить возврат

Вычет не может быть предоставлен:

- Пенсионерам, которые не имеют дополнительного дохода, облагаемого НДФЛ.

- Предприниматели, работающие по другим системам налогообложения.

- Женщины, находящиеся в декретном отпуске или же в отпуске по уходу за ребенком.

- Безработные, а также лица, которые не имеют официального трудоустройства.

- Граждане, выплачивающие налог на профессиональный доход.

В рамках этого вида социального вычета можно возместить следующие расходы:

- Оплату медицинских услуг, как простых, так и дорогостоящих.

- Приобретение лекарственных препаратов, на которые есть рецепт от врача.

- Внесение страховых взносов по договорам дополнительного медицинского страхования.

Размер вычета зависит от вида расходов:

- Ограничивающая сумма 120 тысяч рублей предусмотрена по расходам за простое лечение, покупку лекарств и внесение взносов по страховкам. Максимальный вычет здесь составит 15600 рублей.

- Никакого ограничения нет, если проводилось дорогостоящее лечение. Если какие-то услуги включены в специальный утвержденный список, то гражданин получает вычет от всей израсходованной суммы.

Есть также некоторые особенности получения таких вычетов:

- Срок давности по этой разновидности вычета составляет 3 года с того момента, когда были осуществлены затраты на лечение, покупку лекарств или выплату взносов.

- Налоговый вычет за лечение можно получать бесконечное количество раз.

- Остатки по вычетам не имеют свойства переноситься на следующий год. То есть если какой-то частью льготы не воспользоваться своевременно, то она сгорает.

Для получения такого вычета есть два способа:

- Через налоговый орган. Это позволяет получить деньги на счет в банке. Но здесь понадобится заполнение налоговой декларации. Сделать это можно только на следующий год после лечения.

- Через работодателя. Преимуществом является то, что вычет можно получить сразу же, как были зафиксированы расходы. Но вычет в данном случае предоставляется в виде отсутствия удержаний подоходного налога из заработной платы в течение некоторого периода.

Список медицинских услуг

Простые медицинские услуги представлены в списке под кодом № 1. К ним относятся:

- Диагностические и терапевтические мероприятия, оказываемые гражданам в рамках предоставления неотложной помощи.

- Диагностика, реабилитация, терапия и профилактика при получении амбулаторного, стационарного лечения.

- Диагностика, лечение и реабилитационные мероприятия при проведении медицинских экспертиз.

- Услуги, предоставляемые на курортах, в санаториях и профилакториях, а также услуги санитарно-просветительского характера. При этом надо понимать, что общая стоимость путевки не может попасть в налоговую базу — только медицинские услуги, получение которых подтверждено соответствующими договорами и справками.

Дорогостоящие виды лечения

Есть еще один список, который включает в себя дорогостоящие виды лечения. Он имеет код № 2. В него входят:

- Хирургические вмешательства для устранения врожденных аномалий и пороков развития, тяжелых форм течения заболеваний систем кровообращения, дыхания, пищеварения, нервной системы и глаз.

- Замена суставов и операции для восстановления двигательной активности суставам.

- Операции по пересадке органов, кожи и костного мозга. Вживление протезов, стимуляторов и прочих конструкций.

- Пластические и реконструктивные операции.

- Терапия хромосомных аномалий, генетических болезней, злокачественных новообразований, воспалений, поражений соединительной ткани. Лечение тяжелых форм болезней кровообращения и дыхания, в том числе у детей.

- Комбинированные виды лечения (к примеру, хирургическое и лучевое лечение или химиотерапия) при заболеваниях поджелудочной железы, злокачественных опухолях, генетических болезнях крови, остеомиелите, сахарном диабете, при патологиях глаз и ожогах площадью от 30% тела.

- Лечение при осложненных состояниях во время беременности, в родах или после них.

- Гемодиализ и перитонеальный диализ.

- Лечение для выхаживания недоношенных младенцев весом до 1,5 кг.

- Терапевтические мероприятия, направленные на устранение бесплодия, в том числе ЭКО.

В отдельных случаях налоговый орган может отказать в предоставлении вычета. Это бывает в следующих ситуациях:

- Для оплаты лечения или медикаментов были привлечены средства благотворительных фондов или пожертвования.

- Вид принимаемого лечения отсутствует в вышеуказанном перечне.

- Отсутствуют подтверждающие факты оплаты лечения в виде документов — справки оформлены на лиц, не имеющих никакого отношения к налогоплательщику, претендующему на вычет.

Порядок действий

Конкретный порядок действий зависит от статуса лица, обращающегося за материальным возмещением. Причина ухудшения состояния здоровья тоже имеет значение. В некоторых людей физиологические проблемы стали следствием профессиональной деятельности, в других — ситуация ухудшилась с возрастом или существуют определенные врожденные особенности.

Одним из самых распространенных способов получения помощи на лечение является обращение в ПФР. Такой вариант подходит для пенсионеров по возрасту, выслуге лет и получателей социального пенсионного обеспечения в связи с инвалидностью. Пенсионер вправе обратиться в Фонд самостоятельно или через уполномоченного представителя. Документы также можно отправить по почте, заказной корреспонденцией с уведомлением о вручении. Ответственный работник потребует следующие бумаги:

- заявление на назначение выплаты;

- рецепты, подтвержденные печатью и подписью врача;

- квитанции, чеки, доказывающие факт покупки лекарств и понесенные расходы;

- справка о размере пенсионного содержания.

Сущность льготного обеспечения медикаментами

Регулирование вопросов, которые касаются льготного обеспечения лекарственными средствами относится к отдельному закону.

Он действует на всей территории РФ, поэтому воспользоваться возможностью может любой россиянин. Главное условие – наличие рецепта, выписанного лечащим врачом. Налоговый кодекс предусматривает вычет за купленные лекарства.

Помимо обеспечения медикаментами, граждане могут бесплатно проходить диспансеризацию в больницах один раз в три года. Она позволяет проверить состояние здоровья у ряда врачей и убедиться в отсутствии серьезных патологий и заболеваний.

Для получения денежного возмещения в 2021 году необходимо соответствовать следующим требованиям:

- Больница, где льготник проходит лечение, обладает специальной лицензией, которая разрешает проведение медицинских услуг;

- Наличие рецепта на приобретение медикаментов от лечащего врача;

- Лекарственные средства входят в перечень льготных товаров, утвержденных российским законодательством.

Сумма, которая платится правительством пенсионеру, является фиксированной. Она представляет собой 13% от потраченных плательщиком средств. Исключением являются наличие серьезных патологий у больного.

Где можно вернуть деньги за лекарства

Давайте разберемся подробнее, как граждане могут вернуть деньги за лекарства. Рассмотрим наиболее популярные варианты. Закон о медстраховании предусматривает несколько видов поддержки, в том числе и компенсацию за лекарственные препараты.

ФСС

В законе предусмотрены определенные меры поддержки работающего и безработного населения:

- Бесплатное лечение в медучреждениях, с которыми страховая компания заключила договор

- Реабилитация граждан после получения травм или перенесенной болезни

- Социальная адаптация после несчастного случая

Во всех этих ситуация предусмотрены как стандартные, так и дополнительные меры поддержки. Компенсация денежных средств за понесенные расходы на приобретение лекарственных препаратов относится как раз в эту категорию. Для этого нужно подтверждение, что договор обязательного медицинского страхования не покрыл все расходы на лечение.

Если проще – вы воспользовались бесплатной медициной, но врачи выписывали вам лекарства и вы покупали их за свой счет. Если же вы пользовались платной медициной без подтверждения того, что бесплатная не может вам помочь – вычет получить не получится.

Чтобы вернуть деньги за лекарства через страховую компанию, нужно в первую очередь найти свой полис медицинского страхования. На нем будет обозначено, с какой страховой компанией заключен договор о вашем медицинском обслуживании. Если таких данных нет, то придется идти в медучреждение, где вам выписывали рецепт на лекарства и уточнять, с какой компанией у них ведутся взаимоотношения.

Далее нужно собрать документы для подачи их в страховую компанию. Вам могут пригодится:

- Чеки из аптек

- Бланки на оплату

- Рецепты

- Копия страниц в медицинской книжке

- Заключение врача или справка медицинского учреждения в установленной в учреждении форме, в котором подтверждается необходимость лечения вашего заболевания

Существуют несколько ограничений для взаимодействия с ФСС:

- Вы можете вернуть деньги за лекарства по лечению себя или своих родителей.

- Вы потратились на лекарства для супруги или ребенка

- Лекарства должны быть назначены вашим терапевтом, педиатром или лицом, официально проводящим ваше лечение

- Имеются договора обязательного страхования

Вернуть деньги за лекарства может любой гражданин страны. Главное – наличие договора обязательного страхования. Если заболел ребенок – компенсацию оформляют родители. Документы подаются в страховую компанию, срок рассмотрения обращения гражданина – 30 дней. В компании вас могут попросить открыть специальный счет в банке – зачастую в Сбербанке, куда будут перечислены деньги. Или предложить другой способ возврата. Закон не регулирует этот процесс тщательно и оставляет способ на усмотрение страховой компании.

Работа

Некоторые категории граждан имеют право на получение компенсации за лекарства с помощью работодателя. В основном это относится к работникам, зарплата которых складывается из средств федерального бюджета:

- Работники прокуратуры

- Военнослужащие

- Сотрудники следственных комитетов и управлений полиции

Для уточнения необходимо зайти в отдел кадров в вашем территориальном подразделении и подтвердить эту информацию, так как такая поддержка граждан носит характер служебной и устанавливается внутренними актами и документами организации.

Также на работе можно получить компенсацию, если лечение было вызвано травмой, полученной на производстве, по вине работодателя. Поэтому если вы не соблюдали технику безопасности и вина за потраченные на лечение деньги лежит на вас, работодатель не обязан вам что-то возмещать. Если вы потратились на лекарства из-за рабочей травмы, придется пройти профессиональный медицинский осмотр и подать работодателю его результаты. Будет определена стоимость затраченных на лечение средств вам будет зачислена компенсация.

Налоговая

Чтобы разобраться, как вернуть деньги за лекарства через налоговую, нужно понять сам механизм вычета. Правом на налоговый вычет за лекарственные препараты наделены все граждане, платящие налог на доходы физических лиц. Нужно понимать, что если вы возвращаете деньги через налоговую – это ваши средства, а не компенсация бюджета.

Налоговый вычет за лекарства – это ваши же деньги, уплаченные в виде налога. Если вы потратили на лекарства больше денег, чем перечислили налоговой за актуальный период, то вернуть можно только сумму налогов, и никак иначе.

Есть определенные требования при получении вычета из налоговой:

- Вы лечились сами

- Тратили деньги на лекарства близким родственникам

- Лекарства попали в перечень, утвержденный постановлением правительства

- У медицинского учреждения, в котором назначался прием лекарства и в котором проходило лечение, есть лицензия на такую деятельность

Кому и в какой форме положена помощь?

Перечень социальных услуг, предоставляемых государством незащищенным слоям населения, представлен в законе №178-ФЗ от 17.07.1999 г. «О государственной социальной помощи». В этом перечне присутствует и бесплатная выдача медикаментов. В частности, в п. 1 ст. 6.2 говорится о государственном обеспечении по рецептам бесплатными лекарственными препаратами и медицинскими изделиями. Для детей-инвалидов также предусмотрена выдача специализированного лечебного питания.

Право инвалидов на данную социальную услугу подтверждается п. 8 и п. 9 ст. 6.1 вышеуказанного закона. Однако в зависимости от присваиваемой группы и возраста может различаться и форма помощи в приобретении бесплатных лекарств. Эти различия подробно прописаны в Постановлении Правительства РФ №890 от 30.07.1994 г. «О государственной поддержке медицинской промышленности и обеспечении населения лекарственными средствами». Согласно данному нормативному документу, помощь инвалидам осуществляется следующим образом.

- Инвалидам 1 группы, нетрудоустроенным инвалидам 2 группы и детям с ограниченными возможностями в возрасте до 18 лет бесплатно по рецепту врача предоставляются лекарственные препараты. А в случае наличия показаний они дополнительно снабжаются средствами медицинской реабилитации, моче- и калоприемниками и перевязочными материалами.

- Трудоустроенным инвалидам 2 группы и безработным инвалидам 3 группы предоставляется право на приобретение по рецепту врача медикаментов со скидкой 50%. При наличии показаний эта скидка распространяется и на изделия медицинского назначения и перевязочные материалы.

Стоит разъяснить, по каким критериям назначается та или иная группа инвалидности.

- 1 группа характеризуется потерей способности к самообслуживанию и полной зависимостью от окружающих, а также неспособностью контролировать собственное поведение.

- Во 2 группу входят лица, которые в состоянии себя частично обслуживать и передвигаться, но только при помощи специальных приспособлений.

- К 3 группе относятся люди, способные позаботится о себе самостоятельно, а также обучаться и трудится вне специализированных учреждений, но в более щадящем режиме.

Чтобы воспользоваться социальной услугой по бесплатному получению медикаментов, необходимо иметь на руках медицинскую справку об инвалидности и постоянно проживать на территории РФ.

Категории граждан и ситуации, когда положен возврат

Деньги за лекарства можно вернуть в виде 13 процентов, уплаченных по подоходному налогу. На законодательном уровне установлены категории льготников, которые имеют отдельные преференции по оформлению вычета.

Пенсионеры

Вернуть деньги за лекарства пенсионеру можно в установленном порядке, однако по сравнению с другими группами населения, процедура упрощена. Кроме ПП №201, положения для лиц на заслуженном отдыхе также установлены в ст. №219 НК России.

Если гражданин приобретает медикаменты за собственные средства, то вправе обратиться в ПФ РФ по району проживания. На основании обращения ведомство предоставить пенсионеру частичное возмещение за препараты.

Список необходимых бумаг:

- платежные квитанции за покупку лекарств;

- рецептурный бланк, заполненный лечащим доктором;

- заявление.

Условия, список документов, сумма и способы получения налогового вычета.

Условия, список документов, сумма и способы получения налогового вычета.

Образец с реквизитами отделения предоставляется сотрудниками учреждения. От гражданина требуется вписать сведения и передать на рассмотрение.

Инвалиды

Возвращение денег за медикаменты для инвалидов осуществляется на основании . Физическому лицу нужно записаться на прием к доктору и получить рецепт на лекарство. Затем обратиться в аптечную сеть и купить препараты за собственный счет.

В отношении граждан с группой инвалидностью действуют преференции в размере 50% возмещения за медикаменты или 100% возврат подоходного налога. В последнем случае необходимо обратиться в организацию для получения компенсации по страховке. Алгоритм действий идентичен порядку направления заявления в ФСС.

Онкобольные

Возвращать деньги за лечение онкобольным нужно, как и другим льготным категориям – на основании ст. №219 НК России. Примечательно, что это же положение относится и к неработающим слоям населения.

Когда пациенту устанавливают диагноз «лейкемия», гражданин вправе получать своевременное бесплатное лечение и медикаменты. При отказе доктора в предоставлении препаратов со скидкой шансы человека на исцеление тают каждый день. Поэтому лица с онкозаболеваниями должны понимать, что отказ в оформлении рецепта – прямое нарушение прав. В таких ситуациях нужно направлять жалобу в Росминздрав.

Беременные

Если у женщины наблюдают беременность платные доктора, а также происходит оплата осмотров, сдача анализов и обследование на УЗИ – гражданка может вернуть средства в размере 13 процентов.

Однако в установлено условие – возмещение денег осуществляется в рамках отчетного периода. Дополнительно существует ограничение на объем компенсации – 120 00 руб. Эта сумма указывает на максимальный размер при заполнении декларации. Иными словами, возврат денег при 120 тыс. р. составляет 15600 рублей.

Если беременной женщине потребовалось проведение дорогой операции или лечение из-за осложнений, в т. ч. кесарево сечение, то к вычету полагается полная стоимость. Подробная информация указана в ПП №201 – реестр медицинских услуг.

Многодетные

Для инициации права на налоговый вычет денег, которые потратили на лекарства, необходимо официальное трудоустройство. Подоходный сбор отчисляется с получаемого дохода физического лица в размере тринадцати процентов.

Льготы относятся к следующим многодетным семьям:

- супруги, находящиеся в законном браке;

- опекун, попечитель;

- приемный родитель.

За лечение ребенка

В законодательстве РФ утвержден перечень лекарств для детей до 3 лет, за которые можно возвращать средства.

Процедура имеет следующий алгоритм:

- Список бесплатных медикаментов устанавливается в .

- Каждый год в субъектах России региональные власти принимают решение о формировании дополнительного перечня лекарств на основании бюджета.

- В аптечных сетях составляется фонд, из которого родители ребенка могут получать препараты по рецепту врача.

- При обращении к доктору, мать и/или отец должны поинтересоваться – входят ли таблетки, суспензии и уколы в единый реестр. Затем нужно покупать медикаменты в аптеке.

- По итогам года подается декларация в ИФНС – к заявлению прилагают документы, подтверждающие расходы на оплату лекарств.

Если медикаменты оплачивались родственниками

Если по факту за лечение, реабилитацию или покупку лекарств оплату производили близкие пациенту люди, то налоговый вычет также допускается.

В данном случае родственниками выступают:

- муж/жена;

- родитель, опекуны, попечители;

- дети до 18 лет, в т. ч. приемные.

Помимо стандартного пакета бумаг, в ИФНС необходимо подавать копии документов, указывающие на кровные узы. К примеру, для ребенка нужен сертификат о рождении, супругам – свидетельство о бракосочетании. Дополнительно оформляется доверенность на покупку лекарств. Визирование бумаги осуществляется в нотариате.