«если не запрещено, то значит можно». можно ли ндс, ранее исчисленный с полученного аванса, при возврате возмещать «по частям»?

Содержание:

Вычет НДС в нестандартных ситуациях

На практике налогоплательщик-продавец товара может исчислить сумму НДС с авансового платежа с применением расчетной ставки 18/118. А отгрузка в счет полученного аванса может быть произведена по двум ставкам: 10 и 18 %. В каком размере принять НДС к вычету в периоде отгрузки? И как избежать бессмысленных налоговых потерь?

Пример

15 июля 2018 года ООО «Гратис» был получен аванс от покупателя в сумме 236 000 руб. Поскольку общество не располагало информацией о ставках НДС в отношении товаров, планируемых к отгрузке в счет полученного аванса, с суммы аванса был исчислен НДС 36 000 руб.

Суммы аванса и НДС были отражены ООО «Гратис» в налоговой декларации за II квартал 2018 года. Налог полностью уплачен в бюджет.

15 сентября 2018 года ООО «Гратис» были отгружены товары в адрес покупателя. Стоимость отгруженных товаров – 236 000 руб., в том числе НДС 10 % – 4 000 руб., 18 % – 29 288 руб. Общая сумма НДС, предъявленного покупателю при отгрузке товара, – 33 288 руб.

В рассмотренном примере сумма НДС, исчисленная с полученного аванса, превышает сумму НДС, которую можно принять к вычету при отгрузке, руководствуясь нормой п. 6 ст. 172 НК РФ. Получается, что налогоплательщик переплатил НДС при получении аванса от покупателя, хотя сумма отгрузки с учетом НДС равна сумме полученного ранее аванса.

Верховный суд в Определении от 21.08.2018 № 310-КГ18-11870 назвал получившуюся при сходных обстоятельствах разницу излишне уплаченным налогом. Спор налогоплательщика с налоговым органом касался суммы налогового вычета с ранее полученного аванса. Налогоплательщик принял к вычету весь авансовый НДС.

Однако инспектор с таким расчетом не согласился. И разрешил принять к вычету только сумму НДС в размере налога, исчисленного со стоимости отгруженных товаров.

Следовательно, компании придется подать уточненную декларацию по НДС за период, в котором была получена предоплата. По итогу у компании возникнет переплата по налогу, которую можно вернуть или зачесть по правилам ст. 78 НК РФ.

КАК ОТРАЖАТЬ АВАНСЫ В ДЕКЛАРАЦИИ ПО НДС (ПЕРЕЧИСЛЕНИЕ, ПОЛУЧЕНИЕ И ВОЗВРАТ)

В соответствии с данным подходом авансы, выданные поставщикам и подрядчикам, должны учитываться на дебете счета 60 «Расчеты с поставщиками и подрядчиками» с кредита счетов учета денежных средств. Авансы, полученные от покупателей и заказчиков, учитываются теперь по кредиту счета 62 «Расчеты с покупателями и заказчиками» и дебету счетов учета денежных средств.

Авансы по другим видам расчетов, как и раньше, учитываются на соответствующих синтетических счетах: авансовые платежи в бюджет — на счетах 68 «Расчеты по налогам и сборам» и 69 «Расчеты по социальному страхованию и обеспечению»; авансы по заработной плате — на счете 70 «Расчеты с персоналом по оплате труда».

По суммам претензий, предъявленных поставщикам и подрядчикам, сумму авансов списывают со счета 60 в дебет счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет 2 «Расчеты по претензиям». Возвращенные поставщиком неиспользованные суммы аванса отражают по дебету счетов учета денежных средств и кредиту счета 60. Ранее выданные, но невостребованные авансы списывают на убытки организации (дебет счета 91, кредит счета 60).

С полученных сумм аванса организации начисляют НДС, который подлежит взносу в бюджет (дебет счета 62, кредит счета 68 «Расчеты по налогам и сборам»).

По завершении и сдаче заказчикам работ, а также при отгрузке продукции покупателям полученные суммы аванса засчитывают в уменьшение задолженностей покупателей и заказчиков и относят в дебет счета 62 и кредит счета 62. При этом на сумму НДС, ранее начисленную по полученным авансам, делают восстановительную запись (дебет счета 68, кредит счета 62).

Невостребованные авансы списывают с дебета счета 62 в кредит счета 91.

Date: 2015-09-17; view: 126; Нарушение авторских прав

| Понравилась страница? Лайкни для друзей: |

Дело № А65-27794/2015

Не будем углубляться в суть дела, поскольку (в конечном итоге) налогоплательщик доказал свою правоту в эпизоде с восстановлением НДС по иному основанию. Тем не менее и по этому спору прозвучало мнение, интересное нам для формирования окончательного вывода.

Итак, основанием для доначисления НДС (3 045 887 руб.), а также соответствующих сумм штрафов и пени явился вывод налогового органа о неправомерном невосстановлении обществом НДС с сумм, перечисленных в счет предстоящих (и состоявшихся, по мнению контролеров) поставок.

Однако счета-фактуры, на которые ссылались налоговики (иных доказательств ими не представлено), выставлены в рамках другого договора –от 20.03.2013. А спор возник по договору от 02.04.2013, по которому выявлена задолженность контрагента по поставке товара.

Суды установили, что оснований для восстановления «авансового» НДС в рамках договора от 02.04.2013 у общества не возникало: аванс не возвращался, товар контрагентом (и в последующем его правопреемником) в его адрес не поставлялся. Довод инспекции, что общество не представило подтверждения реальных мер по взысканию денежных средств, других действий по их возврату, ввиду чего должно было восстановить спорную сумму налога, суд (см. Решение Арбитражного суда Республики Татарстан от 20.05.2016 по делу № А65-27794/2015, оставленное в силе Постановлением Одиннадцатого арбитражного апелляционного суда от 04.08.2016) считает необоснованным. Отсутствие мер со стороны налогоплательщика для погашения задолженности как основания для восстановления НДС с суммы аванса не имеет правового значения, поскольку налоговое законодательство РФ не ставит учет дебиторской задолженности в зависимость от наличия каких-либо действий по взысканию долга со стороны организации-кредитора. Условием такого учета являются договор, «первичка» и платежные документы.

В обоснование учета «дебиторки» по договору от 02.04.2013 общество представило акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами от 31.12.2013 и справку к нему. Поскольку задолженность общества перед заявителем образовалась в апреле 2013 года, задолженность не может быть признана безнадежной и списана в 2013 году, так как ее срок исковой давности (на конец 2013 года) составлял менее года. Периодом списания дебиторской задолженности является 2016 год. В связи с этим обязанности восстановить НДС с сумм аванса, перечисленного контрагенту в счет предстоящих поставок товара, в соответствии с требованиями НК РФ у заявителя отсутствует (Постановление АС ПО от 16.11.2016 № Ф06-14629/2016 по рассматриваемому делу).

* * *

Итак, в центре нашего внимания оказался вопрос об «авансовом» НДС у покупателя при списании им дебиторской задолженности – долга контрагента, не исполнившего обязанности по договору

Такие обстоятельства ведут к восстановлению ранее принятого к вычету налога, на чем акцентирует внимание Минфин и что стало правилом для налогоплательщиков (это подчеркивается отсутствием обширной «судебки» на обозначенную тему). Тем не менее в ходе изучения имеющихся судебных решений становится ясно, что «инакомыслящие» все-таки могут найти поддержку со стороны арбитров

Действительно, НК РФ содержит исчерпывающий перечень случаев, при которых суммы НДС, обоснованно принятые к вычету налогоплательщиком, подлежат восстановлению, и названный (списание «дебиторки») к ним не относится. См. также Постановление ФАС ПО от 05.03.2009 по делу № А12-10021/2008, Решение Арбитражного суда Оренбургской области от 20.09.2010 по делу № А47-5720/2010, поддержанное судами второй (Постановление Восемнадцатого арбитражного апелляционного суда от 09.12.2010) и третьей (Постановление ФАС УО от 15.04.2011 № Ф09-1093/11-С2) инстанции.

Кроме того, обязанность по восстановлению НДС покупателем должна корреспондировать с правом принятия к вычету НДС у продавца. А между тем последнему Минфин указывает (см. письма от 07.12.2012 № 03-03-06/1/635, от 10.02.2010 № 03-03-06/1/58) на отсутствие права на вычет НДС по авансам, которые не были возвращены покупателю, в случае списания (по истечении срока исковой давности) сумм невостребованной кредиторской задолженности. Дополнительно можно ознакомиться с консультацией М. В. Подкопаева «НДС при списании кредиторской задолженности».

Как поступить, решать вам. Понятное дело, отказ восстановить НДС может повлечь споры с налоговыми органами, в результате чего придется отстаивать свое мнение в суде. Но, повторимся, шанс на победу есть!

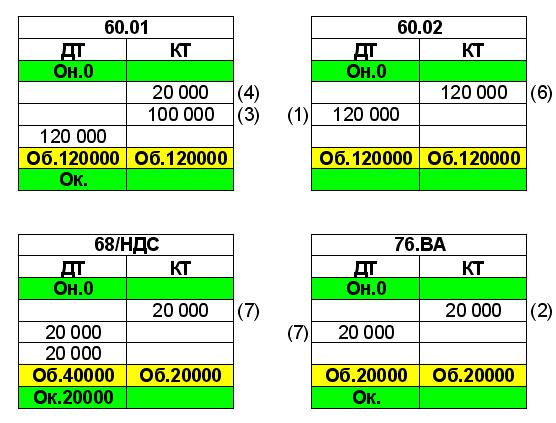

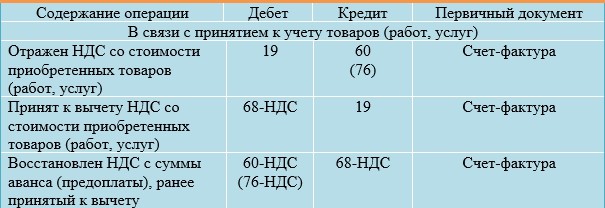

Учет авансов выданных.

Авансы выданные, это предоплата покупателя поставщику. Учет выданных авансов ведется на субсчете 60/02- Авансы выданные. А учет расчетов с поставщиками если не было авансов ведется на субсчете (счете) 60/01-Расчеты с поставщиками. Скорее всего можно и обойтись и без субчета 60/02-Авансы, а вести все на на субсчете 60/01-Расчеты, а на отчетную дату аванс если оплата превысила стоимость товаров и услуг то тогда только ставить на субчет 60/02-Аванс. В налоговом учете (учет для учета налога на прибыль, и при усн ) предоплата не является расходом.

Учет авансов выданных проводки:

- Дебет 60/02 Кредит 51- 100 000 рублей.- Перечислен аванс поставщику.(Без комментариев)

- Дебет 41 Кредит 60/01-100 000 рублей.- Поступили товары от поставщика. .(Без комментариев)

- Дебет 60/01 Кредит 60/02-100 000 рублей.- Зачет аванса.(Это проводка нужно так как по дебиту60/02 есть сальдо 100 000 рублей, и по кредиту 60/01 –есть сальдо 100 000 рублей, т.е одновременно мы этому поставщику должны 100 т. Руб. и он нам должен 100 т. Руб. чтоб этого не было мы суммы закрываем по субчетам одной проводкой)

*В данных операциях предполагается что поставщик, покупатель работает Без НДС

Учет авансового НДС а:

Если поставщик предоставил, счет-фактуру на полученный аванс, то можно НДС с предоплаты принят к вычету. Чтоб принять к вычету НДС с перечисленной предоплаты нужно чтоб были следующие документы:

- Договор.

- Счет-фактура

- Платежное поручение, подтверждающие перечисление аванса.

Как учесть НДС с авансов выданных, именно какой счет применять законодательство не предусмотрено, соответственно по логике инструкции по применению плана счетов, можно для этих целей применять 76/ВА, в 1с именно и этот счет применяетьс.

Проводки по учету НДС с авансов:

- Дебет 60/02 Кредит 51-120 000 рублей -Перечислен аванс поставщику.

- Дебет 68/НДС Кредит 76/ВА- 20 000 рублей. (120000/120*20)-Принят к вычету НДС с аванса.

- Дебет 41 Кредит 60/01-100 000 рублей (120000/120*100)-Поступил товар от поставщика.

- Дебет 19 Кредит 60/01-20 000 рублей (120000/120*20)-Отражен НДС по приобретенным товарам.

- Дебет 68/НДС Кредит 19-20 000 рублей.- НДС по купленным товарам принят к вычету.

- Дебет 60/01 Кредит 60/02-120 000 рублей. Зачет аванса.( Это проводка нужно так как по дебиту60/02 есть сальдо 120 000 рублей, и по кредиту 60/01 –есть сальдо 120 000 рублей, т.е одновременно мы этому поставщику должны 120 т. Руб. и он нам должен 120 т. Руб. чтоб этого не было мы суммы закрываем по субчетам одной проводкой)

- Дебет 76/ВА Кредит 68/НДС-20 000 Зачет ранее принятого к вычету НДСа(Так как у нас по этой торговой операции два раза дебетовался сч 68/02 два раза принят был к вычету, то один лишний, восстанавливаем этот НДС).

Чтоб в голове была «нарисовано» общая картинка раскидаем эти суммы по основным счетам и получим:

Коментарии:

Он.-Остаток начальный.

Ок.-Остаток конечный.

Об.-Оборот за период.

После всех операций мы видим что нам бюджет должен 20 000 рублей НДС,60/01 и 60/02 счета закрыты. 76/ВА-тоже закрыт.

Отражение в бухгалтерском балансе НДС с авансов выданных:

У автора этой статьи свое мнение по этому поводу, прочитав и поняв письмо минфина(текст письма ниже будет):

В бухгалтерском балансе НДС с авансов вычитается, из Дебиторской задолженности. В пассиве баланса НДС с аванса не отражается. Допустим по предыдущему примеру на отчетную дату были 2 проводки. 1 и 2. В оборотке будет по дебету 120 000 рублей(60/02) и 20 000 рублей(76ВА) Итого 140 000 (120000+20000) дебиторской задолженности, в балансе по строке Дебиторская задолженность мы отразим сумму 120 000 рублей (140000-20000). Это нужно делать так как в перечисленном авансе 100 000 стоимость товара а 20 000 стоимость НДС, который мы поставили на возмещение, т.е эти деньги нам должен бюджет.

Мнение других авторов:

На балансе предоплата поставщику отражается за минусом НДС с аванса+НДС по сч 76/ВА. В нашем примере расчет будет таков если только отправили аванс но не получили товар. Предоплата за минусом НДС 100 000(120 000-20 000)+20 000 рублей=120 000 руб. будет по строке кредиторской задолженности.

Вот как говориться в письме Минфина от 12 апреля 2013 г. N 07-01-06/12203 по этому поводу сами подумайте:

По какому бы вы методу не рассчитали кредиторскую задолженность будет и в первом и во втором случае одинаково.

Расчет НДС и вычета НДС в авансовых операциях

Чтобы лучше разобраться в порядке расчета НДС с авансов, а также в отражении в декларации авансового НДС, рассмотрим следующие примеры.

Пример 1 — Получен аванс от покупателя.

ООО «Мастер» 14.01.2019 заключило контракт с ООО «Сатурн» на поставку мебели на сумму 43 000 руб., включая НДС 7 167 руб.

16.01.2019 ООО «Мастер» получило аванс от ООО «Сатурн» в размере 19 000 руб., в том числе НДС 3 167 руб.

Бухгалтер ООО «Мастер» начисление НДС с аванса полученного отразил проводками:

Дт 51 Кт 62.2 — 19 000 руб. — Поступил аванс от ООО «Сатурн».

Дт 76.НДС Кт 68.НДС — 3 167 руб. — Начислен НДС с аванса.

04.02.2019 ООО «Мастер» отгрузило ООО «Сатурн» мебель, а ООО «Сатурн», в свою очередь, оплатило поставку.

Бухгалтер ООО «Мастер» делает следующие записи:

Отгружена мебель ООО «Сатурн»: проводка — Дт 62.1 Кт 90, сумма 43 000 руб.

Начислен НДС с отгруженной ООО «Сатурн» мебели: проводка — Дт 90.3 Кт 68.НДС, сумма 7 167 руб.

НДС с полученного аванса принят к вычету: проводка — Дт 68.НДС Кт 76.НДС, сумма 3 167 руб.

Аванс от ООО «Сатурн» зачтен: проводка — Дт 62.2 Кт 62.1, сумма 19 000 руб.

В декларации за I квартал 2019 года указанные операции отразятся в разделе 3:

Получен аванс 19 000 руб., в том числе НДС 3 167 руб.:

После отгрузки мебели принят к вычету НДС с аванса:

Пример 2 — Выдан аванс поставщику.

ООО «Мастер» 15.01.2019 заключило с ООО «Лес» договор на поставку заготовок для изготовления мебели на сумму 31 000 руб., в том числе НДС 5 167 руб.

16.01.2019 ООО «Мастер» перечислило ООО «Лес» аванс в размере 15 000 руб., включая НДС 2 500 руб.

Данная операция отразится в учете ООО «Мастер» следующим образом:

Перечислен аванс ООО «Лес»: проводка — Дт 60.2 Кт 51, сумма — 15 000 руб.

С уплаченного аванса поставщику отражен НДС: проводка — Дт 19 Кт 60.2, сумма — 2 500 руб.

НДС по авансу принят к вычету: проводка — Дт 68.НДС Кт 19, сумма — 2 500 руб.

Получение материалов от ООО «Лес»: проводка — Дт 10.1 Кт 60.1, сумма — 31 000 руб.

Отражен НДС со стоимости приобретенных материалов: проводка — Дт 19 Кт 60.1, сумма — 5 167 руб.

НДС по материалам принят к вычету: проводка — Дт 68.НДС Кт 19 — 5 167 руб.

Восстановлен НДС с аванса: проводка — Дт 60.1 Кт 68.НДС, сумма — 2 500 руб.

В декларации НДС с выданного аванса указывается в разделе 3 по строке 130:

НДС с выданных авансов

Клиенты, которые внесли авансовый платёж поставщику, может предъявить к вычету процент. Для этого стоит соблюсти два требования: вся информация о предварительной плате должна быть строго оговорена в двустороннем договоре, а на выданный аванс должен быть предъявлен СФ в течение пяти дней после самой оплаты.

При вычете учитывается только тот срок, когда была зафиксирована сама процедура перечисления. После того, как продукт на месте и оплачена сумма, то есть, грубо говоря, сделка завершилась, предприятие восстанавливает ту сумму, которая предъявлена к самому вычету.

Помимо этого, данная операция применяется, когда контрагенты ввели новые параметры в договор или при его расторжении и возврате авансовых денег.

Процент восстанавливается в том же размере, в котором и принимался ранее. При этом покупатель может перечислить его частично, если при поставке была взята предоплаченная часть в 100% объёме. Доказательством является СФ.

Что думают чиновники про ставку НДС с авансов

Проанализировав письменные разъяснения официальных органов, мы видим, что, когда происходит изменение ставки НДС на законодательном уровне, при получении оплаты в счет предстоящей реализации НДС следует исчислять исходя из ставки налога, действующей в период получения оплаты. Такая позиция содержится, например, в письмах ФНС России от 23.10.2018 № СД-4-3/20667@, Минфина России от 17.01.2017 № 03-07-11/1391, от 15.02.2016 № 03-07-11/7837, от 10.07.2015 № 03-07-11/39780, от 18.08.2015 № 03-07-11/47611, от 06.10.2015 № 03-07-15/57117, УМНС РФ по г. Москве от 05.02.2004 № 24-11/7115.

При этом совершенно не имеет значения, какую ставку НДС указал покупатель в платежном поручении. Получается, что оснований для применения ставки НДС 10% в отношении предоплаты, полученной в период действия ставки 20%, у поставщиков нет.

Поэтому если поставщик исчислит НДС с полученной предоплаты по ставке 10%, данные действия могут повлечь за собой доначисления со стороны налоговых органов. Значит, НДС безопаснее начислять с авансов, полученных до 1 июля 2020 года, по ставке 20%.

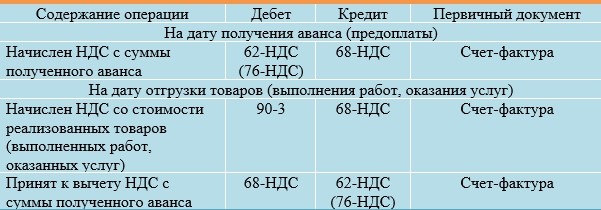

Отражение авансовых операций в декларации: проводки, восстановление

В бухучете начисление с аванса, поступившего от покупателя, НДС осуществляется следующими проводками:

Для отражения начисления НДС с аванса в плане счетов предусмотрен субсчет «НДС с полученных авансов (предоплаты)» к счету 62 «Расчеты с покупателями и заказчиками» и счету 76 «Расчеты с разными дебиторами и кредиторами». Это позволяет:

- в учете сохранить данные об авансах полученных и НДС с них (по Кт 62, 76);

- в бухгалтерском балансе отразить суммы авансов, полученных (без НДС, учитываемого по Дт соответствующих счетов) в качестве кредиторской задолженности.

Отметим, что ранее полученный аванс в момент реализации товаров (услуг или работ) зачитывается в сумме предоплаты. На отгружаемый товар (услугу или работу) выписывается счет-фактура. На дату зачета авансов компания принимает к вычету НДС с авансов полученных

Обратите внимание, что вычет производится в сумме налога, исчисленного с отгруженных товаров (услуг или работ), в оплату которых были получены авансы. Здесь подразумевается, что если НДС с авансов начислен по ставке 20/120 %, а товар (услуга или работа) отгружен по ставке 10 %, то зачет НДС с полученных авансов осуществляется по ставке 10/110 %

В декларации по НДС полученный аванс отражается в разделе 3 по строке 070 в графе 3, а сумма налога с аванса — в графе 5.

Вычет НДС с авансов полученных отражается в разделе 3 декларации по строке 170 в графе 3 за тот налоговый период, в котором отгружен товар.

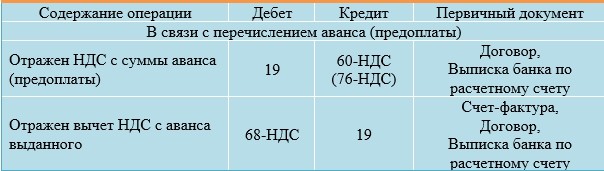

Отражение в бухучете НДС с аванса, уплаченного поставщику, отражается проводками.

Счет 19 применяется в целях обособления НДС с аванса, когда выдача аванса и принятие к вычету НДС разделены во времени. Если авансовый НДС на отчетную дату не принят к вычету, то налог, отраженный по счету 19, фиксируется в бухгалтерском балансе как оборотный актив обособленно от «дебиторки» по перечисленному авансу.

Для обособления НДС с аванса выданного можно использовать отдельные субсчета «НДС с выданных авансов (предоплаты)» к счету 60 «Расчеты с поставщиками и подрядчиками» или к счету 76 «Расчеты с разными дебиторами и кредиторами». За счет этого:

- в учете сохраняются данные об уплаченных авансах, в том числе НДС (по Дт 60, 76);

- в бухгалтерском балансе показывается «дебиторка» (за вычетом НДС, учтенного по Кт соответствующих счетов) в виде авансов выданных.

НДС с авансов полученных, учтенный по Дт 62-НДС (76-НДС), в балансе не указывается, так же как и НДС с авансов выданных, учтенный по Кт 60-НДС (76-НДС). В бухгалтерском балансе суммы налога уменьшают «дебиторку» в виде авансов выданных и «кредиторку» в виде авансов полученных.

Отраженный по счету 19 с аванса выданного НДС, который не был принят к вычету к концу отчетного периода, нужно включить в бухгалтерский баланс. Этот НДС указывается в строкe 1220 «НДС по приобретенным ценностям».

В декларации НДС авансы выданные не отражаются, но налог с этих авансов, принятый к вычету, указывается в разделе 3 по строке 130.

Обратите внимание, что по перечисленным поставщикам авансам покупатель действует по следующей схеме:

1) получает счет-фактуру на аванс, записывает его в книге покупок, авансовый НДС принимает к вычету;

2) после отгрузки товаров (услуг, работ) фиксирует в книге покупок счет-фактуру отгрузочный;

3) ранее зарегистрированный авансовый счет-фактуру указывает в книге продаж, таким образом, восстанавливает с выданного аванса НДС.

Контур.НДС+ позволяет избежать расхождений по КВО, сверяет счета-фактуры по операциям с авансами по всем кварталам.

Узнать подробнее

По восстановлению НДС с полученного аванса ситуация следующая. Продавец, получив предоплату, начисляет с нее НДС. Реализовав товар (услугу, работу), он составляет на реализацию счет-фактуру и принимает НДС с полученного ранее аванса к вычету. То есть в данном случае термин «восстановление» использовать некорректно. Продавец в книге продаж фиксирует авансовый счет-фактуру, а позднее, после отгрузки товара (услуги, работы), счет-фактуру на реализацию. Одновременно в книге покупок продавец регистрирует счет-фактуру на аванс, тем самым принимая к вычету авансовый НДС. Отметим, что срок «восстановления», то есть вычета, НДС с аванса полученного не ограничен, главное, чтобы вычет был заявлен в квартале, в котором выполняются все условия для вычета.

Расчет НДС с аванса

И снова можно воспользоваться примером, приведенным выше.

Итак, при поступлении аванса в первую очередь необходимо определить налоговую базу, с которой впоследствии будет исчислен НДС. Она будет равна сумме денежных средств, поступивших на расчетный счет организации в качестве предоплаты, либо указанной в договоре стоимости товаров, услуг, работ, полученных в натуральной форме (в нашем примере она равна 100 000 руб.).

ВАЖНО! Моментом определения налоговой базы будет день, в который поступила указанная оплата. После определения налоговой базы нужно рассчитать сумму НДС, применяя специально установленные ставки 10/110 или 18/118

Рассчитывая ставку в приведенном выше примере, мы, исходя из положений действующего законодательства о налогах и сборах, воспользовались ставкой 18/118 и получили сумму налога в размере 15 254,23 руб. На эту сумму производится запись в учете: Дт 76 «Авансы полученные» Кт 68 «НДС»

После определения налоговой базы нужно рассчитать сумму НДС, применяя специально установленные ставки 10/110 или 18/118. Рассчитывая ставку в приведенном выше примере, мы, исходя из положений действующего законодательства о налогах и сборах, воспользовались ставкой 18/118 и получили сумму налога в размере 15 254,23 руб. На эту сумму производится запись в учете: Дт 76 «Авансы полученные» Кт 68 «НДС».

Следует отметить, что сумму НДС с аванса не нужно рассчитывать в следующих случаях:

-

при осуществлении операций, облагаемых по ставке 0% (ст. 164 НК РФ);

-

проведении операций, не облагаемых НДС (ст. 149 НК РФ);

-

реализации товаров за пределами территории РФ;

-

отсутствии необходимости исполнять обязанности по уплате НДС.

Проводки по выданному авансу в пользу поставщика

Для учета авансов, перечисленных предприятием в счет оплаты услуг, работ и готовой продукции, используют счет 60. Расчеты с подотчетными лицами организация проводит по счету 71.

Отражение предоплаты, перечисленной продавцу за сырье и материалы

В учете у заказчика должны быть отражены такие бухгалтерские проводки по авансу:

| Дт | Кт | Описание | Сумма | Основание |

| 60.02 | 51 | Перечислен выданный аванс предприятию «Атлет» | 48 000 руб. | счет-фактура |

| 10/1 | 60.01 | «Атлет» поставил сырье и материалы в полном объеме | 39 360 руб. | товарно-транспортная накладная |

| 19/3 | 60.01 | НДС (18% от стоимости полученного товара) | 8 640 руб. | товарно-транспортная накладная |

| 60.01 | 60.02 | Зачет аванса поставщика по факту поставки товара | 48 000 руб. | товарно-транспортная накладная |

| 68.02 | 19.03 | Зачет НДС по факту поставки товара | 8 640 руб. | товарно-транспортная накладная |

Как отразить аванс сотруднику на хозяйственные нужды

| Дт | Кт | Описание | Сумма | Основание |

| 71 | 51 | Свиридов получил аванс на карточный счет | 5 200 руб. | заявление на выдачу средств |

| 10 | 71 | Отражение приобретенных товаров | 4 850 руб. | авансовый отчет |

| 50 | 71 | Свиридов вернул в кассу неизрасходованные средства | 350 руб. | авансовый отчет |

Проводки по заработной плате в бюджетном учете

Начислен доход за март 2018 года — 24 000 руб. Проводки по отражению операций, связанных с начислением и выплатой зарплаты, будут такими: Содержание операции Дебет Кредит Сумма, руб

Начислена заработная плата работнику 0 401 20 211 0 302 11 730 24 000 Начислен НДФЛ 0 302 11 830 0 303 01 730 3 120 (24 000 × 13%) Выдана заработная плата из кассы 0 302 11 830 0 201 34 610 20 880 (24 000 – 3120) Начислены страховые взносы в ПФР — 22% 0 401 20 213 0 303 10 730 5 280 (24 000 × 22%) Начислены страховые взносы в ФСС — 2,9% 0 401 20 213 0 303 02 730 696 (24 000 × 2,9%) Начислены взносы по страхованию от несчастных случаев — 0,2% 0 401 20 213 0 303 06 730 48 (24 000 × 0,2%) Начислены страховые взносы в ФФОМС — 5,1% 0 401 20 213 0 303 07 730 1 224 (24 000 × 5,1%) Итоги Применение действующих инструкций для бюджетных учреждений и кодов КОСГУ немаловажно для формирования проводок по заработной плате

Срок восстановления НДС

Вопрос:Вправе ли организация-покупатель восстановить НДС, принятый к вычету с перечисленного продавцу 100-процентного аванса за товар, не в квартале принятия товара на учет и получения счета-фактуры от продавца, а в более позднем квартале (в пределах 3 лет после принятия товара на учет), на который покупатель планирует перенести вычет НДС по приобретенному товару?Отвечает налоговый консультант «М-СТАЙЛ» (Региональный информационный центр Сети Консультант Плюс) Лазутин Сергей Михайлович:

Организации-покупателю следует восстановить НДС, принятый к вычету с перечисленного продавцу 100-процентного аванса за товар, в квартале принятия товара на учет и получения счета-фактуры от продавца, даже если покупатель планирует перенести вычет НДС по приобретенному товару на более поздний квартал (в пределах 3 лет после принятия товара на учет).

Обоснование:

В соответствии с п. 12 ст. 171 Налогового кодекса РФ вычетам у налогоплательщика, перечислившего суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, подлежат суммы НДС, предъявленные продавцом этих товаров (работ, услуг), имущественных прав.

Согласно пп. 3 п. 3 ст. 170 НК РФ суммы НДС, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам в порядке, предусмотренном гл. 21 НК РФ, подлежат восстановлению налогоплательщиком в случае перечисления покупателем сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Восстановление сумм НДС производится покупателем, в частности, в том налоговом периоде, в котором суммы налога по приобретенным товарам (работам, услугам), имущественным правам подлежат вычету в порядке, установленном НК РФ.

Суммы налога, принятые к вычету в отношении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, подлежат восстановлению в размере налога, принятого налогоплательщиком к вычету по приобретенным им товарам (выполненным работам, оказанным услугам), переданным имущественным правам, в оплату которых подлежат зачету суммы ранее перечисленной оплаты, частичной оплаты согласно условиям договора (при наличии таких условий).

Как видно, ст. 170 НК РФ не содержит норм, позволяющих восстановить НДС для целей переноса вычета в более позднем периоде.

Кроме того, в письме Минфина России от 12.03.2013 N 03-07-10/7374 указано, что суммы НДС, предъявленные налогоплательщику при приобретении товаров (работ, услуг), подлежат вычету в том налоговом периоде, в котором у налогоплательщика возникло право на вычет налога.

Таким образом, право на вычет НДС по приобретенному товару возникает у покупателя в квартале принятия товара на учет и получения счета-фактуры от продавца, при этом покупатель может использовать возникшее право на вычет в других кварталах в течение 3 лет после принятия товара на учет.

Соответственно, обязанность по восстановлению НДС, принятого к вычету с перечисленного продавцу аванса за товар, возникает у покупателя в том же квартале, в котором у него возникает право на вычет НДС по приобретенному товару (а не в том квартале, в котором он фактически применяет вычет).

На основании изложенного полагаем, что организации-покупателю следует восстановить НДС, принятый к вычету с перечисленного продавцу 100-процентного аванса за товар, в квартале принятия товара на учет и получения счета-фактуры от продавца, даже если покупатель планирует перенести вычет НДС по приобретенному товару на более поздний квартал (в пределах 3 лет после принятия товара на учет).

Остались вопросы? Задайте на форуме!

Если вам понравился этот материал, присоединяйтесь к нашему клубу единомышленников в «ВКонтакте», «Одноклассниках» или на «Facebook».

А это — ссылка на наш полезный и весёлый «Instagram». И «Google+».

Twitter — для любителей кратких форм.

Подведем итоги.

При списании заказчиком долга контрагента в виде неотработанного аванса Минфин настаивает на том, чтобы «авансовый» НДС был восстановлен. Годами эта позиция не меняется, однако теперь чиновники не подкрепляют ее ссылкой на пп. 3 п. 3 ст. 170 НК РФ. Действительно, такого основания для восстановления налога указанная норма не содержит. Значит, можно попытаться отстоять (пусть и через суд) иной подход. Судебная практика такие примеры содержит.

Но сегодня нужно иметь в виду, что специалисты финансового ведомства «сменили» довод. В сложившейся ситуации предлагается учитывать, что вычетам подлежат суммы НДС по товарам, работам, услугам, используемым для осуществления операций, облагаемых НДС, в противном случае вычеты не применяются.