Расчеты по ндс при возврате авансов в «1с:бухгалтерии 8»

Содержание:

Возврат аванса при расторжении договора. Одностороннее расторжение договора. Срок возврата аванса

ГК РФ, а также определить порядок передачи заказчику оставшейся части неотработанного аванса или возмещения исполнителю неоплаченных затрат.

Сроки возврата денежных средств при расторжении договора Если положения заключенного между сторонами договора определяют порядок и сроки возврата денежных средств, полученных в качестве аванса, то при осуществлении взаиморасчетов заказчик и исполнитель должны руководствоваться именно ими.

Если договор не содержит подобных указаний, при определении крайней даты возврата денег необходимо соблюдать требования действующего гражданского законодательства. Согласно п. 2 ст.

Однако, заключая договор, стороны могут сделать оговорку, что при расторжении договорных обязательств уплаченный аванс не подлежит возврату не при каких условиях.

Это, конечно, представляет выгоду только для исполнителя и отчасти развязывает руки недобросовестным гражданам.

Внимание

А вот заказчик вполне может потерять свои средства, выплаченные в виде аванса.

В этом случае даже суд будет на стороне исполнителя. Сроки Исполнитель при одностороннем расторжении договора возвращает сумму аванса в день, когда договор прекратил фактическое действие.

Если дело рассматривалось в суде, то в день принятия решения.

Важно

Если имеет место отказ от выплаты авансовых сумм, то с момента прекращения действия договора на эту сумму будет производиться начисление процентов за использование чужих денежных средств.

Как произвести возврат аванса в различных ситуациях

При обоснованном и подтвержденном условиями договора возврате, аванс должен быть выплачен заказчику в установленные соглашением сроки, если оно не содержит пунктов, указывающих иные условия.

Договор может быть расторгнут, если имеется согласие обеих сторон или в результате требований одной стороны, но, если есть судебный акт.

Если происходит одностороннее расторжение договора, то в суде заявитель представляет соответствующие доказательства, подтверждающие факт невыполнения условий.

Нарушения сделки Нарушения сделки считаются существенными, если повлекли за собой причинение значительного ущерба другой стороне. Такой случай считается подходящим для расторжения договора одной из сторон. Часто проблема появляется до начала работ, это позволяет выплатить аванс в полном объеме, и действие договора прекращается.

Расторжение договора с возвратом аванса

Если исполнитель оформил банковскую гарантию, обеспечивающую возврат аванса, и заплатил за эту услугу банку, но не исполнил свои обязательства, он может использовать средства заказчика для погашения понесенных им расходов.

Возврат предоплаты после расторжения договора при условии выполнения стороной части своих обязательств Довольно часто при заключении соглашения о выполнении исполнителем определенных работ аванс выдается в качестве источника финансирования для приобретения необходимого инвентаря и материалов или оплаты иных требуемых для надлежащего исполнения своих обязательств расходов.

В этом случае при определении размера средств, подлежащих возврату, сторонам соглашения необходимо сопоставить понесенные исполнителем расходы с суммой выданного ему аванса и на основании полученного результата определить дальнейший порядок осуществления взаиморасчетов.

Расторжение договора подряда с возвратом аванса

Именно поэтому в каждом случае оценивается возможность полного возврата денежных средств (аванса) по договору (соглашению) с учетом условий и вида договора, фактической ситуации и законодательных требований.

ГК России предусмотрены следующие варианты, прекращающие договорные отношения:• во внесудебном порядке (т.е. по соглашению сторон, либо из-за одностороннего отказа исполнения обязательств по соглашению);• в судебном порядке (т.е.

по требованию одной стороны при нарушении условий договора).

По любому вопросу, касающемуся возврата аванса при расторжении договора вы можете обратиться к опытным юристам нашей компании.

Мы подскажем вам, как лучше поступить в рассматриваемом случае.

Ответы на актуальные вопросы:

1.Вопрос №1:

Предприятие уже заявило требование вернуть аванс. Может ли оно после этого еще предъявить требование о взыскании неустойки за нарушение сроков исполнения обязательств?

Ответ:

С того момента, когда предприятие осуществило свое право требовать возврата суммы предоплаты, считается что продолжение выполнения обязательств по договору его не интересует, а следовательно сам договор прекращает свое действие. Исходя из вышесказанного, начисление неустойки не осуществляется.

2.Вопрос №2:

В каком порядке может быть расторгнут договор с покупателем?

Ответ:

Как правило, при составлении договора, предусмотрен отдельный пункт по порядку расторжения договора. Одна из сторон должна составить письмо другой стороне и сообщить причину прекращения сотрудничества. Но бывают случаи прекращения действия договора в одностороннем порядке. А так же, договор может быть пролонгирован.

Как вернуть аванс по договору оказания услуг? Порядок действий

Чем понятие “аванс” отличается от понятия “задаток”? Как гласит статья №380 ГК РФ, задатком является обеспечение договорных обязательств в денежном эквиваленте.

То есть если обязательства по договору не будут исполнены, эти денежные средства заказчику не возвращаются.

А если за расторжение ответственна сторона исполнителя, при возврате сумма задатка выплачивается в двойном размере (статья №381 ГК РФ).

Четкого определения понятия “аванс” российское законодательство не предусматривает, поэтому в реальности этот термин употребляют для обозначения предоплаты услуг. В этом случае аванс – это частичная оплата договора, которая не является гарантийным обязательством.

В соответствии со статьей 380 ГК РФ, авансом признаются такие денежные средства, при передаче которых не было составлено письменное соглашение. Соответственно, если договорные обязательства не были исполнены, аванс целиком возвращается заказчику.

Если вы хотите узнать, как в 2019 году решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- Москва: +7 (499) 110-86-72.

- Санкт-Петербург: +7 (812) 245-61-57.

Как вернуть аванс при расторжении договора

Статья №450 ГК РФ гласит, что для расторжения договорных отношений признаются такие случаи:

- Обоюдное решение сторон.

- Решение суда по иску одной из сторон, если условия договора были существенно (вторая сторона понесла от этих действий значительные убытки) нарушены одной из сторон, а также в иных случаях, если произошло нарушение ГК РФ, других нормативно-правовых актов или договора.

При расторжении стороны должны исполнить взятые на себя обязательства, в том числе вернуть аванс, если он был уплачен.

Его размер может отличаться в зависимости от того, были ли исполнены части обязательств по договору.

Процедура возврата

Если невыполнение обязательств произошло по вине исполнителя, заказчик может затребовать возврата аванса, расторжения договора и возмещения убытков (при наличии доказательств).

Договор о сотрудничестве также может содержать и иные меры, например, право заказчика требовать выплаты неустойки в качестве компенсации.

Часто сумма аванса используется исполнителем для подготовки к оказанию услуги: закупаются материалы, инвентарь.

Так как заказчик может в любое время расторгнуть договор, оплатив исполнителю понесенные расходы (статья №782 ГК РФ), то в этом случае могут быть следующие варианты развития событий:

- аванс равняется сумме, потраченной на подготовку, соответственно, исполнитель не возвращает аванс;

- аванс превышает расходы, в таком случае исполнитель обязан вернуть разницу;

- сумма, которую израсходовал на подготовку исполнитель, превышает размер аванса, в таком случае заказчик должен доплатить исполнителю.

Все расходы исполнитель должен подтвердить документально.

Нередко такие споры не решаются мирным путем, в таком случае составляется досудебная претензия, в которой необходимо отразить такие моменты, как:

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- Москва: +7 (499) 110-86-72.

- Санкт-Петербург: +7 (812) 245-61-57.

- финансовые требования ко второй стороне;

- сроки их выполнения;

- последствия, если требования не будут выполнены.

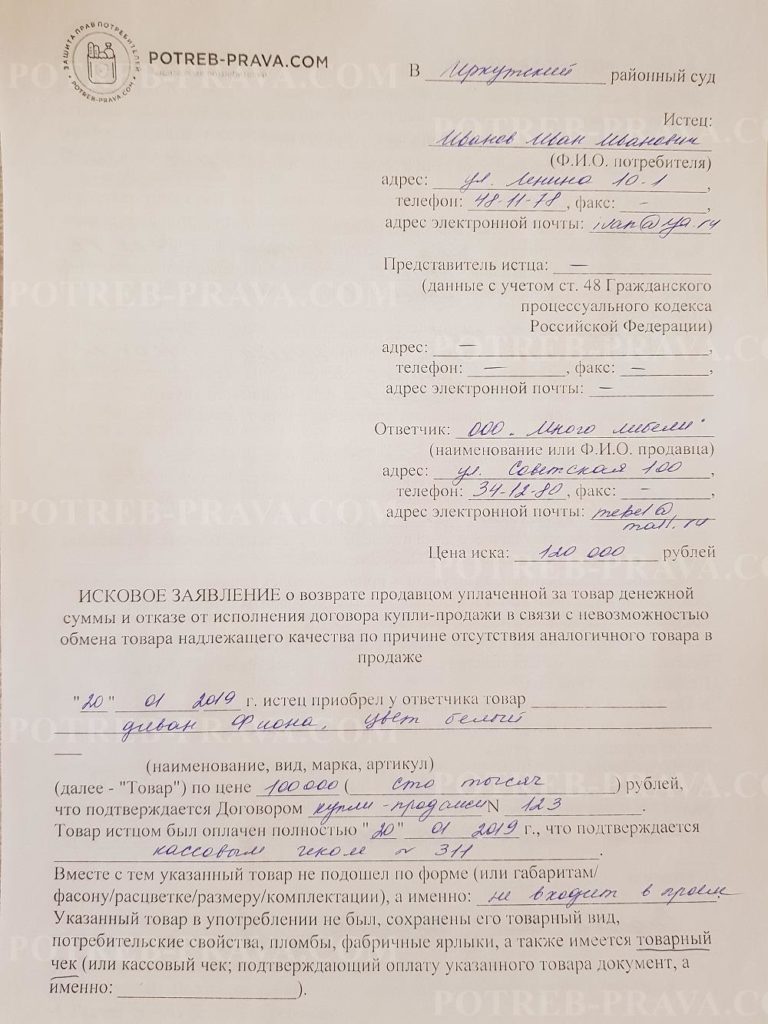

Если подача досудебной претензии не принесла своих плодов, спор переходит в суд. Для этого исковое заявление подается в судебный участок по месту регистрации организации-ответчика.

Особенности, которые следует учитывать при возврате аванса

При возврате аванса следует учитывать такие особенности:

- возврат осуществляется в той же форме, в которой было произведено получение: на банковский счет или с помощью наличных средств;

- следует документально зафиксировать факт передачи денежных средств путем составления соглашения, отражающего сроки, точную сумму и т. д.;

- если аванс возвращается по решению суда, то его порядок должен быть соотнесен с судебным постановлением. При отказе от добровольной уплаты к делу привлекаются сотрудники ФССП.

Сроки возврата

Если условия договора описывают порядок и сроки возврата аванса, то сторонам необходимо придерживаться этих условий. В ином случае следует воспользоваться гражданским законодательством.

В соответствии со статьей №314 ГК РФ, если сроки не установлены договорными обязательствами, то требование должно быть исполнено в течение семи дней с момента его предъявления.

- Москва: +7 (499) 110-86-72.

- Санкт-Петербург: +7 (812) 245-61-57.

Возврат аванса не в полной сумме

Если возврат аванса был осуществлен лишь частично, то оставшаяся сумма может быть перечислена покупателю на расчетный счет, либо учитываться как предоплата в счет будущих поставок. Но в таком случае продавец сможет предъявить НДС к вычету только после фактического возврата покупателю денежных средств (абз. 2 п. 5 ст. 171 НК РФ).

Пример:

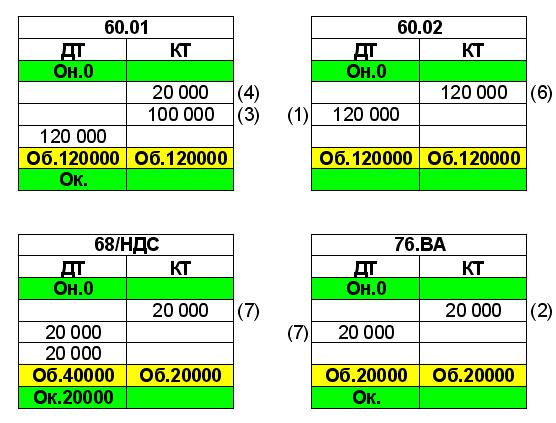

ООО «Лира» перечислила ООО «Весте» аванс 100% в сумме 59 000 руб. по договору поставки продукции. С данной суммы «Лирой» был исчислен и уплачен НДС 9 000 руб. (по расчетной ставке 18/118).

На основании дополнительного соглашения стороны договорились о поставке другой продукции, облагаемой по ставке 10%, вследствие чего договорная стоимость была снижена на 4000 руб. (54 000 руб. вместо прежних 59 000 руб.)

Сумма превышения предоплаты над новой стоимостью продукции в размере 4000 руб. ООО «Веста» возвращает покупателю. В этом же налоговом периоде организация «Веста» принимает сумму НДС, уплаченную в бюджет с части возвращенного аванса, к вычету (4000 руб. x 18/118 = 610,17 руб.)

При отгрузке продукции ООО «Веста» сможет принять к вычету и оставшуюся сумму НДС, начисленную при получении аванса, которая составит 8237,29 руб. (54 000 руб. x 18/118). Применение при реализации ставки 10% роли не играет (Письмо ФНС России от 09.12.2004 N 03-1-08/2458/17).

Пробный бесплатный доступ к системе на 2 дня.

Как вернуть предоплату за автомобиль в автосалоне — инструкция

Не имеет значения, собирались вы купить авто у официального дилера или в салоне подержанных машин — порядок действий при этом не будет отличаться. За исключением, когда продавцом в договоре выступает физическое лицо, а не принявший автомобиль на комиссию автосалон. В этом случае обращаться за возвратом придется к частному лицу.

Порядок возврата предоплаты будет зависеть от формы ее совершения. Алгоритм действий для аванса и задатка отличается. Далее расскажу о каждом из них более подробно.

Как осуществить возврат аванса

Порядок действий по возврату уплаченного аванса достаточно прост. Придерживайтесь следующего алгоритма:

- Убедитесь, что форма предоплаты, указанная в договоре, является именно авансом.

- Подготовьте в адрес продавца письменное уведомление с отказом от продолжения сотрудничества и требованием вернуть сумму аванса.

- Подайте уведомление продавцу лично с проставлением на вашем экземпляре отметки в получении либо по почте ценным письмом. Одновременно с этим рекомендую сообщить салону платежные реквизиты для перевода денежных средств или указать иной способ, которым вы готовы получить возврат аванса.

- Готовьте исковое заявление в суд при получении отказа на обращение/неполучении ответа на него в 10-ти дневный срок.

Документ о возврате суммы предоплаты должен содержать следующее:

- Сведения о дилере — его наименование и адрес.

- Сведения о покупателе — ФИО, место жительства, контактные данные.

- Информацию об автомобиле — предмете сделки.

- Информацию о заключенном договоре, платежном документе.

- Описание сложившейся ситуации.

- Ссылки на нормы права.

- Требование к дилеру — расторгнуть предварительный договор купли-продажи автомобиля и вернуть сумму аванса.

- Банковские реквизиты для перечисления предоплаты.

- Подпись и дату.

Образец заявления на возврат предоплаты за автомобиль (DOC 16 KB).

Какой порядок возврата задатка за автомобиль

Алгоритм возврата суммы задатка будет зависеть от действий покупателя при отказе от покупки авто. Он может попробовать:

- Договориться с продавцом.

- Доказать невозможность исполнения им договора по независящим от него обстоятельствам.

- Доказать вину продавца.

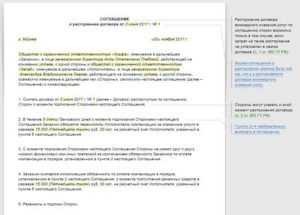

Как вернуть предоплату по соглашению сторон

Если покупатель передумал покупать автомобиль, он может попробовать договориться с руководством автосалона о незаключении основного договора купли-продажи транспортного средства по обоюдному согласию сторон либо доказать отсутствие своей вины в срыве сделки.

Если продавец не возражает против такого предложения, для возврата задатка сторонам достаточно будет заключить соглашение.

В документе следует указать:

- Причину неподписания договора купли-продажи.

- Порядок и сроки возврата предоплаты покупателю.

- Банковские реквизиты для перечисления суммы предоплаты.

Как вернуть задаток за автомобиль в автосалоне, доказав вину продавца

Придерживайтесь следующего порядка:

ШАГ 1

Если вы передумали покупать автомобиль и до окончания срока, отведенного для заключения основного договора купли-продажи осталось несколько дней (при этом от продавца нет никаких известий) — направьте в его адрес договор купли-продажи с требованием его подписать. Это будет свидетельствовать о добросовестности ваших намерений и желании завершить сделку.

ШАГ 2

Если продавец проигнорирует ваше обращение или ответит отказом — направьте в его адрес требование (претензию) о расторжении договора и возврате двойной суммы задатка с указанием банковских реквизитов или иного способа получения.

Достаточно часто на практике такое требование объединяют с вышеуказанным, ссылаясь на необходимость расторжения договора и возврата двойной суммы при отказе автосалона подписать основной договор купли-продажи.

ШАГ 3

При неполучении от продавца ответа в 10-ти дневный срок и невозвращении им задатка, готовьте исковое заявление в суд.

Как подготовить претензию

Претензия составляется в письменной форме в 2 экземплярах. При личном обращении к дилеру один экземпляр передается ему, а на другом следует попросить поставить входящий регистрационный номер и дату его принятия. При отказе сотрудников автосалона в приеме такого документа, направьте его по почте ценным письмом с описью вложения.

В претензии следует указать:

- Сведения о покупателе — ФИО, место жительства, контактные данные.

- Сведения об автодилере — наименование и адрес.

- Информацию об автомобиле.

- Обстоятельства внесения предоплаты, информацию о заключенном договоре.

- Нарушения, допущенные продавцом.

- Требования заявителя.

- Дату составления и подпись.

На рассмотрение претензии дилеру отводится 10 дней с момента ее получения.

Судебная практика.

Постановление АС ЗСО от 12.03.2018 № Ф04-6237/2017 по делу № А27-27184/2016

Принимая во внимание тот факт, что НК РФ не содержит норм, обязывающих налогоплательщика в случае расторжения или изменения условий договора, на основании которого аванс был уплачен, восстановить принятый к вычету «авансовый» НДС (если в установленный срок аванс не был возвращен), суды пришли к выводу об отсутствии оснований для восстановления НДС при списании дебиторской задолженности (в том числе с аванса) ввиду ликвидации контрагента. Ссылки ИФНС на разъяснения Минфина не принимаются, поскольку таковые не содержат правовых норм или общих правил, конкретизирующих нормативные предписания, и не являются нормативным правовым актом, а имеют информационно-разъяснительный характер и не препятствуют руководствоваться нормами законодательства о налогах и сборах

Ссылки ИФНС на разъяснения Минфина не принимаются, поскольку таковые не содержат правовых норм или общих правил, конкретизирующих нормативные предписания, и не являются нормативным правовым актом, а имеют информационно-разъяснительный характер и не препятствуют руководствоваться нормами законодательства о налогах и сборах.

Постановление АС МО от 10.10.2016 № Ф05-14000/2016 по делу № А41-79981/2015

Нормы ст. 170 НК РФ предусматривают обязанность организации по восстановлению «авансового» НДС в случае, если договор расторгнут или изменен, а аванс возвращен исполнителю. Между тем полученный аванс генподрядчик заказчику не возвращал.

Суды приняли во внимание то обстоятельство, что налоговым органом не установлено неисполнение генподрядчиком обязанности по исчислению и уплате в бюджет НДС с полученного аванса, а также отсутствие признаков недобросовестности налогоплательщика и его контрагента. Довод ИФНС о том, что заказчик не принимал должных мер по возврату аванса от генподрядчика, то есть его действия направлены исключительно на получение налоговой выгоды, отклонен

Налогоплательщик принимал меры к обеспечению своего права на возврат аванса по расторгнутому договору подряда:

Довод ИФНС о том, что заказчик не принимал должных мер по возврату аванса от генподрядчика, то есть его действия направлены исключительно на получение налоговой выгоды, отклонен. Налогоплательщик принимал меры к обеспечению своего права на возврат аванса по расторгнутому договору подряда:

-

заключен договор поручительства с ООО;

-

направлен иск о взыскании с поручителя в судебном порядке суммы задолженности;

-

судом взыскана в пользу заказчика задолженность по договору поручительства (в том числе аванс и проценты за пользование чужими денежными средствами), однако как генподрядчик, так и поручитель признаны банкротами.

При отсутствии иных доказательств согласованности действий генерального подрядчика и налогоплательщика, направленных исключительно на формальное создание оснований для применения налогового вычета и получения налоговой выгоды, неисполнение подрядчиком, получившим и не возвратившим аванс, обязанности по строительству объекта в данном случае не может являться достаточным основанием для отказа в применении вычета.

Постановление АС ПО от 16.11.2016 № Ф06-14629/2016 по делу № А65-27794/2015

Оснований для восстановления «авансового» НДС в рамках договора у общества не возникало: аванс не возвращался, товар контрагентом (и в дальнейшем его правопреемником) в его адрес не поставлялся. Довод инспекции, что налогоплательщик не подтвердил реальных мер по взысканию денежных средств, других действий по их возврату, ввиду чего необходимо было восстановить спорную сумму налога, суд считает необоснованным. Отсутствие мер со стороны налогоплательщика для погашения задолженности как основание для восстановления НДС с суммы аванса не имеет правового значения, поскольку налоговое законодательство РФ не ставит учет дебиторской задолженности в зависимость от наличия каких-либо действий по взысканию долга со стороны организации-кредитора. Условием такого учета являются договор, «первичка» и платежные документы.

Порядок расчетов с подотчетными лицами

Порядок расчетов по подотчетным суммам регулируется Указанием ЦБ РФ № 3210-У от 11.03.2014 в пункте 6.3. Денежные средства выдаются работникам во многих случаях:

- на командировочные расходы;

- для приобретения товаров или оплаты услуг в интересах организации.

Выдача производится либо по заявлению сотрудника, либо по распоряжению руководителя организации. В распоряжении на выдачу должны быть указаны цель подотчета и срок, на который он выдается.

Не позднее трех дней со дня истечения срока, на который были выданы деньги, сотрудник должен предоставить в бухгалтерию авансовый отчет и документы, подтверждающие произведенные в интересах компании расходы. Форма авансового отчета может быть разработана и утверждена организацией самостоятельно либо может быть использована унифицированная форма, утвержденная Постановлением Госкомстата № 55 от 01.08.2001.

Учет расчетов с подотчетными лицами в соответствии с планом счетов бухгалтерского учета ведется на счете 71. Аналитический учет целесообразно организовать в разрезе расчетов с каждым подотчетным лицом.

Если вместо возврата аванса осуществлен взаимозачет…

Стороны, изменившие условия по договору, по которому был перечислен аванс, могли иметь другие действующие договоры или заключить новый договор. Предположим, они договорились, что аванс, который следует вернуть, засчитывается либо в качестве аванса по новому договору, либо в счет имеющейся задолженности по другим действующим договорам. Можно ли в этих случаях стороне, выступавшей продавцом по первоначальному договору и исчислившей НДС с полученного аванса, принимать налог к вычету?

В случае зачета суммы предварительной оплаты по расторгнутому договору поставки товаров в счет поставки товаров по новому договору, то есть без возврата соответствующей суммы предварительной оплаты, норма абз. 2 НК РФ не применяется (Письмо Минфина России от 01.04.2014 № 03-07-РЗ/14444).

Вместе с тем в соответствии с п. 8 ст. 171 и НК РФ суммы НДС, исчисленные налогоплательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров, подлежат вычету с даты их отгрузки. В связи с этим сумма НДС, исчисленная и уплаченная продавцом с суммы предварительной оплаты, принимается к вычету при фактической отгрузке товаров по новому договору.

В Письме от 01.04.2014 № 03-07-РЗ/14444 Минфин рассмотрел и другую ситуацию – когда аванс по одному договору зачтен в счет задолженности по другому договору.

В соответствии со ст. 407 ГК РФ обязательство прекращается полностью или частично по основаниям, предусмотренным Гражданским кодексом, другими законами, иными правовыми актами или договором. Так, ст. 410 ГК РФ установлено, что обязательство прекращается полностью или частично зачетом встречного однородного требования, срок которого наступил либо срок которого не указан или определен моментом востребования.

Таким образом, осуществление налогоплательщиками взаимозачета в отношении сумм предварительной оплаты, полученных взаимно, признается прекращением обязательства по возврату указанных сумм оплаты. В связи с этим в целях применения НДС суммы предварительной оплаты, в отношении которых осуществлен взаимозачет, по мнению Минфина, следует считать возвращенными.

Значит, суммы НДС, исчисленные и уплаченные в бюджет продавцами товаров по полученным друг от друга суммам предварительной оплаты, подлежат вычетам при заключении соглашения о взаимозачете.

Аналогичное мнение высказано в письмах Минфина России от 31.10.2018 № 03-07-11/78172, от 11.09.2012 № 03-07-08/268.

В каком порядке продавец принимает к вычету НДС при возврате аванса

Вы можете заявить к вычету ранее уплаченный НДС с аванса, полученного в счет предстоящей поставки товаров (работ, услуг). Сделать это вы вправе в случае его возврата в связи с изменением условий или расторжением договора. Для этого нужно (п. 5 ст. 171, п. 4 ст. 172 НК РФ, п. 23 Постановления Пленума ВАС РФ от 30.05.2014 N 33):

Срок для принятия такого НДС к вычету — один год с момента отказа от товаров, работ, услуг. Правило о трехлетнем периоде, в котором можно воспользоваться вычетом НДС, в этом случае не применяется (п. п. 1.1, 4 ст. 172 НК РФ, Письмо Минфина России от 21.07.2015 N 03-07-11/41908).

16 июля организация вернула покупателю перечисленный аванс в связи с расторжением договора и внесла корректировки в учет.

Таким образом, 90 000 руб. можно заявить к вычету начиная с III квартала текущего года и до III квартала следующего года.

Если вы возвращаете только часть аванса, то и к вычету вы принимаете не весь уплаченный НДС, а только соответствующую часть налога.

В следующем налоговом периоде условия договора изменились, и организация вернула покупателю 47 200 руб. Соответственно она может принять к вычету только 7 200 руб. (47 200 руб. x 18 / 118).

Если вы возвращаете аванс по имущественным правам, то принять уплаченный с него НДС вы не можете. В данном случае возникшую сумму излишне уплаченного налога вы можете вернуть или зачесть в порядке ст. 78 НК РФ (Письмо Минфина России от 30.03.2015 N 03-07-15/17428).

Вы можете принять уплаченный с аванса НДС к вычету, если у вас с покупателем имелись взаимные встречные обязательства по возврату авансов и они были прекращены взаимозачетом. Сделать это вы можете при заключении соглашения о взаимозачете (Письмо Минфина России от 01.04.2014 N 03-07-РЗ/14444).

Если покупатель ранее принял к вычету НДС с перечисленного аванса, то он должен восстановить его (пп. 3 п. 3 ст. 170 НК РФ).

Обязательства по первоначальному договору вы вправе заменить заемным обязательством — произвести новацию (ст. ст. 414, 818 ГК РФ). При этом уплаченный с аванса НДС вы можете:

- вернуть (зачесть) в порядке ст. 78 НК РФ — это самый безопасный вариант. Никаких претензий у налоговых органов к вам не будет;

- принять к вычету, но это может привести к спору с налоговым органом. Как правило, в такой ситуации суды поддерживают налогоплательщика. Суды приходят к выводу, что право на вычет НДС с ранее исчисленного аванса возникает у продавца с момента заключения соглашения о новации договора в заемное обязательство (Определение Верховного Суда РФ от 19.03.2015 N 310-КГ14-5185, А48-3437/2013).

Правомерность таких действий, по сути, подтвердила и ФНС России в Письме от 17.07.2015 N СА-4-7/12693@ со ссылкой на указанное Определение Верховного Суда РФ (Письмо направлено нижестоящим налоговым органам для использования в работе).

В то же время есть разъяснения Минфина России, в которых указывается на невозможность принятия уплаченного с аванса НДС в случае новации (Письмо от 01.04.2014 N 03-07-РЗ/14444).

Таким образом, есть небольшой риск, что при новации налоговые органы откажут в вычете НДС, уплаченного с аванса. Однако свою правоту, полагаем, вы сможете отстоять в суде.

Если вы засчитали аванс по расторгнутому договору в счет оплаты по другому договору с тем же покупателем, то безопаснее вычет по НДС не заявлять.

Дело в том, что, по мнению Минфина России, при таких обстоятельствах возврата аванса не происходит, поэтому нет и оснований для вычета, предусмотренного п. 5 ст. 171 НК РФ. В такой ситуации НДС с аванса можно принять к вычету только после отгрузки товара (выполнения работы, оказания услуги) по новому договору на основании п. 8 ст. 171, п. 6 ст. 172 НК РФ (Письмо Минфина России от 02.11.2017 N 03-07-11/72105).

Однако есть судебные акты с противоположной позицией, согласно которой перенос аванса на другой договор — это одна из форм его возврата. Указаний на то, что возврат аванса не может быть проведен в неденежной форме, в п. 5 ст. 171 НК РФ нет. Поэтому продавец вправе принять к вычету НДС (п. 23 Постановления Пленума ВАС РФ от 30.05.2014 N 33, Постановление Арбитражного суда Московского округа от 26.10.2017 N Ф05-15810/2017).

В то же время при проверке инспекция может оспорить такой подход. Поэтому прежде чем заявить вычет НДС с аванса, который зачтен в счет оплаты другого договора, оцените свои риски, поскольку свою позицию вам придется отстаивать в суде.

Возврат аванса покупателю

Инфо

В рассмотренном деле нижестоящие суды посчитали, что заявленное после расторжения договора подряда требование о возврате уплаченного аванса является внедоговорным требованием о возврате неосновательного обогащения и не может считаться связанным с этим договором. ВАС РФ не согласился с таким подходом. По мнению суда, если стороны договорились о возврате неосвоенного аванса в случае расторжения подряда, то требование заказчика о таком возврате является последствием нарушения подрядчиком договорного обязательства и не может быть квалифицировано как внедоговорное требование о возврате неосновательного обогащения.

Тем самым ВАС РФ подтвердил позицию некоторых судов по данному вопросу (см. следующие судебные акты).

Расторжение договора и возврат аванса

- Покупатель. О своих намерениях он должен сообщить продавцу. Расторжение оформляется только в письменном виде. Получив звонок от покупателя с просьбой вернуть аванс, попросите его составить письменно заявление в произвольной форме, принести лично или направить почтой.

- Продавец. Расторжение договора с возвратом аванса по инициативе продавца также требует письменного оформления и обязательного обоснования.

Вне зависимости от инициатора возврат аванса покупателю производится в полном объеме.

Поэтому вопрос – возвращается аванс или нет не должен возникать.

Эта норма предусмотрена положениями делового оборота и ГК РФ.

Возврат предоплаты при расторжении договора предполагает следующие этапы: На практике вернуть предоплату не так просто.

Заявить о возврате авансовых средств плательщик вправе в том случае, если товары или услуги еще не предоставлены получателю, или произведено частичное выполнение взятых по договору обязательств. В первом случае плательщику по закону разрешено предъявить требование о выплате аванса в полной мере. При втором варианте развития событий возможен возврат определенной части авансового платежа, рассчитанной с вычетом уже произведенных работ и услуг.

При несостоявшейся сделке продавцу предстоит вернуть авансовую сумму покупателю

И не важно, почему сделка провалилась. Даже если покупатель виновен в ее срыве, продавец не должен удерживать аванс, как бы этого не хотелось

Если он все же отказывается, то покупатель имеет право подать исковое заявление в соответствующую инстанцию.

Возврат аванса покупателю может быть заменен на зачет предоплаты в счет другого договора с тем же покупателем. Однако в этом случае вычет по НДС применить будет нельзя. Налоговики не видят в таком случае оснований для принятия налога к вычету (письмо Минфина от 29.08.2012г. №03-07-11/337). Т.е. буквально, если денежные средства на счет (или в кассу) контрагента не перечислены, то и права на вычет нет.