Ипотека на частный дом: условия и нюансы

Содержание:

Технические требования банка к квартире и дому

Каждое банковское учреждение имеет свой индивидуальный список требований, касающийся оформляемого в ипотеку жилья, но в целом, можно сформировать следующий перечень:

- Расположение объекта недвижимости.

- Возраст здания, его состояние.

- Особенности конструкции жилплощади.

- Комплектация квартиры или дома.

- Требования к перепланировке.

Местоположение жилого объекта

Взять ипотечный кредит на покупку жилья на первичном или вторичном рынке можно лишь в том случае, когда приобретаемый объект недвижимости располагается в «благополучном» районе. Это напрямую связано с ликвидностью покупаемых квартиры, частного дома.

Если здание расположено в отдаленном районе города (поселка), пригороде, в промышленной зоне, в местах с плохо развитой инфраструктурой, банк, скорее всего, откажет в выдаче кредита. Продать квартиру или дом, расположенный в неблагополучном депрессивном месте, будет затруднительно, поэтому финансировать такую ипотеку банк не станет.

Техническое состояние и срок эксплуатации здания

Хорошее состояние здания – залог успешного оформления ипотеки. Дом не должен быть ветхим, подлежащим реконструкции, аварийным. Банки также внимательно отслеживают возраст объекта недвижимости. На данный момент максимально допустимым сроком службы (по отношению к нормативно установленному в строительном паспорте) является временной отрезок в пределах 70% нормы.

Фактически, многие банки финансируют ипотеку для приобретения жилья в зданиях, отслуживших не более половины положенного срока. Сбербанк, например, установил этот показатель в пределах 40% установленной продолжительности эксплуатации.

Если вы решили оформить ипотеку на покупку квартиры, учтите, что банк не даст денег для приобретения жилплощади:

-

- в одноэтажном или двухэтажном здании старого типа;

- расположенном на цокольном этаже или в подвале.

Также банки крайне редко оформляют ипотеку на покупку квартир в старых панельных домах типовой застройки (хрущевки, сталинки), старых многоэтажках.

Также банки негативно реагируют на запросы по ипотечному кредитованию жилья в «хрущевках», старых панельных многоэтажках. На данный момент практически нереально приобрести квартиру в доме, построенном до 1970 г.

Частные дома, по которым ипотека будет одобрена, должны иметь:

- Прочный фундамент, построенный на основе бетона, камня или кирпича.

- Износ здания – не более 50%.

- Выделенный земельный участок с четко обозначенными границами, подтвержденными документально.

- Коммуникации, необходимые для жизни.

- Нормальную транспортную инфраструктуру (подъехать к дому можно круглый год).

Особенности конструкции

Ипотека не будет оформлена, если жилплощадь располагается в многоквартирном доме малосемейного типа, общежитии или в так называемой «гостинке». Также банки не приветствуют:

- деревянные межэтажные перекрытия;

- газовые колонки.

Кредиторы стремятся обезопасить ипотеку и обеспечить устойчивую стоимость жилплощади на случай реализации права на изъятие квартиры и последующей ее продажи. Приобретаемая в ипотеку квартира должна соответствовать следующим условиям комфортного проживания:

- Быть оснащенной водопроводом: горячей и холодной водой соответственно.

- Иметь необходимые сантехнические приборы: для кухни, гигиенических нужд и туалета.

- Должна присутствовать система отопления (электрическая, паровая или газовая). При этом нагревательные приборы должны располагаться в каждой отдельной жилой комнате.

- В помещении должны быть установлены входные и межкомнатные двери.

- В квартире должны стоять окна, плита для приготовления пищи (газовая или электрическая).

Покупаемая жилплощадь должна быть полностью пригодна для неотложного въезда новых хозяев и для их проживания в течение круглого года.

Требования к перепланировке

Переустройство жилья может требовать согласования с компетентными органами, а может быть разрешено и без утверждения в Жилищной комиссии. Но и в том, и в другом случае соответствующие изменения должны быть внесены в технический паспорт жилплощади.

Несмотря на то, что обязательная проверка квартиры специалистами БТИ перед продажей на данный момент упразднена, выдавая ипотечный кредит, банки настаивают на проведении данной процедуры.

Поэтому настоятельно рекомендуется утрясти этот вопрос до обращения в банк за кредитом, сверив технический паспорт объекта и его реальные параметры.

В каких сёлах работает сельская ипотека?

Сельская ипотека выдаётся в соответствии с госпрограммой «Комплексное развитие сельских территорий», в которой сказано, что конкретный перечень сельских территорий составляет правительство региона. На Среднем Урале такой перечень утверждён распоряжением областного правительства от 27.07.2007 П 844-РП. Последние изменения в этот документ были внесены 21 апреля 2020 года (приказом минсельхоза №196).

Главное отличие нового списка территорий от старого в том, что в него включён ряд посёлков городского типа (ПГТ). В основном это посёлки – административные центры муниципалитетов, например ПГТ Дружинино – административный центр Дружининского городского поселения. Всего в списке упомянуты 26 ПГТ на территории Свердловской области. С обновлённым перечнем населённых пунктов с сельской ипотекой можно на сайте областного минсельхоза. Согласно этому документу, в программу сельской ипотеки попадают, например, сёла Курганово, Кашино, посёлки Коптяки, Габиевский, Лазоревый, деревня Гусева и т.д.

В Свердловском филиале Россельхозбанка пояснили, что они получили наибольшее количество заявок от заёмщиков из Ирбитского, Камышловского и Талицкого районов.

Что касается Россельхозбанка, то он кредитует покупку домов, расположенных не только на землях ИЖС и ЛПХ, но и на землях для ведения дачного хозяйства, а в некоторых случаях – для ведения крестьянского (фермерского) хозяйства.

Первый кредит в рамках данной программы в Свердловской области был выдан 19 марта 2020 года на покупку дома в посёлке Кедровое на территории городского округа Верхняя Пышма. Размер кредита составил 3 млн руб. (максимально возможный размер кредита по сельской ипотеке).

Достаточно активно сельская ипотека используется для покупки недвижимости в коттеджных посёлках. В мае-июне 2020 года с помощью льготных кредитов от Россельхозбанка были, например, приобретены три коттеджа с участками в коттеджном посёлке «Полянка». Цена объектов недвижимости (дом плюс участок) – от 3,87 млн руб. Сами покупатели считают, что в пользу одобрения сделки сыграло то, что к домам подведены централизованные коммуникации, в том числе водопровод и канализация. Впрочем, в банке уточняют, что системы водоснабжения и канализации могут быть локальными (скважина и септик), главное, чтобы постройка была официально поставлена на учёт, как объект недвижимости – жилой дом.

Также в Россельхозбанке уже получили одобрение екатеринбуржцы, планирующие покупку домов в коттеджных посёлках «Заповедник», «Чистые Росы» и некоторых других. Одобрены как сами заёмщики, так и выбранные ими коттеджи.

Жители Свердловской области покупают в ипотеку дома и в соседних регионах. Показателен случай с екатеринбуржцем, присмотревшим себе участок в дачном посёлке Каслинского района Челябинской области. Посёлок относится к деревне Григорьевка, которая (по данным челябинского минсельхоза) подпадает под действие госпрограммы развития сельских территорий. То есть сельская ипотека здесь возможна. Покупатель обратился в Челябинский филиал Россельхозбанка, и тут выяснился интересный момент – оказалось, что выбранный участок имеет разрешённое использование «для ведения гражданами садоводства и огородничества». На такую землю сельская ипотека не полагается. Но крушения надежд не произошло. Мужчина из кадастровой карты узнал, что на территории этого же дачного посёлка имеются участки с разрешением на «ведение крестьянского хозяйства». В банке пояснили, что под такую землю сельскую ипотеку взять можно.

Что такое ликвидность объекта недвижимости?

Перед покупкой квартиры или дома необходимо обращать внимание не только на конструктивные характеристики и особенности документального оформления сделки, но и на ликвидность жилья. Данный показатель позволяет оценить, как быстро владелец сможет продать недвижимость, а также просчитать возможную выгоду или убытки

При оформлении ипотеки банк также оценивает ликвидность жилья, чтобы определить ценность залогового имущества и сопоставить её с суммой кредита. Помимо вышеуказанных критериев (расположение, возраст и прочее) на данный показатель влияют такие факторы, как:

- площадь жилья;

- высота потолков;

- наличие балкона;

- расположение квартиры в доме (предпочтение отдаётся не угловой жилплощади, которая находится по центру здания);

- этаж (менее ликвидными считаются квартиры, расположенные на первом и последнем этажах).

Также важную роль играет планировка жилья. Например, даже при условии одинаковой площади объектов недвижимости легче продать ту квартиру, в которой отсутствуют проходные комнаты, а под кухню отведено большее количество квадратных метров.

Какие квартиры не подходят под ипотеку

Почему квартира не подходит под ипотеку:

- Ветхое жилье, имеющее более 40% износа, деревянные лестницы и перекрытия, часто «сталинки» попадают под это определение. Год постройки жилья не позднее 1960–1970 годов, узнать данные о строении можно на сайте Росреестра за небольшую плату.

- Небольшие двухэтажные здания из дерева или кирпича, в которых располагается жилье, могут стать причиной отказа в предоставлении заемных средств.

- Дома, предназначенные для сноса, ремонта, реконструкции, признанные негодными для проживания администраций района.

- Малосемейное жилье, общежитие, квартира, расположенная в полуподвальном или подвальном помещении.

- Коммунальная квартира, в которой вы желаете приобрести комнату (при покупке требуется согласие других собственников).

- Фундамент дома, сделанный не из бетона, кирпича и подверженный гниению, разрушению.

- Квартира без коммунальных удобств: воды, канализации, отопления, электричества.

- Незаконные перепланировки жилья, на которые не получено разрешение (нет отражения в техническом паспорте помещения).

- Подозрение у кредитной организации вызывает тот факт, если жилье приобретается у близких родственников из-за опасности сговора и нецелевого использования средств.

Кредитор заинтересован, чтобы жилье сохранило свою привлекательность на весь период кредитования. Поэтому быстроразрушающиеся конструкции, отсутствие необходимых удобств являются серьезным препятствием для получения кредита.

Как оформить ипотеку под частный дом: документы и этапы

1. Чтобы купить в ипотеку частный дом, необходимо:

- выбрать банк и программу;

- сформировать пакет документов, в который обычно входят:

- паспорт;

- справки 2-НДФЛ или по утвержденной кредитором форме, для зарплатных клиентов – выписка со счета;

- копия или выписка из трудовой книжки и так далее.

- передать бумаги в банк, где заявителю выдадут бланк анкеты, которую нужно заполнить;

- в течение 2-5 рабочих дней кредитная организация будет оценивать кандидатуру заемщика;

- в случае одобрения заявки – заключить предварительный договор купли-продажи, продавцу передается аванс;

- заказать оценку частного строения и участка под ним;

- представить банку документы по выбранной недвижимости, которые будут изучаться максимум 10 рабочих дней;

- в случае положительного ответа финансовой организации – заключить основной договор купли-продажи, покупатель передает продавцу первый взнос из собственных средств;

- зарегистрировать сделку;

- после регистрации права собственности средства ипотеки перечисляются продавцу;

- заключить договор страхования;

- документы, подтверждающие переход права собственности и оплату страховки, передать банку.

Страховка оформляется на коттедж, земля страхованию не подлежит. На добровольной основе оформляется страховка жизни и титула прав. Если же заемщик принял решение оформить такой полис, то ставка по кредиту, скорее всего, будет снижена.

Скидку с процентной ставки могут получить также зарплатные клиенты банка.

Одобрение по заявке может быть ограничено. Так, в Сбербанке срок действия согласия на выдачу ипотеки под частный дом составляет 90 дней.

Чтобы купить особняк с привлечением ипотечных средств, лучше всего выбирать недвижимость с готовыми документами: отмежеван участок, узаконены перепланировки и прочее.

Срыв заключения сделки в установленные сроки требует повторной подачи заявки на ипотеку и прохождения цепочки всех шагов сначала.

2. Как купить в ипотеку частный дом с земельным участком.

Потребуются:

- свидетельство о праве собственности (с 2016 года не выдается, подтверждать право нужно выпиской из ЕГРН);

- документы-основания возникновения права собственности (договоры купли-продажи, дарения, мены и тому подобное);

- кадастровый паспорт;

- поэтажный план строения и экспликация (могут входить в техпаспорт).

Обязательным документом является оценка особняка и земли.

От продавца потребуются нотариально оформленное согласие супруга на продажу строения (если супруг не является совладельцем недвижимости, но право собственности возникло в период брака), брачного договора (если таковой продавцом заключался), свидетельство о браке.

Если есть несовершеннолетние дети, то необходимо получить согласие на сделку органа опеки.

Разные банковские структуры, учитывая специфику договора и особенности кредитования в каждом частном случае, могут запросить дополнительную документацию.

Как банк проверяет квартиру?

Какое жилье не подходит под ипотеку, а квартиры в каких домах можно взять в кредит решает отдельно каждое кредитное учреждение. Для принятия решения о выдаче ипотеки под конкретную недвижимость банк должен ее проверить. Для этих целей покупатель заказывает оценку квартиры у оценщика, рекомендуемого банком.

В отчете оценщик подробно описывает общее состояние квартиры, наличие коммуникаций, планировку, рыночную и залоговую стоимость. Специалисты кредитной организации знакомятся с отчетом оценщика, проверяют соответствие требований банка к приобретаемой квартире и принимают решение по сделке.

Расположение

Расположение квартиры — первоочередной критерий. Она должна находится в благоприятном районе, не на окраине города. Развитая инфраструктура (школа, детский сад, поликлиника и иные соцучреждения), хорошая транспортная доступность, наличие рядом станций метро, автобусных остановок, благоприятная экологическая обстановка гарантируют шансы на положительный ответ банка.

Материал

Конструктив квартиры должен быть выполнен из негорючих материалов — кирпич, бетон. Деревянные строения или перекрытия из дерева и иных материалов, которые подвержены коррозии или гниению относятся к неликвидным критериям и банк такую квартиру не разрешит приобрести в ипотеку. Фундамент здания должен быть выполнен из прочных материалов.

Внутренняя отделка

Внутренняя отдела может стать причиной, почему квартира не подходит под ипотеку. В первую очередь она должна быть пригодной для удовлетворения жизненных потребностей и должна иметь:

- водоснабжение (горячее и холодное);

- водоотведение;

- отопление;

- сантехника (краны для подачи воды, унитаз, душ);

- батареи отопления в каждой комнате;

- наличие окон со стеклами;

- входная и межкомнатная двери;

- на кухне — плита;

- разводка электрики.

Требования

Приобрести в ипотеку можно квартиру, коттедж или долю в недвижимости. Для начала нужно определиться на каком рынке жилья искать варианты.

Если квартира в новостройке, то основное общее требование под ипотеку касается аккредитации строительной организации в банке, предоставляющем кредитные средства.

А вот к жилью на вторичном рынке много критериев, которые нужно учитывать при рассмотрении вариантов.

Причины, по которым квартира может не подходить под ипотеку:

- месторасположение дома;

- год строительства;

- материалы конструктива;

- этаж (первый и последний одобряют редко, их трудно продать);

- тип здания — многоквартирный дом (общежитие, гостиничное здание не рассматриваются);

- дом не признан аварийным, не состоит в программе реновации, реконструкции с последующим сносом;

- квартира должна быть в доме, где более двух этажей;

- все платежи должны быть погашены;

- отсутствуют какие-либо обременения на недвижимость.

Ниже перечислим, какие квартиры не подходят под ипотеку.

Возраст

Еще один важный показатель ликвидности жилья — год, в котором оно было построено. Для разных регионов России показатель возраста представляется по-разному. В Санкт-Петербурге много домов, имеющих историческое значение и банки, несмотря на значительный возраст здания, одобряют сделки по таким квартирам.

А вот в Москве разрешают приобретать жилье только в домах старше 1970 года. В других регионах России рассматривают недвижимость старше 1950 года постройки. Жилое строение должно быть изношено не более 70 процентов от общего срока эксплуатации здания, в котором оно расположено.

Какую недвижимость можно взять в ипотеку

С помощью ипотечного кредита невозможно купить любое понравившееся жилье — кредитные организации предъявляют определённые условия к залоговой недвижимости. При сделках купли-продажи объектом может выступать и квартира, и частный дом, и даже доля в них. Но для банка имеет значение степень ликвидности приобретаемого недвижимого имущества на рынке. Таким образом банк страхует свои риски, чтобы даже в случае неплатежеспособности клиента, ипотечное жилье можно было легко реализовать на рынке через несколько лет по выгодной стоимости.

Процесс поиска нужной недвижимости осложняется ещё и ограниченным сроком действия кредитного решения. Обычно он составляет не более 3 месяцев. В такой ситуации полезно располагать информацией относительно критериев, которыми руководствуются банки при согласовании того или иного объекта недвижимости для целей ипотечного кредита.

Покупателям, приобретающим жильё в ипотеку, следует сразу определиться, что это будет: новостройка или вторичное жильё. Это влияет на требования банков к залогу.

Кредит на жильё в строящихся домах банки обычно выдают только при наличии аккредитации застройщика конкретным банком. В этом случае имеет смысл сначала выбрать квартиру, а потом определиться с банком, из числа предлагающих ипотеку для клиентов выбранного застройщика. Обычно их несколько.

Что же касается вторичного жилья, то существуют общие критерии выбора жилья, подходящего под банковскую ипотеку:

- Год сдачи дома в эксплуатацию и уровень технического состояния. Износ дома предпочтителен не более 60 % (иногда 70 %), должны отсутствовать деревянные перекрытия. Оптимальнее выбирать квартиры в домах, которые строились не позже 1990 года. Это выгодно и для покупателя – к дате полного погашения задолженности такая квартира ещё будет вполне реализуема на рынке. Банки также требуют наличия в залоговой квартире отдельной кухни, проведенного электричества, систем отопления, газоснабжения, горячей и холодной воды.

- Отсутствие незарегистрированных соответствующим образом перепланировок, дом должен соответствовать документам БТИ по всем критериям.

- Стоимость жилья на рынке. Рыночная стоимость определяется специализированной оценочной компанией, одобренной банком. Она может отличаться от стоимости, выставленной продавцом. Но именно на оценочный отчёт будет опираться банк при принятии решения. Обычно банки кредитуют не более 80 % стоимости приобретаемого жилья.

- Жилая недвижимость должна быть в собственности у предыдущего владельца 3 и более лет.

- Жилье должно отвечать всем требованиям санитарно-технических норм, обеспечивающих здоровье и безопасность проживающих в нем граждан.

- Юридическая чистота квартиры. Определяется следующими параметрами:

- отсутствие любого обременения;

- отсутствие детей до 18 лет или собственников преклонных лет (есть риск возникновения проблем при продаже со стороны попечительских органов или родных при вступлении в права наследства);

- если жильё приватизировано, то не должно быть лиц, чьи права не учли в момент приватизации;

- при неоднократной купле-продаже квартиры проверяется чистота всех предыдущих сделок;

- дееспособность продавца на момент сделки купли-продажи. Иначе есть риск расторжения сделки по судебному решению.

Выполнение всех пунктов означает, что квартира подходит под ипотеку.

Перечень требований значительный, но с другой стороны, такая тщательная проверка квартиры гарантирует максимальную надёжность проводимой сделки.

Перечисленные условия носят общий характер, в каждом конкретном банке они могут быть более лояльными или наоборот иметь дополнительные пункты.

| Номер п/п | Сбербанк России | ВТБ24 |

| 1. | Юридическая чистота | Юридическая чистота |

| 2. | Наличие документов, подтверждающих право собственности | Отсутствие претензий от дееспособных лиц (дети, заключённые) и их представителей |

| 3. | Без спорных вопросов в отношении права собственности | Не должна быть предметом спора физических и юридических лиц |

| 4. | Отсутствие долгов по оплате ЖКХ и иных финансовых обременений | Без обременения другим банком или иной организацией |

| 5. | Не принята в качестве залога у других банков | Состояние удовлетворительное, |

| 6. | Площадь объекта достаточна для проживания | Согласие страховой компании на заключение договора страхования |

| 7. | Техническое состояние и внешний вид на определённом уровне (неветхое жильё) | Другие |

| 8. | Объект должен располагаться недалеко от федерального центра субъекта, где есть отделение Сбербанка | |

| 9. | Другие |

Подбор варианта вторичной квартиры в ипотеку

Покупка квартиры в ипотеку, с чего начать? Ответ простой — выбрать вариант. Можно испытать собственные силы — подать объявление с фразой «куплю квартиру», огласить о планах перед родственниками, знакомыми. И предложений будет немало, а запрашиваемые суммы за жилье будут разные.

На этом этапе помощь агентств недвижимости, профессиональных риелторов — наиболее действенна. Осмотры с квалифицированным посредником проходят упорядочено, без лишней суеты, в удобное время.

Если планируется покупка квартиры в ипотеку без риэлтора — будет не лишним напомнить критерии, определяющие «ценность» квартиры:

рассматривают будущий район проживания с точки зрения работы — насколько близко расположен, сколько времени потребует дорога;

следующий фактор — транспортные развязки. Какие виды городского транспорта обеспечивают жизнедеятельность района, интервал движения, расположение остановок;

оценивают инфраструктуру — близость школ, детсадов, магазинов, банков, служб быта. Хорошо, если рядом с домом работает супермаркет с товарами повседневного спроса, недалеко до парковой зоны;

изучают придомовую территорию — насколько благоустроена, есть ли детская зона, где паркуется транспорт жильцов и расположена хозяйственная площадка;

насколько упорядочена жизнь многоквартирного дома — консьерж, чистота подъездов, лестничных площадок, исправность лифтов, наличие кладовок для домашних вещей;

непосредственно знакомятся с вариантом — этаж, планировка, техническое состояние, инженерное обеспечение

Уделяют внимание санитарному состоянию конструкций — отсутствию очагов сырости, плесени.

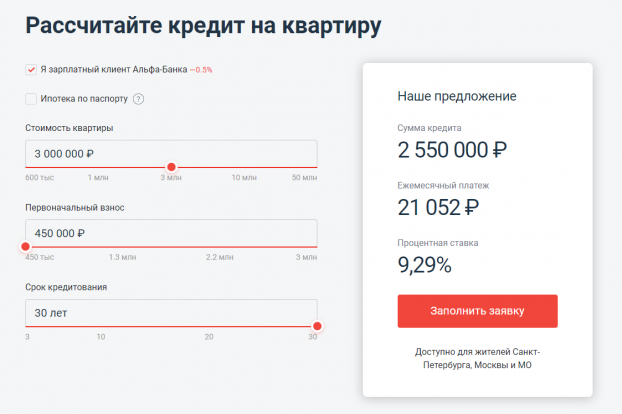

Оценивают финансовую часть — цену покупаемого жилья, ограниченность личного бюджета, сумму кредита. Стоит зайти на сайты банков, где есть калькуляторы ипотеки. Программа оценивает платежеспособность будущего заемщика, строит график платежей в соответствии со сроками кредитования, покажет эффективную ставку кредитования с учетом страхования, участия в зарплатном проекте банка, привлечения созаемщика. Зарегистрировавшись на сайте, можно подать предварительную заявку на ипотеку онлайн.

Рекомендуемая статья: Стоит ли оформлять заявку на Домклик-отзывы о ипотеке онлайн

Статистика доказывает, что большинство квартир «вторички» покупаются с оформлением сбербанковского кредита. Разнообразные ипотечные программы, участие в госпрограммах помощи семьям с детьми, выгодные ставки — привлекают. И предполагая, что сделка будет кредитоваться в крупнейшем российском банке, изложим этапы покупки квартиры в ипотеку Сбербанк.

Порядок оформления ипотеки Сбербанка на дом с земельным участком

Предварительно необходимо собрать пакет документов. Вся документация будет проходить проверку, в случае сокрытия или фальсификации сведений банк не только откажет вам в ссуде, но и занесет в черный список, что чревато отказом и в остальных финансовых организациях.

Какие требования к документам на ипотеку предъявляет банк можно прочитать в отдельной статье.

Нужно предоставить:

- Заявление по образцу – можно взять в любом отделении Сбербанка. В нем указываются все личные данные.

- Ксерокопия паспорта – все страницы, даже пустые.

- Если вы меняли фамилию, то требуется документ, на основании которого это было совершено. Например, свидетельство о заключении брака.

- Копия трудовой книжки, чтобы подтвердить наличие работы и трудовой стаж.

- Справка по форме 2-НДФЛ. (Для тех клиентов Сбербанка, которые имеют зарплатную карту, это не нужно)

- Документы на тот объект недвижимости, который будет предложен в залог. Можно представить в качестве залога сам дом и земельный участок, который покупается в ипотеку в Сбербанке.

Если нет возможности подтвердить доход, то читайте статью — Как взять ипотеку без справок о доходах?

Основные этапы оформления

Когда заявление будет одобрено, в течение трех месяцев нужно выбрать объект покупки и принести документы на дом:

- Правоустанавливающие документы на дом и земельный участок (договор купли-продажи, свидетельство о праве на наследство, решение суда);

- Правоподтверждающие документы (Свидетельство о государственной регистрации права, выписка из ЕГРН);

- Технический паспорт на дом;

- Справку о прописанных или домовую книгу.

Требования к земельному участку, приобретаемому в ипотеку вместе с домом:

- Если земельный участок в собственности, то должны быть установлены границы участка (межевание).

- Если земельный участок в собственность не оформлен, то предоставляется справка из КУГИ (Комитета по управлению гос имуществом) о том, что земля не передавалась в собственность или аренду.

После предоставления всех документов на объект недвижимости, заказывается оценка, составляется либо Договор купли-продажи проект (дом с земельным участком), либо предварительный договор купли-продажи. Самые важные моменты договора купли-продажи с ипотекой исследованы в другой статье.

Если продавец дома предлагает вам занизить цену в договоре купли-продажи, то прочитайте статью — Ипотека с недофинансированием (понижением цены) – соглашаться ли на такую сделку?

После рассмотрения всех документов и проекта договора, банк одобряет объект, и назначает подписание кредитного договора. Перед подписанием кредитного оформляется страховка.

Далее документы передают либо в МФЦ лично продавец и покупатель, либо если сделка электронно регистрируется, то специалист Сбербанка отправит заявления и договор на регистрацию, подписанные ЭЦП продавца и покупателя.

По завершении регистрации Покупатель получает зарегистрированный договор купли-продажи и выписку из ЕГРН, которые предоставляет в банк. На основании этих документов банк осуществляет выдачу денег по кредитному договору.

Представитель Сбербанка получит зарегистрированную закладную.

В остальном процедура не отличается от обычного ипотечного кредитования и занимает не более месяца – это срок проверок, рассмотрений, донесения необходимых бумаг.

Оцените автора

Порядок покупки квартиры в ипотеку на вторичном рынке через Сбербанк

Приобретение жилья на вторичном рынке практически идентично тому, как покупается квартира в новостройке. Разве что предложений тут значительно больше, да и продавцы бывают очень разными: с кем-то можно будет очень легко и просто договориться, а другой будет затягивать, не предоставлять документы и так далее. Если рассматривать ситуацию с этой точки зрения, то покупка квартиры в новостройке проходит в разы быстрее и проще (чаще всего).

Порядок действий

Последовательность действий для покупки квартиры в ипотеку на вторичном рынке через Сбербанк:

- Найти подходящую квартиру и ее продавца.

- Обсудить условия сделки с учетом того, что для оплаты будут использоваться заемные средства.

- Совместно с представителем банка и продавцом составить предварительный договор купли-продажи.

- Выбрать подходящий банковский продукт и подать заявку на кредит.

- Дождаться решения Сбербанка.

- Подписать все документы.

- Перерегистрировать право собственности.

- Оформить квартиру в залог.

Документы

Как уже было сказано выше, от покупателя нужен только паспорт и документы, которые нужны для оформления кредита. От покупателя нужно затребовать:

- Паспорт продавца.

- Техпаспорт на квартиру.

- Выписка из ЕГРН.

- Правоустанавливающие документы. Например, договор купли-продажи, приватизации, дарения и так далее.

- Выписка из домовой книги.

- Справка из управляющей компании о наличии или отсутствии долгов.

В данном случае не стоит рассчитывать на то, что этим вместо клиента будет заниматься Сбербанк. Какую-то опосредованную помощь он может оказать (например, дать перечень бумаг, которые нужны), однако напрямую, вместо покупателя, общаться с продавцом представителя финансовой организации не будут.

Каждый из перечисленных документов требуется с определенной целью. При помощи паспорта и правоустанавливающих документов можно проверить, действительно ли данный клиент является собственником этого жилья. Кроме того, правоустанавливающие документы иногда показывают на возможные проблемы.

Пример: Если это договор приватизации, то есть вероятность, что в квартире имеет право пожизненно проживать какой-то человек, о чем продавец может «забыть».

Выписка из ЕГРН показывает собственника жилья и дает понимание об отсутствии или наличии каких-то обременений. Техпаспорт нужен для того, чтобы выявить возможную незаконную перепланировку, а выписка из домовой книги показывает прописанных в квартире лиц, что также может указывать на проблему.

Пример: Если в квартире прописан несовершеннолетний, его обязательно нужно выписать в другое жилье до окончания сделки. А для этого требуется разрешение от органов опеки (еще один дополнительный документ). В противном случае покупатель никак не сможет выписать несовершеннолетнего.

Справка из управляющей компании указывает на наличие или отсутствие долгов по коммунальным платежам. Формально, платить их все равно будет предыдущий собственник (такова судебная практика), однако у покупателя все равно могут возникать проблемы, типа необоснованных требований со стороны управляющей компании.

В данном случае нужно учитывать тот факт, что предварительный и основной договор, с точки зрения Сбербанка (который, собственно, и требует заключения предварительного договора) будут практически идентичными. Примерное содержание таких документов:

- Данные сторон.

- Условия сделки.

- Информация о квартире.

- Порядок расчета.

- Стоимость жилья (включая сюда как первоначальный взнос, так и остаток суммы).

- Условия расторжения договора.

- Дата и подписи.