Что делать после выплаты ипотеки: 8 шагов до полного закрытия

Содержание:

Внесение последнего платежа

досрочного погашения

Поэтому самый первый шаг при окончательном погашении ипотеки – узнать сумму задолженности. Это нужно сделать, даже если досрочно никакие суммы вы не вносили. Получить эту информацию можно следующими способами:

- у кредитного специалиста в отделении банка;

- по телефону через call-центр;

- в личном кабинете банка (если такая возможность предусмотрена).

Если деньги вносятся досрочно, то просто узнать о сумме платежа недостаточно. Такой вариант предусматривает необходимость написания заявления о досрочном погашении и пересчета переплаты (т. к. деньги вы внесете раньше, то начисленных процентов будет меньше).

Когда сумма платежа будет известна, останется только внести ее удобным способом. Сейчас многие банки практикуют открытие отдельного счета, привязку его к дебетовой карте. Но можно внести деньги и через банкомат, в кассе.

Как выглядит закладная на квартиру по ипотеке

В законе не прописано, как должна выглядеть закладная. Банки сами выбирают внешний вид этого документа. Однако в нем обязательно нужно перечислить определенные сведения, например:

- информацию о банке, в том числе ИНН и ОГРН;

- имя первого владельца закладной;

- информацию о кредитном договоре;

- информацию о заемщике;

- сумму долга и процентную ставку;

- сроки платежей по ипотеке;

- описание заложенной квартиры и оценку ее стоимости.

Перед тем, как подписать закладную внимательно изучите ее и сверьте с кредитным договором. Если условия кредитования в них отличаются, суды будут учитывать только содержание закладной.

Алгоритм взаимодействия с банком

Платежи по всем видам займов (в т. ч. и по ипотечным) вносятся в кредитное учреждение согласно графику. Заёмщик может ему следовать, уплачивая необходимые денежные суммы в определённые даты. Но также разрешено увеличивать платежи и гасить кредит с опережением. В последнем случае происходит перерасчёт суммы процентов в пользу заёмщика.

Далее разберемся, что делать, если последний платеж по ипотеке клиент уже готов внести.

В ситуации, когда клиент хочет досрочно расплатиться с банком, необходимо предварительно уведомить кредитора о своём намерении. Это возможно сделать:

- при личном визите в кредитное учреждение, написав заявление установленного образца;

- позвонив на горячую линию банка;

- оформив досрочную выплату через личный кабинет банка в режиме онлайн.

Уведомление требуется для того, чтобы произошёл перерасчёт оставшейся задолженности и корректировка графика платежей. Также оно будет основанием для полного списания внесённой суммы, т.к. просто положить денежные средства на счёт недостаточно.

Затем необходимо сделать запрос на получение выписки о состоянии счёта. Рекомендуется получить этот документ на руки, а не вносить сумму последнего платежа со слов сотрудника банка.

Нельзя исключать человеческий фактор: менеджер может допустить ошибку или представить неполную информацию. При последнем платеже следует учитывать обязательную сумму, комиссии и процентную составляющую за возникшие просрочки.

Нередки случаи, когда заёмщик элементарно забывает вовремя сделать платёж (например, если дробит его в течение месяца на части) и не придаёт этому должного значения. Ипотека в большинстве случаев – это длительное кредитование, поэтому недоплата даже незначительной суммы со временем может увеличиться весьма существенно.

Далее останется внести необходимую для полного погашения долга денежную сумму. Итак, клиент выплатил ипотеку — что делать дальше? Осталось заказать в кредитном учреждении справку, подтверждающую отсутствие долговых обязательств. Документ может быть как платным, так и выдаваемым на безвозмездной основе. В нём указываются следующие обязательные сведения:

- дата выдачи данной справки об отсутствии долга;

- ФИО клиента;

- дата полной выплаты задолженности с указанием номера и даты заключения договора;

- отсутствие претензий кредитного учреждения по отношению к заёмщику;

- должность и ФИО лица, которое подписало документ.

Справка заверяется печатью банка и может быть представлена по месту требования.

После стоит удостовериться, что ссудный счёт закрыт. Большинство кредитных учреждений закрывает его после внесения последнего платежа автоматически. Но если этого не происходит, то нужно написать соответствующее заявление с указанием выполнения обязательств. К нему необходимо приложить либо документы об оплате, либо вышеуказанную справку об отсутствии долга.

Последний платеж

Задолженность по ипотечному договору погашается в соответствии с графиком платежей. Клиент имеет право, как неукоснительно следовать ему по сумме и срокам (выплачивать по графику), так и оплачивать досрочно бОльшими суммами (в этом случае долг пересчитывается в пользу заемщика).

Банк нужно уведомить, что вы планируете досрочно закрыть ипотеку. Это можно сделать непосредственно в отделении банка, написав соответствующее заявление (образец заявления нужно запросить в банке), позвонить по телефону в кол-центр или провести операцию досрочного гашения в личном кабинете банка онлайн. Данная операция нужна для того, чтобы банк сделал перерасчет графика платежей.

Для внесения последнего платежа по кредиту необходимо запросить у кредитора данные о сумме оставшейся задолженности. Их можно получить при личном обращении в банк в устной форме или в виде выписки, а также по телефону. Обозначенная сумма вносится заемщиком удобным для него способом.

Сразу после такой оплаты рекомендуется оформить в банке справку об отсутствии долга. Она может быть, как платной, так и бесплатной. Такая справка является официальным документом и заверяется подписями уполномоченных лиц со стороны кредитора. При необходимости ее можно предъявить по месту требования.

Справка содержит следующие сведения:

- дату полного погашения задолженности по конкретному кредитному договору (указывается его номер и дата заключения);

- Ф.И.О. заемщика;

- дату выдачи справки;

- должность и Ф.И.О. лица, подписавшего документ;

- фразу об отсутствии претензий со стороны банка к клиенту.

В большинстве банков после того, как последний платеж по ипотеке был внесен, ссудный счет закрывается автоматически. Однако если такая услуга недоступна, то клиент должен самостоятельно написать заявление с требованием закрыть счет по причине исполнения обязательств со своей стороны. Для этого нужно иметь при себе паспорт, ипотечный договор с графиком платежей и квитанции об уплате (на всякий случай).

Если заемщик планирует погасить весь долг по ипотеке в досрочном порядке, то вместе с банком согласовывается дата такого погашения и уточняется сумма. Делать такие операции без согласований с кредитором крайне не рекомендуется, так как размер итогового платежа может быть подсчитан неверно (как в большую, так и в меньшую сторону).

Для собственного успокоения можно дополнительно сделать запрос в Бюро кредитных историй о качестве исполнения своих обязательств. Полученная информация содержит все сведения об ипотеке, характере выплат и допущении или отсутствии просрочек. В силу человеческого фактора, а также особенностей программы данные могут поступать с некоторой задержкой, что требует уточнения.

Возврат закладной

После погашения ипотечного кредита существует еще один важный этап это возврат закладной. Этот этап важен тем, что с помощью выдачи закладной квартира полностью перейдет в ваши права, и далее вы получите возможность снять с неё обременение в Росреестре.

Закладная это вид ценной именной бумаги, содержащей в себе информацию об условиях вашего ипотечного займа. Бывают случаи, когда возврат этого документа может не понадобиться, к таким случаям относится оформление ипотеки без закладной.

В первую очередь оформление закладных нужно самому банку. При проведении оформления таких ценных бумаг банк становится застрахованным от риска потери договоров займа, а так же это позволяет привлекать дополнительное финансирование путем продажи закладных третьим лицам.

Согласно Федеральному закону «Об ипотеке» в закладных указана следующая информация:

- данные о заемщике;

- сведения договора по кредиту, а именно его номер, полная сумма займа, процентная ставка;

- описание недвижимого имущества (его стоимость после имущественной оценки);

- дата выдачи ценной бумаги.

Разные банки, как правило, вправе менять перечень этой информации на свое усмотрение.

Как закладная может использоваться банком

Если банку понадобятся деньги до окончания срока ипотеки, он может:

- Продать закладную полностью. Для этого ему не нужно разрешение заемщика. После продажи получать платежи по ипотеке будет новый владелец закладной, однако он не сможет менять условия кредитования.

- Продать закладную частично. Такую сделку также проводят без участия заемщика. Обычно после продажи получатель платежей не изменяется: банк самостоятельно переводит часть вашего платежа другому лицу.

- Обменяться закладными. Если суммы кредитования отличаются, банк получит доплату или сам должен будет возместить эту разницу.

- Оформить эмиссионные бумаги. Банк может разделить сумму ипотеки на части и выпустить на них свои ценные бумаги. Такие бумаги можно продавать или обменивать, а купить их может даже физическое лицо.

Выгоды при возвращении долга досрочно

Не все заёмщики правильно ориентируются в схемах платежей. А так как в основном сегодня используют аннуитетный график, по которому основная переплата по ипотеке получается в первые годы, многие думают, что досрочно гасить лучше во второй половине срока, иначе деньги уйдут на проценты. В действительности дело обстоит с точностью до наоборот: дополнительный платёж погашает именно «тело» кредита.

Смотрите на эту же тему: Мордовская Ипотечная Корпорация: условия и программы кредитования, процентные ставки на кредиты

Увидеть выгоду после внесения солидного платежа можно на примере. В ипотеку приобреталось жильё стоимостью 2 млн. руб. Авансовый платёж составил 400 тысяч руб., кредит от банка клиент получил в размере 1600 тысяч руб. на 14 лет при ставке 10% в год. Регулярный платёж по договору составил 17,73 тысяч руб. Все расчёты доступны на ипотечном калькуляторе официального сайта.

Без дополнительных взносов клиенту придется вернуть банку 2978,85 тысяч руб., из которых 1378,85 тысяч руб. уйдет на выплату по процентам, а 1600 тысяч руб. – непосредственно на «тело» кредита.

Рассмотрим оба графика погашения жилищного кредита:

- Дополнительный взнос 700 тыс. руб. на 8-й месяц действия договора (ипотека на 14*12= 168 мес.). Регулярный взнос сократится до 9,79 тыс. руб., а банку клиент возвращает 2408,91 тыс. руб., из них 808,91 тыс. руб. – это процентная переплата.

- Дополнительный взнос 700 тыс. руб. на 109-й месяц действия договора. Постоянный взнос сократится до 2,66 тыс. руб. Кредитору заёмщик за время действия кредитного договора выплатит 2789,87 тыс. руб. и из них 1189,87 тыс. руб. – проценты.

Экономия на переплате больше в первом случае, когда частичное дополнительное погашение происходит в первой половине действия договора. Это логично, ведь проценты насчитывались на меньшую сумму оставшейся части долга. Чем раньше вносят дополнительный платёж, тем меньше переплата банку при аннуитетном графике. Никто не призывает отдавать всё заработанное, ограничивая себя во всём.

Спланировать расходы помогут некоторые рекомендации:

- Неразумная продолжительная экономия на еде, полноценном отдыхе и других потребностях может серьёзно подорвать здоровье и повлиять на трудоспособность заёмщика.

- Откладывать удобно небольшие суммы, которые остаются после всех обязательных платежей. Накопленную за полгода сумму можно и на дополнительный платёж отдать.

- Регулярные платежи значительно уменьшаются только после внесения крупной суммы – сертификата от материнского капитала, субсидии по программам господдержки незащищённых граждан, дополнительной премии или продажи своих активов.

Если темпы инфляции растут вместе с проиндексированной зарплатой, лучше не торопиться с досрочным погашением, а временно вложить свободные средства в покупку валюты, бизнес, паевой фонд, депозит под хороший процент, даже в свое образование (если оно гарантирует прибавку к зарплате). Такая экономическая ситуация обесценит ипотеку сама. Но если сумма инвестиций для вас солидная, проконсультируйтесь предварительно с юристом.

Как поступать заемщику? Определение тактики поведения

Для исчисления количества средств, подлежащих к оплате по ипотеке, банк отталкивается от одной из следующих схем расчетов по кредиту:

- аннуитетный платеж (сумма для погашения вносится равными платежами) ;

- дифференцированный (платеж по обязательству постепенно уменьшается к концу срока) .

Каждая из двух моделей имеет как сильные, так и слабые стороны, однако многие эксперты придерживаются мнения, что наиболее выгодным представляется погашение (как частичное, так и полное)

при дифференцированном платеже. И вот почему:

- При аннуитетном способе взыскания

первое время большая часть выплачиваемой суммы идет на оплату процентов. Таким образом, схема не позволяет оперативно погасить само тело кредита, и заемщик вынужден платить больше процентов за пользование деньгами.

- Дифференцированный же метод

предусматривает начисление уменьшающихся процентов на сокращающийся остаток долга. В какое бы время ни был погашен долг по этой схеме, заемщик может в любом случае сэкономить.

Честно сообщите банку

Выше мы писали о нецелесообразности выжидательной позиции в случае, если вы не можете заплатить кредит. Правильной будет обратная стратегия. Как только вы поняли, что оказались в сложной финансовой ситуации, у вас нет денег, чтобы оплачивать ипотеку, и к концу месяца они вряд ли появятся, незамедлительно сообщите об этом в банк.

Однако не думайте, что честность — это единственный залог успеха. Современное капиталистическое общество породило новое правило жизни: «Там, где речь идет о материальной прибыли, нет места человечности». Это жестоко и с моральной точки зрения неправильно. Но, увы, сегодня это так.

Банку абсолютно безразлично, что вам и вашей семье будет негде жить

Ему важно вернуть свои деньги с процентами и тем самым получить прибыль. Если вы не можете дать ему прибыль — вы ему не интересны

Так что не ждите, что, если вы будете честны перед банком, вам сразу пойдут на встречу и будут за вас решать ваши проблемы.

Может сложиться ситуация, когда вам откажут в помощи и заставят, несмотря ни на что, выплачивать долг. Будьте готовы к ответу подобного содержания: «Нас не волнует, что у вас нет денег, погасите задолженность, или мы по суду отберем квартиру и продадим».

Тем не менее, в целом ряде случаев банк идет навстречу заемщику, предлагая ему варианты облегчения кредитного бремени. Во многом это зависит от правильного поведения заемщика, от правильных ответов на вопросы банка.

Последний платеж и дальнейшие действия

Что делать после погашение ипотеки в Сбербанке? Примерный порядок действий:

- Потребовать от менеджера банка справку о том, что кредит закрыт. Этот документ обязательно нужно хранить как можно тщательнее, так как он указывает что задолженности перед банком у клиента нет.

- Выписка с кредитного счета. Этот документ, при наличии справки, уже не особо обязателен, однако он позволяет «перестраховаться». Как и в предыдущем случае он подтверждает тот факт, что у клиента не осталось никакого долга перед банком.

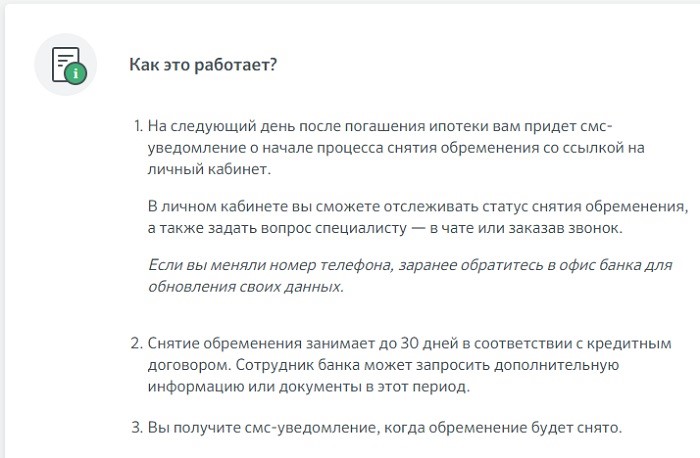

- Проверить, что началась процедура снятия обременения (подробнее см.ниже).

Обычно дополнительные действия не требуются. Исключение составляют ситуации, при которых жилье приобреталось за счет средств материнского капитала (см.ниже).

Закладная по ипотеке и снятие обременения

Закладная – это документ, подтверждающий тот факт, что клиент предоставляет свое жилье в залог банку. Бумага хранится у залогодержателя (банка) и необходима для того, чтобы снять обременение в Росреестре. Ранее все это приходилось делать самостоятельно, однако сейчас всю процедуру взял на себя Сбербанк:

Однако все это не значит, что достаточно прост закрыть ипотеку в Сбербанке и больше ни о чем не нужно переживать (помимо справки об отсутствии задолженности). На следующий день после полного погашения долга, банк начинает процедуру снятия обременения. Об этом клиента оповещают при помощи СМС уведомления. Если такая информация не была получена, рекомендуется немедленно уточнить ситуацию в службе поддержки банка или у менеджера, с которым велась работа во время погашения кредита.

Если есть сообщение, нужно ждать 30 дней. После этого банк еще раз уведомляет клиента о том, что обременение снято. Нужно лично посетить отделение банка, забрать закладную и выписку из реестра о том, что с квартиры снято обременение (нередко отметка об этом ставится прямо на закладной).

Регистрационная запись и новое свидетельство на квартиру

Закрытие ипотеки в Сбербанке не значит, что нужно менять документы на квартиру. Уже во время покупки клиент становится полноценным собственником жилья. И хотя из-за обременения он, фактически, ничего не может с квартирой сделать, он все равно остается ее владельцем.

Таким образом, после погашения задолженности что-то менять в реестре или получать новое свидетельство на квартиру не требуется. Отдельно уточним, что свидетельства, как таковые, уже и не выдаются. Они с успехом замещены выписками из ЕГРН и вот ее все же лучше получить свежую, как это описано выше.

Особенности ипотеки с материнским капиталом

Отдельного внимания заслуживает ситуация с покупкой квартиры в ипотеку с использованием сертификата на материнский капитал. Несмотря на тот факт, что сумма такого сертификата в некоторых регионах страны не позволяет оплатить даже трети стоимости квартиры, ее использование все равно налагает на клиента определенные обязательства. В данном случае нужно учитывать лишь один, но очень важный момент: любое жилье, приобретенное с использованием средств материнского капитала обязательно должно делиться на всех членов семьи: обоих супругов и всех детей.

Важно помнить, что подразумеваются все дети, а не только тот ребенок, который стал причиной получения сертификата. Например, если в семье трое детей, но сертификат, полученный за второго ребенка, используется только сейчас, их всех троих + отца с матерью нужно сделать собственниками квартиры.. На практике, банк неохотно соглашается на то, что собственники жилья изменятся, пока действует ипотечный кредит

Но вот что будет с квартирой после погашения долга банк уже не интересует. Зато интересует органы опеки и пенсионный фонд. Как следствие, сразу же после погашения долга, в ближайшие 1-3 месяца рекомендуется зарегистрировать как владельцев всех членов семьи (регистрация каждого нового владельца стоит 2000 рублей)

На практике, банк неохотно соглашается на то, что собственники жилья изменятся, пока действует ипотечный кредит. Но вот что будет с квартирой после погашения долга банк уже не интересует. Зато интересует органы опеки и пенсионный фонд. Как следствие, сразу же после погашения долга, в ближайшие 1-3 месяца рекомендуется зарегистрировать как владельцев всех членов семьи (регистрация каждого нового владельца стоит 2000 рублей).

Если ипотека выплачена раньше срока

Иногда люди хотят выполнить все свои обязательства перед банком раньше установленного договором срока. Законодательство позволяет это сделать без каких-либо санкций и штрафов. Более того, если банк их прописал в договоре, то имеет место нарушение прав заемщика. А вот указать процедуру досрочного погашения финансовое учреждение может.

Если кредит хочется погасить досрочно, необходимо принять во внимание несколько особенностей:

- в банке могут быть установлены ограничения относительно сроков внесения досрочного платежа (такие выплаты могут производиться в определенный промежуток времени, только после уведомления кредитора или при других обстоятельствах);

- сумма пересчитывается, точнее, начисленные проценты, поэтому просчитать размер оставшейся задолженности самостоятельно достаточно сложно, а ведь даже одна неучтенная копейка может впоследствии стать причиной начисления штрафов и пени;

- для досрочного погашения может быть предусмотрена особая процедура, например, банк может потребовать письменного уведомления.

Лучше всего обратиться непосредственно к своему кредитному менеджеру и попросить разъяснить все нюансы. При необходимости он произведет все расчеты, выдаст на руки справку о полном погашении долга.

Дальнейшая процедура идентична тому, как поступают клиенты, выплатившие долг в установленные сроки.

Шаг №3. Выделение доли детям после закрытия ипотеки, если был использован маткапитал

По закону вы вправе использовать средства материнского капитала при покупке квартиры в ипотеку. Маткапитал можно потратить на первоначальный взнос или погашение ипотечного кредита.

Если вы воспользовались данной возможностью, то должны учесть, что права собственности на недвижимость оформляются в долевом соотношении на каждого ребенка и родителя по соглашению.

При этом доли могут перераспределяться и уменьшаться, если у вас еще появятся дети в будущем. Законом не предусмотрено минимальное количество квадратов, приходящихся на долю.

Обычно применяют действующие нормы жилплощади на человека. В 2021 году средний региональный показатель составляет 18 кв. м на одного члена семьи. Если площадь квартиры не позволяет выделить такой метраж на долю каждого собственника, то используют санитарную норму — 6 кв. м на человека.

С оформлением общедолевой собственности на квартиру тоже не стоит тянуть. По закону вы можете начать процедуру выделения долей в течение полугода с даты полной выплаты ипотеки.

Как выделить доли детям после погашения ипотеки

1. Заключите соглашение или договор дарения недвижимости через нотариуса

Договор и соглашение оформляются через нотариуса. Он же подает документы на регистрацию в Росреестр. По окончании процедуры вы получите у нотариуса выписку из ЕГРН, где будут указаны все собственники, а также размеры их долей.

Какие нужны документы

— паспорт;

— свидетельства о рождении детей;

— соглашение о выделении долей в трех экземплярах;

— свидетельство о браке или разводе;

— договор купли-продажи, выписку из ЕГРН;

— квитанцию об уплате госпошлины.

Пакет документов может быть дополнен в зависимости от конкретной ситуации. К примеру, в ипотеку была приобретена новостройка на стадии строительства, тогда к списку нужно добавить договор долевого участия (ДДУ).

Важно! Размер госпошлины в 2021 году составляет 2000 рублей. Каждый из совладельцев оплачивает свою часть от стоимости пошлины в равных пропорциях

2. Заключите соглашение самостоятельно

Услуги нотариуса недешевы. Можно сэкономить и оформить выделение долей самостоятельно. Для этого нужно составить соглашение в письменной форме или заполнить бланк документа, скачанный в интернете.

Обязательные пункты соглашения

— сведения о родителях, детях (ФИО, дата рождения и т. д.);

— вид недвижимости и ее основные характеристики;

— форма собственности и порядок распределения на доли;

— основание для распоряжения жильем (договор купли-продажи);

— отметка об использовании маткапитала (данные сертификата);

— условия повторного перераспределения, в случае рождения детей.

Для регистрации долей в Росреестре соберите такой же пакет документов, как при оформлении у нотариуса. Вместе с соглашением подайте документы в МФЦ или напрямую в федеральную службу.

В течение 5-10 дней после сдачи документов в Росреестр, каждый из владельцев доли жилья получит выписку из ЕГРН. В документе будут указаны все совладельцы и размеры их долей в квартире.

Важно! При распределении долей часть жилплощади родителей должна находиться в совместной собственности. Если вы планируете выделить собственные личные доли, то придется заверять соглашение у нотариуса

3. Обратитесь в суд

Если вы не можете договориться с супругом о распределении детям долей в квартире, то вас рассудят судебные органы. Для этого нужно обратиться с заявлением в суд по месту регистрации собственника квартиры.

В каких еще случаях для выделения долей обращаются в суд

— прошли сроки исполнения обязательства по определению долей детям (полгода с даты погашения обременения);

— дети после совершеннолетия самостоятельно обращаются в суд для оспаривания условий распределения долей;

— органы опеки определили нарушение прав несовершеннолетних и недееспособных граждан.

Кто не может стать собственником при покупке жилья с помощью маткапитала

— дети, которые были рождены в предыдущем браке и не усыновлённые в новом;

— супруг, если брак зарегистрирован после рождения детей и получения сертификата на материнский капитал.

Что будет, если доли не выделять

Случаются ситуации, когда срочно требуется продать жилье, буквально сразу после погашения ипотеки. Тогда для упрощения процедуры продажи недвижимости некоторые собственники не выделяют детям доли в квартире, купленной с помощью маткапитала.

Но такую сделку могут признать недействительной. К примеру, супруг при разводе или сами дети, достигнув определенного возраста, могут обратиться в суд, и в этом случае доли обяжут выделить. Также возможно привлечение к ответственности по статье о мошенничестве.

Выделение долей детям в случае использования средств материнского капитала

Ваша ипотека закончилась, последний платеж или любая другая его часть была погашена благодаря средствам материнского капитала и возникает вопрос, как выделить доли детям.

Жилье, которое приобрели с помощью материнского капитала, по закону оформляется в общую собственность супругов и детей. Таким образом государство заботится о том, что интересы несовершеннолетних детей будут учтены (в случаи смерти родителей, развода супругов). После погашения ипотеки за счет материнского капитала составляется обязательство.

Как должно составляться подобное обязательство

Оно оформляется у нотариуса после снятия обременений с квартиры с целью выделить доли в недвижимом имуществе детям. При его составлении подразумевается обязательное присутствие обоих родителей. В тексте обязательства указывается, что родители согласны оформить жилье в собственность и выделить доли всем своим детям.

Размер доли в квартире положенный каждому ребенку примерно 9-12 кв. метров (средняя санитарная норма в России) эта норма может изменяться в зависимости от региона РФ и жилой площади квартиры. На данный момент в законодательстве нет прямых указаний на конкретный размер доли ребенку, доли следует выделять исходя из размера потраченных средств маткапитала.

К примеру, если ипотека на квартиру по большей части была оплачена средствами материнского капитала и в ней на данный момент проживает семья из 4 человек (двое взрослых и двое детей) то размер доли на каждого ребенка будет составлять 1\4 площади. Если материнским капиталом был оплачен только последний взнос или третья часть квартиры в таком случае размер доли будет составлять 1\12 часть площади.

Учетная норма жилплощади на ребенка в зависимости от города такова:

- Москва – 10 кв. метров;

- Самара – 14 кв. метров;

- Ярославль – 12 кв. метров;

- Хабаровск – 12 кв. метров;

- Саратов – 10 кв. метров;

- Челябинск – 12 кв. метров;

- Тула – 10 кв. метров.

В каких случаях составления обязательства может не понадобиться

Если квартира была приобретена в ипотеку и сразу оформлена на всех детей, то можно поступить следующим образом: предоставить копии документов (в которых указано право собственности детей на квартиру) в государственную поддержку семей. Таким образом, после погашения ипотеки уже не нужно будет составлять обязательство с выделением долей детям.

Полное погашение ипотеки

Многие спрашивают, что надо делать дальше после погашения ипотеки. Не только оформление кредита на квартиру требует большого количества документов. Закрытие долга перед банком тоже подчиняется определенному протоколу.

Запрос в банк

Что делать уже после погашения ипотеки? С распространением интернет-банков можно открыть личный счет и посмотреть остаток долга. Тем не менее, лучше сделать официальный запрос в банк, запросив выписку с точной суммой последнего списания. Даже нехватка нескольких копеек повлечет за собой начисление процентов и незакрытием счета. Как правило взносы осуществляются равными платежами, и завершающий немного отличается от остальных. Оформление выписки доступно во многих банках через личный кабинет.

Внесение последнего платежа лучше проводить в офисе банка во избежание недоразумений. Электронные сервисы часто показывают информацию с задержками. Во время очного посещения будет сформировано заявление с актуальной суммой, внесена нужная сумма и сформирована справка.

После внесения последнего платежа доказательством погашения долга станут справка о погашении и выписка о подтверждении нулевого остатка по ипотеке. Их наличие подтвердит исполнение заемщиком обязательств.

Получение необходимых справок после закрытия ипотеки

После погашения ипотеки необходимо погасить регистрационную запись в ЕГРП. Если этого не сделать, то это может негативно отразиться на возможности распоряжаться недвижимостью. Порядок снятия обременения зависит от наличия закладной. Именная ценная бумага подтверждает передачу имущества в залог. Закладной можно выступать любая недвижимость. Если залогодателям выступал заемщик, то достаточно обратиться в банк и получить закладную, на которой будет стоять отметка о погашении взятых обязательств. Банк предоставляет закладную с отметкой о погашении договора в течение пяти дней.

Ситуация осложняется, если залогодателем является другой человек. В этом случае обоим нужно заполнить заявление, предоставить закладную и выписку о погашенной задолженности. Госпошлину за погашение записи в ЕГРП платить не нужно. Прием документов на снятие обременение осуществляется в МФЦ, которые есть в каждом районе. Погашение осуществляется в течение трех-пяти рабочих дней после поступления документов. Подтверждением служит выписка из Росреестра, в которой отсутствует отметка об ограничении прав. После этого собственник сможет в полной мере распоряжаться своей недвижимостью.

Подавать заявление и документы может не собственник, а доверенное лицо. В этом случае нужно будет дополнительно предоставить заверенную у нотариуса доверенность. после погашения ипотеки закладную и другие документы стоит хранить в надежном месте – например, в банковской ячейке или сейфе.

Возвращение закладной после погашения долга

До погашения ипотеки закладная хранится либо у залогодержателя, либо у третьего лица

Важно после выплаты долга вернуть закладную с проставленной на ей отметкой о погашении записи в ЕГРП. Для этого нужно написать заявление

Сроки не должны превышать месяца со дня внесения последнего платежа.