Ипотечный калькулятор райффайзенбанка

Содержание:

Условия рефинансирования под 6 процентов годовых

На ипотечный кредит с господдержкой в «Райффайзенбанке» могут рассчитывать семьи, воспитывающие двух и более детей. С 2021 года он предоставляется бессрочно, но при этом имеет перечень обязательных условий:

- гражданство РФ;

- второй или третий ребенок был рожден не ранее 01.01.2018 г. и не позже 31.12.2022 г.

- сумма займа — не более 80% от оценочной стоимости залоговой недвижимости;

- страхование жизни и здоровья (обязательно).

Несмотря на то, что рефинансирование ипотеки в «Райффайзенбанке» — востребованная услуга, не всем людям удается ею воспользоваться.

Брокеры «Роял Финанс» способны оказать профессиональную помощь и значительно сэкономить ваше время. Мы не первый год работаем в данной сфере и хорошо разбираемся во всех хитросплетениях законодательства, а потому оказываем нашим клиентам всестороннюю поддержку.

- Как взять ипотечные каникулы в Райффайзенбанке?

- Кредитный калькулятор ипотеки в Райффайзенбанке

- Райффайзенбанк: кредитный калькулятор

Процентная ставка на рефинансирование ипотеки в Райффайзенбанке

Если физическое лицо оформляет рефинансирование ипотеки в Райффайзенбанке, значит клиент ожидает более лояльных условий, сравнительно с предыдущими. В банковском учреждении размер процентной ставки зависит от цели, для которой выдана предыдущая сумма денег (потребительский целевой займ, ипотека, автокредит и т.д.). Также если человек был участником какого-либо проекта или является корпоративным клиентом, размер процентной ставки будет ниже. Кроме того, происходит начисление дополнительных льгот.

Будет процентная ставка фиксированной или плавающей зависит от условий договора. Стоит отметить, что в Райффайзенбанке можно оформить ипотеку на:

- Квартиру или таунхаус на вторичном рынке жилья;

- Квартиру на первичном рынке недвижимости;

- Готовый дом с земельным участком.

Также физическое лицо может получить ипотеку на ремонт жилого объекта.

Стоит отметить, что преимущества рефинансирования ипотеки в Райффайзенбанке для физических лиц такие:

- помощь в переводе кредита и оформлении докмуентов,

- замена валютной ипотеки на рублевую,

- снижение процентной ставки,

- увеличение срока выплаты кредита.

Условия и требования

Чтобы получить от банка одобрение заявки на рефинансирование ипотеки, физическому лицу необходимо соответствовать ряду требований

В первую очередь сотрудники банка обращают внимание на:

- Платежеспособность клиента;

- Размер дохода;

- Наличие дополнительных трат.

Подтвердить все это можно путем представления документов с места работы и справок от предыдущего кредитора, доказывающих отсутствие просрочек по платежам.

Также Райффайзенбанк предъявляет к потенциальным заемщикам такие требования:

- возраст старше 21 года, но младше 65 лет;

- наличие временной или постоянной прописки. Рефинансирование предоставляется как иностранным гражданам, так и резидентам;

- официальная регистрация;

- официальное трудоустройство, стабильный заработок и опыт работы. Размер дохода для центральных регионов должен быть выше 20 000 рублей в месяц. Для других регионов РФ — от 15 000 рублей. Стоит отметить, что рефинансирование делается в том случае, если трудовой стаж на последнем рабочем месте составляет полгода с учетом общего стажа в один год. И не менее трех месяцев работы на последней должности с общим стажем в два года. Если это первое трудоустройство заемщика, проработать нужно не меньше одного года в компании, чтобы оформить ипотеку;

- наличие хорошей кредитной истории и один оформленный и закрытый благополучно заем на момент заполнения заявки;

- если у потенциального клиента есть открытые кредиты в других банках в рефинансировании откажут (исключение ипотека, с которой клиент и обращается в Райффайзенбанк);

- для получения рефинансирования ипотеки необходимо найти созаемщика. Автоматически созаемщиками становятся официальные супруг/супруга. Если в роль созаемщика привлекается близкий родственник, он не должен иметь доли в недвижимости по ипотеке.

Если физическое лицо соответствует требованиям будут рассмотрены условия самого кредита, оформленного в другом финансовом учреждении. Требования к ипотеке:

Райффайзенбанк в качестве залога рассматривает только квартиру;

Недвижимость должна находиться под обременением у предыдущего кредитора;

Процедура передачи собственности под залог действует в том случае, если квартира находится в пользовании только у одного лица;

Валюта кредита по ипотеке: рубли;

Недвижимость должна быть в нормальном состоянии

Специалисты банка обращают внимание на год постройки и наличие/отсутствие неисправностей. Для рефинансирования ипотеки в обязательном порядке в квартире должны быть санузел и кухня

Так же обязательно наличие холодного и горячего водоснабжения, исправных дверей, окон, крыши и сантехнического оборудования.

Если физическое лицо и недвижимость подходят под требования банка, необходимо подготовить пакет документов. Список документации включает:

- Паспорт;

- СНИЛС;

- Документы, подтверждающие факт трудоустройства: трудовая книжка, справка про доход по форме 2-НДФЛ или по образцу банка;

- Документы о семейном положении: заключение или расторжение брака, наличие детей;

- Заявление с просьбой о реинвестировании;

- Кредитный договор по рефинансируемой сделке;

- Документы на собственность закладываемой квартиры.

Рефинансирование ипотеки для иностранных граждан возможно в Райффайзенбанк. При этом список документов для них расширяется. Иностранные граждане предоставляют:

- паспорт;

- документы, свидетельствующие о законном пребывании на территории РФ.

Условия

Если люди встречают объявления о том, что финансовая организация выдает наличные средства, без подтверждения дохода, то это не относится в Райффайзенбанку. Исключением может стать поручительство, когда потенциальный клиент может привлечь к оформлению человека, который готов минимизировать риски невозврата средств. Условия в цифрах, которые меняются по ситуации:

| Позиция | Описание |

|---|---|

| Обслуживание счета | Без комиссии |

| Сумма | Максимум можно рефинансировать на сумму в 2 миллиона руб |

| Проценты по акции | 7.99% |

| Пеня за просрочку | 0,02% ежедневно |

| Срок | От 1 года до 5 лет |

Постоянным клиентам гарантирована данная процентная ставка. Для новых заемщиков формирование условий будет проводиться в индивидуальном порядке, после анализа анкетных данных.

Основные условия и ставка рефинансирования

В Райффайзенбанке возможно рефинансировать только находящуюся в ипотеке квартиру и являющуюся собственностью заемщика. При этом недвижимость не должна быть обременена (за исключением залога другого банка), находиться в пользовании третьих лиц (договор аренды) и не может прирбретаться у родственников.

Базовые условия рефинансирования:

- Процентная ставка — от 7,99% годовых под залог строящегося объекта(при соблюдении всех требования Райффайзенбанка).

- Процентная ставка — от 9,99% годовых при перекредитовании ипотеки с возможностью получения дополнительных средств на другие цели.

- Максимальная сумма кредитования — 26 млн ₽, но не более 85% оценочной стоимости квартиры и 9 млн ₽ при объединении ипотеки и дополнительно других кредитов.

- Срок ипотеки — до 30 лет , но при при получении дополнительной суммы на другие цели срок уменьшится до 20 лет.

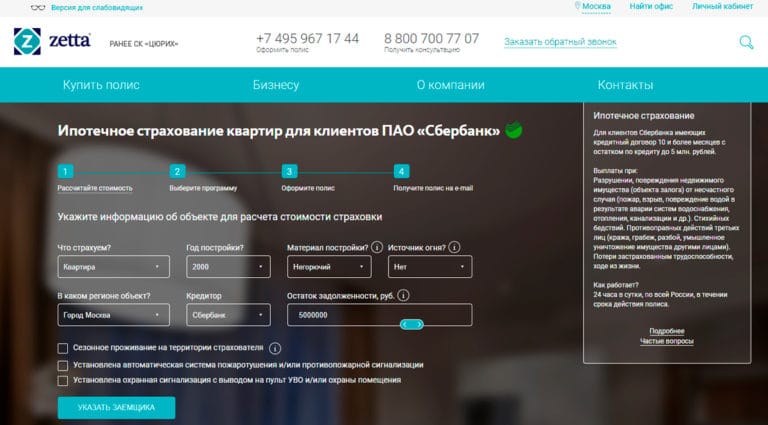

Главным условием предоставления такой процентной ставки при рефинансировании — комплексное страхование, включающее обязательное от рисков повреждения объекта ипотеки, и добровольное страхование жизни и здоровье заемщика, а также риска потери права собственности (титула).

На размер ставки рефинансирования в Райффайзенбанке могут влиять:

- +1% до момента переоформления ипотеки в пользу Райффайзенбанка;

- +0,5% при отказе от личного и/или титульного страхования и возрасте заемщика на момент подачи заявки менее 45 лет;

- +3,2% при отказе от личного и/или титульного страхования и возрасте заемщика на момент подачи заявки более 45 лет.

Вы можете воспользоваться онлайн калькулятором на нашем сайте и просчитать расходы при условии отказа от страховки. Для людей младше 45 лет это будет более выгодным, так как титульное и личное страхование будет стоить более 0,5% (в большинстве страховых компаний).

Порядок перекредитования

Прежде всего, клиент должен оставить заявку — именно на основании тех предварительных данных, что клиент указывает в заявке, и выносится итоговое решение о выдаче или невыдаче кредита. У заемщика имеется выбор: возможна и онлайн заявка на кредит-рефинансирование, и очная подача заявки в отделении Райффайзен. И то, и другое равнозначно по качеству: для сотрудников банка не имеет значения, в каком виде была получена информация о будущем клиенте. Формат подачи важен только клиенту.

В большинстве случаев удобнее всего подавать заявку через интернет. В документе просто укажите самые главные данные о себе: ФИО, паспортные и контактные данные, свой доход, количество кредитов, их общую сумму и т.д.

На проверку уходит от одного часа до двух суток. После этого кредитный менеджер свяжется с вами для консультирования по дальнейшим действиям. Чаще всего вам просто озвучат список документов, требуемых к предоставлению, а также с вами согласуют адрес отделения и дату встречи.

Передайте документы в установленное время. С вами свяжутся сразу, как будет готов окончательный кредитный договор. После его подписания вам выдадут деньги на погашение задолженностей. После выполнения этих условий соберите справки о закрытии долгов и предоставьте их своему кредитному менеджеру.

Порядок оформления

Список необходимых для оформления услуги документов будет отличаться в зависимости от того, кем является клиент — новым пользователем или держателем зарплатной карты.

Тем, кто получает зарплату на карту Райффайзенбанка, необходимо следующее:

- Анкета, которую нужно заполнить.

- Ее вместе с паспортом надо подать в офис.

- Индивидуальным зарплатным клиентам нужна также справка о доходах 2-НДФЛ.

Если человек не получает заработную плату на карту банка, то к уже перечисленным документам добавляются следующие:

- Копия трудовой книжки (заверенная);

- Военнослужащим — заверенная копия контракта или военного билета вместе со справкой с места работы.

Чтобы получить рефинансирование юридическому лицу, нужно предоставить те же документы и налоговую декларацию. Нотариусам нужна лицензия на ведение деятельности, а адвокатам — удостоверение.

Могут также подаваться документы, которые подтверждают наличие дополнительного дохода.

Чтобы рефинансировать кредит в Райффайзенбанке, можно выбрать один из следующих путей:

- Оформить заявку в онлайн-режиме, указав в ней свой контактный телефон, по которому с вами свяжется представитель банка.

- Непосредственно посетить отделение банковского учреждения, оставив заявку там.

А также существует возможность приезда кредитного специалиста к вам в оговоренное время. Рассмотрев нужные документы, он сможет ответить, одобрит ли для вас банк данную услугу.

Если есть соответствующее предложение в личном кабинете интернет-банкинга взять деньги можно даже не выходя из дома.

Наиболее простым и быстрым способом является онлайн-заявка на рефинансирование кредита в Райффайзен банке. Ее можно легко подать через специальную форму на сайте Райффайзенбанка.

Указать нужно будет личные данные, телефон и электронную почту. Представитель организации свяжется с вами и пригласит посетить офис.

Обычно время рассмотрения онлайн-заявки не больше часа. Посещая офис, лучше сразу иметь все необходимые документы.

Сразу подготовьте справки из предыдущего банка, подтверждающие, что кредит регулярно погашался вами в полном объеме, и текущие задолженности отсутствуют.

И также нужна будет выписка о размере непогашенной суммы на данный момент, и в течение еще какого срока будет актуальным кредит.

Шансы получить перекредитование повысит подробная информация о том, что вы добросовестный плательщик.

Учтите и то, что большинство заверенных копий и справок актуальны только в течение 30 дней.

Что нужно, чтобы рефинанировать кредит?

Рефинансирование займов в Райффайзенбанке доступно на следующих условиях:

- сумма варьируется в пределах 90 000 – 2 000 000 рублей;

- срок составляет 1-5 лет.

Банк выдвигает и определённые условия для клиентов:

- возрастной диапазон 23-67 лет;

- российское гражданство;

- официальное и постоянное трудоустройство;

- минимальный стаж — полгода;

- доход в месяц не ниже 25 000 рублей;

- постоянный номер телефона.

Клиентам, участвующим в зарплатном проекте, банковская компания выдвигает более лояльные требования. Им не нужно предоставлять справку о доходах, а минимальный стаж должен составлять 3 месяца вместо 6.

Требования к заемщикам

Чтобы взять кредит для погашения предыдущих займов, клиент должен соответствовать следующим требованиям:

- минимальный возраст 23 года (но если заемщик получает заработную плату на карту Райффайзенбанка ― 21 года), максимальный ― 67 лет;

- наличие российского гражданства;

- наличие мобильного, а также стационарного рабочего телефона.

- отсутствие текущих просрочек по предыдущим займам.

Заемщику следует предоставить документы:

- паспорт гражданина Российской Федерации;

- справку 2-НДФЛ за три предыдущих месяца;

- документ для подтверждения дохода с места работы.

Если заемщик адвокат, он должен предоставить адвокатское удостоверение, в котором содержатся сведения о государственном номере в реестре. Нотариусу следует предоставить лицензию на осуществление деятельности, а также приказ из министерства юстиции о назначении на должность.

Документы и процесс подачи заявки

Чтобы оформить рефинансирование займа, клиенту придётся предоставить пакет бумаг:

- российский паспорт;

- справка о доходах;

- копия трудовой;

- договор прошлого незакрытого кредита.

Подать заявку на перекредитование можно на сайте компании или посетив отделение Райффайзенбанка. В офисе сотрудник поможет заполнить анкету и отправит её на рассмотрение. После одобрения кредита происходит заключение договора и подписание бумаг.

Если Вы решили оформить заявку на сайте, на главной странице выберите пункт меню «Кредиты».

В возникшем окне кликните «Рефинансирование кредитов».

Для ознакомления с дополнительной информацией среди пунктов меню выберите нужный: описание, тарифы или список документов.

Чтобы оформить кредит, кликните «Оставить заявку».

Далее заполните анкету и нажмите «Отправить».

После рассмотрения банком заявки и вынесения решения сотрудник компании перезвонит на указанный в анкете номер. Также может прийти СМС. Далее ждите указаний банковского работника.

Клиенту нужно будет посетить отделение с пакетом бумаг для заключения договора.

Подтверждение дополнительного дохода

Для подтверждения дохода по совместительству

- справка по форме 2-НДФЛ В случае, если клиент получает заработную плату на счет в банке в рамках соглашения компании-работодателя о перечислении заработной платы не менее трех последних полных месяцев (в случае, если перечислений заработной платы не было за последние 45 дней, либо клиент хочет подтвердить часть дохода иным способом, то клиент к данной категории не относится). не менее чем за 3 последних месяца

- справка о доходах по форме банка.

- выписка из Пенсионного Фонда РФ

Для подтверждения дохода от сдачи собственности в аренду

- оригинал или нотариально заверенная копия договора аренды и свидетельства о праве собственности на сдаваемое в аренду имущество. Срок договора аренды должен быть не менее срока предоставляемого кредита. Исключения составляют договоры с условием автоматического продления и бессрочные договоры, а также договоры, которые уже продлевались хотя бы один раз

- справка по форме 3-НДФЛ или налоговая декларация по упрощенной системе налогообложения или выписка со счета из банка/стороннего банка, заверенная круглой печатью, в которой отражено регулярное поступление соответствующих сумм

Для подтверждения дополнительного дохода в виде пенсии

справка о размере пенсии из Пенсионного фонда Российской Федерации или из пенсионного органа силовых ведомств Российской Федерации (Министерство обороны Российской Федерации, Министерство внутренних дел Российской Федерации, Федеральная служба исполнения наказаний, Федеральная служба Российской Федерации по контролю за оборотом наркотических средств и психотропных веществ, Федеральная служба безопасности Российской Федерации и т.д.) / выписка со счета клиента в банке/стороннем банке, заверенная круглой печатью, с информацией о зачислении пенсии

Как оформить заявку на рефинансирование ипотеки

Консультация и подача документов

Проконсультировать по вопросу рефинансирования ипотечных кредитов Вас могут в телефонной беседе с консультантом «Райффайзенбанка» или в любом из банковских филиалов в рабочее время. Для телефонной консультации требуются либо заявка, оставленная на сайте «Райффайзенбанка», либо звонок в один из его колл-центров. В процессе консультаций Вам обязательно сообщат, какие документы требуются именно в Вашем случае для того, чтобы подать заявку. Предоставление документов возможно как в виде сканированного изображения, посланного на электронный адрес вашего консультанта, так и в бумажной форме в любом из филиалов банка.

Решение банка о кредите на рефинансирование

Решение по заявке клиента принимается в срок от 2 до 5 рабочих дней. Поданную заявку совместно с пакетом документации рассматривают банковские аналитики. На этом этапе работники филиала «Райффайзенбанка» могут связаться с Вами, чтобы задать уточняющие вопросы. Как только то или иное решение будет принято, оно будет Вам передано Вашим ипотечным менеджером. Если решение положительное, менеджер подскажет,какие документы необходимы, чтобы залоговая недвижимость получила одобрение банка.

В исключительных случаях от клиента могут потребовать:

- предоставить дополнительные документы;

- увеличить первоначальный взнос;

- закрыть действующие кредитные обязательства;

- принять иные, чем в стандартном договоре, сроки и суммы кредитования.

Процедура поиска и одобрения объектов недвижимости

В случае, если решение банка положительное, клиент в течение трёх полных месяцев может собирать документы, необходимые для одобрения недвижимого имущества — объекта залога. Документы примет Ваш ипотечный менеджер посредством электронной почты или в филиале банка. Затем пакет документации будет проанализирован банковскими юристами. Процедура одобрения займёт 3 рабочих дня, и по её итогам Вас проинформирует Ваш ипотечный менеджер. Если объект одобрен, Вы можете сразу назвать дату, когда Вам удобнее совершить сделку.

Если в трёхмесячный срок собрать пакет документов по объекту не удалось, Вы можете продлить сроки сбора с условием подачи новой документации для рефинансирования. Дополнительным стимулом поторопиться для клиента может стать льготная ставка, предусмотренная для тех, кто подписал кредитные документы не позже 45 дней после того, как получил одобрение.

При необходимости банк может инициировать юридическую проверку, запросив у Вас ряд дополнительных документов.

В процессе одобрения клиент несёт расходы на составление оценочного отчёта и заказ необходимой документации по залоговой недвижимости.

Процедура подготовки

Как только объект залоговой недвижимости будет одобрен, вы можете согласовать с ипотечным менеджером число, когда Вам наиболее удобно придти в филиал банка для заключения сделки. Вам вышлют контакты представителя банка, с которым и будет заключена сделка. Кредитные документы и список документации клиента, необходимой для заключения сделки, обговариваются с представителем заранее.

На данном этапе от клиента потребуются расходы на нотариальную документацию.

Заключение сделки

После оплаты государственной пошлины,а также страховой премии и регистрации (если услуга предоставлена банковскими регистраторами) сделка заключается в течение рабочего дня. Клиент подписывает кредитный, страховой и, кроме того, закладной договоры. После этого в тот же день осуществляется безоговорочная выдача всей кредитной суммы. Она зачисляется в безналичном виде на банковский счёт заёмщика. Процедура регистрации договоров занимает несколько рабочих дней (5-6 по Москве и Московской области). Зарегистрированные документы ипотечного и закладного договоров должны быть обязательно предоставлены заёмщиком в срок 60 дней с момента кредитования.

Таким образом, оформить рефинансирование в «Райффайзенбанке» можно буквально засчитанные дни. Особенно хлопотные для заёмщика процедуры за небольшую дополнительную плату банк берёт на себя. Это идеальный вариант для большинства ценящих своё время клиентов, особенно «зарплатных».

Это может быть полезным:

- Калькулятор ипотеки ВТБ 24 с досрочным погашением (сокращение срока кредита)

- Калькулятор ипотеки Газпромбанка с досрочным погашением

- Переуступка прав по ДДУ: требуется ли согласие застройщика по закону?

- Иски, которые может предъявить дольщик для защиты своих прав

- Риски покупки квартиры и распространенные виды мошенничества со вторичкой

Преимущества и недостатки рефинансирования

Прежде чем проводить перекредитование, рекомендуется взвесить достоинства и недостатки рефинансирования. Плюсы процедуры:

- Уменьшение ежемесячного платежа. Рефинансирование позволит подлить срок выплат на пару лет, тем самым, снизит платёж в месяц и облегчит нагрузку на семейный бюджет.

- Смена валюты для выплат. Если клиент считает, что ему выгодней осуществлять платежи в зарубежной валюте, он вправе сделать это при рефинансировании.

- Объединение нескольких займов из разных финансовых компаний в единый кредит. Как показывает статистика, граждане более исправно платят долги по одному займу, нежели сразу по нескольким.

- Уменьшение процента по кредиту. Перекредитование позволит взять новый заём под более выгодную ставку.

- Снятие обременения с объекта залога. Погасив задолженность в другом банке, где в качестве залога был автомобиль или квартира, клиент тем самым снимет обременение с имущества. Но стоит быть внимательным, поскольку процент по ипотеке значительно ниже, чем потребительский кредит. Поэтому, предварительно рекомендуется тщательно просчитать выгоду.

Среди недостатков рефинансирования отмечаются следующие нюансы:

- Невыгодно перекредитовывать мелкие займы. Выгода есть только при рефинансировании крупных сумм.

- Дополнительные расходы. В случае перекредитования нередко приходится заново проводить оценку имущества, собирать некоторые бумаги, а это снова расходы.

- Получение разрешения на рефинансирование. Для перекредитования требуется согласие компании-кредитора. Для этого клиенту нужно обратиться в свой банк с соответствующим заявлением.

Прежде чем оформлять рефинансирование займа, нужно тщательно продумать, насколько это выгодно, взвесить все плюсы и минусы и только потом принимать решение.

Преимущества и недостатки рефинансирования

Прежде чем оформлять перекредитование в Райффайзенбанке, необходимо взвесить плюсы и минусы данного мероприятия. Среди преимуществ рефинансирования выделяют следующие:

- Снижение переплаты по кредиту. Новый заём оформляется под более низкую процентную ставку, поэтому снижается сумма процентов за весь срок кредитования, что значительно экономит деньги заёмщика.

- Снижение суммы ежемесячной платы за счёт расширения заёмного срока. Особенно существенно данный нюанс отражается на семьях, где неожиданно произошло увеличение расходов, а доходы остались прежними.

- Объединение нескольких займов в единый кредит. Как показывают статистические данные, граждане с большей ответственностью относятся к погашению одного долга перед банком, нежели нескольких. Объединение нескольких кредитов в один с понижением процента оставляет заёмщика в плюсе.

- Велика возможность снять обременение. При выплате ипотеки рекомендуется постараться взять потребительский кредит, чтобы вывести жильё из-под залога. Но следует предварительно просчитать плюсы данного мероприятия, поскольку ипотеку оформляют под более выгодную ставку, нежели потребительский заём.

Недостатки перекредитования по большей части связаны с денежным вопросом и временными рамками:

- На сбор дополнительных документов требуется время и силы. Помимо стандартных бумаг, для получения кредита потребуются справки о непогашенном займе.

- Для рефинансирования необходимо соответствующее банковское разрешение. Для этого клиент пишет заявление о желании перекредитования.

- В один кредит возможно объединить до пяти займов.

- Обычно при перекредитовании приходится заново проводить оценку имущества, что связано с дополнительными финансовыми расходами.

Преимуществ и недостатков рефинансирования одинаковое количество, поэтому данный процесс должен быть чётко и тщательно продуман

Важно оценить риски и просчитать выгоду, чтобы остаться в плюсе

Рефинансирование ипотеки

- Условия оформления

- Полезная информация

Софья Комарова Автор Выберу.ру, sofyakomarova@vbr.ru Специализация: ипотека, кредиты, пластиковые карты

Ипотека берется на несколько лет, и в течение этого времени у заемщика может возникнуть ситуация, когда нечем выплачивать долг. В этом случае есть риск лишиться объекта недвижимости. Выходом в такой ситуации может стать процедура перекредитования ипотеки в 2021 году.

Выгодным этот шаг будет в том случае, если по условиям новой программы уменьшится ставка, а значит, и размер ежемесячных платежей.

Рефинансирование жилищного займа других банков используется для того, чтобы избежать просрочки, не лишиться жилья , сохранить хорошую кредитную историю. Также заемщик может воспользоваться льготной программой другого банка, получить господдержку, если относится к соответствующей категории граждан.

Процедура оформления новой ссуды может проходить следующим образом:

- получение новой жилищного займа, чтобы погасить текущий долг;

- выведение жилья из-под залога (заемщик расплачивается с банком, а потом выплачивает новый займ без обременения имущества);

- объединение нескольких кредитов в один потребительский.

На финансовом портале Выберу.ру собраны лучшие банковские продукты по рефинансированию жилищных займов. Чтобы найти подходящий вариант, используйте онлайн-поисковик. Задайте нужные параметры рефинансирования: срок выплаты нового жилищного займа, размер первоначального взноса, стоимость объекта недвижимости. Затем нажмите «Подобрать ипотеку». На странице появятся те предложения от банков за 2021 год, которые отвечают заданным параметрам.

Важно! Процедура будет выгодной только в том случае, если процентная ставка нового займа будет ниже, чем у действующего. Новый жилищный кредит предоставляется при соблюдении следующих условий:

Новый жилищный кредит предоставляется при соблюдении следующих условий:

- выплаты осуществлятись в полном объеме и в соответствии с графиком;

- выплачено более 20% стоимости объекта недвижимости;

- срок действия договора осталось не менее трех месяцев;

- рефинансирование действующей ипотеки до этого не использовалось.

Необходимая документация

На каждом этапе рефинансирования потребуется определенный пакет бумаг. назовем их основной перечень:

- заявление по форме банка;

- российский паспорт (некоторые кредитно-финансовые организации предлагают переоморфление займа нерезидентам РФ);

- справка из бухгалтерии о подтверждении дохода или документ по форме банка о величине заработной платы;

- копия ГПХ, трудовой книжки или иного документа о трудоустройстве;

- СНИЛС, ИНН;

- договор действующей ипотеки;

- справка об отсутствии просрочек.

Эти справки нужно собрать на начальном этапе. В случае одобрения нового кредита нужно будет предоставить следующий пакет:

- договор о передаче залога недвижимости другой организации;

- справки на квартиру/дом (выписка из домовой книги, выписка из ЕГРН, кадастровый паспорт, правка об отсутствии долга по оплате коммунальных услуг).

Реструктуризация ипотеки: инструкция по применениюПочему банк может отказать в ипотеке и что делать

Как выбрать банк для ипотечного кредитованияКак оформить ипотеку?

Как рассчитать выплаты по ипотеке?Причины отказа банков в оформлении ипотеки

Действующие тарифы и расчет доступного кредита

Период перекредитования в Райффайзенбанке может длится от 13 месяцев до 5 лет. Процентные ставки в 2019 году составляют от 14,99 до 15,99%. Их можно уменьшить до 10,99%, подключив программу Финансовой защиты.

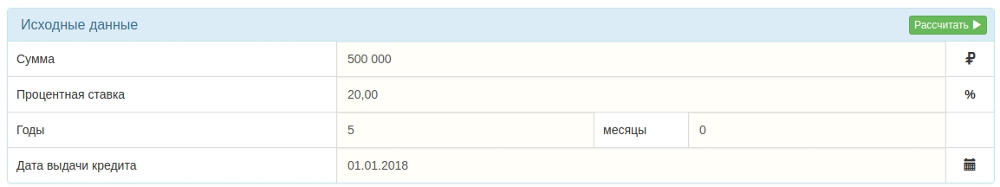

На официальном сайте банка представлен кредитный калькулятор для точного расчета суммы кредита и размера ставки. Для удобства клиента доступно два вида расчета ― по размеру месячного дохода и по желаемой сумме кредитования.

В калькуляторе для расчета рефинансирования в 2019 году нужно указать город проживания, наличие или отсутствие премиум-статуса клиента, количество платежей в месяц, наличие или отсутствие Финансовой защиты, а также планируемую дату совершения начального взноса.

Проценты для частных лиц

Минимальный процент по кредиту составляет 10,99%. Это очень выгодная ставка, но действует она не для всех. На столь низкий процент могут претендовать лишь участники зарплатного проекта и люди, которые дополнительно приобрели страховку.

Ставка автоматически увеличивается, если клиент не выполняет определённые условия:

- На 5%, если клиент перестаёт выплачивать купленную финансовую защиту.

- На 8%, если заёмщик не предоставляет банку данные о погашенных долгах по другим кредитам.

Если клиент не приобретает страховку при оформлении рефинансирования, ставка составит 16,99% годовых.