Проводки при возврате товаров поставщикам: методичка для бухгалтера

Содержание:

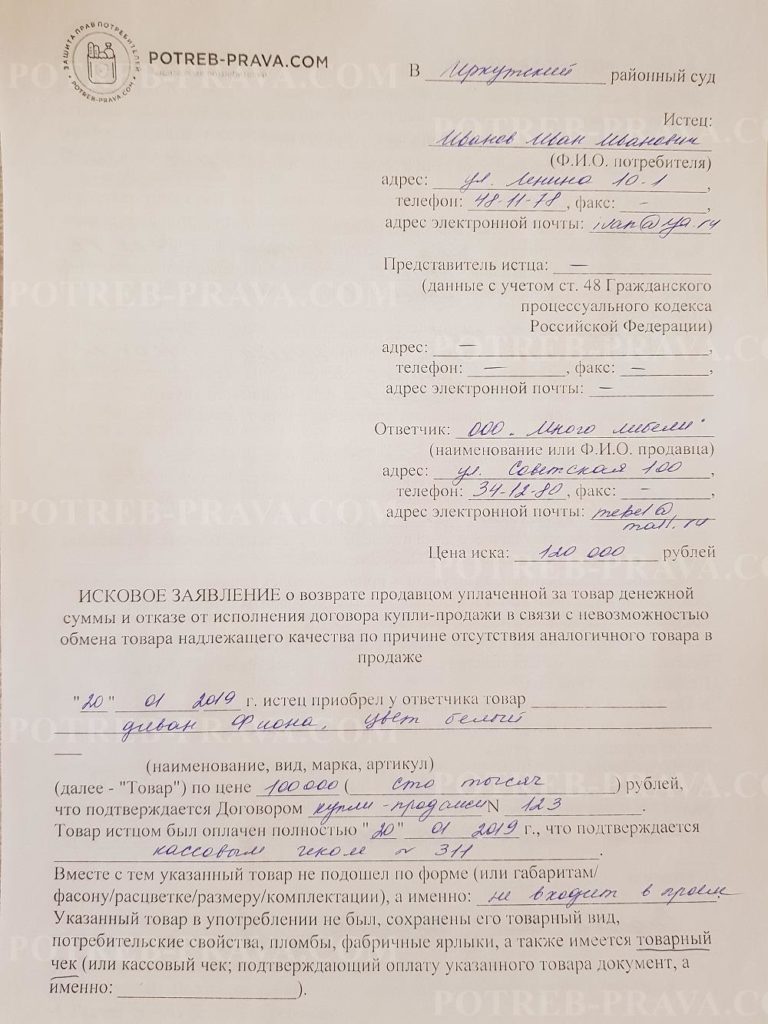

Составляем письмо о возврате товара поставщику

Составлять претензионное письмо нужно в свободной форме, унифицированного бланка такого документа не существует. Для написания используют официально-деловой стиль, без каких-либо разговорных включений. Письмо должно быть понятно его получателю, нужно четко описать, чего хочет его отправитель.

Оформлять письмо рекомендуется на фирменном бланке организации с реквизитами.

В претензии нужно указать такие данные:

- Реквизиты компании-получателя. Они уже будут в документе, если письмо будет на бланке организации.

- Кому адресовано письмо. Здесь указывают должность и ФИО руководителя компании-поставщика.

- Исходящий номер документа. Его присваивают всей корреспонденции, отправленной из организации. Под этим номером документы фиксируют в соответствующем журнале.

- Дату составления письма.

- Суть претензии. Нужно указать реквизиты договора поставки, описать причины недовольства: товар с браком, повреждена упаковка, не тот товар и т.д. Надо отметить также, в каком документе были зафиксированы недостатки. Обычно это акт о расхождениях в характеристиках товара. Его нужно будет приложить к письму. Если получатель уже внес предоплату за товар, то это нужно обозначить и написать номер платежного поручения и дату его составления.

- Требование с ссылкой на законодательство. Здесь формулируют, чего хочет добиться компания-получатель: вернуть товар поставщику, получить назад предоплату. Реквизиты для отправки денег нужно будет тоже указать либо приложить к письму отдельным документом. Также нужно обозначить сроки, в которые получатель будет ждать оплату.

- Приложения к письму. Это могут быть копии актов приема-передачи, о расхождениях, экспертизы, платежного поручения, реквизитов для перевода предоплаты назад.

- Сведения о том, что претензия отправлена в порядке досудебного урегулирования спора и, если поставщик не вернет деньги в определенный срок, покупатель обратится в суд.

После составления письмо подписывает руководитель компании-получателя.

Обязанности покупателя при возврате товара

Законодатель наделил покупателя определенным кругом обязанностей при осуществлении возврата изделия продавцу (поставщику). Если покупатель не выполняет условия, поставленные законом, он лишается права вернуть купленную вещь и получить обратно оплаченную сумму.

Покупатель обязан:

| № | Обязанности покупателя при возврате | Полезные советы |

| 1. | сохранять внешний вид покупки | закон не обязывает покупателя полностью отказаться от пользования покупкой. Но на ней должны оставаться все ярлыки и бирки. В этом случае речь идет исключительно о самой покупке, а не о ее упаковке. Сделано это по большей части для защиты прав потребителя. Например, в ситуации, когда при осуществлении возврата вещи с помощью курьерской службы была повреждена упаковка – продавец не имеет правовых оснований для отказа в принятии товара к возврату; |

| 2. | обеспечить сохранность потребительских качеств покупки | внешний вид покупки должен быть в идеальном состоянии. Любые изъяны могут стать основанием для отказа для возврата приобретенного товара |

| 3. | предъявить оригиналы документов, которые подтверждают факт покупки – товарный чек, накладная, акт приема | при пересылке документов по почте с описью вложения, при этом ксерокопии всех документов оставлять у себя. |

Особое внимание следует уделить тому, что покупатель в спорной ситуации имеет возможность использования свидетельских показаний – как подтверждения правдивости своих слов.

Оформление обратной реализации

Процедура обратной реализации не требует оформления акта (ф.ТОРГ-1). Приобретатель направляет поставщику счет-фактуру на сумму передаваемого обратно товара. Указанный документ регистрируется в книге продаж (письма МФ РФ №№ 03-07-09/17 (02.03.2012), 03-07-11/79 (23.03.2012)).

По бухгалтерскому учету реализатора поступления от продажи признаются поступлениями от обычных видов деятельности, а расходы (в виде себестоимости) — тратами по обычным типам деятельности (приказ Министерства финансов РФ №32Н, 33Н, 06.05.1999).

Контрагент оформляет продажу стандартным образом, а у поставщика выполняются следующие проводки (по дебету/по кредиту):

- 62 / 90.1 – отражение выручки от продажи (Расчеты с покупателями и заказчиками/Продажи (выручка));

- 90.3 / 68 – начисление НДС с продажи (Продажи (НДС)/Расчеты по налогам и сборам (НДС));

- 90.2 / 41 – списание себестоимости продукции (Продажи (себестоимость продаж)/Товары);

- 41 / 60 – передача объекта на склад (возврат);

- 19 / 60 – выделение НДС по товару;

- 68 / 19 – направление НДС на вычет;

- 60 / 62 – взаимозачет сторон (с составлением акта).

Кстати!

Продавец при возврате может зачесть начисленный при реализации НДС к вычету (ст. 171 НК РФ), который в полном размере может применяться после проведения в учете всех корректировок, но не позже 12 месяцев от даты возврата (ст. 172 НК РФ).

Оформление в случае, когда покупатель — не плательщик НДС

При обратной реализации первоначальный покупатель, а ныне – продавец, который не зарегистрирован плательщиком НДС в связи с работой по упрощенной системе налогообложения, тем не менее может поставить НДС на вычет по возвращенным товарам (письмо МФ РФ №03-07-15-29, 07.03.2007).

Первоначальный продавец вносит корректировки в счет-фактуру, которую ранее выставил приобретателю. Указанный документ подлежит регистрации в журнале покупок (на величину суммы к возврату). Поэтому выходит, что несостоявшийся реализатор сможет произвести зачет НДС по вернувшимся предметам. Причина возвращения продукции и факт принятия или непринятия ее на учет контрагентом-неплательщиком НДС к моменту возврата не имеют значения.

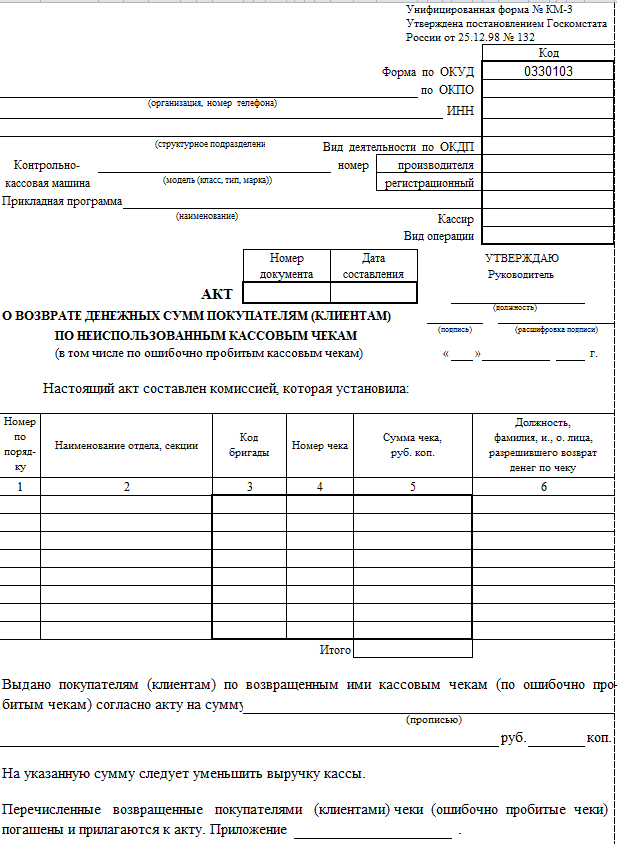

Если приобретенное возвращает физическое лицо, при передаче денег из кассы рекомендуется выполнить регистрацию в журнале покупок реквизитов выданного кассового ордера (расходного). После оприходования полученного вновь объекта продавец получает возможность принять НДС (на вычет).

Кстати! Некоторые бухгалтера полагают, что при возврате бывший приобретатель должен перечислить продавцу НДС посредством платежного поручения, так как указанная сделка идентична взаимозачету требований и товарообменным операциям, когда партнеру сумма налога перечисляется деньгами (ст. 168 НК РФ). Но по разъяснению МФ РФ (письмо № 03-07-11/128, 27.04.2007) если приобретение возвращено поставщику, то сумма налога должна ставиться на вычет и не может быть компенсирована за счет средств приобретателя. Поэтому при обратной передаче покупатель не должен направлять сумму налога отдельно.

Возврат поставщику товара надлежащего качества

Владельцы многочисленных магазинов и торговых прилавков считают, как правило, что покупатель может обратиться к ним с требованием о возврате исключительно бракованного или некачественного товара. Все остальные требования, предъявляемые им, будут восприниматься негативно.

Наверное, каждому приходилось слышать возмущенные возгласы продавцов о том, что их магазины не оказывают услуги по прокату, и никто принимать товар на возврат не будет. Более стойкие покупатели, особенно если они немного знакомы со своими правами, отстаивают нарушенные права, однако большинство все же уходит несолоно хлебавши.

Для того чтобы не допускать подобных ситуаций, следует тщательно разобраться в правах и обязанностях обеих сторон – покупателя и продавца.

В соответствии с действующим российским законодательством любой покупатель имеет полное право возвратить купленную вещь, даже если она качественная. Однако это можно сделать исключительно при наличии определенного ряда причин и в установленные законом сроки.

В соответствии с федеральным законом «О защите прав потребителя» покупатель обладает правом на возврат товара, с возможностью не объяснять причину, в течение следующего срока:

- в период с момента заключения договора (или проведения оплаты) до момента фактического получения товара;

- на протяжении семи календарных дней после фактического получения товара у продавца.

Здесь есть ряд тонкостей, на которые следует обратить внимание обеим сторонам. В случае если продавец не имеет подтверждения факта уведомления покупателя об установленных сроках проведения возврата товара, такой срок увеличивается с 7 (семи) календарных дней до 3-х месяцев

Эта же ситуация повторяется, если продавец вообще не довел к сведению потребителя порядок проведения этой процедуры.

Бухгалтерский учет

В бухгалтерском учете организации-покупателя порядок отражения возврата некачественного товара зависит от того, обнаружен брак непосредственно при приемке товара или после его принятия на балансовый учет организации.

В соответствии с п. 2, 5, 6 Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утвержденного приказом Минфина России от 09.06.2001 N 44н, Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 N 94н, приобретенные товары принимаются на учет с отражением на счете 41 «Товары» по фактической себестоимости, равной договорной цене товара (без учета НДС).

Если брак обнаружен при приемке товара, то бракованный товар принимается к учету на забалансовый счет 002 «Товарно-материальные ценности, принятые на ответственное хранение» в оценке согласно товаросопроводительным документам (простой записью по дебету счета ). При возврате товара поставщику стоимость товара списывается с забалансового учета простой записью по кредиту счета .

При выявлении брака не всей партии приобретенных ценностей, а только их части, по дебету счета отражается только часть бракованных материалов (товаров), а ценности надлежащего качества принимается к учету с отражением на счетах 10 «Материалы» и 41 «Товары» соответственно.

Если возврат бракованного (некачественного) товара происходит после принятия его к учету, в качестве обратной реализации покупатель отражает в бухгалтерском учете проводки, соответствующие обычной реализации.

При этом на стоимость бракованного товара покупатель предъявляет поставщику претензионное письмо.

Расчеты по претензиям учитываются на счете 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по претензиям».

На основании Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного приказом Минфина России от 06.05.99 N 32н, доходы от реализации товаров признаются в качестве доходов организации от обычных видов деятельности.

В регистрах бухгалтерского учета покупателя — плательщика НДС будут отражены следующие операции:

Дебет 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по претензиям» Кредит , субсчет «Выручка» — отражена стоимость отгруженных товаров, подлежащих возврату поставщику;

Дебет , субсчет «НДС» Кредит , субсчет «НДС» — начислен НДС со стоимости отгруженных материалов;

Дебет , субсчет «Себестоимость продаж» Кредит — списана стоимость возвращенного товара.

В целях избежания претензий со стороны налоговых органов во время налоговой проверки, а также конфликтов с поставщиком по вопросу документального оформления обнаруженного брака рекомендуется при заключении договора поставки (купли-продажи) четко прописать порядок возврата и порядок перехода права собственности в случае выявления бракованного товара.

Рекомендуем также ознакомиться с материалом:

— Энциклопедия решений. Возврат товара продавцу (поставщику).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТГалимарданова Юлия

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТКоролева Елена

14 августа 2018 г.

Налоговые последствия возврата товара

В зависимости от применяемой системы налогообложения, возникают различные варианты бухгалтерского учета операции по возврату товара.

Для ИП, применяющих УСН, процедура не несет каких-либо налоговых последствий. Отражение в бухгалтерском учете в данном случае не требуется, так как ведение такового не является обязательным.

Оформляется возврат актом. Если ранее был уплачен аванс за товар, то денежные средства, возвращенные поставщиком, не учитываются в качестве дохода и не облагаются налогом.

Сложнее обстоят дела с оформлением в организациях на ОСН. В данном случае, возврат в бухучете признается обратной реализацией и оформляется накладной. По сути, происходит обратная продажа.

Тем не менее ввиду совпадения сумм приобретения и реализации, прибыли не возникает. Для возмещения НДС в обе стороны должны иметься счета-фактуры.

Существует также второй вариант оформления – через сторнирование операций. Применением таких проводок допустимо в случае, если причиной отказа от товара стало его ненадлежащее качество.

Нюансы возврата товара

Не считая рассмотренных выше особенностей оформления и практического осуществления возврата товара поставщику, можно выделить ряд следующих нюансов, что заслуживают внимания при участии хозяйствующего субъекта в обоих процедурах:

- В случае, если поставщик поставил меньшее, чем по договору, количество товаров, поставил некачественные или некомплектные товары — и при этом не осуществил, соответственно, их замену или доукомплектование, то покупатель вправе:

- купить аналогичные товары у других лиц;

- отнести расходы, связанные с покупкой данных товаров, на поставщика, который до того не осуществил требуемой поставки.

Расчет таких расходов производится в соответствии с положениями пункта 1 статьи 524 ГК РФ.

- Поскольку заполнение формы ТОРГ-2 — процедура довольно трудоемкая, хозяйствующий субъект (если поставщик не против) вправе применить альтернативный подход — заполнив акт в свободной форме.

При этом, в акте должны обязательно присутствовать ссылки:

- на договор поставки;

- на накладную.

Унифицированные формы во взаимоотношениях между частными предприятиями, как правило, применять в принципе необязательно: они используются скорее традиционно. Но на практике альтернативу им искать нет смысла — поскольку данные документы имеют довольно удобную структуру и логичный порядок заполнения (в том числе с помощью различных бухгалтерских и учетных программ — из которых удалить соответствующие формы с последующей заменой на иные сложно, а то и просто невозможно).

- Поставщик и покупатель вправе устанавливать отдельные сроки для рассмотрения претензий по качеству и комплектности товаров.

В этом случае именно эти сроки будут признаны «разумными». Срок может быть привязан к определенному типу претензий. Так, общераспространено правило, по которому претензии по качеству, появившиеся в момент приемки, рассматриваются до 3 дней, а претензии при гарантийных случаях — до 1 года.

- Если в ходе приемки некачественный (недокомплектный или не соответствующий ассортименту) товар был выявлен, то покупателю необходимо:

- остановить приемку;

- разместить некачественный товар отдельно от качественного (оформив его под ответственное хранение);

- немедленно оповестить поставщика об обнаружении некачественного товара и о его размещении под ответственное хранение.

При этом должна быть обеспечена защита обоих типов товаров от внешних воздействий. В этом случае у поставщика будет меньше вопросов касательно вероятности повреждения товаров на стороне контрагента. А если повреждение все же было допущено, то поставщик вправе взыскать с контрагента убытки — вплоть до величины, соответствующей стоимости товара. Ответственное хранение товара покупатель осуществляет по общим правилам, что установлены положениями главы 47 ГК РФ.

- В случае, если покупатель, оформивший некачественный товар на ответственное хранение, не оповестит об этом поставщика, то такой товар считается поставленным на учет и подлежащим оплате. Доказывать необходимость его замены (обоснованность возврата) придется в общем порядке — при последующем согласовании действий с поставщиком.

В свою очередь, поставщик обязан самостоятельно вывезти товар либо распорядиться им иным способом. Сделать это нужно, опять же, в разумный срок. Если поставщик проявит бездействие в отношении необходимых операций с некачественными товарами, то покупатель получит возможность реализовать данные товары (пункт 2 статьи 514 ГК РФ). Либо — доставить их поставщику самостоятельно при последующем предъявлении ему денежных сумм в счет компенсации издержек на доставку. Отметим, что в случае самостоятельной реализации товара покупателем определенная сумма достается и поставщику (пункт 3 статьи 514 ГК РФ).

- Товар нельзя безосновательно не принять. Если это будет сделано, то поставщик будет иметь право в любом случае потребовать оплаты за поставку (пункт 4 статьи 514 ГК РФ).

- Как показывает судебная практика, требования о возврате товара не удовлетворяются, если заявлены позднее, чем через год после совершения поставки (и выявления недостатков у принятых товаров покупателем). Таким образом, годовой срок в рассматриваемых правоотношениях считается разумным.

Как правило, вместе с товаром поставляется некая тара или упаковка. С учетом данного обстоятельства могут иметь место следующие примечательные сценарии во взаимоотношении поставщика товара и покупателя.

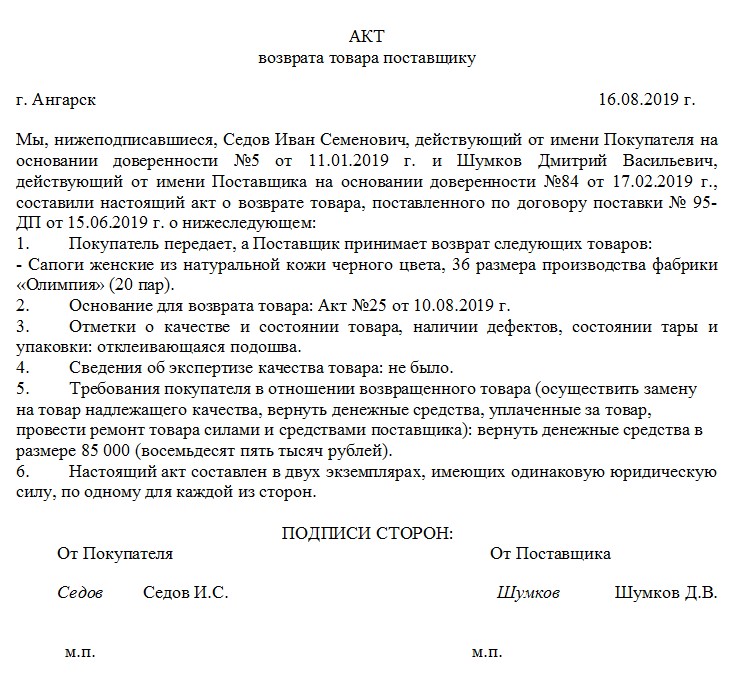

Образец акта о возврате товара поставщику

Если перед вами поставлена задача по формированию акта о возврате товара, а вы раньше с этим документом не сталкивались, возьмите на вооружение приведенные выше советы и посмотрите пример. С их помощью вы без особых усилий сделаете нужный вам акт.

- Начало бланка вполне стандартно:

- напишите тут наименование самого документа,

- его номер,

- дату,

- место составления.

- После этого идет основной блок.

- Первым делом укажите здесь информацию о поставщике и покупателе (почти как в договоре):

- включите сюда названия организаций,

- должности и ФИО представителей. Если данные лица действуют по доверенностям, следует внести в акт номер и дату их выдачи.

- Обязательно дайте ссылку на договор, по которому происходит возврат товара.

- Далее в акте содержится несколько пунктов.

- В первом удостоверьте сам факт приема-передачи товаров от покупателя поставщику,

- внесите наименование товарно-материальных ценностей,

- приведите их подробное описание,

- обозначьте количество.

- Затем включите основание:

- тут надо дать ссылку на документ, который удостоверяет брак, дефекты или повреждения, задержку с поставкой или какие-то другие причины возврата.

- После этого укажите качество продукции, тары упаковки, их состояние.

- Если до возврата проводилась экспертиза, сведения о ней также надо включить в документ:

- напишите где, когда и кем она проводилась,

- поставьте ее дату,

- номер соответствующего акта.

- В заключение укажите требования, которые приобретатель товарно-материальных ценностей предъявляет поставщику:

- обмен,

- ремонт,

- возврат денежных средств. Если последнее – сумму внесите как цифрами, так и прописью.

- Ниже вписывается количество созданных экземпляров акта, обозначается то, что они равны по тексту и с юридической точки зрения, ставятся подписи всех заинтересованных сторон.

Правовые основания для возврата некачественного товара

Заключение государственных (муниципальных) контрактов (договоров) на поставку товаров осуществляется казенными учреждениями (заказчиками) в соответствии с положениями Закона о контрактной системе, гл. 30 «Купля-продажа» ГК РФ.

Согласно ГК РФ к отношениям по поставке товаров для государственных (муниципальных) нужд применяются правила о договоре поставки, установленные ст. 506 – 522 ГК РФ.

Учреждение при принятии товаров от поставщика должно проверить их количество и качество в порядке, предусмотренном контрактом, и незамедлительно письменно уведомить поставщика о выявленных несоответствиях или недостатках товаров ( ГК РФ).

Для проверки соответствия поставленного товара условиям контракта заказчик самостоятельно либо с привлечением сторонних экспертов (экспертных организаций) должен провести экспертизу (ч. 3 ст. 94 Закона о контрактной системе).

Результат экспертизы можно оформить отдельным документом либо отразить в документе о приемке товара, который обязательно должен быть составлен.

Если недостатков не обнаружено, то документ о приемке товара подписывается заказчиком, а также членами приемочной комиссии (при ее создании). Если товары признаны некачественными, учреждение направляет поставщику мотивированный отказ от подписания такого документа в письменной форме в порядке и сроки, установленные контрактом (ч. 7 ст. 94 Закона о контрактной системе).

Покупатель (получатель), которому были поставлены товары ненадлежащего качества, вправе предъявить поставщику требования, предусмотренные ст. 475 ГК РФ. Исключением является случай, когда поставщик, получивший от заказчика уведомление о недостатках поставленных товаров, без промедления заменит их товарами надлежащего качества ( ГК РФ).

Если выявленные недостатки являются несущественными, то заказчик имеет право потребовать от поставщика ( ГК РФ):

-

соразмерного уменьшения покупной цены;

-

безвозмездного устранения недостатков товара в разумный срок;

-

возмещения своих расходов на устранение недостатков товара.

Если же выявленные недостатки являются существенными (неустранимыми) ( ГК РФ), то заказчик может потребовать от поставщика:

-

возврата уплаченной за товар денежной суммы;

-

замены товара ненадлежащего качества товаром, соответствующим контракту.

Учреждение вправе предъявить поставщику требование об отказе от исполнения контракта и возврате суммы, уплаченной за некачественный товар, в течение гарантийного срока или срока годности товара. Если сроки не установлены, подать требование можно в разумный срок, но не позднее двух лет со дня передачи товара. Более длительные сроки могут быть установлены законодательством или контрактом (ст. 18, п. 1 ст. 19 Закон РФ от 07.02.1992 № 2300-1).

Возврат денег, уплаченных учреждением за некачественный товар, осуществляется в течение 10 дней с момента предъявления требования (ст. 22 Закона о защите прав потребителей).

Замена товара ненадлежащего качества на новый производится в течение семи дней со дня предъявления соответствующего требования. Когда необходима дополнительная проверка качества обмениваемого товара, продавец обязан заменить его в течение 20 дней (абз. 1 п. 1 ст. 21 Закона о защите прав потребителей).

В случае обнаружения недостатков в технически сложном товаре учреждение может вернуть его продавцу, потребовать его замены или возврата уплаченной за него суммы только в течение 15 дней со дня передачи такого товара ( ГК РФ, абз. 8 п. 1 ст. 18 Закона о защите прав потребителей).

По истечении указанного срока эти требования подлежат удовлетворению в одном из следующих случаев:

1) если нарушены установленные сроки устранения недостатков товара;

2) если невозможно использовать товар в совокупности более чем 30 дней в течение каждого года гарантийного срока из-за неоднократного устранения его различных недостатков;

3) если обнаружен существенный недостаток товара.

Бухгалтерский учет

В бухгалтерском учете покупателя возврат части товара отражается как операция по реализации МПЗ.

Выручка от реализации таких товаров отражается в порядке, предусмотренном ПБУ 9/99 «Доходы организации» (далее — ПБУ 9/99). Доходы от возврата товара отражаются либо в составе доходов от обычных видов деятельности (п. 5 ПБУ 9/99), либо в составе прочих доходов (п. 7 ПБУ 9/99) (в зависимости от сферы деятельности и учетной политики организации).

При этом доход признается равным цене, указанной в договоре с покупателем (без НДС) (п. 10.1, п. 6 и п. 6.1 ПБУ 9/99).

В учете покупателя при возврате товара, ранее принятого на учет, проводятся следующие записи:

Дебет () Кредит () — отражена «обратная реализация» качественного товара;

Дебет () Кредит , субсчет «Расчеты по НДС» — начислен НДС;

Дебет () Кредит () — списана стоимость возвращенного поставщику товара.

Возврат товара надлежащего качества поставщику оформляется первичными документами*(3). Возврат товара может быть произведен на основании накладной (форма может быть разработана на основе формы N ТОРГ-12 или М-15 (письмо УФНС России по г. Москве от 21.09.2012 N 16-15/089421@) или акта-приема передачи).

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Учет возврата (обратной передачи) материалов покупателем поставщику;

— Энциклопедия решений. Возврат товара продавцу (поставщику);

— Энциклопедия решений. Корректировочный счет-фактура;

— Энциклопедия решений. Переход на применение ставки НДС 20% с 2019 года;

— Вопрос: Обязательно ли продавцу с 01.01.2019 при возврате товаров составлять исключительно корректировочный счет-фактуру в связи с рекомендациями ФНС России, представленными в п. 1.4 письма от 23.10.2018 N СД-4-3/20667@? (ответ службы Правового консалтинга ГАРАНТ, декабрь 2018 г.)

Ответ подготовил: Эксперт службы Правового консалтинга ГАРАНТ профессиональный бухгалтер Башкирова Ираида

Ответ прошел контроль качества

28 января 2019 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

*(1) Федеральный закон от 03.08.2018 N 303-ФЗ.

*(2) Ранее такие разъяснения приводились только в отношении операций по возврату товара неплательщиками НДС (письма Минфина России от 19.03.2013 N 03-07-15/8473, от 31.07.2012 N 03-07-09/96, от 24.07.2012 N 03-07-09/89, от 03.07.2012 N 03-07-09/64, от 16.05.2012 N 03-07-09/56, ФНС России от 14.05.2013 N ЕД-4-3/8562@).

*(3) В соответствии с ч. 1 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — Закон N 402-ФЗ) каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. На основании первичных документов ведется бухгалтерский учет. Первичный учетный документ должен быть составлен в момент совершения операции, а если это не представляется возможным — непосредственно после ее окончания (ч. 3 ст. 9 Закона N 402-ФЗ).

Все формы первичных учетных документов определяются руководителем экономического субъекта, а разрабатываются лицом, на которое возложено ведение бухгалтерского учета (ч. 4 ст. 9 Закона N 402-ФЗ). Закон N 402-ФЗ не предусматривает обязательного применения форм первичных учетных документов, которые содержатся в альбомах унифицированных форм. Однако при разработке собственных форм организации могут в качестве образца использовать и унифицированные формы, утвержденные Госкомстатом России.

Возврат товаров: разница в бухучете

Отличия возврата от обратного выкупа важны и для отражения операции в бухучете.

Обычный возврат

Возвращая товар, который был принят на учет, покупатель сделает следующие проводки:

- Дт 76 (не 62!) Кт 41 — на стоимость возврата;

- Дт 76 Кт 68 — на сумму НДС по корректировочному счету-фактуре.

Продавец должен сторнировать у себя:

- выручку: Дт 62 Кт 90;

- себестоимость: Дт 90 Кт 41;

- НДС: Дт 90 Кт 68.

Обратный выкуп

Покупатель отражает реализацию товаров:

- Дт 62 Кт 90 — на сумму выкупа с НДС;

- Дт 90 Кт 41 — на стоимость возвращаемых товаров;

- Дт 90 Кт 68 — на сумму НДС.

Продавец, соответственно, приходует эти товары у себя в учете:

- Дт 41 Кт 60 — на стоимость возврата (выкупа);

- Дт 19 Кт 60 — на сумму НДС;

- Дт 68 Кт 19 — НДС к вычету.

Как оформить возврат поставщику?

Оформление возврата партии товара поставщику, вне зависимости от оснований, требует подготовки ряда документов: акта, транспортной накладной и письма-претензии поставщику с законными требованиями.

Первым делом составляется накладная на товар (форма № ТОРГ-12), на которой отмечается «Накладная на возврат некачественного товара», а в поле «Основание» вписывается номер постановления, признающего продукцию некачественной или несоответствующей требованиям договора.

Документом-основанием служит акт, содержащий ряд обязательных пунктов:

- Место и время (дата) оформления;

- Состав комиссии, при которой составлялся акт;

- Реквизиты договоров купли-продажи, договора поставки и прочих документов, в которых зафиксирована сделка;

- Замечания по качеству продукта, его неполной комплектации, несоответствию заявленному ассортименту и т.д.;

- Заключение комиссии;

- Требования, которые выдвигает покупатель (возврат товара на склад и получение денег, замена, дополнительная поставка).

Для составления акта нужна группа лиц – членов комиссии, с обеих сторон. Если поставщик не возражает, составить акт можно и без его участия. К составлению документа иногда привлекаются оценочные компании и независимые эксперты.

При составлении акта рекомендуется использовать форму № ТОРГ-2. В нее допускается вносить дополнения или что-то убирать из нее, не затрагивая главных пунктов.

Письмо-претензия не имеет четкой формы и составляется компанией самостоятельно. В письме следует отразить:

- Юридическое название поставщика и адрес его главного офиса (или место проживания ИП);

- Данные о покупателе, в том числе его платежные реквизиты;

- Реквизиты договора о поставке товара;

- Сумма денежной претензии с указанием составляющих;

- Требования, выдвигаемые поставщику (возврат покупателю денег, его замена или дополнительная поставка комплектующих);

- Претензии по качеству, ассортименту, количеству и т. д. (со ссылками на ГК и иные законы);

- Сроки рассмотрения требований покупателя и ответа на них;

- Список прилагаемых документов.

Письмо подписывает любой работник компании, имеющий право переговоров с другими организациями. Если письмо-претензия составлено грамотно и в срок, то это позволит свести необходимость обращения в суд к минимуму за счет мирной договоренности.