Ставка рефинансирования цб рф в 2021 году

Содержание:

История введения

Ключевая ставка Банка России впервые официально была заявлена как основной инструмент денежно-кредитной политики 13 сентября 2013 года. Тогда, на Совете директоров Банка России было введено новое макроэкономическое понятие – “Ключевая ставка”, а так же был изменён и подход к инструментам денежно-кредитной политики. Именно 13 сентября 2013 года Совет директоров Центрального банка РФ принял историческое решение о реализации комплекса мер по совершенствованию инструментов системы денежно-кредитной политики в рамках перехода к режиму таргетирования инфляции*.

Меры по новой денежно-кредитной политики Банка России включают следующее:

- введение ключевой ставки путём унификации процентных ставок по операциям предоставления и абсорбирования ликвидности на аукционной основе на срок 1 неделя;

формирование коридора процентных ставок Банка России и оптимизацию системы инструментов по регулированию ликвидности банковского сектора;

изменение роли ставки рефинансирования в системе инструментов Банка России.

Банк России объявил ключевой ставкой денежно-кредитной политики процентную ставку по операциям предоставления и абсорбирования ликвидности на аукционной основе на срок 1 неделя (5,50 процента годовых на 13 сентября 2013 года). Банк России намерен далее использовать ключевую ставку в качестве основного индикатора направленности денежно-кредитной политики, что будет способствовать улучшению понимания субъектами экономики принимаемых Банком России решений.Ключевая ставка ЦБ РФ – это ставка, устанавливаемая Банком России в целях оказания прямого или опосредованного воздействия на уровень процентных ставок, складывающихся в экономике страны, которое происходит через кредитование Банком России коммерческих банков. То-есть, с её помощью происходит воздействие на экономику, с целью достижения планируемого уровня инфляции. Регулирование ключевой ставки, как правило, является основным инструментом денежно – кредитной политики Банка России.Банк России с 1 января 2016 года скорректировал ставку рефинансирования до уровня ключевой ставки, а до этой даты ставка рефинансирования имела второстепенное значение и указывалась на сайте Банка России справочно. То есть, начиная с 13.09.2013 года и до 01.01.2016 года на сайте Банка России (в разделе основных индикаторов финансового рынка) осуществлялась запись, которая отражала уже новые подходы к системе инструментов денежно-кредитной политики. Запись выглядела так:

- Ключевая ставка, % – 0,00

Справочно: ставка рефинансирования, % – 0,00.

А с 01.01.2016 года ставка рефинансирования на сайте Центрального Банка РФ даже справочно перестала отражаться.Важно: Советом Директоров Банка России (от 11.12.2015 г.) установлено, что начиная с 1 января 2016 года:

- значение ставки рефинансирования приравнивается к значению ключевой ставки Банка России, определенному на соответствующую дату и её самостоятельное значение в дальнейшем не устанавливается. Изменение ставки рефинансирования будет происходить одновременно с изменением ключевой ставки Банка России на ту же величину.

- с 1 января 2016 года Правительство Российской Федерации будет использовать ключевую ставку Банка России во всех нормативных актах вместо ставки рефинансирования (о чем Премьер-министром России Д. Медведевым подписано распоряжение).

Итак, действующая на сегодня ключевая ставка Банка России составляет – 4,25 % годовых с периодом её действия с 27.07.2020 г. по 18.12.2020 г.

Сферы использования

Рассмотрим, в каких ситуациях обычный человек может столкнуться с ключевой ставкой.

Кредиты и вклады

Большинство населения сталкивается со ставкой ЦБ при размещении денег во вкладах и получении кредитов. Вот как происходит влияние:

- Центробанк не работает напрямую с физическими и юридическими лицами, только с банками. Следовательно, выдавать кредиты или класть деньги на депозиты населению или предприятиям он не может.

- Банки – это коммерческие организации, главной целью которых является получение прибыли от своей деятельности. Они не производят товаров, банки оказывают финансовые услуги по привлечению и размещению денег.

- Деньги откуда-то надо брать. Есть несколько источников: кредиты из ЦБ, от других банков, населения или предприятий. Эти источники не бесплатные. За кредиты надо платить проценты, а по депозитам – выплачивать доход вкладчикам.

- Центробанк выдает кредит банкам минимум под ключевую ставку. Значит, банк не может кредитовать население или предприятия под меньший процент. Разница между ними – это доход банка, который еще надо уменьшить на сумму расходов (создание резервов, текущие затраты на зарплату, обслуживание клиентов, программное обеспечение, безопасность и пр.), чтобы получить чистую прибыль.

- Коммерческий банк привлекает деньги во вклад под меньший, чем в ЦБ, процент. Ведь эти деньги надо застраховать в АСВ, обслужить их прием и выдачу, заплатить проценты. Поэтому они должны стоить банку дешевле, чем кредит в Центробанке.

Если банк предлагает депозит под процент выше, чем ключевая ставка, это повод повнимательнее к нему присмотреться. Причины такого выгодного предложения могут быть разные:

мошенничество;

близость банкротства и попытка его избежать за счет денег клиентов;

невозможность получения денег в ЦБ;

проблемы с операционной деятельностью;

только что созданный банк пытается привлечь к себе внимание и пр.

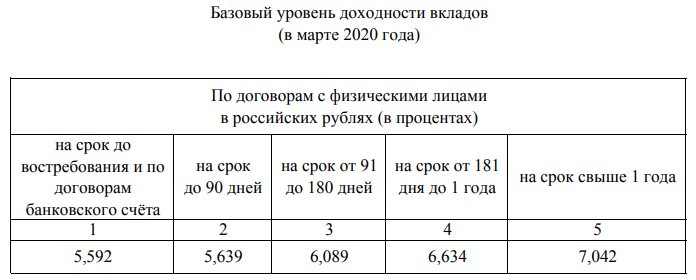

Высокие проценты – это повышенные риски для клиентов. Чтобы сориентироваться, какой процент будет считаться высоким, нужно посмотреть на базовый уровень доходности. Его ежемесячно рассчитывает Центробанк по вкладам крупнейших банков. На март 2020 г. составляет:

Рынок облигаций

Для инвестора прогнозы понижения ключевой ставки – это сигнал о том, что скоро повысятся котировки уже обращающихся на рынке облигаций. Это происходит по следующим причинам.

Представим, что Центробанк установил 7,5 %. Значит, предприятия и организации могут привлечь деньги путем размещения долговых ценных бумаг под чуть больший процент. Например, под 8 или 8,5 %. Потом ЦБ снижает ключевую ставку до 6,5. Новые выпуски облигаций уже можно размещать под 7 или 7,5. Эмитенты не хотят переплачивать инвесторам. Цены на бумаги с более высокой доходностью повысятся, ведь они станут привлекательнее по сравнению с новыми выпусками, и спрос со стороны инвесторов увеличится.

Обратная ситуация произойдет, если ключевая ставка будет повышаться.

Штрафы, пени, неустойки

Многие штрафы, пени, неустойки по договорам между юридическими, физическими лицами привязаны к проценту ЦБ, а также штрафы и пени по налогам. Как правило, применяется соотношение 1/300 или 1/150.

Например, при оформлении расписки в документе не всегда прописывается размер процентов в случае невозврата долга. В этом случае кредитор имеет право потребовать их оплатить в размере ключевой ставки.

Налогообложение

От размера процента, установленного ЦБ, зависит величина налога на доходы.

Налогообложение купонов

Корпоративные облигации, доходность которых превышает “ключевая ставка + 5 %” подлежат налогообложению в размере 35 % от превышения.

Пример. Клиент купил облигацию номиналом 1 000 руб. и с купонной доходностью 14,5 % годовых. С превышения в 3,5 % придется заплатить НДФЛ: 1 000 * 3,5 % * 35 % = 12,25 руб.

На повышенный процент по вкладам придется заплатить НДФЛ. Если доходность превысила величину “ключевая ставка + 5 %”, то вкладчик внесет 35 % в бюджет.

Пример. Клиент открыл вклад в банке на 500 тыс. руб. под 12 % годовых. На сегодняшний день необлагаемый лимит составляет: 6 % + 5 % = 11 %. Значит, с превышения надо заплатить НДФЛ:

- Налогооблагаемая база: 500 000 * (12 % – 11 %) = 5 000 руб.

- НДФЛ: 5 000 * 35 % = 1 750 руб.

Оплата услуг ЖКХ

За несвоевременную оплату услуг ЖКХ придется заплатить пени, которые тоже зависят от ключевой ставки:

- после одного месяца просрочки (даты оплаты счета по договору с поставщиком услуг) – 1/300 ставки ЦБ, т. е. на февраль 2020 года это 0,02 % за каждый день просрочки;

- после трех месяцев – 1/130, т. е. 0,05 %.

Что это за понятия и чем они отличаются?

До того, как мы начнем выяснять, чем ключевая ставка отличается от ставки рефинансирования, следует разобрать оба эти определения. В конце концов, именно в разнице определений этих терминов и устанавливается на сегодня отличия между понятиями.

Оба явления схожи между собой в том, что они нужны для урегулирования кредитных отношений между Центральным банком РФ и всех остальных контрагентов: частных банковских организаций, коммерческих предприятий и корпораций, крупных держателей облигаций и т.д. В общем и целом, их сходство на этом заканчивается.

Ключевая ставка (КС) или, как еще иногда не совсем правильно говорят, ключевая ставка рефинансирования — это показатель, с помощью которого Центробанк РФ определяет минимальную процентную ставку для выдачи всех кредитов в стране. Кроме того, ставка — это также максимальное значение по выплатам за государственные депозиты и гос. облигации.

Чем больший установлен процент по КС, тем дороже обходятся кредиты банкам — они, в свою очередь, также повышают ставку для заемщиков. Однако, привлекательность валюты на международном и внутреннем рынке в таком случае растет, т.к. вкладывать деньги в депозиты и российские облигации становится выгодно. В результате контролируется инфляция — т.к. большинство предпочитает держать деньги в российских рублях, за счет образовавшегося спроса его курс и ценность не падает.

Маленькая КС упрощает ведение кредитной деятельности в стране, подстегивает бизнес и потребителей на трату денег. Обратная сторона такого предприятия — невыгодные условия для размещения вкладов, рост «кабального» кредитования населения, увеличивающаяся инфляция.

Таким образом, КС — важнейший показатель в макроэкономике, от которого зависит невероятно много. Не даром инвесторы всего мира с затаившимся дыханием ждут выступлений председателя ФРС в США — на таких мероприятиях он чаще всего озвучивает планы по уменьшению или увеличению ставки по отношению к доллару. Даже какие-нибудь 0,25% КС США в ту или другую сторону очень значительно сказываются на финансовой жизни всего мира.

Так в чем разница между ключевой ставкой и ставкой рефинансирования? Что касается ставки рефинансирования, то она играет куда менее заметную роль. Ставкой рефинансирования называется показатель, устанавливаемый Центробанком РФ и обозначающий количество денег, которое должен вернуть контрагент государству за пользование федеральными деньгами.

Чаще всего ее используют в договоре, различных правовых актах, законах и прочем. От ставки рефинансирования отталкиваются налоговые органы, банковские организации, предприниматели и т.д. Показатель носит скорее справочный и фискальный характер, чем макроэкономический. Так, например, в договоре контрагенты часто пишут: «пеня при возникновении просрочки составляет 1/300 от ставки рефинансирования за каждый пропущенный день выплат».

Последние изменения ключевой ставки Центробанка

Инфляционные ожидания бизнеса и граждан после понижения в мае—июне стали стабильнее. 24.07.2020 г. Советом директоров Банка России решено было понизить КС до 4,25% годовых. Ограничительные меры смягчились, и экономическая активность ожила, но российская экономика будет восстанавливаться постепенно.

Эти условия в 2021 году сохраняют угрозу инфляционного отклонения в сторону понижения от 4%. Банк России прогнозирует, что годовая инфляция будет составлять 3,5–4,0% в 2021 г. и далее будет находиться в пределах 4%.

Если ситуация будет развиваться согласно базовым прогнозам в ближайшее время Банк России будет анализировать возможность дальнейшего понижения ключевой ставки.

На что влияет ключевая ставка?

Рассуждая над тем, от чего зависит ключевая ставка, предлагаю обратить внимание не только на внутренние факторы страны, но и макроэкономические по всему миру. Основное правило: чем выше ключевая ставка, тем ниже уровень инфляции и деньги могут попросту обесцениться

Уменьшение ставки приводит к уменьшению уровня цен

Но при этом важно соблюдать баланс. ЦБ определил ключевой уровень, ниже которого не может снижаться ставка, и он составляет 4%

В противном случае — не просто замедление, а практически стагнация финансовых процессов. Как следствие, экономика не сможет успевать за активным ростом спроса, что приведет к тому, что наступит экономический коллапс. На простом примере объясню: чтобы продать молоко, надо купить теленка (в том числе, взяв кредит), выкормить его и дождаться, пока корова будет давать молоко, а это все временные затраты.

Инфляция

Чем выше ключевая ставка, тем медленнее инфляция, по сути, деньги медленнее обесцениваются, а цены не так быстро должны снижаться. Если ЦБ идет на такой решительный шаг, то многие магазины моментально поднимают цены, а национальная валюта падает в стоимости. Когда вы знаете, что такое инфляция и ее основные характеристики, то сможете быстро сориентироваться в том, что именно делать с запасами в рублях.

Курс валют

Если ключевая ставка невысокая, то это, следующим образом, отражается на курсе «деревянного»:

- Банки скупают иностранную валюту.

- Курс иностранной валюты снижается, поскольку на рынке появляется много свободных рублей.

Это самое время инвестировать в рубль, поскольку процесс повышения и снижения ставки цикличный, а значит, при повышении ключевой ставки национальная вырастит и валютные спекуляции перестанут быть выгодными.

Проценты по кредитам

В случае, если ставка снижена, процент по кредитам становится более привлекательным, а количество выданных займов стремительно растет. При этом наблюдается ситуация развития потребительской философии, ведь часто банки предлагают слишком выгодные условия кредитования, как следствие, клиенты «покупаются» на это и не всегда рассчитывают свои финансовые возможности.

Проценты по вкладам

Здесь же ситуация обратная. Поскольку частный банк выступает, своего рода, прослойкой между ЦБ и клиентом, то ему надо заработать как можно больше средств, чтобы отдать свой заем. Следовательно, все усилия будут направлены на кредиты, а ставки по депозитам и в рублях, и в иностранной валюте будут снижаться. Именно поэтому не рекомендую работать исключительно с банковскими вкладами в качестве пассивного источника вложений, а использовать инструменты БКС инвестиций, онлайн-проектов, краудсерфинга.

Налогообложение физических лиц

Изменение ключевой ставки влияет на размер пеней за несвоевременную уплату налогов и страховых взносов. Последние изменения в размер пени были внесены в законодательство РФ в 2017 году. На текущий момент они выглядят так:

- для физических лиц — 1/300 действующей ставки рефинансирования;

- для организаций 1/300 ставки до 30 календарных дней просрочки;

- в случае просрочки 1/300 актуальной и 1/150 ставки, которая действует, начиная с 31 дня такой просрочки.

К показателю прямо привязаны некоторые способы расчета налога, что указаны не только в налоговом, но и гражданском кодексе.

Что будет с процентами по ипотеке

Значимого повышения ставок по ипотеке в «Финаме» не ожидают, поскольку пока продолжает действовать программа льготной ипотеки. «Даже если эту госпрограмму свернут в середине года, останутся региональные программы льготного кредитования, которые удержат ставки по ипотечным займам от ускоренного роста», — считает Игорь Додонов.

Застройщики, риелторы и банки однозначно считают, что выдавать ипотеку нужно как можно дешевле, как можно большему количеству людей и на максимально широкий ассортимент недвижимости. Это позволит застройщикам продолжить поднимать и продажи, и цены, добавляет генеральный директор федерального портала «Мир квартир» Павел Луценко.

«С увеличением ключевой ставки будет расти и процент по ипотеке. В любом случае тем, кто намерен брать ипотеку, нужно делать это сейчас, пока она ещё дешёвая, а не ждать, пока цены упадут. Потому что они не упадут, даже если льготную ипотеку отменят, а просто будут расти меньшими темпами», — говорит Павел Луценко.

Ключевая ставка ЦБ — как это работает?

Банк России с помощью различных инструментов влияет на стоимость денег в экономике. Его основное орудие — это ключевая ставка, или минимальная ставка, по которой банки могут занять средства в ЦБ и в то же время максимальная ставка, по которой можно разместить свободные средства на депозит в Банк России. Занимают средства банки у ЦБ, в первую очередь, на аукционе РЕПО, который проводится каждую неделю. Механизм РЕПО подразумевает, что банки получают кредит не просто так, а под залог активов. В случае с РЕПО с ЦБ речь идет о ценных бумагах из Ломбардного списка.

Сейчас значение ключевой ставки составляет 7,25% годовых.

Кредитные организации могут совсем не прибегать к помощи Банка России. Если в экономике и так много свободных средств, то в долг их дадут и другие банки на более комфортных условиях. В зависимости от ситуации в финансовой системе, Банк России то увеличивает, то уменьшает лимиты аукциона РЕПО. Если денег не хватает, то ЦБ может предложить банкам несколько триллионов. Если же их и так достаточно, то он ограничивается 500–600 млрд руб или вобще не проводит аукционы Кроме того, Банк России сужает или расширяет Ломбардный список, то есть список ценных бумаг под залог которых можно получить средства от ЦБ. Наличие этого аукциона является необходимым условием для нормального функционирования финансовой системы, так как снижает риск дефицита ликвидности (нехватки средств на текущие расходы). Подобный риск мог бы парализовать экономику.

В настоящее время аукционы РЕПО с ЦБ не пользуются спросом из-за избыточной ликвидности в банковском секторе. В свою очередь ЦБ сейчас использует другой инструмент управления ликвидностью — краткосрочные облигации (КОБРы). Это позволяет абсорбировать лишнюю ликвидность. Иногда, для того, чтобы «изъять» деньги из системы, ЦБ вынужден давать премию к ключевой ставке, размещая собственные бонды.

Доступ к деньгам Банка России имеют не все банки, а только средние и крупные. Заняв средства в ЦБ, банки одалживают их компаниям или другим банкам поменьше, напрямую выдавая кредиты, или покупают облигации этих компаний.

Конечно, банки — далеко не единственные покупатели облигаций. Их активно приобретают негосударственные пенсионные фонды, управляющие и инвестиционные компании, крупные предприятия, обладающие свободными средствами, и физические лица. Несмотря на то, что только банки имеют доступ к деньгам ЦБ по ключевой ставке, все участники рынка смотрят на этот индикатор как на главный ориентир. Решения о ее пересмотре принимаются несколько раз в году. Например, ближайшее заседание по ставке ожидается 15 июня.

Почему же для инвесторов новость о повышении или понижении ставки настолько важна? Рынок облигаций растет на ожиданиях по снижению ставки и падает на ожиданиях по ее повышению. Причина проста: пока ставка остается условные 10%, эмитенты размещают облигации по ставке чуть выше ключевой, например, 10,5%. Как только ставка снижается до 9%, компании уже могут занять под 9,5%, потому что стоимость денег в экономике падает. А котировки размещенных ранее бумаг по ставке 10,5% вырастают до текущих уровней, чтобы доходности по ним сравнялись с вновь размещенными бондами под 9,5%. Естественно всем интересно покупать бумаги, которые вырастут.

На что влияет ключевая процентная ставка

Размер КС – это процент, под который Центральный Российский банк выдает денежные займы коммерческим организациям. Если рубль начинает слабеть, а тариф падать, то у финансовых компаний имеется выигрышная стратегия: банки могут брать займы у Центробанка, переводя их в валюту, а затем, за счет обесценивания деревянных рублей, получать доход, который сможет покрыть недочеты в финансах за счет КС.

Если динамика ключевой ставки идет вверх, то подобные операции становятся более рискованными. Компании под такой высокий заем могут и не согласиться брать деньги у Центрального банка, и, как результат, не будут выдаваться новые займы. Такое положение дел может существенно ударить по экономике, ведь если кредиты перестанут брать, то люди начнут меньше покупать товары, а так же создавать новые бизнес-проекты.

Повышение ключевой ставки с 14 сентября. Чем грозит?

В середине сентября 2018 года Центробанк задумал приподнять ключевую ставку. Хотя изменение нельзя назвать значительным, тем не менее многие граждане обеспокоились возможными последствиями данного шага.

Сам ЦБ объясняет свои действия так. Инфляция стала постепенно вырываться из определенного коридора, что создало риски для большего, чем ожидалось, роста. На это повлияли разные факторы. В частности, рост цен на продовольствие. Кроме того, с начала года рубль немного потерял в весе под воздействием внешних факторов, что также оставило свой след в инфляционной спирали. Плюс к этому можно добавить повышение НДС с 1 января 2019 года. Бизнес постепенно начинает отражать в ценах это событие.

К чему это приведет? Если говорить про экономический рост, то, по прогнозам ЦБ, он немного замедлится. Если в этом году ожидается рост ВВП в размере 1,5-2%, то в следующем году он может составить 1,2-1,7%. В последующем, как прогнозирует регулятор, экономический рост ускорится благодаря воплощению в жизнь намеченных шагов по структурным реформам.

Если говорить про кредиты, то каждое повышение ключевой ставки отражается на их стоимости. Впрочем, пока говорить о стремительном росте ставок по кредитам не приходится. А то небольшое повышение, что произойдет, вряд ли отпугнет потенциальных заемщиков.

По вкладам мы уже наблюдаем рост ставок. Например, согласно мониторингу ЦБ РФ, в котором он оценивает динамику максимальной ставки по 10 банкам с наибольшими объемами депозитной базы, показатель составил 6,7% в конце сентября 2018 года. Еще в августе показатель был на уровне 6,3%. После длительного периода падения ставки по депозитам начали свой рост, что не может не радовать граждан, которые заинтересованы в сбережении собственных средств.

Что такое ключевая ставка и кто ее устанавливает

Ключевая ставка – это основной инструмент денежно-кредитной (или монетарной) политики Центробанка. Это минимальная ставка, по которой Центробанк выдает кредиты коммерческим банкам, и одновременно максимальная ставка, по которой Центробанк принимает депозиты у банков.

Текущее значение ключевой ставка ЦБ РФ – 4,5% (обновлено: 19.03.2021). Это значит, что Центральный банк выдает кредиты банкам минимум под 4,5% годовых, а принимает депозиты максимум под 4,5%. При этом, чем выше «ранг» и надежность банка, тем лучшие условия он получает. Если банк часто нарушает нормативы, то Центральный банк может «оштрафовать» его, выдавая кредиты, скажем, под 5%, а принимать депозиты под 3%.

Так, получив деньги в Центробанке по ключевой ставке, коммерческие банки (Сбер, ВТБ, Газпромбанк, Тинькофф, МКБ и все остальные) выдают кредиты населению и бизнесу. Разница между ставкой банка и ключевой ставки – один из видов прибыли банков. Поэтому ставка по кредитам, ипотеки и автозаймам всегда выше ключевой ставки (правда, это не касается спецпредложений типа субсидируемой ипотеки).

С депозитами история другая. Коммерческие банки привлекают деньги от населения, а затем либо размещают их в Центробанке, либо дают друг другу по ставке RUONIA. Поэтому ставки по депозитам всегда ниже ключевой ставки (это, опять-таки, не касается каких-нибудь спецпредложений или заманух в виде «купить страховку и получить повышенную ставку по вкладу»).

Итак, от размера ключевой ставки зависят две основные ставки в экономике: ставка по кредитам в коммерческих банках и ставки по депозитам там же. Чем выше ключевая ставка, тем дороже кредиты и выгоднее депозиты. Чем ниже ключевая ставка, тем дешевле кредиты и менее привлекательны депозиты.

Ключевую ставку устанавливает Центробанк в зависимости от макроэкономических факторов. Заседания проводятся 8 раз в год – по 2 раза в квартал. На сайте Центробанка есть .

Минимальный шаг изменений ключевой ставки – 0,25 процентных пунктов, или 25 базисных пунктов (если ставка меняется, например, на 1 процентный пункт, то говорят, что изменение произошло на 100 базисных пунктов). В последнее время Центробанк снижал ставку последовательно этими самыми минимальным шажками. Но, например, в 2014 году он резко повысил ключевую ставку до 17%, чтобы избежать дальнейшей девальвации рубля.