Ипотека в сбербанке в 2021 году

Содержание:

Часто встраивающиеся причины отказа по ипотеке у Сбербанка

Полезно так же знать и другие факторы, которые объясняют, почему Сбербанк отказывает в ипотеке.

Вот ТОП-10 причин:

Плохая кредитная история. Задержки по выплате кредитов незначительных сумм, задолженность по выплате штрафов ГИБДД, алиментов, налогов. Проверить свою кредитную историю . Рекомендуем время от времени это делать. Ненадежное официальное рабочее место. Такое как магазины, бутики, сомнительные частные фирмы. Плохое здоровье заемщика, созаемщика или одного из членов семьи.

Сомнительные документы для подачи заявки на кредит. Тщательно проверяйте каждую справку или документ, который берете в разных инстанциях. Возраст заемщика — возрастное окно, при котором выдают кредиты, составляет от 18 до 75 лет. Клиенту банка желательно быть в возрасте не сильно приближенным к этим рамкам.

Сомнительного происхождения документы. Не подделывайте никогда документы, банки все проверяют. Ведь ипотечный кредит составляет не малую сумму, соответственно требует тщательной проверки со стороны работников банка. Не подтвердились доходы. Справка о доходах обязательно должна быть официальной, а не в свободной форме. Наличие судимости. В данном случае клиенту становится практически невозможно получить кредит. Есть исключение в случае, если клиент имел условную судимость. Клиент не прошел собеседование. Бывает такое, когда клиент не уверенно отвечает на вопросы, которые давал в письменной форме в анкете. Это заставляет сомневаться работников банка и наводит на подозрения. Не удалось дозвониться до клиента и работодателя — Сбербанк одобрил ипотеку, а потом отказал

Важно всегда находится на связи в момент оформления кредита, а также поставить в известность работодателя о возможном звонке из банка. Нет точной информации насчет того, как часто Сбербанк отказывает в ипотеке своим клиентам

Статистика показывает, что одной из главных причин, по которой отказывают в ипотечном кредите, является подозрение в мошенничестве

Нет точной информации насчет того, как часто Сбербанк отказывает в ипотеке своим клиентам. Статистика показывает, что одной из главных причин, по которой отказывают в ипотечном кредите, является подозрение в мошенничестве.

По неофициальным данным 80 процентов ипотечных кредитов успешно выдаются. Это довольно не плохой показатель, но и радоваться прежде времени не нужно

Ведь оставшийся 20 процентов — это не только мошенники, среди них есть и обычные честные граждане, которые по своей неосторожности что-то упустили

Возникает вопрос, что делать, если Сбербанк отказал в ипотеке?

Отказ в одном банке, не обязательно означает отказ в другом. Не унывайте и не опускайте руки. Подготовьтесь к следующему походу в банк за ипотекой.

Прежде всего, нужно убедиться надежный ли вы заемщик для банка. Не поленитесь вспомнить обо всех своих возможных задержках по выплатам, убедитесь в том, что ваш чистый доход без премиальных подходит для оформления кредита.

Продумайте момент собеседования с работником банка, говорите четко и по делу. Также необходимо будет собрать полный пакет документов, убедитесь в их качестве и подлинности.

Надеемся, что вы нашли в статье ответы на свои вопросы, и она для вас стала полезной.

Это также крайне важно:

- Сколько Сбербанк рассматривает квартиру по ипотеке?

- Порядок оформления ипотеки в Сбербанке – детально о процедуре

- Ипотека под залог имеющегося жилья в Сбербанке – полезные нюансы и особенности

- Как продать квартиру в ипотеке Сбербанка – ТОП-4 способа

- Какие документы нужны для получения ипотечного кредита в Сбербанке: полный и достоверный список

Ускорение процесса на подачу ипотеки

Сбербанк создал сервис, позволяющий в кратчайшие сроки подобрать подходящее жильё в новостройках. Это «ДомКлик»

Что немаловажно, все объекты недвижимости удовлетворяют требования банка. Если подать заявление на предоставление ипотечного кредита с этого сервиса, то она попадёт в приоритетную очередь

Например, срок рассмотрения заявки сокращается до нескольких дней. Для клиента это удобно ещё и тем, что не нужно посещать отделение банка. О решении можно узнать по электронной почте.

Стоит отметить тот факт, что для сокращения времени рассмотрения заявки, нужно заранее позаботиться о выборе недвижимости. Это поможет отбросить те варианты, которые не попадают под требования банка. Получив одобрение, клиент начнёт собирать нужные справки, а не искать квартиру

Для человека ещё важно знать, сколько действует одобрение ипотеки в Сбербанке. Потому что иногда отведённого времени не хватает на подготовку документов

Оценка недвижимости

Кредитор выполняет проверку объекта кредитования. Если он юридически чист, то заемщик получит окончательное одобрение.Причины отказа на данном этапе:

- Аварийное состояние жилья;

- Закончился срок эксплуатации здания;

- Наличие деревянных перекрытий, пола и стен, если объект – частный дом;

- Наличие незаконной перепланировки;

- Не выписаны предыдущие владельцы.

В недвижимости проверяются:

В недвижимости проверяются:

- Все конструкции;

- Коммуникации;

- Окна и двери;

- Электропроводки, розетки, выключатели.

Экспертную оценку жилья проводит специально назначенный специалист. Он учитывает такие факторы, как состояние жилья, его местоположение, год постройки и так далее. В итоговом отчете он указывает реальную стоимость объекта, чтобы не допустить завышения цены. Далее определяется дата подписания договора. Клиент получает от кредитора список страховых компаний, где можно застраховать недвижимость.

Сколько действует одобрение ипотечного займа в Сбербанке

На сегодняшний день Сбербанк предлагает несколько ипотечных программ, среди которых каждый потенциальный заемщик сможет выбрать наиболее выгодные условия кредитования. Независимо от выбранной программы, оформление займа происходит в несколько этапов. Отправив заявку в банк и получив одобрение, не стоит расслабляться и терять время попусту. Пока банк согласен выдать ипотечный займ, нужно действовать достаточно быстро, чтобы уложиться в установленные сроки и не упустить свой шанс.

Одобрение заявки на ипотечный кредит имеет свой срок действия. Ранее он составлял всего два месяца (60 календарных дней). Но с недавнего времени этот срок увеличили, и теперь он действительно 90 дней. За это время необходимо:

- подыскать жилье;

- провести независимую экспертизу, получить одобрение объекта от банка, подписать договор ипотеки;

- оформить в собственность жилье;

- зарегистрировать сделку в ЕГРН;

- представить все документы в банк для завершения процедуры оформления ипотеки.

Три месяца вполне достаточно, чтобы все сделать, не торопясь. Но если что-то пошло не так, и заемщик не успел предоставить необходимые документы в Сбербанк, ему для получения ипотеки понадобится повторно отправлять заявку и ждать ее предварительного одобрения. И не факт, что банк одобрит кредит во второй раз. Поэтому лучше не тянуть с поиском подходящей недвижимости и ее оформлением, поскольку в процессе могут возникнуть разные сложности и задержки.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Дополнительные документы

Все вышеперечисленное верно практически для любых ситуаций, так как банк подразумевает, что уж эти документы у человека точно есть. Если же чего-то нет (например, второго документа, подтверждающего личность), этот вопрос также будет рассматриваться отдельно. Кроме уже перечисленного, если банк считает, что клиент обязан подтвердить свой доход, нужна будет справка 2 или 3 НДФЛ. В отдельных случаях, когда работодатель по какой-то причине не может выдать такую справку, допускается предоставление другого аналогичного документа, в котором будет указана вся информация, что и в справке 2-НДФЛ.

Если у потенциального заемщика уже есть оформленная в Сбербанке зарплатная карта, ситуация с подтверждением доходов становится еще проще. Банк самостоятельно берет выписку и делает справку на основании своих данных

Тут важно, чтобы клиент больше нигде не получал зарплату другим способом, так как эту информацию банк использовать без дополнительных документов не сможет

Пенсионерам придется предоставить справку из государственных органов власти о том, сколько он получает ежемесячно. Кроме того, если есть официальные дополнительные источники дохода, по ним нужно будет предоставлять документы отдельно.

Ипотека на новостройки от 4,1%*

* при приобретении строящегося жилья или жилья в готовой новостройке у компании-продавца. В указанную группу входят компании-продавцы (юридические лица), у которых приобретается жилье из списка аккредитованных новостроек, информация о которых размещена здесь. До обращения с заявкой на кредит по Акции на новостройки по каждому интересующему Вас объекту необходимо предварительно уточнить по телефону офиса продаж компании-продавца об участии объекта в Акции ПАО Сбербанк на новостройки и о возможности подачи заявки на кредит в офисе компании-продавца.

Услуга по передаче документов на государственную регистрацию в Росреестр в электронном виде предоставляется Обществом с ограниченной ответственностью «Центр недвижимости от Сбербанка» (ОГРН 1157746652150, адрес: 121170, г. Москва, Кутузовский проспект, д. 32, к. 1, www.domclick.ru), входит в Группу . Услуга оказывается в Центре ипотечного кредитования Сбербанка. ПАО Сбербанк (Генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015) выступает агентом ООО «ЦНС» на основании договора.

Услуга позволяет покупателям квартир в новостройках зарегистрировать договор участия в долевом строительстве с застройщиком и право собственности на готовый объект недвижимости без посещения Росреестра или Многофункционального центра предоставления государственных и муниципальных услуг (МФЦ). Кроме того, услуга доступна для сделок купли-продажи квартир на вторичном рынке и земельных участков с постройками и без. Участниками сделки должны являться только физические лица — граждане РФ. К электронной регистрации принимаются прямые сделки (альтернативные сделки (цепочки) нельзя зарегистрировать электронно). Объект недвижимости может продаваться целиком из долевой̆ собственности и/или целиком приобретаться в долевую собственность. Сторонами сделки не могут быть несовершеннолетние или состоящие под опекой/попечительством. В сделке могут быть представители по нотариально удостоверенной доверенности. В сделке может быть не более шести созаемщиков, пяти продавцов, шести покупателей.

Росреестр приступает к регистрации после получения полного пакета документов и оплаты госпошлины, согласно регламенту, опубликованному на сайте https://rosreestr.ru/site/. Сроки регистрации установлены Федеральным законом от 13.07.2015 года N 218-ФЗ «О государственной регистрации недвижимости» , статья 16.

Как проверить одобрена ли ипотека в Сбербанке

На сайте банка фигурирует информация, что рассмотрение заявки по ипотечному кредиту займет в среднем 5-10 дней. На эти сведения полагается заемщик в ожидании вердикта. Но практика показывает, что в Сбербанке принятие решения о выдаче жилищного займа занимает намного больше времени. Официально допустимый предел – максимум 30 дней.

Вам может быть интересно:

Чаще всего, проверять — одобрена ипотека в Сбербанке или нет, не представляется необходимости. Банк в обязательном порядке сообщит в указанный временной промежуток свое решение. Кредитор сам заинтересован в получении дополнительной клиентуры, поэтому задержка в ответе может быть связана только с более тщательной проверкой данных. Но у заемщика есть и свои варианты, как получить нужную информацию.

Каждый клиент хочет получить ответ банка как можно скорее

Варианты обращения

Сразу отметим, что самый непродуктивный способ узнать информацию о решении по займу – это постоянно посещать отделение и задавать вопросы кредитным специалистам. Имея на руках паспорт, получить необходимые сведения можно, но это займет много времени. На сегодня есть более современные варианты оповещения заемщиков, как узнать статус заявки, так и выяснить на сколько одобрили ипотеку в Сбербанке. Вариантов обращения в кредитную организацию несколько:

- связаться по телефону;

- оповещение в виде короткого SMS – сообщения о положительном или отрицательном результате;

- статус можно проверить при помощи интернет-банкинга, если заявитель уже пользовался сервисом финучреждения.

Телефонный звонок

Привычный способ общения кредиторов с потенциальным клиентом – через телефон, номер которого сообщается при заполнении анкеты. О принятом решении по кредиту заявителю сообщают непосредственно по телефонному звонку. Как правило, это случается при положительном вердикте. Банковский специалист дополнительно сообщает о том, когда нужно подойти в отделение. А заодно может уточнить некоторые интересующие его вопросы и озвучить список необходимых или дополнительных документов. Если заявитель еще не получил ответа, а время истекает, то он может сам проявить инициативу и связаться с банком. Для этого он может воспользоваться телефоном горячей линии учреждения. Для продуктивного запроса по статусу своей заявки клиент должен знать ее номер. Наиболее реально получить ответ, если позвонить по номеру того отделения, куда обращался гражданин. Информацию о местонахождении и телефонных номерах отделений в регионах можно узнать на сайте банковского учреждения.

Привычный способ общения кредиторов с потенциальным клиентом – через телефон, номер которого сообщается при заполнении анкеты. О принятом решении по кредиту заявителю сообщают непосредственно по телефонному звонку. Как правило, это случается при положительном вердикте. Банковский специалист дополнительно сообщает о том, когда нужно подойти в отделение. А заодно может уточнить некоторые интересующие его вопросы и озвучить список необходимых или дополнительных документов. Если заявитель еще не получил ответа, а время истекает, то он может сам проявить инициативу и связаться с банком. Для этого он может воспользоваться телефоном горячей линии учреждения. Для продуктивного запроса по статусу своей заявки клиент должен знать ее номер. Наиболее реально получить ответ, если позвонить по номеру того отделения, куда обращался гражданин. Информацию о местонахождении и телефонных номерах отделений в регионах можно узнать на сайте банковского учреждения.

Вам может быть интересно:

SMS-сообщение

Банк идя на встречу клиентам регулярно оптимизирует свои сервисы для удобства пользователей

При первом обращении в кредитную организацию по поводу выдачи жилищного займа клиент в анкете указывает свой контактный телефон. Через некоторое время на этот номер приходит SMS-сообщение с текстом об итоговом решении. Сейчас большинство кредитных организаций используют именно этот вариант оповещения для клиентов: мобильные телефоны есть практически у всех. Способ наиболее удобный как для банковского учреждения, так и для клиента. Поэтому, чтобы не пропустить такой долгожданной информации, клиент еще во время заполнения анкеты должен указывать верный телефонный номер.

Интернет

Статус заявки можно узнать при помощи интернета: из-за удобства такой вариант становится сегодня все более популярным. Для этого заявителю достаточно войти в свой Личный кабинет на сервисе Сбербанк Онлайн. Алгоритм действий следующий:

- воспользовавшись паролем и кодом, присланным на телефон в виде СМС, войти в Личный кабинет;

- зайти в раздел «Кредиты», где размещается вся информация по заявкам конкретного пользователя;

- статус «На рассмотрении» свидетельствует, что результата еще нет;

- с появлением «Одобрено» можно отправляться в банковское отделение;

- статус «Отклонено» говорит сам за себя.

Заявителю нет необходимости ожидать дополнительного оповещения от банка, а можно отправляться в то отделение, где была подана анкета-заявление для продолжения процедуры оформления кредита. Но стоит отметить, что этот способ оповещения не настолько популярен среди банковских специалистов, как телефонный звонок или SMS-сообщение.

Заявка одобрена — лучший из всех вариантов ответов Если истекло время, необходимое для рассмотрения заявки (для жилищной ссуды оно составляет максимум 30 дней), то можно быть уверенным, что в заявке отказано.

Этапы оформления ипотеки

Процедуру оформления ипотеки можно поделить на несколько шагов. Сначала выполняется поиск кредитора. От выбора банка зависит сумма, которую можно получить, проценты и другие условия. Многие россияне пользуются для этого услугами кредитных брокеров, которые хорошо знакомы с отечественным рынком кредитования. И хотя их услуги стоят денег, вы точно будете знать, что выбрали лучший вариант среди существующих. Однако и самостоятельно вполне реально отыскать оптимальное предложение. На сайтах кредиторов подробно описаны их ипотечные программы, а любые нюансы можно обсудить с сотрудниками банков по телефону или в офисе.

Один из основных факторов, о которых забывают неопытные заемщики – это комиссии. Многие банки зарабатывают на этом немалые деньги, снимая плату за открытие счета, его ведение, страховой взнос, подготовку отчетов и так далее.

Процедура оформления ипотеки подразделяется на следующие этапы:

- Подготовка документов.

- Оформление заявки.

- Ожидание решения.

- Выбор недвижимости.

- Подача документов на выбранный объект кредитования.

- Оценка недвижимости со стороны кредитора.

- Получение одобрения по объекту кредитования.

- Страхование недвижимости.

- Подписание договора.

- Оформление сделки купли-продажи.

- Подача документации на регистрацию

- Получение документов о регистрации прав.

- Расчет с продавцом недвижимости.

- Заселение.

Более подробно рассмотрим некоторые важные этапы сделки.

Что делать, если Сбербанк отказал в выдаче ипотеки

Большая часть граждан России пользуются услугами Сбербанка: получают зарплаты и пенсии, совершают различные платежи и денежные переводы, открывают вклады, оформляют потребительские кредиты. Продукты ПАО «Сбербанк» всегда качественны, соответствуют требованиям клиентов, их легко получить благодаря разветвлённой банковской сети и удобному мобильному приложению. Именно поэтому при необходимости оформления ипотеки выбор большинства останавливается на Сбербанке.

Финансовое учреждение дорожит каждым клиентом, заинтересовано в увеличение численности потребителей своих услуг и имеет финансовые возможности выдавать большое количество кредитов. Однако отбор претендентов на получение ипотечного займа проходит по жестким требованиям.

Число неодобренных заявок от общего количества поданных составляет не более 20%. Однако люди, попавшие в этот процент, часто не знают, какие действие следует предпринимать.

Финансовое учреждение имеет право не объяснять причины своего отказа. Однако потенциальный заемщик, еще раз проанализировав поданные сведения, может понять причину.

Действия клиента, которому не одобрили ипотеку в Сбербанке, могут быть следующими:

- выяснение причины отказа кредитора и исправление указанных недостатков. Если причины можно устранить за короткий промежуток времени, повторная заявка подается в течение 60 дней;

- предложить банку более высокий размер первоначального взноса;

- найти другого кредитора.

Наиболее простым способом получения кредита на жилье в случае отказа Сбербанка является поиск нового кредитора. Однако не все граждане согласны кредитоваться в другом финансовом учреждении. В таком случае следует изучить причины отказа, исправить их и подать новую заявку.

Расходы при оформлении ипотеки в Сбербанке в 2020 году

Среди основных трат заемщиков выделяют следующие:

- госпошлина при обращении в МФЦ или в Росреестр – 2000 рублей при покупке жилья на вторичном рынке и 350 рублей при ДДУ;

- услуги нотариуса, если сделку проводить через него – от 1% от суммы сделки. При необходимости оплачивают составление доверенностей — около 1000 рублей;

- оценка приобретаемого объекта – от 2000 рублей;

- услуги риелтора – от 35000 рублей. Чаще эта статья расходов включена в стоимость жилья, а рассчитывается с этим специалистом продавец;

- договор страхования приобретаемого объекта недвижимости – от 0,15% от суммы займа;

- личное страхование титульного созаемщика – от 1%. Данный вид защиты носит добровольный характер.

Чтобы снизить расходы по обслуживанию долга, можно воспользоваться скидками по ипотечным программам, которые предоставляет банк:

- 1% при оформлении страхования жизни и здоровья;

- 0,1% при электронной регистрации сделки. Стоимость услуги – 6 700 рублей. Госпошлина за регистрацию составит 175 рублей;

- 2% при приобретении жилья у аккредитованного застройщика;

- 0,3% при приобретении некоторых объектов недвижимости, представленных на сайте Дом Клик от Сбербанка.

Размер первого взноса влияет на размер процентной ставки по кредиту: чем он выше, тем меньше будет уплачено процентов по ипотеке.

После одобрения

Итак, наступил счастливый момент – одобрили ипотеку, что дальше. Разберемся с этим вопросом предельно детально, поскольку от этих действий зависит положительный исход всего мероприятия. Далее расскажем, сколько одобряют ипотеку в сбербанке после предоставления полного пакета документов по недвижимости.

Подбор объекта

От выбора объекта недвижимости зависит как благополучное будущее клиента, так и положительный исход сделки по его покупке. К выбору будущего жилья нужно отнестись очень серьезно и ответственно. Лучше воспользоваться услугами специалистов в этой области, которые помогут быстро сделать все необходимые действия.

Сбор необходимых документов

После того как специалист подберет оптимальный вариант жилья, он также поможет собрать необходимый пакет документ документов по этому объекту для того, чтобы банковские специалисты могли произвести проверку будущего залогового имущества.

Оценка

Также необходимо заняться оценкой будущего жилья, проводить которую должна компания, аккредитованная в сбербанке. Данный документ необходим только для готового жилья или земли. Если вы приобретаете стройку, то данный документ вам понадобится только после ввода жилья.

Список оценочных компаний вам подскажет ипотечный специалист или вы можете посмотреть его самостоятельно на сайте банка.

Страховка

Так же как и оценку, страхование жилья необходимо произвести в страховой компании, сотрудничающей с финансовым учреждением. В Сбербанке страхуется в обязательном порядке сам конструктив, если это готовое жилье.

Страхование жизни в Сбербанке дорогое и не обязательное, но отказ влечет за собой увеличение ставки по кредиту на 1%. Чтобы сэкономить нужно, выбрать другую страховую компанию из списка аккредитованных.

Прежде чем сделать окончательный выбор посчитайте, не будет ли вам выгоднее совсем отказаться от страховки. Расчет стоимости полиса страхования для ипотеки Сбербанка можно сделать с помощью калькулятора ниже.

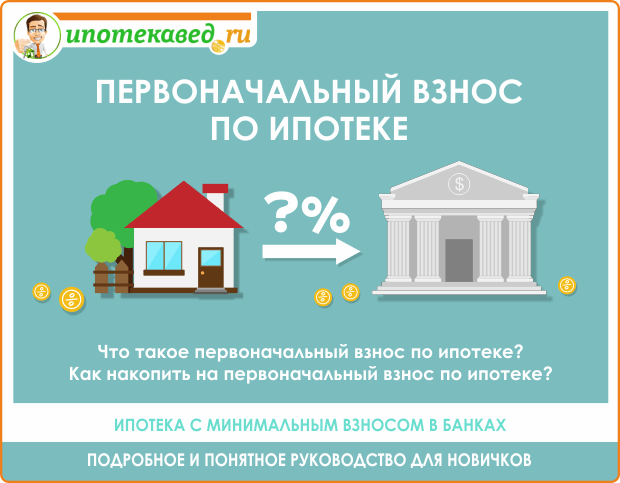

Внесение первоначального взноса

Вносить первоначальный взнос можно только после получения положительного решения по кредиту. На сегодня существует несколько способов внесения первоначального взноса:

- Наличными средствами;

- Безналичным путем;

- Сертификаты от государства.

Если вы используете схему с завышением стоимости квартиры (ипотека без первоначального взноса в Сбербанке), то не забудьте подготовить расписку об оплате первого взноса.

После внесения первоначального взноса банк готовится непосредственно к проведению сделки купли-продажи недвижимости.

После предоставления полного пакета документов банковские специалисты займутся тщательной проверкой и анализом всей предоставленной информации. Это занимает обычно не больше двух дней.

Сделка

Проведение сделки купли-продажи является самым ответственным моментом как для клиента, так и для банка

В этом день важно быть максимально сконцентрированным и внимательным. Если до этого какие-то вопросы остались невыясненными, то перед проведением сделки необходимо их задать своему кредитному специалисту

В процессе подписания всех договоров не нужно поддаваться всеобщей спешке и суматохе, читать внимательно каждый пункт

Особенное внимание следует обратить на дополнительные соглашения к договорам, ведь в них указываются особые условия, о которых клиент может узнать только на сделке

Также внимательно нужно проверить соответствие действующей процентной ставки по кредитному договору, согласно которой будут начисляться ежемесячные платежи.

Регистрация

После проведения сделки купли-продажи обязательно нужно произвести регистрацию ипотечной недвижимости, в противном случае сделка будет считаться незавершенной.

С 2017 года в Сбербанке действует электронная регистрация ипотеки. Данная услуга позволяет не посещать органы власти, а провести регистрацию сделки через специальный сервис непосредственно в банке.

При такой схеме регистрации, у вас на руках не будет документов на бумажном носителе, а только электронный вариант договора с цифровой подписью. Зато это позволит вам снизить процентную ставку.

Выдача кредита

После регистрации сделки нужно будет снова обратиться в Сбербанк, чтобы произвести выдачу кредита. Для этого нужно предоставить отрегистрированные документы, по обычной регистрации и документы по оплате первого взноса, если у вас стройка.

Далее банк перечислит деньги продавцу. В среднем срок перечисления по безналу 2-3 дня. Также в Сбербанке есть вариант расчета через банковскую ячейку. После выдачи кредита вам остается только своевременно оплачивать кредит.

Будем признательны за оценку поста, лайк и репост.

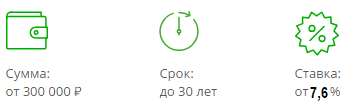

Процентные ставки на вторичное жилье

Согласно правилам Сбербанка, под объектами на вторичном рынке подразумеваются не только квартиры, а и земельные участки, частные дома, коттеджи, размещенные за пределами города, и прочая недвижимость. Первоначальный взнос должен быть не менее 15% от общей стоимость покупки, а срок кредитования – от одного года до 30 лет.

Согласно правилам Сбербанка, под объектами на вторичном рынке подразумеваются не только квартиры, а и земельные участки, частные дома, коттеджи, размещенные за пределами города, и прочая недвижимость. Первоначальный взнос должен быть не менее 15% от общей стоимость покупки, а срок кредитования – от одного года до 30 лет.

В пакет услуг также входит оформление страхового договора на жилье. Если клиент отказывается от этого пункта, процентная ставка повышается на один процент.

Получение кредита возможно на квартиры в домах, которые уже сданы в эксплуатацию или будут возведены в ближайшие несколько лет. Используя сервис ДомКлик, вы можете получить заем под 8,2%.

Получение кредита возможно на квартиры в домах, которые уже сданы в эксплуатацию или будут возведены в ближайшие несколько лет. Используя сервис ДомКлик, вы можете получить заем под 8,2%.

Ознакомиться со списком застройщиков, которые участвуют в программе субсидирования, вы можете здесь.

Будущие покупатели, не имеющие зарплатных карт в Сбербанке, вынуждены будут платить несколько другую кредитную ставку, которая превышает стандартную на 0,5%. В случае отказа от оформления страхового полиса на жилье, этот показатель возрастет еще на 1%.

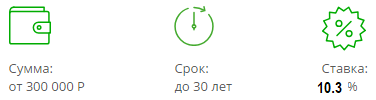

В Сбербанке существует программа кредитования для семей, которые собственными силами или с помощью подрядчика собираются возвести жилой дом. Получение возможно только в случае, если клиенты планируют начать строительство на участке, который предназначен для застройки.

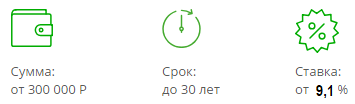

Существуют и другие условия:

- минимальная сумма кредита – 300 тысяч рублей;

- размер процентной ставки – 11,2% годовых в национальной валюте;

- сумма первоначального взноса – минимум 25% от общей стоимости проекта;

- срок кредитования – от одного года до 30 лет.

- обязательное оформление страхового полиса на жилище;

- залогом выступает будущее строительство или участок, предназначенный для застройки.

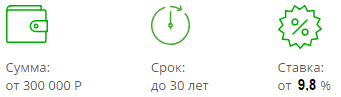

Эта программа позволяет клиенту приобрести земельный участок, купить или построить дачу или другой объект, который не будет использоваться для постоянного проживания.

Для получения ипотеки нужно внести минимум 25% от общей стоимости, заключить договор о страховании объекта (соглашение о страховании земли под застройку не обязательно). Минимальная сумма полученной ипотеки – 300 тысяч рублей, однако не более 75% от общей стоимости предмета покупки. Процентная ставка – 10,5% годовых в рублях.

Программа предоставляет кредит для:

Программа предоставляет кредит для:

- покупки объекта вторичного рынка недвижимости;

- приобретения квартиры в строящемся или доме, которые недавно был сдан в эксплуатацию.

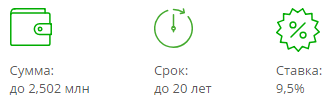

Условия кредитования отличаются от предыдущих программ. Заемщику нет надобности свидетельствовать о платежеспособности и оформлять страховой договор на жизнь. Максимальная сумма займа – 2,502 миллиона рублей, минимальная сумма первого взноса – 20% от общей стоимости, ставка – 9,5%, термин кредитования – до 20 лет.

Оформление возможно только в случае, если заемщик является участником накопительной программы.

Вам необходимо собрать пакет документов, а после – подать его на рассмотрение в отделение Сбербанка. Заявка рассматривается до 5 рабочих дней, а о решении вы узнаете посредством получения SMS-сообщения. В случае положительного ответа банка у клиента есть 3 месяца, то есть 90 дней, для того, чтоб найти жилье или другой объект недвижимости, собрать необходимые документы и оформить кредитный договор.

Для подачи заявления о намерении получить ипотеку заполните анкету. Её вы можете скачать по ссылке. Ознакомиться с инструкцией по заполнению заявления можно здесь.

Действия после одобрения ипотеки в Сбербанке

Положительное решение банка действует в течение 90 дней, в которые необходимо подобрать объект недвижимости, собрать необходимые документы и заключить кредитный договор, поэтому необходимо тщательно изучить последовательность действий. По истечению срока одобрение аннулируется и необходимо заново оформлять заявку.Подбор объекта: характеристика выбранного жилья – важный элемент при получении ипотечного кредита. Служба безопасности тщательно проверяет чистоту объекта недвижимости перед вынесением решения о его одобрении.

Для экономии времени можно воспользоваться специализированными агентствами, которые содержат всю базу предлагаемой недвижимости или изучить предложения на сайте Домклик по реализуемому залоговому имуществу.

Примечание! При выборе новостроек необходимо тщательно изучить историю застройщика. Многие строительные компании заключают партнерское соглашение со Сбербанком и действуют дополнительные сниженные процентные ставки по данным предложениям.

Сбор документов: после выбора объекта недвижимости необходимо собрать по нему документацию и передать ее специалистам банка для дальнейшей оценки залога (можно загрузить документы онлайн).

Так, при приобретении готового жилья необходимо предоставить:

- Предварительный договор купли-продажи, обязательными условиями которого являются пункты об использовании заимствованных денежных средств при приобретении и передаче объекта недвижимости в залог ПАО Сбербанк с момента государственной регистрации ипотечного договора;

- Подтверждение собственности продавца: выписка ЕГРН или свидетельство о собственности;

- Выписка ЕГРН, подтверждающая, что жилье не находится в обременении;

- Нотариально заверенное согласие супруги продавца, отказ участников долевой собственности от права первоочередного выкупа доли;

- Отчет об оценке.

Оценка: на любой объект недвижимости, приобретаемый с использованием кредитных средств Сбербанка необходимо составление отчета об оценке.

Оценка составляется аккредитованными в банке агентствами: оценщик фотографирует все помещения и определяет рыночную стоимость объекта на основании предложений рынка недвижимости в данном секторе, а также внешнего состояния объекта. Получить полный список оценочных агентств можно в отделении банка или на официальном сайте.

Примечание! При приобретении недвижимости в строящемся объекте оценку необходимо провести в сроки, которые будут указаны в кредитном договоре, например, не позднее 3 месяцев с оформления права собственности на объект.

Страховка: условиями банка предусмотрено обязательное страхование залогового имущества. Сделать это можно как в Сбербанк Страховании, так и в аккредитованных страховых компаниях, например, Ресо-Гарантия, Кит-Страхование, Zetta (полный перечень указан на сайте). Как правило, страховые компании, аккредитованные в ПАО Сбербанк, предоставляют более выгодные условия.

Также по кредитным договорам предусмотрена страховка жизни и здоровья заемщика. По многим кредитным продуктам она не обязательна, но отказ от нее влечет повышение процентной ставки на 1% пункт. Перед отказом следует рассчитать, что будет выгоднее.

Внесение первого взноса: первоначальный взнос заемщика может быть внесен наличными средствами или безналичным перечислением, а также сертификатами государства (при использовании средств материального капитала в качестве первоначального обеспечения сделки).

После получения первоначального взноса банк переходит к процедуре оформления сделки купли-продажи объекта и осуществляется повторная проверка кредитной истории заемщика.

Сделка: после проверки всех документов банк приглашает заемщика для подписания кредитного договора. Необходимо ознакомится со всеми пунктами соглашения, графиком платежей. В случае возникновения спорных моментов необходимо обратиться к ипотечному менеджеру за разъяснениями.

Примечание! В день оформления сделки необходимо наличие страховки. Если было принято решение оформлять страховку не через Сбербанк Страхование необходимо заблаговременно решить данный вопрос.

Договор считается заключенным в момент подписания договора всеми участниками.

Регистрация: после заключения договора купли-продажи залоговый объект недвижимости подлежит обязательной регистрации или сделка будет считаться несовершенной.

ПАО Сбербанк предлагает своим клиентам прохождение электронной регистрации сделки.

В сервис входит:

- Оплата обязательной государственной пошлины;

- Выпуск усиленной электронной подписи для всех участников;

- Взаимодействие с Росреестром: отправка документации, сопровождение регистрации;

- Персональный менеджер.