Добровольное страхование квартиры в квитанции

Содержание:

Из платежек ЖКХ убирают графу страховки: объяснилась причина

На улицах Москвы пока еще висит реклама льготного страхования жилья, а на официальном городском сайте mos.ru имеется подробная инструкция по участию в этой программе. Более того, работает учреждение, которое занимается страхованием жилья по льготной программе, — ГБУ «Центр имущественных платежей и жилищного страхования». Тем не менее в единых платежных документах (ЕПД) за декабрь 2021 года впервые нет графы «Страхование» и второй, большей суммы платежа. Оператор горячей линии ГБУ подтвердил «МК», что программа закрыта с января 2021 года. А официальный релиз Департамента городского имущества объясняет решение отказаться от льготного страхования: «Программа выполнила свою миссию — в столице сформирована комплексная система страхования в жилищной сфере».

— Сейчас в программе участвуют более 2,5 миллиона москвичей, — отмечал в конце июля этого года заместитель мэра Москвы по вопросам экономической политики и имущественно-земельных отношений Владимир Ефимов. — Только с начала 2021 года городскую страховку по различным происшествиям получили 1,5 тысячи семей. Правительство Москвы и страховые компании, участвующие в программе, выплатили горожанам около 61 млн рублей.

Учитывая, что город субсидирует 15% суммы страховых выплат по этой программе, расходы московского бюджета за первую половину 2020 года составили чуть более 9 млн рублей. В масштабах городского бюджета это действительно незначительная сумма. Всего за 25 лет работы программы было выплачено 3,8 млрд рублей компенсаций, объявил летом 2021 года Владимир Ефимов. Речь идет о более чем 200 тысячах страховых случаев, основная доля которых — пожары. Что касается страховых премий, то есть сумм, которые москвичи выплачивают за страхование жилья по льготной программе, то, по оценкам ряда СМИ, пять операторов этой программы — крупнейшие страховые компании страны — в год получают примерно 4 млрд рублей.

— Для нашей компании льготная программа страхования формировала достаточно значительный портфель контрактов в области именно страхования жилья, — рассказала «МК» представитель одной из компаний-операторов. — Делали свое дело и простота оформления, и выгодные условия — 23,52 рубля за квадратный метр в год при расчетной стоимости страховки в 44 тысячи рублей за квадратный метр. Мы почувствовали, что страховать стали меньше, уже в середине года, у многих москвичей, по всей вероятности, включился режим жесткой экономии. Маловероятно, что теперь они придут страховать жилье к нам. Хотя надо сказать, что это теперь стало проще — все можно сделать онлайн. Но привычки страховать жилье, включать этот платеж в обязательную корзину, пока нет.

— Закрытие программы льготного страхования — парадоксальное решение со стороны правительства Москвы, — подчеркивает Игорь Юргенс, президент Всероссийского союза страховщиков. — Эта программа всегда считалась образцом для подражания, к ней присматривались многие регионы.

Правительство Москвы отказалось, по словам Юргенса, рассматривать 100% погашение страховых выплат страховщиками — таким образом, Москве не пришлось бы платить за продолжение этой программы ничего. Но страховщики получили отказ.

— Есть ощущение, что такими методами частные страховые компании просто пытаются выдавить с рынка, — рассуждает представитель крупных страховщиков. — Очень может быть, что, как уже прогнозируют специалисты, в следующем году отсутствие страховок превратится в массовую проблему при протечках и пожарах, и государство вернется — может быть, уже на федеральном уровне — к идее страхования, только оно станет в результате обязательным, и, возможно, страховаться будет не только собственная квартира, но и гражданская ответственность. Вполне может быть, что к этому проекту будет подобран специальный оператор — и если так, то искать его нужно вне списка компаний, которых сейчас отодвинули от этого рынка.

Как работает страхование от ЧС в регионах

от чрезвычайных ситуаций (ЧС) заработал в августе 2019 года. Он запущен в 14 пилотных регионах страны: в Санкт-Петербурге, Ленинградской, Московской, Новосибирской, Омской, Свердловской, Тверской, Тюменской, Белгородской областях, а также в Забайкальском, Краснодарском, Красноярском, Пермском и Хабаровском краях.

Региональные программы начали действовать с 2020 года и в основном созданы на основе столичного опыта — в квитанцию наряду с коммунальными платежами добавят строку о страховании. Если собственник оплатит сумму страхового взноса, значит, он согласен с предложением о защите жилья, и его квартира или дом будут застрахованы.

Сейчас при ЧС всем пострадавшим помогает государство. Например, в ноябре 2019 года при подтоплении нескольких районов в Новгородской области пострадавшим 700 семьям из бюджета региона было выплачено по 10 000 ₽ единовременно. Для покрытия ущерба имуществу им ещё будет выдаваться до 100 000 ₽ из резервного фонда области.

Конечно, на эту сумму не удастся заменить всю промокшую мебель, бытовую технику, испорченные вещи, уплывшие дрова и запасы и сделать ремонт в доме. В некоторых населённых пунктах вода стояла на уровне окон жилых домов в течение 1–2 недель, и покрыть убытки от этого природного катаклизма невозможно с такой мизерной компенсацией из бюджета. Возмещение же ущерба при наличии полиса от страховой компании может быть в 3–5 раз больше. Но не у всех есть такой полис.

Поэтому и предлагается ввести практически обязательное страхование жилья, чтобы кроме властей ущерб от ЧС покрывали и страховые компании. Если у пострадавших не окажется страховки, то они смогут рассчитывать лишь на самую минимальную компенсацию от властей — по 10 000–30 000 ₽. А при наличии страховки получить смогут уже до 100 000–500 000 ₽.

Правительство планирует распределить финансовую нагрузку при ЧС между страховыми компаниями и бюджетом региона. В итоге жители, чьё жильё пострадает из-за разгула стихии, смогут получить больше, чем положено сейчас. Добавят в страховку и вполне «городские риски»: взрыв газа, залив соседями, пожар. Но всё зависит от конкретного региона — условия страхования устанавливают местные власти.

Помимо этой региональной страховки для жилья есть и другие возможности защитить свои квадратные метры. Добровольные программы страхования жилья включают расширенные опции, повышенные лимиты выплат и помогают в разных ситуациях.

Нужно ли покупать оба полиса или хватит региональной страховки

Сейчас на рынке продуктов по страхованию имущества достаточно много. Одно из отличий между ними — объём покрытия, а именно перечень рисков, включённых в полис.

Как правило, страховые компании предлагают застраховать недвижимость от следующих рисков: пожар, взрыв, залив, стихийные бедствия, ПДТЛ (противоправные действия третьих лиц), падение предметов и др. Владельцы квартир могут ещё дополнительно выбрать страхование гражданской ответственности.

Что до региональных программ, внедряемых в соответствии с законом, то перечень рисков в них может отличаться в зависимости от:

- подверженности территории рискам, состава и соотношения объектов в регионе (дома, квартиры, их состояние и т. п.),

- возможности региона дополнительно финансировать возмещение ущерба от рисков, не относящимся к чрезвычайным ситуациям.

До недавнего времени звучал ряд предположений о стоимости страхования от ЧС — от 300 до 1000 и более ₽ в год. Однако пока всех необходимых факторов, позволяющих назвать какую-либо определённую цифру, а также судить о достаточности покрытия, нет. Многое, как указано выше, будет зависеть от условий региональных программ.

Добровольное страхование квартиры

В настоящее время муниципальная программа страхования собственного имущества не имеет обязательного выполнения всеми гражданами Российской Федерации.

Процесс происходит полностью на добровольных началах. То есть каждый человек сам решает, стоит ли ему вкладывать деньги в полис.

В столице России программа страхования реализуется посредством Городского центра жилищного страхования. В его функции входит выбор компании, которая будет страховщиком, а также осуществления всех организаторских вопросов оформления договора.

К примеру, Центр включает взнос в ЕПД – единый платежный документ. Также учреждение занимается изданием буклетов и некоторыми другими функциями.

Суть добровольного страхования заключается в том, что владелец имущества получает от компании и городского бюджета возмещения своих убытков в случае наступления каких-либо неблагоприятных ситуаций.

При этом страховщик берет на себя обязанность выплаты 85% всей суммы, а государство – всего лишь 15%.

Добровольное страхование квартиры – это программа, которая доступна практически каждому, вследствие того, что она является льготной.

Ее особенности заключаются в следующем:

- Возможность рассрочки страховых взносов на 12 частей;

- Довольно низкий уровень страхового взноса (всего лишь 0,05% от суммы страхования);

- Ставки, которые предлагают по Программе, являются значительно более низкими, нежели другие предложения страховщиков. Нередко эта разница достигает 0,6-0,7%.

Непосредственно сам процесс страхования происходит без осмотра имущества. То есть между клиентом и компанией производится оферта, с которой стороны соглашаются. Сразу же после этого оплачивается первый страховой взнос.

Куда обращаться за возмещением

В наше время многие люди крайне пристально относятся к оплате коммунальных услуг, стараясь не переплачивать за потраченные ресурсы и лишние услуги и обращая внимание на все, что указано в квитанции. Те, кто лишь недавно начал внимательно изучать приходящие документы, могли заметить, что одной из граф оплаты является страховка, о которой многие в принципе никогда не знали и, соответственно, даже не понимают, для чего она нужна и от чего в принципе защищает

Те, кто лишь недавно начал внимательно изучать приходящие документы, могли заметить, что одной из граф оплаты является страховка, о которой многие в принципе никогда не знали и, соответственно, даже не понимают, для чего она нужна и от чего в принципе защищает.

Поэтому многие, чтобы не переплачивать за неизвестную услугу, стараются разобраться в том, что представляет собой страховка в квитанции по квартплате и сколько за нее нужно платить в 2019 году.

Для оформления такой страховки не нужно никуда обращаться, и вполне достаточно просто поставить в квитанции за квартплату галочку возле соответствующей графы. Таким образом, человек соглашается на дополнительную выплату квартплаты, а взамен получает возможность получения компенсации в случае возникновения каких-либо форс-мажорных ситуаций.

В самую первую очередь вы обязаны принять меры для минимизации ущерба, то есть вызвать аварийку, полицию либо пожарных. После этого необходимо в кратчайшие сроки предоставить представителю страховой компании доступ к квартире для осмотра и оценки нанесённого ущерба.

В течение трёх дней (кроме праздников и выходных) обращайтесь к компании-страховщику с такими бумагами:

- Ваш паспорт.

- Документ, подтверждающий право собственности на квартиру, либо же договор социального найма.

- Страховое свидетельство.

- Квитанции об уплате страхового взноса за период, в который возник страховой случай.

- Заявление на страхование.

- Заключение эксперта об оценке уровня ущерба с указанием даты происшествия и его описанием.

- Банковские реквизиты для получения страховой суммы.

Страховая выплата осуществляется в процентном соотношении от суммарной страховой стоимости жилья и его элементов, которые были повреждены, и возмещается в течение 7 рабочих дней после расчёта уровня нанесённого ущерба.

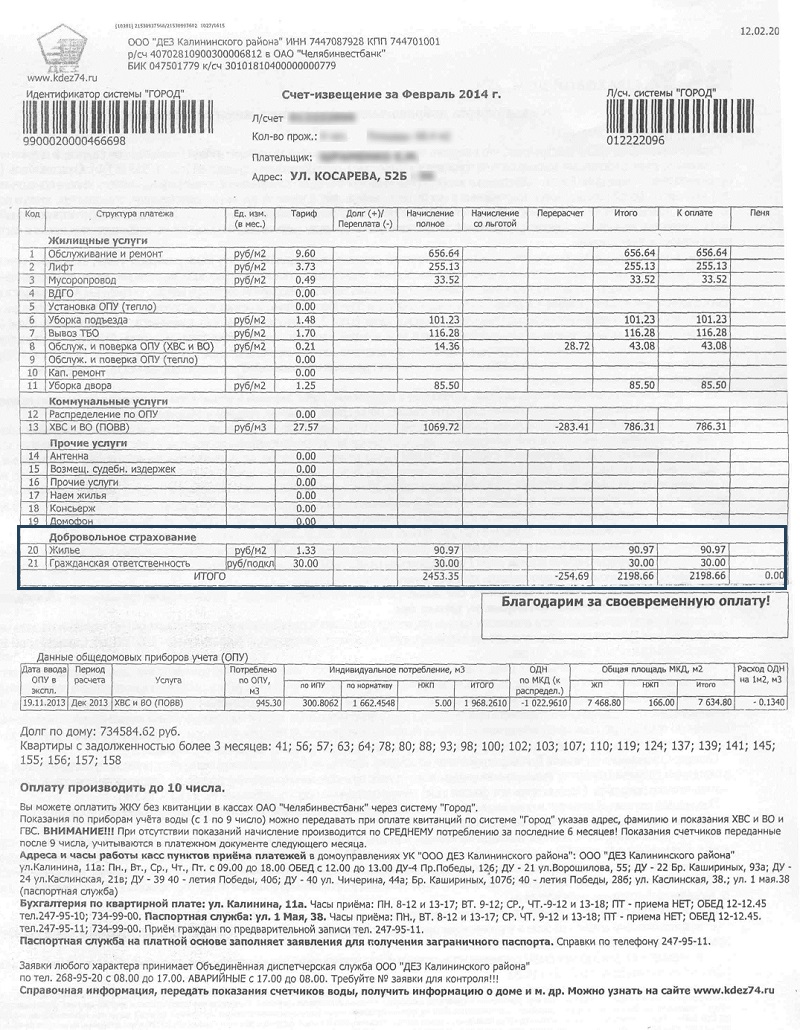

Страховка в ЕПД: что такое добровольное страхование квартиры

Получая единый платежный документ (ЕПД), в котором представлен полный перечень оплаты за жилищно-коммунальные услуги, каждый хозяин жилого помещения может увидеть строку оплаты за страхование квартиры. В ЕПД страхование квартиры является довольно простым, и, как следствие, наиболее востребованным.Для чего нужно подобное страхование и что дает страховка в ЕПД собственнику жилья и хозяину муниципальной квартиры?

Специальная графа, которая именуется как «добровольное страхование» не входит в суммарную стоимость всех коммунальных платежей, и потому его можно дополнительно прибавить к стоимость всех коммунальных услуг. Для того чтобы это сделать, то необходимо всего лишь поставить галочку напротив графы «добровольное страхование».

Само страхование дома или квартиры в ЕПД представляет собой удобство и простоту, потому как вам всего лишь необходимо поставить в платежном документе напротив соответствующей строки галочку или же крестик.

Что страхуется?

Страховка предполагает страхование всех конструктивных элементов, а именно стен, пола, потолка, дверей и окон, всего инженерного оборудования, всех внутренних коммуникаций и отделки дома или квартиры. Эта система страхования наиболее активно поддерживается всем московским правительством.

Так, московское правительство взяло на себя часть все ответственности по наступлению страховых случаев, в среднем 20-30%, что вместе с массовостью всей данной программы страхования дает уникальную возможность сделать более доступными страховые полисы, нежели предложения по коммерческому предложению, которые предлагаются на сегодняшний день.

Из Правил страхования жилых помещений в городе Москве

В случае неуплаты очередного страхового взноса в установленные договором сроки и в установленном размере обязательства Страховщика по выплате страхового возмещения не распространяются на страховые случаи, произошедшие в период времени, исчисляемый с 00 часов 00 минут даты, следующей за датой, указанной в договоре как дата уплаты очередного взноса, до 24 часов 00 минут даты уплаты суммы задолженности, если иное не предусмотрено договором.

МосОблЕИРЦ разъясняет: «добровольное страхование» – добровольная услуга

Единый платежный документ МосОблЕИРЦ содержит две итоговые суммы к оплате: с учетом и без учета добровольного страхования. Какую сумму оплачивать — выбирает плательщик.

Основной принцип предоставления услуги «страхование» – абсолютно добровольное принятие решения. Только собственник или плательщик коммунальной услуги вправе решать, будет ли он страховать свое жилье.

Если плательщик считает, что данная услуга не нужна, он оплачивает сумму, указанную в квитанции, без учета страхования.

МосОблЕИРЦ включает строку «добровольное страхование» в Единый платежный документ в рамках договора на оказание услуг по обслуживанию, начислению, сбору и учёту страховых платежей, заключённого со страховой компанией.

Законодательство не содержит требования об обязательном проведении конкурсных процедур для выбора страховщиков, осуществляющих добровольное страхование жилых помещений на территории субъекта Российской Федерации или муниципального образования.

«Соответственно, включение в ЕПД услуги «Добровольное страхование» осуществляется на основании договора между ООО «МосОблЕИРЦ» и страховщиком, заключенного в соответствии с гражданским и жилищным законодательствами», — разъясняет генеральный директор ООО «МосОблЕИРЦ» Ольга Роганова.

Оплачивая услугу, плательщик тем самым заключает договор страхования.

В свою очередь, страховая компания размещает публичный договор-оферту в сети «Интернет» в соответствии с Законом РФ «Об организации страхового дела в Российской Федерации» от 27.11.1992 №4015-1.

После акцептования оферты страховая компания направляет страхователю полис страхования. Дополнительного подписания каких-либо документов или осмотра квартиры не требуется.

Страхование квартиры действует один календарный месяц, следующий за месяцем, когда была произведена оплата.

Важно: плательщику необходимо внести сумму, достаточную для оплаты всех начислений по ЕПД (жилищных, коммунальных услуг, при наличии — текущей задолженности) и страхового взноса. Если внесенная сумма меньше требуемой, квартира не будет застрахована, а излишек будет направлен в счет оплаты жилищно-коммунальных услуг

Если внесенная сумма меньше требуемой, квартира не будет застрахована, а излишек будет направлен в счет оплаты жилищно-коммунальных услуг.

При оплате ЕПД через банк или терминал плательщику предлагается возможность выбора – оплачивать ЕПД со страховкой или без.

В случае оплаты ЕПД через Личный кабинет клиента на сайте МосОблЕИРЦ отображается «рекомендованная сумма к оплате», где учтена услуга «добровольное страхование».

Если оплата производится без учета страхования, задолженность на следующий расчетный период по данной услуге не переходит, а сумма баланса обновляется после формирования ЕПД следующего расчетного периода.

Услуга «Добровольное страхование» в ЕПД — лишь один из множества вариантов страхования жилого помещения.

Плюс и минусы добровольного страхования

Плюсы:

- невысокая стоимость страховки – составляет около 2 рублей за 1 квадратный метр;

- заключить договор возможно на дому без выезда на офис (это доступно из-за того, что оплата внесена в квитанцию, которую доставляют ежемесячно).

При случае, если квартира не подлежит восстановлению, правительство предоставляет жилплощадь с такими же условиями и стоимостью, что принадлежало вам.

Минусы:

- монополия – отсутствие выбора других страховщиков;

- сумма выплат меньше, чем указанная при составлении договора;

- такой вид страхования не выгоден квартирам с дорогим ремонтом, так как страховка не покрывает ущерб;

- собственник должен доказать, что несчастный случай не был намеренным, сделать это очень сложно;

- минимальный перечень страховых случаев.

Например, если произошла утечка воды из стиральной или посудомоечной машины, то это не будет считаться страховым случаем.

В случае если собственник не желает страховать свое жилье, он не осуществляет ежемесячные выплаты. Но владелец жилья может совершать выплаты выборочно по месяцам.

Например, застраховать на время отсутствия в квартире. Просто заплатив взнос, он подтверждает свое согласие на страховку. Для этого не требуется заключение нового договора и бумажной волокиты.

Куда идут взносы на страховку

Согласно п. “г”, “з” и “и” ч. 2 ст. 11.1. ФЗ № 68, в региональной программе должны содержаться сведения о том:

- как отбираются страховщики, имеющие право принимать участие в добровольном страховании имущества от ЧС;

- как должны отобранные страховщики направлять оферту страхователю и как последний должен ее акцептировать;

- как должен заключаться договор страхования, уплачиваться страховая премия и др.

Куда именно поступают взносы, нигде не сказано. Вероятно, что добровольное страхование в квитанции ЖКХ предусматривает направление денег страхователей непосредственно в страховой фонд страховщика, отобранного в соответствии с условиями регпрограммы.

Узнать, в какой именно СК аккумулируются средства, можно:

- при помощи лица, имеющего доступ к ЕАС “Жилье”;

- в управляющей компании, осуществляющей рассылку платежных документов;

- из текста договора, заключенного на условиях и в порядке, установленных региональной программой, и полученного после акцептирования оферты страхователем в порядке, указанном в региональной программе или в общем порядке, установленном ст. 438 ГК РФ (то есть после уплаты первого взноса).

Услуга по страхованию жилых помещений в платёжных документах

Платить или не платить за услугу по страхованию жилых помещений, которая во многих регионах России включается в платёжные документы, – острый вопрос. Поэтому Минфин РФ опубликовал разъяснения «О страховании жилых помещений, принадлежащих гражданам», чтобы успокоить собственников помещений.

Ведь заключение договора страхования квартиры или дома – право, а не обязанность.

Суммы страховых взносов за страхование жилья включаются в платёжные документы, в том числе на оплату жилого помещения и коммунальных услуг, во многих субъектах России. Однако заметьте, они никак не влияют на общую сумму платежей, если собственник не является участником программы добровольного страхования.

Это значит, что если владелец помещения не заключил договор страхования жилья и не уплатил первый взнос, то оплачивать услугу ему не нужно.

Зачем нужно страхование жилого помещения

Услуга по страхованию жилья введена для того, чтобы защитить имущественные права собственников при возникновении чрезвычайных ситуаций. На июнь 2016 года, по данным МЧС РФ, в жилом секторе произошло 47 908 пожаров.

Причины пожаров разные, однако ущерб обязана возместить виновная сторона. Чтобы не тратить время на разбирательства и свои деньги, можно подписать договор добровольного страхования жилья. В регионах, где работает программа страхования, такая услуга включается в платёжные документы.

По квитанции на оплату ЖКУ застраховать жильё могут:

- собственник или наниматель жилого помещения, с регистрацией в них по месту жительства, их законные представители;

- субарендатор помещения, собственник которого город или района, с регистрацией в нём по месту жительства;

- пользователь жилья (собственник – город или район), переданного по договору купли-продажи с рассрочкой платежа и регистрацией в нём по месту жительства.

Страховое возмещение выплачивается в случае повреждения или полного уничтожения жилья из-за:

- пожара,

- взрыва газа,

- аварий инженерных сетей (водопровод, канализация, отопление), в том числе залива,

- удара молнии,

- стихийных бедствий.

Зачем услуга по страхованию жилого помещения включается в платёжный документ? Это сделано для удобства собственников. Когда придёт время оплачивать коммунальные услуги, каждый сможет решить для себя, согласиться на страхование жилья или нет.

Разъяснения Минфина РФ

Согласно п. 1 ст. 935 ГК РФ граждан можно обязать застраховать:

- жизнь, здоровье или имущество других лиц,

- риск гражданской ответственности.

Таким образом, возложить на собственника обязанность страховать имущество по ГК РФ нельзя.

Минфин РФ указывает, что в соответствии со ст. 30 ЖК РФ собственник жилья владеет, пользуется и распоряжается жилым помещением и несёт бремя его содержания. Согласно п. 4 указанной статьи владелец жилья должен поддерживать помещение в надлежащем состоянии.

Поэтому имущественный интерес собственника, который направлен на сохранение жилья и получение денежного возмещения при его утрате или неисправности, можно защитить, заключив договор страхования жилья.

Согласно п. 2 ст. 940 ГК РФ договор страхования заключается двумя способами:

- составляется один документ,

- после письменного или устного заявления страховщик вручает страхователю страховой полис.

Поэтому настаивание страховой компании на оплате услуги по страхованию жилых помещений при не заключённом договор добровольного страхования с собственником, незаконно.

Прежде чем принять решение о заключении договора страхования жилья до уплаты страховых взносов собственник должен прочитать условия и правила страхования

Помимо оснований отказа в страховой выплате Минфин РФ рекомендует особое внимание обратить на перечень страховых:

- рисков,

- суммы,

- взносов,

- выплат.

ГИС, сдавайся! (часть VII) Вносим информацию о размере платы за жилое помещение

Предложения в квитанциях – это оферта

Минфин РФ поясняет, что предложения по страхованию помещений, которые печатаются в платёжных документов, нужно расценивать как оферту, то есть предложения заключить договор.

Поэтому собственники должны владеть информацией о существенных условиях договора социального страхования. Согласно ст. 432 ГК РФ, договор будет считаться заключённым, если лицо, которому адресовано предложение, его приняло

Важно понимать, что молчание и неуплата предлагаемой услуги не считается согласием

Как устроена городская страховка в Москве

В Москве 25 лет действует общегородская система жилищного страхования. При наступлении страхового случая 10–15% ущерба покроет правительство Москвы, остальные 85–90% — страховые компании, подключённые к этой системе.

В едином платёжном документе на оплату коммунальных услуг есть опция защиты жилья. Если у вас в квитанции нет такой строчки, то можно воспользоваться отдельным страховым свидетельством, которое присылает . Найти такой документ москвичи могут в своем почтовом ящике.

Чтобы застраховать квартиру на год, достаточно оплатить указанный в оферте страховой взнос. Это добровольно — можно и отказаться, просто не оплачивая предложение по страховке. Пункт «страховка» стоит в квитанции особняком, и можно за него не платить. В онлайн-банке при расчётах нужно просто выбрать пункт «Без страхового взноса». Должником при этом вы не будете, если, конечно, оплатите остальные коммунальные услуги из квитанции.

Опция в платежной квитанции — можете выбрать, страховать своё жильё или нет

Есть два варианта такой страховки:

Базовая. Стоимость — 1,87 ₽ в месяц или 22,44 ₽ в год на каждый квадратный метр жилья. Размер страховых выплат рассчитывается по норме 42 000 ₽ на кв. м. жилплощади с учётом полученного ущерба.

Увеличенная. Стоимость — 3,14 ₽ в месяц или 37,68 ₽ в год на 1 кв. м. Лимит выплат повышен до 63 000 ₽ на кв. м.

Рассчитывают взнос индивидуально с учётом площади квартиры. В среднем москвичи платят по 71 ₽ в месяц за защиту своей однушки, 99 ₽ — за двушку и 142 ₽ за трёшку.

Застраховать так свою квартиру в Москве может только гражданин РФ, зарегистрированный по этому адресу. Другие жильцы, например арендаторы, не могут рассчитывать на возмещение ущерба по страховке.

Выплаты по этой страховке положены при повреждении или утрате жилья в случае:

- пожара, задымления, воздействия средств пожаротушения;

- взрыва, но не в результате террористического акта;

- урагана, ветра свыше 20 м/сек. и сопутствующих осадков;

- коммунальных аварий — прорывов водопровода, канализации, отопления.

Для получения возмещения по страховке нужно обратиться в , обслуживающую ваш район. Её данные указаны на квитанции. Если вас залил сосед, то нужно позвонить сначала в аварийную службу и сразу же — в страховую компанию. Там помогут зафиксировать ущерб: расскажут, какой документ взять у коммунальщиков, что и как сфотографировать до того, как устранить последствия потопа. Если поспешить с ремонтом, то можно и не дождаться компенсации — страховщик не сможет оценить реально полученный ущерб от залива и откажет в выплатах

Поэтому при наступлении ЧП важно сразу связаться со страховщиком и следовать его указаниям, чтобы ненароком не нарушить правила.

Более 5000 семей в Москве воспользовались страховыми выплатами, в среднем сумма возмещения составляла 35 000–40 000 ₽. Но в отдельных случаях компенсация была в разы больше.

Так, семья из Северного административного округа получила возмещение по страховке в размере 575 019 ₽. Страховой случай — пожар в трёшке из-за возгорания у соседей — произошёл в апреле. Огнём и продуктами горения в застрахованной квартире были повреждены напольное и потолочное покрытия, обои, также пострадали батареи центрального отопления и электропроводка.

Компенсация по полису была выплачена только осенью, она покрыла полученный ущерб. В этом и есть основной минус такой защиты — урегулирование убытков может затянуться надолго, ведь нужно собрать документы и оценить ущерб.

Такой страховкой охвачены почти 60% столичных квартир, это — самый высокий показатель по стране. В других регионах власти только начали разрабатывать подобные программы, и то не во всех.

Как рассчитываются и уплачиваются взносы?

Зачастую размер взносов фиксирован и зависит от площади помещения, а уплата осуществляется одновременно с коммунальными платежами. На размер взносов может влиять стоимость страхового покрытия, если выбор его размера предусмотрен. Например СК «Альфа Страхование» совместно с Правительством Москвы предлагает два варианта программ. По этим условиям компания выплачивает от 85 до 95% ущерба, а остальную сумму возмещает бюджет. На сайте компании есть специальный калькулятор, предлагающий рассчитать стоимость муниципального страхования. Предлагается два размера страхового покрытия на 1 квадратный метр — 40 или 60 тысяч рублей. Также можно выбрать способ уплаты взносов — каждый месяц, одновременно с платежами за квартиру или единовременно — 1 раз в год.

Пример расчета на калькуляторе по льготной программе СК «Альфа Страхование»

Для квартиры в Западном административном округе города Москвы, по улице Авиаторов д.2, площадью в 74,1 кв.м. с покрытием 40 000 рублей на 1 кв.м. взносы будут составлять 132,64 рубля в месяц или 1591,67 за год.

Региональные власти стимулируют страхование и кроме частичного субсидирования расходов предлагают участникам программы дополнительную защиту. Участвующим в программе совместно с «Альфа Страхование», гарантируется предоставление квартир по действующим нормативам при неблагоприятных событиях. В разных регионах РФ действуют аналогичные условия страхования жилой недвижимости. Отличия условий, предлагаемых региональными властями незначительны, и касаются предельной суммы возмещения и расчета взносов.

Выплаты

Прежде всего, чтобы получить выплаты по страховой программе, необходимо минимизировать ущерб.

Это можно сделать посредством вызова соответствующих служб – пожарной, аварийной или же полиции.

Если длительное время их не вызывать, поведение владельца жилья может быть расценено, как умысел на уничтожение недвижимости.

После всех проведенных работ по минимизации последствий происшествия квартиру стоит передать представителю страховой компании для осмотра.

Как только это будет сделано, в трехдневный срок нужно обратиться к страховщику. Для этого необходимо собрать целый пакет документов.

Если его не будет, компания-организация попросту не сможет оценить случай как страховой, вследствие чего никакой компенсации получить не удастся.

Страховка в квитанции ЖКХ: что это такое и от чего можно застраховать свое жилье.

Каждому региону дается право самостоятельно определять страховые риски, — пояснил Александр Цыганов, руководящий департаментом страхования и социальной сферы Финансового университета при Правительстве РФ, — необходимо обратить внимание на часто встречающиеся стихийные бедствия в регионе, такие как наводнения, ураганы, пожары, землетрясения. Фото: nastroenie.tv

Фото: nastroenie.tv

Затем рассмотреть целесообразность включения в страховой лист теракты, техногенные катастрофы, взрывы бытового газа, затопление из-за канализационных прорывов, локальные пожары в пределах одной квартиры. Людей может заинтересовать такое комплексное страхование и они постепенно будут подключаться.

Какова будет стоимость страховки ЖКХ за 1 м2?

Все будет зависеть от набора рисков и стоимости самого жилья. По словам Андрея Знаменского, директора департамента ВСС:

По теоретическим расчетам самый дорогой по стоимости полис будет в районах Дальнего Востока и Забайкалья, на Северном Кавказе, где велика вероятность природных катаклизмов. На практике же будет происходить постепенное выравнивание тарифов, благодаря технологиям, используемым страховщиками, — считает Цыганов.

Страховая программа уже работает в Краснодаре и Москве. Статья об оплате за страховку включается в квитанцию по оплате услуг ЖКХ и обходится в 1.87 руб./за 1 м2.

В тех районах, где невелика опасность разрушения домов под натиском стихии, вполне может быть установлена точно такая же сумма оплаты за страховку.

Страховая программа уже работает в Краснодаре и Москве. Статья об оплате за страховку включается в квитанцию по оплате услуг ЖКУ и обходится в 1.87 руб./за 1м2.

Как будет проходить заключение договора?

Это добровольная страховка в квитанции ЖКХ. Посещать страховую компанию для этого не нужно. От вас потребуется в квитанции о расходах поставить галочку напротив статьи о страховых вычетах и оплатить указанную сумму. Договор заключается в автоматическом режиме с того месяца, который следует за датой оплаты. Такая обновленная платежная система начнет действовать с 2020 г. в тех регионах, которые первыми подключатся к программе страхования от ЧС.

Какую сумму выплатят в случае ущерба от ЧС?

В действительности все решают масштабы ущерба. За полностью уничтоженное жилище выплатят от 300 тыс. руб. до 500 тыс. руб. Для расчета конкретной суммы нужно умножить среднюю стоимость 1 м2 жилья в данном населенном пункте на утраченную площадь.

Фото: русский-юрист.рф

Эта сумма покроет около 20% стоимости нового жилья среднестатистического класса. Остальные 80% даст государство. Затем пострадавшим нужно будет выбрать: получить муниципальную квартиру или взять деньгами, чтобы прибавить к ним страховку и свои сбережения для покупки недвижимости в любом месте и в любое время.

Чуть раньше такого выбора не давали: на полученный жилищный сертификат жертвы ЧС должны были в течение 1 года приобрести жилую площадь в том регионе, который обозначен в сертификате.

Можно ли рассчитывать на полную компенсацию?

Не тешьте себя иллюзиями, этого не будет. Все выплаты (госпомощь + страховка) рассчитаны на восстановление жилья на среднем уровне. Дорогая отделка в престижном районе потребует немалых дополнительных вложений.

Фото: newsdelo.com

Для получения полной компенсации следует прибегнуть к заключению дополнительного страхового договора, в соответствии с которым жилье будет оценено индивидуально, — поясняет Цыганов. — тариф такого полиса составит до 1% стоимости отделки жилой площади.

Примерные тарифы на добровольное страхование жилья

Сумма, которую должны перечислять заинтересованные жильцы, достаточно гуманна – от 100 до 150 руб. в месяц. Это на порядок меньше среднерыночной стоимости услуг страхования недвижимости. У страхователя есть выбор: уплатить страховую премию единовременно или вносить платежи ежемесячно.

Возмещение по такому виду страхования жилья также бывает в двух вариантах. Если имущество страхователя погибло полностью, ему может быть предоставлена новая квартира. Второй вариант – выплата денежной компенсации, минимальный размер которой колеблется от 300 000 до 500 000 руб. Максимальная сумма рассчитывается согласно Постановлению Правительства № 433 от 12.04.2019 г. с учетом страхового тарифа, утвержденного Центробанком.