Эмиссия денег

Содержание:

Что подлежит эмиссии

Не стоит думать, что можно производить эмиссию только ценных бумаг: акций, облигаций, опционов, депозитарных расписок. Вспомните, ведь Центробанк РФ делает эмиссию денежных банкнот и монет. Да и дебетовые, кредитные карты тоже относятся к эмиссионному процессу.

Давайте кратко дадим определения активам эмитентов, которые может приобрести любое физическое лицо на бирже:

Акция-это ценная бумага, которая позволяет ее владельцу получать прибыль от спекулятивных или инвестиционных операций на бирже. Но если ее держать с соблюдением определенных нюансов, то можно претендовать на дивиденды от эмитента данной бумаги и даже участия в управлении. Но тут, нужно держать внушительную долю акций.

Выписка из паспорта акции Сбербанка на сайте Московской биржи

Облигации-это уже долговые бумаги. Приобретая облигации какой-то компании, вы через какое-то время можете требовать от эмитента вернуть вам эти деньги и сверху получить выплаты по купонам. Это как раз является той платой за то, что эмитент мог пользоваться вашими деньгами.

Доступ к паспортам облигаций на сайте Московской фондовой биржи

Неполный список опционов, размещенных на Московской бирже в Срочной секции

Денежная эмиссия

Денежная, или фидуциарная эмиссия, – это эмиссия денежных знаков (в России – рублей). На данный момент денежная эмиссия не имеет золотого обеспечения. Хотя ранее выпуск банкнот в обращение производился только при покрытии его золотым запасом. Эмиссия наличных денег в России подчиняется следующим принципам: Необязательность обеспечения (соотношение между золотом и рублем официально не установлено). Монополия и уникальность (только Центральный банк России может выпускать денежные средства в оборот). Безусловная обязательность (рубль – единственное платежное средство в России, установленное законом). Неограниченная обмениваемость (отсутствуют ограничения по суммам обмена). Правовое

регулирование, как выпуск, так и изъятие денег из обращения, находится в ведении Совета директоров Центрального банка.

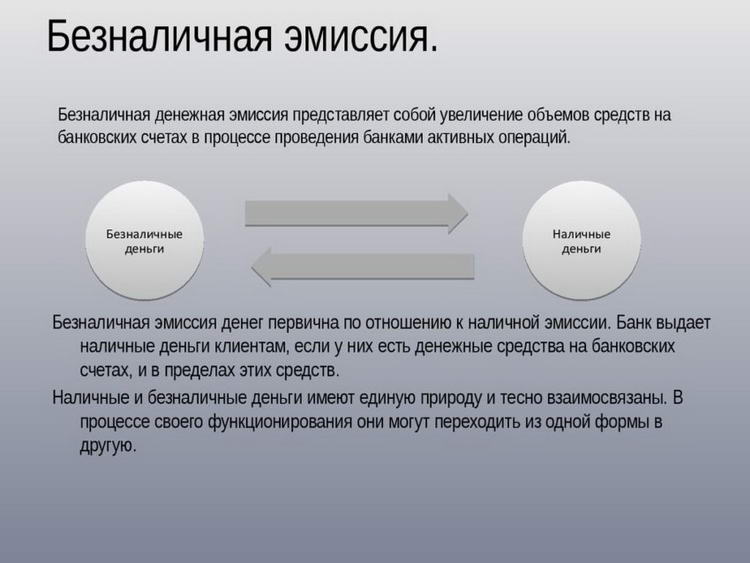

Эмиссия безналичных денег

Депозитно-чековая эмиссия может производиться как Центральным банком, так и в частном порядке. Эта форма эмиссии является основой безналичных расчетов. Депозитно-чековая эмиссия превышает по объему эмиссию денежных средств. Обычно эмиссия безналичных денег происходит во время выдачи кредитов. За счет выданных кредитов увеличивается так называемый банковский мультипликатор, увеличивающий денежную массу.

Эмиссия безналичных денег происходит и в тот момент, когда вексель используется как средство расчета за товар или услугу. А в случае погашения векселя дополнительная эмиссия ликвидируется, то есть происходит кредитное сжатие.

В России действуют следующие принципы эмиссии наличных денег:

- принцип необязательности обеспечения золотом (не устанавливается официальное соотношение между рублём и золотом или другими драгоценными металлами);

- банкноты и монеты Банка России являются безусловными обязательствами Банка России и обеспечиваются всеми его активами;

- принцип монополии и уникальности (эмиссия наличных денег, организация их обращения и изъятия на территории России осуществляются исключительно Центральным банком России);

- принцип безусловной обязательности (рубль является единственным законным платежным средством на территории России);

- принцип неограниченной обмениваемости (не допускаются какие-либо ограничения по суммам или субъектам обмена; при обмене банкнот и монет на денежные знаки нового образца срок их изъятия из обращения не может быть менее одного года и более пяти лет);

- принцип правового регулирования (решение о выпуске денег в обращение и изъятии их из обращения принимает Совет директоров Банка России).

Современная ситуация

Согласно данным Банка Англии, в декабре 2013 года примерно 97 % денежной массы в экономике составляли банковские депозиты, большей частью, созданные самими частными банками как результат кредитования.

Также существенным является тот факт, что увеличение денежной массы в интересах развития экономики, как правило, возможно, лишь путём увеличения долгов экономических субъектов перед банками. При этом рост денежной массы (и долгов) в современной экономике опережает рост ВВП (см. Turner, 2014). В то же время опережающий по отношению к ВВП рост долгов толкает к финансовому кризису.

В связи с этим некоторые экономисты предлагают увеличить нормы резервирования по текущим счетам до 100 %. Впервые эта идея была высказана Фредериком Содди в 1920-х годах, позже с аналогичными предложениями выступали Ирвинг Фишер и Генри Саймонс. Различные варианты такого рода реформы предлагались также Милтоном Фридманом (1960), Джеймсом Тобином (1987), Джоном Кэем (2009) и Лоуренсом Котликофф (2010). По их мнению, это лишит банки возможности создавать новые деньги в форме займов, передаст денежную эмиссию исключительно государству. Экономисты МВФ в 2012 году моделировали предложения Фишера и пришли к выводу об «уверенном подтверждении» заявленных

преимуществ предлагаемой им системы. Дальнейшим развитием предложений Фишера (главным образом, связанным со спецификой денежного обращения в электронной форме) является работа Джозефа Хубера и Джеймса Робертса «Creating New Money» (2000). В Великобритании создана НГО Positive Money, она ведет кампанию за лишение банков права на эмиссию и создание «суверенных денег».

Виды эмиссий

Эмиссия подразделяется на 2 основных вида:

- Наличная — характеризуется поступлением бумажных денег разного номинала с целью стимулирования экономики государства. Новые деньги начинают печатать, когда увеличиваются зарплаты, растут расценки на товары личного потребления, растет товарооборот и т. д. Для оптимизации наличной эмиссии необходимо не только правильно определить прогнозируемое количество, но и грамотно распределить её по всей территории государства. Эмиссии рассматриваемого вида осуществляется децентрализовано. Поскольку потребность банковских учреждений в наличности зависит от того, какое её количество требуется юридическим и физическим лицам, она постоянно изменяется. Наличность переходит из безнала, находящегося на депозитах и являющегося общей составляющей денежного потока, организованного банками в ходе деятельности банковского мультипликатора.

- Безналичная — объем денег увеличивается, когда банковские учреждения проводят активные операции. Собственный объем безналичной эмиссии превышает наличную эмиссию. Безнал выпускается банками, обеспечивающими наличностью клиентов, имеющих средства на своих счетах. В свою очередь, происходит списание безнала на сумму выдачи с личных клиентских счетов. Безналичная эмиссия является первичной, поскольку её выполняют в первую очередь. И только после неё выпущенные деньги поступают в коммерческие банковские структуры как ассигнования из бюджета или заемные поступления от Национального банка. Эти средства используются для выдачи займов населению и предпринимателям.

Кроме перечисленных видов эмиссии различают и такие её виды, как кредитная и бюджетная. Первая осуществляется при поступлении в оборот денег, появившихся в результате кредитных операций. Бюджетная денежная эмиссия в РФ осуществляется, когда в оборот выпускаются особые казначейские билеты, а также государственные ценные бумаги. Данная процедура проводится с целью восполнения дефицита в госбюджете.

Некоторые монеты РФ

Функции и ценность денег

Для того чтобы поглубже разобраться в вопросе: «Что такое деньги?» следует остановиться на понятии ценности денег и их функциях. Ценность и функции взаимосвязаны – ценность тем выше, чем лучше деньги выполняют свои функции, то есть ценность денег определяется целой совокупностью факторов:

- золотым содержанием денег;

- золотым запасом государства;

- уровнем цен;

- количеством денег в обращении;

- соотношением экономических благ и денег.

Рекомендую прочитать также:

Рейтинг стран по богатству природными ресурсами

Россия и США – самые богатые природными ресурсами страны

Функции денег – это как раз и есть те задачи, которые они решают в человеческом обществе. Экономика насчитывает пять таких функций:

мера стоимости – состоит в том, что деньги используются как средство оценки товаров или услуг, определяя их цену. То есть цена – это денежное выражение стоимости товара;

средство обращения – как уже было сказано выше, деньги являются эквивалентом, обслуживающим оборот товара. Они меняются на любой товар и являются наиболее ликвидными из всех видов товаров;

средство сбережения и накопления. Свойство денег не портиться со временем, позволяет их владельцу отложить покупку товара или произвести накопление на более дорогой. В качестве средства накопления больший приоритет имеют драгоценные металлы

Существует даже закон экономики, заключающийся в том, что бумажные деньги обязательно вытесняют драгметаллы из средства обращения в средство накопления;

средство платежа – в этом аспекте очень важно понятие ценности денег, зависящее от степени доверия к ним населения;

функция мировых денег – то есть, они являются всеобщим платежным средством. Реализация этой функции во многом зависит от доверия к деньгам

Так, наибольшим доверием пользуются драгоценные металлы, но если бумажные деньги также пользуются доверием, то они становятся мировой валютой, которой, например, являются доллар или евро.

Наличие денег формирует и соответствующую денежную систему. Если не вдаваться в подробности, денежная система практически всех государств основаны на обращении кредитных и бумажных денег. В этом случае драгоценные металлы вытесняются из обращения и в качестве денег уже не рассматриваются. Бумажные же деньги собственной стоимостью не обладают, но выполняют свои функции в полном объеме.

Если выразить понятие денежной системы простым языком, это означает, что центральный банк или другая организация, печатающая деньги, взяла на хранение золото, принадлежащее государству (а значит, каждому его гражданину), а взамен выдала долговую расписку. Собственно, современные деньги – это и есть долговые обязательства государства, которые используют для обмена товарами взамен золотых и серебряных монет.

Эмиссия ценных бумаг и ее особенности

Эмиссия ценных бумаг – это выпуск в обращение акций, облигаций и иных разновидностей важных ценных бумаг. При этом все процедуры должны проходить в точном соответствии с законом. Эмитент ценных бумаг – это компания, которая проводит выпуск ценных бумаг.

Основная цель эмиссии государственных ценных бумаг заключается в привлечении компанией дополнительных финансовых средств. Если для этого используются акции, тогда увеличивается уставной капитал предприятия, в случае с облигациями – действуют условия займа. При этом все этапы контролируют государственные органы, которые регулируют рынок ценных бумаг.

К эмиссии могут прибегать, чтобы выпустить бумаги с новыми правами, изменить номинал акций, которые уже находятся в обращении, а также учредить акционерное общество.

Стандарты эмиссии ценных бумаг

На территории Российской Федерации действуют определенные правила эмиссии акций, дополнительных акций и облигаций. Также установлена процедура их подготовки. Стандарты эмиссии ценных бумаг – это документ, который регламентирует все описанные действия. Они позволяют регулировать выпуск акций АО при его регистрации, дополнительных бумаг, которые распределяются среди акционеров, а также дополнительные акции.

Также стандарты эмиссии ценных бумаг определяют правила выпуска облигаций, которые размещаются с помощью подписки, и бумаг, для размещения которых используется конвертация. Акции размещаются при учреждении АО среди его владельцев. Для этого используется подписка и конвертация.

Основные этапы эмиссии ценных бумаг

Если рассматривать обычный порядок выпуска ценных бумаг, то он включает такие этапы регистрации проспекта эмиссии ценных бумаг:

- Принимается решение о выпуске ценных бумаг.

- Утверждается решение об эмиссии или дополнительной эмиссии ценных бумаг.

- Государственная регистрация проспекта эмиссии ценных бумаг.

- Размещение ценных бумаг.

- Госрегистрация отчета о результатах эмиссии.

Процедуру эмиссии ценных бумаг лучше всего проводить в описанной выше последовательности. Если она будет нарушена, тогда создаются условия для признания эмиссии недобросовестной. В результате в госрегистрации ценных бумаг может быть принято решение об отказе.

При регистрации эмиссии акций необходимо провести немало операций, а также оформить различную документацию. Она должна быть заполнена юридически правильно и не содержать ошибок. Лучше всего на этом этапе обратиться к специалистам, которые окажут квалифицированную помощь.

Проспект эмиссии ценных бумаг банками и другими организациями призван раскрыть достоверные и полные сведения, которые послужат основанием для объективного принятия инвесторами решения об их покупке.

Как организуется эмиссия?

Как правило, при проведении эмиссии привлекаются профессиональные участники фондового рынка или андеррайтеры. Они подписывают с эмитентом договор, после чего на их плечи ложится ряд обязательств, затрагивающих выпуск ценных бумаг и их размещение. За свои услуги андеррайтер получает определенную плату.

Андеррайтер обслуживает всю процедуру выпуска ценных бумаг: обосновывает эмиссию, определяет параметры, подготавливает требуемые документы, регистрирует их в госорганах, производит размещение среди инвесторов (при этом могут привлекаться сторонние организации).

Нередко андеррайтеры берут на себя определенные обязательства, которые связаны с размещением эмиссии.

Они могут быть следующих видов:

- Покупка всех ценных бумаг по установленной стоимости, после чего они размещаются по рыночной стоимости. Посредник принимает на себя все риски, если акции или иные бумаги не будут проданы.

- Обязательства по покупке лишь недоразмещенной части (она может быть фактической и фиксированной), риски связаны лишь с этими бумагами.

- Андеррайтер берет на себя все обязанности посредника: помогает при размещении выпуска, однако он не отвечает за недоразмещение бумаг. Этот риск в полном объеме ложиться на эмитента бумаг.

Мультипликационная модель эмиссии

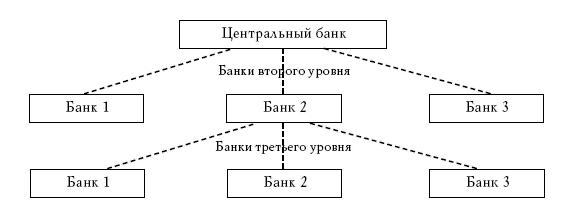

Речь пойдёт о кредитно-депозитной мультипликации. В безналичной эмиссии участвует не только ЦБК, но и обычные банки. Они постоянно используют свои избыточные резервы, и чем больше у банка их накопилось, тем больше он может пустить в оборот дополнительных финансов. Банк может предоставить людям исключительно столько средств, сколько находится в его избыточном резерве.

Банк выдаёт кредит клиенту, а он использует денежные средства на платежи, перечисляя их в другой банк. Таким образом, избыточные средства первого банка уменьшились, а второго увеличились. Второй банк теперь имеет больше возможностей для кредитования, выдаёт кредит очередному клиенту, а он несёт их в третий банк и увеличивает уже его резервы. Если взять банковскую систему в целом, то в результате этого, происходит постоянное и непрерывное расширение депозитов разных банков, что и называется кредитно-депозитной мультипликацией.

Что такое эмиссия

Понятие эмиссия (от фр. слова émission — выпуск) в широком смысле слова означает выпуск в обращение денег, ценных бумаг, пластиковых карт и т.д. Но это не совсем точное определение термина, что, кстати, не понимает или игнорирует подавляющее большинство авторов, опубликовавших свои материалы на соответствующую тему. Отсюда и идет неразбериха.

А все из-за того, что понятие «эмиссия денег» и «выпуск денег» — не одно и то же. Выпуск денег в оборот происходит постоянно: каждый день и час, при этом количество денег в экономике является постоянной величиной. Незначительные колебания на коротком отрезке времени возможны, но в целом они находятся на одном значении.

Под выпуском денег финансисты понимают:

- выдачу кредита в безналичной или наличной форме;

- выплату заработной платы;

- возврат вкладов;

- погашение государственного займа;

- обналичивание денежных сумм находящихся на картсчетах и т.д.

Все выпущенные на волю деньги разными путями возвращаются домой: в коммерческие банки. Это и погашение кредита, и пополнение счета, и покупка товаров за наличные или безналичные деньги и т.д. Как результат, денежная масса в экономике находится примерно на одном уровне.

Кроме этого, что очень важно, под понятие «выдача денег» попадает замена потерявших товарный вид купюр на новые. А их ведь надо напечатать на фабрике Госзнака и пустить в оборот, попутно проведя изъятие на такую же сумму старых купюр

Почему-то этот процесс многие авторы относят к понятию «эмиссия денег».

Теперь попробуем простыми словами дать определение, что такое эмиссия денег — это разовая акция, ведущая к увеличению денежной массы в экономике страны. При этом под денежной массой понимаются не только монеты и бумажные деньги, а все виды бумаг, которые можно без проблем обменять на реальные денежные знаки: акции, облигации, векселя и т.д.

Виды криптовалютной эмиссии

- Ограниченная единоразовая. При такой эмиссии криптовалюта выпускается сразу в полном объеме. Здесь ярчайшим примером выступает упомянутый выше Ripple. Создатели сразу выпустили 100 млрд. монет. Это значение является окончательным; дальше коины не добываются и больше их не станет. Помимо Риппла, к этой категории относятся такие активы, как NEM (XEM — 9 млрд) и Cardano (ADA — 45 млрд). Главное преимущество криптовалюты с единоразовой эмиссией заключается в том, что монеты практически не подвержены инфляции, обусловленной превышением предложения над спросом. Кроме того, в данные коины выгодно инвестировать на ранних этапах существования. То есть, можно закупить криптовалюту, когда она стоит копейки, а через некоторое время продать её по более выгодному курсу, если она вырастет. Однако следует помнить, что повышение цены будет зависеть не столько от популярности цифрового актива, сколько от успешности платёжной системы, внутри которой он «ходит». И даже в этом случае солидный профит не гарантирован. Та же система Ripple активно популяризируется и находит сторонников в финансовой сфере, но стоимость монет XRP по-прежнему далека от привлекательной (на момент написания статьи это 53 цента).

- Ограниченная контролируемая. По этому принципу выпускаются почти все наиболее популярные цифровые деньги: Биткоины (и форки), Лайткоины, Деш. Ограниченная контролируемая эмиссия осуществляется за счет майнинга. Новые монеты выходят в обращение постепенно, при этом их общее количество не может превышать заранее установленного лимита (21 млн. BTC, 84 млн. LTC, 19,8 млн. DASH). То есть, когда будет добыта последняя монета Биткоина, её майнинг прекратится. Аналогичная участь ждёт и другие коины с ограниченной эмиссией. Сразу скажем, что до полного окончания майнинга ещё очень далеко. По предварительным подсчетам, последний BTC будет добыт лишь в 2140 году. Настолько долгий срок обусловлен наличием регулирующих инструментов, прописанных при создании платёжной системы. Об этих инструментах мы поговорим чуть ниже, а пока скажем лишь одно: такие регуляторы и ограниченность общего числа коинов способствуют повышению их ценности на рынке. Для примера рассмотрим те же Биткоины. Популярность этой монеты растет с каждым днем, но текущая численность коинов ограничена, а новые выпускаются не очень быстро. Таким образом, спрос и предложение находятся либо на одном уровне, либо первое превышает второе. Отсюда следует повышение ценности и закономерный рост курсовой цены. Справедливости ради отметим, что на курс криптовалют влияет целая уйма факторов, но ограниченность и контроль над эмиссией играют не последнюю роль в формировании цены. Главное преимущество криптомонет с рассматриваемым видом эмиссии заключается в том, что они лучше всего поддаются прогнозированию. Оценив популярность того или иного актива, его капитализацию и новостной фон, можно понять, сколько он будет стоить через месяц, полгода или даже год.

- Неограниченная контролируемая. Уже по названию понятно, что лимита по общему количеству монет здесь нет, хотя регуляторы выпуска присутствуют. Рассматриваемая категория коинов тоже эмитируется с помощью майнинга, поэтому за выпуск отвечает не единый центр, а тысячи отдельных пользователей. Самыми популярными представителями криптоактивов с неограниченной эмиссией являются Эфириум, Эфириум Классик, Догикоины. Главным преимуществом платежных систем, внутри которых «ходят» данные монеты, являются быстрые транзакции. Например, многие трейдеры пополняют балансы на биржах в Догикоинах, а уже потом меняют их на нужные валюты. Это удобнее, чем сразу заводить на счет Биткоины или Лайткоины. Однако неограниченность цифровых денег крайне негативно сказывается на их цене. Те же Догикоины на момент написания статьи стоят 0,0036 USD, что неудивительно, ведь их уже выпущено больше 116,8 млрд. Единственным приятным исключением является Эфириум, за который дают 220,2 USD. Пока что монета держится за счет популярности и возможности майнинга на видеокартах. Но её создателя — Виталика Бутерина — такой расклад не устраивает. Ходят слухи, что он намерен не только ограничить эмиссию, но и «сжечь» часть выпущенных монет, дабы создать искусственный дефицит. Что будет в итоге, мы увидим совсем скоро. В любом случае, криптовалюты с неограниченной эмиссией являются наиболее непредсказуемыми, что отталкивает многих инвесторов.

Виды эмиссии

В зависимости от формы проведения эмиссии ее принято подразделять на два вида:

- открытую (публичную);

- закрытую (частную).

Здесь надо отметить, что разным организационно-правовым формам юридически лиц не всегда доступны оба способа. К примеру, ЗАО (закрытое акционерное общество) может совершать исключительно частную эмиссию. В свою очередь, ОАО (открытое акционерное общество) может пользоваться обоими видами эмиссии.

Рассмотрю свойства каждой из них.

Открытая

Открытый вид эмиссии означает, что выпуск ЦБ будет проводиться для неограниченного круга лиц с официальным публичным объявлением этого процесса.

Также процедура в обязательном порядке сопровождается соответствующим раскрытием информации о ходе проведения эмиссии.

Закрытая

Закрытая процедура выпуска и размещения ценных бумаг в первую очередь характеризуется тем, что заранее обозначен круг инвесторов, претендующих на приобретение соответствующих финансовых инструментов.

В чем отличие

Далее в таблице собраны основные отличия между открытым и закрытым типом проведения эмиссии ЦБ.

| Открытая (публичная) | Закрытая (частная) |

| Участие доступно для неограниченного круга лиц | Участие доступно только ограниченному количеству инвесторов |

| Обязательное полное раскрытие информации и опубликование проспекта эмиссии | Раскрытие информации необязательно или упрощено публикацией документа «условия выпуска» (исключением является закрытое размещение для ограниченного круга инвесторов, число которых превышает 500 человек) |

Отличия эмиссии криптовалюты от выпуска фиатных денег

- Подавляющее большинство криптовалют выпускается децентрализованно. За этот процесс отвечает не один человек или учреждение, а тысячи отдельных пользователей. Конечно, валюты с разовой эмиссией выпускаются одним конкретным разработчиком, но и тут есть отличие — криптоактивы эмитируются единожды в предусмотренном объеме, в то время как государственные учреждения проводят такие операции систематически.

- Купюры фиатных денег обновляются; старые варианты выходят из обращения, а вместо них на рынок заходят новые. В криптовалютном мире такого явления нет. Грубо говоря, криптомонета, добытая в 2015 году, будет равноценна той, что сгенерирована в 2115-м.

- Эмиссия цифровых активов происходит по заранее прописанному алгоритму, и данный процесс нельзя ни ускорить, ни замедлить (вернее, можно, но для этого должно произойти что-то из ряда вон выходящее). Сегодня блоки генерируются с заданным интервалом, награда за них фиксированная и понижается по определенному распорядку, сложность подстраивается под мощности вычислительной техники. В общем, всё продумано. В случае с фиатными деньгами выпуск происходит на усмотрение государственных органов. Они могут приостановить эмиссию или наоборот — выпустить в обращение большое количество купюр.

Виды эмитентов и их цели

Перечисленные выше эмиссионные инструменты могут выпускать разные эмитенты. Рассмотрим их основные виды и цели, которые преследуют, выпуская в обращение активы.

Государство в лице Министерства финансов и Банка России

Государство – самый большой и надежный эмитент. Выпускает облигации федерального займа (ОФЗ) и еврооблигации через Министерство финансов. Такие бумаги считаются низкорискованными и часто используются консервативными инвесторами для защиты от колебаний фондового рынка.

Доходность по ОФЗ всегда чуть выше инфляции. Если Минфин не может погасить их в назначенный срок, объявляется дефолт. Это крайний шаг, который надолго подорвет доверие к стране как со стороны собственного населения и бизнеса, так и со стороны зарубежных инвесторов, а также лишит ее возможности дальнейших крупных заимствований.

Цели, которые преследует государство процедурой выпуска ОФЗ:

- пополнение государственного бюджета;

- необходимость реализации крупных инфраструктурных проектов;

- необходимость исполнения повышенных социальных обязательств;

- сдерживание инфляции.

Еще одним крупным игроком на рынке является Центробанк. Его главный эмиссионный инструмент – банкноты и монеты. Никто, кроме него, не имеет права осуществлять эмиссию денежных знаков. Цели понятны – предоставление удобного платежного средства всем желающим, а также поддержание приемлемого уровня цен и инфляции путем вливания в экономику денежной массы.

Муниципальные органы власти

Более рискованным, но все равно считающимся надежным вариантом являются муниципальные органы власти. Они выпускают облигации с доходностью чуть выше ОФЗ.

Ожидание минимального риска основано на том, что государство вряд ли даст объявить дефолт какому-нибудь региону. Всегда поддержит и поможет расплатиться с долгами. К тому же любое муниципальное образование обладает имуществом. В случае катастрофы его можно продать и погасить задолженность перед владельцами облигаций. Но возможен технический дефолт – когда погашение ценной бумаги по номиналу происходит не в то время, которое обозначено в проспекте эмиссии, а позднее.

Основными целями выпуска муниципальных облигаций являются получение дополнительных средств на развитие региона, выполнение социальных обязательств.

Банки

У банков широкий спектр эмиссионных инструментов. Это банковские карты, векселя, дорожные чеки, депозитные сертификаты, а также акции и облигации. С одной стороны, банковская эмиссия позволяет банкам получить капитал на свое развитие. С другой – обеспечить экономику современными и эффективными платежными средствами.

Не стоит забывать, что большинство банков являются коммерческими организациями, поэтому их главная цель – получение прибыли. Вспоминайте об этом, когда видите выгодные предложения по кредитным или дебетовым картам. Правила обращения ценных бумаг (акций и облигаций) одинаковы для всех эмитентов.

Коммерческие предприятия

Коммерческие предприятия выпускают ценные бумаги на фондовом и срочном рынках с целью финансирования своих инвестиционных проектов, увеличения уставного капитала.

Риск инвестирования в такие инструменты выше, чем в государственные. Однако степень риска имеет широкие границы. Например, акции и облигации голубых фишек считаются наименее рискованными, а ценные бумаги третьего эшелона имеют максимальную степень риска. Дефолты среди последних случаются с регулярной периодичностью, но и доходность по таким инструментам заметно выше. Инвестор самостоятельно должен принять для себя решение, стоит или не стоит вкладывать деньги в ценные бумаги эмитентов, предлагающих высокий доход.

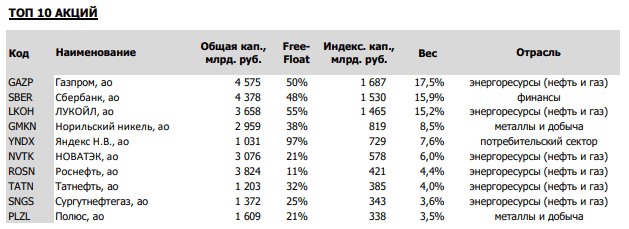

Список голубых фишек состоит из 15 крупнейших компаний разной отраслевой принадлежности. В топ-10 входят Газпром, Сбербанк, Лукойл, Норникель и др. Полный список можно посмотреть на сайте МосБиржи.