Коммерческая ипотека в сбербанке

Содержание:

Какую недвижимость можно купить?

- производственные помещения;

- торговые помещения;

- склады;

- офисы и другие объекты строительства.

Дополнительно банк предъявляет требования к самой недвижимости. Перечень их определяется каждым финансовым учреждением отдельно. Обобщенный список требований выглядит так:

- приобретаемый объект относится к числу капитального строительства, т. е. временные постройки по коммерческой ипотеке приобрести нельзя;

- расположение объекта в пределах города, где есть филиал обслуживаемого банка (иногда можно купить в ипотеку и загородные объекты, расположенные на небольшом расстоянии от города);

- отсутствие задолженностей по коммунальным услугам;

- отсутствие обременения в виде прав третьих лиц, залога, ареста;

- присутствие коммуникационных сетей (в зависимости от назначения – электричество, вода, отопление), а также подъездных путей к объекту;

- удовлетворительное состояние здания – ветхие или отмеченные под снос здания в ипотеку купить не получится ни в одном банке;

- минимальная площадь – ограничения устанавливаются в зависимости от типа объекта, к примеру, большинство банков откажется финансировать покупку склада, если его площадь окажется меньше 100 м2.

Одна из сложностей коммерческой ипотеки заключается в том, что провести оценку приобретаемой недвижимости непросто. Она необходима для определения оценочной стоимости и суммы предоставляемого кредита. В отличие от квартир в многоквартирном доме, коммерческие объекты требуют более детального изучения. Оценка по ним проводится индивидуально. Специалист не только выезжает на место для осмотра помещения, но и использует различные методики оценивания объекта.

Коммерческая недвижимость всегда имеет более низкую ликвидность, чем обычная квартира. Банк, чтобы снизить риски невозврата, увеличивает размер первого взноса по таким объектам. Поэтому, чем специфичнее недвижимость, тем большую часть суммы придется оплачивать самостоятельно. По бизнес-ипотеке нижняя планка обычно начинается с 15–20%, но нередко достигает и 30%. Точную сумму специалист банка объявит только после оценки стоимости и ликвидности объекта.

Особенности рынка коммерческой недвижимости

Оформляя кредит для предпринимателей, банк серьезно рискует из-за таких обстоятельств:

- Процедура оценки коммерческого жилья трудоемкая, она требует учитывать разные параметры.

- Коммерческий объект переходит в банковский залог не после оформления ипотеки, а позже, когда покупатель станет его юридическим владельцем.

Чтобы увеличить шанс на получение банковского одобрения, требуется учитывать уровень ликвидности жилья. На этот параметр влияет:

- Локализация недвижимости (центр или окрестности);

- Наличие инфраструктуры около объекта, что влияет на его рентабельность;

- Доступность;

- Технические характеристики;

- Количество сделок предыдущих отчуждений недвижимости.

Что это такое

Для юридических лиц коммерческая ипотека в первую очередь является идеальной возможностью для развития бизнеса и приобретения помещения для ведения дел без растраты оборотных средств предприятия.

Без первоначального взноса получить займ по программе коммерческого ипотечного кредитования реально только лишь в том случае, если юридическое лицо предоставит залог, стоимость которого будет равна размеру займа.

Можно выделить следующие особенности коммерческой ипотеки:

- Процентная ставка, как правило, существенно выше, чем по обычной ипотеке. В Сбербанке ставка начинается от 12%, в других банках – от 18% годовых. Однако, дается возможность погасить ипотеку досрочно, в результате чего начисляется меньший процент.

- Максимальный срок погашения коммерческой ипотеки в некоторых банках – 5 лет, в других возможно его увеличение до 12 лет. В ВТБ 24 или Сбербанке максимальный период кредитования – 10 лет.

- Необходимо внесение первоначального взноса в размере не менее, чем 20% от общей стоимости помещения, приобретаемого по ипотеке.

Существует несколько вариантов оформления коммерческой ипотеки в российских банках:

- ипотека под залог имеющегося недвижимого объекта;

- приобретение квартиры с частичной оплатой – половину суммы вносит юридическое лицо, половину – банк;

- оформление ипотеки путем выплаты определенной суммы денег и привлечения банка в качестве гаранта. Таким образом, клиент получает право собственности и использует приобретенный объект недвижимости как залоговое имущество;

- также коммерческий объект недвижимости может быть оформлен в собственность юридического лица, после чего организация получает заем, который погашается путем выкупа акций того предприятия, на которое была оформлена коммерческая недвижимость.

Данные сделки являются юридически сложными и требуют понимания тонкости осуществления подобных операций с недвижимостью и заемными средствами. Как правило, юридические лица нанимают юристов, которые ведут сделки, участвуют при заключении договора с банком и изучают прилагающуюся документацию.

Предложения банков

В то время как большинство банков предлагает коммерческую ипотеку для среднего и крупного бизнеса, Сбербанк разработал программу экспресс-кредитования на покупку недвижимости предпринимателями и небольшими компаниям.

Основное преимущество заключается в отсутствии дополнительного залога, кроме приобретаемого клиентом объекта коммерческой или иной недвижимости.

Банк акцентирует внимание на очень быстром оформлении сделки, включая процедуру проверки клиента, рассмотрения залога и другие сопутствующие процессы. По данной программе потенциальные клиенты могут приобрести и жилую недвижимость

По данной программе потенциальные клиенты могут приобрести и жилую недвижимость.

Оформление займа подразумевает изучение необходимых документов специалистов, а также выезд сотрудника банка для анализа финансовой деятельности по месту регистрации компании или индивидуального предпринимателя.

Оформить кредит могут корпоративные клиенты банка, индивидуальные предприниматели и новые клиенты из числа юридических лиц. Срок кредитования не превышает 120 месяцев, но погасить кредит досрочно клиенты могут в любом объеме.

Базовый размер минимальной ставки составляет 13,9% годовых в национальной валюте.

Окончательный размер ставки в договоре фиксируется после проведения оценки финансового состояния заемщика и состояния залогового имущества.

Погашение задолженности может осуществляться по аннуитетному, дифференцированному или индивидуальному графику.

Форма предоставления займа выбирается клиентом — кредитная линия или одноразовый транш.

Помимо залога в виде приобретаемой недвижимости, банк готов рассмотреть другие формы обеспечения: поручительство собственников бизнеса, залог в виде другого имущества, в том числе недвижимости.

Получить кредит на покупку недвижимости по этому продукту могут юридические лица или частные предприниматели.

При необходимости клиент может подать заявку на отсрочку платежа по основному долгу, срок переноса которого не должен превышать 12 месяцев.

Бизнес ипотека, как отдельный продукт для корпоративных клиентов, представлена в линейке услуг Банка ВТБ 24. Кредит на покупку недвижимости юридическими лицами предоставляется банком в виде разового транша.

Минимальный размер кредита составляет 4 000 000 рублей, а его максимальный размер зависит от платежеспособности заемщика и наличия соответствующего залогового обеспечения.

Отсрочка оплаты основного долга допускается на период не более 6 месяцев с момента заключения кредитного договора.

В отдельных случаях первоначальный взнос может отсутствовать, если заемщик обязуется предоставить дополнительное обеспечение по кредиту.

Росбанк предлагает коммерческую ипотеку для юридических лиц, открывших расчетный счет в банке.

По условиям программы приобрести в кредит можно коммерческую и жилую недвижимость, а также земельные участки различного предназначения.

Залогом по кредитной сделке выступает приобретенный объект недвижимого имущества. Также доступна отсрочка оплаты основного долга на период до 6 месяцев с момента подписания договора.

Коммерческая ипотека в отечественных банках:

| Банк | Шка-ла ста-вок, % годо-вых | Огра-ни-че-ние по сум-мам, тыс. руб. | Гра-фик пога-ше-ния | Комис-сии за вы-дачу/ оформ-ление | Срок креди-това-ния, мес. | Мини-маль-ный взнос, % стои-мости нед-вижи-мости | Особен-ности |

| Сбер-банк, экспресс-ипотека для бизнеса | 15,5 | До 7 000 | Диффе-ренци-рован-ный | Отсутст-вуют | 6-120 | 20 | Возможно приоб-ретение жилой недвижи-мости |

| Уралсиб | От 13,9 | 500-170 000 | Диффе-ренци-рован-ный/ аннуи-тетный/ индиви-дуаль-ный | 1,2% от суммы займа (за выдачу) | 12-120 | 20 | Обяза-тельное поручи-тельство собствен-ников бизнеса |

| Россель-хозбанк | Индиви-дуально | 500-20 000 | Аннуи-тет/ диффе-ренци- рован-ный (отсроч-ка пла-тежа) |

Отсутст-вуют | 12-120 | Индиви-дуально | Кредит выдается также фермерам и физичес-ким лицам, как собствен-никам бизнеса |

| ВТБ 24 | От 13,5 | От 4 000 | Диффе-ренци-рован-ный/ аннуи-тетный/ индиви-дуаль-ный | В отдельных случаях взимается комиссия за выдачу кредита | 12-120 | 15 | Возможно оформ-ление кредита без первона-чального взноса при допол-нительном залоге |

| Росбанк | 13,34-15,19 | От 1 000 | Диффе-ренци-рован-ный/ аннуи-тетный/ индиви-дуаль-ный | Отсутст-вуют | 3-60 | От 0 (при дополни-тельном обеспе-чении) | Отсрочка платеж, нулевой первона-чальный взнос |

Коммерческая ипотека для бизнеса: черты

Во всем мире данный вид ипотеки распространен уже давно, но в России в эту сторону начали «посматривать» сравнительно недавно. Такая ипотека подразумевает получение дохода от собственной бизнес-деятельности, а потому, в отличие от жилищной ипотеки, выдается коммерческими банками на более жестких условиях. В качестве залога может выступать строго те помещения, которые уже находятся в собственности заемщика. Приобрести же можно любую нежилую недвижимость, будь то офисы, склады и другие подобные площади.

Несколько признаков, отличающих коммерческую ипотеку:

- высокая процентная ставка (начинается от 12%, Сбербанка России предлагает еще более высокую ставку – от 18%, но с возможностью досрочного погашения кредита);

- срок погашения, относительно некоммерческих предложений, достаточно мал: максимально – 12 лет, минимально – 5 (крупные российские банки, такие как Сбербанк и ВТБ предлагают ипотеку на срок до 10 лет максимум);

- первоначальный взнос составляет не менее 20% от стоимости приобретаемого объекта (в некоторых случаях возможно отсутствие первоначального взноса, при условии предоставления дополнительного залога).

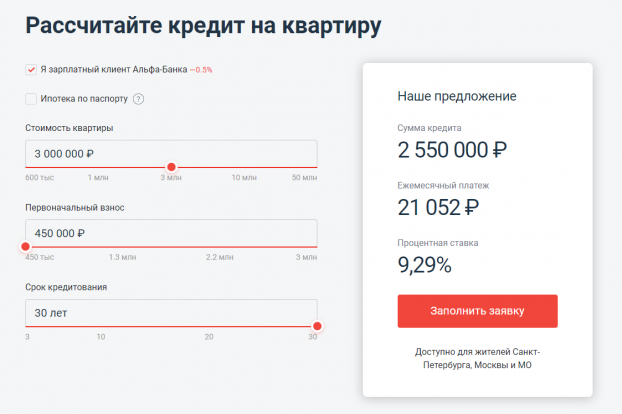

Для удобства расчетов на сайтах банков предоставляются калькуляторы по индивидуальному расчету расценок коммерческой ипотеки.

Процедура получения

Существует несколько схем получения кредита на покупку коммерческой недвижимости. Наиболее распространенной и доступной является следующая:

- Получение гарантии от банка на погашение оставшейся суммы и оплата первоначального взноса из собственных средств заемщика.

- Регистрация прав собственности.

- Получение кредита и перечисление оставшейся суммы продавцу.

- Регистрация нового юрлица, на которое осуществляется регистрация прав собственности.

- Приобретение акций нового предприятия по мере погашения ипотечного займа.

Требования к заемщику

Банки предъявляют определенные требования к заемщику, который планирует получить коммерческую ипотеку. Вот перечень основных критериев:

- Возраст заемщика — от 21 года;

- Максимальный возраст — 70 лет (применимо для ИП);

- Компания заемщика должна быть резидентом РФ;

- Выручка за 12 месяцев — не превышает 400 млн. руб;

- Срок деятельности предприятия — не меньше 6 месяцев (для всех сфер деятельности, за исключением сезонных) и 12 месяцев (для сезонных).

Требования к недвижимости

Также банки предъявляют особые требования к приобретаемой нежилой недвижимости. Их перечень у разных банков может незначительно отличаться. Здесь мы рассмотрим стандартные требования, которые предъявляют большинство финансовых учреждений.

- Кредит может быт выдан только на покупку капитального строения.

- Территориально здание должно быть расположено в одном регионе с банком.

- Не может быть в аварийном состоянии.

- Не подлежит сносу.

- Наличие почтового адреса;

- Планировка должна на 100% соответствовать той, что указана в технической документации.

- Подключение ко всем коммуникациям.

- Не иметь никаких юридических обременений и не быть предметом судебных разбирательств.

- Объект должен быть обязательно застрахован перед заключением сделки.

Необходимые документы

В пакет необходимых документов для получения коммерческой ипотеки входят:

- Внутренний паспорт гражданина РФ;

- Регистрационное свидетельство ИП;

- Лицензии (при их наличии);

- Налоговая декларация за 2 года (для тех кто отчитывается по ЕНВД) и за 1 год (для работающих по ОСНО).

В некоторых случаях банки могут требовать и ряд дополнительных документов, на свое усмотрение.

Что практичнее: ипотека, аренда либо лизинг

В качестве альтернативы ипотеке выступают аренда либо лизинг. Эти варианты приобретения имущества отличаются определенными особенностями. При аренде юридически собственность на недвижимость сохраняется у ее владельца. А вот лизинг предполагает одновременно с оплатой погашение некоторой части стоимости объекта. Когда срок договора завершается, юридически недвижимость становится собственностью предпринимателя, заплатившего за нее.

Каждый такой вариант имеет определенные достоинства, хотя не лишен и недостатков. Если рассматривать лишь финансовый аспект проблемы, то наиболее выгодна коммерческая ипотека.

Коммерческая ипотека выдается после соблюдения жестких требований в отношении организации-заемщика. Банк скрупулезно оценивает ее платежеспособность, прозрачность деятельности, кредитную историю и масштабы производства. Выполняя оценку предмета ипотеки, финансовое учреждение основывается на изучении принципа ликвидности. На такой фактор влияют территориальные, эксплуатационные, технические и иные параметры. Кредитная организация охотнее оформляет ипотеку при желании приобрести имущественный комплекс, поскольку его проще реализовать, как отдельные строения при банкротстве заемщика либо его неплатежеспособности.

Можно ли взять ипотеку на нежилое помещение для физических лиц?

Сейчас кредиторы предоставляют возможность такой ипотеки не только для юридических, но и для физических лиц.

Это связано с разработкой программ, в целях поддержки малого бизнеса.

Некоторые банки даже позволяют индивидуальным предпринимателям оформить в залог не только ипотечное помещение, но и любую другую недвижимость, которая находится в их собственности.

На гараж

Физические лица и индивидуальные предприниматели могут оформить ипотеку на гараж. Некоторые банки (к примеру, Сбербанк) выдают целевые кредиты именно на покупку или постройку гаражей.

Разумеется, такая ипотека есть не во всех банках, однако в таком случае, Вы можете оформить обычный потребительский кредит.

Обратите внимание! Гаражи не являются объектами недвижимости сами по себе. Они связаны с земельным участком, на котором расположены

Помимо того, гараж должен, как минимум, иметь фундамент, чтобы считаться объектом недвижимости.

Также, согласно закону, можно взять в ипотеку даже обычное машинное место. Сбербанк уже практикует выдачу таких кредитов.

Условия этой ипотеки таковы:

- Минимальная сумма кредита – 45 000 рублей;

- ПВ – 15% от стоимости недвижимости;

- Комиссия за использование средств ипотеки – 10%;

- Максимальный срок кредита составляет 30 лет.

С земельным участком

Согласно 69 статье 103 ФЗ, земельный участок становится залоговым имуществом, если на нем расположен приобретаемый в ипотеку дом.

Но есть и случаи, в которых можно взять ипотеку, и не отдавать в залог земельный участок:

- Если это муниципальная или федеральная собственность;

- Если площадь участка меньше, чем установленная в регионе;

- Недвижимость находится на праве постоянного пользования.

Подробнее ознакомиться с ипотекой на земельный участок можно в этой статье.

Недвижимость коммерческого назначения

Физическим лицам труднее купить недвижимость коммерческого назначения, чем юридическим.

Дело в том, что юридические лица в принципе оформляют кредиты по повышенной ставке, а если позволить оформить такую ипотеку физическому лицу, то банк потеряет свои деньги.

Такие кредиты чаще выдаются:

- Для ИП;

- Владельцам ферм;

- Собственникам малого бизнеса;

- Руководителям компаний.

Таким образом, в таком случае, банк тщательно проанализирует деятельность компании, которая берет ипотеку. То есть, физическое лицо (к примеру, руководитель ООО) должен предоставить не только стандартный пакет документов, но и бумаги компании.

Чаще, такие кредиты сопровождаются ужесточенными для заемщика условиями.

Рекомендуем к просмотру:

В большинстве своем:

- Процентная ставка по ипотеке может быть от 11,5% до 20% годовых;

- Сумма кредита от 150 000 до 200 000 000 рублей;

- Первый взнос по ипотеке не менее 20%

- Срок кредита – от 5 до 15 лет;

- Здание, в котором расположено помещение, должно быть капитальным;

- Не должно быть никаких обременений на право собственности.

Какие банки выдают кредиты на недвижимость ИП и юридическим лицам

| Название банка | Кредитная программа | Процентная ставка | Сумма, руб. |

| Сбербанк | «Экспресс-ипотека» | от 15,5% | до 10 млн. |

| ВТБ 24 | «Бизнес ипотека» | от 13,5% | от 4 млн. |

| Россельхозбанк | Коммерческая ипотека | зависит от срока кредитования и наличия взноса |

до 20 млн. |

| Промсвязьбанк | «Кредит бизнес» | зависит от суммы кредита | до 150 млн. |

| ВТБ Банк Москвы | Коммерческая ипотека | устанавливается для каждого клиента после оценки кредитоспособности |

до 150 млн. |

| Росбанк | Коммерческая ипотека | от 12,2% | до 100 млн. |

| ЛОКО банк | Бизнес-ипотека | от 9,25% | до 150 млн. |

| Уралсиб | Бизнес-ипотека | от 13,9% | до 170 млн. |

| Юникредит | Коммерческая ипотека | определяется индивидуально после оценки кредитоспособности клиента |

до 73 млн. |

| Бинбанк | Бизнес-недвижимость | определяется индивидуально | от 1 млн. |

| Транскапиталбанк | Кредит на коммерческую недвижимость | от 9,15% | до 6 млн. |

| Интеза | Бизнес-ипотека | устанавливается в индивидуальном порядке | до 120 млн. |

А сейчас немного подробнее об условиях кредитования.

Сбербанк

- срок возврата средств — до 10 лет;

- комиссий нет;

- средства предоставляются как на коммерческую недвижимость, так и на жилую;

- Ообеспечение — залог покупаемого имущества либо поручительство от физ. лица и юрид. лица;

- наличие первоначального взноса — 30% от цены объекта, 25% — если вы занимаете повторно;

- страхование — обязательно.

ВТБ 24

- период возврата денег — до 10 лет;

- наличие первоначального платежа — от 15% от цены объекта;

- деньги предоставляются для приобретения офисов, складов, производственных помещений;

- обеспечение — залог покупаемого имущества;

- отсрочка по погашению — до 6 месяцев.

Россельхозбанк

- период кредитования — до 10 лет;

- наличие первоначального взноса — кредитование доступно без его внесения;

- отсрочка по погашению — до 1 года;

- предоставляется только на покупку коммерческой недвижимости;

- обеспечение — залог приобретаемого имущества, доп. обеспечение — транспортные средства, либо оборудование.

Промсвязьбанк

- период кредитования — до 15 лет;

- обеспечение — залог покупаемого имущества, либо поручительство от третьих лиц, либо гарантийный депозит;

- отсрочка по погашению основного долга — до 1 года.

ВТБ Банк Москвы

- цель кредитования — кредит для бизнеса на покупку недвижимости;

- обеспечение — в роли залога выступает покупаемый объект;

- первоначальный взнос — может быть заменен дополнительным залогом либо поручительством.

Росбанк

- цель кредитования — выдается

- обеспечение — в качестве залога выступает приобретаемый объект;

- отсрочка по погашению основного долга — до 6 месяцев;

- досрочное погашение — допустимо, без штрафов и комиссий.

ЛОКО банк

- период кредитования — до 10 лет;

- комиссия за выдачу — 2% от суммы;

- обеспечение — залог имущества, которое вы покупаете.

Уралсиб

- время возврата взятых средств — до 10 лет;

- первоначальный платеж — от 20% стоимости объекта;

- комиссия за выдачу — 1,2% от стоимости кредита;

- обеспечение — залог приобретаемой собственности;

- страхование — обязательно;

- досрочное погашение — без штрафов и комиссий.

Юни Кредит

- срок возврата средств — до 7 лет;

- первоначальный платеж — от 20% цены покупаемого объекта;

- отсрочка по основному долгу — до полугода;

- досрочное погашение — возможно;

- обеспечение — приобретаемое имущество.

Бинбанк

- срок кредитования — до 10 лет;

- первоначальный взнос — от 20%;

- отсрочка погашения — до полугода;

- обеспечение — залог приобретаемого объекта.

Транскапиталбанк

- срок кредитования — до 25 лет;

- комиссия за выдачу — нет;

- досрочное погашение — допускается, без комиссии;

- обеспечение — залог приобретаемого объекта + поручительство (либо по выбору банка).

Интеза

- срок кредитования — до 10 лет;

- возможность приобретения участка земли либо не завершенного строительством объекта;

- первоначальный взнос — от 20% стоимости объекта;

- отсрочка платежей — до полугода.

Предложения банков

Получить кредит для приобретения коммерческой недвижимости под залог покупки или другого объекта, предлагают многие банки.

Юридические лица западного мира пользуются такой возможностью для расширения своего бизнеса уже давно.

Условия

Коммерческая ипотека отличается малыми сроками. Если сравнивать ее с кредитами на покупку квартиры, то можно отметить, что для граждан максимальный срок до 30 лет, а вот для предпринимателей он не превышает 10, а то и вовсе 5.

Соответственно отличается и размер ежемесячного платежа – он выше, чем для заемщиков-граждан.

Сходством коммерческой ипотеки с аналогичным кредитом на покупку жилья является обязательность первоначального взноса:

- он, как правило, колеблется от 10 до 30%, в зависимости от предложения банка;

- это обеспечение, которое банк получает помимо заложенного недвижимого имущества.

Что же касается предмета залога, то им может быть как помещение, на покупку которого занимаются средства, так и любое другое, принадлежащее юридическому лицу.

Точно также, как и квартиру, его придется оценить и застраховать.

Процентные ставки

Процентная ставка – это плата за возможность получить и использовать средства банка.

Для коммерческой ипотеки она выше, чем для кредита на жилье для физлиц:

- для граждан ставка составляет 11,5-13%;

- для предпринимателей – 14-15%.

С одной стороны, это довольно высокая цена за использование заемных средств. Но, с другой, срок кредита значительно меньше, следовательно, переплата будет небольшой.

Размер процентной ставки в каждом конкретном случае рассчитывается индивидуально.

Он будет зависеть от многих факторов:

- срока;

- размера первоначального взноса;

- степени благонадежности юрлица и т. д.

Требования

Пожалуй, главной причиной малой востребованности ипотечных кредитов среди юридических лиц, являются чересчур высокие требования к заемщику.

Например:

- срок работы не менее года;

- постоянный стабильный доход, не зависящий от сезонности;

- компания не занимается производством алкогольной или табачной продукции;

- юрлицо не загрязняет окружающую среду выбросами в воду, почву или атмосферу.

Кто может взять?

Требования к заемщикам

Заемщиками по закону могут быть физические лица (чаще всего, это лица, занимающие управляющие должности или топ-менеджеры предприятий), индивидуальные предприниматели и юридические лица.

Есть как общие, так и индивидуальные условия. К общим относятся:

- положительная кредитная история;

- стабильный высокий доход в течение продолжительного времени;

- его прозрачное отображение в официальных источниках (гос.реестрах).

Не так часто физические лица покупают нежилое помещение и берут коммерческую ипотеку. К ним банк предъявляет особые требования.

Наиболее подходящим кандидатом будет гражданин, чьи доходы выше среднего. Условия для граждан:

- достижение совершеннолетнего возраста (однако для клиентов банка ВТБ минимальный возраст – 21 год);

- лицо не должно быть старше 65 лет (исключение: ВТБ — 60 лет, Сбербанк — 75 лет);

- наличие гражданства РФ.

По общему правилу, банки куда охотнее предоставляют кредит или ипотеку гражданам, имеющим постоянную работу, чем предпринимателям. Кроме общих условий и возрастных требований, предъявляемых к физ.лицам, особые условия выдвигаются к ИП, желающим оформить кредит:

- деятельность осуществляется более одного года;

- используется общая система налогообложения;

- упрощенная система налогообложения допустима, но при этом расчет налога должен учитывать максимальную прибыль;

- предоставление крупной суммы первичного взноса.

Для юридических лиц банки также выделяют индивидуальные критерии:

- организация зарегистрирована в РФ;

- ее деятельность осуществляется более полугода (для сезонных организаций – более года);

- ограничения по годовому доходу каждый банк предъявляет индивидуальные (Сбербанк – от 60 до 400 млн.руб.).

Требования к объекту

Объектами коммерческой недвижимости признают здания, сооружения и земельные участки, целевым назначением которых является извлечение прибыли в пользу их владельцев. Они могут быть выражены в форме:

- зданий под офисы;

- торговых центров;

- гостиничных комплексов;

- предприятий общественного питания;

- частных медицинских организаций;

- прочих недвижимых объектов, целью создания которых является получение прибыли.

Как и в случае с условиями к заемщикам, индивидуальные требования к недвижимости у банков могут несколько, хотя и незначительно, различаться. Стандартные же критерии едины:

- строение должно быть капитальным;

- оно не находится в аварийном состоянии и не подлежит сносу;

- имеется подключение к сети ИТО;

- здание или участок не имеет обременений и ограничений;

- все технические документы соответствуют планировке здания и заверены архитектурными и градостроительными органами;

- участок или здание находятся в том же регионе, что и банк.

Кроме того, банк может установить ограничение на покупаемую площадь. Как правило, помещение должно быть не более 150 м2.

Что выгоднее: коммерческая ипотека, аренда или лизинг

Альтернатива коммерческой ипотеке — аренда или лизинг. Каждый из этих вариантов имеет свои особенности. В частности, при аренде, недвижимость остается в собственности владельца. При лизинге, в оплату входит и погашение части стоимости недвижимости. Поэтому, когда заканчивается срок договора, недвижимость переходит в собственность нового владельца.

Каждый из этих вариантов имеет свои плюсы и минусы. Если рассматривать только с финансовой стороны, то наиболее выгодным вариантом будет оформление ипотеки на юридическое лицо.

Лизинг, как альтернатива коммерческой ипотеке

Среди основных плюсов лизинга можно выделить минимальные риски и более удобные условия. Это касается в первую очередь условий налогообложения, содержания недвижимости в рабочем состоянии.

Главным минусом является более высокая процентная ставка. Поэтому при принятии окончательного решения, нужно внимательно изучить все предложения банков, сравнить условия, скрупулезно все просчитать и определиться с выбором. При этом обязательно следует учитывать положение компании на рынке, реальную платежеспособность и доходность, рентабельность бизнеса, цели, на которые берется кредит.

Ипотека для ИП: условия и документы

Бизнес-ипотека отличается в каждом конкретном банке, однако можно выделить некоторые общие для всех клиентов условия, которые позволят вам сориентироваться при подготовке к обращению в кредитную организацию.

- Так, юридическое лицо должно работать не меньше года и не иметь задолженностей по налогам и взносам. Некоторые банки поднимают планку минимального стажа до 1,5 года и больше.

- Вы работаете без существенных колебаний прибыли. Для банков важна стабильность, и сезонный доход для них – большой недостаток. Кафе скорее получит кредит, чем, например, лодочная станция или прокат роликов и велосипедов. Еще один минус – нерегулярное ведение бизнеса.

- Оборот средств на расчетном счете достаточен для банка. В идеале он должен составлять от 50 тыс. в месяц. Некоторые организации не предоставляют займы предпринимателям, оборот по расчетному счету которых составляет меньше 1 млн в год.

- Режим налогообложения соответствует реальности, а документы четко отражают размер дохода вашего бизнеса и его финансовое состояние.

Список документов также зависит от банков, а также от схемы налогообложения, которую вы применяете для своего бизнеса. Поэтому его стоит уточнить в организации, в которую вы хотите обратиться за кредитом.

Чтобы получить ипотечный кредит для ИП, вам потребуется собрать следующие бумаги:

- Личные документы – паспорт гражданина РФ, военный билет, ИНН;

- Копия свидетельства о госрегистрации в качестве индивидуального предпринимателя; выписка из ЕГРЮЛ или ЕГРИП;

- Налоговая декларация за завершенный налоговый период или, если вы используете общую или упрощенную систему налогообложения, за последние 12 месяцев;

- Если имеются – копии лицензий и сертификатов;

- Копия патента для индивидуальных предпринимателей на патентной системе налогообложения;

- Налоговая декларация за два последних квартала, если вы применяете единый налог на вмененный доход;

- Налоговая декларация за последний календарный год для ИП, использующих налог на доходы физлиц.

Дополнительно могут потребоваться:

- Управленческая отчетность – книга доходов и расходов, тетрадь по учету деятельности;

- Контрольно-кассовая лента, заверенная в налоговой (если вы пользуетесь кассой);

- Копии договоров с поставщиками, клиентами, покупателями;

- Выписки с расчетного счета;

- Договор аренды или выписка из ЕГРН о праве собственности на помещение, в котором вы ведете бизнес.

Режим налогообложения

Ипотека для ИП может стать недоступной из-за режима налогообложения, применяемого для вашего бизнеса. Достоверно продемонстрировать банку уровень доходов позволяет отчетность по стандартной или упрощенной системе налогообложения. Заверенная декларация показывает, какой объем расходов несет бизнесмен, какой объем прибыли заявляет. Банк также определяет благополучность бизнеса по продолжительности стабильного периода. Так, если прибыль (с вычетом расходов на иждивенцев и собственное проживание) превышает размер ежемесячного платежа, а предоставленный пакет документов не вызывает сомнений, кредит будет одобрен.

А вот предприниматели, выплачивающие фиксированную сумму налога или купившие на свою деятельность патент, вызывают недоверие у банков. Дело в том, что декларация таких ИП не может полностью продемонстрировать финансовое положение клиента, а это – уже серьезный аргумент для отказа в ипотеке.

Что предлагают банки?

Итак, давайте разберем предложения от самых крупных банков и на каких условиях они выдают свой заем.

Самый крупный российский банк Сбербанк предлагает своим клиентам оформление кредитного продукта «Бизнес-Недвижимость». Благодаря ему заемщики смогут купить коммерческую недвижимость на выгодных условиях.

Банк ВТБ 24 предлагает своим клиентам кредитный продукт «Бизнес-Ипотека». Благодаря нему можно приобрести такое коммерческое имущество, как производственное помещение, торговое помещение, складское помещение или офис.

Еще один банк, предлагающий свой кредитный продукт по данной программе – это РоссельхозБанк с кредитным продуктом «Коммерческая ипотека».

Кредитный продукт выдается на следующих условиях:

- деньги выдаются только на покупку коммерческой недвижимости;

- по программе можно взять максимум двадцать миллионов рублей;

- максимальный срок, на который можно рассчитывать – 10 лет;

- дополнительные средства можно получить на ремонт недвижимости;

- в качестве отсрочки по кредиту можно получить до одного года;

- можно не вносить первоначальный взнос.

Банк «Уралсиб» предлагает своим клиентам кредитный продукт «Бизнес-Инвест». Особенно такой тип займа пригодится в том случае, если недвижимость вам не по карману, но при этом у вас нет возможности слишком долго копить на помещение.

Кредитная программа позволяет купить не только коммерческую недвижимость, но и сделать ремонт в помещении, приобрести спецтехнику, модернизировать оборудование или даже купить готовый бизнес. У банка имеется и программа рефинансирования, позволяющая погасить долги за коммерческую недвижимость перед другими банками.

Финансовая программа предлагает следующие условия кредитования:

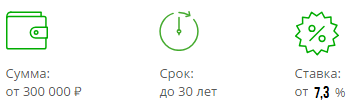

- минимальная сумма займа может составлять 300000 рублей, а максимальная исчисляется миллионами;

- кредитный продукт можно оформить только в рублях;

- минимальный срок, на который можно взять заем – пол года, а максимальный – 10 лет;

- процентная ставка изначально неизвестна – она определяется только после того, как клиент предоставит все бумаги и они будут рассмотрены;

- не смотря на то что все современные банки давно отменили комиссии за открытие кредита, Уралсиб пренебрегает этим правилом – в итоге минимальный размер комиссии составляет 25 тысяч рублей, а максимальный – 105 тысяч;

- финансовая компания предлагает разные способы погашения кредитового продукта (в том числе по индивидуальному графику, когда речь идет о сезонном бизнесе, равными частями или аннуитетными платежами);

- так же банком предоставляется несколько вариантов обеспечения по займу – это может быть поручительство, различный транспорт, недвижимость и так далее;

- по кредитному продукту предполагается обязательное страхование имущества;

- доля участия заемщика в проекте должна быть не менее десяти процентов.

Порядок оформления

Общей чертой ипотеки для граждан и для юридических лиц является ее довольно сложное оформление:

- потребуется собрать и представить в банк множество самых разных документов, касающихся как заемщика, так и приобретаемого в кредит объекта;

- результатом рассмотрения заявки вовсе не обязательно станет ее одобрение.

Но в случае положительного ответа придется пройти две обязательные стадии:

- оценку помещения и регистрацию прав;

- страхование имущества.

Документы

Список документов банки рекомендуют уточнить у специалистов кредитного отдела. Но как правило, это:

- анкета-заявление;

- учредительные документы и свидетельство о регистрации ЮЛ;

- финансовые и хозяйственные документы.

Госпошлина за регистрацию

Обращаться за регистрацией прав придется в Росреестр дважды:

- Сначала покупатель регистрирует свое право на приобретенное помещение, это право собственности.

- Затем регистрируется договор залога (ипотеки).

Такой порядок установлен статьей 339 ГК РФ. Без этого договор недействителен.

За услуги государственной регистрации взимается плата – госпошлина.

Для юридических лиц она составляет:

- 22 т.р. за оформление права собственности;

- 4 т.р. за договор ипотеки.

Страхование

Помимо оплаты услуг оценщика и государственного регистратора, заемщику предстоят траты на страхование имущества.

Такое требование содержится в законе «Об ипотеке».

Приобретаемый и передаваемый в залог объект обязательно страхуется от повреждения или разрушения. Такая страховка выгодна обеим сторонам кредитного договора.

При наступлении страхового случая:

- банк получит свои деньги назад из страховой выплаты;

- заемщик освободиться от долга, хоть и лишится имущества.