Какие документы нужны для оформления ипотеки?

Содержание:

Что делать после одобрения ипотеки?

Когда банк выносит окончательное решение по выдаче ипотеки, следует переходить к другой фазе сбора пакета документов.

Заявителю обязательно потребуется принести договор купли-продажи, страховой полис. Затем недвижимость нужно будет зарегистрировать в собственность. Далее обязанность заключается в своевременном внесении платежей по кредиту.

Если ипотечный кредит был оформлен в Сбербанке, ежемесячные платежи по кредиту можно вносить дистанционно через личный кабинет Сбербанк Онлайн. О том, как платить за кредит через Сбербанк Онлайн читайте здесь.

Популярные вопросы по теме статьи:

Какие документы нужны для ипотеки?

Чтобы оформить ипотеку, необходимо в первую очередь подать заявку на ипотечный кредит в банк. Если ее оформят, нужно подготовить пакет документов, соответствующий выбранной программе. Однако основной перечень от заемщика является неизменным:

- паспорт;

- второй документ, удостоверяющий личность;

- справка о доходах;

- согласие супруга/супруги на ипотечный кредит;

- свидетельства о рождении детей, если они есть.

Далее заемщик предоставляет документы в зависимости от выбранной программы. К примеру, для ипотеки на строящееся жилье требуются:

- договор с застройщиком;

- кадастровый паспорт, строящегося жилья;

- экспертная оценка квартиры;

- подтверждение разрешения на строительство.

Для ипотеки на вторичное жилье нужны документы от продавца, подтверждающие чистоту сделки.

Для участия в программе «Военная ипотека», нужна предварительная регистрация и подача рапорта по месту службы.

Сколько рассматривают документы на ипотеку?

Срок рассмотрения документов на ипотеку, как правило, состоит из двух этапов. В течение 5-15 дней (зависит от банка) рассматривается предварительная заявка, которую в большинстве случаев можно оформить онлайн.

Если по предварительной заявке приходит одобрение, необходимо явиться в банк и получить список необходимых документов. Собрать их и в назначенный день и час принести в банк. Срок рассмотрения полного пакета документов не может превышать 30 дней.

Что делать, если банк отказал в предоставлении ипотечного кредита?

Банк, как правило не называет причин отказа, однако чаще всего решение связано с низкой заработной платой, наличием других кредитных обязательств, отсутствием стабильной работы.

Подавать заявку на ипотеку повторно, следует при условии, что как-то изменилось финансовое положение.

Можно ли оформить ипотеку без справки о доходах?

Есть несколько вариантов оформить ипотеку без справки о доходах.

- Обратиться в банк, где у вас действует зарплатная карта. Такие клиенты могут оформлять кредиты и ипотеку без предоставления справки о доходах, так как в банке уже имеется вся необходимая информация. Кстати, зарплатные клиенты, как правило, могут оформить ипотеку по ускоренной программе и сниженной процентной ставке.

- Второй вариант, оформить ипотеку под залог. Если имеется другая недвижимость в собственности, можно оформить ипотеку под нее. Это будет гарантом для банка, что в случае прекращения выплат она отойдет к нему.

Можно ли оформить ипотеку по 2-м документам?

Многие банки сегодня предлагают оформить ипотеку по двум документам. Однако, углубившись в условия программ, становится ясно, что действует это предложение только для зарплатных клиентов. Паспорт и второй документ, удостоверяющий личность позволят зарплатным клиентам Сбербанка, оформить там ипотеку. Главное, чтобы доходы были хорошими.

Как выдают ипотеку: наличными или на карту?

Если ипотека оформляется на новострой, банк перечисляет сумму строительной компании, а заемщик получает график внесения платежей и непосредственно в саму строительную компанию деньги не несет. Он обязан ежемесячно перечислять установленную сумму, банку.

При оформлении ипотеки на вторичное жилье, деньги, как правило, переводят на специально открытый счет или дебетовую карту. Наличными в банке ипотеку не выдают, но их можно снять с пластиковой карты (к примеру, в банке Тинькофф действует такая схема).

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Условия погашения ипотеки материнским капиталом в Сбербанке

- Как оформить ипотечный кредит в банке Юникредит?

- Условия ипотеки для ИП в Сбербанке

- Как взять ипотеку в Райффайзенбанке в 2019 году?

- Как взять ипотеку в банке «Открытие»?

- Как оформить военную ипотеку в Сбербанке?

- Ипотека в ВТБ 24: условия для физических лиц

- Может ли иностранец оформить ипотеку в России?

- Как оформить ипотеку в Банке Москвы для физических лиц

Какие нужны документы для ипотеки: молодая семья

Ипотечная программа для молодых семей совершенствуется с каждым годом. Они есть во многих банках. Условия и документы могут отличаться.

Молодые семьи имеют возможно поучаствовать в банковских и государственных программах. Они отличаются друг от друга и требуют различных документов. Государственная помощь безвозмездная. Семья должна доказать статус нуждающейся в жилье, предоставить документы о браке, наличии детей, справку о составе семьи, документальное подтверждение отсутствия в собственности недвижимости или несоответствия жилья общепринятым нормам. В местных органах самоуправления семья получает сертификат участника программы на определенную сумму. Его нужно предъявить в банке вместе с другими документами.

Семьи, не участвующие в государственной программе, имеют возможность выбрать подходящую ипотечную программу в банке. Особенных документов не требуется, и сложностей при оформлении кредита не возникнет. Список документов стандартный. Участие в программе подтверждается свидетельством о браке и свидетельствами о рождении детей.

Молодые семьи, желающие использовать средства материнского капитала в качестве первоначального взноса, приносят сертификат, справку из Пенсионного фонда о состоянии счета, официальное разрешение на использование средств. Потратить средства маткапитала можно после достижения ребенком трехлетнего возраста.

Ипотека для семей высчитывается с учетом дохода всех работающих членов семьи. Документы предоставляют оба супруга. Бабушки и дедушки могут стать созаемщиками и тоже предъявить справки о доходах.

Основные моменты ипотечного кредитования

Ипотека от Сбербанка – почему именно здесь? В РФ много других кредитных организаций, которые так же предоставляют специальные программы, но практически все кредитные компании имеют коммерческую форму собственности, а капитал государства отсутствует.

ПАО «Сбербанк» учрежден ЦБ РФ, который в свою очередь является главным акционером, и поэтому ипотека имеет свои преимущества: высокая степень безопасности и программы поддержки от государства.

Условия предоставления ипотеки

Жилищное кредитование доступно не каждому. Банк ограничивает возможности заемщика и созаемщиков определенными требованиями. Основной список представлен ниже:

- Возрастное ограничение. На время подачи заявки гражданину, который претендует на выдачу кредита и созаемщикам должно быть не менее 21 года. Возрастное ограничение на момент выплаты полной стоимости по договору – 75 лет;

- Подтвержденный заработок и стаж у данного работодателя не менее полугода, так же гражданин может быть зарегистрирован как ИП (желательный срок действия ИП – 2 года);

- Обязательным является документальное доказательство дохода.

Взять кредит смогут только граждане РФ. Покупаемая недвижимость по госпрограмме должна располагаться на территории Российской Федерации.

Если доход семьи признан недостаточным для внесения ежемесячных платежей, можно дополнительно привлечь поручителей. Это лица, которые должны отвечать всем требованиям. Созаемщик ответственен за надлежащее исполнение заемных обязательств так же, как и основной заемщик. При расчете средств на выдачу кредита, заработок созаемщиков суммируется.

Объекты ипотечного кредитования

По специальным государственным программам кредитования можно приобрести не только квартиру:

- частный дом;

- таунхаус;

- часть недвижимости;

- комната;

- дача;

- коттедж;

- гараж;

- участок ИЖС.

Если вы покупаете частный сектор с участком, то это считается объединенным между собой объектом: дом и участок.

Государственные программы

Сбербанк предоставляет своим клиентам широкий выбор способов жилищного кредитования, чаще всего семьи пользуются заемной суммой, приобретая вторичную недвижимость или новостройки. Особенности программных продуктов на покупку готового дома, комнаты, квартиры или строительства рассмотрим ниже:

- Приобретение жилья: объект вторичного рынка недвижимости (дом, комната, квартира и т.д.) / новостройки (на этапе строительства, готовый объект).

- Валюта: только в рублях.

- Собственные средства: от 10 % в обоих случаях.

- Процентные ставки: минимум 12,5 % в обоих случаях.

- Минимальный размер заемных средств: 45 тыс. руб.

- Размер выдачи заемных средств: не ограничен.

- Комиссионные сборы за досрочное погашение и оформление: отсутствуют.

- Обеспечение кредита: передача приобретенного жилья в залог.

- Привлечение лиц для увеличения базы при расчете кредитного лимита: есть.

- Льготные условия и специальные предложения для молодых семей и граждан, которые являются клиентами банка (начисления пенсионных выплат или заработной платы производится на расчетный счет): есть.

Документы для ипотеки

Кредитные организации требуют закрытый перечень документов, подходящий каждому без исключения банку. К стандартному списку добавляются бумаги, подчеркивающие особенность кредита: материнский сертификат, удостоверение военнослужащего. Но иногда держатель средств оставляет за собой право запрашивать иные документы, основываясь на индивидуальности случая. Их следует донести по требованию банка.

Итак, какие стандартные документы нужно собрать для получения ипотечного кредита:

Анкета. Бланк можно скачать на сайте банка или получить в офисе. Она несложная в заполнении. Анкета одновременно является заявкой на ипотеку, поэтому в ней много вопросов личного характера: о членах семьи, о доходах, о наличии недвижимого имущества.

- Паспорт заемщика и созаемщика, копия всех страниц.

- СНИЛС, ИНН.

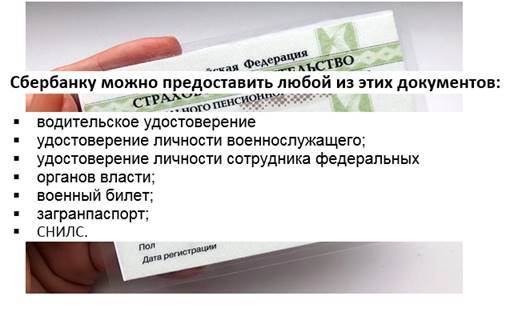

Помимо паспорта банки просят СНИЛС. Некоторые банки предлагают заемщику самостоятельно выбрать, что предоставить в качестве второго документа, удостоверяющего личность:

Частые вопросы

Можно ли получить ипотеку со справкой в свободной форме?

Во многих банках можно оформить ипотеку со справкой в свободной форме. Она служит подтверждением дохода вместо 2-НДФЛ в том случае, если официальная часть доходов заемщика слишком мала.

Какие банки дают ипотеку с такой справкой?

Многие банки принимают справку в свободной форме у зарплатных клиентов или при оформлении ипотеки по двум документам. С полным списком организаций вы можете ознакомиться на Выберу.ру.

Какие требования банк предъявляет к заемщикам?

Заемщик, который хочет получить кредит под залог недвижимости без доходов, должен соответствовать требованиям банка. Так, некоторые организации выдают займы под залог квартиры клиентам от 21 года до 65 лет. Взять кредит под залог без подтверждения дохода пенсионерам бывает труднее, и каждый банк фактически устанавливает собственные возрастные границы. Как правило, кредит под залог квартиры выдается гражданам не старше 70 лет.

Ипотека по двум документам: возможно ли?

Сбор такого количества документов требует времени и сил и может затянуться на достаточно долгое время. А иногда оформить ипотеку нужно буквально «здесь и сейчас», не тратя время на сбор огромного количества бумаг. Некоторые банки предлагают заемщикам воспользоваться услугой ипотеки по двум документам. Как это работает?

Так, заемщик может обладать достаточной суммой, чтобы внести первоначальный взнос по кредиту в размере 40−50%, или же быть зарплатным клиентом банка. Стоит так же отметить, что при таком оформлении вы можете получить кредит на меньшую сумму и на сокращенный срок.

Как происходит оформление ипотеки

Для подписания кредитного договора заявителю недостаточно просто подготовить требуемый в банке перечень документов для ипотеки. Оформление жилищного кредита включает в себя ряд важных этапов:

Выбор банка

Нужно обратить внимание не только на условия кредитной организации, но и на соответствие выдвигаемым ею требованиям. Важным параметром при выборе является и способ погашения выданного кредита — он должен быть удобен и доступен заявителю

Желательно, чтобы оплата ипотеки была без комиссии.

Подача заявки и получение одобрения. Для того, чтобы оставить заявление на предоставление кредита, не требуется полный пакет документов для ипотеки, а вынесенное решение будет лишь предварительным

Но заемщику важно понимать, какую сумму ему может одобрить банк.

Поиск объекта недвижимости. На основании решения банка и выдвигаемых требований к приобретаемой квартире, заявитель подбирает подходящую квартиру

Важно, что кредитное решение действует 1-2 месяца. Если клиент не определится с выбором жилья к этому сроку, то заявку придется подавать снова.

Предоставление в банк всех документов. После согласования с застройщиком или продавцом условий сделки, заявитель собирает и отдает в банк на проверку все необходимые документы для оформления ипотеки.

Определение итоговой стоимости квартиры. Если документы заявителя прошли проверку, то банком оценивается недвижимость и принимается решение об ее окончательной цене, которая будет указана в документах.

Подписание ипотечного договора.

Оплата первоначального взноса.

Выдача кредита. Средства могут быть выданы самому клиенту (редко) или перечислены на счет продавца или застройщика (чаще всего).

Часто в банках есть застройщики-партнеры. Если клиент покупает квартиру у них, то процесс выдачи кредита проходит быстрее и проще.

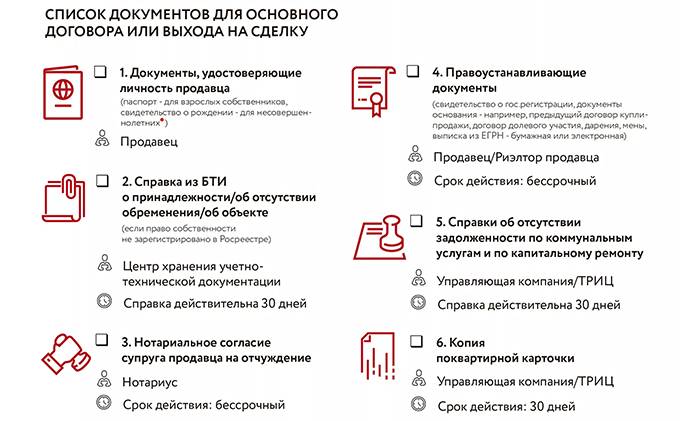

Нужные документы для продавца

Суть ипотеки заключается в том, что одновременно с оформлением жилья в собственность оформляется и банковский залог, в котором обеспечением является приобретаемая недвижимость.

Логично, что в первую очередь банку нужен договор купли-продажи от продавца — его интересует не ипотека, а деньги, в том числе и банка, поэтому его-то и будут проверять максимально пристально.

Договор оформляется обычным способом, как правило через риелтора, но сам он немного отличается от типового и обязательно уточняет:

- Что часть средств предоставляется банком в качестве кредита;

- Точную сумму самого кредита для ипотеки;

- Как только право собственности будет оформлено на имя покупателя, жилплощадь автоматически переходит в качестве залога банку в счет ипотеки;

Естественно, что есть обязательный список документов, которые предоставляет продавец, и этот список должен быть даже избыточно исчерпывающим:

- Свидетельство о государственной регистрации права собственности на жилье;

- Правоустанавливающие документы.

Перечень правоустанавливающих документов

Некоторые банки предпочитают перестраховаться или переложить часть затрат на участников сделки.

В любом случае правоустанавливающие документы без проблем получит риелтор:

- Договор купли-продажи;

- Договор дарения (скорее всего в этом случае могут потребоваться дополнительные документы, если договор заключался не между близкими родственниками);

- Право на наследство (тоже могут возникать вопросы, если жилплощадь передавалась в наследство долями — об этом ниже);

- Свидетельство о приватизации;

- Выписка из Единого государственного реестра, в которой указываются права на жилье, обременения и предыдущие сделки.

На самом деле это самая «простая» справка, которую легко за минуты заказать в любом МФЦ, но нужно учитывать, что она действительна только один календарный месяц.

По правилам, если жилплощадь находится в долевой собственности, то нужно зафиксировать отказ остальных долевых собственников от права «первого покупателя».

Важно: В первую очередь нужно предоставить право выкупа другим долевым собственникам, и только потом можно будет продавать свою долю «на сторону». Согласие супруга/супруги продавца на продажу, которое нужно оформить нотариально

Согласие супруга/супруги продавца на продажу, которое нужно оформить нотариально.

Если же жилье было в собственности продавца до брака, было подарено или передано по наследству, то такое разрешение не требуется. Разрешение требуется только на совместно нажитое имущество.

- Нотариальная доверенность, если продавец совершает сделку через третье лицо;

- Разрешение от органов опеки, если на долю от жилплощади претендует несовершеннолетнее лицо.

Это самый скользкий момент на вторичном рынке, в который никто не хочет влезать. Поскольку ипотечная сделка кредитной организации очень выгодна, то только покупатель будет нести ответственность.

Нужно ли обращаться в агентство или к риелтору?

Вопрос привлечения риелтора в качестве помощника при подборе вариантов жилья не первичном рынке остается открытым. Каждый сам решает, насколько ему важны советы другого человека за дополнительную плату. Однако не стоит забывать о том, что серьезное агентство обычно предлагает не столько гида по строящимся домам и полуготовым объектам, сколько юридическую помощь в выборе застройщика и выгодного кредитного плана.

Платить посреднику однозначно стоит, если:

- человек покупает недвижимость в другом, незнакомом ему городе;

- клиент не имеет возможности сам подобрать варианты, подходящие под его критерии;

- в штате агентства есть юрист, готовый разъяснить положения предлагаемых к подписи договоров;

- риелтор готов взять на себя не только подбор объектов, но и их проверку (анализ надежности застройщика, получение выписок из ЕГРН, ознакомление с информацией о задолженностях и обременениях).

Выбор банка и ипотечной программы

Сделать правильное решение и выбрать определенный банк очень важно, так как данное решение может существенно сэкономить вам денежные средства, а также ваше время. Оценивать банки необходимо в соответствие со следующими критериями:

Оценивать банки необходимо в соответствие со следующими критериями:

- Процентные ставки по кредиту. Как правило, различные банки устанавливают различные процентные ставки по одному и тому же виду кредитования. Поэтому перед тем, как оформлять ипотеку, необходимо ознакомиться с предложением как можно большего количества банков;

- Репутация банка. Ее можно запросто проверить в интернете, найдя отзывы клиентов, которые обслуживались в этом банке. Почти каждый банк с хорошей репутацией имеет специальный раздел на своем сайте в интернете, посвященные отзывам. Если такового нет, то отзывы можно поискать на различных форумах, посвященных данной тематике;

- Наличие льготных программ. Некоторые банки, чаще всего частного типа, предоставляют своим постоянным клиентам скидки по кредиту в виде понижения процентных ставок по выбранному способу кредитования или же другие привилегии.

Стоит отметить, что помимо банков можно рассматривать и другие финансовые учреждения, которые предоставляют услуги по выдаче ипотеки и при этом имеют лицензию на ведения такой деятельности. В выбранном банке также может существовать несколько ипотечных программ, которые предусматривают наличие различных привилегий.

Самые востребованные кредитные учреждения

В ТОП самых посещаемых и одобряющих такие займы кредитных организаций входят такие банки как – Россельхозбанк, ВТБ24 и Сбербанк.

В ТОП самых посещаемых и одобряющих такие займы кредитных организаций входят такие банки как – Россельхозбанк, ВТБ24 и Сбербанк.

Так как учредителем именно этих кредитных организаций является центральный банк России, что позволяет сдерживать процентные ставки и предоставлять доступные условия кредитования:

- процентная ставка граничит в пределах 9-12,5%;

- размер первоначального взноса не превышает 20-30%;

- сумма выдаваемого займа варьируется в ценовой линейке от 500 тыс. руб. до 30 млн. руб.;

- срок рассмотрения заявления в среднем составляет от 3 до 7 дней;

- обязательным условием такого кредитного продукта является страховка приобретаемого объекта недвижимости.

Использование социальных программ при оформлении ипотеки

Особенно привлекательные ставки по ипотеке финансово-кредитные учреждения могут предложить только тем покупателям, которые подходят под критерии льготного жилищного кредитования. Таких программ в России не так много:

- Для семей с детьми, Постановление Кабмина №1711. Доступна для родителей, воспитывающих двух и более детей, младший из которых родился не ранее 1 января 2018 года. Первоначальный взнос по ипотеке можно погасить с помощью сертификата на материнский капитал. Ставка по кредиту не может превышать 6%. Государственная поддержка в виде доплаты процентов по ставкам, превышающим 6%, будет длиться от 3 до 8 лет (в зависимости от количества детей). Оформить ипотеку можно до 2022 года. Жилье не должно быть дороже 6 млн.руб, если квартира приобретается в регионах, и 12 млн.руб, если недвижимость расположена в Москве, Санкт-Петербурге или тех же областях.

- Военная ипотека, закон №117-ФЗ. Доступна для военнослужащих-контрактников, участвующих в накопительной программе (НИС) не менее 3 лет. На деле механизм работает как поэтапное погашение займа на покупку жилья за счет средств Минобороны. Возвращать деньги в бюджет придется только тем, кто прослужил в армии менее 10 лет и был уволен по собственным причинам или из-за невыполнения условий контракта. Тем, кто отдал Родине 20 лет службы, ничего выплачивать не придется даже после увольнения.

- Дальневосточная льготная программа. Распространяется на территории Бурятии, Забайкалья, Амурской, Хабаровской, Магаданской и Сахалинской областей, а также Камчатки, Приморья, Республики Саха и Камчатки. Молодые семьи (даже не имеющие детей) могут получить кредит по ставке 2% годовых.

Документы о доходе и занятости

Для обозначения дохода используется:

Справка о зарплате за последний год – только оригинал. Если заинтересованное лицо сменило место работы, предоставляется справка о доходах с предыдущего места занятости.

Какие документы нужны при подтверждении занятости:

- Заверенная работодателем копия трудовой книжки.

- Копия трудового договора (при трудоустройстве по совместительству).

Дополнительная документация, которую может затребовать банк:

сведения о наличии кредитов в других банках (копии кредитных договоров, справки о размере задолженности, график платежей);

информация о том, что предыдущий займ успешно погашен (для подтверждения кредитоспособности).

Документы для подачи заявки на ипотеку в новостройке

Приобрести в кредит квартиры в новых домах могут российские граждане, а иногда и иностранцы. Первым этапом в оформлении станет выбор подходящей кредитной программы и подача заявки. Документы для оформления ипотеки в новостройке будут несильно отличаться в зависимости от гражданства заемщика.

Стандартный пакет включает следующие бумаги:

- паспорт российского или иностранного гражданина;

- СНИЛС (только граждан РФ);

- справки, подтверждающие доход и занятость;

- военный билет (только для мужчин – граждан РФ в возрасте до 27 лет);

- бумаги, подтверждающие законное пребывание в РФ (только для иностранных граждан);

- свидетельство о браке (при наличии соответствующих оснований).

Рассматривают заявку и принимают решение в среднем за 2-7 дней. Иногда может потребоваться дополнительное время для проверки информации, например, запрашивая подтверждение справок у работодателя. Но специально затягивать процедуру никто не будет.

Подтверждение дохода и занятости

По стандартным условиям запрашивает справку о зарплате по форме 2-НДФЛ и копию трудовой книжки. Их можно получить у работодателя, обратившись в отдел кадров, бухгалтерию или к непосредственному руководителю.

Некоторые банки принимают для подтверждения доходы также справку по форме работодателя или собственному образцу, налоговые декларации. А вместо копии трудовой книжки можно представить заверенную выписку из нее или копию контракта.

Если заемщик решил оформить ипотечный кредит в банке, через который он получает зарплату, то ситуация упростится. Ему не придется подтверждать размер зарплаты. Эта информация уже есть в распоряжении банка и сотрудники кредитной организации без проблем ее получат. Копии трудовой книжки в этой ситуации также обычно не нужны.

Ипотечный кредит без подтверждения доходов

Собрать все документы для ипотеки в новостройке не всегда просто, а часто и нереально. У многих возникают сложности с подтверждением доходов. Часто официальная зарплата установлена в минимальном размере или ее совсем нет. Предприниматели, владельцы бизнеса также не всегда могут подтвердить доходы с помощью деклараций. Банки учли этот момент и предложили ипотечные программы с оформлением без справок о доходах и копий трудовой книжки.

Для подачи заявки на ипотеку без подтверждения дохода будет достаточно только паспорта и СНИЛС. Данные программы имеют ряд особенностей, о которых надо знать обязательно:

- Первый взнос должен составить минимум 50% от стоимости жилья (редко – от 35%).

- Воспользоваться такими программами смогут обычно только российские граждане, даже если в выбранном банке доступно ипотечное кредитование для иностранцев.

- Ставка по кредиту будет выше на 1-2%.

Если кредитная история не идеальна, то рассчитывать на одобрение ипотечного кредита без подтверждения дохода не стоит. Финансовое учреждение часто предпочтет не рисковать и предложит воспользоваться в этой ситуации стандартной программой.

Оформление покупки в готовой новостройке

Самая простая ситуация, если дом уже построен. В этом случае достаточно представить документы на собственность по квартире в новостройке, а ипотека будет оформляться по стандартной схеме:

- для согласования недвижимости в банк предоставляет выписка из ЕГРН, отчет по оценке (при необходимости);

- между банком и заемщиком заключается кредитный договор, договор залога недвижимости, закладная (при необходимости);

- заемщик заключает необходимые договора со страховыми компаниями, вносит первый взнос;

- между заемщиком и застройщиком заключается договор купли-продажи, на жилье;

- сделка и обременение регистрируются в Росреестре;

- банк переводит деньги компании-продавцу.

Фактически сделка проходит точно так же, как и на вторичном рынке, но покупка квартиры осуществляется у застройщика. Данный вариант удобен всем, но цена за квадратный метр будет самой высокой.

Советы профессионалов

Прежде чем продать квартиру по ипотеке, стоит прислушаться к рекомендациям специалистов:

- нужно соглашаться на сделку, сотрудничая с банком, имеющим хорошую репутацию, который контролирует легитимность каждого этапа и исполнение всех нюансов, оговоренных в договоре;

- оба договора нужно заверять у нотариуса, заслуживающего доверие;

- не стоит связываться с сомнительными покупателями, даже если все бумаги будут заверены в соответствии с существующим законодательством;

- перед продажей требуется привести в порядок всю документацию, а также погасить имеющиеся долги по платежам за коммунальные услуги.

Если когда-то была совершена перепланировка, но она не внесена в техпаспорт, придется обязательно исправить это перед продажей. Иначе договор не состоится.