Все о рефинансировании ипотеки по дду: требования, процедура оформления. какие банки могут дать согласие?

Содержание:

Процентная ставка на рефинансирование ипотеки в Райффайзенбанке

Если физическое лицо оформляет рефинансирование ипотеки в Райффайзенбанке, значит клиент ожидает более лояльных условий, сравнительно с предыдущими. В банковском учреждении размер процентной ставки зависит от цели, для которой выдана предыдущая сумма денег (потребительский целевой займ, ипотека, автокредит и т.д.). Также если человек был участником какого-либо проекта или является корпоративным клиентом, размер процентной ставки будет ниже. Кроме того, происходит начисление дополнительных льгот.

Будет процентная ставка фиксированной или плавающей зависит от условий договора. Стоит отметить, что в Райффайзенбанке можно оформить ипотеку на:

- Квартиру или таунхаус на вторичном рынке жилья;

- Квартиру на первичном рынке недвижимости;

- Готовый дом с земельным участком.

Также физическое лицо может получить ипотеку на ремонт жилого объекта.

Стоит отметить, что преимущества рефинансирования ипотеки в Райффайзенбанке для физических лиц такие:

- помощь в переводе кредита и оформлении докмуентов,

- замена валютной ипотеки на рублевую,

- снижение процентной ставки,

- увеличение срока выплаты кредита.

Условия и требования

Чтобы получить от банка одобрение заявки на рефинансирование ипотеки, физическому лицу необходимо соответствовать ряду требований

В первую очередь сотрудники банка обращают внимание на:

- Платежеспособность клиента;

- Размер дохода;

- Наличие дополнительных трат.

Подтвердить все это можно путем представления документов с места работы и справок от предыдущего кредитора, доказывающих отсутствие просрочек по платежам.

Также Райффайзенбанк предъявляет к потенциальным заемщикам такие требования:

- возраст старше 21 года, но младше 65 лет;

- наличие временной или постоянной прописки. Рефинансирование предоставляется как иностранным гражданам, так и резидентам;

- официальная регистрация;

- официальное трудоустройство, стабильный заработок и опыт работы. Размер дохода для центральных регионов должен быть выше 20 000 рублей в месяц. Для других регионов РФ — от 15 000 рублей. Стоит отметить, что рефинансирование делается в том случае, если трудовой стаж на последнем рабочем месте составляет полгода с учетом общего стажа в один год. И не менее трех месяцев работы на последней должности с общим стажем в два года. Если это первое трудоустройство заемщика, проработать нужно не меньше одного года в компании, чтобы оформить ипотеку;

- наличие хорошей кредитной истории и один оформленный и закрытый благополучно заем на момент заполнения заявки;

- если у потенциального клиента есть открытые кредиты в других банках в рефинансировании откажут (исключение ипотека, с которой клиент и обращается в Райффайзенбанк);

- для получения рефинансирования ипотеки необходимо найти созаемщика. Автоматически созаемщиками становятся официальные супруг/супруга. Если в роль созаемщика привлекается близкий родственник, он не должен иметь доли в недвижимости по ипотеке.

Если физическое лицо соответствует требованиям будут рассмотрены условия самого кредита, оформленного в другом финансовом учреждении. Требования к ипотеке:

Райффайзенбанк в качестве залога рассматривает только квартиру;

Недвижимость должна находиться под обременением у предыдущего кредитора;

Процедура передачи собственности под залог действует в том случае, если квартира находится в пользовании только у одного лица;

Валюта кредита по ипотеке: рубли;

Недвижимость должна быть в нормальном состоянии

Специалисты банка обращают внимание на год постройки и наличие/отсутствие неисправностей. Для рефинансирования ипотеки в обязательном порядке в квартире должны быть санузел и кухня

Так же обязательно наличие холодного и горячего водоснабжения, исправных дверей, окон, крыши и сантехнического оборудования.

Если физическое лицо и недвижимость подходят под требования банка, необходимо подготовить пакет документов. Список документации включает:

- Паспорт;

- СНИЛС;

- Документы, подтверждающие факт трудоустройства: трудовая книжка, справка про доход по форме 2-НДФЛ или по образцу банка;

- Документы о семейном положении: заключение или расторжение брака, наличие детей;

- Заявление с просьбой о реинвестировании;

- Кредитный договор по рефинансируемой сделке;

- Документы на собственность закладываемой квартиры.

Рефинансирование ипотеки для иностранных граждан возможно в Райффайзенбанк. При этом список документов для них расширяется. Иностранные граждане предоставляют:

- паспорт;

- документы, свидетельствующие о законном пребывании на территории РФ.

Рефинансирование ипотечного кредита в Москве

Портал «Ипотека 360» собрал все программы рефинансирования ипотеки в 2020 году в вашем городе. Эта услуга заключается в переоформлении уже имеющегося жилищного займа на более выгодных условиях. Она доступна во многих банках Москвы и уже пользуется популярностью среди заемщиков. Благодаря рефинансированию у тех, кто приобрел в кредит квартиру или дом, есть возможность переоформить имеющийся займ под более низкие проценты или на больший срок, а значит – снизить нагрузку на семейный бюджет.

Здесь вы найдете ставки рефинансирования ипотеки в банках на сегодня, ознакомитесь с возможными суммами и сроками, а также сможете подобрать программу по интересующим вас параметрам и даже сразу подать заявку.

Порядок перекредитования ипотеки в «Дельтакредит банке»

Прежде чем подать заявку на рефинансирование ипотечного договора, необходимо полностью изучить все условия и требования к клиентам. Они максимально просты и лояльны.

Требования к клиентам:

- возраст заемщика от 20 лет на момент подачи заявки и не более 65 лет на момент закрытия кредитного договора;

- гражданство не имеет значения;

- трудоустройство: клиенты могут быть наемными рабочими, учредителями или соучредителями компаний, ИП.

Более никаких требований непосредственно к заемщикам. Для увеличения вероятности получения одобрения клиент может иметь не более трех созаемщиков, которые должны соответствовать этим же требованиям.

Чтобы оформить договор рефинансирования необходимо заполнить заявку на сайте банка либо в отделении. Более простой и выгодный вариант – это дистанционное оформление заявки.

Для этого:

- Перейти в данный сервис.

- Нажать на «Отправить заявку».

- Заполнить представленную анкету с указанием ФИО, электронной почты, мобильного номера, региона.

- Указать откуда была получена информация о банке, а также дать согласие на обработку личных данных. Нажать на «Отправить заявку».

Рассмотрение онлайн-заявки производится сотрудником банка очень оперативно. В ближайшее время консультант перезвонит по указанному контактному телефону. Детальное обсуждение условий будет происходить совместно со специалистом.

Банк более детально рассматривает бумаги и, если вопросов нет, дает добро на перекредитование ипотеки. Окончательное решение действительно на протяжении 90 суток. Только в течение этого периода клиент может подать все документы, подписать документы и понизить ставку по кредиту.

Программа Альфа-Банка

Этом банке в 2018 году можно рефинансировать по 2 документам ипотеку на таких условиях:

Этом банке в 2018 году можно рефинансировать по 2 документам ипотеку на таких условиях:

- процентная ставка равна 10,39% годовых;

- на погашение задолженности дается до 20 лет;

- максимальный лимит – 50 млн рублей, но не больше 80% от стоимости залога;

- ставка повышается на 1% при отказе от личного и титульного страхования.

Воспользоваться предложением Альфа-Банка могут наемные сотрудники, возраст которых 21-70 лет. Общий трудовой стаж заявителя должен быть не меньше одного года, а на последнем месте работы – 4 месяца.

Из документов запрашивается паспорт и СНИЛС. На принятие решение потребуется до трех дней.

Преимущества программы Альфа-Банка: не требуется справка о доходах; низкая процентная ставка; возможно получение иностранными гражданами, заполнить заявку можно в режиме онлайн.

В чем заключается рефинансирование в банках Москвы?

Итак, выше мы выяснили, что рефинансирование – это оформление нового кредита на погашение старого. Способов перекредитования несколько, и они зависят от того, какую цель вы преследуете.

- Снижение процентной ставки уменьшит размер ежемесячных взносов;

- Сокращение срока выплат увеличит размер ежемесячного взноса, но позволит снизить переплату и вернуть долг банку гораздо быстрее;

- Увеличение срока снизит размер ежемесячных взносов, но увеличит переплату (подойдет тем, для кого ипотека оказалась слишком большой нагрузкой на месячный бюджет).

Важно также отметить, что рефинансирование может проходить двумя способами – выводом квартиры из-под залога или переоформлением ипотеки в других банках Москвы. В первом варианте вы получаете потребительский займ, который идет на досрочное погашение ипотечного долга

Однако после этого, скорее всего, квартиру придется продать, так как проценты по такой ссуде будут несколько выше. Второй же вариант заключается в том, что с подписанием нового ипотечного договора, вы передаете квартиру в залог другому банку.

Рефинансированием кредита по 2 документам Топ 5

-

Сбербанк – предлагает перекредитовать займы при предоставлении паспорта и справки об уровне доходов за последние полгода. Процентная ставка составляет 14,9 %.

-

Росбанк рефинансирует кредиты других банков по паспорту, если сумма берется в размере менее 500 000 рублей и не предполагается предоставление дополнительной суммы сверх перекредитуемой.

-

«Российский капитал» — сумму до 300 000 рублей на перекредитование выдает по паспорту и справке об уровне доходов.

-

ВТБ24 при сумме кредита до 500 000 рублей выдает займ по паспорту и документу, подтверждающему доход.

-

Альфа-Банк: требуется предоставить паспорт и второй документ на выбор. Это может быть загранпаспорт, СНИЛС, ИНН, полис ОМС и др.

Помощник

Иван Блинов Автор Выберу.ру, ivanblinov@vbr.ru Специализация: кредиты, микрозаймы, вклады, ипотека, автострахование, дебетовые и кредитные пластиковые карты

В 2021 году многие военнослужащие, которые выплачивают военную ипотеку, столкнулись с финансовыми трудностями, связанными с недостаточным финансированием НИС со стороны государства. Индексация выплат не перекрывает инфляцию, за счет чего объем ежемесячных взносов по кредиту становится недостаточным. Некоторые заемщики в связи с этим вынуждены доплачивать разницу из своих средств. Другим выходом из этой ситуации может стать рефинансирование военной ипотеки. Рассмотрим особенности и этапы данной процедуры.

Как выбрать лучший банк

На странице финансового портала Выберу.ру представлены программы по рефинансированию ипотеки для военнослужащих в 2021 году. Выгодными условиями отличаются продукты Промсвязьбанка, Открытия, Россельхозбанка, ВТБ, Газпромбанка и др.

Важно! Выгодным можно считать только тот кредит, процентная ставка по которому ниже, чем у действующего займа, примерно на 2,5-2,8%. Чтобы вам легче было сориентироваться и выбрать лучший вариант, рассмотрите условия банковских программ, опубликованных на странице

Сопоставьте параметры, которые указаны в карточке каждого продукта:

Чтобы вам легче было сориентироваться и выбрать лучший вариант, рассмотрите условия банковских программ, опубликованных на странице. Сопоставьте параметры, которые указаны в карточке каждого продукта:

- размер процентной ставки;

- сумму ежемесячного платежа;

- общую сумму к возврату;

- размер первоначального взноса.

Чтобы увидеть более полную информацию, нажмите «Подробнее» во вкладке интересующего вас жилищного кредита. На открывшейся странице будут перечислены требования, которые предъявляются к клиенту, указан перечень документов, которые потребуются для переоформления займа.

Важно! Используйте кредитный калькулятор нашего портала, чтобы произвести вычисления быстро и точно

Порядок оформления

Если вы определили программу рефинансирования военной ипотеки в 2021 году, которая вам подходит, дальнейший порядок действий может быть следующим:

- подготовка сканов необходимых документов. К ним относятся анкета-заявление, паспорта участников сделки (супругов и других созаемщиков, если они участвуют в сделке, справки о доходе, ИНН, СНИЛС, документы на действующую ипотеку);

- визит в офис с документами после получения предварительного согласия (для этого прямо сейчас вы можете оформить онлайн-заявку на нашем финансовом портале);

- еще один визит в банк после того, как будет проверена подлинность предоставленных бумаг.

Важно! Следует учитывать те расходы, которыми сопровождается оформление сделки (на оценку недвижимости, нотариальные услуги, госпошлину за регистрацию нового договора и пр. После получения закладной на квартиру через МФЦ следует снять обременение с недвижимости и наложить новое обременение (в том финучреждении, где вы получили рефинансирование)

После получения закладной на квартиру через МФЦ следует снять обременение с недвижимости и наложить новое обременение (в том финучреждении, где вы получили рефинансирование).

Далее следует дождаться поступления средств на счет для закрытия старого кредита и начать платить по новом графику.

Порядок оформления ипотеки

Прежде чем заемщик собирается оформить ссуду, ему необходимо заполнить анкету на получение ипотеки, нужно будет предварительно ознакомиться со всем порядком оформления ипотеки:

- Выбрать программу по ипотеке.

- Найти объект (готовый или строящийся) для приобретения.

- Собрать документы.

- Подать заявку на сайт/ в банк на кредит.

- Подписать договор.

- Застраховать предмет залога или жизнь.

- Получить деньги.

Сроки рассмотрения заявки по ипотеке.

Через сайт порядок оформления выглядит несколько иначе:

- Из всех ипотечных программ выбрать подходящую.

- Просчитать ипотеку.

- Отправить заявку.

- Получить предварительное одобрение.

- Загрузить документы онлайн.

- Воспользоваться возможностями программы лояльности.

Чтобы получить ипотеку в Дельтакредитбанке для начала оформите заявку либо на сайте, либо в доп.офисе банка.

Основные причины для отказа

Несмотря на то, что банк проявляет лояльные требования к заемщикам, отказы также случаются. Наиболее частыми основаниями для получения отказа в рефинансировании являются:

- Испорченная кредитная история.

- Несоответствие требованиям банка (возраст, уровень дохода).

- Просрочки по текущему кредиту.

- Предоставленная информация неверная.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Ставка рефинансирования в Сбербанке на потребительский кредит

- Рефинансирование в СКБ Банке: ставка

- Условия рефинансирования кредитов других банков в Тинькофф банке

- Документы для рефинансирования кредита другого банка

- Какие банки рефинансируют кредиты с просрочками?

- Рефинансирование в Росбанке: условия, ставка

- Процентная ставка на рефинансирование ипотеки в Россельхозбанке

- Ставка рефинансирования кредита в Ситибанк в 2019 году

- Рефинансирование в Райффайзенбанке: условия, ставка

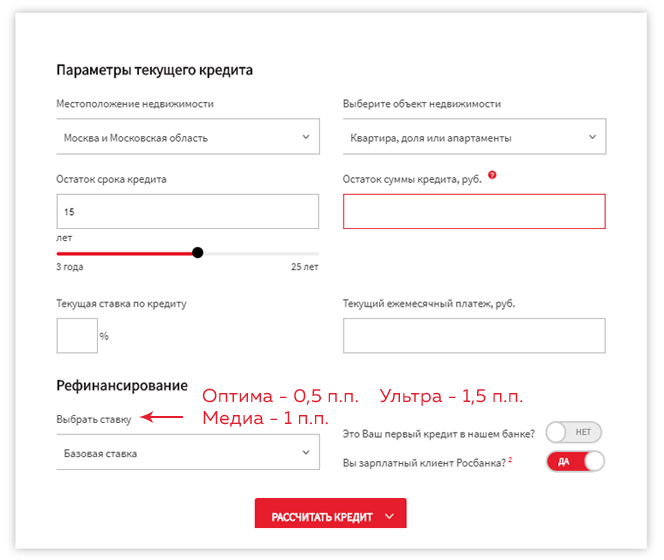

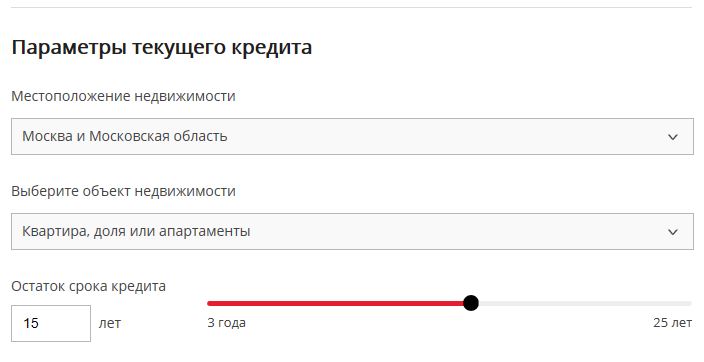

Как работает калькулятор рефинансирования ипотеки ДельтаКредит

- месторасположение объекта (город, область);

- вид недвижимости (квартира, комната);

- остаток по ипотеке (указываем в рублях);

- актуальный ежемесячный платеж и действующая процентная ставка.

После заполнения всех ячеек вы увидите свой новый ежемесячный платеж. Если параметры, которые выдал калькулятор рефинансирования ипотеки в ДельтаКредит Банке, вас не устраивают, попробуйте увеличить срок и подключить льготную ставку.

Скидки к ставке по рефинансированию в ДельтаКредит

- минус 0,25% если предоставляется выписка с зарплатного счета за последние 3 месяца

- минус 0,5% при оплате единовременного платежа 1% от суммы кредита;

- минус 1% при оплате единовременного платежа 2,5% от суммы кредита;

- минус 1,5% при оплате единовременного платежа 4% от суммы кредита

Как видите, рефинансирование ипотеки в ДельтаКредит давольно выгодно. Чтобы рассчитать точную сумму, которую вы сэкономите после рефинансирования в этом банке, мы рекомендуем воспользоваться вам нашим калькулятором рефинансирования ипотеки

Как оформить?

Прежде всего, необходимо написать заявление на рефинансирование ипотеки в «Сбербанке» и подать документы. Но давайте обо всем по порядку. Клиент, желающий воспользоваться рефинансированием, должен прийти в офис банка и заполнить анкету вместе с его сотрудником. Ему будет предложено определиться со сроками кредита на рефинансирование. Это в итоге повлияет на ставку по кредиту и кредитную нагрузку.

Как только клиент остановится на удобном для него варианте, менеджер банка выдаст расчет по кредиту в печатном виде и сумму ежемесячных выплат. Также соискателю будет дано время на раздумье. Если его все устроит, и он захочет продолжить оформление, потребуется собрать определенный пакет документов, включающий:

паспорт;

справку о задолженности, которая берется у банка-кредитора;

копию договора по ипотечному кредиту;

копию трудовой книжки;

справку 2-НДФЛ

Важно! Желательно, чтобы у заемщика имелась прописка в соответствующем субъекте РФ, так как для многих банков это важно. Например, людям в Санкт-Петербурге обычно отказывают в рефинансировании ипотеки, если они не имеют постоянной прописки в городе или в Ленинградской области.

Когда будет собран пакет документов, необходимо снова прийти в офис «Сбербанка» и подписать необходимые бумаги

Через один-два дня (столько времени затрачивается на проверку документов) сотрудник перезвонит и огласит результат. При положительном решении на реквизиты банка-кредитора поступят денежные средства в счет погашения задолженности. После этого соискатель должен получить справку о погашении ипотеки в первом банке и начать платить Сберу.

На первый взгляд, нет ничего сложного, но на практике далеко не всем удается добиться рефинансирования, поскольку данная процедура сопрягается со многими сложностями и требует времени. Достаточно допустить всего одну ошибку, чтобы получить отказ. Если вы не хотите столкнуться с такой неприятностью, приходите в компанию «Роял Финанс», и мы обязательно поможем. Сотрудничество с нами имеет немало преимуществ:

Профессиональная поддержка на всех этапах рефинансирования.

Отсутствие скрытых комиссий.

Помощь в сборе пакета документов.

Делегирование задачи по взаимодействию с банком специалистам.

Экономия времени и денег.

Кроме того, наши сотрудники способны находить выходы даже в нестандартных ситуациях благодаря большому опыту и долговременному сотрудничеству со многими российскими банками. Они смогут подобрать именно такую программу рефинансирования, которая будет отвечать финансовым возможностям соискателя и его требованиям. Мы рекомендуем не спешить с самостоятельным оформлением столь сложной процедуры, так как «подводных камней» в ней предостаточно. Лучше позвоните нам по телефону, указанному на сайте, или приезжайте в офис. Полноценная консультация по данному вопросу точно не помешает!

- Помощь в получении ипотеки в Сбербанке

- Сбербанк отказал в ипотеке — что делать дальше?

- Ипотека без подтверждения дохода в Сбербанке

- Ипотека для самозанятых в Сбербанке

- Ипотека в Сбербанке для иностранных граждан

- Ипотека в декрете в Сбербанке

- Помощь в получении кредита в Сбербанке

- Вероятность одобрения ипотеки

- Снижение процентной ставки

- Заявка на ипотеку в Сбербанке

- Как узнать дадут ли ипотеку в Cбербанке и сколько?

- Как взять ипотечные каникулы в Сбербанке?

- Досрочное погашение ипотеки в Сбербанке

- Сбербанк: ипотека с детьми

- Ипотека с ребенком-инвалидом

- Расчет ипотеки: калькулятор Сбербанка

- Сбербанк: кредитный калькулятор

Плюсы и минусы

Перед тем, как решиться на рефинансирование ипотеки, заемщику рекомендуется изучить условия перекредитования в разных банках. Идеального банковского продукта нет: все они обладают своими достоинствами и недостатками, но дебитор может подобрать максимально подходящие банки и программы.

Несмотря на то, что программа рефинансирования в ДельтаКредит банке одна из самых лояльных по РФ, в ней отмечаются плюсы и минусы.

Плюсы:

- Снижение ставки по ипотеке или сокращения ее срока в сравнении с первоначальными условиями в другом банке.

- Предоставление клиенту возможности в известной мере влиять на размер ставки.

- Изменение валюты ипотеки.

Минусы:

- Повышение процентной ставки при несоблюдении заемщиком ряда частностей.

- Высокий процент отказов в рефинансировании ипотеки, для выплат по которой использовался Материнский капитал.

- Возможная небольшая разница в процентной ставке по ипотеке и ее рефинансированию.

- Наличие отделений банка только в некоторых (хотя сравнительно многих) городах РФ.

Условия предоставления ипотеки

Специальное предложение банка «Ипотека по двум документам» предназначено для заемщиков, у которых нет:

- официальных доходов (получают «серый» доход);

- желания возиться с подготовкой пакета документов;

- открытых вкладов в Сбербанке;

- зарплатной или пенсионной карты Сбербанка;

- иных источников прибыли, которые можно было бы подтвердить документально.

Специальное предложение банка распространяется на следующие кредитные продукты:

- «Приобретение готового жилья – Единая ставка» (на первичном и вторичном рынке жилой недвижимости).

- «Приобретение строящегося жилья» (покупка квартиры у застройщика на начальных этапах строительства путем подписания Договора долевого участия).

Те, кто решит воспользоваться специальным предложением Сбербанка и оформить ипотеку по двум документам, могут получить выбранный ими кредитный продукт на базовых условиях ипотечного кредитования или же в рамках действующих акций. На сегодняшний день Сбербанк предлагает две акционные программы ипотечного кредитования:

- акция на новостройки – выгодные условия кредитования клиентов, приобретающих жилье в новостройках;

- акция для молодых семей – особые условия ипотечного кредитования семей, у которых обоим супругам или одному из них менее 35 лет.

Ипотеку по двум документам в Сбербанке можно оформить на следующих условиях:

- Взять в кредит можно минимум 300 тысяч рублей.

- Максимальная сумма ссуды, на которую может рассчитывать клиент, составляет 15 миллионов рублей, но исключительно для заемщиков, покупающих жилье в пределах городов Москва и Санкт-Петербург. Для тех клиентов, которые решили обзавестись жилплощадью в любом другом уголке страны, данный показатель равняется 8 миллионам рублей.

- Необходимо иметь на руках собственные средства на сумму, равную 50% от суммы ипотеки, чтобы внести первоначальный взнос по кредиту, но можно и больше.

Порядок получения кредита

Для получения займа под залог недвижимого имущества на особых условиях, необходимо:

- Заполнить заявление установленной формы, аккуратно, разборчиво и без ошибок внеся туда все анкетные данные (при возникновении некоторых затруднений во время заполнения анкеты стоит проконсультироваться с сотрудником Сбербанка лично или в телефонном режиме).

- Обратиться в ближайшее банковское отделение к кредитному эксперту, имея при себе все необходимые бумаги (паспорт, заявление и др.).

- Сотрудник кредитного отдела обязан принять документы и отправить их на рассмотрение.

- Обычно данная процедура длится несколько рабочих банковских дней (от 2 до 5).

- О решении банка заявитель будет уведомлен лично, а в случае одобрения заявки, он будет приглашен в отделение для обсуждения условий кредитования и подписания соответствующего соглашения.

- Заемщику необходимо подготовить всю документацию по объекту недвижимости, для приобретения которого оформляется ссуда.

- При наличии всех необходимых бумаг, банк предложит заключить кредитный договор.

- Документ нужно внимательно изучить, не стесняясь уточнять все непонятные моменты у менеджера и, если все понятно и заемщик со всем согласен, можно поставить свою подпись под ним.

- Далее необходимо будет обсудить и подписать еще два обязательных соглашения – договор предоставления обеспечения по ипотеке и договор страхования.

- После того, как стороны придут к обоюдному согласию и все бумаги будут подписаны, кредитор перечислит сумму ссуды на счет заемщика.

Преимущества специального предложения

Несмотря на то, что для получения ипотечного займа по двум документам понадобится внести половину суммы в качестве первоначального взноса, это предложение от Сбербанка имеет ряд преимуществ:

- если им решит воспользоваться зарплатный клиент банка, то чтобы подать заявку на получение ипотеки, достаточно предоставить только свой паспорт гражданина РФ;

- чтобы повысить шансы на одобрение займа и увеличить его сумму, можно привлечь нескольких созаемщиков (общее количество созаемщиков не может быть больше трех человек), банк учтет этот фактор при рассмотрении заявки;

- существует масса удобных и мгновенных способов погашения задолженности по ипотеке (информационно-платежный терминал, банкомат, «Сбербанк Онлайн», мобильное приложение и др.), достаточно только внести нужную сумму на счет в Сбербанке, после чего она автоматически спишется системой в пользу погашения долга;

- нет необходимости тратить время на подготовку справок с работы о трудоустройстве, заработной плате, стаже, иных источниках прибыли, на заполнение деклараций и т.д., подтверждать уровень доходов необязательно.

Условия досрочного погашения

Ипотеку, как и все другие кредиты, можно погасить досрочно. Для чего необходимо обратиться с соответствующим уведомлением в банк.

Важно, что если у Вас на счете будет больше средств, чем необходимо для осуществления платежа, то эти средства не будут списаны в качестве досрочного погашения, они останутся на счете и могут быть списаны в следующую дату. Комиссия за досрочное погашение ипотеки прописана в договоре, как и все прочие условия

Необходимо заранее ознакомиться с вариантами оплаты ипотеки и проконсультироваться у сотрудников «ДельтаКредит» о способе оплаты ипотеки без комиссии

Комиссия за досрочное погашение ипотеки прописана в договоре, как и все прочие условия. Необходимо заранее ознакомиться с вариантами оплаты ипотеки и проконсультироваться у сотрудников «ДельтаКредит» о способе оплаты ипотеки без комиссии.

Рекомендуемые ипотечные продукты других банков

Господдержка

Лицензия №1000

Ипотека с господдержкой 2020 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 12 000 000 руб.

- Ставка: от 5.6%

- Срок: до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Лицензия №2210

Ипотека «Господдержка 2020» 8,7

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 12 000 000 руб.

- Ставка: от 4.84%

- Срок: от 36 до 300 месяцев

- Первоначальный взнос: от 20%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Залог: обязательный залог приобретаемого имущества

Лицензия №3292

Ипотека с господдержкой 2020 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 1 000 000 до 6 000 000 руб.

- Ставка: от 5.69%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Залог: обязательный залог приобретаемого имущества

Лицензия №1000

Ипотека «Вторичное жилье» 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 60 000 000 руб.

- Ставка: от 7.4%

- Срок: до 30 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Лицензия №1000

Ипотека «Новостройка» 8,4

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 60 000 000 руб.

- Ставка: от 7.4%

- Срок: до 30 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Условия рефинансирования в «Дельтакредит»

Согласно действующим условиям рефинансирования ипотеки в банке «Дельтакредит», с момента первоначального заключения договора не должно пройти менее 7-ми месяцев. Заемщик должен успеть внести больше 6-ти ежемесячных взносов. максимальный срок не ограничен, можно провести рефинансирование даже если осталось оплатить 5-6 взносов. Другой вопрос, что это будет крайне невыгодно клиенту в силу того, что все начисленные проценты уже выплачены.

Поэтому, прежде чем обращаться за рефинансирование ипотеки в «Дельтакредит» или любой другой банк, посмотрите, сколько вы уже выплатили банку денег по процентам и на много ли уменьшилась сумма долга. Поймите, что спустя 5 лет вы уже не выплачиваете проценты, а гасите в основном основную сумму долга. И, если взять кредит на рефинансирование в другом банке, то все начнется сначала. Вы опять будете как минимум пять лет выплачивать проценты.

Это очень хитрая схема, по которой клиент незначительно снижает сумму ежемесячных обязательств, но в долгосрочной перспективе он выплачивает гораздо большие суммы денег.

Но вернемся к условиям рефинансирования ипотеки в «Дельтакредите» — это следующие положения:

- обязательное внесение минимального платежа за приобретаемою повторно недвижимость в размере 20 – 30 % (засчитывается внесение собственных средств при оформлении ипотеки в предыдущем банке);

- минимальная ставка может составлять 10 % годовых (она уменьшается на 1 процент сразу же после оформления закладной на предмет залога в пользу банка);

- требуется обязательное страхование объекта недвижимости;

- по желанию заёмщика может быть оформлен дополнительный пакет страхования его жизни, здоровья и платёжеспособности;

- также для снижения процентной ставки можно воспользоваться услугой страхования титула недвижимости;

- максимальная сумма кредитования может составлять 15 000 000 рублей в столичном регионе и 10 000 000 рублей в провинции;

- минимальная сумма кредитования составляет 600 000 рублей.

Требования к заемщикам стандартные. Клиент должен быть трудоустроен и получать регулярный ежемесячный доход в сумме, которой будет хватать на погашение кредитных обязательств. При этом сумма дохода должна быть такой, чтобы ежемесячный платеж составлял не более 40 % от неё. Например, если размер ежемесячного платежа будет составлять 20 000 рублей, то доход заёмщика ежемесячно должен составлять 50 000 рублей. И это в идеальном виде при отсутствии иждивенцев.

Особенности сделки

Предлагая физическим лицам рефинансирование ипотеки по двум документам, банки немного лукавят. Для клиента это означает, что ему не нужно документально подтверждать свою занятость и доходы. Что касается недвижимости и самого кредита, то по ним нужно подготовить полный пакет документов:

- Копия кредитного договора, задолженность по которому будет погашаться.

- Справка от первого кредита, в которой он дает согласие на сделку и смену залогодержателя.

- Справка с остатком долга, начисленными процентами, описанием залога и его стоимости, наличие просрочек и реструктуризации, датой окончания договора.

- Независимая экспертная оценка недвижимости. С момента оформления кредита, ее стоимость могла существенно измениться, как в большую, так и меньшую сторону.

- Правоустанавливающий документ на жилье.

Все эти бумаги предоставляются в банк и заполняется анкета. В первую очередь финансовое учреждение проверяет кредитную историю и определяет уровень платежеспособности заявителя. Затем – рассматривает будущий залог. Сумма платежа по оформляемому кредиту не должна превышать половину чистого дохода заемщика. Если это правило выполняется, то заявку согласовывают. В качестве залога кредитные организации готовы рассматривать только имущество с высокой ликвидностью, которое расположено в Москве, Санкт-Петербурге и других крупных городах.

Процедура смена кредитора проходит следующим образом:

- Клиент подписывает новый кредитный договор.

- Банк перечисляет средства на погашение задолженности в первом банке.

- Залогодержатель снимает обременение с имущества.

- Заключается новый договор ипотеки, по которому уже залогодержателем выступает второй банк.

- Накладывается обременение на имущество.

Сделка возможна только в том случае, если на ее согласны три стороны: два банка и клиент.

Программа ВТБ

Один из лидеров финансового сектора – ВТБ, также готов рефинансировать ипотеку по двум документам. Сделка заключается на таких условиях:

- процентная ставка 9,7% годовых;

- максимальный лимит 30 млн рублей, но не более 50% от стоимости залога;

- срок кредитования – 20 лет;

- при отказе от личного и титульного страхования ставка повышается на 1%.

Заполнить заявку в ВТБ могут наемные сотрудники, предприниматели, собственники бизнеса, госслужащие. Возраст заявителя – от 21 до 75 лет. Общий трудовой стаж – от 1 года. Для оформления сделки необходимо предоставить паспорт и второй личный документ на выбор.

Основное преимущество программы ВТБ – низкая процентная ставка.

Плюсы и минусы рефинансирования

Как и любая процедура перекредитования, программа ипотечного рефинансирования имеет свои плюсы и минусы для заемщика.

К достоинствам можно отнести следующие особенности рефинансирования ипотеки:

- Возможность изменить срок кредита на более выгодный. У вас есть возможность выбрать кредит на больший срок и выплачивать каждый месяц меньшую сумму.

- Уменьшение общего размера кредита. Сохранив величину ежемесячного платежа, можно снизить процентную ставку, и за счет этого общая переплата снизится.

- Получение квартиры в собственность. Если взять потребкредит на выплату ипотечного, недвижимость перейдет в вашу собственность. Впоследствии вы можете ее распоряжаться также по своему усмотрению, не согласовывая свои действия с банком.

- Изменение валюты займа. Удобно для тех, кто взял ипотеку в иностранной валюте и из-за падения курса рубля вынужден выплачивать больше. Но следует учитывать, что не каждый банк даст свое согласие на изменение валюты.

- Облегчение условий погашения кредита. Потребительский займ оплачивать легче, чем ипотеку, т. к. в последнем случае вы можете использовать интернет-банк или платежные терминалы, переводя средства с карты.

Среди недостатков программ рефинансирования можно выделить следующие:

- Увеличение общей суммы выплат. Рефинансирование может повлечь за собой выплату по более высоким процентам. Дополнительные выплаты могут быть связаны также с переоценкой недвижимости и перезаключением договора страхования.

- Зависимость от срока. Когда подошла уже вторая половина срока выплаты ипотеки, процедура рефинансирования ипотеки может быть невыгодной, т. к. основную часть процентной ставки к этому времени вы уже выплатите.

- Повторное прохождение всех этапов получения кредита. Всю процедуру получения кредита необходимо будет пройти заново. Кроме того, нет гарантии, что банк одобрит рефинансирование, к примеру, если у вас вследствие выплаты ипотеки снизился доход.

- Длительность и сложность процедуры. Каждый этап перекредитования связан со сбором большого пакета документов.