Как вести книгу покупок

Содержание:

Что такое книга покупок?

Книга покупок – это документ, назначение которого заключается в регистрации счет-фактур, подтверждающих оплату НДС. Книга необходима для определения и подсчета суммы оплачиваемого налога и подлежащей возмещению или вычету суммы.

Книга обязана вестись каждой организацией, поскольку в ней содержатся сведения, принимаемые в расчет в случаях, когда возникает необходимость по исчислению НДС. В документе следует фиксировать каждый документ, в котором отражены финансовые сведения, помогающие рассчитать необходимые к уплате налоги.

Книга покупок ведется в течении всего отчетного периода и в ней должны быть зарегистрированы все документы, указывающие на оплату НДС.

Не указываются в документе следующие счет-фактуры, полученные:

- при проведении процедуры продажи или покупки брокером ценных бумаг;

- путем оформления разницы в суммах поставщиком;

- при выполненной безвозмездно, бесплатно работе;

- от комитента на покупку или реализацию продукции.

Книги покупок – это документ, который можно вести, как в бумажном (страницы документа нумеруются, шнуруются, заверяются печатью), так и в электронном виде.

Что такое книга покупок?

Что такое книга покупок?

Как правильно заполнить этот документ?

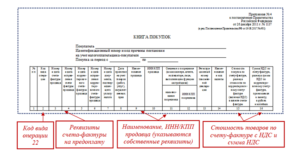

На титульном листе и в верхней части каждой страницы указываются:

- наименование компании-покупателя;

- КПП и ИНН.

Как правило, заполнение граф документа не вызывает трудностей, за исключением нескольких пунктов, на которые стоит рассмотреть подробнее:

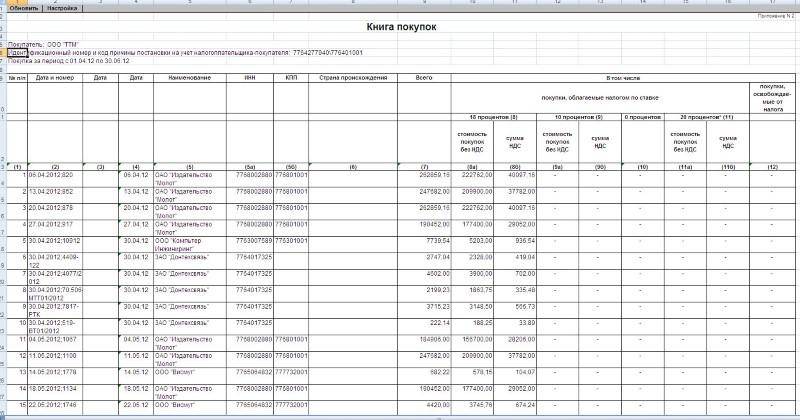

- В 1 графу вносится отметка о порядковом номере записи о счет-фактуре.

- В 6 графе запись оставляется только в случае регистрации документов, выписываемых при реализации продукции, ввезенной на территорию России — указывается страна, откуда прибыл товар и номер таможенной декларации. Если реализуется российский товар, то указывается только страна-производитель.

- Графы 8-11 отражают суммы покупок и НДС, исчисленные по установленным налоговым ставкам. Данные графы (за исключением 10) состоят из двух частей — в первой указывается стоимость проданной продукции без НДС, а во второй — сумма НДС.

- В 10 графе указывается полная сумма покупок, которая облагается 0% НДС. Заполняется столбец теми налогоплательщиками, которые занимаются экспортом продукции и сами непосредственно связаны с реализацией и производством вывозимых товаров.

Любые изменения должны вноситься на отдельном дополнительном листе, каждый из которых является неотъемлемой частью документа. В верхней части дополнительного листа обязательно указывается дата его составления.

Как заполнить книгу покупок?

Как заполнить книгу покупок?

Изменения в Законодательстве

Индивидуальным предпринимателям и организациям, которые выбрали упрощенную систему налогообложения разрешается не вести Книгу покупок, кроме этого — вместо самого ИП счет-фактуры могут подписывать доверенные лица, на основании нотариально заверенной доверенности.

К примеру, лица, занимающиеся посреднической деятельностью, но не обязанные уплачивать НДС, обязаны вести данную документацию и фиксировать в ней все счет-фактуры и иные финансовые документы, к ним приравненные.

Во избежание возникновения сложностей со сдачей отчетов, деклараций и при проведении проверок уполномоченными органами, налогоплательщикам следует своевременно и грамотно заполнять Книгу продаж и Книгу покупок.

Где можно скачать образец заполнения и бланки книги покупок и продаж?

Образец заполнения документа вы можете скачать по этой ссылке. А вот здесь находится бланк книги покупок и продаж в формате Excel, а в формате Word – тут.

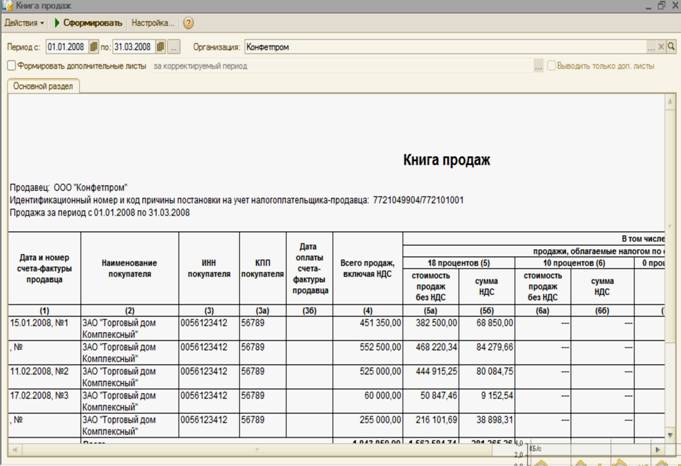

Образец заполнения книги продаж.

Образец заполнения книги продаж. Пример книги продаж.

Пример книги продаж. Образец заполнения книги покупок.

Образец заполнения книги покупок.

Где находится книга покупок и продаж в программе 1С 8.2?

Больше информации о том, как правильно заполнить документ в программе 1С 8.2, а также где именно находится книга покупок и продаж в этой программе, содержится в следующем видео-уроке:

Не забудьте добавить «FBM.ru» в источники новостей

Регистрация накладной (акта)

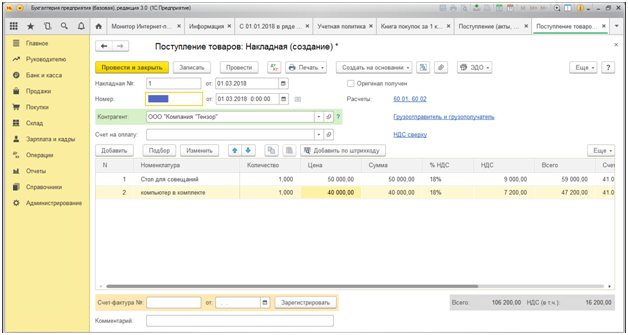

Пример

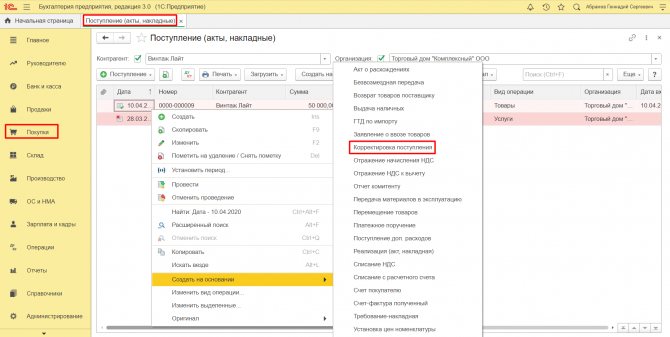

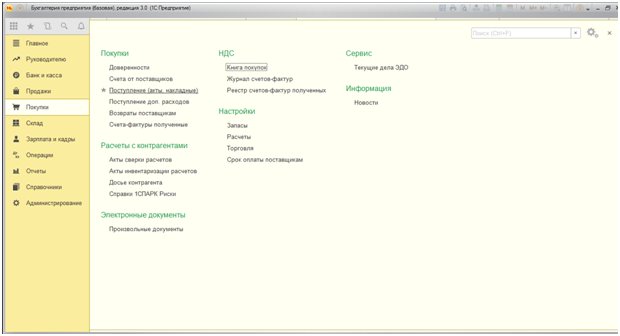

Организация приобрела мебель для кабинета директора, а также компьютерную технику для бухгалтерии. Для отражения данной операции в меню «Покупки» откроем раздел «Поступление (акты, накладные)».

Рис.3 Поступление (акты, накладные)

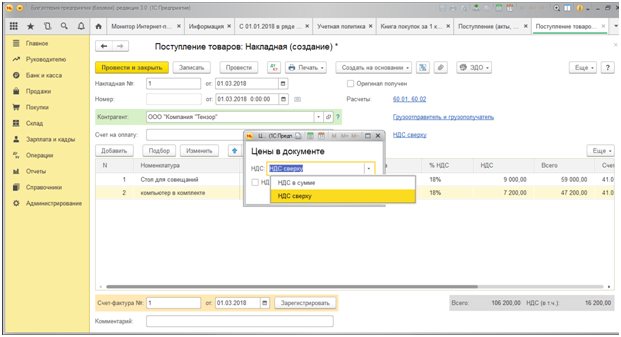

В открывшемся окне «Поступление товаров: Накладная (создание)» последовательно заполняем реквизиты документа, номенклатуру товаров, количество, цену, общую стоимость товара, сумму НДС.

Рис.4 Заполнение реквизитов

Выбрав режим «НДС сверху» или «НДС в сумме» система автоматически рассчитает сумму НДС исходя из заданных условий.

Рис.5 Расчет суммы НДС

Общая сумма НДС составила 16 200,00 рублей.

В левом нижнем углу документа необходимо обратить внимание на строку счет-фактура: заполняем номер и дату и нажимаем на кнопку «Зарегистрировать». Затем переходим в меню «Покупки» раздел «НДС» и выбираем Книгу покупок

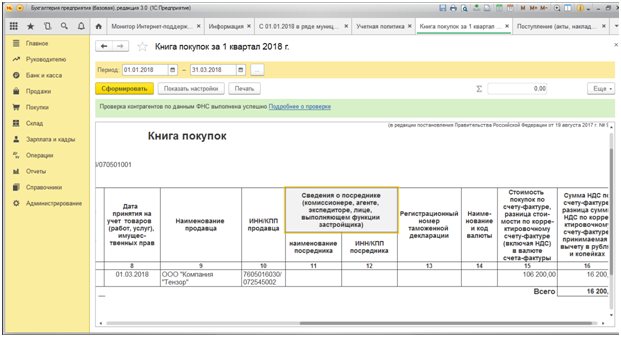

В данном документе присутствует возможность формирования журнала книги покупок за определенный период. Помимо этого настройки позволяют сформировать дополнительные листы и выводить их в разрезе интересующего контрагента, или выводить счет-фактуры на полученные авансы

Затем переходим в меню «Покупки» раздел «НДС» и выбираем Книгу покупок. В данном документе присутствует возможность формирования журнала книги покупок за определенный период. Помимо этого настройки позволяют сформировать дополнительные листы и выводить их в разрезе интересующего контрагента, или выводить счет-фактуры на полученные авансы.

Рис.6 Формирование журнала книги покупок за определенный период

Нажав кнопку «Сформировать» выводим на экран книгу покупок за 1 квартал 2021 года.

Рис.7 Книга покупок за 1 квартал 2021 года

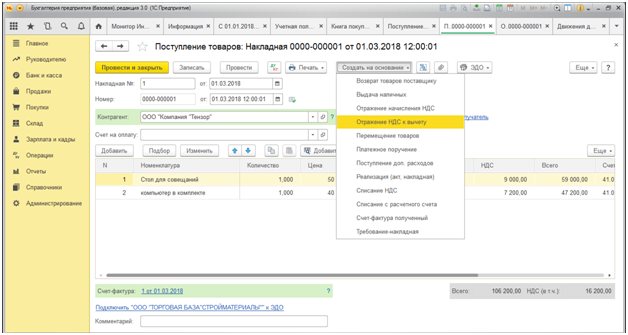

На основании накладной можно сформировать следующие документы.

Рис.8 Документы на основании накладной

Отражение НДС к вычету формируется на основании документа «Поступление накладная» и предназначен для отражения вычета НДС вручную, когда нет первичного документа – счета-фактуры полученного, или необходимо скорректировать входящий НДС

Обратите внимание, что дата электронного документа должна совпадать с налоговым периодом, в котором организация предполагает поставить к вычету НДС по данному приобретению (в нашем случае это первый квартал 2021 года). В документе формируются соответствующие проводки, а также отражаются сведения по оплате и перечень приобретаемых товаров по накладной, автоматически заполненных из первичного документа

Рис.9 Поступление накладная

Обратите внимание, что дата электронного документа должна совпадать с налоговым периодом, в котором организация предполагает поставить к вычету НДС по данному приобретению (в нашем случае это первый квартал 2021 года). В документе формируются соответствующие проводки, а также отражаются сведения по оплате и перечень приобретаемых товаров по накладной, автоматически заполненных из первичного документа

Если у вас остались вопросы по регистрации накладной, вы можете задать их специалистам линии консультаций фирмы 1С.

Автоматизированный учет продаж и покупок

В век современных технологий все требует оперативного обновления и своершенствования, в том числе и учет продаж. Все больше компаний прибегают к автоматизации бизнеса, чтобы увеличть скорость работы и соответственно обеспечить стабильный рост доходов.

Онлайн-программа Класс365 позволяет вести учет продаж легко и быстро, используя более 50 готовых форм учетных документов, а также функцию автоподстановки данных. Вы сможете с легкостью и минимальными навыками оформить операции возврата, списания, прихода товара всего за несколько минут и не допустить ни единой ошибки. Вы всегда сможете найти и просмотреть созданный документ, а также отправить его по почте или распечатать прямо из системы.

Многие предприниматели откладывают этап автоматизации бизнеса на неопределенный срок из-за предстоящих больших затрат, периода внедрения, обучения персонала. Однако Класс365 позволяет автоматизировать бизнес всего за несколько минут! Достаточно зарегистрироваться и войти в свой персональный аккаунт, где вас ждет полноценная и готовая к работе система для автоматизации. Освоение займет у вас всего 15 минут и не более!

Оценка риска привлечения к ответственности по ст. 120 НК РФ за нарушение правил заполнения книги покупок

Статьей 120 НК РФ установлена ответственность за грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения. Под таким нарушением для целей данной статьи понимается отсутствие первичных документов либо отсутствие счетов-фактур или регистров бухгалтерского учета или налогового учета, систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета, в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений.

Книга покупок, применяемая при расчетах по НДС, в числе документов, поименованных в ст. 120 НК РФ, не упоминается.

Рассмотрим, можно ли отнести книгу покупок к регистрам налогового учета.

Понятие «регистр налогового учета» встречается в главе 23 «Налог на доходы физических лиц» НК РФ. Так, в соответствии с п. 1 ст. 230 Кодекса налоговые агенты ведут учет доходов, полученных от них физическими лицами в налоговом периоде, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета.

Также понятие «регистр налогового учета» раскрывается в главе 25 «Налог на прибыль организаций» НК РФ. Согласно ст. 313 Кодекса, если в регистрах бухгалтерского учета содержится недостаточно информации для определения налоговой базы, налогоплательщик вправе самостоятельно дополнять применяемые регистры бухгалтерского учета реквизитами, формируя тем самым регистры налогового учета, либо вести самостоятельные регистры налогового учета.

Однако для целей исчисления НДС обязанность вести налоговые регистры не установлена. При этом ни в НК РФ, ни в Постановлении Правительства РФ № 1137 книга покупок не упоминается в качестве налогового регистра.

Кроме того, в п. 4 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558@, указано, что декларация составляется на основании книг продаж, книг покупок и данных регистров бухгалтерского учета налогоплательщика (налогового агента), а в случаях, установленных НК РФ, на основании данных регистров налогового учета налогоплательщика (налогового агента).

Таким образом, как следует из приведенной нормы, ФНС России разделяет понятия «книга покупок» и «регистр налогового учета».

Из изложенного следует, что основания для привлечения налогоплательщика к ответственности за неправильное ведение книги покупок отсутствуют.

Однако существует и иная точка зрения по данному вопросу. Так, ФАС Московского округа в Постановлении от 29 ноября 2013 г. № Ф05-15210/2013 указал, что книга покупок и книга продаж не являются первичными документами, служащими для учета соответствующих операций, но фактически являются регистрами налогового учета, данные которых формируются на основании первичных документов.

Тем не менее в данном деле суд не рассматривал вопрос о привлечении налогоплательщика к налоговой ответственности, а указывал на обязанность налогового органа проверять книги покупок и продаж и первичные документы.

Что касается споров о применении ст. 120 НК РФ при нарушении правил ведения книги покупок, то суды принимают положительные для налогоплательщика решения (см., например, Постановления ФАС Волго-Вятского округа от 30 июня 2006 г. по делу № А79-15564/2005, ФАС Северо-Западного округа от 31 мая 2006 г. по делу № А56-22693/2005).

Отметим, что практика по данному вопросу относится к периоду 2006 г. и ранее. Более поздняя арбитражная практика автором не найдена. Это может свидетельствовать о том, что налоговые органы не предъявляют претензии в случае выявления фактов, свидетельствующих о нарушении правил ведения книги покупок.

Таким образом, вероятность привлечения налогоплательщика к ответственности по ст. 120 НК РФ за неправильное заполнение графы 15 в книге покупок оценивается ниже среднего уровня.

Книга покупок и продаж что это – описание

Книга покупок и продаж – это отчетный документ, в котором налогоплательщик фиксирует счета, выписанные организацией в налоговом году. Данный акт нужен для того, чтобы получить компенсационные выплаты по НДС за затраты на различные приобретения.

Журнал необходим, как продавцам, так и покупателям:

- первым – для осуществления учета и регистрации счетов-фактур, квитанций кассовых аппаратов, отчетных бланков и так далее;

- вторым – для фиксирования счетов, выставленных за приобретенный товар.

Данный документ используется исключительно в целях применения налогового вычета на добавленную стоимость, а также для создания отчетов по НДС.

Нужно ли вести книгу покупок и продаж по закону?

Книгу необходимо вести, четко придерживаясь, установленных законом, правил. В законодательную базу, регламентирующую порядок заполнения данного акта, входят следующие законопроекты:

- пункт 3 статьи № 169 Налогового кодекса России;

- нормативный документ № 1137 от 26 декабря 2011 года;

- федеральный закон № 382-ФЗ от 29.11.2014 года;

- пункт 5.1 статьи № 174 НК РФ;

- п. 8.1 статьи 88 НК;

- п 3, ст. 76 НК.

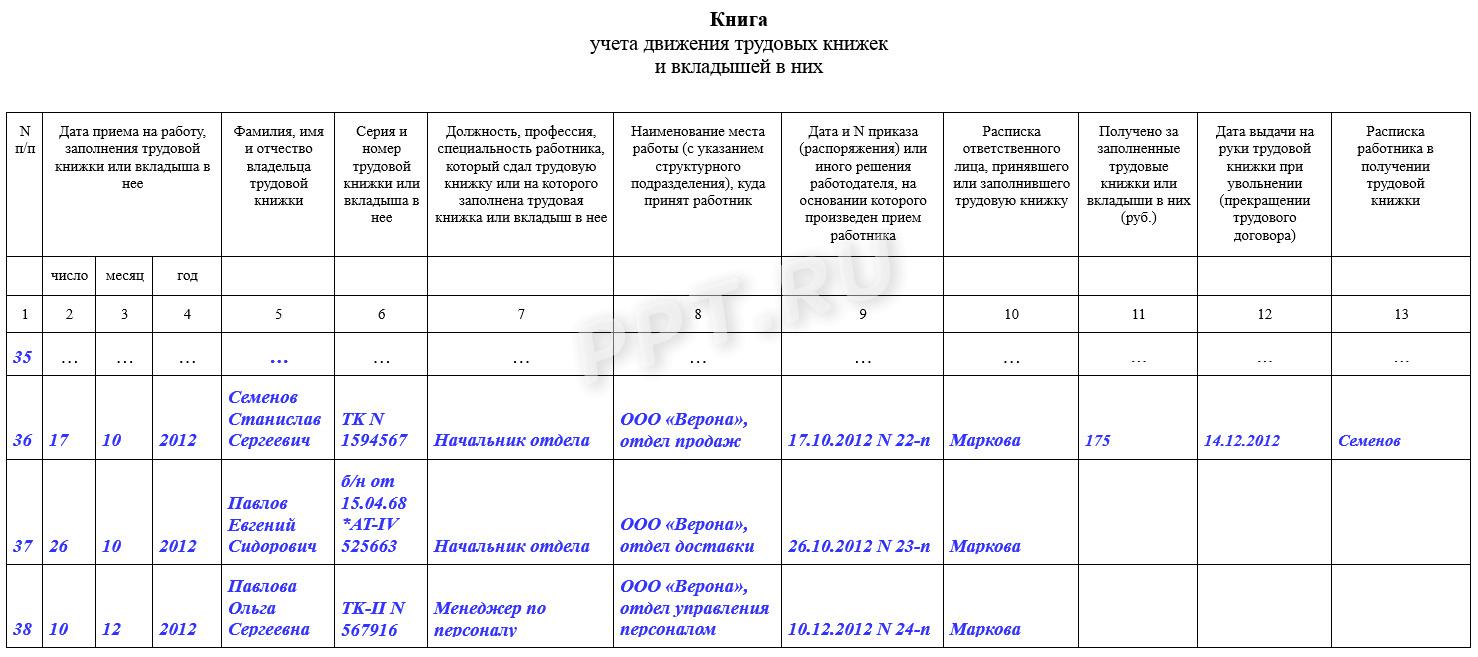

Из чего состоит книга покупок и продаж?

По своей структуре, журнал состоит из таких основных листов:

1- Титульная страница – на ней фиксируются такие сведения об организации, как ее название, ИНН, даты отчетного периода.

2- Второй лист – представляет собой таблицу, состоящую из 12 пунктов, среди которых:

- номер акта;

- дата составления журнала;

- номера счетов-фактур;

- число, месяц, год, когда был куплен товар;

- страна-производитель приобретения;

- налоговая ставка налога;

- величина НДС и прочая информация.

3- Ставится подпись и заполняются еще девять глав документа, а именно:

- дата и номера выставленных счетов;

- наименование предприятия;

- ИНН и КПП;

- дата оплаты за товар;

- цена приобретения;

- на какую сумму куплен товар (без учета НДС);

- итоговая величина пошлины;

- заключительная часть;

- подпись ответственного лица.

Правильное ведение и порядок заполнения книги покупок и продаж

Ведение журнала осуществляется руководством компании либо, назначенными специально для этого дела, ответственными лицами. Заполняя документ, необходимо следить за корректностью вводимых данных. Правила оформления журнала регламентированы законом о документообороте РФ. После заполнения, акт должен быть пронумерован, подшит и скреплен подписью уполномоченного лица, а также печатью организации.

Как отразить возврат товара?

Возврат товара реализатору должен происходить на основаниях, предусмотренных законодательством РФ. При этом в соответствующем акте продаж фиксируются такие сведения:

- счета-фактуры, предъявленные по факту совершения операций,

- показания лент товарно-кассовых аппаратов;

- счета, выставленные налоговыми агентами;

- корректировочные акты, составленные при повышении цен на продукцию либо услуги и так далее.

Книга продаж и покупок для ИП и для ООО отличия

Журналы сделок для ИП и для ООО, хотя и во многом сходны, но все же имеют некоторые отличия. Так, индивидуальный предприниматель, являющийся физическим субъектом, может не вести оформлять данный акт в том случае, если он освобожден от уплаты НДС.

Важность этапов формирования книг

Почему так сильно заостряется внимание на грамотном заполнении Кпп? Дело в том, что Федеральная налоговая служба получила возможность (см. 74 П

5.1 ст.174 Налогового Кодекса Российской Федерации «Экономика и социум» No6(19) 2015) проведения тотального камерального контроля путем получения автоматической сверки полученных в электронном виде книг покупок и продаж всех налогоплательщиков. Ранее ФНС могла производить осмотр документов только в рамках выездной налоговой проверки.

Следовательно, теперь у органов появилось больше возможностей для привлечения действующих компаний к ответственности за нарушение учета.

Самое интересно, что если налоговики выявят расхождения в пользу бюджета, то к ответственности могут и не привлечь. Но если ошибки занизили налогооблагаемую базу или завысили объем возмещений, то здесь не избежать судебных споров.

Соответственно, следует соблюдать поэтапность действий, а запомнить этапы помогает понимание процесса расчета косвенного налога.

Во-первых, следует своевременно и грамотно оформлять входящие и исходящие акты, накладные и счета-фактуры.

Во-вторых, сразу после оформления документации рекомендуется проконтролировать сформированные проводки в программе.

В-третьих, отследить формирование записей в Кпп по совершенным действиям.

В-четвертых, контролировать сроки и объемы оплаты по выставленным счетам.

В-пятых, перед формированием Кпп провести проверку всего периода, выполнить предложенные регламентные операции.

В-шестых, пройти экспресс-проверку и скорректировать информацию.

В-седьмых, сформировать Кпп в системе.

Соблюдение всех этапов гарантирует грамотный налоговый учет и формирование отчетов в организации.

Как правильно заполнить и оформить

Существуют определённые правила, как вести книгу покупок и продаж и заполнять ее в 2021 году? Документ ведётся поквартально (в соответствии с налоговым периодом).

В книге фиксируют счета-фактуры:

- от продавцов, когда осуществляется продажа товара;

- продавцов, кода получают авансы;

- налоговиков, когда предъявляют НДС к вычету.

Помимо этого, в означенной книге подлежат регистрации:

- «положительные» счета-фактуры, когда продавец корректирует их на увеличение стоимости товаров (для покупателей);

- «отрицательные» счета-фактуры, когда продавец корректирует их на уменьшение стоимости товаров (для продавцов).

Книга покупок включает следующие сведения:

- покупатель (наименование);

- индивидуальный налоговый номер (ИНН);

- налоговый период.

Таблица в документе содержит 16 граф, в строчки каждой из них в порядке хронологии записывают счета-фактуры от поставщиков.

В данном пункте изложено, как формируется книга покупок.

Следующий вопрос: как заполнить книгу продаж в 2021 году?

Заполнение осуществляется по тому же принципу, что и в предыдущем документе, — поквартально. Порядок формирования записей в книге продаж закреплён законодательно. Здесь тоже полагается указывать данные организации, в таблице — заполнять графы корректно.

Ошибки в заполнении важных счетоводческих документов могут привести к искажению суммы налога, что чревато штрафами и пенями.

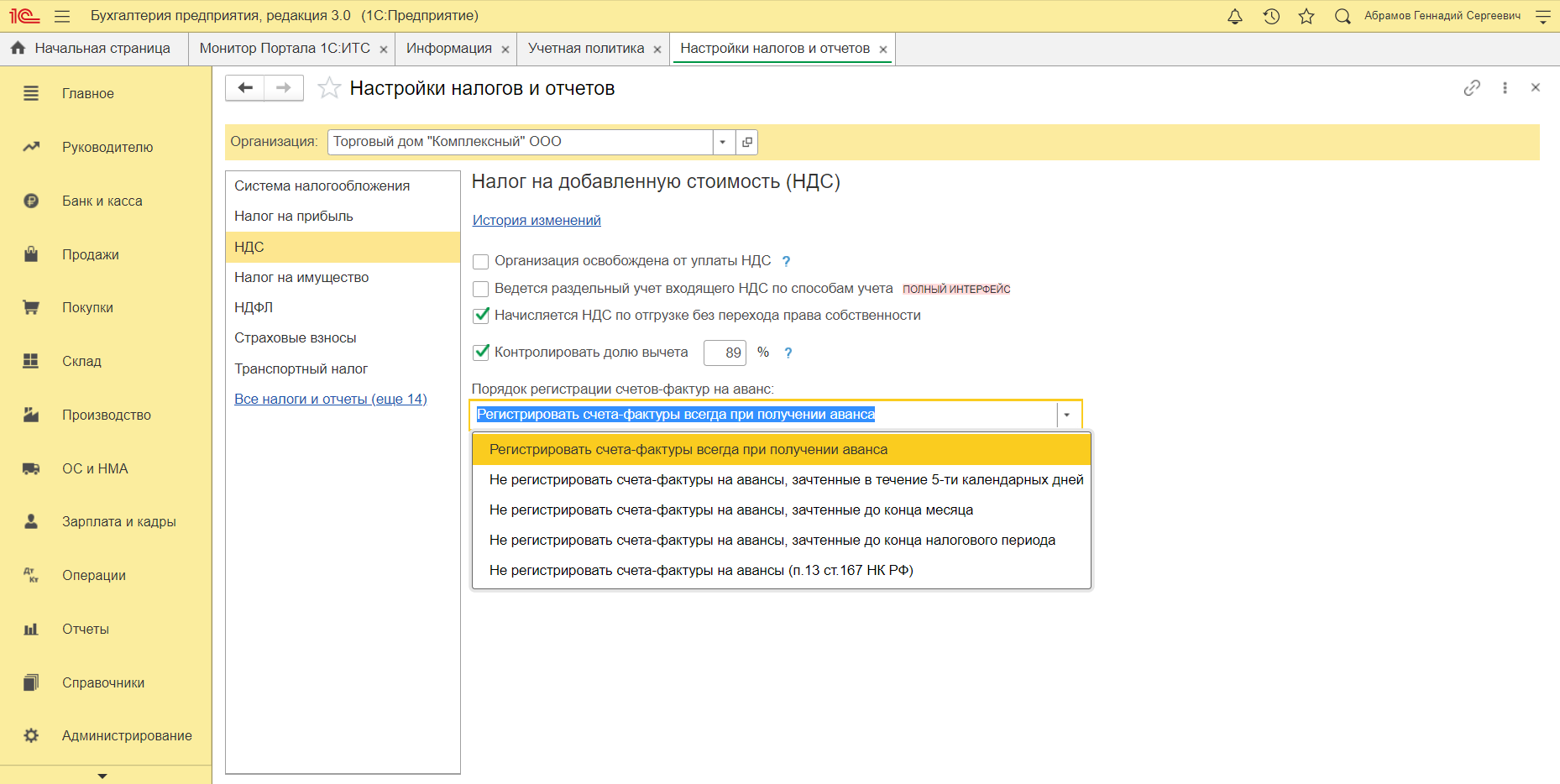

Первый шаг: настройки учетной политики

Для того, чтобы информация из документов, оформленных в программе, верно разносилась по счетам учета, требуется произвести настройки положений учетной политики (УП) в системе.

Для этого в меню «Главное» выбрать «Настройки» и кликнуть на строке «Налоги и отчеты». Если нажать «Учетная политика» в разделе «Настройки», то откроется окошко настроек бухучета. Для настройки правил налогового учета и отчетности нужно перейти в «Налоги и отчеты».

В разделе НДС проставить галочки напротив тех положений, которые установлены в УП предприятия.

В строке «Контролировать долю вычета» имеет смысл указать 89%. Потому что одной из оценок риска является превышение 89% доли вычетов по НДС от суммы начисленного налога. При этом берется период 12 месяцев, согласно Приказу ФНС России № ММ-3-06/333 от 30.05.2007 г. Однако, в программе рассматривается период в квартал, т.к. отчетность сдается ежеквартально.

Далее выбрать порядок регистрации счетов-фактур на аванс. Программа предоставляет следующие варианты:

Обычно выбор делается в пользу первых двух законодательно установленных вариантов, если на предприятии не установлено иное.

Оценка риска привлечения к ответственности за ошибки в налоговой декларации

Декларация по НДС подается в соответствии с формой и форматом, утвержденными приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558@. Форма декларации содержит в том числе Раздел 8, в котором отражаются сведения из книги покупок.

По строке 170 Раздела 8 декларации по НДС указываются данные книги покупок, отраженные в графе 15. Соответственно, в случае заполнения графы 15 книги покупок в части заявленного вычета в строке 170 декларации налогоплательщика будет отражена стоимость товаров (работ, услуг) только в части.

Одновременно с этим в Разделе 9 в строке 160 декларации контрагента стоимость товаров (работ, услуг) должна быть отражена полностью, поскольку частичная уплата НДС законодательством не предусмотрена.

Таким образом, налоговый орган в рассматриваемом случае при сопоставлении данных декларации налогоплательщика и декларации контрагента может прийти к выводу об ошибке при заполнении налоговой декларации.

Налоговым кодексом РФ не предусмотрены отдельные санкции за ошибки при заполнении налоговой декларации. В статье 120 НК РФ налоговая декларация не указана.

Следовательно, за ошибки при заполнении налоговой декларации, не приводящие к неполной уплате налога, налоговая ответственность не предусмотрена (см. Постановление ФАС Северо-Западного округа от 19 ноября 2007 г. по делу № А42-3678/2006).

Вместе с тем отметим, что на основании п. 3 ст. 88 НК РФ, если камеральной проверкой выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок.

Таким образом, при сопоставлении данных декларации налогоплательщика и декларации контрагента налоговый орган может выявить ошибки, что повлечет за собой необходимость представления пояснений.

Итак, еще раз подчеркнем, что при частичном заявлении вычета в графе 15 книги покупок следует отразить всю стоимость товаров (работ, услуг), которая указана в соответствующем счете-фактуре в графе 9 по строке «Всего к оплате».

Если налогоплательщик заполнил графу 15 книги покупок в части заявленного вычета, риски отказа в вычете НДС, а также риски привлечения к ответственности по ст. 120 НК РФ за неправильное оформление книги покупок и ошибки в налоговой декларации невысоки.

Утверждены Постановлением Правительства РФ от 26 декабря 2011 г. № 1137

Версия для печати

Что отражается в документе?

Книга покупок содержит:

- В шапке прописывают сведения о налогоплательщике-покупателе, то есть его полное или сокращенное название по уставным документам (или ФИО индивидуального предпринимателя, ИНН и КПП). Данные о налоговых циклах (с датами начала и завершения).

- В табличной части идет информация о документах, по которым производится расчет НДС и его величина.

ставкам

Если поставка предназначается для облагаемых и необлагаемых действий, то документ составляется на величину вычета после определения размера учитываемой доли (пункт 6 Правил ведения).

Изменения в Законодательстве

В связи в ступившими в силу изменениями в Законодательстве, налогоплательщики с 2015 года обязаны предоставлять отчетность исключительно в электронном виде, в связи с чем появилась необходимость подключения к электронному документообороту.

Кроме того, необходимо в документе заполнять большее количество граф, а если отчетность будет сдаваться по старому образцу, Налоговая инспекция может наложить штраф в размере 30 тысяч рублей. Новые правила регламентируются приказом ФНС под номером ММВ-7-3/558, который был издан в 2014 году.

Как правильно заполнить этот документ?

На титульном листе и в верхней части каждой страницы указываются:

- наименование компании-покупателя;

- КПП и ИНН.

Как правило, заполнение граф документа не вызывает трудностей, за исключением нескольких пунктов, на которые стоит рассмотреть подробнее:

- В 1 графу вносится отметка о порядковом номере записи о счет-фактуре.

- В 6 графе запись оставляется только в случае регистрации документов, выписываемых при реализации продукции, ввезенной на территорию России — указывается страна, откуда прибыл товар и номер таможенной декларации. Если реализуется российский товар, то указывается только страна-производитель.

- Графы 8-11 отражают суммы покупок и НДС, исчисленные по установленным налоговым ставкам. Данные графы (за исключением 10) состоят из двух частей — в первой указывается стоимость проданной продукции без НДС, а во второй — сумма НДС.

- В 10 графе указывается полная сумма покупок, которая облагается 0% НДС. Заполняется столбец теми налогоплательщиками, которые занимаются экспортом продукции и сами непосредственно связаны с реализацией и производством вывозимых товаров.

Любые изменения должны вноситься на отдельном дополнительном листе, каждый из которых является неотъемлемой частью документа. В верхней части дополнительного листа обязательно указывается дата его составления.

Ведение книги продаж и покупок в 1С

В приложении 1С Управление Предприятием бухгалтера 80 процентов рабочего времени составляют отчеты о доходах или расходах компании, проводят документацию. Зачем тогда до сих пор используются бумажные носители, если все проводки осуществляются в электронном формате?

Хоть документ покупок и продаж разрешено заполнять как в бумажном, так и в цифровом виде, предпочтение отдается второму. Однако даже не все опытные бухгалтеры способны отыскать в интерфейсе программы этот документ. Можно счесть за минус 1С излишнюю функциональность приложения.

Интерфейс приложения 1С работы с документом продаж

Интерфейс приложения 1С работы с документом продаж

В связи с масштабным интерфейсом приложения не все справляются с поиском необходимых вкладок, поэтому эта инструкция предназначена для быстрого нахождения книг покупок и продаж. Они расположены рядом, поэтому инструкция будет одна на две категории:

- Запустить программу.

- Открыть раздел Покупка, либо Реализация товаров и услуг.

- В зависимости от выбранного раздела там может находиться соответствующая вкладка с ведением документа покупки либо продажи.

Исходя из вышеизложенной статьи, можно подвести итог – любая организация, действия которой нацелены на продажи, должна вести учет счетов-фактуры по уплате НДС. Регистр сведений отражает значимые операции, за отсутствие которых руководитель облагается санкциями.