Когда заполняется дополнительный лист книги покупок в 2020 году

Содержание:

Сжатие данных в мобильном приложении 1С:Предприятие

Эту небольшую статью я планировал опубликовать у себя на сайте, чтобы такие любители мобильного приложения от 1С:Предприятие, как я, могли использовать её без дополнительно потраченных двух дней на поиски вариантов написания алгоритма.

Во-первых, хотел сказать, что я небольшой разработчик, который начинал делать свои первые шаги ещё на заре правления «Семерки». Новая платформа версии 8 была как глоток свежего воздуха — бодрящий и легко воспринимаемый организмом. Я был очень удивлен, да что сказать, до сих пор удивляюсь как элементарные вещи можно делать на 1С, и как это стремно делается на других языках программирования. Во-вторых, обилие разнообразных интерпретаций платформы позволяет развернуться на все 360 градусов, захватив своими проектами, наверное, любые ветки бизнеса.

Так вот, о небольшом нюансе работы с новой мобильной платформой я и хотел рассказать… Сам додумался, так сказать.

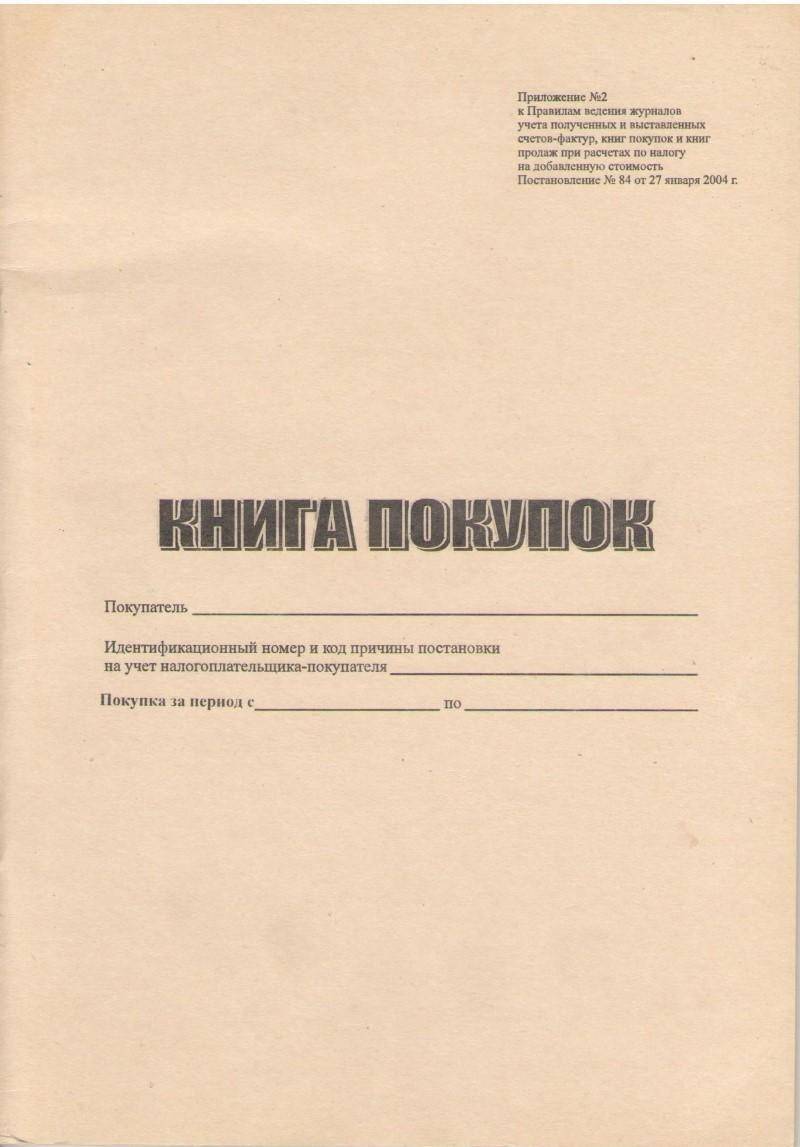

Книга покупок

Предназначение книги покупок – это системный учет счетов-фактур, выписанных продавцом покупателю с целью исчисления вычетов по НДС. При декларировании по НДС данные, содержащиеся в книге, включаются в декларацию. В частности, в разделе 8 отражается информация о покупателе и продавце, номера документов. Финансовое ведомство считает, что включение в декларацию этих данных предоставит инспекциям Налоговой службы РФ возможность успешно осуществлять надзорные функции и пресекать попытки незаконных махинаций с НДС (см. также Приказ Налоговой службы РФ от 29 октября 2014 г. N ММВ-7-3/558@, Письмо Минфина России от 23.04.2015 N 03-07-14/23289). В книге покупок не осуществляется запись в отношении счетов-фактур, полученных: — при безвозмездных операциях; — на сумму оплаты, аванса при безденежных формах расчетов; — при получении комиссионером (агентом) товара от комитента (принципала) для реализации; — полученные при получении комиссионером (агентом) денежных средств от продавца при выполнении договора комиссии (агентского) на приобретение товара — и иных (пункт 19 раздела II Приложения № 4 к Порядку). Книгу покупок можно исправлять и уточнять. При исправлениях, совершаемых до завершения налогового периода, в книге нужно указать аннулируемый счет-фактуру с минусовыми значениями и отразить надлежащий счет-фактуру (пункт 9 раздела II Приложения № 4 к Порядку). При исправлениях, совершаемых по завершению налогового периода вносить изменения нужно при помощи дополнительных листов книги за данный период. В дополнительном листе аннулируются неправильные и ошибочно указанные в данном периоде счета-фактуры (пункт 4 раздела II, пункт 3 раздела IV Приложения № 4 к Порядку). Книгу нужно хранить четыре года с момента заключительной записи (пункт 24 раздела II Приложения № 4 к Порядку).

Примечания — существует вопрос: следует ли отражать в книге покупок счета-фактуры, полученные от продавца по факсу или по электронной почте в виде сканированных копий, судебная практика показывает, что если покупатель отражает такие счета-фактуры в книге покупок и предъявляет НДС по ним к вычету, нему могут предъявляться претензии со стороны налоговых органов. Но если такие счета-фактуры содержат все необходимые реквизиты и подписаны уполномоченными лицами, у покупателя есть шанс отстоять свою правоту в суде (пример: Постановление ФАС Поволжского округа от 01.04.2014 N А12-10784/2013).; — плательщик при декларировании не обязан предоставлять в инспекцию ФНС России книгу покупок или ее копию, т.к. сведения из этой книги содержатся в разделе 8 декларации.

Несколько рекомендаций от контролирующих органов. 1) Налоговая служба РФ рекомендует при заполнении книги использовать коды видов операций, доведенные Письмом Налоговой службы РФ от 22.01.2015 N ГД-4-3/794@ (см. также Письмо Налоговой службы РФ от 27.01.2016 N ЕД-4-15/1065). 2) при направлении работника в командировку в книге отражается проездной билет, включенный работником в отчет о командировке с выделением НДС (Письмо Налоговой службы РФ от 21.05.2015 N ГД-4-3/8565). 3) так как в контрольном купоне электронного билета ИНН и КПП организации, осуществляющей перевозку, не отражаются, соответствующие сведения о них не проставляются в графе 10 книги и в разделе 8 декларации по НДС (Письмо Налоговой службы РФ от 18.08.2015 N ГД-4-3/14544). 4) при осуществлении торговли через филиалы нет каких-либо особенностей ведения книги покупок и книги продаж (Письмо Минфина России от 24.03.2015 N 03-07-11/16050). 5) в целях вычета НДС, в результате покупки товаров (работ, услуг) в отношении которых применяются ставки 0 и 18 процентов, счет-фактура должна быть учтена в книге в части суммы налога, предъявляемой к вычету (Письмо Минфина России от 02.03.2015 N 03-07-09/10695). 6) Финансовое ведомство указывает на то, что в графе 7 книги, в частности, следует отражать реквизиты документов по авансовым платежам (Письмо от 16.03.2015 N 03-07-11/13816), по затратам на командировки (Письмо от 23.03.2015 N 03-07-11/15889), возврату авансов (Письмо от 24.03.2015 N 03-07-11/16044), по уплате НДС при ввозе товаров на территорию РФ (Письмо от 26.11.2014 N 03-07-11/60221).

Особенности компенсации НДС

Для покупателя приобретение импортного товара сопровождается передачей суммы НДС представителям таможенной службы, поэтому вместо счета-фактуры в книге покупок должна отображаться запись о получении таможенной декларации на ввоз товара и прилагаться бланк соответствующей документации, подтверждающей налоговый сбор. Продавец, выписавший счет-фактуру, которая в обязательном порядке фиксируется в книге продаж, на условиях получения полной или частичной оплаты, производимой в счет будущих поставок товара, обязан занести отметку в книгу покупок при отгрузке оговоренной партии товара, с расшифровкой суммы, полученной по НДС. Издержки в командировках, связанные с арендой жилья или оплатой услуг доставки сотрудников до места прохождения командировки с учетом обратной дороги, фиксируются при помощи отчетной документации с обязательным заполнением графы для внесения суммы НДС. Заполненные по форме бланки отчетности предоставляются сотрудником по возвращению, в качестве подтверждения факта командировочных расходов. Существуют исключения в правилах обязательной регистрации счетов-фактур. В книге не учитываются:

- покупка или продажа биржевым участником ценных бумаг или валюты;

- передача комитентом комиссионеру товара с целью последующей его реализации;

- безвозмездная передача товара (услуги, работы) покупателю.

Ошибки в заполнении книги покупок

Книга покупок – это важный документ, так как с недавних пор ее содержание используется при заполнении декларации по НДС

В связи с этим правильному оформлению документа нужно уделить особое внимание. Ошибки в регистрационных записях книги покупок могут привести к отказу ФНС в возмещении принятого к вычету добавленного налога или, по крайней мере, к требованию предъявить дополнительные пояснения в налоговую службу, что тоже весьма неприятно

Причины основных ошибок:

- Невнимательность бухгалтера;

- Незнание правила заполнения книги;

- Недостаточно четко прописанные правила в отношении отдельных и нестандартных операциях.

Читать дальше: Журнал осмотра зданий и сооружений пример заполнения

С первыми двумя причинами бороться проще, задача бухгалтера – внимательно изучить правила заполнения и по несколько раз проверять регистрируемые сведения. Что касается третьей причины, то в некоторых случаях целесообразно обращаться за разъяснениями в компетентный орган, например, ФНС.

Когда при камеральной проверке нужна уточненка

По-прежнему при камералке НДС-декларации налоговики проверяют соблюдение контрольных соотношени Если что-то не сходится — о найденной ошибке инспекция должна вам сообщит Кроме того, теперь ФНС имеет возможность в автоматическом режиме делать перекрестные проверки данных в электронных декларациях продавцов и покупателей. То есть фактически проводится сверка реквизитов и показателей счетов-фактур в декларации одних и других. Если находятся нестыковки между этими данными, инспекция выставит требование о представлении пояснений.

Не забудьте о том, что при получении требования о представлении пояснений надо не позднее 6 рабочих дней (считая со дня его отправки налоговым органом) передать в инспекцию квитанцию о прием Если вы этого не сделаете, то в течение 10 рабочих дней со дня истечения срока, установленного для передачи квитанции, инспекция может заблокировать ваш расчетный счет (электронный кошеле

Дать пояснения (в электронном или бумажном виде) или внести исправления, представив уточненную декларацию, нужно в течение 5 рабочих дней со дня получения требования инспекци Налоговая служба советует представлять пояснения по типовой рекомендованной форм

Какие ошибки исправлять, представляя лишь пояснения, а где необходима уточненка? Разумеется, лучший для налоговиков вариант — получить от всех налогоплательщиков уточненные декларации с идеально внесенными в них данным Тогда программа ФНС при проверке этих уточненных деклараций автоматически сравнит обновленные данные и выявит, что все противоречия и несоответствия исправлены.

Но на НДС-декларации распространяется общее правило: подавать уточненную декларацию нужно только тогда, когда обнаружены ошибки, которые привели к занижению суммы налога, подлежащей уплат Во всех остальных случаях подавать уточненную декларацию можно, но не обязательно. То есть Налоговый кодекс не обязывает подавать уточненку для исправления каждого неправильного показателя, особенно если он не влияет на расчет налога.

Если вы действительно ошиблись и занизили налог, представление уточненной декларации (с предварительной доплатой недоимки и пеней) убережет вас от уплаты штраф

А если вы проигнорируете требования налоговиков и не представите пояснения уточненную декларацию, инспекция примет решение по результатам проверки на основании имеющихся у нее сведени И если, к примеру, сочтет, что вы занизили налоговую базу и недоплатили налог, то доначислит налог, пени и оштрафует

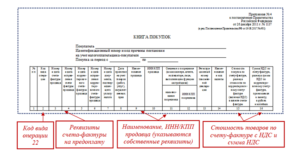

Заполнение книги покупок: бланк и образец, инструкция

Автор статьиНатали Феофанова 5 минут на чтение670 просмотровСодержание В книге покупок собирается информация о полученных от продавцов счетах-фактурах. Отражение поступившего документа в книге выполняется с помощью регистрационной записи, которые последовательно вносятся в табличную часть по мере поступления с/ф.

В статье рассмотрим бланк книги покупок, представим образец и инструкцию по заполнению.Так как в бланке отражаются данные по счетам-фактурам, то обязанность по ведению книги возлагается на всех плательщиков НДС (лиц на общем режиме), кроме лиц:

- совершающих операции, не требующие начисления налога.

- обладающих правом на освобождение от добавленного налога;

Компания самостоятельно выбирает удобный для себя способ ведения книги – электронный или бумажный.

Ведение книги обязательно для лиц, признаваемых плательщиками НДС. В дальнейшем сведения из этого журнала используются для формирования 8-го раздела квартальной налоговой отчетности по добавленному налогу.

Какие коды операций можно указывать в приложении 1 к разделу 8 декларации по НДС?

С целью правильного указания кодов операций в разделах 8-11 декларации налоговыми органами были подготовлены Примеры отражения записей по счетам-фактурам в книге покупок и книге продаж с указанием КВО.

| № п/п | Код вида операции | Наименование вида операции |

| 1 | 01 | Отгрузка (приобретение) товаров (работ, услуг) |

| 2 | 02 | Получение (перечисление) авансовых платежей |

| 3 | 06 | Операции, совершаемые налоговыми агентами (ст. 161 НК) |

| 4 | 13 | Подрядные работы по капитальному строительству |

| 5 | 15 | Регистрация посредником в одном счете-фактуре собственных товаров и товаров комитента |

| 6 | 16 | Возврат товаров от покупателя – неплательщика НДС |

| 7 | 17 | Возврат товаров от покупателя – физического лица |

| 8 | 18 | Корректировка реализации товаров (работ, услуг) в сторону уменьшения |

| 9 | 19 | Ввоз товаров из ЕАЭС |

| 10 | 20 | Ввоз товаров из стран, кроме ЕАЭС |

| 11 | 22 | Вычет НДС с ранее полученного аванса или при возврате аванса |

| 12 | 23 | Приобретение услуг, оформленных БСО (п. 7 ст. 171 НК) |

| 13 | 24 | Вычет НДС по экспортным операциям (абз. 2 п. 9 ст. 165, п. 10 ст. 171 НК) |

| 14 | 25 | Восстановление НДС при использовании товаров в операциях, облагаемых по 0% |

| 15 | 26 | Реализация товаров (получение авансов) покупателям – неплательщикам НДС, в т.ч. физическим лицам |

| 16 | 27 | Составление посредником сводного счета-фактуры при реализации (приобретении) товаров |

| 17 | 28 | Составление посредником сводного счета-фактуры на аванс |

| 18 | 32 | Принятие к вычету НДС по товарам, ввезенным на территорию Калининградской ОЭЗ (п. 14 ст. 171 НК) |

| 19 | 34 | Корректировка стоимости отгрузок сырых шкур и лома в сторону уменьшения |

| 20 | 36 | Вычет НДС по товарам, по которым иностранцу была выплачена компенсация (система «tax free») |

| 21 | 41 | Вычет НДС при перечислении аванса в счет поставки сырых шкур и лома («как за покупателя») |

| 22 | 42 | Вычет НДС при отгрузке сырых шкур и лома («как за покупателя»), в т.ч. при увеличении стоимости отгрузки |

| 23 | 43 | Вычет НДС с аванса после отгрузки сырых шкур и лома («как за продавца») |

| 24 | 44 | Вычет НДС при уменьшении стоимости отгрузок сырых шкур и лома («как за продавца») |

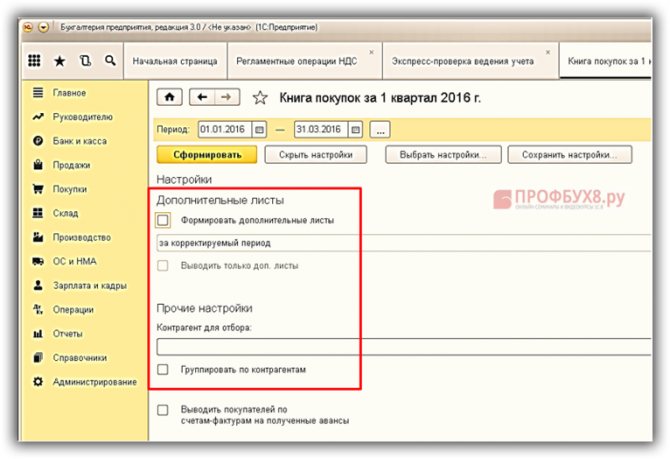

Когда заполняется дополнительный лист книги покупок?

- 1) При обнаружении ошибки в зарегистрированном ранее счете-фактуре. При этом не имеет значения, какой конкретно реквизит счета-фактуры заполнен неверно или отсутствует (см. по этому поводу Письмо Минфина России от 27.07.2006 г. ? 03-04-09/14).

Записи об аннулировании производятся за тот налоговый период, в котором этот счет-фактура был зарегистрирован. Исправленный счет-фактура регистрируется в Книге покупок в том налоговом периоде, в котором он получен, так как право на налоговый вычет возникает именно в этом периоде.

При оформлении дополнительного листа вам необходимо:

а) в строку перенести итоговые данные по графам 7, 8а, 8б, 9а, 9б, 10, 11а, 11б и 12 из книги покупок за налоговый период, в котором был зарегистрирован ошибочный счет-фактура;

б) по строке в графах с 1 по 12 записать показатели ошибочного счета-фактуры, который аннулируется;

в) в строке подвести итоги по графам 7, 8а, 8б, 9а, 9б, 10, 11а, 11б и 12 (из показателей строки вычесть показатели записей ошибочного счета-фактуры);

г) показатели по строке использовать для внесения изменений в налоговую декларацию.

Дополнительный лист подшивается к Книге покупок за тот налоговый период, в котором аннулируется неверный счет-фактура.

2) В случае ошибочной регистрации счета-фактуры (без внесения в него исправлений).

Используется аналогичный порядок внесения изменений в книгу покупок (то есть путем отражения соответствующих записей данного счета-фактуры в дополнительном листе Книги покупок).

Дополнительный лист подшивается к Книге покупок за тот налоговый период, в котором аннулируется неверный счет-фактура.

3) При обнаружении, что в истекшем налоговом периоде не зарегистрирован полученный счет-фактура.

В таком случае соответствующие изменения в книгу покупок вносятся путем оформления дополнительного листа за тот налоговый период, в котором получен незарегистрированный счет-фактура. Для этого вам следует:

а) в строку перенести итоговые данные по графам 7, 8а, 8б, 9а, 9б, 10, 11а, 11б и 12 из Книги покупок за налоговый период, в котором был не зарегистрирован счет-фактура;

б) по строке в графах с 1 по 12 записать показатели не зарегистрированного счета-фактуры;

в) в строке подвести итоги по графам 7, 8а, 8б, 9а, 9б, 10, 11а, 11б и 12 (к показателям строки прибавить показатели записей незарегистрированного раннее счета-фактуры);

Кроме того, не забудьте подать уточненную налоговую декларацию.

Дополнительный лист подшивается к Книге покупок за тот налоговый период, в котором не зарегистрирован счет-фактура.

Порядок заполнения дополнительного листа Книги покупок устанавливается в Правилах ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по НДС, утвержденных Постановлением Правительства РФ от 02.12.2000 г. ? 914.

Механизм внесения изменений в Книгу продаж во всех случаях одинаков. Записи производятся в дополнительном листе за тот налоговый период, в котором был зарегистрирован ошибочный счет-фактура.

Порядок заполнения дополнительного листа книги продаж устанавливается в Правилах ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по НДС, утвержденных Постановлением Правительства РФ от 02.12.2000 г. ? 914.

При изменении суммы налоговой базы и суммы НДС, исчисленной с этой налоговой базы, вы обязаны представить в налоговый орган по месту постановки на учет корректирующую налоговую декларацию за тот налоговый период, в котором вами были внесены изменения в Книгу продаж в порядке, указанном выше.

М.В. Левченко

ДОПОЛНИТЕЛЬНЫЙ ЛИСТ КНИГИ ПОКУПОК N 1 ПБОЮЛ Еременко Илья Геннадьевич Покупатель ——————————————————- Идентификационный номер и код причины постановки на учет 550467816201 налогоплательщика-покупателя ————————————- Налоговый период (месяц, квартал), год, в котором зарегистрирован за I квартал 2009 г.

Как оформить доплист книги продаж по старой форме?

Книга покупок Раскрыть список рубрик Подпишитесь на специальную бесплатную еженедельную рассылку, чтобы быть в курсе всех изменений в бухгалтерском учете: Присоединяйтесь к нам в соц.

сетях: НДС, страховые взносы, УСН 6%, УСН 15%, ЕНВД, НДФЛ, пени Отправляем письма с главными обсуждениями недели > > > Налог-налог 11 июля 2020 В переходные периоды часто возникает вопрос о том, каким образом оформлять документы — по старой или по новой форме. С апреля 2020 года власти вновь изменили форму книги продаж и доплиста к ней. Из материала вы узнаете, когда требуется оформить доплист по старой форме.

формы книги продаж и дополнительного листа к ней были изменены постановлением Правительства от 19.01.2020 № 15 в связи с повышением ставки НДС до 20%.

В прошлый раз корректировки в эти документы вносились в октябре 2017 года постановлением Правительства от 19.08.2017 № 981.

Корректировочный счет-фактура от поставщика: учет в 1С

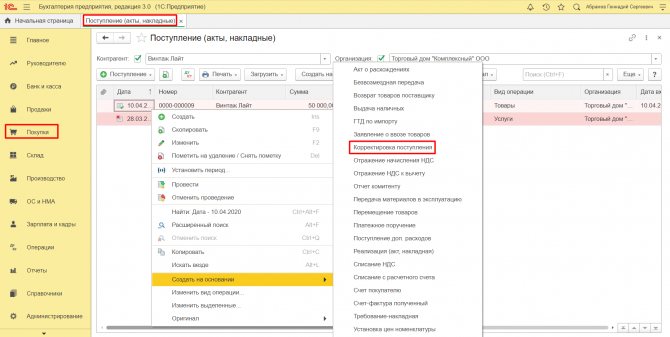

В том случае, если организация получила измененный пакет накладных и СФ от контрагента, бухгалтерия должна оформить исправления и в своих накладных, внесенных в 1С. Для этого в меню «Покупки», в разделе «Поступление» в списке нужно найти первичку от поставщика. Кликнуть правой клавишей мыши и в выпадающем меню выбрать «Создать на основании», затем «Корректировка поступления».

На вкладке «Главное» установить галку напротив «Восстановить НДС в Книге продаж». На вкладке «Товары» внести данные об изменениях в строках «после изменения». Под табличной частью внести информацию о полученном корректировочном СФ и нажать кнопку «Зарегистрировать».

По клику на подсвеченную строку с зарегистрированным КСФ откроется сама форма с отраженными в ней данными об изменении общей суммы и суммы налога. После нажатия на «ДтКт» откроются проводки по восстановлению НДС, эта информация отразится и в КП.

Оформляем новые дополнительные листы

счет-фактура до внесения в него исправления, ——————— 7 апреля 2009 г. Дополнительный лист оформлен ————————————- ———————————————————————————————————————————————————— ¦ N ¦Дата и ¦Дата ¦Дата ¦Наиме- ¦ИНН ¦КПП ¦Страна ¦Всего ¦ В том числе ¦ ¦п/п¦номер ¦оплаты¦принятия ¦нование ¦продавца ¦продавца ¦проис- ¦покупок, +———————————————————————-+ ¦ ¦счета- ¦счета-¦на учет ¦продавца ¦ ¦ ¦хожде- ¦включая ¦ покупки, облагаемые налогом по ставке ¦покупки,¦ ¦ ¦фактуры ¦факту-¦товаров ¦ ¦ ¦ ¦ния ¦НДС +————————————————————-+освобож-¦ ¦ ¦продавца ¦ры ¦(работ, ¦ ¦ ¦ ¦товара.¦ ¦ 18 процентов (8)¦ 10 процентов ¦0 процентов¦ 20 процентов ¦даемые ¦ ¦ ¦ ¦про- ¦услуг), ¦ ¦ ¦ ¦Номер ¦ ¦ ¦ (9) ¦ ¦ 1 (11) ¦от нало-¦ ¦ ¦ ¦давца ¦имущест- ¦ ¦ ¦ ¦тамо- ¦ +——————+—————+————+—————+га ¦ ¦ ¦ ¦ ¦венных ¦ ¦ ¦ ¦женной ¦ ¦стоимость¦ сумма ¦стоимость¦сумма¦ ¦стоимость¦сумма¦ ¦ ¦ ¦ ¦ ¦прав ¦ ¦ ¦ ¦декла- ¦ ¦ покупок ¦ НДС ¦ покупок ¦ НДС ¦ ¦ покупок ¦ НДС ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦рации ¦ ¦ без НДС ¦ ¦ без НДС ¦ ¦ ¦ без НДС ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ +—+———-+——+———-+———-+———-+———+——-+———+———+——-+———+——+————+———+——+———+ ¦(1)¦ (2) ¦ (3) ¦ (4) ¦ (5) ¦ (5а) ¦ (5б) ¦ (6) ¦ (7) ¦ (8а) ¦ (8б) ¦ (9а) ¦(9б) ¦ (10) ¦ (11а) ¦(11б)¦ (12) ¦ +—+———-+——+———-+———-+———-+———+——-+———+———+——-+———+——+————+———+——+———+ ¦Итого ¦1 534 000¦1 300 000¦234 000¦ — ¦ — ¦ — ¦ — ¦ — ¦ — ¦ +————————————————————————+———+———+——-+———+——+————+———+——+———+ ¦ 1 ¦от ¦ ¦21.02.2009¦ООО ¦5501073125¦550101001¦ — ¦ 295 000¦ 250 000¦ 45 000¦ — ¦ — ¦ — ¦ — ¦ — ¦ — ¦ ¦ ¦21.02.2009¦ ¦ ¦»Провиант»¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦N 35 ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ +—+———-+——+———-+———-+———-+———+——-+———+———+——-+———+——+————+———+——+———+ ¦ 2 ¦от ¦ ¦21.02.2009¦ООО ¦5501073125¦550101001¦ — ¦ 291 000¦ 200 000¦ 36 000¦ 50 000 ¦5 000¦ — ¦ — ¦ — ¦ — ¦ ¦ ¦21.02.2009¦ ¦ ¦»Провиант»¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦N 35 ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ +—+———-+——+———-+———-+———-+———+——-+———+———+——-+———+——+————+———+——+———+ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ +—+———-+——+———-+———-+———-+———+——-+———+———+——-+———+——+————+———+——+———+ ¦ВСЕГО ¦1 530 000¦1 250 000¦225 000¦ 50 000 ¦5 000¦ — ¦ — ¦ — ¦ — ¦ ————————————————————————-+———+———+——-+———+——+————+———+——+——— Еременко И.Г. Еременко Индивидуальный предприниматель ———— ——————— (подпись) (Ф.И.О.) Реквизиты свидетельства о государственной Свидетельство 55 регистрации индивидуального предпринимателя ———————- N 001459182 выдано 23.06.2006 N 2 по ЦАО г. Омска ——————————————————————

1 До завершения расчетов по товарам (работам, услугам), отгруженным (выполненным, оказанным) до 1 января 2004 г.

Источник — «Налог на добавленную стоимость», «ГроссМедиа», «РОСБУХ»

Переход на «Зарплату и управление персоналом 3.1»

Сменила я тут работу и уже после того, как я приступила к исполнению обязанностей, мой новый начальник мне призналась, что выбор пал на меня только из-за того, что я знаю программу. Справедливости ради, эта уверенность была основана только на том, что я прошла тестирование, включающее только основные операции кадрового делопроизводства. Так или иначе, а работодатель попал в точку, нанимая меня в надежде, что я решу проблему: нужно перейти «с 8.2 на 8.3». Ничего сложного, скажет большинство, я тоже так говорю, но ситуация осложнялась некоторым количеством предшественников, которые уже «нафеячили» в программах до меня. Взять и сделать все заново мне не разрешили, так что пришлось исходить из того, что есть, и именно это дало пищу для размышлений и, в конце концов, привело к написанию этих рекомендаций.

Если перед Вами стоит задача перехода с ЗУП 2.5 на ЗУП 3.1, я попробую облегчить Вам жизнь этой статьей.

Новая форма дополнительного листа к книге продаж с 01.04.2019

С апреля 2019 года формы книги продаж и дополнительного листа к ней были изменены постановлением Правительства от 19.01.2019 № 15 в связи с повышением ставки НДС до 20%.

В прошлый раз корректировки в эти документы вносились в октябре 2017 года постановлением Правительства от 19.08.2017 № 981. К примеру, в этих налоговых регистрах появились новые графы:

- 3а «Регистрационный номер таможенной декларации». Ее заполняют только те налогоплательщики, которые оформляют декларации при выпуске товаров в соответствии с таможенной процедурой выпуска для внутреннего потребления при завершении действия таможенной процедуры свободной таможенной зоны на территории ОЭЗ в Калининградской области.

- 3б «Код вида товара». Ее заполняют в отношении товаров, вывезенных за пределы нашей страны на территорию государства — члена ЕАЭС.

Таким образом, форма книги продаж и ее доплиста, по которым оформлялись данные налоговые регистры до апреля 2019 года, — это уже их прежняя редакция. С указанной даты книгу продаж нужно оформлять строго по новой форме. А вот с доплистом к ней не все так однозначно — об этом расскажем в следующем разделе.

Подробнее о порядке ведения книги покупок и продаж читайте здесь.

Электронные трудовые книжки, СЗВ-ТД в ЗУП 3.1 — сборник ответов на вопросы и полезные ссылки

С 1 января 2020 г. начался переход на электронные трудовые книжки. До середины февраля 2020 г. все работодатели должны сдать первый отчет по форме СЗВ-ТД. Не смотря на то, что срок сдачи уже достаточно близок, информация по данному направлению постоянно изменяется и уточняется. Я постаралась собрать ключевые моменты, касающиеся перехода на электронный формат ведения трудовых книжек сотрудников в программе ЗУП 3.1, которые возникли при изучении этого нововведения. Данный сборник будет полезен как бухгалтеру/кадровику, так и 1С программисту или консультанту, сопровождающему переход. Весь предложенный материал можно найти самостоятельно, моей целью было собрать разные источники воедино дабы облегчить работу моим коллегам. В связи с тем, что информация может корректироваться и уточняться, необходимо проверять ее актуальность, поэтому в каждом найденном ответе указан источник для проверки

Внимание — данный сборник является справочным, работодатель должен руководствоваться исключительно Законодательством об электронных трудовых книжках. В сборник первоначально вошли только те вопросы, с которыми я столкнулась в своей работе лично, поэтому критика и предложения по дополнению приветствуются!

!!!UPD — произошло значительное изменение функционала СЗВ — ТД https://its.1c.ru/db/updinfo#content:701:1:issogl2_2

Как заполнить дополнительные листы в книге продаж

В данном случае необходимо, заполняя ДЛ:

- Вписать в столбцы с 14 по 19 по строке «Итого»:

- сведения из аналогичных столбцов по строке «Всего» книги, если текущий дополнительный лист — самый первый;

- сведения из аналогичных столбцов по строке «Всего» предыдущего ДЛ, если текущий — не первый.

- Внести сведения по неправильному счету-фактуре в графы с 13а по 19 со знаком «–».Остальные графы нужно заполнить так же, как это было сделано в книге покупок.

- Внести сведения по правильному счету (оформленному с опозданием) в доплисте.

- Заполнить графу «Всего», суммировав показатели по столбцам с 14 по 19, включая те, что отражены в строке «Итого».

Правила суммирования те же, что и в случае с заполнением ДЛ к книге покупок.

Аналогично текущий лист, заверенный директором, нужно подшить к книге за отчетный период.

Мы подготовили для вас образец заполнения ДЛ книги продаж.