Как сформировать книгу покупок (продаж) в 1с 8.3 пошагово?

Содержание:

Порядок заполнения книги продаж в 2020 году ↑

Каких правил стоит придерживаться при составлении Книги продаж в текущем году? Стоит внимательно изучить законодательные акты, ведь с начала года действуют новые нормы.

Структура отчета

Книга продаж состоит из 19 пунктов (если считать в отдельности 13а и 13б, то 21).

Определенные графы стоит заполнять в обязательном порядке, тогда как в другой части сведения отражаются при реализации конкретных операций.

Разберем, какие данные стоит вписывать в бланки:

- указывается название компании, которая выступает в качестве продавца;

- отражается ИНН и код причины, по которому продавец поставлен на учет;

- налоговые периода, когда осуществлено реализацию продукции, получено средства, частичные суммы в счет поставки, которая планируется в будущем, передачи прав на имущество.

В графах указывают такие данные:

Пошаговая инструкция по формированию отчета

Суммы по строкам 120 в разделе 3 налоговой отчетности должны соответствовать данным, что прописаны в Книге продаж.

В бухучете по НДС, что должен быть перечислен в бюджет, стоит использовать проводку по Кт 68. Для возможности начислить НДС будет достаточным факт продажи или осуществления авансового платежа.

В программе 1С обязательство реализуется так:

| Дт 90 (91) Кт 68.02 | Проводится документ «Реализация товара и услуг» с использованием проводки Дт 62 Кт 90 (91) |

| Дт 76.АВ Кт 68.02 | Если получено предоплату, то плательщик выставляет счет-фактуру, а при формировании документа по счетам-фактурам, что были выданы |

Чтобы сформировать Книгу продаж и отразить начисления в отчетности, проводок мало. Необходимо также создание и проведение документа «Формирование записи книги продаж».

Заполнение с использованием комплексной автоматизации будет состоять из таких этапов:

- Осуществляется создание регистрационной записи (по отгрузкам, поступлениям, оплате). Может создаваться на основании документа или самостоятельно.

- При формировании записей, БЭСТ-5 проверит все условия, которые являются основанием для формирования записи. При отсутствии ошибок записи отражаются в книге. Сумма, число записи и регистрационные реквизиты могут не совпадать. При формировании только на часть средств из записей, что регистрируются, остатки будут учитываться при создании следующих записей.

Запись при получении аванса будет сформирована таким образом:

открывается «Журнал операций».

- далее стоит выбрать документ на отгрузку, нажимают «Ввод на основании» (панель инструментов);

- создается документ «Счет-фактура выданный»;

- заполняют запрашиваемые реквизиты;

- если грузоотправителем является стороннее предприятие, то стоит нажать «Грузоотправитель» и выбрать контрагентов;

- при необходимости отразить НГСМ и НП, указывают в пункте «Учитывать Налоги с продаж». Отразите, как будут выводиться сведения (колонками, строками, в акцизах);

- производится установка переключателя налога на добавленную стоимость включена в пункт «Сумма без учета налога», если размер должен рассчитываться по определенным ставкам вместо тех, что отражены в документе.

Если используется метод определения выручки по отгрузкам, то документ сразу после того, как будет сохранен, регистрируется в Книге продаж.

Видео: книга продаж — семь важных правил

При показателе по оплате в документе отражают дату, когда внесено сумму и сохраняют записи. В Книге отразятся сведения.

Корректирующие записи формируют на основании «Счетов-фактур выданных»:

- открывается данный документ (по счетам, что выдаются);

- далее стоит нажать «Ввести на основании»;

- откроется документ «Запись Книги продаж». Поставьте в пункте отрицательные значения;

- нажмите ОК.

Оценка риска привлечения к ответственности по ст. 120 НК РФ за нарушение правил заполнения книги покупок

Статьей 120 НК РФ установлена ответственность за грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения. Под таким нарушением для целей данной статьи понимается отсутствие первичных документов либо отсутствие счетов-фактур или регистров бухгалтерского учета или налогового учета, систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета, в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений.

Книга покупок, применяемая при расчетах по НДС, в числе документов, поименованных в ст. 120 НК РФ, не упоминается.

Рассмотрим, можно ли отнести книгу покупок к регистрам налогового учета.

Понятие «регистр налогового учета» встречается в главе 23 «Налог на доходы физических лиц» НК РФ. Так, в соответствии с п. 1 ст. 230 Кодекса налоговые агенты ведут учет доходов, полученных от них физическими лицами в налоговом периоде, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета.

Также понятие «регистр налогового учета» раскрывается в главе 25 «Налог на прибыль организаций» НК РФ. Согласно ст. 313 Кодекса, если в регистрах бухгалтерского учета содержится недостаточно информации для определения налоговой базы, налогоплательщик вправе самостоятельно дополнять применяемые регистры бухгалтерского учета реквизитами, формируя тем самым регистры налогового учета, либо вести самостоятельные регистры налогового учета.

Однако для целей исчисления НДС обязанность вести налоговые регистры не установлена. При этом ни в НК РФ, ни в Постановлении Правительства РФ № 1137 книга покупок не упоминается в качестве налогового регистра.

Кроме того, в п. 4 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558@, указано, что декларация составляется на основании книг продаж, книг покупок и данных регистров бухгалтерского учета налогоплательщика (налогового агента), а в случаях, установленных НК РФ, на основании данных регистров налогового учета налогоплательщика (налогового агента).

Таким образом, как следует из приведенной нормы, ФНС России разделяет понятия «книга покупок» и «регистр налогового учета».

Из изложенного следует, что основания для привлечения налогоплательщика к ответственности за неправильное ведение книги покупок отсутствуют.

Однако существует и иная точка зрения по данному вопросу. Так, ФАС Московского округа в Постановлении от 29 ноября 2013 г. № Ф05-15210/2013 указал, что книга покупок и книга продаж не являются первичными документами, служащими для учета соответствующих операций, но фактически являются регистрами налогового учета, данные которых формируются на основании первичных документов.

Тем не менее в данном деле суд не рассматривал вопрос о привлечении налогоплательщика к налоговой ответственности, а указывал на обязанность налогового органа проверять книги покупок и продаж и первичные документы.

Что касается споров о применении ст. 120 НК РФ при нарушении правил ведения книги покупок, то суды принимают положительные для налогоплательщика решения (см., например, Постановления ФАС Волго-Вятского округа от 30 июня 2006 г. по делу № А79-15564/2005, ФАС Северо-Западного округа от 31 мая 2006 г. по делу № А56-22693/2005).

Отметим, что практика по данному вопросу относится к периоду 2006 г. и ранее. Более поздняя арбитражная практика автором не найдена. Это может свидетельствовать о том, что налоговые органы не предъявляют претензии в случае выявления фактов, свидетельствующих о нарушении правил ведения книги покупок.

Таким образом, вероятность привлечения налогоплательщика к ответственности по ст. 120 НК РФ за неправильное заполнение графы 15 в книге покупок оценивается ниже среднего уровня.

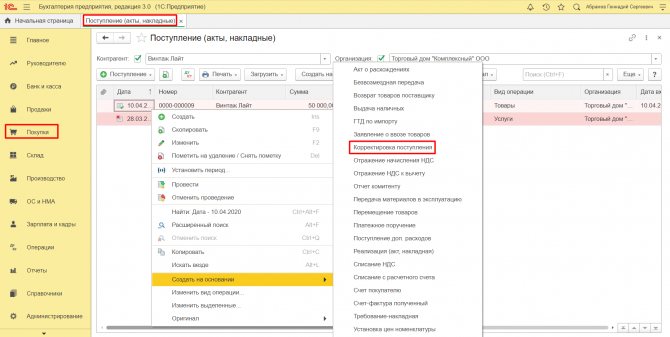

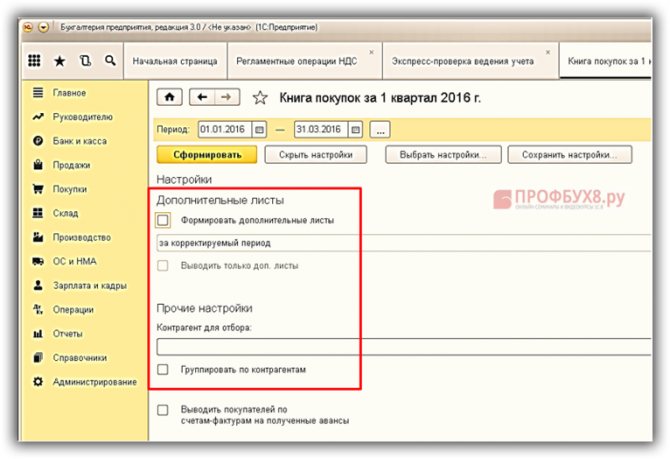

Как сделать книгу покупок в 1С 8.3

Сформировать и вывести на печать Книгу покупок в 1С 8.3 можно в разделе Отчеты – Отчеты по НДС – Книга покупок. Также в 1С 8.3 есть возможность сделать дополнительные настройки по дополнительным листам и контрагентам:

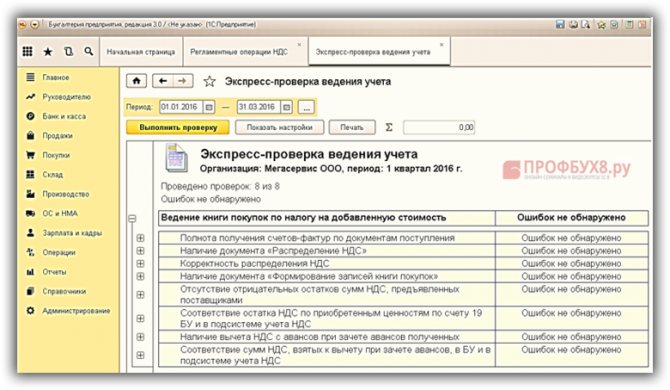

Экспресс-проверка книги покупок в 1С 8.3

Правильность формирования книги покупок в 1С 8.3 можно проверить с помощью Экспресс – проверки, которую можно найти в разделе Отчеты – Анализ учета – Экспресс-проверка:

Что делать если Экспресс-проверка ведения учета выявила ошибки смотрите в следующем видео уроке:

На сайте ПРОФБУХ8 Вы можете ознакомиться с другими бесплатными статьями и видеоуроками по конфигурации 1C Бухгалтерия 8.3 (8.2). Полный список наших предложений можно посмотреть в каталоге.

Поставьте вашу оценку этой статье:

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУПЯ уже зарегистрирован После регистрации на указанный адрес Вы получите ссылку на просмотр более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП 8 (бесплатно)

Отправляя эту форму, Вы соглашаетесь с Политикой конфиденциальности и даете согласие на обработку персональных данных

Войти в кабинет

Забыли пароль?

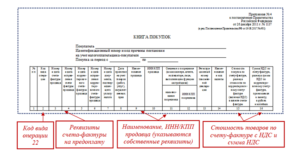

Книга покупок по постановлению 1137

Согласно постановлению 1137, книга покупок заполняется в следующем порядке (п. 6 Правил ведения книги покупок):

- в графе 1 указывается порядковый номер записи сведений о счете-фактуре (в том числе корректировочном);

- в графе 2 проставляется код вида операции (см. приказ ФНС России от 14.03.2016 № ММВ-7-3/136@);

- в графе 3 в общем случае отражаются порядковый номер и дата счета-фактуры продавца; если вычет подтверждают иные документы, то приводятся их реквизиты (например, таможенной декларации, заявления о ввозе и т. п.);

В последней редакции постановления № 1137 уточнено, что в графе 3 нужно указать:

|

Данные для заполнения графы 3 |

При каких условиях |

|

№ и дату заявления о ввозе товаров и уплате косвенных налогов с отметками налоговых органов об уплате НДС |

При ввозе товаров в РФ из стран ЕАЭС |

|

Регистрационный № таможенной декларации, оформленной при выпуске товаров в соответствии с таможенной процедурой выпуска для внутреннего потребления при завершении действия таможенной процедуры свободной таможенной зоны на территории ОЭЗ в Калининградской области |

При отражении в книге покупок НДС, принимаемой к вычету на основании п. 14 ст. 171 НК РФ |

|

№ и дату платежно-расчетного документа либо иного документа, содержащего суммарные (сводные) данные, зарегистрированного продавцом в книге продаж |

При отражении НДС с аванса (предоплаты), полученного в счет предстоящих поставок ТРУ и подлежащих вычету с даты отгрузки ТРУ |

- в графах 4–6 — порядковые номера и даты исправленных, корректировочных или исправленных корректировочных счетов-фактур;

- в графе 7 — номер и дата документа, подтверждающего уплату налога (отражать в графе 7 книги покупок реквизиты платежного документа вы должны в том случае, если НДС принимается к вычету только после его уплаты: например, при ввозе товаров в РФ (см. письмо Минфина России от 26.11.2014 № 03-07-11/60221) или возврате аванса покупателю в случае расторжения/изменения договора, письма Минфина России от 24.03.2015 № 03-07-11/16044 и 23.03.2015 № 03-07-11/15889);

- в графе 8 — дата принятия на учет товаров (выполнения работ, оказания услуг), имущественных прав;

- в графах 9 и 10 — наименование и ИНН/КПП продавца соответственно;

- графы 11 и 12 заполняются покупателем-комитентом (принципалом) — в них указываются наименование, ИНН и КПП посредника-комиссионера (агента), приобретающего ТРУ от своего имени;

- в графе 13 указывают регистрационный номер таможенной декларации при реализации товаров, ввезенных в РФ, если их таможенное декларирование предусмотрено таможенным законодательством Таможенного союза; графа не заполняется при отражении в книге покупок данных по корректировочному (исправленному корректировочному) счету-фактуре;

- в графе 14 — наименование и код валюты (только в случае приобретения ТРУ, имущественных прав за инвалюту);

- в графе 15 — стоимость ТРУ, имущественных прав или сумма выданного аванса с НДС;

- в графе 16 — сумма НДС, принимаемого к вычету.

Можно ли вести книгу через 1С

Практически в каждой компании применяется программа 1С, которая обладает несколькими модификациями. Во многих версиях разрешено заполнять книгу продаж и покупок. Во время работы достаточно включать стандартные сведения из счетов-фактур, чтобы автоматически заполнялись нужные страницы книги.

К правилам использования 1С для заполнения документа относится:

- первоначально запускается программа;

- на странице главного меню выбирается раздел, называемый «Покупка»;

- среди открывшегося перечня находится вкладка «Ведение книги покупок»;

- дополнительно нужная вкладка располагается на панели функций;

- сведения в книгу вносятся по поступающим товарам или счетам-фактурам;

- если указываются доставленные товары или оказанные услуги, то ставится галочка, подтверждающая предъявление счетов-фактур, после чего указывается номер документа, его код и совершенные операции, которые позволяют отразить в книге вычеты по НДС;

- такой метод обладает некоторыми минусами, так как не получится сделать отдельные страницы по каждому счету-фактуре, так как приводятся исключительно их реквизиты;

- второй способ заключается в формировании записей на основании полученных счетов-фактур;

- при таком методе приводится детальная информация о каждом счете, причем к ней относится не только дата создания и номер, но и основание, коды операций, стоимость товаров, их описание, а также НДС;

- ставится галочка, позволяющая отразить вычеты НДС;

- при использовании второго способа в книге регистраций обязательно отражаются все полученные или выставленные счета-фактуры, причем сведения в них должны совпадать с информацией из книги.

При использовании ПО многие пункты заполняются автоматически, так как они вводятся при первоначальной регистрации. Поэтому достаточно нажать кнопку «Заполнить», чтобы сэкономить время и избежать ошибок в процессе переноса сведений из разных документов. При необходимости можно распечатать создаваемую книгу продаж и покупок, но обычно она передается в ФНС в электронной форме.

Бухгалтеры часто выбирают 1С для ведения книги, так как они хорошо разбираются в функционале программы, а также многие сведения заполняются автоматически, что позволяет экономить время на составление документов.

Книга покупок по постановлению 1137

Согласно положениям постановления 1137, книга покупок составляется следующим образом (пункт 6 Правил ведения книги покупок):

- Графа 1. Назначается порядковый номер отметки о счете-фактуре (включая корректировочный).

- Графа 2. Вводится код типа операции (до июля 2021 разрешалось применять коды из приказа ФНС России от 14.02.2012 № ММВ-7-3/ и из письма ФНС России от 22.01.2015 № ГД-4-3/, но, начиная с июля 2021 года, в разделе кодов используют исключительно приказ ФНС России от 14.03.2016 № ММВ-7-3/).

- Графа 3. Обычно записывается порядковый номер и время составления счета-фактуры поставщика. Если же вычет налога удостоверяется при помощи другой документации (таможенный сертификат, заявки о ввозе продукции и так далее), то вводятся реквизиты этих бумаг.

Согласно отредактированному постановлению № 1137, в графе 3 надлежит учесть:

| Сведения, необходимые для правильного заполнения графы 3 | При каких обстоятельствах они необходимы |

| Номер и время подачи заявки о ввозе продукции и выплате косвенных налогов с отметками налоговых структур, свидетельствующих о выплате НДС | При импорте продукции в РФ из стран ЕАЭС |

| Номер таможенной декларации, составленной при таможенной процедуре оформления отпуска продукции для внутреннего пользования по окончании таможенной операции свободной таможенной зоны на территории ОЭЗ в Калининградской области | При отметке в книге покупок НДС, рассчитываемой согласно пункту 14 статьи 171 НК РФ |

| Номер и время оформления платежно-расчетного документа или другой бумаги, имеющей обобщенные сведения, отмеченные поставщиком в книге продаж. | При определении НДС с предоплаты, выплаченного в счет предоставления ТРУ и подлежащих учету со дня предоставления ТРУ. |

- Графы 4–6. Содержат порядковые номера и дату исправленных и/или корректировочных счетов-фактур.

- Графа 7. Вводится номер и время составления документа, удостоверяющего факт выплаты НДС. Реквизиты платежного поручения отмечаются в графе 7 том случае, когда налог рассчитывается только после его выплаты. Так происходит, к примеру, при импорте продукции в РФ (смотрите письмо Минфина России от 26.11.2014 № 03-07-11/60221) либо при возвращении аванса лицу, осуществляющему покупку, в случаях аннулирования или коррекции соглашения (письма Минфина России от 24.03.2015 № 03-07-11/16044 и 23.03.2015 № 03-07-11/15889).

- Графа 8. Вводится точная дата получения продукции (производства работ или услуг), а также принятия прав на имущество.

- Графы 9 и 10. Содержат названия, ИНН или КПП продающего услуги или продукцию лица.

- Графы 11 и 12. Оформляются покупателем-комитентом (принципалом). Здесь вводятся названия, ИНН и КПП посредника-комиссионера(агента), который получает продукцию или услуги.

- Графа 13. Вводят регистрационный номер декларации таможни при сбыте продукции, импортируемой в РФ, если таможенная регистрация определена законодательными актами Таможенного союза. Оформление графы не требуется при отметке в книге покупок сведений по корректировочной (либо исправленной корректировочной) счет-фактуре.

- Графа 14. Содержит название и код валюты (только при получении продукции и услуг и прав на имущество за валюту других стран).

- Графа 15. Отмечается цена продукции или услуг, передачи прав на имущество или величина выплаченного аванса с НДС.

- Графа 16. Содержит суммы НДС, которые подлежат вычету.

Регистрация брака при беременности может производиться в день подачи заявления. Заявление о регистрации брака можно подать в онлайн-режиме. Как и где это сделать, вы можете узнать в нашей статье.

В результате признания брака недействительным наступают правовые последствия. Подробнее о них написано здесь.

Отчет ОСВ++ для 1С:Бухгалтерии 3.0 — расшифровка оборотов, добавление любого количества субконто без изменения конфигурации и не только

Отчет ОСВ++, наряду с возможностями типовых отчетов ОСВ, ОСВ по счету, Карточка счета, Анализ субконто и Карточка субконто, позволяет: Консолидировать данные ОСВ нескольких организаций; Добавлять произвольное количество субконто — наряду со стандартными, в качестве субконто могут быть задействованы любые реквизиты и дополнительные сведения документов движения; Получать расшифровки оборотов по корреспондирующим счетам и субконто; Получать данные оборотов с расшифровкой по документам движения; Формировать сальдо по оборотным субконто; Выводить данные по счетам и аналитикам, обороты по которым в выбранном периоде равны нулю (типовой отчет «ОСВ по счету» в подобной ситуации данных не выводит). Внесение изменений в конфигурацию не требуется.

3 стартмани

Инструкция по заполнению книги

Перед внесением записей в книгу необходимо ознакомиться с содержанием Правил, утвержденных правительственным постановлением №1137. Заполнение граф книги покупок:

| Номер графы | Пояснения по заполнению |

| 1 | Порядковая нумерация строк таблицы с регистрационными записями. |

| 2 | Код операции берется из Перечня, приложенного к приказу ФНС ММВ-7-3-136@ от 14.03.16.

Коды можно указать через запятую, если в регистрируемом с/ф одновременно отражены несколько операций. |

| 3 | №, число, месяц, год, указанные в регистрируемом документе (из гр.1 с/ф). |

| 4 | Заполняется № и дата, если регистрации подлежит исправленный с/ф, то есть переносятся данные из стр.1а в с/ф. |

| 5 | Вносится № и дата с/ф корректировочного типа – самостоятельного документа, составляемого в дополнение к исходному. |

| 6 | Указывается № и дата исправленного с/ф корректировочного типа. |

| 7 | Реквизиты платежного документа заполняются, если момент уплаты налога предшествует принятию этого налога к вычету:

|

| 8 | День, в который ценности, услуг, работы, указанные в с/ф, оприходованы. |

| 9-10 | Реквизиты продавца из полей 2 и 2б с/ф. |

| 11-12 | Реквизиты посредника, если с/ф составляется при выполнении компанией функций налогового агента. |

| 13 | № таможенной декларации, если для ввозимых в РФ ценностей требуется таможенное декларирование. Для корректировочного (в том числе исправленного корректировочного) с/ф графу заполнять не нужно. |

| 14 | Ставится код и название валюты, если суммы в с/ф выражены в иностранной валюте. Если суммы в российских рублях, графа не заполняется. |

| 15 | Общая стоимость по с/ф, включающая НДС, из гр.9 в строке «всего» регистрируемого с/ф. Если регистрируется авансовый с/ф, то вписывается общая величина аванса с НДС. |

| 16 | Общий НДС по с/ф, который компания вправе направить к вычету, берется из гр.8 с/ф в стр. «Всего». |

Пример заполнения книги покупок:

Важность этапов формирования книг

Почему так сильно заостряется внимание на грамотном заполнении Кпп? Дело в том, что Федеральная налоговая служба получила возможность (см. 74 П

5.1 ст.174 Налогового Кодекса Российской Федерации «Экономика и социум» No6(19) 2015) проведения тотального камерального контроля путем получения автоматической сверки полученных в электронном виде книг покупок и продаж всех налогоплательщиков. Ранее ФНС могла производить осмотр документов только в рамках выездной налоговой проверки.

Следовательно, теперь у органов появилось больше возможностей для привлечения действующих компаний к ответственности за нарушение учета.

Самое интересно, что если налоговики выявят расхождения в пользу бюджета, то к ответственности могут и не привлечь. Но если ошибки занизили налогооблагаемую базу или завысили объем возмещений, то здесь не избежать судебных споров.

Соответственно, следует соблюдать поэтапность действий, а запомнить этапы помогает понимание процесса расчета косвенного налога.

Во-первых, следует своевременно и грамотно оформлять входящие и исходящие акты, накладные и счета-фактуры.

Во-вторых, сразу после оформления документации рекомендуется проконтролировать сформированные проводки в программе.

В-третьих, отследить формирование записей в Кпп по совершенным действиям.

В-четвертых, контролировать сроки и объемы оплаты по выставленным счетам.

В-пятых, перед формированием Кпп провести проверку всего периода, выполнить предложенные регламентные операции.

В-шестых, пройти экспресс-проверку и скорректировать информацию.

В-седьмых, сформировать Кпп в системе.

Соблюдение всех этапов гарантирует грамотный налоговый учет и формирование отчетов в организации.

Предпочтительный способ написания корпоративной книги продаж

Ценность грамотно составленной ККП заключается в том, что сотрудники компании могут использовать ее в качестве практического руководства к действию. Это возможно, если при создании документа тщательно учтены все особенности продвигаемого продукта и специфика работы организации.

Существует несколько часто встречающихся ошибок, которые компании допускают в процессе написания ККП:

-

Ошибка первая: создание книги продаж полностью поручается специализированной фирме или приглашенному консультанту. Им предоставляются необходимые материалы, ставятся задачи, выделяется бюджет. В результате их работы вы получаете документ, который формально соответствует условиям договора, но не может использоваться на практике. В нем не учитываются особенности деятельности именно вашей компании, он содержит универсальные скрипты, которые не гарантируют высокой эффективности при продаже вашего продукта. В результате деньги на создание ККП потрачены, однако свою прямую функцию она не выполняет. Менеджеры не применяют описанные в ней приемы в работе, а пользуются собственными методами общения с клиентами.

-

Ошибка вторая: написание документа поручается руководителю отдела продаж. Да, он лучше сторонних исполнителей разбирается в специфике бизнеса, прекрасно знаком и с продуктом, и с эффективными способами его реализации. При этом он может абсолютно не знать принципов создания корпоративной книги продаж и требований к ее содержанию. В итоге время и силы, которые начальник отдела продаж мог потратить на оптимизацию работы своих подчиненных, расходуются на составление документа сомнительной нужности.

Как избежать подобных ошибок?

Чтобы ККП была по-настоящему рабочим инструментом, в ее создании должны принимать непосредственное участие опытные сотрудники отдела продаж. Никто лучше них не знает, какие методы и приемы наиболее эффективны при взаимодействии с потенциальными покупателями, как работать с возражениями, какой подход найти к той или иной категории клиентов. Кроме того, корпоративная книга продаж, являющаяся результатом общих усилий менеджеров и руководства, не воспринимается как спущенная свыше директива. Такой документ действительно станет настольной книгой продажника.

А вот для грамотного оформления ККП, профессионального подхода к структурированию полезной информации стоит пригласить консультанта со стороны. Опираясь на предоставленные сотрудниками сведения, он составит документ, который сможет служить не только идеальным пособием для новичков, но и инструментом контроля для руководителя компании.

На консультанта возлагаются обязанности по организации работы над корпоративной книгой продаж — от составления плана с указанием сроков для каждого этапа до сбора информации от сотрудников компании. Он использует собственные приемы для получения необходимых сведений от менеджеров по продажам, чтобы впоследствии придать им форму единого грамотно изложенного и правильно выстроенного документа. При таком подходе компания получает не шаблонную книгу продаж, написанную для галочки и абсолютно не востребованную в повседневной работе, а реальное руководство для сотрудников.

Для сбора информации часто применяется метод мозгового штурма, когда менеджеры, собранные вместе, рассказывают о собственных фишках, используемых при общении с клиентами. Здесь срабатывает эффект снежного кома, когда под влиянием рассказов коллег другие члены коллектива вспоминают о своих наработках и делятся ими с собеседниками. Консультант записывает встречу на диктофон, затем расшифровывает все реплики сам или с помощью секретаря, выявляет наиболее рациональные приемы и методы и оформляет их в виде связных текстовых блоков, из которых впоследствии составляются соответствующие разделы ККП.

Особо ценными являются практические советы опытных продажников, которыми могут воспользоваться новички.

Менеджерам, которым сложно сформулировать свои идеи, можно помочь наводящими вопросами типа: «Как вы убеждаете клиента приобрести дополнительные товары? Как вы получаете доступ к лицу, принимающему решения?» и т. д.

Что не попадает в книгу покупок

Не должны включаться в книгу покупок счета-фактуры, не соответствующие (п. 3 Правил ведения книги покупок):

- требованиям ст. 169 НК РФ (см. материал Какие ошибки в заполнении счета-фактуры не критичны для вычета НДС?»);

- установленным формам (приложения 1 и 2 к постановлению № 1137).

Кроме того, в книге не регистрируются счета-фактуры, полученные (п. 19 Правил ведения книги покупок):

- при безвозмездной передаче ТРУ, включая основные средства и нематериальные активы;

- комиссионером (агентом) от комитента (принципала) по переданным для реализации ТРУ, имущественным правам, а также полученным в счет этой реализации авансам;

- комиссионером (агентом) от продавца ТРУ или имущественных прав, приобретенных для комитента (принципала), в т. ч. по выданным авансам;

- на сумму предоплаты за ТРУ, приобретаемые для не облагаемых НДС операций;

- авансовые счета-фактуры, составленные или полученные после получения (составления) продавцом отгрузочных счетов-фактур.

Обратите внимание, что из п.19 Правил ведения книги покупок в его последней редакции исключен подпункт «д», звучавший следующим образом»: «д) на сумму оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав при безденежных формах расчетов». Таким образом, сейчас «неденежный» аванс не является препятствием для отражения авансового счета-фактуры в книге покупок и, как следствие, не препятствует вычету по НДС

Таким образом, сейчас «неденежный» аванс не является препятствием для отражения авансового счета-фактуры в книге покупок и, как следствие, не препятствует вычету по НДС.