Ипотека в банках

Содержание:

Погашение действующей ипотеки материнским капиталом

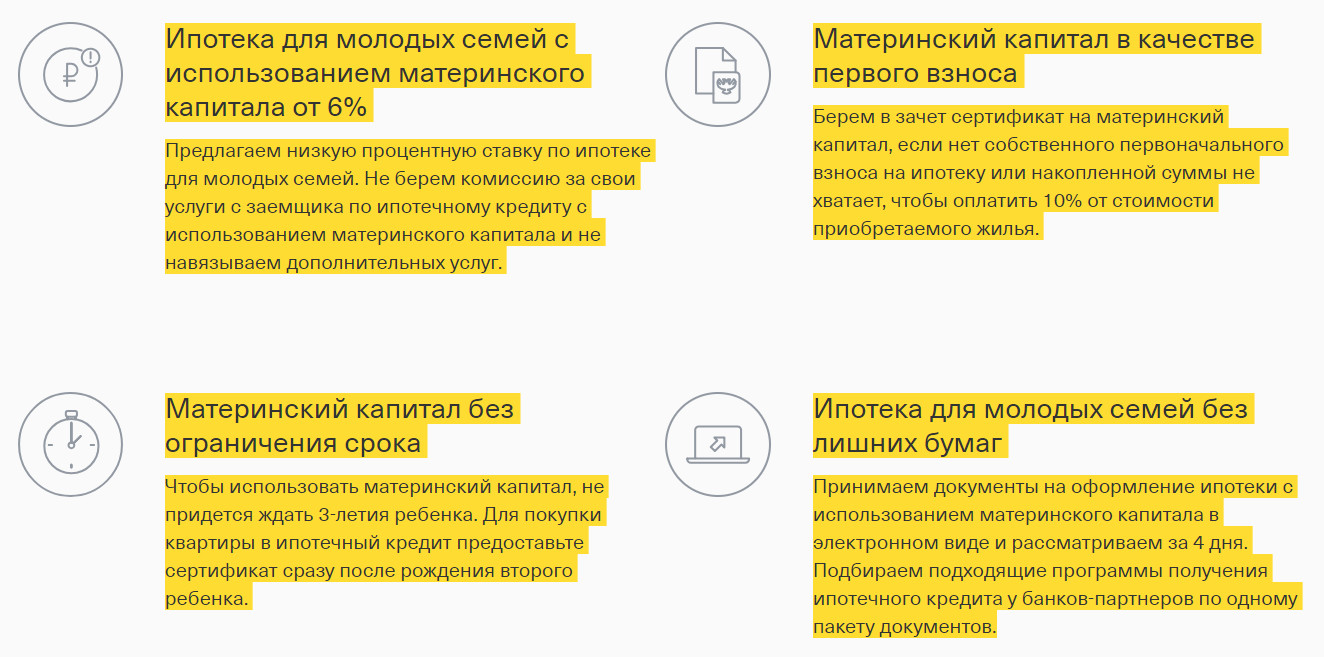

Наиболее часто встречающийся способ использования материнского капитала – погашение действующей ипотеки. При этом стоит отметить, что ипотечный договор должен содержать четко прописанную цель – приобретение жилья. Если же семья оформила потребительский заем под залог имеющейся недвижимости, а деньги израсходовала по своему усмотрению, погасить задолженность маткапиталом не получится. Заемщиком по кредитному договору может любой родитель, однако они обязательно должны состоять в официальном браке.

Важно! Если средства материнского капитала планируется направить на оплату задолженности по уже действующей ипотеке, нет необходимости ждать, пока ребенок достигнет трехлетнего возраста.

Полное

Заемщик может полностью погасить долг по ипотеке, если суммы материнского капитала достаточно для этого. Когда задолженность будет полностью выплачена, необходимо снять обременения и выделить доли на каждого члена семьи. В противном случае Пенсионный фонд сможет через суд аннулировать выплату.

Частичное

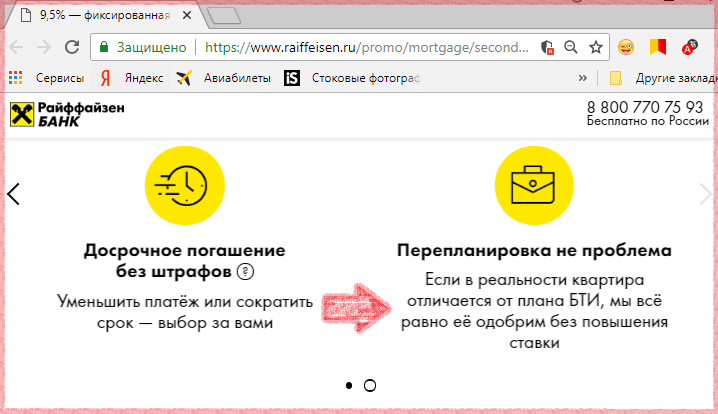

При частично-досрочном погашении заемщик уменьшает сумму долга, за счет чего становится возможным уменьшить размер платежей по ипотеке, либо сократить срок действия договора. Этот способ будет интересен тем, кто недавно оформил кредит, поскольку им предстоит выплачивать долг еще длительное время. Обычно банки не применяют штрафы в отношении заемщиков, которые погасили ипотеку досрочно

При этом важно правильно заполнить заявление, поскольку именно на основании этого документа будет производиться перерасчет графика погашения ипотечных платежей. Еще одно преимущество – чтобы оплатить ипотеку, не нужно дожидаться, пока ребенку исполнится три года

Погашение долга или процентов

При частичном досрочном погашении заемщик может выбрать, на что будут направлены деньги – на оплату основного долга или же начисленных процентов. Выбор зависит от типа платежей по кредитному договору, а также от того, сколько времени осталось выплачивать ипотеку. Стоит учесть, что при аннуитетных платежах основная часть процентов начисляется в первой половине срока кредитования.

Если выплачивать ипотеку осталось совсем недолго, то для заемщика не будет принципиальной разницы, что погашать – тело кредита или проценты. Однако если жилищный заем был оформлен недавно, то логичнее направить средства МСК на оплату части основного долга. Дело в том, что проценты по кредиту начисляются на остаток задолженности, и чем она меньше, тем меньше будет переплата.

Какие банки дают ипотеку с плохой кредитной историей

На сегодняшний день многие жители Российской Федерации задаются вопросом, где же можно получить ипотеку с высокой вероятностью одобрения. Просрочки в кредитной истории – не самый желанный пункт для менеджера кредитного учреждения. К слову, отрицательная репутация не всегда является поводом для отказа, просто иногда сам процесс получения займа сложнее и немного отличается от того, что предлагают добросовестному заёмщику.

Где получить ипотеку с плохой кредитной историей. Список банков в Москве:

- Ренессанс Кредит;

- Восточный;

- Тинькофф;

- Совкомбанк.

На каких же условиях предлагают ипотеку банки, учитывая длительные просрочки? Иногда представителем организации могут быть выставлены условия, отдалённо напоминающие «доброжелательные» – большой первый взнос, высокий процент, наличие заработка выше среднего. Но некоторые кредитные учреждения более лояльны даже к тем, чья кредитная история урезана.

Восточный

Если испорчена кредитная история, и многие кредитные учреждения отказывают в помощи – банк «Восточный» может выдать ипотеку под сравнительно небольшой процент. Организация предлагает выгодные решения для заёмщиков с отрицательной кредитной историей. Одобрение заявлений происходит практически во всех случаях, если все необходимые документы в наличии, а возраст соответствует требованиям банка. Банк предлагает ставку от 9,9% с выдачей денег за 15 минут. Быстрый займ доступен также с кредитными картами до 400 тыс. рублей. С Восточным банком практически любому заёмщику без труда удастся получить средства на покупку недвижимости.

Ренессанс Кредит

Банк Ренессанс Кредит существует с 2000 года. Он предлагает своим клиентам целевые кредиты, страхование, интернет-кредитование, а также займ без первоначального взноса. Для Ренессанс Кредит не важен рейтинг заёмщика – это лояльный банк, который предлагает лёгкую покупку недвижимости без длительной проверки документов. Вероятность одобренной заявки – более 80%. Коммерческий банк предлагает клиентам:

- потребительские займы;

- банковские карты;

- вклады.

Как оформить ипотеку в Ренессанс Кредит? Для этого достаточно оставить интернет-заявление на сайте организации и ожидать ответ менеджера.

Совкомбанк

Какие банки дают ипотеку с минимальным процентом? Взять ипотечный кредит можно без труда в Совкомбанке. Экспресс-кредиты и возможность взять ипотеку с плохой кредитной историей – Совкомбанк предлагает выгодные условия для сотрудничества. Деньги на ипотеку можно получить наличными или на кредитную карту, как пожелает заказчик

Совкомбанк легко даёт ипотеку с плохой кредитной историей, не проверяя с повышенным вниманием предоставленные документы. Важные условия – официальное трудоустройство и постоянное место жительства как минимум в течение 4 месяцев

Тинькофф

Банк Тинькофф предлагает своим клиентам выгодные условия ипотеки, если кредитная история плохая. Заёмщик может самостоятельно рассчитать ставку на ипотечном калькуляторе и узнать полученную сумму для оформления ипотеки. Лучшие условия кредитования, минимальный риск отказа, ипотечная ставка от 6% – банк рассматривает заявление с одним пакетом документов всего лишь за 2 дня. Какой ещё банк предложит такие условия для заёмщика с плохой кредитной историей?

Сравнительная таблица банков, которые дают ипотеку с плохой КИ

| Банк | Ставка | Сумма | Срок |

| Восточный | от 12% | до 30 милиионов | до 20 лет |

| Ренессанс Кредит | от 11.9% | до 700000 руб. | до 60 месяцев |

| Совкомбанк | от 6% | до 100 миллионов | до 30 лет |

| Тинькофф | от 6% | до 99 миллионов | до 25 лет |

Как быстро погасить ипотеку

Досрочное погашение ипотечного кредита гарантирует снижение размера переплаты, экономию собственных средств и сокращение срока кредитования. Чем быстрее у заемщика получится выплатить долг, тем меньше будет переплата. Большинство должников оформляет ипотечный кредит на срок до 15, 20 или 30 лет, но выплачивает его гораздо быстрее. Для тех граждан, которые учитывают разные форс-мажорные обстоятельства (снижение зарплаты, появление новых финансовых обязательств и проблем, которые потребуется быстро решить, незапланированные покупки) – это нормальная практика.

Досрочное гашение ипотечного кредита бывает полным и частичным. Под полным погашением понимают внесение всей суммы долга сразу. При частичном погашении заемщик, помимо обязательного ежемесячного взноса, вносит дополнительные денежные средства, их размер не ограничивается конкретными требованиями. Быстро выплатить долг можно, используя материнский капитал, страховку, личные средства, дотации, т.д.

В соответствие с действующим законодательством, граждане РФ могут частично и полностью гасить свои займы. Для этого они должны за 30 дней (другой срок указывается в договоре) до планируемой даты погашения уведомить банк о своем намерении. Проценты выплачиваются только за фактический срок пользования заемными денежными средствами. Заявление может подаваться в устной или письменной форме, по телефону или в онлайн-режиме.

После частичного возврата основного долга банк осуществляет выдачу заемщику нового графика взносов, в соответствие с которым ежемесячная оплата и проценты уменьшаются. Если должнику удалось быстро выплатить долг в полном объеме, то выдается документ, свидетельствующий о том, что займ закрыт. Эта справка защитит от возможных проблем в будущем. Она становится доказательством того, что должник выполнил перед банком все обязательства.

Снижение размера платежа

Один из 8 эффективных способов быстро выплатить ипотеку – это снизить ежемесячный взнос по займу. Прибегнуть к нему рекомендуют заемщикам, которые не уверены в том, что смогут всегда вовремя собрать требуемую сумму, чтобы погасить ежемесячный взнос. Снижать размер выплаты по договору ипотечного кредитования можно, если:

- заемщик имеет стабильную работу, но желает перестраховаться;

- нет 100% уверенности в своем финансовом положении;

- финансовое положение нестабильное — заработки периодически падают и возрастают, должник может быстро заработать крупное денежное вознаграждение.

Снижая размер взноса, заемщик существенно не уменьшит объем переплаты, но сократит финансовое обременение, защитит себя от просрочки, поскольку сможет в любой ситуации выплатить обязательный ежемесячный взнос, а это уже важное и существенное преимущество. Срок кредитования в случае снижения размера взноса остается прежним, как и процентная ставка, схема погашения долга и т.д

Чтобы снизить размер выплаты, требуется периодически или постоянно вносить помимо основного ежемесячного дополнительный взнос. Если у заемщика появились свободные деньги, которые помогут быстро выплатить кредит, он должен связаться с банком или другим финансовым учреждением, сообщить о своем намерении. Ориентироваться всегда следует на договор. В нем указываются все нюансы процедуры. Не менее эффективный способ решения данного вопроса – консультация у сотрудника банка: он предоставит всю требуемую информацию об услуге.

Уменьшение срока кредитования

Если снижать размер взноса нет смысла, то можно воспользоваться другим из 8 способов быстро выплатить ипотеку. Уменьшать срок кредитования эксперты рекомендуют в таких случаях:

- когда заемщик имеет стабильный хороший доход, в котором он уверен на 100%;

- когда есть возможность в скором времени получить необходимую денежную компенсацию, которая позволит полностью покрыть долг (человек еще не успел продать старую квартиру, но не может отсрочить переезд, ему приходиться оформить ипотечный займ, который он сразу закроет, когда реализует свой объект недвижимости).

В таких случаях можно без рисков делать дополнительный взнос в счет погашения займа и значительно уменьшать срок кредита. Но не стоит забывать, что материальная нагрузка должна быть посильной. Преимущество уменьшения срока кредитования очевидно. Этот способ максимально снижает переплату. Его недостаток – непосильные для большинства должников ежемесячные взносы.

- Тростниковый сахар — польза и вред. Чем отличается настоящий тростниковый сахар от обычного

- Способы увеличения производительности ноутбука

- Орегано — что это такое за приправа. В какие блюда добавляют траву орегано или душицу обыкновенную

Способы досрочного погашения ипотеки

Существует несколько методов, помогающих оперативно расплатиться с долговыми обязательствами перед банком:

- Рефинансирование. Целесообразно, если клиент нашел банковское учреждение с более выгодными условиями по кредитованию (сниженная ставка по процентам, минимальный взнос по страховке, пролонгация договора, позволяющая снизить размер ежемесячного платежа).

- Материнский капитал. На основании действующего законодательства, при рождении ребенка положена выплата, которую можно потратить на улучшение жилищных условий, в том числе на выплату ипотечного займа.

- Вычет налогов. При приобретении жилищного объекта в собственность, гражданин имеет право оформить возврат уплаченного налога в 13% от стоимости. Но есть ограничение: сумма должна быть не выше 2 млн. рублей.

- Оформление потребительского кредита (нецелевого). Считается одним из менее выгодных вариантов, поскольку заемщику придется в дальнейшем выплачивать средства по новой процентной ставке. В результате сумма по займу только увеличится.

Есть и другие варианты, позволяющие досрочно закрыть ипотеку. Так, например, существует программа «молодая семья», где малоимущим семья предлагают правительственную поддержку. Не остаются без помощи семьи военнослужащих.

Рекомендации по выбору даты и суммы досрочного погашения

Правильно погашать кредит досрочно — значит быть финансово грамотным. Ниже представлена таблица, показывающая как правильно гасить досрочно — в какую дату и какую сумму. Напротив каждого банка указано, в какую дату и на какую сумму выгоднее всего досрочно погашать ипотеку и потребкредит. Таблица подготовлена автором проекта, финансовым экспертом — Тачковым Дмитрием.

| Банк | Рекомендации по выбору даты | Рекомендации по выбору суммы |

|---|---|---|

| Сбербанк | В дату ближайшего планового платежа | Любая сумма |

| ВТБ | В любую дату, когда появились деньги, чем раньше, тем лучше | Сумма досрочки по должна быть больше суммы ежемесячного платежа, т.к. при досрочке платятся проценты |

| Райффайзен банк | В любую дату, когда появились деньги, чем раньше, тем лучше | Любая сумма, проценты при досрочке не платятся |

| Дом РФ | В любую дату, когда появились деньги, чем раньше, тем лучше | Любая сумма, проценты при досрочке не платятся |

| Альфа банк | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| СКБ банк | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Промсвязьбанк | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Банк Открытие | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Россельхозбанк | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Хоум Кредит банк | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Почта банк | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Ренессанс Кредит | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Русский стандарт | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Восточный банк | В дату очередного платежа | Любая сумма, она уйдет полностью в досрочку в дату планового платежа |

| Убрир | В любую дату только полностью | Остаток долга на дату ближ платежа. Частично лучше не гасить! |

| Дом.РФ | В любую дату если возможно | Если предусмотрено договором, лучше гасить в произвольную дату. Вся сумма идет полностью на досрочку, без процентов! Если договором не предусмотрена произвольная дата, гасите в дату планового платежа. |

| Газпромбанк | В любую дату | Сумма досрочки по должна быть больше суммы ежемесячного платежа, т.к. при досрочке платятся проценты |

В этой таблице сумма досрочки — это та сумма, которую вы указали в заявлении. Она идет помимо ежемесячного платежа. В тех банках, где досрочка всегда в дату планового платежа лучше писать заявление в эту дату. Однако деньги на счет для досрочки лучше внести за 3 дня.

Информация взята из открытых источников и может меняться. Не является индивидуальной финансовой рекомендацией.

Как подать заявку на перевод кредитов и рефинансирование ипотеки?

Онлайн заявка – лучший способ обращения к кредитору. Не выходя из дома. В течение 1-2 дней вы узнаете ответ банка.

Онлайн заявку можно заполнить адресно в один из банков ТОПа, перечисленных выше, или подать общую анкету на рассмотрение во все банки одновременно:

Рефинансирование ипотеки других банков физическим лицам одобряют легко, если на протяжении последних 12 месяцев вы не допускали серьёзных нарушений договорных обязательств. Сложнее придётся тем, кто пару раз отодвигал срок погашения и вносил платеж с задержкой на несколько дней. В этом случае следует увеличить количество онлайн заявок или воспользоваться помощью брокеров.

На нашем сервисе вы можете подать заявку на рефинансирование ипотеки по паспорту – на этапе рассмотрения дополнительные документы вам не потребуются. Собирать список бумаг следует, получив положительный результат по вашей анкете.

Как выгодно погасить ипотеку через рефинансирование

Банки начали снижать ставки по ипотечным кредитам, и, если у вас уже имеется ипотека, взятая под высокий процент, сейчас пришел благоприятный момент, чтобы ее выгодно рефинансировать.

Что такое рефинансирование ипотеки? Выгодно ли погасить ипотеку кредитом? Обо всем по порядку. Рефинансирование – это досрочное погашение займа средствами, взятыми также в кредит, но под меньший процент. Стоит задуматься о рефинансировании ипотеки, если разница между настоящей ставкой и ставкой по программе рефинансирования — 2 и более процента.

Не стоит рефинансировать ипотеку, если по ней действует аннуитет (в первую очередь выплачиваются проценты, а потом уже само тело кредита) и с момента оформления кредита прошло больше половины срока. В случае оформления нового кредита придется заново выплачивать проценты, что крайне невыгодно.

Для того чтобы отбросить все сомнения и понять, как выгодно погасить ипотеку, давайте проведем эксперимент. Возьмите свой текущий график платежей и суммируйте все оставшиеся платежи по кредиту. Снова обратимся к помощи ипотечного калькулятора. Введите туда прогнозируемые условия рефинансирования: срок (тот, что осталось платить по текущему кредиту), ставку и сумму (остаток задолженности на сегодняшний день).

Ипотечный калькулятор покажет сумму ежемесячного платежа. Умножьте эту сумму на количество месяцев, на которые вы собираетесь взять кредит на рефинансирование. И сравните полученные результаты. Если разница большая, то получится этим методом выгодно погасить ипотеку и можно задумываться по поводу рефинансирования кредита.

Познакомиться с условиями рефинансирования можно в отделении и на сайте банка. Там же следует заполнить анкету-заявление в случае вашего решения прибегнуть к услугам организации. Затем у сотрудника банка нужно выяснить, какой комплект документов необходимо предоставить. Банку передается кредитный договор, действующий график платежей, после чего производится оценка заемщика.

Получив одобрение банка, заемщик предоставляет бумаги на приобретенную в кредит квартиру, справку об остатке кредитной задолженности и отсутствии реструктуризаций по рефинансируемому кредиту, а также письмо с реквизитами счета, с которого осуществляется погашение ипотеки.

Комплект документов включает в себя:

- копию паспорта гражданина Российской Федерации.

- заверенную копию трудовой книжки/трудового договора/соглашения/контракта;

- справку о доходах за последний год по форме банка или по форме 2НДФЛ;

- документы, подтверждающие право собственности на недвижимость, передаваемую в залог банку;

- копию кредитного договора и дополнительные соглашения к кредитному договору (если таковые заключались);

- справку об остатке задолженности;

- справку об отсутствии текущей просроченной задолженности и о количестве дней просрочки (при наличии) по рефинансируемому кредиту;

- справку о реквизитах счета клиента, с которого производится погашение кредита.

Отсутствие просрочек, задолженностей, непогашенных пеней и штрафов – одно из важных условий, на которое банк прежде всего обратит внимание. Все долги надо ликвидировать до того, как писать в банк заявление на рефинансирование ипотеки

За рефинансирование банк комиссионных сборов не предусматривает, но дополнительные расходы все же возможны. Например, чтобы взять в банке необходимые справки, за них потребуется заплатить. Банки сами устанавливают цену за такие бумаги, в среднем каждая из них обойдется в 1000 руб. В отдельных кредитных учреждениях эти справки могут быть бесплатными.

Банк вправе потребовать согласие супруга на проведение сделки (если жилье приобреталось в браке), заверенное у нотариуса. Также вам понадобятся услуги оценочной компании.

Стоимость оформления согласия супруга у нотариуса может быть разной, в среднем вам придется заплатить 1 500–2 000 руб. Услуги по оценке недвижимости обойдутся вам около 4 000 руб.

Оформление самой сделки обычно занимает один день. После того как кредитный договор будет подписан, заемщику нужно будет снять обременение с закладной и зарегистрировать обременение по новому договору ипотеки в Регистрационной палате.

Также вам придется переоформить страховку. В противном случае вырастет ставка по ипотеке. Если вы имеете на руках действующие страховые полисы, которые оформлялись при получении первого кредита, то менять их не потребуется, нужно будет в страховой договор внести новое имя выгодоприобретателя.

Следует учесть, что пока будет оформляться новый кредитный договор, а это примерно месяц – до момента погашения действующего кредита, процентная ставка увеличивается на 1-2 %.

Почему возникают сложности при получении кредита с действующей ипотекой?

Как было указано выше, все дело заключается в платежеспособности. Если доход заемщика позволяет, то ему могут дать не только простой кредит, но и пару ипотек еще. Но таких заемщиков мало. Средняя семья имеет невысокие доходы. При этом у нее может быть еще, как минимум, пара детей на иждивении. При получении ипотеки они могли привлекать созаемщиков, например, родителей, поэтому совокупного дохода хватило на одобрение ипотеки. В кредитах учитывается только личный доход. Ипотека в этом случае будет нести серьезную нагрузку.

Как было указано выше, все дело заключается в платежеспособности. Если доход заемщика позволяет, то ему могут дать не только простой кредит, но и пару ипотек еще. Но таких заемщиков мало. Средняя семья имеет невысокие доходы. При этом у нее может быть еще, как минимум, пара детей на иждивении. При получении ипотеки они могли привлекать созаемщиков, например, родителей, поэтому совокупного дохода хватило на одобрение ипотеки. В кредитах учитывается только личный доход. Ипотека в этом случае будет нести серьезную нагрузку.

Чтобы избежать автоматического отказа скоринга, банки стали учитывать не только личный доход и совокупный доход семьи. В этом случае скоринг уже рассчитывает максимально возможную сумму по кредиту.

Кроме этого, многие банки наоборот лояльно относятся к ипотечным заемщикам и предлагают взять дополнительный кредит даже на льготный условия, например, по программе «Ипотечный бонус» (Банк Открытие)

В этом случае не важно, в каком банке у клиента есть действующая ипотека, важно, чтобы по ней не было просрочек, реструктуризаций, открытого долга или иных ограничений

Самые распространенные ошибки при досрочных выплатах

Неправильное погашение кредита досрочно может привести к обратному результату – вы не только не уменьшите сумму платежей, но и, возможно, получите задолженность. Многие заемщики совершают ошибки в процессе досрочного погашения.

Выплата ссуды на протяжении всего срока действия договора

Заемщики обычно считают нерациональной выплату долга досрочно. Лучше потратить имеющиеся средства на что-то нужное, а взносы вносить по графику. Но тогда получается, что вы просто отдаете банку больше денег с учетом процентов.

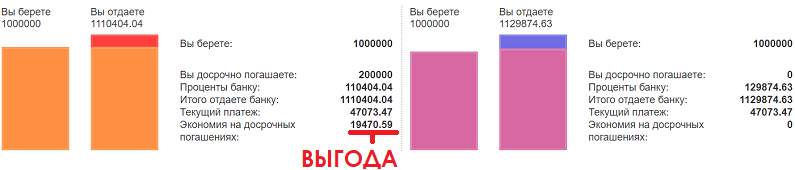

К примеру, при сумме кредита в 1 млн рублей на два года, вы думаете, можно ли погасить досрочно задолженность, если у вас есть свободные 200000 рублей.

Даже простой расчет на специальном калькуляторе покажет, что за два года вы можете сэкономить на процентах до 20000 рублей. Сама сумма (1 млн) не изменится, а переплаты значительно снизятся. Механизм уменьшения кредитной нагрузки действует следующим образом:

- досрочным погашением вы снижаете суммы выплат по основному долгу;

- за счет уменьшения остатка ссуды снижаются проценты.

Поэтому лучше стараться выплатить кредит досрочно.

Отсутствие отслеживания банковских платежей

Для удобства клиентов финансовые организации дают возможность досрочно погасить кредит онлайн через кабинет пользователя или посредством личного посещения банка. Но многие забывают о необходимости ежемесячного платежа.

Например, вы решили внести для досрочного погашения сумму в 70 тыс. рублей. Ваш ежемесячный платеж составляет 20 тыс. рублей. Банковский компьютер списал 20 тысяч для ежемесячного платежа и не может осуществить досрочку на 70 тысяч, поскольку осталось только 50000 рублей. Деньги останутся лежать на счете, их будут просто списывать на очередной платеж.

Важно! Всегда следите за наличием средств на счете и проверяйте, зачислились ли деньги на досрочный платеж.

Погашение долга в любое время, когда появляются деньги

Финансовые организации осуществляют досрочное погашение различными способами:

- списывают внесенную сумму в день платежа;

- списывают внесенную сумму точно в день, определенный графиками взносов.

Вторым способом действует, например, Сбербанк, Райффайзенбанк. То есть он сначала списывает с внесенной суммы проценты за пользование кредитом за прошедший период, и только оставшуюся часть переведет в счет досрочного погашения долга. Случается так, что вся внесенная сумма (если она небольшая) уходит на оплату процентов. То есть вы просто заранее уплатили процентную ставку.

Поэтому при указанных условиях (досрочное погашение в день платежа) лучше просто вносить по графику сумму, превышающую очередные выплаты.

Погашение большой суммой

Часто заемщики стараются насобирать как можно больше денег, чтобы потом сразу внести большую часть кредита. Это не самый эффективный способ погашения долга. Ведь чем больше времени вы пользуетесь ссудой, тем больше процентов выплачиваете.

Аннуитетный платеж, к которому чаще всего прибегают банки, складывается из следующих элементов:

- взнос в оплату основного долга;

- проценты за пользование средствами.

Учитывая, что аннуитетные платежи исчисляются равными долями, можно понять, что первоначально большую часть суммы составляют проценты.

Например, у вас взята ссуда в 100000 рублей на три года. Если внести дополнительный платеж через год в сумме примерно равной половине основного долга, можно намного больше снизить выплаты по процентам, чем привнесении этой же суммы через два года. Раннее частичное погашение кредита позволяет сэкономить больше средств.

Отсутствие финансовой подушки

Конечно, досрочное погашение положительным образом скажется на финансовом положении кредитополучателя. Однако лучше запастись средствами на случай возникновения затруднительной ситуации. Ведь можно заболеть или потерять стабильный заработок. Такие форс-мажорные обстоятельства не влияют на выплату взносов по кредиту.

Целесообразно иметь небольшие накопления, которые могут покрыть 3-6 ежемесячных платежей. Ведь просрочка повлечет за собой наложение штрафов и пени, которые сведут на нет все ваши усилия по досрочному погашению кредита.

Как быстро погасить ипотеку — советы и рекомендации

Для того, чтобы как можно быстрее погасить ипотеку и переплатить меньше денег в виде постоянно начисляемых процентов, нужно следующее:

- при внесении досрочного платежа всегда уменьшаем срок, так как это наиболее выгодно для нас

- не обязательно вносить досрочно большие суммы денег в десятки тысяч. Даже пара тысяч уплаченных в виде дополнительного платежа по ипотеке сразу же экономят в общем достаточно солидную сумму. Поэтому, намного выгоднее платить дополнительно хоть и немного, но каждый месяц, чем один раз в год, но большой суммой.

- не забывайте по налоговый вычет по ипотеке. Полученные деньги также используйте для того чтобы быстрее рассчитаться по кредиту.Совет. Сдавайте налоговую декларацию сразу в начале года. Так вы быстрее получите деньги, которыми погасите часть долга. Для примера. Если внести, допустим, 100 000 сейчас или через полгода, то суммарная разница по переплате на начальном сроке составит около 30-40 тысяч. Просто за то, что вы подадите декларацию чуть раньше. За несколько лет, такая оперативность способна вам сэкономить несколько сотен тысяч. Заметьте, что при этом от вас не требуются дополнительные вложения.

- если есть возможность сделать рефинансирование кредита на более привлекательные условия — обязательно стоит рассмотреть такой вариант. Даже разница в 1% способна сэкономить вам десятки тысяч рублей

Досрочное погашение при разных типах платежей

Как известно, у кредитов бывает два типа платежей — дифференцированные и аннуитетные.

Вопрос, при каком типе платежей погашение в одну и ту же дату выгоднее. Для ответа на данный вопрос рассчитаем указанный выше займ для аннуитета и дифференцированных платежей.

Для этого нам нужно посчитать проценты до и после досрочного погашения. Для дифференцированного займа до досрочного погашения мы заплатим 20 833.33, после 20 166.67

Рассчитаем экономию для досрочного погашения для дифференцированного займа.

При этом остаток основного долга 19 166.67

Для аннуитета 22 036.53 до погашения и 21 272.14 после

получим

При этом остаток основного долга 20 093.10

Вывод: досрочное погашение при аннуитетных платежах более выгодно, так как больший остаток долга при аннуитете предполагает проценты больше. А когда больший остаток долга снижается — экономия получается больше, чем при снижении меньшего остатка долга.